1 MESE IN

10 IMMAGINI

Ottobre 2015

Con “1 mese in 10 immagini” SYZ

Asset Management presenta una

panoramica

mensile

dell’attività

economica mondiale. Visto che

un’immagine può valere più di mille

parole, ogni mese selezioniamo 10

grafici che presentano i dati più

significativi dell’attualità economica

e finanziaria del mese precedente,

corredati da un breve commento

esplicativo.

Pubblicazione curata dal team Ricerche e Analisi

SYZ Asset Management

Tel. +41 (0)58 799 19 09

[email protected]

Index

1.

Il FMI rivede ancora al ribasso le prospettive di crescita mondiale

2.

Stati Uniti - Mind the gap!

3.

Stati Uniti – La Fed e i due volti del dollaro forte

4.

Eurozona – Verso una proroga del Quantitative Easing della BCE

5.

Irlanda – Campione d'Europa della crescita

6.

Giappone – Verso un rafforzamento del programma di Quantitative Easing

della BoJ

7.

India - Un allentamento monetario inatteso

8.

Brasile - Rien ne va plus: fate le valigie!

9.

Cina - Gli stimoli fiscali alleggeriscono le pressioni sull'economia

10. Credito – Imprese statunitensi sotto pressione

Autori:

Maurice Harari, Wanda Mottu, Adrien Pichoud

1. Il FMI rivede ancora al ribasso le prospettive di crescita mondiale

–

–

–

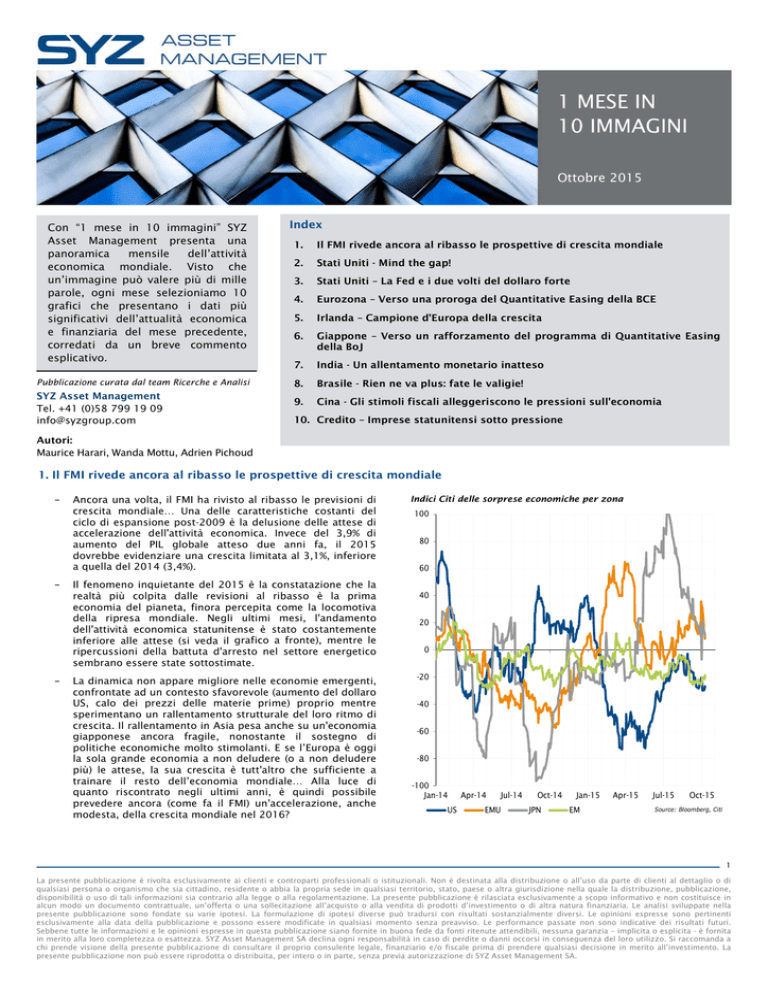

Ancora una volta, il FMI ha rivisto al ribasso le previsioni di

crescita mondiale… Una delle caratteristiche costanti del

ciclo di espansione post-2009 è la delusione delle attese di

accelerazione dell'attività economica. Invece del 3,9% di

aumento del PIL globale atteso due anni fa, il 2015

dovrebbe evidenziare una crescita limitata al 3,1%, inferiore

a quella del 2014 (3,4%).

Il fenomeno inquietante del 2015 è la constatazione che la

realtà più colpita dalle revisioni al ribasso è la prima

economia del pianeta, finora percepita come la locomotiva

della ripresa mondiale. Negli ultimi mesi, l'andamento

dell'attività economica statunitense è stato costantemente

inferiore alle attese (si veda il grafico a fronte), mentre le

ripercussioni della battuta d'arresto nel settore energetico

sembrano essere state sottostimate.

La dinamica non appare migliore nelle economie emergenti,

confrontate ad un contesto sfavorevole (aumento del dollaro

US, calo dei prezzi delle materie prime) proprio mentre

sperimentano un rallentamento strutturale del loro ritmo di

crescita. Il rallentamento in Asia pesa anche su un'economia

giapponese ancora fragile, nonostante il sostegno di

politiche economiche molto stimolanti. E se l’Europa è oggi

la sola grande economia a non deludere (o a non deludere

più) le attese, la sua crescita è tutt'altro che sufficiente a

trainare il resto dell’economia mondiale… Alla luce di

quanto riscontrato negli ultimi anni, è quindi possibile

prevedere ancora (come fa il FMI) un'accelerazione, anche

modesta, della crescita mondiale nel 2016?

Indici Citi delle sorprese economiche per zona

100

80

60

40

20

0

-20

-40

-60

-80

-100

Jan-14

US

Apr-14

Jul-14

EMU

Oct-14

JPN

Jan-15

EM

Apr-15

Jul-15

Oct-15

Source: Bloomberg, Citi

1

La presente pubblicazione è rivolta esclusivamente ai clienti e controparti professionali o istituzionali. Non è destinata alla distribuzione o all’uso da parte di clienti al dettaglio o di

qualsiasi persona o organismo che sia cittadino, residente o abbia la propria sede in qualsiasi territorio, stato, paese o altra giurisdizione nella quale la distribuzione, pubblicazione,

disponibilità o uso di tali informazioni sia contrario alla legge o alla regolamentazione. La presente pubblicazione è rilasciata esclusivamente a scopo informativo e non costituisce in

alcun modo un documento contrattuale, un’offerta o una sollecitazione all’acquisto o alla vendita di prodotti d’investimento o di altra natura finanziaria. Le analisi sviluppate nella

presente pubblicazione sono fondate su varie ipotesi. La formulazione di ipotesi diverse può tradursi con risultati sostanzialmente diversi. Le opinioni espresse sono pertinenti

esclusivamente alla data della pubblicazione e possono essere modificate in qualsiasi momento senza preavviso. Le performance passate non sono indicative dei risultati futuri.

Sebbene tutte le informazioni e le opinioni espresse in questa pubblicazione siano fornite in buona fede da fonti ritenute attendibili, nessuna garanzia – implicita o esplicita - è fornita

in merito alla loro completezza o esattezza. SYZ Asset Management SA declina ogni responsabilità in caso di perdite o danni occorsi in conseguenza del loro utilizzo. Si raccomanda a

chi prende visione della presente pubblicazione di consultare il proprio consulente legale, finanziario e/o fiscale prima di prendere qualsiasi decisione in merito all’investimento. La

presente pubblicazione non può essere riprodotta o distribuita, per intero o in parte, senza previa autorizzazione di SYZ Asset Management SA.

1 MESE IN 10 IMMAGINI

Ottobre 2015

2. Stati Uniti - Mind the gap !

–

–

–

Negli ultimi anni, come il FMI con la crescita mondiale, la

banca centrale americana ha costantemente dato prova di

un ottimismo eccessivo sulle prospettive di aumento del

suo tasso di riferimento. Le attese più prudenti del mercato,

pur essendo anch’esse troppo ottimiste, si sono finora

rivelate meno lontane dalla realtà.

Mentre il 2015 doveva essere l'anno dell'inizio dell'aumento

dei tassi a breve termine, dopo quasi sei anni a (quasi) 0%,

sembra ormai chiaro che tale evento non si verificherà

prima del 2016. In occasione della sua riunione del 17

settembre, la Fed ha infatti rinunciato ad una prima

manovra al rialzo, a causa delle turbolenze che hanno

interessato le economie emergenti e dei dubbi che esse

suscitano sull'andamento della crescita statunitense. E

anche se la Fed continua a prevedere, ufficialmente, un

aumento dei tassi dei Fed Fund entro la fine dell'anno, gli

investitori non credono già più a questa prospettiva.

Un'incredulità che si estende alle previsioni di aumento dei

tassi US a più lungo termine e che li spinge a puntare su

una risalita molto più graduale dei tassi dei Fed Fund,

segno di una visione nettamente meno ottimista delle

prospettive di crescita e di inflazione. Tale situazione è

sufficiente ad alimentare la volatilità, alla vigilia di ogni

riunione di politica monetaria, vista l'importanza del divario

fra il discorso della Fed e il sentiment dei mercati.

Variazione annuale del valore delle esportazioni e delle

importazioni e andamento annuale del dollaro (scala inversa)

3.50

3.25

3.00

Fed forecasts

2.75

2.50

2.25

2.00

1.75

Market expectations of

Fed Fund rate in Dec15

(blue line) and Fed

forecasts (orange dot)

1.50

1.25

1.00

0.75

Market

expectation

0.50

0.25

0.00

2013

2014

2015

2016

2017

2018

2019

Source: Bloomberg, Federal Reserve

3. Stati Uniti - La Fed e i due volti del dollaro forte

–

–

–

Negli ultimi quindici mesi, il dollaro americano si è apprezzato

di quasi il 20%, per raggiungere il suo livello massimo dal 2003.

Ciò è essenzialmente dovuto al notevole divario tra la politica

monetaria della Fed, che si prepara ad aumentare i propri tassi,

e quella delle altre banche centrali, che li riducono.

Il rafforzamento del dollaro presenta in teoria più vantaggi

che inconvenienti, per un'economia in cui il peso delle

importazioni è superiore a quello delle esportazioni e che si

appoggia soprattutto sui consumi. Infatti, anche se una

valuta forte pesa sulla competitività delle imprese

esportatrici, essa diminuisce il costo delle merci importate e

aumenta quindi il potere di acquisto delle famiglie.

Tuttavia, se in teoria non c'è alcuna differenza fra la teoria e

la pratica, nella pratica ne esiste una…* Nello specifico,

l'aumento della valuta US fragilizza la crescita delle economie

emergenti che, negli ultimi anni, si sono fortemente

indebitate in dollari. Tale tendenza soffoca alla radice la

prospettiva di un ritorno dell'inflazione verso l'obiettivo del

2%, importando le pressioni deflazioniste del resto del

pianeta. La Fed è quindi intrappolata in una situazione in cui

la previsione di un aumento del suo tasso breve rafforza il

dollaro, fatto che alimenta i consumi e l'aumento

dell'occupazione (e favorisce una normalizzazione delle

condizioni di credito), ma mantiene anche l'inflazione ad un

livello molto contenuto (situazione che favorisce il

mantenimento

di

una

politica

monetaria

molto

accomodante). Queste molteplici conseguenze del forte

aumento del dollaro spiegano gran parte delle turbolenze

osservate di recente sui mercati finanziari.

Year-on-year change in exports and imports in value terms and

year-on-year change in the dollar (inverted scale)

30

-15

20

-10

10

-5

0

0

-10

5

-20

10

-30

15

-40

90

92

94

96

US IMPORTS VALUE YoY %

US EXPORTS VALUE YoY %

20

98

00

USD BROAD INDEX YoY % (INVERTED)(R.H.SCALE)

02

04

06

08

10

12

14

Source: Thomson Reuters Datastream

*Yogi Berra (1925-2015)

2

La presente pubblicazione è rivolta esclusivamente ai clienti e controparti professionali o istituzionali. Non è destinata alla distribuzione o all’uso da parte di clienti al dettaglio o di

qualsiasi persona o organismo che sia cittadino, residente o abbia la propria sede in qualsiasi territorio, stato, paese o altra giurisdizione nella quale la distribuzione, pubblicazione,

disponibilità o uso di tali informazioni sia contrario alla legge o alla regolamentazione. La presente pubblicazione è rilasciata esclusivamente a scopo informativo e non costituisce in

alcun modo un documento contrattuale, un’offerta o una sollecitazione all’acquisto o alla vendita di prodotti d’investimento o di altra natura finanziaria. Le analisi sviluppate nella

presente pubblicazione sono fondate su varie ipotesi. La formulazione di ipotesi diverse può tradursi con risultati sostanzialmente diversi. Le opinioni espresse sono pertinenti

esclusivamente alla data della pubblicazione e possono essere modificate in qualsiasi momento senza preavviso. Le performance passate non sono indicative dei risultati futuri.

Sebbene tutte le informazioni e le opinioni espresse in questa pubblicazione siano fornite in buona fede da fonti ritenute attendibili, nessuna garanzia – implicita o esplicita - è fornita

in merito alla loro completezza o esattezza. SYZ Asset Management SA declina ogni responsabilità in caso di perdite o danni occorsi in conseguenza del loro utilizzo. Si raccomanda a

chi prende visione della presente pubblicazione di consultare il proprio consulente legale, finanziario e/o fiscale prima di prendere qualsiasi decisione in merito all’investimento. La

presente pubblicazione non può essere riprodotta o distribuita, per intero o in parte, senza previa autorizzazione di SYZ Asset Management SA.

1 MESE IN 10 IMMAGINI

Ottobre 2015

4. Eurozona – Verso una proroga del Quantitative Easing della BCE

–

–

–

Dal lancio del programma di Quantitative Easing, nel

marzo scorso, la BCE e le banche centrali nazionali hanno

già acquistato obbligazioni governative europee per un

valore di 350 Md€. Se rapportato al PIL, il bilancio della

BCE ha quindi superato di recente le dimensioni di quello

della Fed, che ha interrotto gli acquisti di obbligazioni da

oltre un anno. Tale tendenza è destinata a confermarsi, in

quanto il programma annunciato ad inizio d'anno si

estenderà fino a settembre 2016, per un totale

di 1.140 Md€.

Tuttavia, le ultime statistiche economiche hanno già dato

il via alle speculazioni su un prolungamento o su un

potenziamento del programma. In settembre, rivedendo al

ribasso le proprie attese relative all'inflazione e alla

crescita, la BCE ha segnalato che essa stessa considerava

sempre

meno

realista

un

ritorno

dell'inflazione

all'obiettivo prefissato (appena al di sotto del 2%) in una

prospettiva di medio termine. La ricaduta dell'inflazione in

territorio negativo, registrata in settembre, insieme alle

ripercussioni del rallentamento della crescita sulle

esportazioni europee, hanno sostenuto l’idea della

necessità di un nuovo allentamento monetario.

Dimensioni del bilancio della BCE e della Fed (in % del PIL)

35%

30%

25%

20%

15%

10%

5%

Se è vero che tale manovra non appare per ora urgente - alla

luce di una crescita europea principalmente trainata dalla

domanda interna e del protrarsi ancora per un anno del

programma di Quantitative Easing (acquisti per 800 Md€) sembra ormai molto probabile che la BCE non avrà altra

scelta che prolungare prima o poi l'attuale programma al di

là di settembre 2016 e/o di aumentare l'importo dei suoi

acquisti mensili di titoli. Finché le prospettive di inflazione

resteranno inferiori all'obiettivo del 2%, la BCE dovrà

continuare ad allentare la sua politica monetaria.

0%

2000

2002

FED

2004

2006

2008

ECB

2010

2012

2014

Source: ECB, Federal Reserve, Datastream, SYZ AM

5. Irlanda - Campione d'Europa della crescita

–

–

–

Sull'orlo del fallimento nel 2010 e poi beneficiaria degli aiuti

finanziari del FMI e dell’Unione Europea, l’Irlanda costituisce

oggi un esempio da seguire per gli altri paesi del continente.

Dopo un regime di austerità durato sei anni, la forza della

sua crescita e il miglioramento delle sue finanze sono oggi

tali da suscitare l'invidia degli altri stati membri dell’UE.

Già distintasi nel 2014 grazie ad una solida crescita (4,8%),

l'Irlanda ha rivisto recentemente al rialzo le sue previsioni per

il 2015, con una crescita attesa del PIL pari a circa il 6%.

Questa ripresa rapida e vigorosa è in gran parte attribuibile

al calo dei prezzi del petrolio e alla debolezza dell’euro, che

ha sostenuto il settore delle esportazioni.

Ma la crescita non è l'unico indicatore di segno positivo.

Dopo cinque anni di contrazione dei prezzi immobiliari a

seguito dello scoppio della bolla del 2007, la ripresa del

mercato, iniziata l'anno scorso, costituisce un'ulteriore

testimonianza della ripresa dell'economia irlandese (+9,5% su

base annua). Il calo continuo della disoccupazione (inferiore

al 10%) e la diminuzione del rapporto debito/PIL, atteso al di

sotto al 100% entro la fine dell'anno, rafforzano

ulteriormente le prospettive positive per l'economia della

tigre celtica.

Crescita del PIL e andamento dei prezzi immobiliari

6

140

130

4

120

2

110

0

100

-2

90

-4

80

-6

-8

70

2 00 6

2 00 7

2 008

2 009

201 0

201 1

2 01 2

2 01 3

2 014

60

GDP Growth (Annual %)

National Hous e Pric es Index(R.H.SCALE)

Source: Thomson Reuters Datas tream

3

La presente pubblicazione è rivolta esclusivamente ai clienti e controparti professionali o istituzionali. Non è destinata alla distribuzione o all’uso da parte di clienti al dettaglio o di

qualsiasi persona o organismo che sia cittadino, residente o abbia la propria sede in qualsiasi territorio, stato, paese o altra giurisdizione nella quale la distribuzione, pubblicazione,

disponibilità o uso di tali informazioni sia contrario alla legge o alla regolamentazione. La presente pubblicazione è rilasciata esclusivamente a scopo informativo e non costituisce in

alcun modo un documento contrattuale, un’offerta o una sollecitazione all’acquisto o alla vendita di prodotti d’investimento o di altra natura finanziaria. Le analisi sviluppate nella

presente pubblicazione sono fondate su varie ipotesi. La formulazione di ipotesi diverse può tradursi con risultati sostanzialmente diversi. Le opinioni espresse sono pertinenti

esclusivamente alla data della pubblicazione e possono essere modificate in qualsiasi momento senza preavviso. Le performance passate non sono indicative dei risultati futuri.

Sebbene tutte le informazioni e le opinioni espresse in questa pubblicazione siano fornite in buona fede da fonti ritenute attendibili, nessuna garanzia – implicita o esplicita - è fornita

in merito alla loro completezza o esattezza. SYZ Asset Management SA declina ogni responsabilità in caso di perdite o danni occorsi in conseguenza del loro utilizzo. Si raccomanda a

chi prende visione della presente pubblicazione di consultare il proprio consulente legale, finanziario e/o fiscale prima di prendere qualsiasi decisione in merito all’investimento. La

presente pubblicazione non può essere riprodotta o distribuita, per intero o in parte, senza previa autorizzazione di SYZ Asset Management SA.

1 MESE IN 10 IMMAGINI

Ottobre 2015

6. Giappone - Verso un rafforzamento del programma di Quantitative Easing della BoJ

–

Dal 2013, il Giappone è sotto l'influenza della cosiddetta

“Abenomics”, un insieme di politiche economiche destinate a

sottrarre l’economia nipponica alla spirale deflazionista di

cui è prigioniera dalla metà degli anni '90. La componente

più visibile di tali politiche è la massiccia manovra di

allentamento della politica monetaria attuata dalla Banca del

Giappone, tramite un ampio programma di acquisto di attivi,

i cui effetti si sono manifestati soprattutto nell'indebolimento

della valuta locale.

–

L'impatto iniziale di tali politiche si è tuttavia

progressivamente dissipato, con una stabilizzazione del

cambio intorno a 120 yen contro un dollaro US, una crescita

economica reale molto debole negli ultimi diciotto mesi e… Il

ritorno dell'inflazione in territorio negativo, mentre l'obiettivo

della BoJ è sempre un suo aumento al 2%.

–

Di

fronte

all'esaurimento

della

dinamica

positiva

manifestatasi nel 2013, gli appelli al ricorso a nuove misure

di sostegno si moltiplicano. Ora, in assenza di margini di

manovra sul piano del bilancio, è ovvio che tutti gli sguardi

tornino a rivolgersi verso la banca centrale… La prospettiva

di un aumento degli acquisti di obbligazioni (con

un’eventuale estensione ad altre classi di attivi), forse già a

partire dalla riunione del 30 ottobre, diventa quindi una

concreta possibilità. Di fronte alle pressioni deflazioniste

strutturali e al rallentamento della crescita globale, le

iniezioni di liquidità da parte delle banche centrali dei paesi

sviluppati (BoJ e BCE, dopo quelle della Fed) sembrano

destinate a durare ancora molto tempo.

Prospettive di attività delle piccole imprese nel settore dei servizi e

tasso annuale di inflazione, escluso il settore alimentare

40

4

30

3

20

2

10

1

0

0

-10

-1

-20

-2

-30

-3

-40

-4

00

01

02

03

04

05

06

07

08

09

JPN - SMALL NON-MFG OUTLOOK INDEX 1Y CHNG

JPN - CPI INFLATION EX FRESH FOOD YoY %(R.H.SCALE)

10

11

12

13

14

15

Source: Thomson Reuters Datastream

7. India - Un allentamento monetario inatteso

–

–

–

–

Alla fine di settembre, la Banca centrale indiana (RBI) ha

diminuito il suo tasso di riferimento di -50 pb, portandolo

al 6,75%. Trattandosi del quarto ribasso del 2015, per un

totale di -125 pb, l'istituto ha quindi implicitamente

dimostrato di essere a proprio agio con la traiettoria

dell'inflazione e di volerne approfittare per supportare la

crescita economica, in un contesto mondiale difficile

(soprattutto per le economie emergenti).

Il comunicato ufficiale delle RBI insiste sugli sviluppi

internazionali

sfavorevoli

come,

ad

esempio,

il

rallentamento del commercio mondiale, la flessione degli

investimenti e soprattutto il crollo brutale dei prezzi delle

materie prime.

Tale decisione va nel senso di quanto auspicato dal governo

di Narendra Modi, che era favorevole ad un gesto della RBI

per rilanciare gli investimenti, dopo la loro recente

contrazione. In effetti, Modi era stato eletto, più di un anno

fa, sulla promessa di un rilancio degli investimenti e

della crescita.

Più in generale, le banche centrali dei paesi emergenti

scrutano con ansia l'operato della FED e sono in attesa di

un primo rialzo dei tassi statunitensi, che potrebbe

dissipare le incertezze e diminuire la volatilità dei loro

rispettivi mercati.

Tasso della banca centrale e inflazione (%)

12

9.00

10

8.50

8

8.00

6

7.50

4

7.00

2

6.50

0

6.00

-2

5.50

-4

5.00

-6

2010

2011

India - Inflation WPI YoY %

India - Repo Rate(R.H.SCALE)

4.50

2012

2013

2014

2015

Source: Thomson Reuters Datastream

4

La presente pubblicazione è rivolta esclusivamente ai clienti e controparti professionali o istituzionali. Non è destinata alla distribuzione o all’uso da parte di clienti al dettaglio o di

qualsiasi persona o organismo che sia cittadino, residente o abbia la propria sede in qualsiasi territorio, stato, paese o altra giurisdizione nella quale la distribuzione, pubblicazione,

disponibilità o uso di tali informazioni sia contrario alla legge o alla regolamentazione. La presente pubblicazione è rilasciata esclusivamente a scopo informativo e non costituisce in

alcun modo un documento contrattuale, un’offerta o una sollecitazione all’acquisto o alla vendita di prodotti d’investimento o di altra natura finanziaria. Le analisi sviluppate nella

presente pubblicazione sono fondate su varie ipotesi. La formulazione di ipotesi diverse può tradursi con risultati sostanzialmente diversi. Le opinioni espresse sono pertinenti

esclusivamente alla data della pubblicazione e possono essere modificate in qualsiasi momento senza preavviso. Le performance passate non sono indicative dei risultati futuri.

Sebbene tutte le informazioni e le opinioni espresse in questa pubblicazione siano fornite in buona fede da fonti ritenute attendibili, nessuna garanzia – implicita o esplicita - è fornita

in merito alla loro completezza o esattezza. SYZ Asset Management SA declina ogni responsabilità in caso di perdite o danni occorsi in conseguenza del loro utilizzo. Si raccomanda a

chi prende visione della presente pubblicazione di consultare il proprio consulente legale, finanziario e/o fiscale prima di prendere qualsiasi decisione in merito all’investimento. La

presente pubblicazione non può essere riprodotta o distribuita, per intero o in parte, senza previa autorizzazione di SYZ Asset Management SA.

1 MESE IN 10 IMMAGINI

Ottobre 2015

8. Brasile - Rien ne va plus: fate le valigie!

–

–

In Brasile, una serie di problemi interni (di natura politica e

economica) hanno fatto piombare il paese in una delle più

gravi crisi economiche della sua storia recente. Dilma

Rousseff e il suo partito hanno visto crollare il loro indice di

popolarità, con dirette conseguenze sugli indicatori di

fiducia dei consumatori e delle imprese, che sono oggi a

livelli più bassi che nel 2009! A seguito di questa

situazione, la domanda domestica continuerà senza dubbio

ad essere fiacca anche nei prossimi mesi.

Avendo registrato per due trimestri consecutivi una

contrazione del PIL (-0,7% nel primo trimestre 2015 e -1,9%

nel secondo), l’economia brasiliana è quindi entrata in

recessione. Tale fenomeno ha provocato un ulteriore

deterioramento delle finanze pubbliche, già fortemente

danneggiate dall’affare Petrobras.

Indici di fiducia dei consumatori e dell'industria

70

130

65

120

60

110

55

100

50

90

–

–

Il governo ha dovuto quindi adottare un insieme di misure

(non ancora approvate dal Congresso), fra cui spiccano il

rialzo dei prezzi dell'elettricità e dei carburanti, l'aumento

delle tasse e i tagli delle spese... Provvedimenti che

penalizzeranno ancora la crescita nei trimestri a venire.

L’economia brasiliana appare oggi in preda a una spirale

negativa che sembra poter essere spezzata solo da un

cambiamento di governance economica e, senza dubbio,

politica.

45

80

40

70

35

2010

2011

BRA - Consumer Confidence

BRA - Industrial Confidence(R.H.SCALE)

2012

2013

2014

2015

Source: Thomson Reuters Datastream

9. Cina - Gli stimuli fiscali alleggeriscono le pressioni sull'economia

–

–

–

–

I più recenti indicatori provenienti dalla Cina suggeriscono

una stabilizzazione del rallentamento della crescita del

paese, impegnato in un processo di riposizionamento della

propria economia, finora basata sugli investimenti e

l'esportazione, verso una più intensa domanda interna.

I politici cinesi e la PBOC hanno pienamente coscienza del

possibile rischio di “hard landing” dell'economia nazionale e

hanno di conseguenza allentato in misura massiccia sia le

condizioni fiscali che monetarie, per mantenere un ritmo di

crescita accettabile. Nella quinta assemblea plenaria del

partito comunista cinese, che si svolgerà in ottobre, sarà

discusso il piano quinquennale di sviluppo nazionale.

A prima vista, sembra che la maggior parte delle misure

adottate a metà maggio 2015 inizino a dare i loro frutti e

stiano progressivamente attenuando i timori suscitati dalla

seconda economia mondiale.

Nonostante ciò, il PIL del terzo trimestre 2015 e la crescita

della produzione industriale dovrebbero rivelarsi ancora

deboli, tenuto conto del rallentamento del settore

manifatturiero registrato questa estate.

Cina: variazione annua (%) della produzione industriale, delle

vendite al dettaglio e degli investimenti in attivi fissi

CH - INDUSTRIAL PRODUCTION YoY %

24

CH - RETAIL SALES YoY %

23

CH - FIXED ASSETS INVESTMENTS URBAN YoY % (RH)

22

21

19

20

17

18

15

16

13

11

14

9

12

7

5

Jan-12

10

Jan-13

Jan-14

Jan-15

5

La presente pubblicazione è rivolta esclusivamente ai clienti e controparti professionali o istituzionali. Non è destinata alla distribuzione o all’uso da parte di clienti al dettaglio o di

qualsiasi persona o organismo che sia cittadino, residente o abbia la propria sede in qualsiasi territorio, stato, paese o altra giurisdizione nella quale la distribuzione, pubblicazione,

disponibilità o uso di tali informazioni sia contrario alla legge o alla regolamentazione. La presente pubblicazione è rilasciata esclusivamente a scopo informativo e non costituisce in

alcun modo un documento contrattuale, un’offerta o una sollecitazione all’acquisto o alla vendita di prodotti d’investimento o di altra natura finanziaria. Le analisi sviluppate nella

presente pubblicazione sono fondate su varie ipotesi. La formulazione di ipotesi diverse può tradursi con risultati sostanzialmente diversi. Le opinioni espresse sono pertinenti

esclusivamente alla data della pubblicazione e possono essere modificate in qualsiasi momento senza preavviso. Le performance passate non sono indicative dei risultati futuri.

Sebbene tutte le informazioni e le opinioni espresse in questa pubblicazione siano fornite in buona fede da fonti ritenute attendibili, nessuna garanzia – implicita o esplicita - è fornita

in merito alla loro completezza o esattezza. SYZ Asset Management SA declina ogni responsabilità in caso di perdite o danni occorsi in conseguenza del loro utilizzo. Si raccomanda a

chi prende visione della presente pubblicazione di consultare il proprio consulente legale, finanziario e/o fiscale prima di prendere qualsiasi decisione in merito all’investimento. La

presente pubblicazione non può essere riprodotta o distribuita, per intero o in parte, senza previa autorizzazione di SYZ Asset Management SA.

1 MESE IN 10 IMMAGINI

Ottobre 2015

10. Credito - Imprese statunitensi sotto pressione

–

–

–

Tutti gli indicatori relativi al mercato del credito Corporate

statunitense sono in posizione di allerta. Il progressivo

aumento degli spread di credito ravviva infatti i timori di un

possibile rallentamento dell'attività economica negli USA.

Tale inquietudine è rafforzata dal fatto che non è solo il

mercato High Yield a ritrovarsi sotto pressione, ma anche

quello dell'Investment Grade, delle imprese solide con un

rating BBB- o superiore.

Il crollo dei prezzi delle materie prime, e in particolare la

debolezza dei prezzi del petrolio, spiega in parte le tensioni

sui tassi di rifinanziamento delle imprese legate al settore

energetico, come testimoniato da Glencore. In maniera

generale, i timori di un rallentamento cinese e di un

contagio ad altre economie preoccupano gli investitori. Il

fenomeno può essere tuttavia spiegato anche da altri

fattori, come il moltiplicarsi delle emissioni e una

diminuzione delle posizioni detenute dalle investment

bank, a causa delle nuove norme prudenziali.

Un aumento significativo degli spread non annuncia però,

necessariamente, l'imminenza di una recessione. Mentre le

obbligazioni associate all'energia e alle attività minerarie

sono soggette ad una notevole pressione, quelle legate alle

spese di consumo continuano infatti a registrare

performance relativamente buone.

Spread di credito delle imprese statunitensi – USD High Yield e

Investment Grade

800

350

700

300

600

250

500

200

400

150

300

100

200

50

100

0

2013

0

2014

2015

USD IG Energy

USD IG Consumer Discretionary

USD IG Materials

USD High Yield (R.H.S)

Source: Bloomberg/SYZ AM

6

La presente pubblicazione è rivolta esclusivamente ai clienti e controparti professionali o istituzionali. Non è destinata alla distribuzione o all’uso da parte di clienti al dettaglio o di

qualsiasi persona o organismo che sia cittadino, residente o abbia la propria sede in qualsiasi territorio, stato, paese o altra giurisdizione nella quale la distribuzione, pubblicazione,

disponibilità o uso di tali informazioni sia contrario alla legge o alla regolamentazione. La presente pubblicazione è rilasciata esclusivamente a scopo informativo e non costituisce in

alcun modo un documento contrattuale, un’offerta o una sollecitazione all’acquisto o alla vendita di prodotti d’investimento o di altra natura finanziaria. Le analisi sviluppate nella

presente pubblicazione sono fondate su varie ipotesi. La formulazione di ipotesi diverse può tradursi con risultati sostanzialmente diversi. Le opinioni espresse sono pertinenti

esclusivamente alla data della pubblicazione e possono essere modificate in qualsiasi momento senza preavviso. Le performance passate non sono indicative dei risultati futuri.

Sebbene tutte le informazioni e le opinioni espresse in questa pubblicazione siano fornite in buona fede da fonti ritenute attendibili, nessuna garanzia – implicita o esplicita - è fornita

in merito alla loro completezza o esattezza. SYZ Asset Management SA declina ogni responsabilità in caso di perdite o danni occorsi in conseguenza del loro utilizzo. Si raccomanda a

chi prende visione della presente pubblicazione di consultare il proprio consulente legale, finanziario e/o fiscale prima di prendere qualsiasi decisione in merito all’investimento. La

presente pubblicazione non può essere riprodotta o distribuita, per intero o in parte, senza previa autorizzazione di SYZ Asset Management SA.