Dottoranda: Martina Galli

Anno di corso: I°

Tutor: Prof. Carlo Sotis

Tesi: Crisi economica e diritto penale

Corso di eccellenza

“CRISI SISTEMICHE DELL’ECONOMIA GLOBALE”

Università della Tuscia, 11-12 ottobre 2016

******

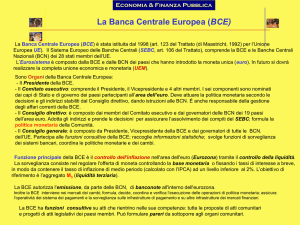

1. L’esigenza di analizzare parallelamente struttura e politica monetaria delle due autorità monetarie

che si trovano a capo dell’Eurozona e degli Stati Uniti, nonché di instaurare un confronto tra il

ruolo assunto dalle due banche centrali nel fronteggiare le crisi “sistemiche” che hanno colpito

l’economia globale a partire dal 2007, sembra nascere da una ragione precisa, concreta, che va al di

là del puro interesse comparatistico, ma anche della – pur imprescindibile – ricerca di soluzioni e

modelli efficaci da esportare. Ebbene, questa ragione sembra coincidere con il fatto che l’idea di

una politica monetaria (intesa come regolazione dei tassi di interesse e/o della quantità di moneta

per raggiungere obiettivi economici) indipendente e sovrana ha ceduto definitivamente il passo,

nell’attuale sistema di liberalizzazione degli scambi, a una sistema profondamente interconnesso,

nel quale il successo di ogni scelta di politica monetaria dipende dal modo in cui essa interagisce

con le politiche adottate in altri paesi. Se è vero che questa inevitabile connessione tra le decisioni

dell’istituto che regola le operazioni di politica monetaria in Europa, la BCE, e le scelte monetarie

dalla Federal Reserve costituisce un’importante cifra di fondo dell’analisi, allora forse potrebbe

risultare interessante un approfondimento volto a precisarne termini e contenuti.

Procedendo oltre, sembra che il primo passo per arrivare a comprendere ruolo e rilevanza

giuridica delle scelte dei due istituti centrali sia l’analisi degli obiettivi dagli stessi perseguiti e la

posizione tali obiettivi vengono ad assumere nell’ambito dei rispettivi mandati. Su questo piano è

possibile riscontrare una prima, fondamentale differenza. Mentre la BCE è guidata da un mandato

a struttura gerarchica, che fissa la priorità dell’obiettivo della stabilità dei prezzi e prevede poi la

possibilità di perseguire altri fini “secondari” (in particolare, sostenere le politiche economiche

generali dell’Unione), il mandato della FED è costruito su livelli paritetici: qui i due obiettivi della

stabilità dei prezzi e della massima occupazione rivestono uguale importanza. Diversi gli obiettivi,

diversi i poteri dei due istituti centrali: se entrambe le banche possono agire al fine di controllare la

stabilità dei prezzi, manovrando i tassi di interesse e drenando o immettendo liquidità nel sistema

attraverso prestiti agli istituti di credito, solamente la FED può rivestire il ruolo il garante finale,

acquistando titoli di Stato o altri titoli. La BCE, invece, non incorpora per statuto la funzione di

prestatore di ultima istanza. Appare dunque di estremo interesse esaminare in che modo e con

quale portata queste differenze statutarie abbiano inciso sulla gestione delle crisi finanziarie che

hanno interessato, seppure in modo diverso, il contesto americano e europeo. Un’analisi di questo

tipo sembra implicare a) una ricognizione complessiva delle misure c.d. non convenzionali elaborate

per contrastare la crisi nei due diversi contesti; b) la verifica dei tratti di differenziazione tra i due

modelli (ad esempio, è corretto affermare che che la BCE ha dimostrato di privilegiare il ricorso

alla strategia di credit easing, mentre la FED ha affrontato la crisi finanziaria del 2007-2008 portando

avanti principalmente forme di intervento correttivo riconducibili alla strategia del quantitative

easing?); c) un’indagine circa l’effettiva incidenza dell’impostazione degli statuti sulle misure

adottate dalle due banche, da compiersi anche attraverso la ricerca di spiegazioni alternative, che

potrebbero rintracciarsi, ad esempio, nel quadro operativo entro cui ciascuno istituto deve

muoversi (es. epicentro della crisi e delle tensioni finanziarie, condizionalità nell’avviare gli

acquisti) o, ancora, nelle caratteristiche delle economie dei due paesi (con particolare riguardo al

“peso” dei mercati nei rispettivi sistemi finanziari, dal momento che mentre in Europa la gran

parte dei finanziamenti ottenuti dalle società non finanziarie viene intermediato dal settore

bancario, in America i mercati finanziari costituiscono il fulcro attraverso cui passa la maggior

quantità di capitali diretti alle corporations); d) una valutazione anche in senso opposto: se e in che

misura la distanza “di partenza” tra i mandati delle due banche si sia ridotta proprio in ragione

delle evoluzioni delle rispettive politiche monetarie c.d. non conventional.

2. L’ultimo dei profili evidenziati sposta il discorso sulla questione del ruolo che la BCE è andata

assumendo in un periodo in cui, chiamata a reagire con rapidità ed efficacia alla crisi economica al

fine di salvaguardare l’Eurozona, si è trovata a dover ricorrere – stante l’inadeguatezza degli

strumenti convenzionali – a misure non convenzionali, in assenza, tuttavia, di un qualsiasi

«catalogo» che, a monte, le prevedesse. In mancanza di un impianto istituzionale adeguato per

gestire un periodo di crisi economica, la BCE, almeno ad un primo sguardo, sembra avere assunto

un più ampio e necessario ruolo (potenziale o effettivo) di prestatore di ultima istanza, direttamente

nei confronti del mercato finanziario (mediante il Securities Market Program prima e le Outright

Monetary Transactions dopo) e indirettamente nei confronti degli Stati (con le OMT), delle banche

(mediante le aste e i programmi speciali, quali la Long term refinancing operation) e del c.d. Fondo

Salva-Stati (i cui titoli possono essere portati alla BCE come garanzia). Così la BCE sembra aver

finanziato tutti i rischi di natura sistemica, svolgendo una funzione tipica di banca centrale.

Ebbene, in un contesto in cui l’asimmetria genetica tra pilastro economico e pilastro monetario

dell’Unione monetaria europea (che implica il divieto per la Bce di adottare atti di politica

economica, oggetto di un mero coordinamento tra gli Stati membri) non è confortata da una linea

netta di demarcazione (i Trattati non prevedono espressamente alcun criterio per distinguere le

due politiche, d’altro canto statuendo che la Bce, una volta assicurato l’obiettivo della stabilità dei

prezzi, debba supportare le politiche economiche generali dell’Unione, v. art. 127 TFUE), la Corte

di Giustizia e la Corte Costituzionale tedesca hanno operato una valutazione opposta circa la

compatibilità degli acquisti OMT con il diritto europeo (segnatamente con il divieto di

finanziamento monetario del debito sovrano ex art. 123 TFUE), fornendo altresì due interpretazioni

diverse del mandato monetario della BCE. In breve, mentre i giudici tedeschi pretendono che

quest’ultima eserciti unicamente il ruolo originario di “guardiano della stabilità dei prezzi”, senza

concedere spazio a politiche monetarie di tipo espansionistico, i giudici europei immaginano una

banca centrale il cui operato non sia sottoposto a stretti controlli giudiziali, libera dunque di

perseguire scopi diversi ed ulteriori rispetto al controllo dell’inflazione, come appunto la stabilità

finanziaria. Le controversie intorno all’adozione di misure “non conventional” sembrano imporre

una riflessione circa:

a)

il sindacato giudiziale sugli strumenti monetari: invero, entrambe le interpretazioni fornite

dai giudici tedeschi ed europei rischiano di risultare disfunzionali per il già fragile equilibrio

istituzionale europeo, proponendo o una banca centrale costretta all’inerzia da una giurisprudenza

troppo invasiva, oppure posta al di fuori della legge dalla totale assenza di controlli. Sembra

imporsi dunque un chiarimento circa i ruoli e le responsabilità degli attori coinvolti nella

qualificazione e valutazione, sul piano giuridico, di simili strumenti non convenzionali.

b)

le ripercussioni anche sulla legalità di tutti gli altri strumenti non convenzionali della Bce,

primo fra tutti il Quantitative Easing. Sappiamo già che le fondamentali differenze tra OMT e QE (in

primis il fatto che mentre il programma OMT era finalizzato a rassicurare gli investitori circa la

tenuta dell’Eurozona e, dunque, a garantire la stabilità finanziaria, gli acquisti del QE sono volti a

combattere la spinta deflazionistica che attanaglia i paesi europei, perseguendo la stabilità dei

prezzi) non hanno impedito che, subito dopo l’approvazione del programma, alcuni cittadini

tedeschi si affrettassero ad impugnare il QE davanti alla Corte tedesca.

c)

la scelta di sottrarre gli strumenti non convenzionali alla logica dello “stato di eccezione”. La

situazione di crisi ha evidenziato una tensione continua tra l’esercizio di un mandato chiaro

secondo il principio di legalità e l’esigenza di concreta flessibilità nell’esecuzione dei compiti: in

questo contesto, l’influenza della BCE nella politica monetaria degli Stati dell’Eurozona si è

affermata in concreto, mediante l’indicazione di specifiche riforme fiscali e strutturali. Come

sappiamo, infatti, nell’adozione di strumenti non convenzionali la BCE esercita un potere

discrezionale (per quanto la CGUE sostenga che tale «potere discrezionale» sia legittimo in forza

della “tecnicità” dello strumento) e le operazioni adottate sono selettive, condizionate, illimitate e

sempre reversibili, mentre il controllo del giudice non va oltre il test debole di proporzionalità. Da

ciò deriva la percezione della necessità di un’adeguata e chiara distinzione degli ambiti di

sovranità. Si dice tuttavia che gli interventi adottati non avrebbero comunque natura di regola

generale permanente, ma carattere contingente ed eccezionale e, quindi, dovrebbero essere

superati una volta raggiunta una situazione di adeguata stabilità. Tuttavia si deve notare che i)

nell’ordine costituzionale europeo, a differenza di quanto accade nelle costituzioni degli

ordinamenti contemporanei a matrice democratico-pluralista (dove la morfologia tipica assunta

dalle norme d’emergenza si articola nell’individuazione del soggetto abilitato a porre in essere il

processo attraverso cui si decide di provvedere eccezionalmente), l’ “eccezione” sta fuori

dall’ordinamento giuridico (normalmente vigente): non è rintracciabile nel diritto ordinario (i

Trattati) una norma sulla competenza e sul procedimento (presupposti, durata e contenuto) in

materia di politica monetaria “per l’eccezione”; ii) la Corte di Giustizia nel caso Gauweiler ha

sciolto in maniera netta l’ambiguità insita nel concetto di non convenzionale (il quale tende a

sfuggire all’alternativa tra diritto ordinario e stato di eccezione), infine affermando il carattere non

eccezionale delle misure OMT, portando così a compimento quella bonifica dal dominio

dell’emergenza che era già iniziata con la sentenza Pringle, dove la stessa Corte aveva escluso che il

MES (Meccanismo europeo di stabilità), qualificato come misura di politica economica, potesse

essere ricondotto alla competenza di cui all’art. 122, par. 2, TFUE («possibilità di accordare

un’assistenza finanziaria ad uno Stato membro che sia in difficoltà o si trovi seriamente minacciato

da gravi difficoltà a causa di calamità naturali o di circostanze eccezionali che sfuggono al suo

controllo»). Siamo dunque andati incontro a «una normalizzazione dello stato di eccezione»? Se sì,

quali sono i rischi insiti in una simile rimozione dell’eccezionalità delle misure?

3. Con l’approvazione da parte del Parlamento Europeo della Direttiva n. 2014/59/UE (BRRD: Bank

Recovery and Resolution Directive) e del Regolamento UE n. 806/2014 (cd. SRM), recepiti in Italia con

i d.lgs. nn. 180 e 181 del 2015, si è proceduto all’identificazione di un Meccanismo di risoluzione unico

delle crisi bancarie. Il nuovo meccanismo interagisce sulle pregresse logiche di “socializzazione

delle perdite” ed introduce rimedi alternativi a quelli adottati nel passato in alcuni Paesi

dell’Eurozona, evitando forme generalizzate di riparto dei costi connessi all’insolvenza degli enti

creditizi. Tanti e tanto pressanti sono i problemi sollevati da questo nuovo strumento di

risoluzione per le banche in crisi: tra questi, la determinazione dell’adeguato burden-sharing; la

relazione tra il regime giuridico della risoluzione e gli aiuti di Stato; il raccordo del bail-in con le

procedure concorsuali; la compatibilità del bail-in con le garanzie fondamentali dei diritti

costituzionali dei cittadini. Suscita tuttavia particolare interesse la questione dell’impatto esercitato

dalla nuova disciplina della risoluzione bancaria sul tema della tutela del risparmio. Non solo per

ciò che concerne la legittimità costituzionale della riduzione/azzeramento dei diritti degli azionisti

e creditori sorti prima del recepimento della direttiva, ma soprattutto per ciò che riguarda la

posizione dei risparmiatori successivi al 1° gennaio 2016. E infatti la risoluzione bancaria, osservata

dall’angolo visuale della tutela del risparmio, pone questioni di educazione finanziaria, di correttezza

delle pratiche commerciali bancarie e di adeguata informazione della clientela cui i servizi, finanziari e

bancari, sono offerti. E poiché la disciplina della risoluzione, in un sistema come il nostro basato

sulla banca universale, provoca l’effetto di ridurre la distanza tra i servizi bancari in senso stretto e

i servizi di investimento, acquista sempre maggiore rilievo il tema della applicabilità delle regole

di condotta al collocamento quando ad essere venduti non sono strumenti finanziari, ma prodotti

tipicamente bancari. In definitiva, mi sembra che la disciplina della risoluzione bancaria ponga un

problema di controllo in ordine alla correttezza delle comunicazioni che le banche offrono al

singolo cliente e al mercato dei potenziali clienti. Esigenze di correttezza e trasparenza

dell’informazione, per ciò che concerne la generale situazione di “salute” della banca, nonché il

prezzo degli strumenti finanziari offerti al pubblico, si impongono sicuramente con riguardo alla

diffusione di informazioni nei confronti del pubblico. Da una prospettiva penalistica, su questo

fronte i presidi possono spaziare dal falso in bilancio, all’aggiotaggio, alla manipolazione del

mercato, all’ostacolo all’esercizio delle funzioni di vigilanza. A tutt’oggi manca invece un livello

intermedio di fattispecie incriminatrici, calibrate su abusi di gestione in materia societaria e

bancaria, che non necessariamente assurgano ad una lesività di mercato. Emerge così la necessità

di un intervento ad hoc anche sulla specifica disciplina penale bancaria, che dia vita ad una inedita

figura di “abuso nell’esercizio del credito”, prendendo in considerazione la specificità dell’attività

di raccolta del risparmio e di esercizio del credito; attività, questa, che non può essere assimilata a

qualsiasi attività economico-imprenditoriale (come accadrebbe qualora si provasse a ricondurre

simili abusi alla fattispecie di infedeltà patrimoniale), né sembra ricevere adeguata tutela

attraverso le fattispecie dirette a reprimere comportamenti aventi valenza comunicativa nei

confronti del mercato.