Matematica finanziaria I - LT EA e Terracina

N. B. Per la Laurea Triennale in Economia Aziendale, considerare sia la parte 1 che la parte 2. Per la laurea

Triennale Economia e Gestione delle PMI (sede di Terracina), considerare soltanto la parte 1.

Materie propedeutiche o consigliate tali

Matematica generale

Docente S. Bianchi (parte 1)

Programma del corso

Operazioni finanziarie e struttura del mercato. Definizione e classificazione delle operazioni

finanziarie. Operazioni finanziarie elementari. Principio di equivalenza finanziaria. Ipotesi del

mercato ideale. Caratteristiche dei mercati finanziari reali. Schemi delle operazioni finanziarie di

investimento e di anticipazione. Ipotesi sulle funzioni di prezzo. Fattore di capitalizzazione.

Fattore di attualizzazione. Interesse. Tasso effettivo di interesse. Sconto. Tasso effettivo di

sconto. Operazioni finanziarie a pronti ed a termine. Proprietà delle funzioni di valore nell'ambito

dello schema a termine. Relazione tra operatività e pronti e a termine (nel caso di due periodi).

Condizione di non arbitraggio. Struttura di mercato in funzione dei tassi di interesse.

Regimi finanziari. Regime finanziario della capitalizzazione composta (a tasso periodale, a tassi

variabili, a tasso medio). Tassi equivalenti. Tasso nominale di interesse convertibile. Intensità

istantanea di interesse. Tasso nominale di sconto convertibile. Intensità istantanea di sconto.

Forza di interesse per leggi finanziarie di una variabile. Forza di interesse per leggi finanziarie di

due variabili. Scindibilità. Uniformità. Regime finanziario della capitalizzazione semplice.

Regime finanziario dello sconto commerciale.

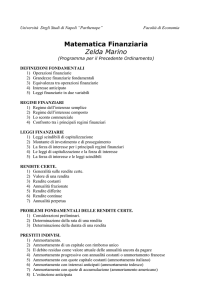

Operazioni finanziarie complesse. Rendite. Valutazione di una rendita. Tasso interno di

1/3

Matematica finanziaria I - LT EA e Terracina

rendimento. Classificazione delle rendite. Valori attuali e montanti per rendite immediate,

differite, anticipate, posticipate, intere, frazionate. Valori attuali per rendite perpetue. Valori

attuali e montanti per rendite continue. Capitalizzazione mista (cenni). Determinazione del

numero delle rate, della rata e del tasso di interesse. Problema della ricerca del tasso: metodo

iterativo, metodo per interpolazione e metodo delle approssimazioni successive.

Indici temporali e di variabilità. Maturity. Scadenza media finanziaria. Scadenza media

aritmetica. Duration: definizione, proprietà ed interpretazione finanziaria.

Costituzione di capitale e ammortamenti. Problemi legati alla costituzione di capitale. Contratto

di mutuo (generalità). Debito residuo. Debito estinto. Quota capitale. Quota interesse. Rata.

Ammortamenti: classificazione. Ammortamento con pagamento periodico degli interessi e

rimborso finale del capitale. Ammortamento progressivo. Ammortamento uniforme.

Ammortamento a due tassi. Ammortamento con interessi anticipati.

Docente M. Di Giacinto (parte 2)

Programma del corso

Richiami su nozioni di calcolo delle probabilità. Spazio di probabilità, variabile aleatoria,

funzione di ripartizione, valore atteso, varianza, covarianza, coefficiente di correlazione,

variabile aleatoria normale.

La teoria di selezione del portafoglio. Rendimento e rischiosità di un’attività finanziaria.

Rendimenti aleatori e variabili aleatorie normali. Introduzione all’approccio media-varianza.

Rischio e rendimento atteso di un portafoglio di due titoli. L’insieme delle opportunità di

portafoglio. Portafoglio con due titoli rischiosi nel caso di perfetta correlazione negativa.

Portafoglio con due titoli rischiosi nel caso di perfetta correlazione positiva. Portafoglio con due

titoli rischiosi nel caso generale e diversificazione di portafoglio. Portafoglio con un titolo

rischioso e un titolo privo di rischio. Premio per il rischio. La frontiera efficiente. Preferenze

dell’investitore e portafoglio ottimale. Portafoglio con più di due titoli rischiosi. L’insieme di

2/3

Matematica finanziaria I - LT EA e Terracina

minima varianza. Il problema di Markowitz.

Primo

teorema di separazione in due fondi (o teorema dei due fondi). Portafoglio con più di due titoli

rischiosi e un titolo privo di rischio. Secondo teorema di separazione in due fondi (o teorema di

un fondo).

La teoria di valutazione del portafoglio. Il Capital Asset Pricing Model (CAPM). La retta del

mercato dei capitali (CML). Il teorema del CAPM. La retta del mercato dei titoli (SML). Il rischio

sistematico e il rischio diversificabile. CAPM e formula del prezzo di un’attività finanziaria.

I titoli derivati. Generalità e classificazione. I contratti forward. I contratti future. Relazione tra

prezzi forward/future e prezzi spot. Future su indici azionari. Future su valute. Future su tassi di

interesse. Forward rate agreement (FRA). Gli swap. Introduzione alle opzioni finanziarie. Limiti

inferiori e superiori dei prezzi delle opzioni. Opzioni su azioni che non pagano dividendi. Parità

put-call. Strategie operative mediante azioni e opzioni europee. Strategie operative mediante

opzioni europee: spread rialzisti e spread ribassisti. Strategie mediante opzioni europee:

straddle. Cenni sulla valutazione delle opzioni europee: modello binomiale a uno stadio e a due

stadi.

Testi consigliati

- Da definire

- Dispense distribuite durante le lezioni

Modalità d'esame

L'esame si articola in una prova scritta ed una prova orale. Per accedere alla prova orale

occorre aver superato la prova scritta (votazione minima 18/30). I risultati di entrambe le prove

sono espressi in trentesimi. Qualora la sessione d'esame si componga di più di un appello, lo

studente ha la facoltà di sostenere la prova orale in un appello successivo a quello in cui ha

superato la prova scritta, ma comunque entro la sessione d'esame.

3/3