Cina, il tramonto del "capitalismo" rosso

di Maurizio Milano

19-08-2015

Incominciamo dai fatti. La scorsa settimana la Banca Centrale Cinese ha deciso, a sorpresa, una

svalutazione del cambio della propria divisa – il Renminbi, la "moneta del popolo", detto anche Yuan

- contro il dollaro statunitense. La svalutazione è avvenuta in tre sedute consecutive, per un totale

del 4,66%, ed interrompe un trend ventennale di rafforzamento dello yuan.

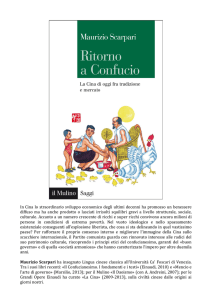

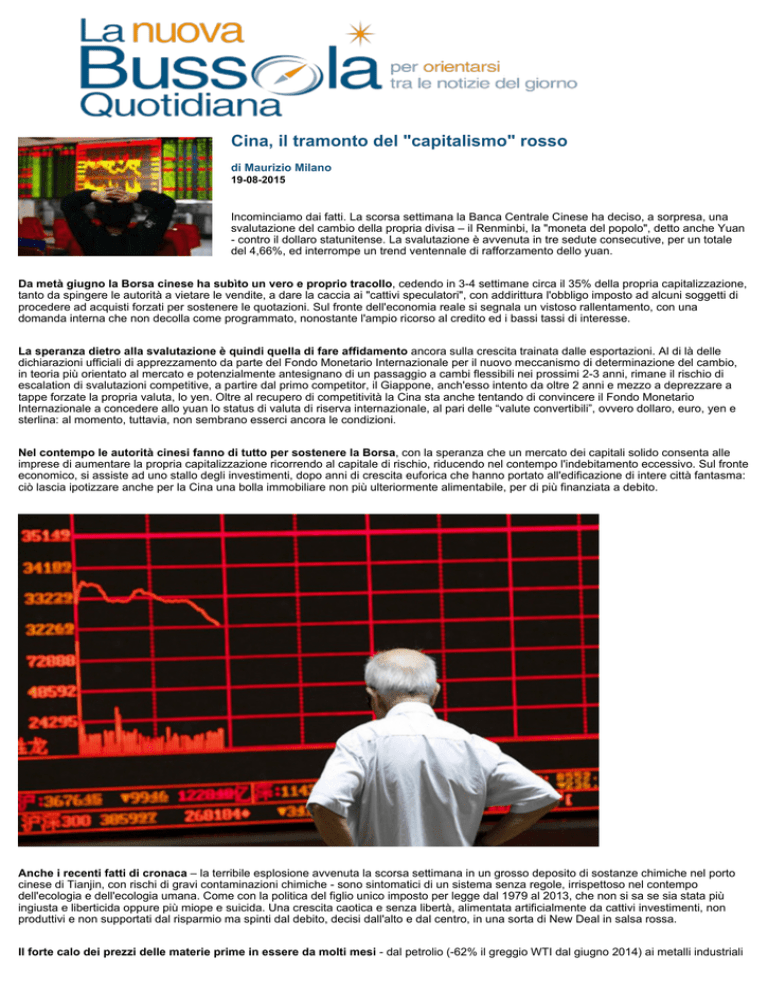

Da metà giugno la Borsa cinese ha subìto un vero e proprio tracollo, cedendo in 3-4 settimane circa il 35% della propria capitalizzazione,

tanto da spingere le autorità a vietare le vendite, a dare la caccia ai "cattivi speculatori", con addirittura l'obbligo imposto ad alcuni soggetti di

procedere ad acquisti forzati per sostenere le quotazioni. Sul fronte dell'economia reale si segnala un vistoso rallentamento, con una

domanda interna che non decolla come programmato, nonostante l'ampio ricorso al credito ed i bassi tassi di interesse.

La speranza dietro alla svalutazione è quindi quella di fare affidamento ancora sulla crescita trainata dalle esportazioni. Al di là delle

dichiarazioni ufficiali di apprezzamento da parte del Fondo Monetario Internazionale per il nuovo meccanismo di determinazione del cambio,

in teoria più orientato al mercato e potenzialmente antesignano di un passaggio a cambi flessibili nei prossimi 2-3 anni, rimane il rischio di

escalation di svalutazioni competitive, a partire dal primo competitor, il Giappone, anch'esso intento da oltre 2 anni e mezzo a deprezzare a

tappe forzate la propria valuta, lo yen. Oltre al recupero di competitività la Cina sta anche tentando di convincere il Fondo Monetario

Internazionale a concedere allo yuan lo status di valuta di riserva internazionale, al pari delle “valute convertibili”, ovvero dollaro, euro, yen e

sterlina: al momento, tuttavia, non sembrano esserci ancora le condizioni.

Nel contempo le autorità cinesi fanno di tutto per sostenere la Borsa, con la speranza che un mercato dei capitali solido consenta alle

imprese di aumentare la propria capitalizzazione ricorrendo al capitale di rischio, riducendo nel contempo l'indebitamento eccessivo. Sul fronte

economico, si assiste ad uno stallo degli investimenti, dopo anni di crescita euforica che hanno portato all'edificazione di intere città fantasma:

ciò lascia ipotizzare anche per la Cina una bolla immobiliare non più ulteriormente alimentabile, per di più finanziata a debito.

Anche i recenti fatti di cronaca – la terribile esplosione avvenuta la scorsa settimana in un grosso deposito di sostanze chimiche nel porto

cinese di Tianjin, con rischi di gravi contaminazioni chimiche - sono sintomatici di un sistema senza regole, irrispettoso nel contempo

dell'ecologia e dell'ecologia umana. Come con la politica del figlio unico imposto per legge dal 1979 al 2013, che non si sa se sia stata più

ingiusta e liberticida oppure più miope e suicida. Una crescita caotica e senza libertà, alimentata artificialmente da cattivi investimenti, non

produttivi e non supportati dal risparmio ma spinti dal debito, decisi dall'alto e dal centro, in una sorta di New Deal in salsa rossa.

Il forte calo dei prezzi delle materie prime in essere da molti mesi - dal petrolio (-62% il greggio WTI dal giugno 2014) ai metalli industriali

- riflette un collasso della domanda mondiale gonfiata artificialmente proprio dal colosso cinese negli anni passati. Il rischio ora è quello di

mandare in recessione quei Paesi in via di sviluppo dipendenti proprio dall'export di materie prime, creando crisi valutarie e fughe di capitali e

generale instabilità nei mercati finanziari mondiali.

Insomma, qualcosa sembra non andare per il verso giusto per il "capitalismo rosso", negli ultimi anni portato in palmo di mano da

alcuni economisti come un esempio virtuoso di crescita vigorosa guidata dallo Stato, in contrasto con le difficoltà dei Paesi occidentali. Lo

stesso Fondo Monetario Internazionale - seppur molto diplomaticamente - evidenzia la necessità per il sistema cinese di una transizione verso

un "New Normal", una crescita più bassa ma più equilibrata, attraverso anche una riforma del sistema finanziario e delle imprese pubbliche,

riducendo la dipendenza dagli investimenti immobiliari. Col rischio, ovviamente di trasformare una frenata prudente in una sbandata dagli esiti

imprevedibili, con conseguenze preoccupanti non solo per la Cina ma anche per il resto del mondo.

Analizzando il modello di crescita fin qui perseguito, anche alla luce degli ultimi accadimenti,

sono quindi molti i dubbi sulla sostenibilità della via cinese al benessere. Certamente negli ultimi 35

anni sono stati fatti grandi progressi sul piano materiale, con un'apertura al mercato ed una

contestuale riduzione della pianificazione centralizzata. L'accelerazione degli ultimi anni, tuttavia,

pare più conseguenza della “finanziarizzazione” dell'economia che non frutto di investimenti sensati:

un "grande balzo in avanti" azzardato, col serio rischio che la Cina divenga una nazione vecchia

prima di diventare ricca, con squilibri enormi e conseguenze sociali inimmaginabili che la

repressione poliziesca potrebbe non essere in grado di controllare. Rimane la speranza, come

sembra auspicare lo stesso Fondo Monetario Internazionale, che la realtà delle cose spinga

ulteriormente la Cina verso una società ed un'economia più libere ed aperte, più integrata con gli altri

Paesi sviluppati.

E dire che fino a pochi mesi fa la crescita vorticosa della Cina sembrava davvero inarrestabile, un po' come l'esplosione dell'economia e

della Borsa giapponese negli anni '80, o come il boom della cosiddetta New Economy con i titoli tecnologici, dei media e delle

telecomunicazioni ad inizio millennio in crescita euforica e poi collassati, fino alla bolla immobiliare-finanziaria a partire dagli Usa e scoppiata

nel 2007-08 e non ancora risolta.

Nulla di nuovo sotto il sole, in ogni caso: l'esperienza degli ultimi decenni, come insegna da sempre la Scuola Austriaca di economia,

dimostra che la crescita economica sana non si può forzare con la leva del credito, con la continua espansione dei bilanci pubblici, con le

iniezioni di liquidità delle Banche Centrali, con le pianificazioni centralizzate e gli investimenti pubblici a pioggia. In Occidente come in Oriente,

la crescita vera può avvenire solo in un contesto di libertà e responsabilità, all'interno di un solido quadro giuridico-istituzionale, in una

struttura sociale articolata in corpi intermedi dove la famiglia gioca un ruolo centrale, dove il risparmio vero viene adeguatamente remunerato

e va a sostenere gli investimenti produttivi, dove il fisco è equo e trasparente.

La crescita della produttività consentita dal processo di accumulazione capitalistica in un contesto favorevole, anche da un punto di

vista demografico, costituisce il vero motore della crescita: numero di ore lavorate moltiplicate per la produttività, tutto il resto è fuffa, buono

solo ad alimentare crescite a bolla, cattivi investimenti, trasferimenti di ricchezza ingiustificati a favore di chi ha accesso alla liquidità messa a

disposizione gratuitamente delle Banche Centrali ed "investita" nella speculazione finanziaria, o alle commesse pubbliche a favore del

"capitalismo" clientelare o alle provvigioni elargite dallo Stato assistenziale secondo logiche di gestione del consenso.

Economie che davvero "uccidono", ma proprio per mancanza di quella libera e leale concorrenza che dovrebbe invece essere alla

base di un'economia di mercato giusta e fiorente. Peccato che le economie davvero "troppo libere" esistano solo nell'immaginazione dei loro

detrattori: tanto più che al pluridecennale allargamento del perimetro degli Stati, della spesa pubblica e dell'imposizione fiscale - anche oltre le

stesse logiche Keynesiane - negli ultimi anni è aumentato anche a dismisura l'interventismo delle Banche Centrali più importanti del mondo secondo la visione "monetarista" in auge dagli anni '80 - falsificando le regole del gioco, spingendo sempre più verso quella finanziarizzazione

dell'economia così sfavorevole agli imprenditori veri ed alle famiglie.

Non "troppo" mercato, quindi, ma semmai un "mercato" truccato dalla mano pubblica a vantaggio di alcuni, dalle lobby ai "crony

capitalist"; non già un "fallimento del mercato", quindi, ma piuttosto un fallimento dello Stato imprenditore ed assistenziale, puntellato dal

braccio armato della Banca Centrale che "monetizzandone" il debito con la compressione artificiale dei rendimenti disincentiva il risparmio a

beneficio dell'azzardo morale nei mercati finanziari, e con i falsi segnali che fornisce indirizza l'economia reale verso cattivi investimenti e

crescite a bolla destinate ad implodere.

A questi mali generali - che affliggono le economie moderne, dal Giappone agli Usa all'Europa - nel caso della Cina si aggiunge anche

l'aggravante della pretesa dirigistica da parte del Partito Comunista, anche se ridotta negli ultimi decenni. Com'è possibile che un Politburo di

pochi "saggi" possa davvero pianificare ed indirizzare efficientemente ed efficacemente le scelte di investimento, consumo e risparmio di

centinaia di milioni di persone, calpestandone la libertà di iniziativa imprenditoriale e le scelte quotidiane?

Nella storia non si danno casi di prosperità diffusa senza libertà autentica, e riducendo la libertà aumenta sempre anche la

concentrazione della ricchezza e del potere, che si tratti di "capitalisti" collusi col potere pubblico - il "capitalismo" clientelare dominante in

occidente - oppure di funzionari del Partito, come in Cina ed in tutti gli Stati totalitari del mondo. Chi sbaglia storia, insegna Giovanni Cantoni,

sbaglia politica. E non solo in Cina.