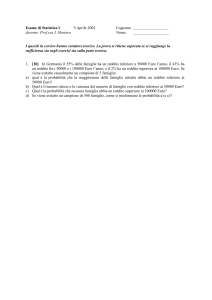

Analisi e Gestione del Rischio

Lezione 2

Dall’ALM al Value-at-Risk

Dall’ALM al Value-at-Risk

Banche e rischio di tasso

• Prima degli anni 90 il paradigma standard del risk

management coincideva con quello dell’Asset

Liability Management

• Maturity mismatch: disallineamento delle scadenze

di attivo e passivo, responsabile di fluttuazioni del

margine di intermediazione

• Duration mismatch: disallineamento della duration

di attivo e passivo, responsabile di fluttuazioni nel

valore netto di attivo e passivo

Nuove forme di intermediazione

• L’approccio tradizionale di maturity/duration gap

corrispondeva a un sistema di intermediazione di

fondi nel quale il rischio della banca era legato

all’attività di trasformazione delle scadenze

• L’evoluzione verso un sistema di intermediazione

di rischi, legato allo sviluppo dei mercati derivati,

ha richiesto lo sviluppo di nuovi strumenti per la

misurazione del rischio, oltre il rischio di tasso.

• Dagli anni 90, lo strumento più diffuso per la

valutazione del rischio è il concetto di Value-atRisk, VaR

Value-at-Risk

• Il concetto di Value-at-Risk è una questione di

tempo e probabilità

• Il VaR risponde alla domanda:

“di quanto capitale ho bisogno per avere buone

probabilità di resistere a movimenti avversi del

mercato, per un tempo sufficiente a smobilizzare

la posizione ed uscire dal mercato?”

• Si noti che questa domanda è tipica per operatori

dei mercati di contratti derivati, piuttosto che per

operatori di banche commerciali.

Value-at-Risk come “margine”

• Il concetto di VaR è simile a quello di “margine”

utilizzato sui mercati futures-style per garantire

l’integrità del mercato.

• Il margine è un deposito sul quale sono riportati

guadagni e perdite. In caso di perdite che erodono

sostanzialmente il margine, la richiesta di re-integrarlo

(margin call) consente di chiudere la posizione prima

che la clearing-house sopporti una perdita

• VaR può essere visto come un sistema di margini che

l’intermediario utilizza per garantire l’integrità della

propria operatività sui mercati

VaR ed ALM

•

1.

2.

3.

Il VaR non è un’evoluzione o uno strumento più evoluto del

maturity/duration gap utilizzato in ALM, è qualcosa di diverso

Nel VaR il tempo è legato alla possibilità di smobilizzo delle

posizioni più che al repricing period delle stesse

Nel VaR si utilizza un concetto di probabilità che è estraneo

alle tecniche di ALM tradizionali

Il VaR è una misura di rischio appropriata per mercati

particolarmente “veloci”, come quelli dei titoli o dei derivati,

piuttosto che mercati come quelli dei depositi o degli impieghi

bancari, per i quali invece le tecniche di ALM rappresentano

strumenti appropriati.

A cosa serve il VaR

• Il VaR consente di dare una rappresentazione

complessiva e sintetica dell’esposizione al rischio

di un intermediario finanziario o di una business

unit (total risk-management)

• Il VaR consente di dare una visione analitica

dell’esposizione complessiva a diverse fonti di

rischio, indirizzando le strategie di gestione e

copertura (selective risk-management)

• Il VaR consente di allocare capitale tra le diverse

business unit.

Value-at-Risk: le scelte di fondo

• Modelli statistici

• Modelli finanziari

• Informazione storica

• Informazione implicita

• Visione sintetica

• Acquisto del software

• Contenuto informativo

• Produzione del

software

La scelta del software

• Produzione del codice in-house

– Consente la completa personalizzazione, ma può essere

molto costosa

• Acquisto del software

– Meno costosa, ma può portare a problemi di

comprensione dei risultati del software

• “...a ‘Zen banker’ one who lies back and trusts the model

rather than using his own judgment” (FT,4/4/97)

• Una scelta intermedia:

– Acquisire il software e personalizzarlo in modo che i

risultati dell’analisi siano pienamente interpretabili

dall’utilizzatore

Come valutare il VaR

• Un luogo comune: un sistema di misurazione del

VaR è buono se le perdite non superano la misura

di VaR più di una volta su cento

• Mezza verità: un sistema di VaR tale che le perdite

non sono mai superiori alla misura di VaR è un

cattivo sistema, perché impedisce ai trader di

prendere rischi

• Trade-off: moral-hazard (incentivo ai trader a

prendere troppi rischi) contro perdita di

opportunità di business (per un sistema di

misurazione del rischio troppo frenante)

La scelta del reporting

• La scelta del giusto numero di fattori di rischio, e

è una questione più di arte che di scienza

• La scelta di un’aggregazione eccessiva porta a

perdere il contenuto informativo della misura di

VaR (a quali fattori di rischio è esposto il mio

portafoglio?) utile per la gestione

• Una disaggregazione eccessiva (ad esempio, un

fattore di rischio per ogni titolo) porta “rumore”

nell’informazione sul rischio e ne rende difficile la

gestione aggregata.

La scelta dell’informazione

• Informazione storica

– Viene ricavata dall’analisi delle serie storiche dei

prezzi

– Richiede l’impiego di tecniche statisticoeconometriche

• Informazione implicita

– Viene ricavata dall’analisi cross-section dei prezzi

degli strumenti derivati

– Richiede l’inversione di formule di “pricing”

Informazione implicita vs storica

•

•

•

•

•

•

Tassi forward

Implied inflation

Volatilità implicita

Probabilità implicita

Alberi impliciti

Correlazione implicita

cambi

• Tasso di default implicito

• Correlazione di default

implicita

•

•

•

•

•

•

Previsione dei tassi futuri

Aspettative di inflazione

Volatilità storica

Stima con kernel

Analisi della serie storica

Analisi di cointegrazione

tra prezzi o tassi

• Tasso di default storico

• Correlazione di default

storica

Informazione storica

• Vantaggi:

– E’ disponibile per molti mercati

– E’ disponibile per lunghe serie storiche

• Svantaggi

– E’ “backward looking”

– E’ soggetta a “break” strutturali

– Problemi di “peso problem”

Informazione implicita

• Vantaggi

– E’ “forward looking”

– Tiene conto di effetti “peso problem”

• Svantaggi

– Disponibile per pochi mercati

– Può essere distorta da problemi di liquidità

– E’ riferita alla distribuzione “aggiustata per il

rischio”

Probabilità oggettiva vs risk-neutral

• Prob. “oggettiva”: P

• Dati time series

• Rendimento atteso

E[ri] = rf + ’i

• Uso: risk-management

• Prob. Risk-neutral: Q

• Dati cross-section

• Rendimento atteso

E[ri] = rf

• Uso: “pricing” derivati.

EP X T EQ X T

X t

1 r

1 r

Modelli statistici e finanziari

• Il Value-at-Risk è tipicamente considerato un

concetto statistico (un percentile) mentre è usato

come un concetto finanziario (capitale)

• I modelli statistici sono rilevanti nella trattazione

dell’informazione storica, mentre i modelli

finanziari sono indispensabili per l’estrazione di

dell’informazione implicita

• Nella pratica, i modelli finanziari sono utilizzati

per il marking-to-market delle posizioni, mentre i

modelli statistici sono utilizzati per la valutazione

del rischio

Value-at-Risk: i passi

1.

2.

3.

4.

Ricognizione delle posizioni in portafoglio

Ricognizione dell’informazione di mercato

Valutazione delle posizioni (marking-to-market)

Trasformazione delle posizioni in esposizioni ai

fattori di rischio (mapping)

5. Calcolo di volatilità e correlazione dei fattori di

rischio

6. Calcolo del VaR per ogni singola esposizione

7. Calcolo del VaR complessivo del portafoglio

(diversificato e non)

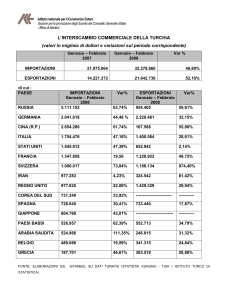

![2 [6] Una compagnia di assicurazione ritiene che gli assicurati](http://s1.studylibit.com/store/data/002416903_1-3377a891909164cbe7bb266e8421813f-300x300.png)