caricato da

gbar82

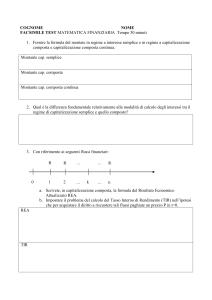

Valutazione Finanziaria: Metodi e Introduzione alla Matematica

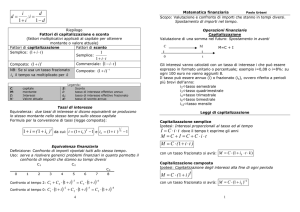

METODI PER LA VALUTAZIONE FINANZIARIA Matematica Finanziaria: introduzione Definizione Oggetto della Matematica Finanziaria è la formalizzazione dello scambio fra importi monetari pagabili in epoche diverse e dei calcoli connessi alla valutazione degli impegni relativi ad operazioni riguardanti un insieme di movimenti monetari. La matematica finanziaria insegna dunque a gestire quantitativamente due aspetti fondamentali dei movimenti monetari, ossia il problema dell'incertezza delle somme future e quello legato al differimento temporale. 2 Matematica Finanziaria: introduzione Consideriamo un soggetto che deve ricevere oggi (t = 0) un capitale in prestito di importo C, quanto dovrà restituire fra due anni (t = 2)? (Problema di Capitalizzazione). Consideriamo un soggetto che dovrà riscuotere tra due anni (t = 2) la somma M, ma per esigenze personali cerca qualcuno che gliela anticipi oggi (t = 0), quale sarà l'importo che dovrà ricevere a fronte della somma M? (Problema di Attualizzazione). Definizione Si definisce una Operazione Finanziaria (OF) tra due operatori finanziari A e B, ogni operazione relativa all'impiego di capitali monetari. Una OF elementare è rappresentata da: 1. A cede a B il capitale C disponibile ad un tempo x; 2. in cambio B cede ad A il capitale M disponibile al tempo y > x. 3 Matematica Finanziaria: introduzione Se il precedente scambio viene accettato da A e B, allora si dice che i due capitali C ed M ai tempi x e y sono finanziariamente equivalenti. Valgono, ovviamente, le seguenti proprietà: 1. Se x = y allora deve essere C = M; 2. Se x > y allora M ≥ C. 4 Matematica Finanziaria: introduzione Una Operazione Finanziaria di investimento è caratterizzata da un soggetto che decide di rinunciare al tempo t = x ad una data somma C per poter ottenere al tempo t = y con y > x un ammontare pari ad M. Consideriamo dunque: - C Capitale al tempo t = x; - M Ammontare ricevuto o Montante al tempo t = y con y > x. La differenza tra il montante M ed il capitale C definisce l'interesse I prodotto dall'OF nel periodo considerato y - x, e si indica: I = M - C: 5 Matematica Finanziaria: introduzione Una Operazione Finanziaria di Attualizzazione o di Sconto è caratterizzata da un operatore che rinuncia ad una parte del capitale che gli è dovuta al tempo t = y per entrarne anticipatamente in possesso al tempo t = x, con x < y. Una operazione di questo genere prende il nome di operazione di sconto o di attualizzazione. Sia: - M il Capitale disponibile a scadenza (es., al tempo t = y); - C La somma che si decide di possedere immediatamente (cioè al tempo t = x). La differenza tra la somma M e l'importo C definisce lo sconto D effettuato sulla somma M per il suo anticipo relativo al periodo y - x, e si indica: D = M - C: 6 Matematica Finanziaria: introduzione Definizione Il rapporto tra l'interesse generato I ed il capitale C determina: i(x; y) = I/C = (M – C)/C = M/C -1 dove i(x; y) è il tasso di interesse relativo al periodo y - x rispetto al quale l'operazione si è svolta. Definizione Il fattore di capitalizzazione r(x; y) è dato dal montante per unità di capitale prodotto ed è dato: r (x; y) = M/C = 1 + i(x; y) 7 Matematica Finanziaria: introduzione Definizione Il rapporto tra lo sconto D per ogni unità di montante M determina il tasso effettivo di sconto relativo al periodo y – x indicato con d(x; y): d(x; y) = D/M = (M – C)/M = 1 – C/M Definizione Il fattore di anticipazione o di sconto v(x; y) definisce il valore in x corrispondente ad una unità di montante in y e precisamente: v(x; y) = C/M = 1 - d(x; y): 8 Matematica Finanziaria: introduzione Dall'espressione r = M/C si ottiene: M = Cr = C(1 + i); che indica il fatto che il montante M è proporzionale al capitale impiegato secondo il fattore di proporzionalità dato proprio da r o da i. Dall'espressione v = C/M si ottiene: C = vM = (1 - d)M; che indica il fatto che il capitale (scontato) C è proporzionale al capitale M da ricevere al tempo t = x secondo il fattore di proporzionalità dato proprio da v o da d. 9 Matematica Finanziaria: introduzione Quando le grandezze introdotte sono relative alla medesima operazione, allora, dall'espressione r = M/C si ottiene: M/C = r = 1/v che indica il fatto che esiste una relazione tra il fattore di capitalizzazione ed il fattore di sconto, ossia: r = 1 + i = 1/v = 1/(1 – d) 10 Matematica Finanziaria: introduzione Tutte le relazioni tra le grandezze introdotte sono riassumibili nella tabella di seguito, in cui ogni riga riporta la dipendenza di una particolare grandezza rispetto a tutte le altre: Si noti che dalle relazioni precedenti si evince: i>d 11 Matematica Finanziaria: regimi finanziari Definizione I regimi finanziari sono insiemi di leggi finanziarie strutturate in base ad una comune caratterizzazione. Esse non sono altro che convenzioni di capitalizzazione e di attualizzazione che regolano lo svolgimento delle operazioni finanziarie nel tempo. Supponiamo di avere un importo C al tempo t = 0 e si vuole determinare la quantità o l'importo M equivalente a C al variare di t. Ciò significa considerare la seguente funzione: Mt = f(C; t) 12 Matematica Finanziaria: regimi finanziari Nel definire la funzione Mt = f(C; t), vogliamo che questa goda delle seguenti proprietà: 1. sia una funzione lineare rispetto a C, ossia: f(C1 + C2; t) = f (C1; t) + f (C2; t); La linearità implica dunque : Mt = f(C; t) = C f (1; t) Dalla condizione sopra si deduce che: Mt = C f (1; t) = Cr(t); dove r(t) è il fattore di capitalizzazione che assume ora il nome di funzione fattore di montante con r(t) funzione continua per t ≥ 0 e tale che: r(0) = 1 13 Matematica Finanziaria: regimi finanziari 2. Mt = f(C; t), sia una funzione monotona rispetto a t, ossia, dati t1 < t2 si deve avere: Mt1 = f(C; t1) = Cr(t1) ≤ Mt2 = f (C; t2) = Cr(t2). 3. Spesso si richiede una proprietà più forte, ossia che la funzione sia strettamente crescente: r’(t) = D[r(t)] > 0 Definizione Ogni funzione r(t) che soddisfa le proprietà: 1. r(0) = 1; 2. r’(t) ≥ 0: è una funzione utilizzabile come fattore montante e definisce un regime di capitalizzazione. 14 Matematica Finanziaria: regimi finanziari Supponiamo di avere un importo M al tempo y e si vuole determinare una funzione che restituisca l'importo C equivalente a M al tempo x, con x < y. Si prenda l'intervallo t = (y - x), ciò significa considerare la seguente funzione: Ct = g(M; t); e siamo interessati a richiedere che la funzione g soddisfi determinate proprietà. 15 Matematica Finanziaria: regimi finanziari 2. Si richiede inoltre che dati t1 < t2 si abbia: v(t1) ≤ v(t2); o analogamente che valga una proprietà (più forte): D[v(t)] = v’(t) < 0; ovvero che la funzione v(t) sia (strettamente) decrescente rispetto al tempo. Definizione Ogni funzione v(t) che soddisfa le proprietà: 1. v(0) = 0; 2. v’(t) < 0: è una funzione utilizzabile come fattore di attualizzazione e definisce un regime di attualizzazione. 16 Matematica Finanziaria: regimi finanziari Le due funzioni r(t) e v(t) sono state introdotte con riferimento ad un tempo t. In realtà possiamo supporre che t = (y - x). Valgono allora i seguenti teoremi: Teorema In un regime di capitalizzazione una legge r(x; y) si dice traslabile se e solo se la funzione r(x; y) dipende dalla sola differenza dei tempi t = (y - x). Teorema In un regime di attualizzazione una legge v(x; y) si dice traslabile se e solo se la funzione v(x; y) dipende dalla sola differenza dei tempi t = (y - x). 17 Matematica Finanziaria: regimi finanziari E’ ragionevole supporre che se gli importi C ed M sono equivalenti ai due tempi x ed y, se M è ottenuto capitalizzando C, si può supporre che scontando o attualizzando M si riottenga C. Ciò vuol dire che: C = M/v(x; y) = Cr(x; y)/v(x; y); e analogamente M = Cr(x; y) = Mv(x; y)r(x; y); da cui risulta: r(x; y)v(x; y) = 1 per ogni x ≤ y 18 Matematica Finanziaria: regimi finanziari Definizione Due regimi finanziari, di capitalizzazione e di attualizzazione, r(x; y) e v(x; y) si dicono coniugati se: r(x; y)v(x; y) = 1 per ogni x ≤ y Questo, dunque, giustifica il fatto che a partire da una funzione si può immediatamente ricavare l'altra, ossia, posto t = (y - x): r(t) =1/v(t) e v(t) = 1/r (t) 19 Matematica Finanziaria: regimi finanziari Definizione I regimi finanziari sono insiemi di leggi finanziarie strutturate in base ad una comune caratterizzazione. Esse non sono altro che convenzioni di capitalizzazione e di attualizzazione che regolano lo svolgimento delle operazioni finanziarie nel tempo. I tre principali regimi sono: 1. Regime ad Interesse Semplice; 2. Regime di Sconto Commerciale; 3. Regime ad Interesse Composto. 20 Matematica Finanziaria: regime dell’interesse semplice Questo è il regime nel quale l'interesse prodotto da una operazione di investimento per un determinato periodo di tempo t è direttamente proporzionale al capitale investito ed alla durata t dell'operazione, ossia: I(t) = Ct, >0 (1) La formula (1) è detta Legge di formazione dell'interesse semplice. In particolare se C = 1 e t = 1, avremo I(1) = . Quindi la costante rappresenta l'interesse maturato su un capitale unitario, nell'unità di tempo. Ma dato che il tasso di interesse i(t) è dato da: i(t) = I(t)/C = t si ottiene: i(1) = = i. 21 Matematica Finanziaria: regime dell’interesse semplice La funzione di capitalizzazione è, dunque, la seguente: r(t) = 1 + t = 1 + it, t ≥ 0: M(t) = Cr(t) = C(1 + it), t ≥ 0: di conseguenza La funzione: r(t) = (1 + it) definisce la Legge di capitalizzazione semplice, dove il tasso di interesse i denota generalmente il tasso effettivo annuo e t il tempo misurato in anni. 22 Matematica Finanziaria: regime dell’interesse semplice Osservazione Se il periodo considerato per una OF è un multiplo m o una frazione m di un dato periodo di riferimento, il relativo tasso di interesse sarà indicato con: im = mi Osservazione Due tassi periodali riferiti a diverse unità di misura si dicono equivalenti se descrivono la stessa legge. 23 Matematica Finanziaria: regime dell’interesse semplice Per descrivere la stessa legge, i due tassi devono essere tali da fornire lo stesso montante M quando sono applicati allo stesso capitale C e per la stessa durata. Esempio supponiamo di possedere un capitale unitario, dopo un anno il montante sarà: r=1+i Lo stesso capitale dopo due (2) semestri sarà: 1 + i22: Dato che il montante deve essere uguale avremo: 1 + i = 1 + 2i2, pertanto: i = 2i2 24 Matematica Finanziaria: regime dell’interesse semplice Definizione Nel regime finanziario dell'Interesse Semplice due tassi sono equivalenti se ossia: i = m im; im = i/m dove im è il tasso periodale relativo alla frazione o multiplo dell’unità di tempo scelta come periodo di riferimento. 25 Matematica Finanziaria: regime dell’interesse semplice Esempio Si vuole sapere il tasso mensile equivalente ad un tasso trimestrale dell'1,5%. Poiché 3 è il numero dei mesi in un trimestre si ha, avendo considerato come unità temporale di riferimento un trimestre: Da cui, essendo m=3 i = m im im = i/3 = 0,015/3 = 0,5% In generale, considerando come riferimento l'anno dato i il tasso di interesse annuo, si indica con: 1. i2 il tasso semestrale (occorrono 2 semestri per fare un anno); 2. i3 il tasso quadrimestrale (occorrono 3 quadrimestri per fare un anno); 2. i4 il tasso trimestrale (occorrono 4 trimestri per fare un anno). 26 Matematica Finanziaria: regime dell’interesse semplice L'operazione per cui un investitore «trasforma» in capitale gli interessi maturati, i quali, si dice, vengono resi fruttiferi, è detta operazione di Capitalizzazione degli interessi. Si può dimostrare che per questo regime, questa operazione risulta sempre vantaggiosa per un investitore. Si supponga di avere investito un capitale «unitario» C = 1 (es., 1 euro) per un periodo t. Invece che riscuotere tutto il montante alla fine del periodo di investimento, supponiamo di voler riscuotere e reinvestire gli interessi maturati (ovvero il montante) in un periodo s < t. Dalla formula sul fattore di capitalizzazione avremo: (1 + is)[1 + (t - s)i]; dove (1 + is) sono gli interessi riscossi al periodo s < t e [1 + (t - s)i] è la capitalizzazione degli interessi dal periodo s al periodo t. 27 Matematica Finanziaria: regime dell’interesse semplice Svolgendo i calcoli risulta: (1 + is)[1 + (t - s)i] = 1 + it + i2s(t - s) > 1 + it Dato che i2s(t - s) > 0, ciò dimostra che se in un istante s, intermedio nel corso di un investimento, si capitalizzano gli interessi fino a quel momento prodotti, il montante finale cui si perviene al tempo t aumenta. 28 Matematica Finanziaria: regime dell’interesse semplice Le caratteristiche di un Regime ad Interesse Semplice sono dunque: 1. Vi è una relazione lineare tra montante M, capitale impiegato C e periodo di tempo t tale che: M = C(1 + it) = C + iCt 2. Dalle relazioni tra fattore di capitalizzazione r(t) e fattore di attualizzazione v(t) si ottiene: C = Mv(t) = M/(1 + it). 29 Matematica Finanziaria: regime dello sconto commerciale Specularmente al Regime dell'Interesse Semplice, questo regime specifica la legge di una persona che deve ricevere oggi una somma M scontata, ossia: D = Mt dove D rappresenta lo sconto su M ed è proporzionale al capitale M ed al tempo t. Assumendo M = 1 e t = 1, avremo che rappresenta il tasso effettivo di sconto d(1) = d, da cui: D(t) = Mtd: 30 Matematica Finanziaria: regime dello sconto commerciale Pertanto, indicando con C(t) il valore oggi del capitale scontato per un periodo t, avremo: 1. C(t) = M - D(t) = M(1 - td); 2. M = C(t)[1/(1-dt)]; 3. r (t) = 1/(1-dt); 0 < d < 1; 4. v(t) = (1 - dt). 31 Matematica Finanziaria: regime dello sconto commerciale Questo regime finanziario è dunque caratterizzato da una funzione affine del tipo v(t) = (1 - dt), 0 < d < 1; dove v(1) rappresenta il valore in t = 0 (oggi) di una unità di capitale in t = 1. Dalle relazioni precedenti, e considerando il tasso di interesse i(1) = i, risulta: 1. r (1) = 1/(1-d) = 1 + i ; 2. i = d/(1-d); 3. d = i/(1+i). 32 Matematica Finanziaria: regime dello sconto commerciale Definizione Due tassi di sconto riferiti a diverse unità di tempo si dicono equivalenti quando applicati allo stesso montante per lo stesso periodo di tempo forniscono lo stesso sconto. Si consideri come periodo di riferimento 1 anno. Se d è il tasso effettivo di sconto annuale, e dm il tasso effettivo periodale relativo ad 1/m-esimo di anno allora si ha: D(1) = Md = Mdmm ossia d = mdm Due tassi periodali dn e dm sono equivalenti se: ndn = mdm 33 Matematica Finanziaria: regime dello sconto commerciale Analogamente a quanto avviene nel regime dell'interesse semplice, in quello dello sconto commerciale l'operazione di capitalizzazione degli interessi maturati è svantaggiosa per un investitore. Si consideri il montante M ottenuto investendo 1 euro per una durata t: M = r(t) = (1 - dt)-1: Supponiamo di incassare e reinvestire il montante ad un istante di tempo s < t, ossia, al tempo s si incassa il montante r(s) generato fino a quel momento e lo si reinveste nel periodo t - s ottenendo: M(t - s) = r(s)r(t - s) = (1 - dt)-1(1 - d(t - s))-1: Sviluppando i calcoli ed invertendo risulta: (1 - ds)(1 - d(t - s)) = 1 - dt + d2s(t - s) > (1 - dt) Dato che t > s > 0 avremo che r(s)r(t - s) < r (t), per cui l'operazione risulta svantaggiosa. 34