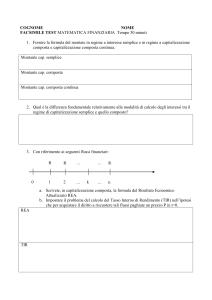

CONCETTI FONDAMENTALI DELLA MATEMATICA FINANZIARIA

D. 1 ) Cosa si deve intendere per operazione finanziaria?

R. 1 ) Un’operazione finanziaria è un contratto che prevede uno scambio di capitali esigibili ( o disponibili ) a epoche

diverse, secondo regimi finanziari prefissati. Sono esempi di operazioni finanziarie: i mutui, gli investimenti, i

finanziamenti, gli sconti di debiti o di crediti, il leasing, le rendite, le pensioni sociali, le assicurazioni, ecc.

D. 2 ) Quando un’operazione finanziaria si dice certa? Quando incerta?

R. 2 ) Sono dette certe quelle operazioni finanziarie che si effettuano indipendentemente dal verificarsi o meno di

eventi aleatori ( = eventi imprevedibili ). Per esempio: se una persona che ha contratto un debito ( o che ha diritto a

riscuotere un credito) muore prima della scadenza ( evento imprevedibile ), il debito ( il credito ) passa agli eredi ed il

pagamento ( riscossione ) avviene ugualmente all’epoca prefissata.

Sono dette incerte, invece, quelle operazioni finanziarie nelle quali i capitali o l’epoca della loro riscossione dipendono

da fenomeni aleatori. Per esempio. Nella assicurazioni RCA ( responsabilità civile automobilistica ) il pagamento dei

premi assicurativi avviene in maniera obbligatoria e regolare da parte di chi possiede una vettura, mentre il pagamento

dei danni causati da un incidente verrà effettuato dalla compagnia assicurativa solo se si verificano le clausole del

contratto (l’incidente deve essere effettivamente accaduto e la dinamica deve dar ragione all’assicurato, condizioni

aleatorie e non prevedibili).

D. 3 ) Quali sono le operazioni finanziarie (certe) fondamentali? Parlane e porta un esempio.

R. 3 ) Le operazioni fondamentali della matematica finanziaria sono le operazioni di prestito e di sconto.

a) Nelle operazioni di prestito, una persona, detta mutuante o creditore, dà in uso per un prefissato periodo di tempo (

durata del prestito ) un capitale C ad un’altra persona, detta mutuatario o debitore; il creditore, alla scadenza, riceve

dal debitore la somma M, detta montante, costituita da capitale C più un compenso I , detto interesse.

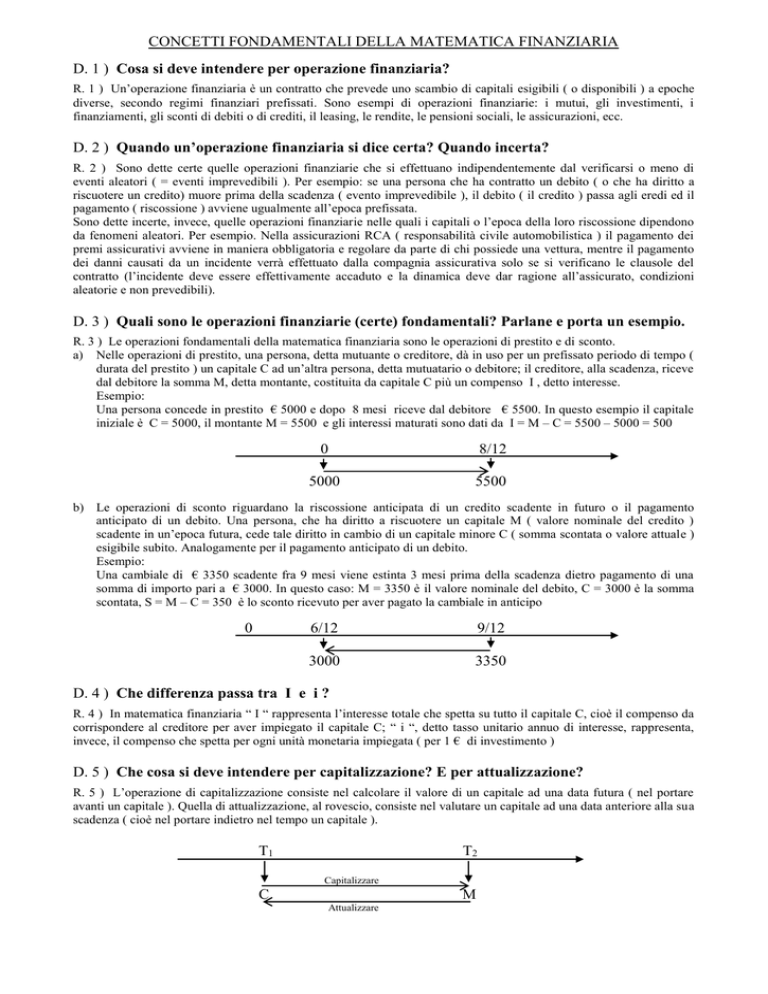

Esempio:

Una persona concede in prestito € 5000 e dopo 8 mesi riceve dal debitore € 5500. In questo esempio il capitale

iniziale è C = 5000, il montante M = 5500 e gli interessi maturati sono dati da I = M – C = 5500 – 5000 = 500

0

8/12

5000

5500

b) Le operazioni di sconto riguardano la riscossione anticipata di un credito scadente in futuro o il pagamento

anticipato di un debito. Una persona, che ha diritto a riscuotere un capitale M ( valore nominale del credito )

scadente in un’epoca futura, cede tale diritto in cambio di un capitale minore C ( somma scontata o valore attuale )

esigibile subito. Analogamente per il pagamento anticipato di un debito.

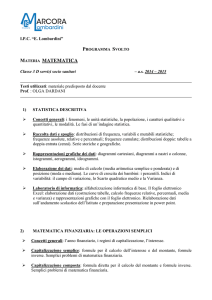

Esempio:

Una cambiale di € 3350 scadente fra 9 mesi viene estinta 3 mesi prima della scadenza dietro pagamento di una

somma di importo pari a € 3000. In questo caso: M = 3350 è il valore nominale del debito, C = 3000 è la somma

scontata, S = M – C = 350 è lo sconto ricevuto per aver pagato la cambiale in anticipo

0

6/12

9/12

3000

3350

D. 4 ) Che differenza passa tra I e i ?

R. 4 ) In matematica finanziaria “ I “ rappresenta l’interesse totale che spetta su tutto il capitale C, cioè il compenso da

corrispondere al creditore per aver impiegato il capitale C; “ i “, detto tasso unitario annuo di interesse, rappresenta,

invece, il compenso che spetta per ogni unità monetaria impiegata ( per 1 € di investimento )

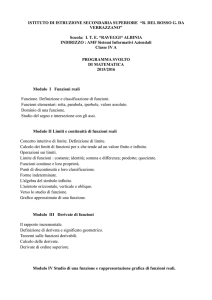

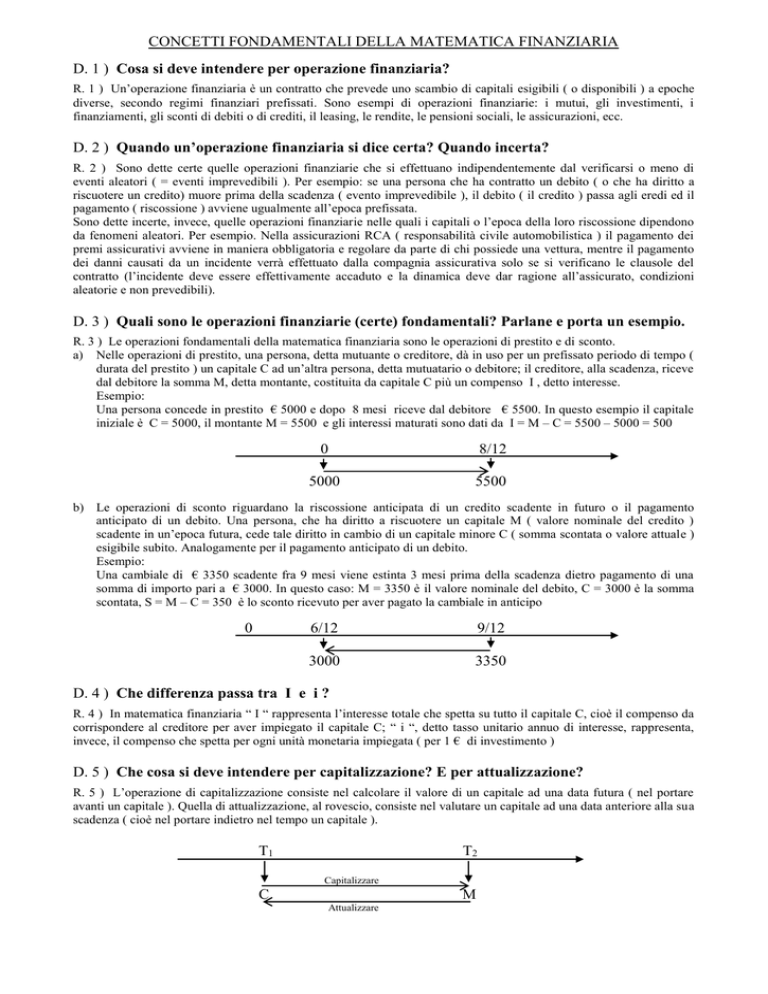

D. 5 ) Che cosa si deve intendere per capitalizzazione? E per attualizzazione?

R. 5 ) L’operazione di capitalizzazione consiste nel calcolare il valore di un capitale ad una data futura ( nel portare

avanti un capitale ). Quella di attualizzazione, al rovescio, consiste nel valutare un capitale ad una data anteriore alla sua

scadenza ( cioè nel portare indietro nel tempo un capitale ).

T1

T2

Capitalizzare

C

M

Attualizzare

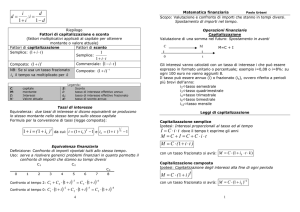

D. 6 ) Che cos’è un regime finanziario? Quali sono i regimi più utilizzati nella pratica

commerciale?

R. 6 ) I regimi finanziari sono leggi stabilite per la capitalizzazione e per l’attualizzazione, cioè dei modi diversi di

risolvere operazioni finanziarie ( di calcolare M, C, I, S, ecc. ).

I regimi più utilizzati nella pratica commerciale sono: a) il regime finanziario dell’interesse semplice ( dove l’interesse

si calcola solo sul capitale iniziale e non va a sommarsi al capitale per fruttare ulteriore interesse: I Cit ); b) il

regime dell’interesse composto (dove l’interesse si aggiunge al capitale e nelle epoche successive frutta anche interesse

sugli interessi: M C 1 i ); c) il regime dello sconto commerciale ( dove si vuole che lo sconto commerciale sia

t

direttamente proporzionale al valore nominale:

S c Mdt ).

D. 7 ) Che differenza passa tra sconto e somma scontata?

R. 7 ) Quando si riscuote anticipatamente un credito M o si estingue un debito M prima della scadenza prefissata, si

riceve o si paga una somma C inferiore a M. La somma C, riscossa o pagata anticipatamente, si dice somma scontata o

valore attuale di M, mentre la differenza S = M – C, che rappresenta quanto in meno è stato riscosso o pagato, è detto

sconto. In conclusione:

“scontare” è l’operazione che consiste nel valutare anticipatamente un valore nominale M scadente in futuro

“somma scontata” è la somma C che viene riscossa o pagata anticipatamente al posto di M

“sconto” rappresenta quanto in meno è stato riscosso o pagato anticipatamente ( S = M – C )

D. 8) Nella formula del montante M C 1 it , chi è il fattore di capitalizzazione? Che cosa

rappresenta dal punto di vista finanziario?

R. 8 ) Il termine 1+it della formula del montante M C 1 it è detto fattore di capitalizzazione semplice. Dal

punto di vista finanziario rappresenta il montante prodotto da una unità monetaria ( 1 € ) investita al tasso “ i “ per un

tempo “ t “ . Serve a valutare in un’epoca futura un capitale C: basta moltiplicarlo per il capitale C per ottenere il

montante M dopo un tempo t d’impiego al tasso i di valutazione.

D. 9) Metti a confronto le formule dei vari regimi finanziari.

R. 9 ) Riportiamo le formule dei vari regimi nell’ordine con cui le abbiamo ricavate:

REGIME

DELL’INTERESSE SEMPLICE

REGIME

DELLO SCONTO COMMERCIALE

REGIME

DELL’INTERESSE COMPOSTO

M C 1 i

t

conv. esp.

I Cit

S c Mdt

M C 1 it

C M 1 dt

I M C C 1 i 1

M

1 it

Mit

Sr

Cit

1 it

M

C

1 dt

Cdt

I

Mdt

1 dt

C M 1 i

C

M C 1 i 1 if con. lineare

n

t

t

S e M 1 1 i

t

Legame tra il tasso posticipato “ i ” e il tasso anticipato “ d “ ( i=interesse prodotto da 1€; d=sconto su 1€ )

d

i

1 i t

;

i

d

1 d t

D. 10) Metti a confronto i grafici dei montanti M C 1 it e M C 1 i al variare del

tempo t. Quale capitalizzazione è più conveniente per il creditore?

t

R. 10 ) Il grafico del montante nel regime dell’interesse semplice è rappresentato da una retta di pendenza Ci e

intercetta C: M Ci t C ; quello del regime dell’interesse composto M C 1 i è rappresentato da una

funzione esponenziale crescente in quanto la base 1+i > 1.

IN CONCLUSIONE:

1) per tempi inferiori al periodo di capitalizzazione, t < 1, al creditore

conviene il regime della capitalizzazione semplice ( il grafico della

retta sta sopra a quello della funzione esponenziale);

2) per t=1 un regime vale l’altro;

3) per tempi superiori al periodo di capitalizzazione, t > 1, al creditore

conviene il regime della capitalizzazione composta ( il grafico della

funzione esponenziale sta sopra a quello della retta).

t

D. 11) Dimostra la relazione che intercorre tra il tasso posticipato “i” del regime dell’interesse semplice e quello anticipato “d” del regime dello sconto commerciale.

d

i

R. 11 ) In teoria si dimostrano le validità delle seguenti formule: i

, d

.

1 dt

1 it

Per scoprire chi deve essere il tasso “d” equivalente a quello “i” basta imporre che in uno stesso tempo “t” un medesimo

capitale “C” produce un uguale interesse I:

I reg . semp. I reg . sc. com Cit

Cdt

da cui semplificando ambo i membri per Ct si ha:

1 dt

i

d

.

1 dt

Viceversa: dalla formula appena dimostrata, effettuando il mcm ambo i membri ed isolando d si ottiene la 2 a formula:

i

d

1 dt

i idt

d

1 dt

1 dt

i idt d

d idt i d 1 it i d

i

.

1 it

D. 12) Sono dati: C = 1.250 € , tasso trimestrale = 4,5% e t = 6 mesi, calcolare, in regime

d’interesse semplice, I ed M.

R. 12 ) Siccome il tasso è stato assegnato trimestrale, bisogna convertire il tempo in trimestri: t = 6 m = 2 trim .

I Cit 1.250 0,045 2 112,50

M C I 1.250 112,50 1.362,50

;

D. 13) Dati: M = 1.450 € , tasso anticipato annuo = 2,25% e t = 9m 10g , calcolare, in

regime dello sconto commerciale, SC , C e il tasso posticipato “i” a esso equivalente.

9

10

280

7

m

g

anni

anni anni e applichiamo le

R. 13 ) Convertiamo il tempo in anni: t 9 10

12 360

360

9

formule note:

7

28,194 28,19 ; C M S c 1.450 28,19 1.421,81

9

d

0,025

0,025

i

0,02549575 2,55% .

7

1 dt

0

,

980

5

1 0,025

9

D. 14) Dati: M = 1.349,84 , C = 1200 e t = 3a , calcolare in regime dell’interesse composto

il tasso i.

t

R. 14 ) Dalla formula del montante M C 1 i , sostituendo i valori numerici, si ottiene l’equazione:

1.349,84

3

3

1.349,84 1.200 1 i che risolta rispetto a “i” si ha: 1 i

Ora non resta che estrarre la

1.200

S c Mdt 1.450 0,025

radice cubica e isolare l’incognita “i”:

1 i 3

1.349,84

1.200

i

3

1.349,84

1

1.200

3

1,12486 1 0,04

D. 15) Assegna a ciascuna formula il corrispondente grafico al variare del tempo t:

I Cit

M C 1 i

M C (1 it )

M

t

I

M

C

0

a)

C

t

0

b)

t

0

t

c)

R. 15 La formula I Cit al variare di t ha il grafico di una funzione del tipo y=mx cioè di una retta passante per

l’origine e pendenza m=Ci > 0, quindi è rappresentata correttamente nella figura b).

La formula

M C (1 it ) se scritta nel seguente modo M Cit C , al variare di t, ha il grafico di una funzione di primo

grado del tipo y=mx+n, cioè di una retta non passante per l’origine con pendenza m=Ci > 0 e intercetta n=C, quindi è

rappresentata correttamente dalla figura a).

funzione esponenziale

La formula M C 1 i ha il grafico di una

t

y k a x con base a=1+i > 1, quindi è rappresentata correttamente dalla figura c).