6

trend&mercati

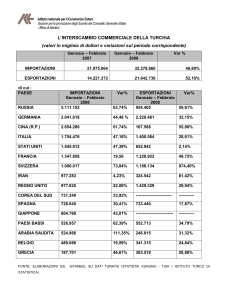

21 aprile 2011

SOLDI

Secondo gli analisti, l’economia nel breve periodo rimarrà

L’OTTIMISTA DELLA SETTIMANA

Le principali Borse mondiali per ora sono in

grado di assorbire i problemi dell’inflazione

Il sempre interessante Fugnoli, la scorsa settimana descriveva il 2011

come una tappa ciclistica di pianura, senza grandi difficoltà né grandi

opportunità. La descrizione sembra effettivamente confermata sia dal

punto di vista macroeconomico, ove non emergono tensioni di rilevo

legate alla crescita, sia dai mercati finanziari che hanno digerito senza

scossoni esagerati i molteplici focolai di incertezza che continuano a

susseguirsi. Il prezzo del petrolio e quello dei generi alimentari sono le

cause degli aumenti di prezzi che si propagano a tutti i livelli, recentemente anche a livello geografico.

Le tensioni inflazionistiche, pur essendo un problema attuale solo nei

Paesi asiatici, in quelli “occidentali” sono ormai una seria preoccupazione per il prossimo futuro.

La massa di debiti pubblici dalla crisi in poi è una variabile in agguato

che di tanto in tanto riemerge con repentini effetti sui mercati. Il peggioramento dell’outlook di S&P sugli Stati Uniti (adesso “negativo”) ne

è un esempio anche se, per ora, non si ritiene che muterà uno scenario globale relativamente stabile.

Niente dubbi per gli

un po’ ma stiamo

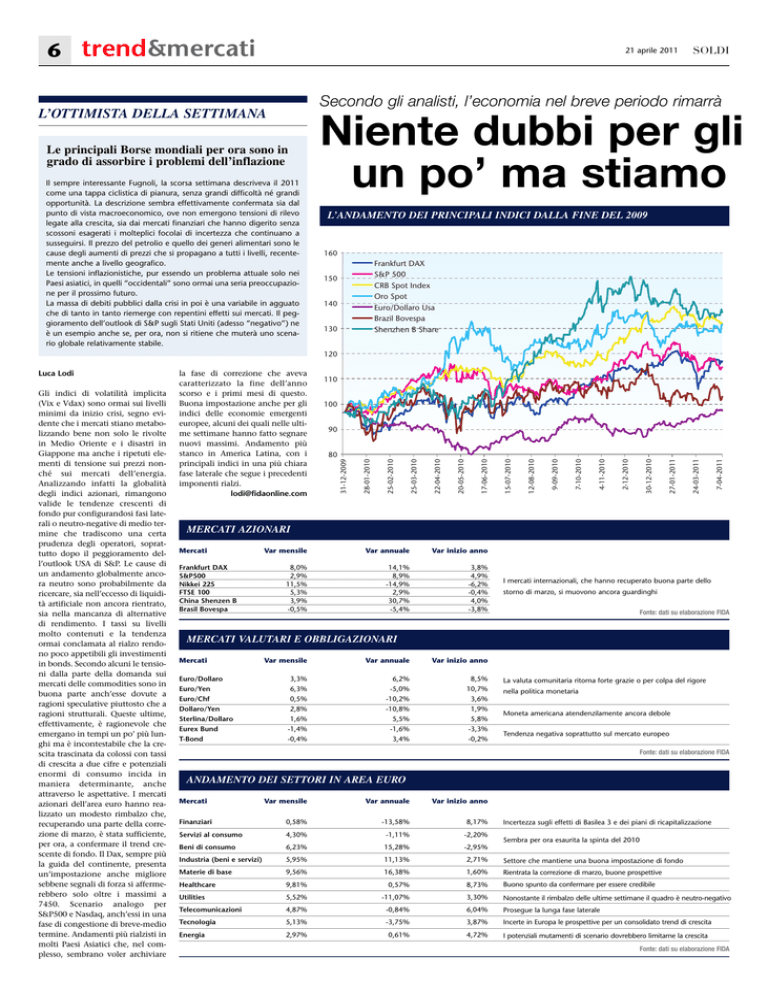

L’ANDAMENTO DEI PRINCIPALI INDICI DALLA FINE DEL 2009

160

Frankfurt DAX

S&P 500

CRB Spot Index

Oro Spot

Euro/Dollaro Usa

Brazil Bovespa

Shenzhen B Share

150

140

130

120

110

100

7-04-2011

24-03-2011

27-01-2011

30-12-2010

2-12-2010

4-11-2010

7-10-2010

9-09-2010

12-08-2010

15-07-2010

17-06-2010

20-05-2010

22-04-2010

25-03-2010

80

25-02-2010

90

28-01-2010

Gli indici di volatilità implicita

(Vix e Vdax) sono ormai sui livelli

minimi da inizio crisi, segno evidente che i mercati stiano metabolizzando bene non solo le rivolte

in Medio Oriente e i disastri in

Giappone ma anche i ripetuti elementi di tensione sui prezzi nonché sui mercati dell’energia.

Analizzando infatti la globalità

degli indici azionari, rimangono

valide le tendenze crescenti di

fondo pur configurandosi fasi laterali o neutro-negative di medio termine che tradiscono una certa

prudenza degli operatori, soprattutto dopo il peggioramento dell’outlook USA di S&P. Le cause di

un andamento globalmente ancora neutro sono probabilmente da

ricercare, sia nell’eccesso di liquidità artificiale non ancora rientrato,

sia nella mancanza di alternative

di rendimento. I tassi su livelli

molto contenuti e la tendenza

ormai conclamata al rialzo rendono poco appetibili gli investimenti

in bonds. Secondo alcuni le tensioni dalla parte della domanda sui

mercati delle commodities sono in

buona parte anch’esse dovute a

ragioni speculative piuttosto che a

ragioni strutturali. Queste ultime,

effettivamente, è ragionevole che

emergano in tempi un po’ più lunghi ma è incontestabile che la crescita trascinata da colossi con tassi

di crescita a due cifre e potenziali

enormi di consumo incida in

maniera determinante, anche

attraverso le aspettative. I mercati

azionari dell’area euro hanno realizzato un modesto rimbalzo che,

recuperando una parte della correzione di marzo, è stata sufficiente,

per ora, a confermare il trend crescente di fondo. Il Dax, sempre più

la guida del continente, presenta

un’impostazione anche migliore

sebbene segnali di forza si affermerebbero solo oltre i massimi a

7450. Scenario analogo per

S&P500 e Nasdaq, anch’essi in una

fase di congestione di breve-medio

termine. Andamenti più rialzisti in

molti Paesi Asiatici che, nel complesso, sembrano voler archiviare

la fase di correzione che aveva

caratterizzato la fine dell’anno

scorso e i primi mesi di questo.

Buona impostazione anche per gli

indici delle economie emergenti

europee, alcuni dei quali nelle ultime settimane hanno fatto segnare

nuovi massimi. Andamento più

stanco in America Latina, con i

principali indici in una più chiara

fase laterale che segue i precedenti

imponenti rialzi.

[email protected]

31-12-2009

Luca Lodi

MERCATI AZIONARI

Mercati

Frankfurt DAX

S&P500

Nikkei 225

FTSE 100

China Shenzen B

Brasil Bovespa

Var mensile

Var annuale

Var inizio anno

8,0%

2,9%

11,5%

5,3%

3,9%

-0,5%

14,1%

8,9%

-14,9%

2,9%

30,7%

-5,4%

3,8%

4,9%

-6,2%

-0,4%

4,0%

-3,8%

I mercati internazionali, che hanno recuperato buona parte dello

storno di marzo, si muovono ancora guardinghi

Fonte: dati su elaborazione FIDA

MERCATI VALUTARI E OBBLIGAZIONARI

Mercati

Euro/Dollaro

Euro/Yen

Euro/Chf

Dollaro/Yen

Sterlina/Dollaro

Eurex Bund

T-Bond

Var mensile

Var annuale

Var inizio anno

3,3%

6,3%

0,5%

2,8%

1,6%

-1,4%

-0,4%

6,2%

-5,0%

-10,2%

-10,8%

10,7%

3,6%

1,9%

5,5%

-1,6%

3,4%

5,8%

-3,3%

-0,2%

8,5%

La valuta comunitaria ritorna forte grazie o per colpa del rigore

nella politica monetaria

Moneta americana atendenzilamente ancora debole

Tendenza negativa soprattutto sul mercato europeo

Fonte: dati su elaborazione FIDA

ANDAMENTO DEI SETTORI IN AREA EURO

Var mensile

Var annuale

Var inizio anno

Finanziari

0,58%

-13,58%

8,17%

Servizi al consumo

4,30%

-1,11%

-2,20%

Beni di consumo

6,23%

15,28%

-2,95%

Industria (beni e servizi)

5,95%

11,13%

2,71%

Settore che mantiene una buona impostazione di fondo

Materie di base

9,56%

16,38%

1,60%

Rientrata la correzione di marzo, buone prospettive

Healthcare

9,81%

0,57%

8,73%

Buono spunto da confermare per essere credibile

Utilities

5,52%

-11,07%

3,30%

Nonostante il rimbalzo delle ultime settimane il quadro è neutro-negativo

Telecomunicazioni

4,87%

-0,84%

6,04%

Prosegue la lunga fase laterale

Tecnologia

5,13%

-3,75%

3,87%

Incerte in Europa le prospettive per un consolidato trend di crescita

Energia

2,97%

0,61%

4,72%

I potenziali mutamenti di scenario dovrebbero limitarne la crescita

Mercati

Incertezza sugli effetti di Basilea 3 e dei piani di ricapitalizzazione

Sembra per ora esaurita la spinta del 2010

Fonte: dati su elaborazione FIDA

SOLDI

trend&mercati 7

21 aprile 2011

ancora debole. Si intravedono però i primi segni di una ripresa

esperti. Ci vorrà

per uscire dalla crisi

I mercati non hanno

preso bene il recente

abbassamento

dell’outlook sugli Usa

da stabile a negativo

Per il resto le ultime settimane

hanno confermato le criticità dei

debiti sovrani, includendo la

mossa di S&P che, pur mantenen-

0,25

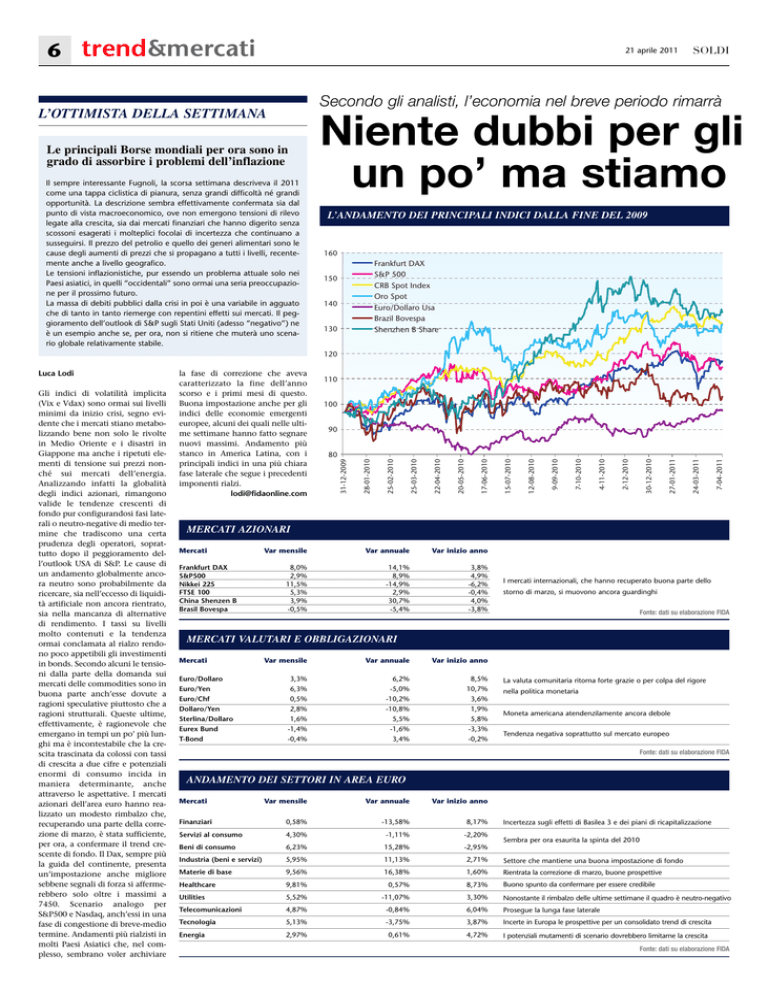

EURO A CONFRONTO CON LE ALTRE DIVISE

105

100

per cento

95

Rappresenta l’aumento

del tasso di riferimento

voluto da Trichet come

misura preventiva.

90

Euro/Dollaro Usa

Euro/Franco Sv.

85

Euro/Sterlina

Euro/Yen

80

LE PREVISIONI DEL PIL E DELL’INFLAZIONE PER IL 2011

10,000

9,000

8,000

7,000

PIL

inflazione

6,000

5,000

di sole congetture o previsioni è

dimostrato dai dati congiunturali

che confermano la tendenza al rialzo dei prezzi un po’ ovunque.

Crescono a marzo i prezzi al consumo europei del 2.7% anno su

anno, solo del 1.3% per la componente core. Negli USA i numeri

sono molto simili sebbene forse

più conformi alle aspettative ma è

in Cina e India che la variazione

annua dei prezzi è stabilmente su

livelli elevati, 5.4% nel primo caso,

ben oltre il 10% nel secondo. Sono

aree oggettivamente in una fase di

surriscaldamento se si pensa che la

prima ha ufficializzato una crescita

del PIL anno su anno del 9.7%, la

seconda potrebbe essere su livelli

molto prossimi. Il vertice della

scorsa settimana tra i Brics (acronimo che a Brasile, Russia, India e

Cina aggiunge il Sudafrica in rappresentanza del continente africano) fa avanzare ipotesi di alternative monetarie al dollaro, le quali

confermano l’affermarsi sempre

più concreto di un’economia multipolare oltre che, naturalmente, il

peso crescente di Paesi che ormai

sono il traino della crescita globale.

4,000

3,000

2,000

1,000

0,000

USA

Euro Area

Giappone

Italia

Cina

India

Brasile

IL RAPPORTO TRA DEBITO E PRODOTTO INTERNO LORDO DAL 2008

250

2008

2009

2010

2011

200

150

100

50

0

USA

Euro Area

Giappone

Cina

India

Brasile

Italia

7-04-2011

24-03-2011

24-02-2011

27-01-2011

30-12-2010

2-12-2010

4-11-2010

7-10-2010

9-09-2010

12-08-2010

15-07-2010

17-06-2010

20-05-2010

22-04-2010

25-03-2010

25-02-2010

75

28-01-2010

do la tripla A sugli Stati Uniti, ne

ha peggiorato l’outlook passandolo

da “stabile” a “negativo”, generando una reazione repentina dei mercati anche in assenza di novità

sostanziali. Si aggiunge, infine, un

peggioramento del sentiment in

Europa, peraltro non ancora confermato da rilevazioni sull’economia reale per ora, tutto sommato,

ancora ben impostata.

31-12-2009

Il secondo trimestre del 2011 si

apre, dal punto di vista macroeconomico, con un unico dato incontrovertibile e diffuso in tutte le aree

geoeconomiche: l’inflazione che si

riaffaccia sui mercati e minaccia il

percorso di ripresa. Come notano

molti commentatori, almeno nei

Paesi sviluppati, non è la cosiddetta inflazione “core”, ma è invece

limitata, per ora, alle componenti

più volatili dei panieri, l’energia e i

generi alimentari. Se però si completa il quadro con i Paesi asiatici,

Cina e India in testa, dove si susseguono le strette monetarie per cercare di arginarla e si considerano le

pesanti e durature misure di segno

opposto che caratterizzano gli USA,

appare più chiaro un probabile scenario di generale tensione.

Divergono sempre più marcatamente le politiche monetarie tra le

due sponde dell’atlantico. Da una

parte l’Europa che ha appena

aumentato il tasso di riferimento

dello 0.25%, proprio come misura

preventiva, dall’altra le autorità

americane ancora alla fase di dibattito. In ogni caso, che non si tratti

![2 [6] Una compagnia di assicurazione ritiene che gli assicurati](http://s1.studylibit.com/store/data/002416903_1-3377a891909164cbe7bb266e8421813f-300x300.png)