Documento redatto in via esclusiva da Paolo Ferraioli il 23/10/2016

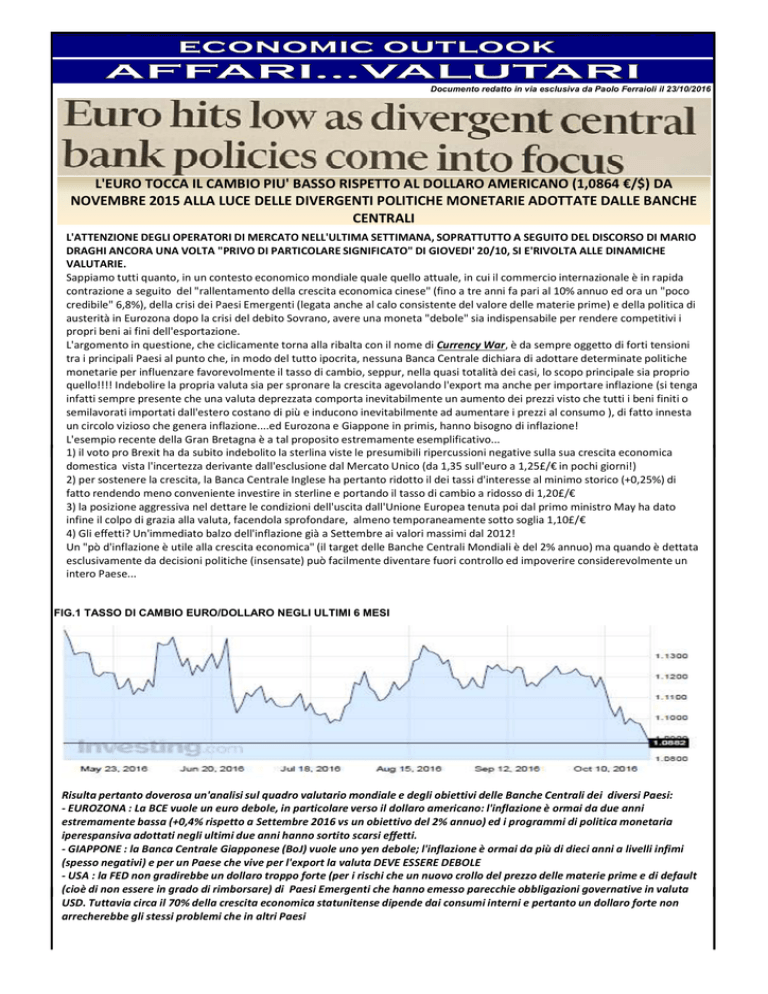

L'EURO TOCCA IL CAMBIO PIU' BASSO RISPETTO AL DOLLARO AMERICANO (1,0864 €/$) DA

NOVEMBRE 2015 ALLA LUCE DELLE DIVERGENTI POLITICHE MONETARIE ADOTTATE DALLE BANCHE

CENTRALI

L'ATTENZIONE DEGLI OPERATORI DI MERCATO NELL'ULTIMA SETTIMANA, SOPRATTUTTO A SEGUITO DEL DISCORSO DI MARIO

DRAGHI ANCORA UNA VOLTA "PRIVO DI PARTICOLARE SIGNIFICATO" DI GIOVEDI' 20/10, SI E'RIVOLTA ALLE DINAMICHE

VALUTARIE.

Sappiamo tutti quanto, in un contesto economico mondiale quale quello attuale, in cui il commercio internazionale è in rapida

contrazione a seguito del "rallentamento della crescita economica cinese" (fino a tre anni fa pari al 10% annuo ed ora un "poco

credibile" 6,8%), della crisi dei Paesi Emergenti (legata anche al calo consistente del valore delle materie prime) e della politica di

austerità in Eurozona dopo la crisi del debito Sovrano, avere una moneta "debole" sia indispensabile per rendere competitivi i

propri beni ai fini dell'esportazione.

L'argomento in questione, che ciclicamente torna alla ribalta con il nome di Currency War, è da sempre oggetto di forti tensioni

tra i principali Paesi al punto che, in modo del tutto ipocrita, nessuna Banca Centrale dichiara di adottare determinate politiche

monetarie per influenzare favorevolmente il tasso di cambio, seppur, nella quasi totalità dei casi, lo scopo principale sia proprio

quello!!!! Indebolire la propria valuta sia per spronare la crescita agevolando l'export ma anche per importare inflazione (si tenga

infatti sempre presente che una valuta deprezzata comporta inevitabilmente un aumento dei prezzi visto che tutti i beni finiti o

semilavorati importati dall'estero costano di più e inducono inevitabilmente ad aumentare i prezzi al consumo ), di fatto innesta

un circolo vizioso che genera inflazione....ed Eurozona e Giappone in primis, hanno bisogno di inflazione!

L'esempio recente della Gran Bretagna è a tal proposito estremamente esemplificativo...

1) il voto pro Brexit ha da subito indebolito la sterlina viste le presumibili ripercussioni negative sulla sua crescita economica

domestica vista l'incertezza derivante dall'esclusione dal Mercato Unico (da 1,35 sull'euro a 1,25£/€ in pochi giorni!)

2) per sostenere la crescita, la Banca Centrale Inglese ha pertanto ridotto il dei tassi d'interesse al minimo storico (+0,25%) di

fatto rendendo meno conveniente investire in sterline e portando il tasso di cambio a ridosso di 1,20£/€

3) la posizione aggressiva nel dettare le condizioni dell'uscita dall'Unione Europea tenuta poi dal primo ministro May ha dato

infine il colpo di grazia alla valuta, facendola sprofondare, almeno temporaneamente sotto soglia 1,10£/€

4) Gli effetti? Un'immediato balzo dell'inflazione già a Settembre ai valori massimi dal 2012!

Un "pò d'inflazione è utile alla crescita economica" (il target delle Banche Centrali Mondiali è del 2% annuo) ma quando è dettata

esclusivamente da decisioni politiche (insensate) può facilmente diventare fuori controllo ed impoverire considerevolmente un

intero Paese...

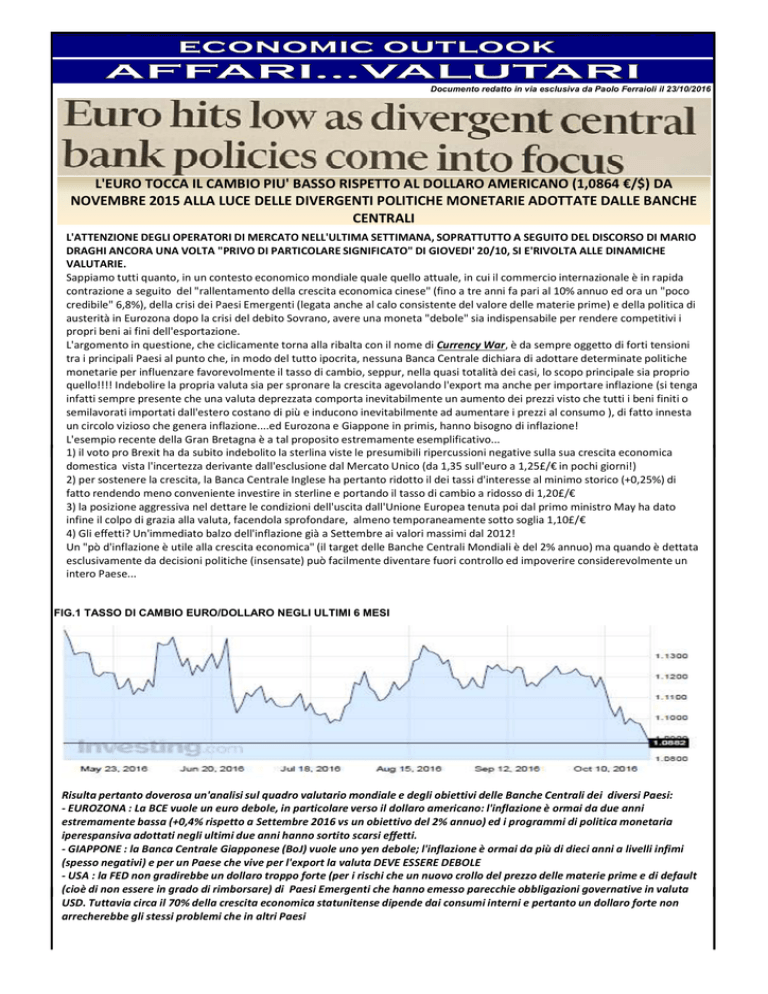

FIG.1 TASSO DI CAMBIO EURO/DOLLARO NEGLI ULTIMI 6 MESI

Risulta pertanto doverosa un'analisi sul quadro valutario mondiale e degli obiettivi delle Banche Centrali dei diversi Paesi:

- EUROZONA : La BCE vuole un euro debole, in particolare verso il dollaro americano: l'inflazione è ormai da due anni

estremamente bassa (+0,4% rispetto a Settembre 2016 vs un obiettivo del 2% annuo) ed i programmi di politica monetaria

iperespansiva adottati negli ultimi due anni hanno sortito scarsi effetti.

- GIAPPONE : la Banca Centrale Giapponese (BoJ) vuole uno yen debole; l'inflazione è ormai da più di dieci anni a livelli infimi

(spesso negativi) e per un Paese che vive per l'export la valuta DEVE ESSERE DEBOLE

- USA : la FED non gradirebbe un dollaro troppo forte (per i rischi che un nuovo crollo del prezzo delle materie prime e di default

(cioè di non essere in grado di rimborsare) di Paesi Emergenti che hanno emesso parecchie obbligazioni governative in valuta

USD. Tuttavia circa il 70% della crescita economica statunitense dipende dai consumi interni e pertanto un dollaro forte non

arrecherebbe gli stessi problemi che in altri Paesi

- GRAN BRETAGNA : la Banca Centrale vorrebbe, ora, una sterlina un pò più forte; il rapido incremento dell'inflazione potrebbe

addirittura indurla ad alzare i tassi d'interesse creando di fatto una gran confusione visto che sono stati recentemente tagliati!

- CINA : la Banca Centrale Cinese (People Bank of China) non vuole un dollaro forte visto che la sua moneta è a quest ultimo

ancorata; si rischierebbe (nuovamente) di frenare conside

- ALTRI PAESI EMERGENTI : il dollaro "forte" è fumo negli occhi e causa inevitabilmente un notevole rischio sia per l'impatto

negativo sul prezzo delle materie prime prodotte sia per il maggior costo da sostenere per rimborsare il proprio debito sovrano

emesso in valuta USD.revolmente le esportaioni!

La settimana dal 24 al 28 Ottobre, sarà caratterizzata dalla divulgazione di dati macroeconomici potenzialmente market movers;

da segnalare :

- lunedi 24/10 : dati preliminari circa l'andamento dell'attività manifatturiera e del settore terziario ad Ottobre (Flash Forecast

PMI) in Giappone, Eurozona e USA

- martedi e mercoledi 25&26/10 : dati sull'andamento dei prezzi delle abitazioni e circa la vendita di nuove case in USA

- giovedi 27/10 : dati sulla crescita del PIL britannico nel terzo trimestre 2016 (le attese sono di un incremento dello 0,3% rispetto

al secondo trimestre ed una crescita su base annua del 2,1%)

- venerdi 28/10 : dati sulla crescita del PIL USA nel terzo trimestre 2016 (le attese sono di un incremento dello 1,3% rispetto al

secondo trimestre ed una crescita su base annua del 2,5%)

Settimana positiva per i mercati azionari mondiali ed in specie per quelli europei sulla scia di una marcata ripresa delle

quotazioni del settore bancario (grazie anche agli ottimi risultati reddituali fatti registrare dai competitors americani) e dei settori

maggiormente dipendenti dall'export che stanno beneficiando del trend di indebolimento dell'euro.

Da segnalare, all'interno del comparto bancario, la performance brillante fatta registrare dal titolo Deutsche Bank (miglior banca

europea nell'ultimo mese).

Settimana sostanzialmente poco movimentata per le materie prime; ad un lieve recupero dei preziosi (Oro e Argento

rispettivamente a 1.267$ e 17,54$ l'oncia) si è accompagnata una stabilizzazione del prezzo del greggio (Brent a 51,91$ ed il WTI

a 50,98$ al barile) dovuta sia a prese di beneficio a seguito del recente rapido apprezzamento e dell'impatto negativo del

rafforzamento del USD.

Per quanto attiene il comparto valutario, da segnalare il proseguire del trend di rafforzamento del USD sulla scia di dati

macroeconomici positivi che continuano a rinforzare l'idea che il prossimo rialzo del costo del denaro avverrà a Dicembre (70%

di possibilità).

In ripresa la sterlina a seguito di dati circa l'inflazione in sensibile aumento che potrebbero legare le mani alla Banca Centrale

Inglese (BoE) non consentendole di ridurre ulteriormente i tassi.

Settimana abbastanza volatile sui titoli di stato dei Paesi dell'Eurozona; la totale assenza di indicazioni precise o quantomeno

univoche da parte della BCE circa le reali intenzioni di estendere il Quantitative Easing oltre Marzo 2017 oppure di voler

gradualmente iniziare a ridurre gli stimoli ha dapprima determinato un violento incremento dei rendimenti a media-lunga

scadenza che, tuttavia hanno successivamente ritracciato chiudendo su valori prossimi a quelli di inizio settimana.