Eco di Wall Street

N. 13

23 aprile 2012

e delle principali borse

del mondo a cura

della Cornèr Banca

Se l’economia arranca

sotto il peso del debito

La crisi del debito sovrano europeo,

entrata in una fase spasmodica nello

scorso autunno, ha mostrato segni di

attenuazione nei primi mesi dell’anno

in corso, ma questo non significa che

il rischio di un nuovo deterioramento

sia scongiurato. Nonostante le misure

da lacrime e sangue adottate da

diversi Stati europei, i problemi

strutturali e di altra natura che

attanagliano le economie del vecchio

Continente

sono

infatti

lungi

dall’essere risolti. Queste misure, in

molti casi, gravano poi sensibilmente

sulla ripresa economica di paesi già

fortemente debilitati e dunque, come

abbiamo più volte ribadito, la crisi del

debito è diventata anche una crisi della

crescita.

Se, comunque, le tensioni sul mercato

si sono stemperate nei primi mesi del

2012, questo è dipeso in primo luogo

dall’intervento diretto della Banca

Centrale Europea che, attraverso

operazioni di LTRO (Long Term

Refinancing Operation), ha erogato

importante liquidità al sistema

bancario europeo, riducendo il rischio

di rifinanziamento del settore

bancario e togliendo così dalla scena la

possibilità di un rischio sistemico.

L’operazione ha avuto un tangibile

effetto sul mercato del reddito fisso,

dove il differenziale di rendimento

all’interno dei titoli di Stato si è

assottigliato, pur restando ancora

ampio fra il Bund e altri titoli, quali i

BTP italiani o gli omologhi spagnoli.

Nel frattempo, è stato varato un

pacchetto per evitare alla Grecia un

“default disordinato” che avrebbe

avuto ripercussioni particolarmente

dannose sul piano internazionale,

mentre l’eurogruppo ha discusso

norme di bilancio più restrittive in

paesi dove gli squilibri nei conti

pubblici hanno ormai assunto

proporzioni esorbitanti.

In assenza di valide alternative

d’investimento, nel primo trimestre

dell’anno le borse valori hanno vissuto

un periodo decisamente brillante,

inanellando corposi rialzi, con la borsa

valori nipponica, solo per fare un

esempio, che ha messo a segno una

maggiorazione del 20%.

All'inizio del secondo trimestre le

plusvalenze registrate dai mercati

azionari si sono tuttavia ridotte (per

una normale fase di correzione),

sebbene le prospettive non siano

sostanzialmente mutate. Infatti, i bassi

tassi d’interesse, dovrebbero restare

tali ancora per diverso tempo, stanti i

problemi legati al debito (soprattutto

in

Europa),

un

quadro

macroeconomico in chiaroscuro e una

pressione sui prezzi finora contenuta.

D’altro canto, la stessa banca centrale

statunitense, la Federal Reserve, ha

confermato questa prospettiva e, con

una mossa piuttosto anomala, ha

preannunciato che il costo del denaro

rimarrà agli attuali storici bassi livelli

almeno fino al 2014.

Rassicurati, almeno parzialmente, i

mercati finanziari, la crisi del debito

sovrano è ritornata prepotentemente

al centro dell’attenzione generale a

fine marzo, quando

sono stati

evidenziati gli squilibri dei conti

pubblici spagnoli, generati in larga

parte dalla crescita dei disavanzi delle

province e regioni del paese iberico.

L’effetto lo si è visto chiaramente

sugli “spread” dei rendimenti dei titoli

La crisi del debito sovrano

è ritornata prepotentemente

WALL

al centro dell'attenzione

generale a fine marzo

di Stato, con il decennale spagnolo che

ha superato quello di analoga durata

italiano e che lunedì 16 aprile 2012 si è

issato al 6.17%, per poi ridiscendere

sotto la soglia del 6%.

Tutto questo lascia capire come la

situazione resti estremamente fragile e

precaria, in un quadro macro

economico

internazionale

in

chiaroscuro.

L’Europa, in generale, accusa una

marcata frenata congiunturale, con

alcuni paesi in conclamata recessione

(Spagna in primis); per contro, la

Germania mantiene saldamente il suo

ruolo di locomotiva economica e da

qualche

tempo presenta pure

indicatori in ascesa.

Dal canto suo, l’economia elvetica,

gravata dalla robustezza di una divisa

tornata lo scorso anno a ricoprire alla

grande il ruolo di moneta rifugio e

dal rallentamento della congiuntura

mondiale, ha mostrato una sostanziale

solidità. Recentemente, la BNS, la

SECO e diversi istituti di ricerca hanno

elevato le stime di crescita economica

per l’anno in corso, ipotizzando un

tasso d’espansione del PIL intorno

all’1%, rispetto allo 0.5% indicato

precedentemente. Sui difficili rapporti

di cambio, la BNS ha anche nei giorni

scorsi reiterato la volontà di mantenere

un target minimo contro euro di 1.20

franchi.

Dal fronte macro statunitense

continuano a giungere tangibili cenni

di

una

confortante,

ancorché

contenuta, ripresa, in particolare dal

mercato del lavoro, dove tuttavia

l’ultima rilevazione mensile ha

mostrato una limitata crescita nei

nuovi posti di lavoro. La tenuta dei

consumi e il miglioramento dei

precursori di tendenza, accanto ad

una politica monetaria che, come

detto, continuerà a restare espansiva

ancora per diverso tempo permettono

di supportare una crescita economica

che per l’anno in corso è stimata

intorno al 2%.

Analogamente ad altri paesi con

economie cosiddette mature, anche

negli Stati Uniti l’ampliamento dei

disavanzi pubblici rappresenta un

problema importante, nei confronti del

quale le misure di contenimento finora

avanzate non sembrano in grado di

apportare

effetti

risolutivi.

A

brevissimo termine, non si intravedono

cambiamenti sostanziali, tenendo

anche conto dei fuochi incrociati fra le

parti politiche in causa e delle scadenze

elettorali del prossimo autunno.

In Asia, il Giappone, uscito da un

anno terribile, a causa dei devastanti

effetti provocati dalla micidiale triade

contrassegnata

da

terremoto,

tsunami e incidente nucleare, è in

cammino sulla strada di una

moderata ripresa. Dopo il blocco di

interi segmenti d’attività, diversi

indicatori hanno già da tempo ripreso

a salire. Nel fondamentale settore

dell’export, stando agli ultimi dati

dell’interscambio commerciale, si sta

assistendo ad un miglioramento, sul

quale grava tuttavia lo scomodo

rafforzamento della divisa locale.

STREET

La frenata congiunturale coinvolge

direttamente anche la seconda

potenza economica mondiale, la

Cina, dove i timori di un “hard

landing” non sono stati del tutto

fugati. Gli indicatori reali e i

precursori di tendenza sembrano

comunque tratteggiare un quadro di

atterraggio morbido (“soft landing”),

che allontana lo spettro di effetti

particolarmente

negativi

per

l’economia nazionale e internazionale.

Nel primo trimestre dell’anno, il PIL

cinese è cresciuto ad un tasso

annualizzato dell’8.1%, rispetto ad

una progressione dell’8.9% riscontrata

nel trimestre precedente, mentre per

l’interno 2012 la media delle stime

indica un’espansione intorno all’8%.

L’interscambio commerciale è sì

rallentato, ma parallelamente si assiste

ad un parziale rafforzamento della

domanda e dei consumi interni,

mentre si attendono ulteriori misure

di allentamento del credito, dopo le

restrizioni adottate negli ultimi due

anni dalle autorità centrali, allo scopo

di

evitare

il

surriscaldamento

economico, frenare l’inflazione e

sventare lo scoppio della bolla

immobiliare.

Iris Canonica

Private Banking

© Cornèr Banca SA

Benvenuto nel dinamico mondo di Cornèr4Young,

il nuovo pacchetto finanziario per i giovani

tra i 18 e i 25 anni!

Per maggiori informazioni, visitare www.corner4young.ch, rivolgersi al proprio consulente Cornèr

o inviare un messaggio di posta elettronica ([email protected]).

I vostri valori, i nostri valori.

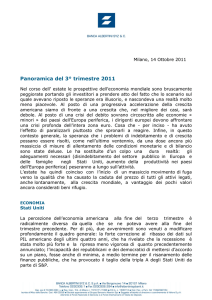

Variazioni dei principali indici e cambi

13.04.12

20.04.12

min/max 2012

2012*

12849.59

13029.26

1.40%

12213.78/13297.11

6.64%

NY - NASDAQ

3011.33

3000.45

-0.36%

2604.6/3134.17

15.17%

NY - S&P 500

1370.26

1378.53

0.60%

1257.46/1422.38

9.62%

UE- DJ EUROSTOXX 50 2291.51

2311.27

0.86%

2279.73/2611.42

-0.23%

FR - DAX

6583.9

6750.12

2.52%

5817.71/7142.75

14.44%

ZH - SMI

6072.12

6237.79

2.73%

5914.56/6357.45

5.08%

LO - FTSE100

5651.79

5772.15

2.13%

5535.2/5989.07

3.59%

PA - CAC40

3189.09

3188.58

-0.02%

3114.45/3600.48

0.91%

MI - FTSEMIB

14359.5

14401.78

0.29%

14370.97/17158.65

-4.56%

TK - NIKKEI

9637.99

9561.36

-0.80%

8349.33/10255.15

13.08%

20701.04

21010.64

1.50%

18302.84/21760.34

13.98%

0.9195

0.909

-1.14%

0.8931/0.9596

-3.10%

80.93

81.52

0.73%

76.03/84.18

5.99%

USD/CAD

0.9997

0.9924

-0.73%

0.9842/1.0319

-2.83%

EUR/USD

1.3078

1.3219

1.08%

1.2624/1.3487

1.99%

EUR/CHF

1.20266

1.20161

-0.09%

1.2000/1.2199

-1.25%

EUR/GBP

0.82521

0.81973

-0.66%

0.8222/0.8506

-1.64%

GBP/USD

1.5847

1.6122

1.74%

1.5235/1.6063

3.73%

GBP/CHF

1.4573

1.4655

0.56%

1.4178/1.4801

0.45%

NY - DJII

HK - HANG SENG

USD/CHF

USD/JPY

*variazione da fine 2011

Direzione Generale e Sede

Cornèr Banca SA

Via Canova 16

6901 Lugano / Switzerland

Tel. + 41 91 800 51 11

Fax + 41 91 800 53 49

www.cornerbanca.com

[email protected]

Cornèrcard

Via Canova 16

6901 Lugano / Switzerland

Tel. + 41 91 800 41 41

Fax + 41 91 800 55 66

www.cornercard.ch

[email protected]

Agenzie

Ascona, Cassarate,

Paradiso, Pregassona

Succursali

Chiasso

Via Bossi 26

6830 Chiasso / Switzerland

Tel. + 41 91 800 35 80

Fax + 41 91 800 35 99

Affiliate

Cornèr Banque (Luxembourg) SA

10, rue Dicks

1417 Luxembourg / Luxembourg

Tel. + 352 40 38 20

Fax + 352 40 38 19

Lausanne

4, avenue de Provence

1007 Lausanne / Switzerland

Tel. + 41 21 625 02 52

Fax + 41 21 625 82 73

Cornèr Bank (Overseas) Limited

308, East Bay Street

P.O. Box N-7134

Nassau / The Bahamas

Tel. + 1 242 394 4977

Fax + 1 242 394 5264

Locarno

Via alla Ramogna 14

6600 Locarno / Switzerland

Tel. + 41 91 756 36 11

Fax + 41 91 756 36 59

Zürich

Usteristrasse 14

8001 Zürich / Switzerland

Tel. + 41 44 218 10 20

Fax + 41 44 218 10 39

BonusCard.ch AG

Ohmstrasse 11

8050 Zürich / Switzerland

Tel. + 41 44 240 45 38

Fax + 41 44 212 24 28