2.

2.1.

LE PROSPETTIVE DELLA RIPRESA ECONOMICA

Crescita, commercio mondiale e materie prime

Durante i mesi estivi si sono rinforzati i segnali di ripresa del quadro

L’evoluzione

globale.

L’eliminazione di alcuni dei fattori che avevano condizionato

del quadro

pesantemente l’attività economica, in particolare il conflitto in Iraq e l’epidemia

globale

della Sars, ha contribuito al miglioramento delle aspettative delle imprese e

delle famiglie, una delle condizioni fondamentali per il processo di

normalizzazione dell’economia reale. Sui mercati finanziari, è proseguito il

rialzo delle quotazioni di borsa iniziato a metà marzo. Ciò ha riflesso l’arresto

del processo di riallocazione dal comparto azionario a quello obbligazionario

del portafoglio degli investitori, i quali hanno ripreso a mostrare interesse

anche per strumenti finanziari a rischio elevato. Il ritrovato entusiasmo degli

operatori sul mercato azionario ha contribuito, da un lato, a rafforzare la

fiducia delle famiglie e, dall’altro lato, a consentire alle imprese, confortate dai

buoni profitti del secondo trimestre, di raccogliere ulteriore liquidità (cfr. par.

2.2). Sembrano, a questo punto, allontanarsi i rischi di deflazione paventati

fino a pochi mesi fa (cfr. il riquadro: Esiste un pericolo di deflazione

generalizzata?).

Condizionatamente all’assenza di nuovi shock, prevediamo che la crescita

del Pil mondiale raggiunga quest’anno il 3,1%. Nel corso del biennio

successivo, il consolidamento delle tendenze in corso comporta un’ulteriore

accelerazione della crescita, che oscillerebbe intorno al 4%. Finora, tuttavia, le

performance delle macroregioni sono risultate alquanto diversificate (tabb. 2.1

e 2.2). Gli Stati Uniti, il cui recupero risulta determinante per la ripresa

dell’attività economica globale, hanno mostrato una dinamicità che lascia

motivo di credere che si stiano avviando verso una nuova fase di sviluppo.

Analogamente, la Cina, le economie asiatiche di nuova industrializzazione ed i

paesi dell’Europa Centro-orientale hanno continuato a crescere a tassi elevati.

Anche il Giappone, nonostante i problemi ancora irrisolti, inizia a mostrare i

primi segni di ripresa. Questi andamenti contrastano con quelli modesti

dell’America latina e dei paesi dell’area dell’euro. La situazione già precaria di

questi ultimi, che ancora stentano a ripartire, è stata ulteriormente aggravata

dal recente apprezzamento dell’euro.

Nel nostro scenario, gli Stati Uniti si portano su un sentiero di crescita più

sostenuto già a partire da quest’anno. Le politiche macroeconomiche

rimarrebbero fortemente accomodanti senza sollecitare pressioni

inflazionistiche e continuerebbero a sostenere la ripresa americana. Il Pil

statunitense si attesterebbe quest’anno al 2,4% e tornerebbe a crescere a

tassi prossimi al suo potenziale già nel 2004 e nel 2005, portandosi al 3,5% e

19

4% rispettivamente. Nell’area dell’euro, le cui rigidità strutturali e gli strumenti

di politica macroeconomica impediscono di reagire con la stessa rapidità degli

Stati Uniti ai mutamenti economici e finanziari, il 2003 costituirebbe un anno di

risanamento e transizione verso ritmi di crescita più elevati, che passerebbero

dal modesto 0,5% di quest’anno all’1,6% del 2004. Il consolidamento degli

investimenti a partire dal prossimo anno imprimerebbe un’ulteriore

accelerazione a questa dinamica nel 2005, durante il quale il Pil dell’area

dell’euro si attesterebbe sul 2,3%. Complessivamente, le economie avanzate

crescerebbero del 2% quest’anno, del 2,8% nel 2004 e del 3,2% nell’anno

successivo.

Tab. 2.1 - Tassi di crescita del Pil nelle economie avanzate

Mondo

Economie avanzate

Stati Uniti

Canada

Giappone

Area dell'euro

Regno Unito

Nies (a)

2001

2,3

0,9

0,3

1,5

-0,3

1,5

2,0

0,8

2002

3,0

1,8

2,4

3,4

0,2

0,8

1,6

4,6

2003

3,1

2,0

2,4

2,1

2,0

0,5

1,8

4,1

2004

3,8

2,8

3,5

3,0

1,3

1,6

2,4

4,5

2005

4,2

3,2

3,8

3,3

1,5

2,3

2,7

5,0

(a) Hong Kong, Corea del Sud, Singapore, Taiwan.

Fonte: FMI, dal 2003 previsioni CSC.

Tab. 2.2 - Tassi di crescita del Pil nelle economie non avanzate

Asia (a)

Cina

India

America latina

Argentina

Brasile

Europa Centro-orientale (b)

Russia

Africa

2001

5,7

7,3

4,2

0,6

-4,4

1,4

3,0

5,0

3,6

2002

6,5

8,0

4,9

-0,1

-11,0

1,5

2,8

4,3

3,4

2003

6,3

6,7

5,1

1,5

3,0

2,8

3,4

4,0

3,9

2004

6,5

7,0

5,9

4,2

4,5

3,5

4,3

3,5

5,2

2005

7,0

7,2

6,3

4,5

4,8

3,8

4,8

4,0

5,5

(a) Esclusi il Giappone e le Nies.

(b) Bulgaria, Romania, Repubblica Ceca, Slovenia, Repubblica Slovacca, Polonia,

Ungheria, Lettonia, Lituania, Estonia, Cipro e Malta.

Fonte: FMI, dal 2003 previsioni CSC.

20

Gli scambi

Nel corso dei primi mesi del 2003 le transazioni internazionali hanno

continuato ad essere di modesta entità e condizionate soprattutto dall’elevato

rischio geopolitico. Pesanti le ripercussioni sul turismo a causa dell’aumento

considerevole dei costi di viaggio, trasporto e assicurazione e della ridotta

propensione ad effettuare spostamenti. Rispetto al Rapporto del mese di

giugno, segnaliamo l’inaspettata vivacità durante il secondo trimestre

dell’economia statunitense, che se dovesse proseguire lungo questo sentiero

di crescita favorirebbe l’intensificazione delle transazioni commerciali

internazionali, dato il peso degli Stati Uniti sulle importazioni mondiali (oltre il

20%). Per questa ragione, rivediamo leggermente al rialzo le previsioni sul

commercio internazionale sia per il 2003 che per l’anno successivo (3,5% e

5,5% rispettivamente). Il consolidarsi dell’attività economica anche in Europa e

in Giappone nel 2005 imprimerebbe un’accelerazione alle transazioni

internazionali, che aumenterebbero del 6,5% rispetto all’anno precedente.

Tra i rischi che potrebbero compromettere lo scenario presentato sono

particolarmente importanti quelli relativi all’incertezza geopolitica del

dopoguerra iracheno. L’esito dei negoziati della quinta Conferenza Ministeriale

del WTO a Cancun, inoltre, è di fondamentale importanza per la

liberalizzazione del commercio internazionale e rappresenta l’occasione per

rafforzare i fondamenti di un sistema di scambi multilaterale. Tra le principali

contrapposizioni in ambito WTO vi è infatti quella che vede da una parte i

paesi industrializzati, che richiedono un maggior rispetto dei diritti di proprietà

intellettuale e dei marchi, e dall’altra i paesi emergenti o in ritardo di sviluppo,

che domandano un più ampio accesso ai mercati OCSE, in particolare per i

prodotti agricoli e del settore tessile-abbigliamento. Il compromesso sulla

riforma della Politica agricola comune, raggiunto in seno all’UE nel giugno

scorso, potrebbe aver rimosso uno degli ostacoli sulla via del successo

dell’ambizioso Development Round lanciato dal WTO a Doha all’indomani

dell’11 settembre 2001. Permangono tuttavia altri ostacoli, di cui il più

ingombrante è forse il contenzioso tra Stati Uniti ed Europa, che si alimenta

della sentenza favorevole all’UE sul caso delle Foreign Sales Corporations e

della disputa sui dazi in campo siderurgico (cfr. il riquadro: I negoziati WTO

per la liberalizzazione del commercio mondiale, Previsioni Macroeconomiche,

CSC, giugno 2003).

Dopo il brusco calo delle quotazioni seguito alla fine del conflitto in Iraq (sui

Il petrolio e le

altre materie 23 dollari al barile), il prezzo del Brent ha inaspettatamente ripreso a salire,

raggiungendo un picco di 30,6 dollari al barile nella prima settimana di agosto

prime

(fig. 2.1). Tale risalita, più che a carenze produttive, è da attribuirsi ai nuovi

episodi terroristici, oltre che ai ripetuti sabotaggi delle installazione petrolifere

in Iraq, che hanno fatto perdurare quelle tensioni geopolitiche di cui ci si

attendeva invece la fine con il chiudersi delle operazioni militari in quel paese.

Difatti, solamente nel primo trimestre 2003 si è avuta una effettiva carenza

di offerta di greggio. Già nel secondo trimestre, con una domanda mondiale di

petrolio molto contenuta, a causa principalmente della debolezza della

congiuntura internazionale, la produzione di greggio ha decisamente superato

le richieste, a seguito anche della piena normalizzazione della produzione

21

in Venezuela e in Nigeria. Questa eccedenza produttiva si è verificata

nonostante il taglio di 2 milioni di barili al giorno alle quote OPEC operato nel

mese di giugno (ma deciso in aprile quando le quotazioni erano poco sopra i

23 dollari). Le scorte di greggio sia negli Stati Uniti che in Europa e Giappone

sono risultate, di conseguenza, in netto aumento tra i mesi di giugno e luglio.

Dalla metà di agosto si è assistito quindi ad una frenata delle quotazioni,

che restano tuttavia intorno ai 29-30 dollari al barile. La discesa dovrebbe

riprendere nei prossimi mesi soprattutto quando, con la fine delle sanzioni

economiche all’Iraq (che dovrebbe divenire effettiva da novembre), le

esportazioni di petrolio iracheno potranno rientrare sul mercato libero.

Fig. 2.1

PREZZO DEL PETROLIO

(Quotazioni brent; dollari per barile)

35

33

31

28

26

24

22

19

17

2002

Fonte: Thomson Financial.

2003

Con la ripresa dell’export iracheno, si verrà a creare in seno al cartello un

serio problema di gestione del surplus di greggio, reso ancora più arduo dalla

continua crescita delle esportazioni da parte dei paesi petroliferi non-OPEC

(Russia in particolare), che secondo le previsioni dovrebbero da sole coprire

l’intero aumento della domanda nel 2004. Senza un accordo con l’OPEC, il

surplus potrebbe divenire pesante e le quotazioni sarebbero destinate a una

discesa probabilmente eccessiva, una volta venute meno le tensioni che le

tengono artificialmente elevate.

Nel nostro scenario assumiamo che la discesa del prezzo del petrolio sarà

graduale. Negli ultimi mesi del 2003 le quotazioni si muoveranno verso i 26-27

dollari al barile; dovrebbero poi far segnare una ulteriore riduzione nella prima

22

metà del prossimo anno. In media d’anno il prezzo del Brent sarebbe pari a 28

e 25 dollari al barile, rispettivamente, nei due anni.

Le quotazioni in dollari delle materie prime non combustibili, misurate

dall’Indice Confindustria, hanno mostrato un andamento molto moderato nel

corso dei primi sette mesi del 2003 (+0,9%); un dato che nasconde dinamiche

molto diversificate tra prezzi delle materie prime alimentari, scesi del 5,5%,

per il riassorbirsi delle tensioni che le hanno caratterizzate lo scorso anno, e

non alimentari, che hanno fatto segnare un aumento del 4,1%, anche a

seguito dei primi segnali di ripresa dell’attività economica (tab. 2.3). Tenuto

conto dell’accelerazione della domanda mondiale che si sta materializzando,

ipotizziamo che le quotazioni in dollari delle materie prime non combustibili

proseguano fino al termine del 2003 il trend lievemente crescente; in media

d’anno i prezzi segnerebbero una risalita del 2-3%. Per il 2004, una volta

concretizzatasi la ripresa dell’economia internazionale, prevediamo un rialzo

delle quotazioni intorno al 4-5%.

Tab. 2.3 — Indice Confindustria dei prezzi delle materie prime in dollari (a)

(Variazioni % sul periodo corrispondente)

Totale generale

Combustibili

Petrolio

Alimentari

Non alimentari

Fibre

Prodotti vari per l’industria

Minerali

Metalli

Totale esclusi i combustibili

Pesi

100,0

37,8

27,1

18,1

44,1

3,9

11,3

2,8

10,0

62,2

1999

14,5

28,7

39,2

-11,7

-6,0

-13,3

-4,7

-8,5

-6,8

-7,9

2000

41,8

57,2

60,4

0,1

11,4

11,5

14,6

4,1

10,2

7,8

2001

-11,4

-12,7

-14,5

-1,1

-9,4

-16,2

-14,5

-4,4

-8,8

-7,0

2002

1,8

1,7

2,1

0,8

2,7

12,4

11,2

-0,3

-1,6

2,1

2003(b)

2,1

2,7

2,8

-5,5

4,1

9,0

3,1

0,0

4,1

0,9

(a) Ponderazione effettuata con le quote 1997-2000 dei vari prodotti nel commercio mondiale.

(b) Gennaio - agosto.

Fonte: CSC.

Esiste un pericolo di deflazione generalizzata?

Introduzione – Negli ultimi mesi il pericolo deflazione è stato sollevato con forza a

1

livello internazionale: prima una ricerca del Fondo Monetario Internazionale , poi il

discorso di Greenspan in occasione della riunione di inizio maggio del Federal Open

Market Committee sulla possibilità, seppur ridotta, di un significativo calo

dell’inflazione negli Usa, hanno portato la questione all’attenzione degli analisti. La

persistente debolezza dell’economia mondiale e la contemporanea riduzione

dell’inflazione in molti paesi hanno infatti alimentato il timore che il malessere

giapponese possa investire anche l’America e l’Europa. Negli Stati Uniti, la Federal

Reserve ha abbassato il tasso sui federal funds ai minimi degli ultimi quarant’anni

1

Fondo Monetario Internazionale, “Deflation: determinants, risks and policy options. Findings

of an interdepartmental task force”, aprile 2003.

23

(1%) nel tentativo di stimolare la ripresa economica. In Europa, oltre alla manovra

sui tassi, la Banca Centrale Europea, nel rivedere la propria strategia di politica

2

monetaria ha da un lato ribadito che per stabilità dei prezzi si intende un’inflazione

sotto il 2% ma, dall’altro, precisato che, nel perseguire tale obiettivo, tenterà di

mantenere l’inflazione vicino al 2% nel medio periodo.

In cerca di una definizione – La deflazione viene comunemente definita come il

calo generalizzato del livello dei prezzi. La riduzione dei prezzi di determinati beni

e/o servizi che si può verificare in un’economia a bassa inflazione non costituisce

quindi di per sé deflazione. Quest’ultima, invece, si manifesta quando la caduta dei

prezzi è così diffusa da far registrare continue riduzioni negli indici generali dei

prezzi (deflatore del Pil, indice dei prezzi al consumo).

Una regola precisa per definire la deflazione nella dimensione temporale

tuttavia non esiste: se un breve periodo di calo dell’indice dei prezzi al consumo

costituisce tecnicamente deflazione, sembrerebbe esserci da parte delle autorità

monetarie un margine di tolleranza di circa sei mesi.

Il fenomeno della deflazione va inoltre distinto da quello della disinflazione: la

caduta dei prezzi non deve infatti essere confusa con il rallentamento della loro

crescita. Tuttavia, tenendo conto del fatto che l’indice dei prezzi al consumo

potrebbe essere soggetto ad una sovrastima nell’ordine di circa 0,5-1,0 punti

3

percentuali , è possibile che tassi d’inflazione inferiori all’1% mascherino già una

stabilità dei prezzi se non addirittura una loro diminuzione.

Le possibili cause della deflazione – La deflazione può essere causata da due tipi

di shock: uno positivo di offerta, l’altro negativo di domanda. Nel primo caso un

eccesso di offerta derivato dall’innovazione tecnologica e dalla crescita della

produttività comporta sia un abbassamento dei prezzi che un aumento della

produzione. All’opposto, il caso più frequente di contrazione della domanda

aggregata (grave recessione, scoppio di una bolla azionaria) nel determinare una

riduzione dell’indice generale dei prezzi provoca anche una diminuzione della

produzione.

Tali effetti negativi vengono inoltre amplificati dalle aspettative dei consumatori:

questi, nell’attesa di un’ulteriore diminuzione dei prezzi, rimandano i loro acquisti e

diventano sempre più inclini al risparmio. Ciò riduce la domanda aggregata e genera

un ulteriore abbassamento dei prezzi, creando così un circolo vizioso.

Dall’analisi del concetto di deflazione risulta, quindi, quanto sia difficile rilevare

tale fenomeno: contrazioni della domanda aggregata che rischiano di trascinare

l’economia in deflazione potrebbero essere confuse con una normale recessione,

mentre nel caso di uno shock positivo di offerta l’economia sembra addirittura

migliorare. Da qui, secondo il Fondo Monetario Internazionale (FMI), la necessità di

ricorrere a vari tipi di indicatori per avvertire le pressioni deflazionistiche: indice

generale dei prezzi (indice dei prezzi al consumo, indice dei prezzi alla produzione,

deflatore del Pil), output gap (scarto tra il Pil effettivo e quello potenziale), indicatori

finanziari (indici di borsa e tassi di cambio) e creditizi (prestiti bancari, aggregati

monetari).

Quali sarebbero i suoi effetti sul sistema economico? – La deflazione genera

tipicamente un peggioramento del quadro congiunturale dovuto a diversi tipi di

asimmetrie economiche. La vischiosità verso il basso dei salari nominali in

concomitanza di una diminuzione dei prezzi genera una perdita di competitività che

si traduce in un aumento della disoccupazione.

La deflazione normalmente sollecita le autorità monetarie ad abbassare i tassi

d’interesse nominali. Tuttavia, un calo dei prezzi sufficientemente pronunciato da

portare i tassi d’interesse sulla soglia dello zero crea una serie di problemi per il

2

3

Banca Centrale Europea, Bollettino mensile, maggio 2003.

Tale sovrastima potrebbe derivare dal fatto che, in generale, l’indice dei prezzi al consumo

non prende in considerazione la sostituzione tra beni da parte dei consumatori in corso

d’anno, l’introduzione di nuovi prodotti e, in molti casi, anche il miglioramento della qualità dei

prodotti esistenti. Per gli Stati Uniti, la Commissione Boskin nel 1996 quantificò la sovrastima

in circa l’1%.

24

settore finanziario, l’economia reale e la politica monetaria. Con tassi d’interesse

nominali già allo zero, il procedere della deflazione comporta una progressiva

redistribuzione di risorse dai debitori ai creditori: i tassi d’interesse reali ed il valore

della somma presa a prestito (fissata in termini nominali) tendono infatti a crescere

sempre più, incrementando i rischi di bancarotta nel caso delle imprese.

Parallelamente la diminuzione dei prezzi riduce, in genere, il valore delle

garanzie collaterali fornite alle banche dai clienti. La solidità patrimoniale del sistema

bancario risulta così indebolita e, tipicamente, vengono quindi attuate politiche di

razionamento del credito, con conseguenti effetti restrittivi sulla domanda aggregata.

Inoltre, tassi d’interesse vicini allo zero, nel rendere la domanda di moneta

infinitamente elastica, fanno perdere efficacia alla politica monetaria (trappola della

liquidità). Le autorità monetarie, che utilizzano in genere i tassi d’interesse a breve

come strumento di politica monetaria, si troverebbero di conseguenza senza margini

di manovra. Non potendo più far ricorso alle tradizionali misure di politica monetaria,

per stimolare la domanda aggregata e l’attività economica le banche centrali devono

ricorrere allora a politiche non convenzionali.

Le politiche economiche per la deflazione

La politica monetaria: come prevenire la deflazione - La recente esperienza

giapponese, ma anche quella della grande depressione degli anni Trenta, mostrano

come un’economia apparentemente sana con bassa inflazione si possa trasformare

in breve in una con una deflazione distruttiva. Di qui il bisogno di politiche

economiche accorte che evitino il materializzarsi di tale rischio. Visto che la

deflazione nasce, come detto, generalmente dalla caduta della domanda aggregata,

la prescrizione di politica economica è semplice e diretta: usare politica monetaria e

fiscale per sostenere la domanda prima di entrare in deflazione. Il motto ripetuto da

più parti è: prevenire la deflazione è meglio che curarla.

Riguardo alla politica monetaria, che è naturalmente la principale protagonista

della lotta alla deflazione, esistono alcune misure specifiche che nel corso degli anni

sono state suggerite da diversi economisti ed esperti di questioni monetarie per

4

prevenirla .

Innanzitutto, la Banca centrale non dovrebbe tentare di ridurre l’inflazione verso

lo zero, ma lasciare una margine di sicurezza (2% per la BCE, in generale tra l’1 e il

3% per le Banche centrali che hanno un esplicito target di inflazione); ciò mette al

riparo da shock non anticipati alla domanda aggregata che spingano in territorio

deflazionistico.

In secondo luogo usare i poteri di supervisione e regolamentazione tipicamente

conferiti alla Banca Centrale per mantenere la stabilità del sistema finanziario ed

evitare violente crisi che potrebbero far calare bruscamente la domanda aggregata.

Infine, dato che lo zero-bound impone un’asimmetria sui movimenti del tasso di

interesse nominale, si è suggerito da più parti di condurre la manovra di politica

monetaria in modo parimenti asimmetrico: in un’economia a bassa inflazione,

nell’avvicinarsi di un rallentamento dell’economia, con conseguente processo di

disinflazione, il tasso di interesse dovrebbe essere ridotto più rapidamente e di un

ammontare maggiore che non nel caso opposto di un’economia da raffreddare; ma

soprattutto dovrebbe essere tenuto basso molto più a lungo. Questo è esattamente

ciò che ha fatto la FED tra il 2001 e il 2003 (fig.1).

La politica monetaria: come curare la deflazione – Anche quando la deflazione,

nonostante tutti gli sforzi, si è ormai diffusa nel paese la politica da adottare rimane

quella naturale di ridurre ancora il tasso ufficiale. Le difficoltà che una banca centrale

si trova ad affrontare in un’economia in deflazione divengono massime solo quando

si tocca lo zero-bound sul tasso di interesse nominale. Il problema principale che

deriva dal raggiungimento del limite è che la banca centrale viene costretta ad

adottare misure non convenzionali per allentare ulteriormente le condizioni

monetarie.

Mentre le misure per prevenire la deflazione, di cui si è detto, sono state

oggetto di studi scientifici e di un ampio dibattito, quelle da adottare nel caso in cui

4

Bernanke, Ben, “Deflation: making sure it doesn’t happen here”, novembre 2002; Bank for

International Settlements, “73esimo rapporto annuale”, giugno 2003.

25

l’economia sia ormai caduta in deflazione e si sia già raggiunto lo zero-bound sono

meno delineate nella teoria economica e non hanno l’avvallo dell’esperienza dato

che la gran parte delle moderne banche centrali (come la FED e la BCE) non si sono

mai trovate in tali condizioni.

Ma anche con il tasso allo zero-bound la banca centrale può sempre, in linea

teorica, stampare moneta (o anche solo annunciare credibilmente di volerlo fare)

distribuendola ai consumatori che subito accresceranno la domanda aggregata;

questo ridurrà il valore della moneta in termini di beni e servizi o, in altre parole,

accrescerà il prezzo in moneta locale di beni e servizi, generando così inflazione.

Nella pratica, molto difficilmente la banca centrale agirà stampando direttamente

moneta, ma può approssimare tale misura tramite modi non standard di immettere

moneta nel sistema, come maggiori acquisti di asset già nel suo portafoglio ordinario

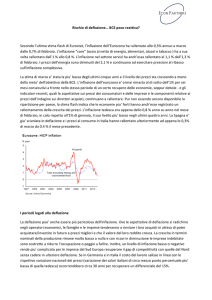

Fig.1

7.0

TASSI UFFICIALI DI SCONTO

6.0

5.0

4.0

3.0

2.0

1.0

0.0

Bce

Fed

1999

2000

Fonte: Thomson Financial.

2001

2002

2003

o estensione ad asset normalmente esclusi, o anche massicci prestiti a tassi ridotti

alle banche puntando alla riduzione dei rendimenti dei titoli usati come collaterale e

quindi alla riduzione del costo del capitale come stimolo alle imprese.

Oltre a questo la Banca Centrale può puntare sulla riduzione dei tassi di

interesse a lungo termine, dato che quello a breve è già allo zero. E può farlo, ad

esempio, impegnandosi a tenere a zero i tassi a brevissimo termine (overnight) per

un certo periodo di tempo, non solo nell’immediato come fatto di recente dalla

Banca del Giappone). La riduzione dei tassi a lungo termine agirebbe da stimolo

della domanda aggregata nelle forme solite.

Infine, ma forse ormai solo per alcuni paesi, per la precisione quelli meno

sviluppati, un’opportunità aperta è quella della politica del tasso di cambio: una forte

svalutazione del cambio rispetto alle valute principali (unita a immissione di moneta

nell’economia) può essere uno strumento molto efficace contro la deflazione perché

fa crescere i prezzi all’import nel paese.

La politica fiscale – Tutte le misure finora viste coinvolgono la sola Banca Centrale,

ma ovviamente un’azione coordinata con misure di politica fiscale potrebbe dare

risultati anche migliori. La politica fiscale potrebbe agire con un vasto programma di

tagli alle imposte come stimolo al consumo; un programma che potrebbe essere

finanziato da “creazione” di moneta da parte della Banca Centrale (operazione che

complessivamente equivarrebbe a “gettare moneta dagli elicotteri”). Un’alternativa

sono i trasferimenti pubblici al settore privato, nelle loro varie forme, o anche

l’aumento degli acquisti di beni e servizi, magari anch’essi finanziati da creazione di

moneta.

26

Le riforme strutturali – Anche la rimozione di impedimenti al meccanismo di

trasmissione della politica monetaria, come il credit crunch, l’eccesso di debito nei

bilanci societari o l’eccessiva avversione al rischio, può giocare un ruolo importante.

Molti di questi problemi, che sono in gran parte correlati tra loro e autorinforzantisi,

ma soprattutto il credit crunch (ovvero il razionamento del credito bancario alle

imprese), possono essere affrontati mediante la stabilizzazione del sistema bancario

attraverso provvedimenti di regolamentazione di varia natura. O con altre misure,

come la sospensione di clausole legali per l’indicizzazione dei titoli emessi dalle

imprese, per evitare un loro eccessivo deprezzamento.

Complessivamente, va detto che azioni coordinate da parte delle varie

istituzioni di un paese possono risultare più credibili presso gli operatori economici.

Ciò può tra l’altro consentire alla Banca Centrale di accrescere gli effetti delle sue

politiche determinando una sequenza ottima di interventi monetari, fiscali e di

regolamentazione. Ma consente anche di tenere solo come ultima risorsa le misure

di politica monetaria meno piacevoli per l’economia.

Alcuni casi correnti e uno sguardo al passato

Area dell’euro e Germania – Nell’area dell’euro sia l’inflazione generale che la core

inflation si sono avvicinate da inizio 2003, come del resto previsto dalla maggior

parte degli analisti, a quel livello del 2% che è, fin dalla sua nascita, l’obiettivo

prioritario della BCE (fig. 2). Obiettivo, come detto, ribadito di recente nella revisione

della strategia di politica monetaria laddove, nel togliere enfasi all’altro obiettivo di un

tasso di crescita della moneta M3 del 4,5% si è sottolineato che l’obiettivo della

Banca Centrale rimane il mantenimento dell’inflazione generale su livelli prossimi al

2% nel medio termine.

Di conseguenza siamo ora nell’area dell’euro nella situazione ideale di obiettivo

raggiunto e non in una in cui si debbano paventare rischi di deflazione. La stessa

BCE, nel sottolineare la sua visione positiva per i prossimi mesi, con un’inflazione

destinata a scendere sotto il 2% per tutto il 2004, non fa assolutamente cenno

all’eventuale rischio deflazionistico che ciò potrebbe comportare.

Ovviamente, l’inflazione dell’area è una media ponderata di situazioni

abbastanza diversificate tra i suoi dodici paesi membri. Un caso leggermente

particolare è la Germania laddove l’inflazione generale è circa la metà di quella

dell’area nel suo complesso (0,9% tendenziale a giugno 2003 contro il 2,0%

Fig.2

DISINFLAZIONE NELL'AREA DELL'EURO E NEGLI STATI UNITI

(Indice generale dei prezzi al consumo, variazioni % tendenziali)

4.0%

3.5%

Stati Uniti

Area dell'euro

3.0%

Germania

2.5%

2.0%

1.5%

1.0%

0.5%

0.0%

1997

1998

1999

2000

2001

2002

2003

Fonte: Thomson Financial.

dell’area). Ma soprattutto per una componente molto importante, i beni industriali

non energetici, da alcuni mesi permangono riduzioni tendenziali del livello dei prezzi

27

(-0,4% a giugno); riduzioni riscontrate anche per gli alimentari freschi che sono però

una componente volatile dell’inflazione.

Tuttavia, ciò non significa di per sé, anche guardando alla possibile definizione

di deflazione di cui si diceva più sopra (riferita all’indice generale e non a singole sue

componenti), che la Germania sia già in deflazione né che sia necessariamente

elevato il rischio che vi possa cadere; il FMI ritiene che questo rischio sia più alto

che per gli altri paesi dell’area ma non elevatissimo in termini assoluti. Certo, di pari

passo con un’inflazione molto ridotta la Germania presenta anche un’attività

economica che stenta a riprendere il sentiero di crescita e, come naturale in

un’unione monetaria, delle condizioni monetarie più stringenti che in altri paesi

membri (con un tasso di interesse reale positivo, intorno all’1%, mentre alcuni altri

paesi a più alta inflazione presentano tassi reali negativi).

Giappone e altri paesi asiatici – Dallo scoppio della bolla speculativa sui mercati

azionario e immobiliare di fine anni Ottanta il Giappone vive in una fase di

stagnazione prolungata, alla quale si è poi aggiunta, a partire dal 1998, la deflazione

(nella media del 2002 l’indice generale dei prezzi al consumo ha registrato un calo

dello 0,9%, fig. 3). Le singole politiche macroeconomiche sinora intraprese non sono

riuscite a risollevare né la crescita né il livello dei prezzi: da una parte il sistema

5

bancario, afflitto dallo strutturale problema dei non performing loans , non ha potuto

fungere da efficace meccanismo di trasmissione degli stimoli di politica monetaria

(consistenti ora per lo più in ingenti immissioni di moneta da parte della Banca

Centrale, una volta raggiunto nel settembre 2001 lo zero-bound sul tasso di

interesse nominale); dall’altra, le aspettative dei consumatori circa l’aumento del

livello della tassazione futura, in considerazione dell’elevato debito pubblico

corrente, hanno neutralizzato l’impulso della politica fiscale (pari a circa il 140% del

Pil).

Il governo giapponese, nell’intento di risolvere il problema della deflazione, si è

quindi dato la priorità di ristrutturare il sistema bancario presentando a fine 2002 un

“Piano di risanamento finanziario” che prevede di dimezzare l’incidenza delle

sofferenze sull’attivo delle banche entro la fine dell’anno fiscale 2004 (marzo 2005).

Contemporaneamente, un’altra soluzione potrebbe essere quella di un maggior

6

coordinamento tra la politica monetaria e quella fiscale . Una riduzione delle tasse

finanziata direttamente dalla Banca del Giappone tramite creazione di moneta,

anziché dal settore privato, non implicherebbe infatti nessun incremento del debito

pubblico e quindi nessun aumento della tassazione futura. I consumatori sarebbero

quindi invogliati maggiormente a spendere piuttosto che a risparmiare le risorse

liberate. Così facendo, inoltre, la Banca Centrale aggirerebbe anche il problema

della paralisi del meccanismo di trasmissione della politica monetaria: un’espansione

congiunta di politica monetaria e fiscale incrementerebbe la spesa privata

indipendentemente dallo stato di salute delle banche.

Nel 2002 (e, in parte, già negli anni immediatamente precedenti), oltre al

Giappone, anche altri paesi asiatici hanno riportato episodi di deflazione: Cina, Hong

7

Kong , Singapore e Taiwan (fig. 3). Per le economie dell’est asiatico, tre delle

cosiddette “tigri”, la ragione di fondo del calo dei prezzi va ricercata nello scoppio

delle due bolle speculative (azionaria e immobiliare) avvenuto nel 1997 con la “crisi

asiatica”. La quarta “tigre”, la Corea del Sud, si è al contrario già da tempo ripresa da

quella crisi finanziaria grazie ad un policy mix efficace che ha messo fine alla

deflazione.

Nel caso cinese, invece, la diminuzione dei prezzi è stata originata da fattori dal

lato dell’offerta: ingresso nella World Trade Organisation, accesso a nuove

tecnologie a seguito dell’aumento degli investimenti diretti esteri da parte dei paesi

occidentali, apertura ai privati nella proprietà delle imprese pubbliche. Ma ciò che più

conta, in Cina la deflazione si è accompagnata a una crescita assai sostenuta

5

Secondo le più recenti stime della Financial Service Agency (FSA) l’ammontare di crediti

bancari inesigibili, al lordo degli accantonamenti, era pari alla fine di marzo a 35,3 mila miliardi

di yen (circa il 6% del Pil).

6

Bernanke, Ben, “Some thoughts on Monetary Policy in Japan”, discorso alla Japan Society

of Monetary Economics, maggio 2003.

7

28

Schellekens, Philip, “Deflation in Hong Kong Sar”, IMF Working Paper n. 03/77, aprile 2003.

dell’attività economica, il che ne riduce di molto il potenziale corrosivo del

funzionamento del sistema economico.

Nella prima metà di quest’anno, tuttavia, va rilevato un miglioramento della

situazione in Asia, con tassi d’inflazione che si sono avvicinati allo zero (Giappone) o

sono addirittura risaliti in territorio positivo (Cina).

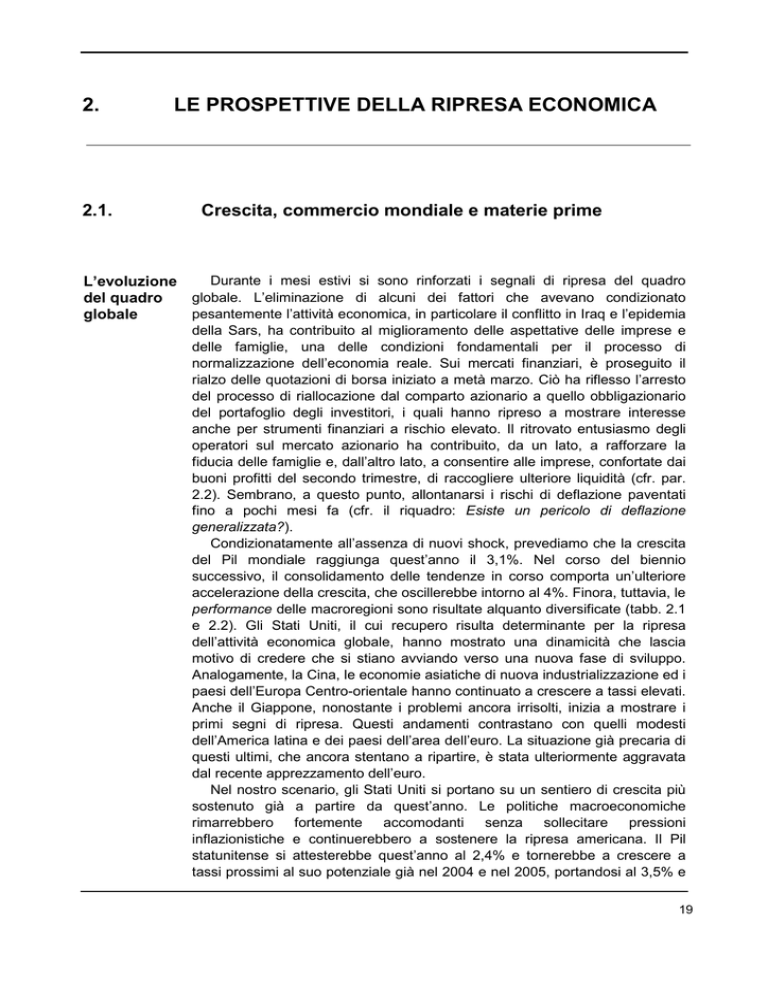

Fig.3

DEFLAZIONE IN ASIA

(Indice generale dei prezzi al consumo, variazioni % tendenziali)

8.0%

Giappone

Hong Kong

Taiwan

6.0%

4.0%

Cina

Singapore

2.0%

0.0%

-2.0%

-4.0%

-6.0%

-8.0%

1997

1998

1999

2000

2001

2002

2003

Fonte: Thomson Financial.

Stati Uniti – L’inflazione americana ha registrato nella seconda metà del 2002 un

notevole rialzo (dall’1,1% di giugno 2002 al 3% di febbraio 2003, per lo più a causa

della componente energetica) e si è poi stabilizzata a luglio 2003 sul 2,1%. Tuttavia,

8

guardando alla core inflation , che non ha mai smesso di scendere dal novembre del

2001, gli Stati Uniti stanno in realtà sperimentando da quasi due anni una graduale

9

disinflazione . Alla luce di questo andamento, il 6 maggio scorso la Federal Reserve

ha quindi espresso, per la prima volta, la sua preoccupazione circa la possibilità che

l’inflazione si riduca troppo.

Sembra infatti esserci negli Stati Uniti il rischio che l’attuale tendenza

10

disinflazionistica continui nel medio periodo . Il principale fattore ad aver esercitato

delle pressioni al ribasso sulla dinamica dei prezzi è stato naturalmente il

rallentamento dell’economia. Nonostante gli Stati Uniti siano ora ufficialmente in una

11

fase di ripresa , il tasso di disoccupazione rimane elevato e l’output gap si profila

ancora negativo. Ad attenuare la riduzione dell’inflazione vi è tuttavia il

deprezzamento del dollaro ed il fatto che le aspettative d’inflazione dei consumatori

non sono calate.

La Federal Reserve rimane comunque vigile sulla situazione e si dice pronta a

mantenere il tasso sui federal funds all’attuale livello (1%) per un lungo periodo.

Nell’eventualità in cui ciò non fosse sufficiente, è già stato preventivato un ulteriore

taglio dei tassi, addirittura fino allo zero. Dall’esperienza giapponese la Federal

8

Misurata dall’indice dei prezzi al consumo al netto delle componenti volatili (prezzi dei

prodotti alimentari ed energetici).

9

Resta vero il fatto che, come detto precedentemente, l’eventuale deflazione va riferita

all’indice generale dei prezzi al consumo.

10

Bernanke, Ben, “An unwelcome fall in inflation?”, discorso alla University of California, 23

luglio 2003.

11

Secondo il National Bureau of Economic Research la recessione iniziata nel marzo 2001

sarebbe finita dopo solo otto mesi (novembre 2001).

29

Reserve ha infatti tratto la lezione che quando i tassi d’interesse scendono vicino

allo zero ed il rischio di deflazione è alto, gli stimoli di politica fiscale e monetaria

devono spingersi oltre i livelli che convenzionalmente sarebbero richiesti in base alle

12

previsioni d’inflazione ed attività economica . Una volta ridotto il margine di

manovra sui tassi poi non rimarrebbe alla Federal Reserve che far ricorso a

strumenti di politica economica non convenzionali, come l’acquisto di titoli di stato a

lunga scadenza.

La Grande depressione: Stati Uniti in deflazione, Germania in iperinflazione –

Finora nessuno degli attuali casi di deflazione assomiglia neanche lontanamente alla

13

massiccia deflazione che accompagnò la grande depressione degli anni Trenta . In

quegli anni al crollo delle borse si associò una profonda recessione e una deflazione

in alcuni casi, come gli Stati Uniti, anche a due cifre.

Ma proprio negli Stati Uniti gli anni 1933-1934 sono un esempio di un successo

clamoroso nella lotta alla deflazione; la politica adottata fu per lo più la svalutazione

del dollaro sull’oro, nell’ordine del 40% nel biennio resa possibile per mezzo di un

programma di acquisti di oro e creazione di moneta. Ciò permise di passare da

un’inflazione del -10,3% nel 1932 al -5,1% del 1933 fino al 3,4% nel 1934, con una

parallela fortissima crescita dell’economia e del mercato di borsa.

Contemporaneamente, in Germania si soffriva di una delle maggiori

iperinflazioni della storia che nasceva dalle conseguenze del primo conflitto

mondiale, in particolare dalla questione delle riparazioni di guerra. Anche se,

ovviamente, va tenuto conto delle circostanze del tutto particolari di quel periodo, ciò

potrebbe tra l’altro indicare che la deflazione non è necessariamente un fenomeno

globale ma può rimanere confinata a singole economie. Se è vero, infatti, che

nell’attuale sistema economico mondiale la correlazione del ciclo economico tra

paesi è molto più elevata che negli anni Trenta e potrebbe creare comunque una

probabilità positiva, sebbene molto ridotta, di declini simultanei dei prezzi, è vero

altresì che ciò concorda con una delle conclusioni della recente ricerca del FMI

secondo cui anche nella situazione corrente non vi è evidenza di una diffusa

trasmissione internazionale della deflazione.

Una valutazione d’insieme della situazione corrente

Deflazione o disinflazione? – Una prima conclusione sembra essere che,

probabilmente, da qualche parte si sta confondendo deflazione con disinflazione.

Difatti, quello che sta avvenendo nell’area dell’euro o anche negli Stati Uniti è,

almeno per ora, semplicemente la tanto a lungo auspicata riduzione del tasso di

inflazione. Sull’onda della deflazione asiatica, però, questo fenomeno positivo

potrebbe essere confuso con il pericolo di deflazione, che invece è la riduzione del

livello dei prezzi. Così come quando si parla di inflazione, anche parlando di

deflazione non va invece confuso il tasso di crescita con il livello dei prezzi.

Siamo, o rischiamo di entrare, in una deflazione generalizzata? - Il rischio di una

deflazione generalizzata, che cioè coinvolga contemporaneamente le principale

economie sviluppate e le altre aree sembra veramente ridotto, come sostenuto

anche dal FMI. Piuttosto vi sono alcuni fenomeni isolati, principalmente nel

continente asiatico, che si trovano o rischiano di trovarsi in tali condizioni ma che

probabilmente sono destinati anch’essi ad uscire dalla deflazione con il

materializzarsi dell’attesa fase espansiva dell’economia su scala internazionale. Stati

Uniti e Area dell’euro, invece, sembrano essere abbastanza al riparo da tali

fenomeni, sia per le forze interne di queste economie che per la determinazione

delle rispettive Banche Centrali e degli altri attori di politica economica ad agire

contro la deflazione, oltre che contro l’inflazione.

12

Ahearne, Alan; Joseph Gagnon; Jane Haltmaier, Steve Kamin et al., “Preventing deflation:

lessons from Japan’s experience in the 1990s”, Fed Board of Governors, International

Finance Discussion Paper n. 729, giugno 2002.

13

30

Kindleberger, Charles, “The World in Depression, 1929-1939”, 1971.

Complessivamente, ci pare di poter dire che, premesso che prevenire la

deflazione sembra essere decisamente preferibile che lasciarla diffondere e poi

combatterla, le politiche economiche sono ben attrezzate per poter fronteggiare

l’eventuale rischio di deflazione, anche se essa dovesse diffondersi e si dovesse

toccare lo zero-bound sul tasso di interesse.

31