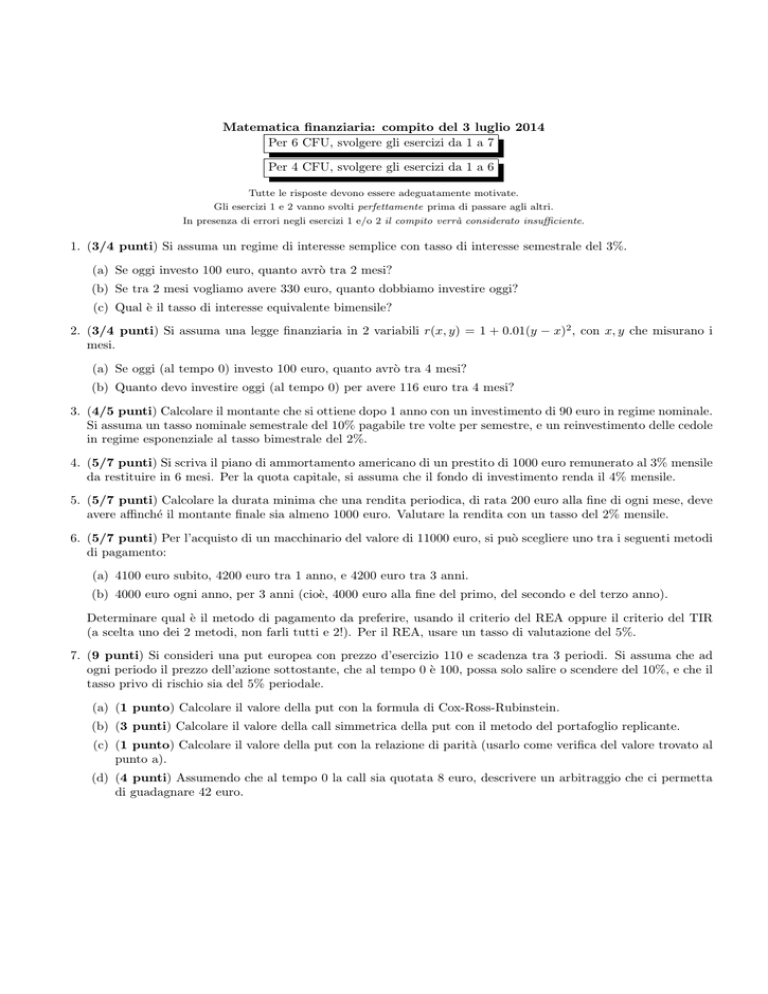

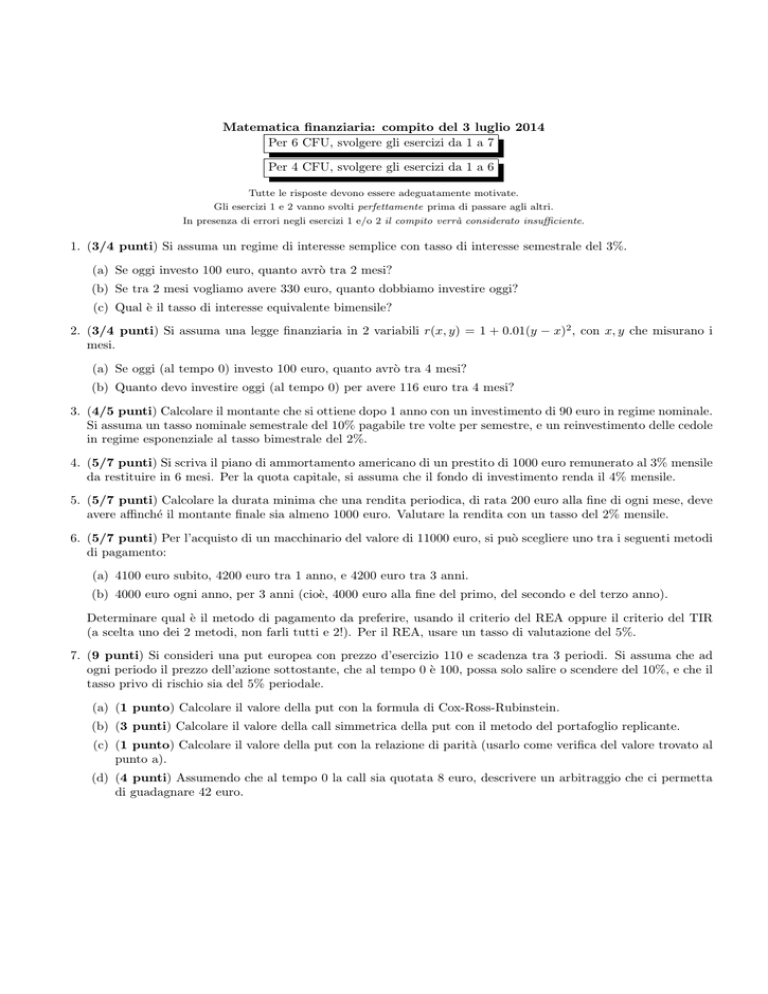

Matematica finanziaria: compito del 3 luglio 2014

Per 6 CFU, svolgere gli esercizi da 1 a 7

Per 4 CFU, svolgere gli esercizi da 1 a 6

Tutte le risposte devono essere adeguatamente motivate.

Gli esercizi 1 e 2 vanno svolti perfettamente prima di passare agli altri.

In presenza di errori negli esercizi 1 e/o 2 il compito verrà considerato insufficiente.

1. (3/4 punti) Si assuma un regime di interesse semplice con tasso di interesse semestrale del 3%.

(a) Se oggi investo 100 euro, quanto avrò tra 2 mesi?

(b) Se tra 2 mesi vogliamo avere 330 euro, quanto dobbiamo investire oggi?

(c) Qual è il tasso di interesse equivalente bimensile?

2. (3/4 punti) Si assuma una legge finanziaria in 2 variabili r(x, y) = 1 + 0.01(y − x)2 , con x, y che misurano i

mesi.

(a) Se oggi (al tempo 0) investo 100 euro, quanto avrò tra 4 mesi?

(b) Quanto devo investire oggi (al tempo 0) per avere 116 euro tra 4 mesi?

3. (4/5 punti) Calcolare il montante che si ottiene dopo 1 anno con un investimento di 90 euro in regime nominale.

Si assuma un tasso nominale semestrale del 10% pagabile tre volte per semestre, e un reinvestimento delle cedole

in regime esponenziale al tasso bimestrale del 2%.

4. (5/7 punti) Si scriva il piano di ammortamento americano di un prestito di 1000 euro remunerato al 3% mensile

da restituire in 6 mesi. Per la quota capitale, si assuma che il fondo di investimento renda il 4% mensile.

5. (5/7 punti) Calcolare la durata minima che una rendita periodica, di rata 200 euro alla fine di ogni mese, deve

avere affinché il montante finale sia almeno 1000 euro. Valutare la rendita con un tasso del 2% mensile.

6. (5/7 punti) Per l’acquisto di un macchinario del valore di 11000 euro, si può scegliere uno tra i seguenti metodi

di pagamento:

(a) 4100 euro subito, 4200 euro tra 1 anno, e 4200 euro tra 3 anni.

(b) 4000 euro ogni anno, per 3 anni (cioè, 4000 euro alla fine del primo, del secondo e del terzo anno).

Determinare qual è il metodo di pagamento da preferire, usando il criterio del REA oppure il criterio del TIR

(a scelta uno dei 2 metodi, non farli tutti e 2!). Per il REA, usare un tasso di valutazione del 5%.

7. (9 punti) Si consideri una put europea con prezzo d’esercizio 110 e scadenza tra 3 periodi. Si assuma che ad

ogni periodo il prezzo dell’azione sottostante, che al tempo 0 è 100, possa solo salire o scendere del 10%, e che il

tasso privo di rischio sia del 5% periodale.

(a) (1 punto) Calcolare il valore della put con la formula di Cox-Ross-Rubinstein.

(b) (3 punti) Calcolare il valore della call simmetrica della put con il metodo del portafoglio replicante.

(c) (1 punto) Calcolare il valore della put con la relazione di parità (usarlo come verifica del valore trovato al

punto a).

(d) (4 punti) Assumendo che al tempo 0 la call sia quotata 8 euro, descrivere un arbitraggio che ci permetta

di guadagnare 42 euro.