TERZA ESERCITAZIONE

Esercizio 1

Esercizio 10.2 dell’eserciziario

Esercizio 2

Esercizio 10.4 dell’eserciziario

Esercizio 3

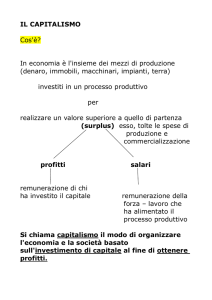

Considerate un’impresa incumbent (I) che vende due prodotti indipendenti, A e B, che nel mercato

B affronta l’entrata potenziale di un concorrente (E). Il costo unitario dell’incumbent nella

produzione del bene A è pari a c AI 0. Per quanto riguarda la produzione del bene B, l’entrante è

più efficiente dell’incumbent: c BE 1 c BI 2. L’entrante deve pagare un costo fisso F=1/2 per

iniziare ad operare nel mercato. C’è una massa di consumatori identici, normalizzata ad 1, ciascuno

dei quali desidera acquistare al massimo un’unità di ciascun bene, con un prezzo di riserva

v A vB 5. Perciò, se i prezzi dei due beni sono inferiori a 5 , la domanda per il bene A e per il

bene B è pari ad 1.

1) Si derivi il prezzo di equilibrio, le vendite e i profitti delle due imprese quando E entra nel

mercato e l’incumbent vende i due prodotti separatamente.

2) Si derivi il prezzo di equilibrio, le vendite e i profitti delle due imprese quando E entra nel

mercato e l’incumbent decide di vendere insieme i due beni (bundling).

3) Si supponga che l’incumbent decida inizialmente se vendere i due beni separatamente o

congiuntamente; in seguito l’entrante decide se entrare o meno e infine le imprese attive

decidono i prezzi. Si determini l’equilibrio di Nash perfetto nei sottogiochi.

Soluzione

1) E entra e I vende i beni separatamente

Sul mercato B, l’entrante e l’incumbent competono à la Bertrand con costi asimmetrici. Poiché

l’entrante è più efficiente dell’incumbent ( c BE 1 c BI 2 < vB = 5), in equilibrio p BE p BI 2 e

1 1

tutto il mercato è servito dall’entrante. Perciò i profitti sono dati da: BE (2 1)1 , BI 0 .

2 2

Sul mercato A, l’incumbent non fronteggia concorrenti e fissa il prezzo di monopolio pA=vA=5

ottenendo profitti AI 5 .

2) E entra e I vende i beni congiuntamente

Per indurre i consumatori ad acquistare solamente il bene B, invece che entrambi I beni

dall’incumbent, l’entrante deve fissare un prezzo che soddisfi il seguente vincolo: UA+B<UB. Perciò

p BE p AI B v A . In equilibrio pB= c BE 1 , p AI B v A c BE 6 , tutto il mercato è servito

1

dall’incumbent, E , I 4 .

2

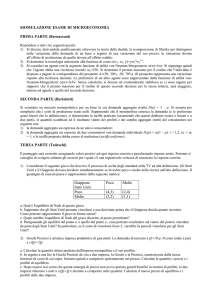

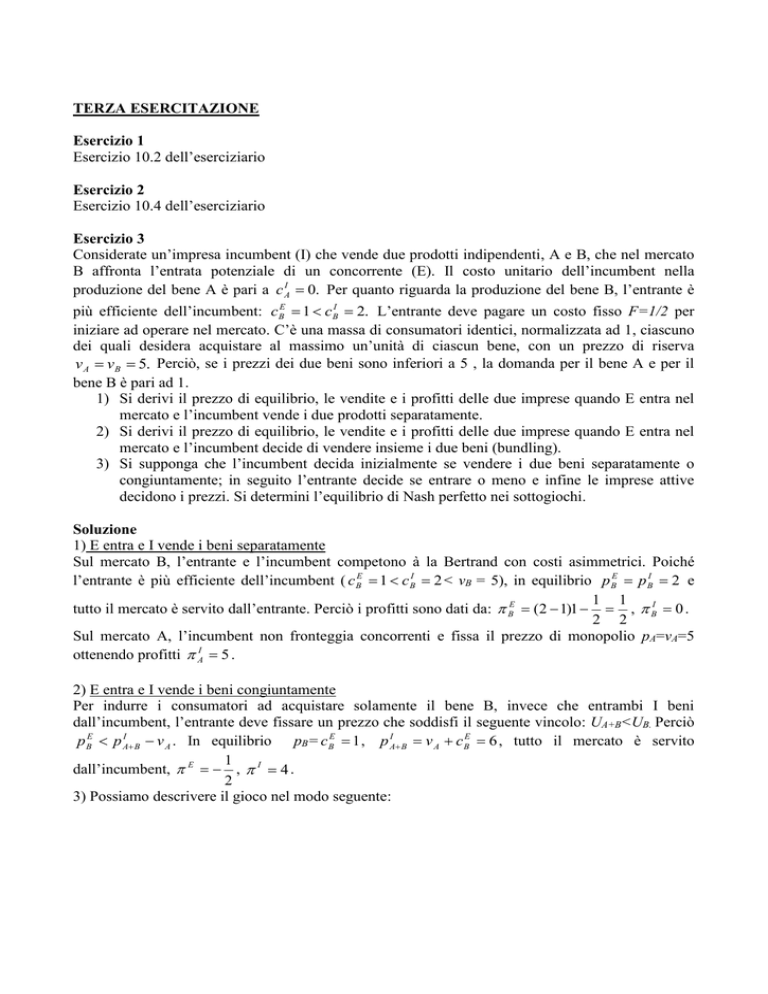

3) Possiamo descrivere il gioco nel modo seguente:

I

bundle

Not bundle

E

out

E

in

out

I 8

I 4

I 8

E 0

1

2

E 0

E

in

I 5

E

1

2

Risolvendo a ritroso, l’equilibrio di Nash perfetto nei sottogiochi è: (bundle; (out, in)).

Va notato che se c’è entrata il bundling non è conveniente per l’incumbent perché inducendo

concorrenza molto aggressiva sul mercato B porta l’incumbent a vendere il bene B sottocosto.

Pertanto, in caso di entrata l’incumbent ottiene profitti maggiori vendendo i beni separatamente e

lasciando il mercato B all’entrante. Il bundling è conveniente perché scoraggia l’entrata.

Esercizio 4

Si consideri un incumbent che vende due prodotti complementari (bene A e bene B). Il costo

marginale dell’incumbent nella produzione di ciascun bene è pari a cIA=cIB=4. C’è una massa di

consumatori (normalizzata ad 1) che desidera acquistare al massimo un’unità di ciascun bene e che

ottiene utilità U=10 dal consumo congiunto dei due beni. (Consumare un bene senza l’altro non

genera utilità). In ciascun mercato c’è un potenziale entrante (Ei con i=A,B) che investe xi in R&S

(con i=A,B) per scoprire un nuovo processo produttivo che permette di produrre il bene i ad un

costo unitario cEi=2 con i=A,B. Investire xi determina una probabilità di successo nel processo

x

1

2

innovativo p( xi ) i

e genera un costo C ( xi ) xi . Se il processo di R&S non ha

2

1 xi

successo, il costo unitario per produrre il bene i è infinito. Ciascun entrante, dopo aver osservato il

risultato del processo di R&S, decide se entrare nel mercato. In caso di entrata, Ei compete nei

prezzi con l’incumbent. (Tra gli equilibri multipli, si selezioni quello Pareto dominante).

a) Si calcoli il livello ottimale di investimento in R&S scelto da ciascun entrante e la probabilità di

entrata in ciascun mercato assumendo che prima che l’investimento in R&S sia scelto l’incumbent

si impegni a vendere i due beni separatamente.

b) Si calcoli il livello ottimale di investimento in R&S scelto da ciascun entrante e la probabilità di

entrata in ciascun mercato assumendo che prima che l’investimento in R&S sia scelto l’incumbent

si impegni a vendere i due beni congiuntamente.

Soluzione

a) No bundling.

L’entrante Ei anticipa che, se il suo processo di R&S ha successo ed entra nel mercato i, otterrà

profitti Ei=(4-2)1=2>0. Perciò, se il processo di R&S ha successo, l’entrata nel mercato i è

profittevole.

Perciò l’impresa Ei deciderà l’investimento in R&S risolvendo:

xi

1

2

max xi

2 xi

1 xi

2

La condizione del primo ordine è:

2

xi 0 .

(1 xi ) 2 MC

MB

Risolvendo si identifica il livello ottimale dell’investimento xi*nob 0.69562 che determina una

probabilità di entrata p ( xinb* ) 0.41 .

b) Bundling.

L’impresa Ei anticipa che può entrare in modo profittevole nel mercato (e ottenere profitti pari a 2)

solo se il suo processo di R&S ha successo e se anche il processo dell’impresa Ej ha successo:

poiché l’incumbent ha deciso di vendere i beni congiuntamente, se il processo di R&S dell’impresa

Ej non ha successo i consumatori non sarebbero disposti a comprare il prodotto dell’impresa Ei

poiché usarlo senza il prodotto complementare j non genera utilità.

Perciò l’impresa Ei decide il suo investimento in R&S risolvendo:

xj

xi

1

2

max xi

2 xi

1 x j 1 xi

2

La condizione del primo ordine è:

xj

2

xi 0 . Poiché ora il beneficio marginale

1 x j (1 xi ) 2 MC

MB

dell’investimento in R&S è minore, l’investimento sarà minore.

x*

Nell’equilibrio simmetrico, xi* x *j x * . Risolvendo 2

x * 0 si ottiene che il livello

(1 x * ) 3

ottimale dell’investimento è x *b 0.25992 0.69562 x *nob . La probabilità di entrata associata a

x *b

tale livello di investimento è p( x )

*b

1 x

*b

2

0.042 p ( x *nob )

Esercizio 5

Considerate il modello di Holmstrom-Tirole sul razionamento del credito e assumete che il costo

fisso da pagare per sviluppare un nuovo progetto sia F=7; inoltre, la probabilità di successo del

progetto se l’imprenditore esercita sforzo è pari a p=5/7, ed è pari a 0 se l’imprenditore non esercita

sforzo; il rendimento del progetto quando ha successo è R=14, mentre il rendimento è 0 quando il

progetto non ha successo. Se l’imprenditore non esercita sforzo ottiene un beneficio privato pari a

B=5.

a) Identificate il livello critico di risorse finanziarie proprie al di sotto del quale si verifica

razionamento del credito (cioè l’imprenditore non riesce ad ottenere un finanziamento

esterno).

Considerate ora il seguente modello:

Al tempo 0, l’incumbent ed un’impresa rivale, recentemente entrata nel mercato, producono un

bene omogeneo e competono à la Cournot. Entrambe hanno un costo marginale cI= cE =4.

L’incumbent può decidere se adottare un comportamento aggressivo (che consiste nello

scegliere qI=6) oppure se competere ‘normalmente’ (che consiste nello scegliere la quantità che

emerge dall’equilibrio di Nash del gioco à la Cournot). La domanda di mercato è pari a p=20128Q/63.

Al tempo 1, l’impresa rivale ha bisogno di investire F=7 per sviluppare un progetto che le

consenta di rimanere sul mercato. Per finanziare l’investimento, tale impresa utilizza i profitti

ottenuti nel periodo precedente e chiede un finanziamento ad una banca. Il rapporto con la banca

è soggetto ad azzardo morale: la probabilità di successo del progetto è pari a p=5/7 se

l’imprenditore esercita sforzo, ed è pari a 0 se l’imprenditore non esercita sforzo. In

quest’ultimo caso, l’imprenditore ottiene un beneficio privato pari a B=5.

Al tempo 2, se l’impresa rivale ha investito e il progetto ha avuto successo, l’incumbent e

l’impresa rivale competono à la Cournot avendo costi marginali cI= cE =4 e affrontando una

funzione di domanda p=20-128Q/63. Se il progetto dell’impresa rivale non ha successo o se

l’impresa rivale non ha investito, l’incumbent è un monopolista.

a) Si individuino, al tempo 2, i profitti dell’incumbent e dell’impresa rivale se competono à la

Cournot; si individuino i profitti dell’incumbent nel caso sia un monopolista.

b) Individuate il livello critico delle risorse proprie che l’impresa rivale deve avere per ottenere

il finanziamento dalla banca al tempo 1.

c) Individuate i profitti dell’incumbent e dell’impresa rivale al tempo 0 se l’incumbent compete

normalmente e se l’incumbent adotta un comportamento aggressivo. Il comportamento

aggressivo è efficace al fine di escludere l’impresa rivale al tempo 2? Il comportamento

aggressivo è profittevole?

Soluzione

a-i) Per indurre l’imprenditore ad esercitare sforzo, la remunerazione dell’imprenditore R E deve

5

essere tale che RE 5 , cioè RE≥7. Anticipando ciò, e tenendo conto che la banca non è disposta a

7

concedere il prestito se l’imprenditore non si sforza poiché il progetto fallisce di sicuro, affinchè il

5

prestito venga concesso deve essere soddisfatta la seguente condizione: (14 7) 7 A . Ciò

7

implica che per riuscire ad ottenere il prestito, l’imprenditore deve avere liquidità A≥ 2.

a-ii) Se entrambe le imprese operano nel settore, la funzione di risposta ottima di ciascuna è pari a

21

63 q j

qir (q j )

, l’equilibrio di Cournot-Nash è q I q E

e E I 14 . Se l’incumbent è

8

16 2

63

monopolista, ottiene Im .

2

b) La determinazione del contratto finanziario al tempo 1 è identica a quella analizzata al punto a).

Se l’impresa rivale investe è l’imprenditore si sforza, con probabilità p=5/7 il progetto ha successo e

genererà profitti pari a 14. Se l’investimento non ha successo, il profitto generato è pari a 0. Il

beneficio privato ottenuto dall’imprenditore in assenza di sforzo è pari a 5. Risolvendo, per ottenere

il prestito al tempo 1 l’imprenditore deve avere liquidità almeno pari a 2.

c) Se l’incumbent si comporta normalmente, i payoff dell’incumbent e dell’impresa rivale sono

In En 14 . Se invece l’incumbent si comporta aggressivamente e sceglie qI=6, la risposta ottima

63

15

80

25

3

2.

dell’imprea rivale è di scegliere q E

e i profitti sono Ia , Ea

16

16

7

14

Ciò implica che se l’incumbent si comporta aggressivamente al tempo 0, i profitti ottenuti

dall’impresa rivale - che rappresentato la liquidità disponibile al tempo 1 – sono insufficienti per

ottenere il prestito. Perciò, comportandosi in modo aggressivo al tempo 0, l’incumbent reduce I suoi

80

14 In , ma ciò consente di aumentare i profitti che l’incumbent ottiene al

profitti Ia

7

tempo 2 poiché impedisce l’investimento dell’impresa rivale. In altri termini, in caso di

5

2 63

33 (stiamo

comportamento normale, il flusso dei profitti dell’incumbent è 14 14

7

7 2

assumendo un fattore di sconto pari a 1). Invece, in caso di comportamento aggressivo, il flusso di

80 63

33. Il comportamento aggressive è perciò profittevole.

profitti è pari a

7

2