MED EXECUTIVE BRIEFINGS

Investimenti diretti esteri e piccole e

medie imprese nel Maghreb:

quali opportunità?

Palazzo Clerici, 1°dicembre 2010

Dossier a cura dell’Osservatorio Mediterraneo dell’ISPI

L’incontro è realizzato nell’ambito del progetto Med Business promosso da

INVESTIMENTI DIRETTI ESTERI E PICCOLE E MEDIE

IMPRESE NEL MAGHREB: QUALI OPPORTUNITÀ?

INDICE DEL DOSSIER

1.

Prospettive di crescita dopo la crisi

2.

La situazione macroeconomica

3.

Rischio paese e quadro politico interno e regionale

4.

Investimenti diretti esteri

5.

Doing Business 2010 – Attrattività dei paesi del Maghreb

6.

Il ruolo della Banca europea per gli investimenti nel Mediterraneo

7.

La Carta euro-mediterranea per l’impresa

8.

L’interscambio commerciale con l’Italia e con l’UE

9.

L’Algeria tra grandi investimenti e paralisi politica

10.

La Tunisia sulla strada delle riforme economiche

11.

I grandi progetti infrastrutturali in Marocco

1. PROSPETTIVE DI CRESCITA DOPO LA CRISI

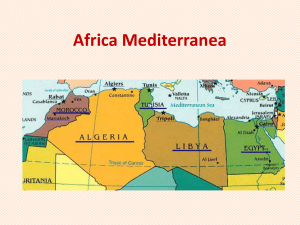

La

regione

del

Maghreb

(che

comprende Marocco,

Algeria, Tunisia e

Libia) ha avuto nel

2009 una crescita

media del 2,0% del

PIL annuo, mentre le

previsioni per il

2010-2011 sono in

netto miglioramento:

in media la crescita

sarà del 5,2%.

Maghreb: crisi diverse, ripresa simile (crescita annua, in % del PIL) A differenza di

quanto accaduto ai

paesi del Mashrek, la

crisi economica ha Fonti: (2009‐2011) FMI, World Economic Outlook, October 2010. avuto un impatto

maggiore sugli stati del Maghreb, seppure con intensità differenti da paese a paese. L’Algeria e la

Libia, esportatori di idrocarburi (in prevalenza gas l’Algeria; soprattutto petrolio la Libia), hanno

scontato il calo del prezzo internazionale del greggio nel 2009. L’Algeria ha subito una lenta flessione,

dal 3% del 2007 al 2,4% del 2009, mentre la Libia è calata bruscamente dal 7,5% del 2007 al -2,3% del

2009. Per entrambe le economie le prospettive di crescita del biennio 2010-2011 sono buone: in media

3,9% per l’Algeria e 8,4% per la Libia. Anche le prospettive di crescita media 2010-2011 di Marocco e

Tunisia, i due paesi importatori di idrocarburi, sono alte: rispettivamente del 4,2% e del 4,3%.

Le dimensioni delle economie del Mediterraneo (Maghreb colorato, dati in mld $) Fonte: FMI, World Economic Outlook, October 2010. Tutti i paesi della regione sembrano

oggi aver superato il difficile biennio

trascorso dall’economia mondiale,

ma con meno slancio rispetto ai paesi

del Mashrek. Il livello di consumi e

investimenti è in ogni caso previsto

in ripresa.

Un elemento importante per le

prospettive di crescita dell’area

mediterranea, e del Maghreb nel caso

specifico, sarà la velocità alla quale

l’Unione europea (prima per

commercio e investimenti con i paesi

della sponda Sud del Mediterraneo;

si vedano schede 4 e 11) sarà in

grado di riprendersi dalla crisi

economica.

Aree/paesi a più alta crescita (% del PIL) Cina India Newly Industrialized Economies, Asia ASEAN‐5 (Indonesia, Malaysia, Filippine, Tailandia e Vietnam)

Brasile Mashrek Africa subsahariana CIS (senza Russia) Maghreb ‐‐‐ Libia Fonte: FMI, World Economic Outlook, October 2010. 2009

9,1

5,7

‐0,9

1,7

‐0,2

5

2,6

‐3,2

2 ‐2,3

2010 10,5 9,7 7,8 6,6 7,5 5,4 5 5,3 5,5 10,6 2011 2010‐11 9,6 10,1

8,4 9,1

4,5 6,2

5,4 6,0

4,1 5,8

5,1 5,3

5,5 5,3

5,2 5,3

4,8 5,2

6,2 (8,4)

2. LA SITUAZIONE MACROECONOMICA

La situazione debitoria dei

paesi del Maghreb è generalmente migliore rispetto a quella di molti paesi del Mashrek.

Spiccano le ridotte dimensioni

del debito libico, equivalente a

meno del 4% del suo PIL.

Negli ultimi cinque anni, per le

economie del Maghreb il

debito risulta stabile. Un’eccezione negativa è costituita

dall’Algeria, il cui debito

risulta in forte espansione (dal

12%/PIL del 2007 al 31%/PIL

nelle stime 2011).

Deficit / PIL (%) Saldo della bilancia commerciale/PIL (%) Fonte dei grafici: FMI, EIU. Debito/PIL (%, stime 2010) Nette differenze nello stato

e nell’evoluzione della bilancia commerciale si

registrano tra paesi importatori ed esportatori di

idrocarburi.

Per quanto riguarda i primi,

Marocco e Tunisia sono

rimasti importatori netti

dall’estero in maniera costante nel tempo. Libia e

Algeria sono invece esportatori netti, ma nel 2009

hanno fatto registrare un

brusco

peggioramento

della

loro

bilancia

commerciale, in primo

luogo a causa del netto calo

del

prezzo

degli

idrocarburi. Una limitata

ripresa

è

comunque

prevista per il periodo

2010-2011.

3. RISCHIO PAESE E QUADRO POLITICO INTERNO E REGIONALE

Algeria: rieletto nel 2009 alla presidenza del paese, Abdelaziz Bouteflika potrà governare fino al 2014. Sin

dalla sua prima elezione nel 1999, al termine della guerra civile che aveva provocato più di 150.000 morti, il

presidente ha goduto del sostegno dell’esercito; tuttavia, negli ultimi cinque anni le tensioni tra l’esecutivo e

i militari sono andate inasprendosi. Al Qaeda in Maghreb (AQIM) opera nelle regioni desertiche algerine e il

pericolo di attentati, sebbene oggi diminuito rispetto al picco del 2006, resta comunque elevato. A livello

regionale, permangono i contrasti tra Algeria e Marocco sulla questione della sovranità territoriale nel

Sahara occidentale: la frontiera tra i due paesi è chiusa dal 1994.

Libia: Mu’ammar Gheddafi, Guida della rivoluzione, è la massima autorità del paese dal colpo di stato del

1969. Le relazioni della Libia con la comunità internazionale sono andate lentamente migliorando dal 2003,

quando Gheddafi ha annunciato che il paese avrebbe rinunciato al possesso di armi di distruzione di massa.

Nel 2009 il parlamento italiano ha ratificato il Trattato di amicizia e cooperazione italo-libico;

parallelamente sono stati avviati i negoziati per l’accordo di associazione con l’Unione europea. La

mancanza di una successione designata crea incertezza sul piano politico interno. Secondo diversi analisti

Saif al-Islam, uno dei sei figli di Gheddafi, sarebbe il più probabile candidato alla successione.

Marocco: è una monarchia costituzionale guidata dal 1999 da Mohammed VI (47 anni), stabilmente al

potere. Il re nomina i ministri e può sciogliere unilateralmente il parlamento. La principale fonte di

instabilità politica è rappresentata dalla disputa sulla sovranità territoriale sul Sahara occidentale:

quest’ultimo è ufficialmente annesso al territorio marocchino, ma il Fronte Polisario, un movimento

indipendentista che gode dell’appoggio algerino, ne rivendica l’indipendenza dal 1973. Anche per questo i

rapporti con l’Algeria restano tesi. Le relazioni con l’Unione europea sono tra le più avanzate dell’area,

tanto che all’Accordo di associazione, in vigore dal 2000, hanno fatto seguito l’attribuzione al paese dello

“status avanzato” nel 2008, il primo vertice UE-Marocco e la creazione della prima commissione

parlamentare mista Marocco-UE nel 2010.

Tunisia: il presidente Zine El Abidine Ben Ali, 74 anni, governa il paese dal 1987. Ben Ali è il secondo

presidente della Tunisia dall’indipendenza: prima di lui Habib Bourguiba aveva mantenuto tale carica per

trent’anni. Secondo alcuni analisti sembra che Ben Ali stia cercando un successore tra gli appartenenti al

partito di governo, ma non è escluso che il presidente possa emendare la costituzione per candidarsi a un

sesto mandato (il quinto terminerebbe nel 2014). La Tunisia è il paese più stabile dell’area, e i rapporti con

gli Stati Uniti e l’Unione europea sono molto buoni. Si tratta anche del paese in cui è meno diffuso il

fondamentalismo di matrice islamica. Il governo adotta una politica di ferma repressione di tali movimenti e

la formazione di partiti religiosi è proibita.

Fonte: ONDD. Legenda: Scala di rischio 1‐7: 1, rischio minimo; 7, rischio massimo. Il rischio commerciale (Commercial risk) indica l’andamento delle borse nell’ultimo semestre: A = positivo; B = stabile; C = in calo. 4. INVESTIMENTI DIRETTI ESTERI

IDE in entrata (in milioni di €) La crisi economica mondiale

ha avuto importanti ricadute

sugli afflussi di investimenti

diretti esteri (IDE) in tutti i

paesi del Maghreb, salvo

l’Algeria. Marocco e Tunisia

hanno visto la loro quota di

investimenti in entrata quasi

dimezzata, mentre quella libica

è diminuita di più di un terzo.

Tuttavia sul lungo periodo la

crescita degli investimenti

diretti esteri nell’area del

Maghreb è stata notevole: tra il

1995 e il 2009, il paese che ha Fonte: UNCTAD, World Investment Report 2010. visto aumentare i suoi stock di

IDE in maniera più consistente è stato senza dubbio la Libia (+2.000%), che fino al 2005 risentiva ancora della

sua scelta di una politica ostile all’Occidente e del conseguente embargo commerciale e finanziario.

Ciononostante, Tripoli rimane il paese che ad oggi ha attratto meno capitali esteri nell’area. Marocco e Tunisia

godono invece di ottime relazioni con l’Unione europea, distinguendosi nettamente dalle economie degli

esportatori di idrocarburi per una presenza doppia di capitali esteri. Dal punto di vista degli IDE verso l’estero,

invece, è fondamentale notare come la Libia abbia sin dagli anni Novanta mantenuto una politica di dinamismo

finanziario, investendo all’estero somme cospicue, in particolare attraverso i propri fondi sovrani. Tripoli è oggi

di gran lunga il maggior investitore all’estero tra tutti i paesi arabi della sponda sud del Mediterraneo (compresi

quelli facenti parte del Mashrek).

Stock di IDE nel paese Stock di IDE del paese (mln $) 1995 2000 2009 all'estero (mln $) 1995 2000

2009

Marocco 5.126 8.842 40.719 Libia 976 1.942

11.988

Tunisia 10.967 11.545 31.857 Marocco 269 402

2.169

Algeria 1.671 3.537 17.344 Algeria 183 249

1.644

Libia 766 451 15.508 Tunisia 30 33

233

Totale Maghreb 18.530 24.375 105.428 Totale Maghreb 1.458 2.626

16.034

Fonte: UNCTAD, World Investment Report 2010. Evoluzione del numero dei progetti (IDE + partenariati) per tipo d’impresa nell’area mediterranea Fonte: ANIMA‐MIPO, Atlas des investissements et partenariats en Méditerranée, p. 6. Secondo l’Osservatorio ANIMA-MIPO, nei primi nove mesi del 2010 si è registrata una ripresa del

numero dei progetti di IDE nell’intera area del Mediterraneo – 581 contro i 542 dell’intero 2009 – a

fronte di una riduzione negli importi degli investimenti annunciati: 35 milioni di euro in media per

progetto contro i circa 50 milioni di euro nel 2009. L’importo totale degli IDE annunciati a fine

settembre si attesta a 20,4 miliardi di euro contro 28,6 miliardi di euro nel 2009. Si rafforza quindi la

tendenza a fare investimenti più piccoli e meno rischiosi. Per quanto riguarda i paesi del Maghreb, alla

fine del 2010 si dovrebbe registrare un aumento del numero di progetti rispetto al 2009, contro una

riduzione dell’ammontare dei flussi di IDE annunciati pari a meno di 3 miliardi di euro nei primi nove

mesi del 2010. Nel dettaglio, mentre il numero di progetti è cresciuto in Tunisia (92 annunci di

progetti contro i 78 del 2009) e Marocco, un significativo calo, pari al 25%, si registra in Algeria e

Libia. In particolare, in Algeria sono diminuite anche le partnership. Ciò si spiega in parte con

l’adozione di nuove misure restrittive nei confronti degli investitori stranieri.

Flussi di IDE netti e numero di progetti annunciati per regione Fonte: ANIMA‐MIPO, Review – Third Quarter 2010, p. 4. IDE scomposti secondo l’origine (in mln €) Legenda : “Autres MED” comprende Turchia e Israele. Fonte : ANIMA, Investissements directs étrangers et partenariats vers les pays MED en 2009, p. 11. 5. DOING BUSINESS – ATTRATTIVITÀ DEI PAESI DEL MAGHREB

Tra i paesi del Maghreb il rapporto Doing

Business di Banca Mondiale non prende in

Rank considerazione la Libia. Le ragioni di questa

MED omissione

– si tratta di una delle pochissime

1 economie mondiali a non avere una propria

2 pagina di valutazione – sono probabilmente da

3 ricercare nella autoesclusione della Libia dalla

**: Il simbolo “+” equivale a miglioramenti di ranking. I punteggi comunità internazionale, fino al graduale

sono standardizzati sul numero dei paesi. reinserimento avviato dal 2003, e nella assenza

sul suo territorio della maggior parte delle

Attrattività dei paesi del Mashrek istituzioni internazionali di monitoraggio

Rank DB 2011 Variaz. Variaz. MED Rank 2010‐11** 2006‐11** economico, che impediscono di disporre di

dati affidabili e, dunque, confrontabili con

1 Egitto 94 + 5 + 68 quelli delle altre economie mondiali.

2 Giordania 111 ‐4 ‐ 24 Per quanto riguarda i paesi del Maghreb

3 Libano 113 ‐ 4 ‐1 esaminati, secondo Doing Business la Tunisia

4 Siria 144 0 ‐1 sarebbe anche quest’anno il paese arabo della

Fonte: Banca mondiale, Doing Business 2010 e 2006. sponda sud del Mediterraneo più adatto per

svolgere attività di impresa. Gli enti amministrativi del paese non richiedono infatti capitale minimo per

avviare un’attività (unico paese della sponda sud a prevedere tale esenzione), e il numero di procedure

necessarie per registrare la proprietà (4) e di pagamenti fiscali all’anno (8) è tra i più ridotti del mondo.

Nell’ultimo anno sia la Tunisia sia il Marocco hanno messo in atto alcune riforme per migliorare

l’attrattività del proprio paese all’estero, anche se con velocità differenti – come testimoniato dal fatto che la

Tunisia abbia scalato tre posizioni anche nel 2009, mentre il Marocco abbia mantenuto la sua.

Nel dettaglio, il Marocco ha rafforzato la protezione degli investitori, richiedendo alle imprese maggiore

trasparenza nel contenuto dei rapporti finanziari annuali. Per questo, l’indice di trasparenza è salito da 6 a 7

punti su 10, e l’indice di protezione degli investitori è passato da 3 a 3,3 su 10. La Tunisia ha invece

inaugurato un nuovo sistema elettronico che ha permesso di semplificare il pagamento della tassa sul

reddito d’impresa e dell’imposta sul valore aggiunto (il numero di pagamenti da effettuare è stato portato da

22 a 8, e la media-ore impiegate all’anno per oneri fiscali è scesa da 228 a 144), e che ha velocizzato la

preparazione dei documenti per il commercio estero. I giorni medi necessari per esportare una merce sono

per questo scesi da 15 a 13, e quelli richiesti prima che una merce possa essere esportata sono passati da 21 a

17.

L’Algeria, invece, è uno degli stati più problematici della regione. Nonostante i sufficienti progressi fatti

registrare a partire dal 2006, il paese rimane uno dei meno adatti ad ospitare imprese estere. Il numero di ore

medie annuali necessarie per pagare le tasse (451) e il numero di giorni impiegati in media per avviare

un’attività (24), ottenere un permesso di costruzione (240) o raggiungere l’esecuzione forzata di un contratto

(630) sono tra i più elevati della regione. Nell’ultimo anno, inoltre, nessuna riforma ha contribuito a

rendere più aperta l’economia, mentre alcune decisioni adottate nell’estate 2009, come quella di aumentare i

dazi doganali contravvenendo agli accordi di libero scambio con i paesi dell’area, hanno rischiato di

peggiorare la situazione e hanno fatto nettamente aumentare i costi per commerciare oltrefrontiera: il costo

medio per container si aggira attorno ai 1.200 dollari per esportare un prodotto, e raggiunge i 1.400 dollari

per le importazioni.

Attrattività dei paesi del Maghreb DB 2001 Variaz. Variaz. Rank 2010‐11** 2006‐11**

Tunisia 55 +3 +13 Marocco 114 0 + 6 Algeria 136 0 + 15 Fonte: Banca Mondiale, Doing Business 2010.

6. IL RUOLO DELLA BANCA EUROPEA PER GLI INVESTIMENTI

NEL MEDITERRANEO

Nel 2002 la Banca europea per gli investimenti (BEI) ha inaugurato il suo nuovo sistema di finanziamenti

all’impresa e ai progetti infrastrutturali per il Mediterraneo, costituendo il suo braccio finanziario nella regione: il

FEMIP (Fondo euro-mediterraneo di investimento e partenariato).

La BEI eroga prestiti di lungo periodo, generalmente equivalenti al 40Finanziamenti erogati dalla BEI 50% del capitale iniziale di un progetto (il restante è partecipato da

2002‐2010 (in mln €) imprese private e istituzioni pubbliche). Così facendo, la Banca fornisce

l’impulso iniziale a progetti importanti che rischierebbero di restare Paesi del Maghreb (tot. 6.008) sottoinvestiti o di venire accantonati. Tra il 2002 e il 2010 il FEMIP ha

712 prestato più di 12 miliardi di euro ai paesi della sponda Sud del ‐ Algeria Mediterraneo (il 28% di tutti i prestiti erogati dalla BEI fuori dall’Europa), ‐ Marocco 2.470 ed entro la fine del 2010 avrà sottoscritto in un anno contratti per l’importo

‐ Tunisia 2.827 record di 2 miliardi di euro.

Target dei finanziamenti sono in genere progetti infrastrutturali, quali la Paesi del Mashrek (tot. 6.297) costruzione, l’ammodernamento o l’ampliamento di ferrovie, porti,

3.773 autostrade, sistemi idrici e reti elettriche. Dal 2008 il FEMIP coopera ‐ Egitto strettamente con l’Unione per il Mediterraneo (UpM), finanziando in ‐ Libano 744 maniera preferenziale i progetti individuati dall’UpM (e in particolare le

419 autostrade del mare e di terra, il Piano solare, l’iniziativa per lo sviluppo ‐ Giordania dell’impresa e il disinquinamento del Mediterraneo). Per loro natura, i

‐ Siria 1.362 progetti finanziati dal FEMIP mirano in misura maggiore al

coinvolgimento di imprese di grandi dimensioni, e sono meno penetrabili Israele 510 da parte delle piccole e medie imprese (PMI). Ciononostante, le PMI

136 possono beneficiare di importanti ricadute economiche grazie al Paesi MED miglioramento dell’efficienza delle reti e non è esclusa la partecipazione ai Fonte: European Investment Bank progetti da parte di PMI altamente specializzate. In più, in tutto l’arco della

sua attività il FEMIP ha aperto linee di credito per le PMI per circa il 7% del totale degli 1,3 miliardi di euro

erogati in tale direzione (si veda la voce “Credit lines” della tabella in calce alla pagina), per un valore globale di

91 milioni di euro.

Finanziamenti BEI scomposti per settore, gennaio 2002 – dicembre 2009 (in milioni di €) Fonte: FEMIP, Annual Report 2009. 7. LA CARTA EURO-MEDITERRANEA PER L’IMPRESA

Adottata alla conferenza ministeriale di Caserta del 2004, che riuniva i ministri dell’Industria

dell’Unione europea e dei paesi partner della sponda Sud, la Carta euro-mediterranea per l’impresa

(detta anche Carta MED) è oggi uno strumento importante per stimolare l’adeguamento dei paesi Med

ai più alti standard internazionali per quanto riguarda la libertà d’impresa. La conferenza, che agisce

sotto impulso di un Working Party che si riunisce a cadenza biennale, muove dall’assunto che anche nei

paesi della sponda Sud del Mediterraneo i grandi enti e le imprese sovvenzionati dallo stato stiano

lentamente facendo largo alle piccolissime, piccole e medie imprese, le quali a loro volta sarebbero

destinate a trasformarsi nel motore fondamentale per la crescita di ciascun paese.

La Carta MED enuclea le maggiori questioni relative alla promozione di un ambiente interno più

favorevole all’impresa privata, suddividendole in dieci macro-temi e formulando per ciascuno di essi

precise direttive di policy ai quali i partecipanti promettono di vincolarsi. Una procedura di valutazione

biennale prevede anche l’indicazione di best practices che consentano ai paesi ancora indietro da un

punto di vista legislativo o istituzionale di seguire l’esempio degli Stati più virtuosi.

Le dieci dimensioni individuate dalla Carta si sovrappongono in più punti con le aree individuate dal

rapporto Doing Business, mentre altre sono più originali. In entrambi i casi, i rapporti che originano

dalla Carta MED non sono valutazioni ex post e che mirano a esprimere un giudizio imparziale sullo

stato dell’esistente (come accade per il rapporto di Banca mondiale), ma osservazioni utili a spronare

l’azione dei governi dei paesi chiamati in causa. Le diverse aree di valutazione sono:

1) la semplicità delle procedure d’impresa;

2) la qualità dell’istruzione e della formazione della classe imprenditoriale;

3) il miglioramento delle conoscenze della forza lavoro;

4) la facilità di accesso ai finanziamenti e il livello di imposizione fiscale sull’impresa;

5) la facilità di penetrazione nei mercati;

6) la presenza di società innovative;

7) la presenza di forti rappresentanze dell’impresa;

8) l’accesso ai servizi e ai programmi di aiuto all’impresa;

9) il livello del rafforzamento delle partnership e dei network euro-mediterranei;

10) la disponibilità di informazioni chiare e mirate per le imprese.

Oltre a incentivare i paesi del Sud del Mediterraneo a colmare il divario con il Nord, le iniziative

dell’Unione europea si pongono come obiettivo quello di armonizzare la legislazione dei paesi della

sponda Sud con quella degli stati comunitari. Le definizioni di piccola e media impresa, infatti, in molti

casi non coincidono, rendendo per questo difficile l’applicazione delle disposizioni di legge e spesso

discriminando a seconda della nazionalità dell’impresa. Ciò accade nonostante molti stati prevedano

garanzie e tutele simili per tutte le PMI, indipendentemente dallo stato di provenienza.

Come sottolineato nell’ultimo incontro di uno dei Working Group, il 17 settembre 2010, inoltre, in un

contesto di sottocapitalizzazione delle imprese e di difficoltà di raccogliere liquidità con altri strumenti

come è quello dei paesi della sponda Sud del Mediterraneo, il ruolo delle banche è fondamentale per

l’erogazione del credito alle imprese, e questo rende necessario sviluppare una coerente strategia di

lungo periodo che formi la dirigenza bancaria nella direzione di cessare di considerare profittevoli solo i

prestiti alle grandi imprese statali e a quelle recentemente privatizzate, ma valuti anche la creazione di

programmi specificamente destinati al finanziamento delle piccolissime, piccole e medie imprese.

8. L’INTERSCAMBIO COMMERCIALE CON L’ITALIA E CON L’UE

Interscambio commerciale del’Italia con i paesi del Maghreb (valore delle merci in milioni di €) Libia

Algeria

Tunisia

Marocco

Tot. Maghreb

2008

2009

Intersc.

Imp

Exp

Tot

Saldo

Imp

Exp

Tot

Saldo

Δ08-09

17.409

2.645 20.054 -14.764 10.156

3.451 13.607 -6.705

-32%

8.597

3.013 11.610 -5.584

6.041

2.598

-26%

8.639 -3.443

2.329

2.954

5.283

625

2.033

2.558

525

-13%

4.591

609

1.684

2.293

1.075

422

1.374

952

-22%

1.796

28.944 10.296 39.240 -18.648 18.652

9.981 28.633 -8.671

-27%

Legenda: Imp = importazioni dell’Italia da quel paese; Exp = esportazioni dell’Italia verso quel paese Fonte: elaborazioni su dati ICE Interscambio con l’Italia per settore (2009) Algeria

Libia

Marocco

Tunisia

Importazioni Italia

idrocarburi e metalli (94), coke e derivati

dalla raffinazione del petrolio (5)

idrocarburi e metalli (89),

coke e derivati (10)

alimentari (34), abbigliamento (27), app.

elettriche (7)

abbigliamento (36), pelli (13), alimentari

(10), app. elettriche (8)

Esportazioni Italia

macchinari (40), prodotti metallurgici (18),

apparecchiature elettriche e domestiche (8)

coke e derivati (33), macchinari (17),

autoveicoli (7), app. elettriche (7)

macchinari (26), coke e derivati (11),

tessili (10), app. elettriche (7)

tessili (18), macchinari (13), coke e derivati

(13), metallurgici (8)

Legenda (80) = quota percentuale sul totale delle importazioni o delle esportazioni italiane da o verso quel paese

Fonte: ICE

Interscambio commerciale dell’UE con i paesi del Maghreb (valore delle merci in miliardi di €) 2008

Algeria

Libia

Marocco

Tunisia

Tot. Maghreb

2009

Imp

Exp

Tot

Imp

Exp

Tot

Δ 05-09

28,3

15,4

43,7

17,4

14,7

-36%

32,1

35,1

5,8

40,9

20,0

6,5

-54%

26,5

8,4

14,5

22,9

6,5

11,9

-24%

18,4

9,5

9,9

19,4

7,9

8,9

-15%

16,8

81,3

45,6

126,9

51,8

42,0

-35%

93,8

TB

TB

2005

2009

-12,9

-2,7

-29,3

-13,5

6,1

5,4

0,4

1,0

-35,7

-9,8

Legenda: TB = saldo della bilancia commerciale del paese con l’UE; imp = importazioni dell’UE da quel paese; exp = esportazioni UE verso quel paese Fonte: Eurostat 9. L’ALGERIA TRA GRANDI INVESTIMENTI E PARALISI POLITICA

Con l’obiettivo di incoraggiare la crescita e ridurre la disoccupazione, l’Algeria sta cercando di diversificare

la propria economia, oggi fortemente dipendente dagli idrocarburi, sviluppando altri settori quali

l’agricoltura, ma anche i servizi di business, le ICT e il turismo. La pressoché totale dipendenza dagli

idrocarburi – nel 2009 quasi il 98% dell’intero valore delle esportazioni algerine è stato coperto da gas e

petrolio – rende infatti il paese particolarmente esposto alle oscillazioni del prezzo del greggio. Nel periodo

2003-2008 gli elevati prezzi del petrolio e del gas hanno assicurato al paese entrate eccezionali che gli hanno

consentito di attuare una politica economica fortemente espansionistica. L’elevata spesa pubblica ha inoltre

permesso al governo di sostenere l’economia in una fase di difficile congiuntura internazionale. Infatti,

nonostante una lieve contrazione della crescita nel 2009 (2%), secondo le previsioni del FMI nel biennio

2010-2011 il tasso di crescita algerino passerà al 3,9%.

Nell’ottica della diversificazione economica il governo ha lanciato importanti programmi in materia di

pianificazione territoriale, industria, agricoltura, pesca e turismo. Questi saranno accompagnati da un

massiccio piano di investimenti pubblici per lo sviluppo delle infrastrutture e del settore sociale (alloggi,

sanità, istruzione e servizi pubblici): 150 miliardi $ per il quinquennio 2010-2014, con l’obiettivo di creare 3

milioni di nuovi posti di lavoro. All’interno del nuovo piano quinquennale – il secondo dopo quello del

2005-2009 – il governo dovrebbe investire circa 3 miliardi $ entro il 2010 per aumentare la competitività

delle piccole e medie imprese (PMI) e sostenere la produzione nazionale. Secondo il ministro algerino delle

PMI, Mustapha Benbada, il settore è cresciuto a un tasso medio del 10,5% all’anno dal 2001 e il numero

delle PMI è passato da 180.000 nel 2001 a 455.000 nel 2009. Ma molto rimane ancora da fare.

Finora, infatti, i tentativi di diversificazione hanno avuto risultati modesti. Dal 2009 il governo è stato

criticato per avere puntato sulla riduzione delle importazioni e l’introduzione di una regolamentazione

restrittiva nei confronti degli investimenti diretti esteri (IDE) piuttosto che sull’investimento nella

produzione locale. In Algeria gli IDE ricoprono una bassa percentuale del totale degli investimenti e le

misure introdotte nel 2008 – quali ad esempio l’obbligo di reinvestire localmente i profitti derivanti da

esenzioni fiscali e il diritto dello stato di disporre degli asset detenuti dagli investitori stranieri – sembrano

aver inasprito ulteriormente l’ambiente di investimento. Nella stessa direzione vanno le misure

protezionistiche introdotte nel 2009, che prevedono l’obbligo per le società straniere di vendere ai partner

locali il 51% delle loro partecipazioni societarie in Algeria e il 30% del capitale investito in attività locali. La

contemporanea scelta di aumentare i dazi doganali, inoltre, rappresenta una decisa inversione di rotta

rispetto al processo di integrazione economica in atto nella regione. Algeri ha infatti contravvenuto alle

disposizioni del GAFTA, l’area economica di libero scambio entrata in vigore nel 2005 cui aderiscono i

paesi del Maghreb, del Mashrek e del Golfo.

Sul piano politico interno, a più di un anno dall’elezione di Abdelaziz Bouteflika alla presidenza per il terzo

mandato consecutivo l’Algeria sta attraversando una fase difficile. Settori di particolare rilievo come la

sanità e l’istruzione sono stati interessati da una serie di manifestazioni e scioperi, mentre il paese si trova a

far fronte a una corruzione sempre più diffusa. Il caso di corruzione più eclatante è quello che ha investito la

Sonatrach, la società nazionale del petrolio, e che ha messo a dura prova l’immagine del presidente e del

governo. Inoltre l’elevata disoccupazione, il diffuso malcontento per l’aumento minimo del salario di

disoccupazione, condizioni sociali difficili e la mancanza di dinamismo economico sono ulteriori fattori di

instabilità e disaffezione nei confronti del regime. Il lungo ritiro del presidente dal dibattito pubblico non ha

giovato al suo ruolo di figura stabilizzatrice e ha dato adito a speculazioni sul suo stato di salute. Ciò

alimenta dubbi sulla capacità del presidente di arrivare al termine del suo mandato nel 2014, nonché sulla

stabilità degli equilibri politici: manca infatti un meccanismo di successione collaudato. Il rafforzamento del

ruolo del presidente si deve più all’abilità di Bouteflika e a un fragile equilibrio tra Stato maggiore e

Presidenza che al consolidamento dell’istituzione in sé. La questione della successione a Bouteflika, al

potere dal 1999, assieme alle possibili recrudescenze delle violenze islamiste, sono destinate a catalizzare il

dibattito politico interno e ad alimentare una fase di incertezza sul futuro politico del paese.

10. LA TUNISIA SULLA STRADA DELLE RIFORME ECONOMICHE

Primo paese del Maghreb per facilità di fare impresa secondo il rapporto Doing Business di Banca

Mondiale, la Tunisia è nel pieno di un periodo di riforme del sistema economico nazionale e preme per

l’avvio dei negoziati per ottenere lo “status avanzato” nei rapporti con l’UE. Il governo tunisino mira a

ridurre la disoccupazione e aumentare gli standard di vita della popolazione: per farlo avrà bisogno che

l’economia cresca a ritmi sostenuti.

La finanziaria 2011 (ancora da approvare) prevede infatti alcune misure volte a favorire l’apertura del

mercato tunisino. Innanzitutto, per aumentare il commercio estero e indurre le imprese straniere a

investire nel paese, il piano prevede un ulteriore abbassamento dei dazi all’importazione e la

possibilità per alcune imprese produttrici di beni ad alto tasso di innovazione (che coinvolgono

l’efficienza energetica e la manutenzione aerea) di importare materie prime duty free. Inoltre, sempre

secondo il documento, il governo dovrebbe portare dal 49,9% al 60% la quota massima di

partecipazione estera consentita nelle imprese tunisine.

Il piano finanziario mira poi ad agevolare lo sviluppo dell’export, in vista di una riconversione dei

settori di punta dell’esportazione da quelli attuali ad alta intensità di lavoro a quelli ad alto valore

aggiunto ed elevato tasso tecnologico. Nella bozza il governo, oltre a proporre di estendere le attività

del Fonds de développement de la compétitivité industrielle al settore artigianale, abbassa al 10% la

tassa sui profitti generati dal commercio estero per quelle imprese che esportano almeno il 70% della

loro produzione o il cui conto capitale sia costituito da almeno il 66% di equity estero, estendendo per la

prima volta tale beneficio fiscale anche alle aziende fornitrici. Infine, il livello di pressione fiscale sulle

micro-imprese dovrebbe essere ridotto del 75% in tre anni.

Nonostante l’importanza delle riforme prospettate, tuttavia, il periodo di rallentamento della crescita

economica ha indotto il governo ad assumere posizioni di maggiore cautela nella loro pianificazione e

attuazione. L’amministrazione centrale ha rivisto al ribasso le previsioni di crescita del paese, dal 6,1%

del precedente piano quinquennale al 5,5% per il periodo 2010-2014. In secondo luogo la, crisi ha

depresso il settore turistico, che contribuisce per il 5% al PIL nazionale e genera 400.000 posti di

lavoro complessivi. Per affrontare l’emergenza il 16 novembre scorso il governo ha annunciato la

prossima presentazione del suo nuovo piano strategico per il turismo, che dovrebbe contenere

agevolazioni per chi espande la capacità alberghiera nelle zone più attraenti del paese e nuove proposte

di pacchetti turistici.

Nonostante le difficoltà provocate dalla crisi economica, non mancano segnali incoraggianti: nel 2009

alcuni settori di punta dell’economia tunisina e altri di recente sviluppo hanno fatto registrare forti

espansioni. Il comparto agricolo è cresciuto del 6%, mentre ancora meglio hanno fatto le ICT (+16%) e

gli idrocarburi (+13%). A questi segnali confortanti si accompagna tuttavia un freno congiunturale. In

primo luogo, se la crisi finanziaria mondiale non ha rallentato in maniera eccessiva la crescita del paese,

la crisi europea è un ostacolo importante. L’UE è infatti il primo partner commerciale di Tunisi, e i

problemi interni ai paesi dell’area euro minacciano di rallentare le esportazioni tunisine verso l’UE (già

calate da 2,3 miliardi di euro nel 2008 a 2,0 nel 2009) e l’afflusso di capitali esteri (-33% nel 2009). Il

paese potrebbe ovviare alla contrazione del commercio individuando nuovi mercati di destinazione per

i suoi beni e servizi, ma sul lungo periodo il programma di riforma della composizione delle

esportazioni tunisine (che, come si diceva, punta tutto su prodotti ad alta tecnologia e alta intensità di

capitale) ha il mercato europeo come sbocco naturale.

11. I GRANDI PROGETTI INFRASTRUTTURALI IN MAROCCO

Il Marocco è il primo partner commerciale della sponda Sud del Mediterraneo per Francia e Spagna (solo

il terzo per l’Italia). Anche per questo motivo, Madrid e Parigi hanno spinto costantemente per un

miglioramento dei rapporti tra Rabat e l’Unione europea. Il paese ha resistito ai contraccolpi della crisi

economica e, sebbene necessiti di riforme sociali (per adeguare l’età pensionabile all’aumento della speranza

di vita della popolazione) e di riforme economiche (per tentare di arginare il deficit di bilancia

commerciale), non ha rallentato il ritmo dei suoi investimenti nelle infrastrutture. La monarchia e il governo

marocchini ritengono infatti che migliorando le reti di energia e trasporti, l’attrattività del paese nei confronti

degli investitori esteri e delle piccole e medie imprese crescerà di conseguenza.

I progetti di infrastrutture di trasporto, che hanno goduto del sostegno politico e in non pochi casi

finanziario dell’Unione europea, sono andati dunque moltiplicandosi. Tra questi, alcuni meritano particolare

rilievo. Entro il 2014 dovrebbe essere inaugurata la tratta ferroviaria ad alta velocità che collega Tangeri a

Casablanca (350 km, per una spesa di 1,8 miliardi di dollari). Inoltre il porto di Tangeri, per il quale già

oggi transitano 3,5 milioni di

container l’anno, nei progetti della

monarchia sarà ampliato entro il

2015 per poterne accogliere fino a

8,5 milioni. Diventerebbe in tal

modo il primo porto per dimensioni

nel Mediterraneo. Anche la rete

autostradale,

che

con

un’estensione di 1.830 km è già

fortemente sviluppata rispetto agli

altri paesi del Maghreb, ha tratte in

via di costruzione per altri 400 km.

Infine le recenti espansioni della

rete aeroportuale, soprattutto a

Marrakech, sembrano aver portato

benefici in termini di turismo. Dopo

un rallentamento nel 2009, il

numero di visitatori esteri nel paese

è tornato a registrare un più 12,6%

nei primi sette mesi del 2010, e il

Fonte: http://riadzany.blogspot.com/2010/10/tangier‐med‐port‐update.html totale dei visitatori a fine anno

potrebbe avvicinarsi a 9 milioni:

non lontano dalle previsioni contenute nel piano “Vision 2010”, stilato dal governo marocchino prima che

gli effetti della crisi economica deprimessero il turismo nel 2009.

Dal punto di vista delle reti energetiche, invece, un piano solare da 9 miliardi di dollari prevede

l’installazione di pannelli fotovoltaici capaci di generare un totale di 2 Gigawatt di corrente elettrica,

corrispondenti a circa il 10% della domanda marocchina prevista nel 2020. Anche il potenziamento della

rete elettrica è continuato ininterrotto, con quasi 2 miliardi di dollari stanziati nell’ultimo quadriennio,

mentre nello stesso periodo 2,3 miliardi sono stati riservati a investimenti sulla rete idrica. Questi ultimi

sarebbero essenziali, considerando che l’interno del paese è prevalentemente desertico e che gli ultimi dati

Unicef sull’accesso all’acqua, pur registrando un netto miglioramento sia nelle città (quasi il 100% delle

persone dispone di accesso all’acqua entro mezz’ora di cammino dalla propria abitazione), sia nelle aree

rurali (in cui il numero si riduce al 65%), denunciano che la percentuale di nuclei famigliari direttamente

connessi alla rete idrica nelle aree rurali resta inferiore al 30% del totale.