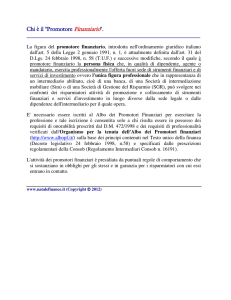

REGOLAMENTAZIONE

DEL SISTEMA

FINANZIARIO

Economia degli Intermediari

Finanziari

MOTIVAZIONI DELLA REGOLAMENTAZIONE

Il fatto che il settore finanziario è, rispetto ad altri settori,

fortemente regolamentato si spiega per alcune fondamentali

motivazioni:

CENTRALITA’ DEL SISTEMA FINANZIARIO NELLE

ECONOMIE MODERNE

Il sistema finanziario viene in contatto con tutti gli operatori

economici la cui ricchezza finanziaria determina le decisioni di

spesa e di investimento del sistema stesso.

RISCHIO SISTEMICO O EFFETTO DOMINO

La crisi di un intermediario finanziario può essere

velocemente trasmessa agli altri intermediari e causare una

crisi del sistema nel suo complesso, con conseguente perdita

della ricchezza finanziaria, crollo dei consumi e recessione

economica.

OBIETTIVI DELLA REGOLAMENTAZIONE

Obiettivo della regolamentazione è garantire

STABILITA’, EFFICIENZA, TRASPARENZA del sistema

finanziario nel suo complesso (livello macro) e del

singolo intermediario (livello micro)

STABILITA’

LIVELLO MACRO

sistema finanziario in grado di

prevenire e/o limitare il rischio

sistemico.

LIVELLO MICRO

sulla

limitazioni

equilibrata gestione dell’intermediario

finanziario con conseguenti controlli

liquidità e solvibilità, nonché

all’assunzione di rischi.

Segue:

EFFICIENZA

LIVELLO

MACRO

efficienza allocativa in base alla quale il

sistema

deve essere in grado di dirottare le risorse verso progetti

imprenditoriali più redditizi, a parità di rischi.

LIVELLO

MICRO

efficienza tecnica del singolo intermediario che produce

la quantità in corrispondenza della quale è minimizzato il

costo unitario.

Segue:

TRASPARENZA

LIVELLO MACRO

efficienza informativa in relazione alla

quale il sistema dei prezzi ha valenza

segnaletica.

LIVELLO MICRO

obbligo informativo del singolo

intermediario nei confronti del cliente.

più, obbligo di diffusione al pubblico di

dati contabili ed extracontabili in modo

che le unità in surplus possano

consapevolmente scegliere il prodotto

finanziario e l’intermediario.

In

STRUMENTI DELLA REGOLAMENTAZIONE

STRUMENTI

DESCRIZIONE

Strutturali

1.

Incidono sulla struttura del sistema

finanziario

2.

Prudenziali

1.

Mirano a limitare i rischi

2.

Protettivi

1.

2.

Condizioni per l’esercizio dell’attività;

Vincoli alle attività che l’intermediario può

svolgere.

Stabilità

Patrimonio di vigilanza;

Coefficiente minimo obbligatorio Accordo di

Basilea 1988.

Stabilità

Efficienza

Organi preposti a dirimere conflitti cliente –

intermediario;

Crisi dell’intermediario e credito di ultima

istanza.

Stabilità

Informativi/ispettivi

1.

Obbligo dell’intermediario di fornire alle autorità

competenti informazioni sulla propria situazione

economica, patrimoniale e finanziaria.

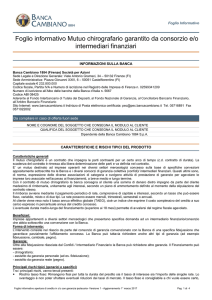

Di trasparenza

1.

3.

Obbligo di informazioni alla clientela;

Prospetti informativi;

Osservanza dei doveri fiduciari.

1.

Misure antiriciclaggio

2.

Lotta evasione fiscale

e criminalità organizz.

OBIETTIVI

Stabilità

Efficienza

Trasparenza

Trasparenza

Trasparenza

AUTORITA’ E MODELLI DI VIGILANZA

E’ possibile individuare quattro modelli di vigilanza;

MODELLO ISTITUZIONALE

La vigilanza viene esercitata per segmenti di mercato: bancario,

mobiliare, assicurativo. Nei mercati finanziari evoluti, però, i tre

segmenti si integrano e lo schema istituzionale crea problemi di

arbitraggio regolamentare.

MODELLO FUNZIONALE

Le regole da applicare al singolo intermediario corrispondono alle

funzioni esercitate. Difficoltà di individuare gli organi di vigilanza.

MODELLO ACCENTRATO

Un’unica autorità di vigilanza ha competenza su tutte le istituzioni

finanziarie indipendentemente dall’attività svolta e dalle finalità

della regolamentazione. Possibili conflitti di interesse tra obiettivi

della regolamentazione.

MODELLO PER FINALITA’

La vigilanza viene esercitata per finalità da perseguire. Ciascuna

agenzia della Banca Centrale si occupa di un determinato

obiettivo della regolamentazione (microstabiltà, efficienza,

trasparenza). Della macrostabilità si occupa la Banca Centrale.

MODELLO DI VIGILANZA ADOTTATO IN IATALIA

SEGMENTO

ORGANI E COMPETENZA

MODELLO ADOTTATO

Bancario

Banca

d’Italia

ISTITUZIONALE

Mobiliare

Banca d’Italia

Consob

Antitrust

stabilità

trasparenza

PER FINALITA’

effic./concorr.

Isvap

stabilità

trasparenza

SEMI - ISTITUZIONALE

effic./concorr.

Assicurativo

Antitrust

Covip

Fondi

pensione

stabilità

trasparenza

effic./concorr.

Antitrust

stabilità

trasparenza

SEMI - ISTITUZIONALE

effic./concorr.

RIDEFINIZIONE MODELLO DI VIGILANZA – CASO CIRIO

Il sistema di vigilanza descritto è in corso di ridefinizione a

seguito di gravi episodi di insolvenza di società emittenti a

danno dei risparmiatori, verificatisi con le seguenti modalità:

Emissione di bond senza prospetto informativo e

conseguente alienazione alle banche investitori istituzionali;

I bond senza rating non possono essere offerti ai clienti, ma

possono essere esplicitamente richiesti. I bond Cirio sono

passati quasi totalmente dalle banche ai risparmiatori;

I risparmiatori acquirenti non hanno ricevuto informazioni

adeguate ai fini di una corretta valutazione del rischio;

La Consob non ha adeguatamente vigilato e garantito il

rispetto delle regole di trasparenza e correttezza.

POSSIBILI SOLUZIONI

Maggiori poteri alla Consob;

Obbligo per gli intermediari mobiliari di non vendere per un

anno bond acquistati senza rating.

MERCATO UNICO EUROPEO DEI SERVIZI FINANZIARI

I principi caratterizzanti il mercato unico sono:

LIBERTA’ DI ACCESSO

L’intermediario finanziario può:

1.

2.

Offrire, direttamente dalla sede di origine, prestazioni di servizi in

tutti i paesi della Comunità;

Creare succursali in tutti i paesi della Comunità.

MUTUO RICONOSCIMENTO

L’intermediario finanziario, autorizzato nel paese di origine

ad esplicare una certa attività finanziaria, si vede

riconosciuta tale autorizzazione in tutti i paesi dell’Unione.

HOME COUNTRY CONTROL

L’intermediario è sottoposto al controllo delle autorità del

paese di origine anche quando esplica l’attività finanziaria in

altri paesi dell’ Unione.