Capitolo 3:

Domare i mercati finanziari

Introduzione

La crisi finanziaria globale iniziata nell’autunno del 2008 è stata innescata dai cosiddetti

mutui subprime negli Stati Uniti, in buona sostanza mutui convenienti ed eccessivamente

rischiosi. La crisi ha potuto espandersi così ampiamente e così rapidamente perché l'attuale

sistema di controllo finanziario ha consentito che il rischio insito in questi mutui residenziali

fosse camuffato tramite l'uso di tecniche finanziarie sempre più sofisticate e così venduto agli

investitori di tutto il mondo.

Le origini della crisi hanno però radici più lontane e più profonde. Negli ultimi due decenni le

norme internazionali che disciplinano i mercati finanziari e le operazioni finanziarie sono

state continuamente e progressivamente allentate tramite un processo di deregolamentazione

finanziaria, mentre l’economia globale è diventata più che mai interdipendente.

Contemporaneamente sono stati sviluppati strumenti finanziari sempre più complessi che

hanno spalmato e nascosto i rischi degli investitori in quanto il loro contenuto era così

complicato da essere di difficile valutazione. Tutto ciò è stato reso possibile da

regolamentazioni permissive che hanno consentito alle banche e agli istituti finanziari di

tenere i titoli in investimenti rischiosi fuori dai propri bilanci col risultato che persino gli

azionisti fossero all’oscuro riguardo alla reale esposizione a questi rischi del patrimonio

dell’istituto. Questa mancanza di trasparenza nei mercati finanziari comporta una maggiore

difficoltà da parte delle autorità di regolamentazione, nazionali o internazionali, a valutare le

evoluzioni del mercato e le operazioni finanziarie e pertanto a prestare la necessaria vigilanza:

se le autorità di regolamentazione non sanno cosa sta accadendo, non possono controllare i

mercati né proteggere gli investitori.

I fondi speculativi e i fondi di investimento privati sono diventati attori importanti nei mercati

finanziari grazie agli ingenti investimenti da parte dei fondi pensione e delle compagnie di

assicurazione. Essi sono soggetti a norme e controlli in materia di trasparenza, obblighi di

informativa, esposizione al rischio e governance interna notevolmente inferiori rispetto agli

istituti finanziari tradizionali quali banche, società di assicurazione e fondi pensione. Tuttavia,

data la profonda interdipendenza tra tutti gli attori finanziari, i notevoli rischi assunti dai

gestori di questi fondi si sono estesi a tutto il sistema contribuendo all’insorgere della crisi.

Il settore bancario dell’UE si è notevolmente consolidato e ora molte banche operano in più

Stati membri. La vigilanza bancaria rimane tuttavia di competenza nazionale, ma gli organi di

vigilanza nazionali mancano di una visione europea dei rischi generati dalla complessità delle

innovazioni finanziarie.

Il risultato di questi cambiamenti è emerso bruscamente nell’autunno 2008 con il crollo di tre

grandi banche d’affari americane, seguito dal rapido taglio dei tassi di interesse, da salvataggi

di banche, fallimenti, fluttuazioni caotiche dei prezzi delle materie prime e altre crisi

economiche e sociali. Il risultato è stato la contrazione del credito, “credit cruch”, che si è

tramutata in crisi economica. Questi sviluppi non dovrebbero sorprendere in quanto sin dagli

albori delle crisi precedenti (1997, 2001) alcuni avevano ammonito circa il rischio che, in

assenza di un miglioramento delle normative, si potesse verificare questo scenario.

1

Elementi e cifre principali

La crisi finanziaria ha portato a una perdita di fiducia nel sistema finanziario ed economico

che ha già generato disordini economici e sociali in Europa e nel resto del mondo, portando

disoccupazione, riduzione dell’inflazione e maggiori disavanzi nei bilanci statali.

Gli Stati membri hanno reagito dapprima singolarmente, cercando di sostenere le proprie

industrie nazionali, ad esempio tramite il salvataggio di banche nazionali a scapito di banche

di proprietà straniera, o rifiutando di cooperare o contribuire a livello europeo.

A novembre 2008 la crisi in Ungheria è stata così grave da costringere il paese a rivolgersi

all'FMI per assistenza strutturale, segno dell’incapacità dell’UE di agire in modo risolto ed

efficace.

La Banca centrale europea ha abbassato il tasso di sconto quattro volte negli ultimi cinque

mesi, passando dal 5,25% del 9 luglio al 3,0% del 10 dicembre, il tasso più basso dalla nascita

della BCE.

Con l’acuirsi della crisi la Commissione ha incoraggiato un miglior coordinamento e proposto

nel novembre 2008 un piano europeo di ripresa economica i cui punti principali sono stati

concordati dal Consiglio europeo l'11 e 12 dicembre. Il piano prevede un quadro di misure da

intraprendere a livello comunitario e di misure per gli Stati membri, tra cui un pacchetto di

stimolo di circa 200 miliardi di euro, pari all’1,5% del PIL comunitario, attingendo ai bilanci

nazionali e a quello dell’UE, alla BEI e al BERS. Il piano prevede, tra l’altro, la promozione

degli investimenti nell’efficienza energetica, nelle interconnessioni (sia energetiche sia

relative all'infrastruttura a banda larga) e nella tecnologia pulita (tra cui un’iniziativa per

un’auto “ecologica”). I progetti da finanziare devono portare reali contributi aiutando l’UE

nella propria compagna contro il cambiamento climatico e di gestione della crisi energetica.

La Commissione ha promesso flessibilità nell’applicazione del patto di stabilità e di crescita

che impone dei limiti al disavanzo di bilancio degli Stati membri, in linea con la relativa

riforma nel 2005.

Conseguenze dell’immobilismo

La crisi ha mostrato chiaramente che le strutture finanziarie soffrono di problemi strutturali

molto gravi quali la vigilanza e la regolamentazione insufficienti da parte delle autorità

pubbliche, l’eccessiva complessità dei mercati e la mancanza di trasparenza dei mercati e

degli strumenti finanziari. Le misure intraprese finora (le acquisizioni e i salvataggi di banche

e di altre società, iniezione di liquidità nel sistema, taglio dei tassi di interesse) possono

contribuire a gestire la crisi attuale ma non fanno nulla per risolvere le cause sottostanti che

l'hanno generata. L’obiettivo a lungo termine di garantire la stabilità finanziaria richiede

cambiamenti più radicali rispetto alla semplice gestione della crisi. Se non si procede a una

riforma seria e profonda del sistema finanziario globale la crisi potrà anche diminuire di

intensità, ma permarrà comunque un rischio intrinseco che potrebbe ripresentarsi o addirittura

espandersi ulteriormente nell’economia reale. Potremmo anche trovarci ad affrontare nuove

“bolle” di frequenza e intensità crescente nel mercato immobiliare, delle materie prime,

dell'energia e di altri settori.

Inoltre la combinazione del rischio che l'attuale crisi finanziaria si ripresenti e quello delle

minacce poste dal cambiamento climatico globale e dall'imminente scarsità energetica

potrebbero produrre la più grande crisi mai affrontata finora. È pertanto fondamentale che i

fondi impiegati per alleviare la crisi finanziaria affrontino simultaneamente anche questi

problemi, dando vita a un “New Deal verde”.

2

Fattibilità nell’ambito del quadro comunitario

L’UE dispone di competenze limitate in materia di politica economica (articoli 98-104 del

trattato CE).

Gli Stati membri sono tenuti a cooperare nelle politiche economiche come previsto

dall’articolo 98 del trattato CE. Sono stati costituiti una serie di commissioni e di altri

organi per il monitoraggio e lo scambio di informazioni ma senza potere decisionale.

La regolamentazione dei servizi finanziari è di competenza dell’UE (nell’ambito del

processo Lamfalussy) con poteri di codecisione da parte del Parlamento.

L’articolo 104 del trattato e il protocollo 20 a esso allegato, che riguardano la politica

fiscale, danno vita al patto di stabilità e di crescita che impone agli Stati membri di evitare

disavanzi pubblici eccessivi (3% del PIL all’anno e rapporto debito pubblico/PIL del

60%).

La politica monetaria dei paesi della zona dell’euro è di competenza della Banca centrale

europea e le valute degli altri Stati membri sono regolamentate dal meccanismo dei tassi

di cambio II.

I sussidi nazionali (aiuti statali) sono disciplinati precisamente dagli articoli 87-89 del

trattato CE. Le norme sono adottate a maggioranza qualificata in sede di Consiglio previa

mera consultazione del PE.

Risultati dei Verdi nel periodo 2004-2009

I Verdi insistono affinché l’UE utilizzi più efficacemente i limitati poteri di cui dispone in

materia economica. Abbiamo spinto costantemente ad ogni occasione per una normativa

volta a introdurre una vigilanza e una regolamentazione maggiori degli istituti finanziari a

livello paneuropeo, requisiti più severi per gli istituti finanziari affinché mantengano un

patrimonio adeguato a coprire i rischi, maggiori garanzie per i depositanti, il divieto delle

pratiche della “vendita allo scoperto”, controlli sulle agenzie di rating, una riforma del

sistema di remunerazione dei gestori dei fondi che incoraggiano l’assunzione eccessiva di

rischi;

ci siamo opposti a un'ulteriore deregolamentazione di quanto appena esposto o

all’introduzione di “codici di condotta” volontari al posto di una normativa vincolante;

i Verdi hanno ospitato diverse conferenze finalizzate a evidenziare i problemi associati al

sistema finanziario e alla mancanza di vigilanza; abbiamo usato queste conferenze per

proporre miglioramenti concreti che contribuirebbero a ripristinare la solidità del sistema,

a ridurre i rischi e al raggiungimento degli obiettivi della strategia di Lisbona.

Proposte dei Verdi

I Verdi hanno numerose proposte dettagliate per attuare una riforma del sistema finanziario

che non solo ponga fine alla crisi in corso, ma persegua altresì lo scopo altrettanto importante

di prevenire simili crisi in futuro. L'eccessiva liberalizzazione è stata voluta per anteporre gli

interessi degli azionisti a ogni altra cosa. I Verdi ritengono che il settore finanziario dovrebbe

essere al servizio dell'economia globale, mentre l'economia non deve essere asservita alla

promozione degli interessi e dei profitti del settore finanziario che ha assunto una posizione

decisamente troppo dominante (tanto che attualmente rappresenta una quota pari a cinque

volte il PIL statunitense). L'Europa non deve temere che una migliore regolamentazione delle

istituzioni finanziarie possa mettere in fuga degli investitori, che al contrario sarebbero

probabilmente attratti da un mercato più sicuro.

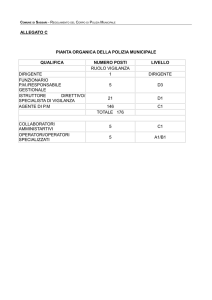

Vigilanza finanziaria I Verdi auspicano l'istituzione di un organo di vigilanza europeo che

sia responsabile della sorveglianza prudenziale sulle banche e le altre istituzioni finanziarie

3

dell'Unione e si occupi della raccolta, dell'analisi e dello scambio dei dati necessari per

valutare il rischio. La struttura deve seguire un processo decisionale centralizzato per la

definizione di norme e regole, pur consentendo una certa decentralizzazione ai fini

dell'attuazione da parte degli Stati membri. Considerando che la creazione di un organo di

vigilanza richiede una riforma del trattato, nel breve periodo questo obiettivo potrebbe

essere raggiunto ampliando le competenze della Banca centrale europea affinché

includano, oltre all'analisi macroprudenziale, anche la vigilanza microprudenziale. A tal

fine sarebbe necessaria una decisione unanime del Consiglio. Includendo la sorveglianza

prudenziale tra le competenze della BCE si garantirebbe lo scambio di informazioni e

l'attuazione della vigilanza.

Fondi speculativi e fondi di investimento privati Questi fondi devono essere regolamentati

da una struttura di vigilanza europea in quanto sono scarsamente controllati e

regolamentati rispetto alle banche e alle compagnie assicurative e pertanto godono di un

vantaggio competitivo che deve essere eliminato. Un quadro normativo comunitario

riguardante tali fondi deve prevedere regole dettagliate sulla trasparenza e obblighi di

rendicontazione e comunicazione. Entrambe le tipologie di fondi e i rispettivi gestori

devono essere registrati.

Piano europeo di ripresa economica e obiettivi di Lisbona Il piano europeo di ripresa

economica deve essere utilizzato a sostegno degli obiettivi della strategia di Lisbona, che

riconosce uguale priorità ai tre pilastri: ambientale, economico e sociale. La maggior parte

del denaro pubblico destinato alla ripresa dovrà essere incanalata verso investimenti

"verdi" (efficienza energetica, energie rinnovabili, tecnologie pulite, isolamento degli

edifici, ecc.) che portino a limitare il cambiamento climatico e la dipendenza energetica e

quindi a ridurre la spesa energetica e il degrado ambientale creando altresì milioni di nuovi

posti di lavoro.

Tassa sulle transazioni finanziarie I Verdi chiedono l'imposizione di una tassa su tutte le

transazioni finanziarie, non solo su quelle in valuta (la tassa Tobin). In questo modo si

scoraggerebbero le transazioni speculative su azioni, valute e tassi di interesse. I mercati

finanziari diventerebbero più stabili, con entrate consistenti che potrebbero essere

impiegate per investimenti nei paesi in via di sviluppo finalizzati a superare gli effetti della

crisi e a raggiungere gli Obiettivi di sviluppo del millennio.

Eliminazione degli incentivi legati alle attività ad alto rischio La remunerazione degli

operatori e degli altri attori partecipanti alle transazioni finanziarie non deve basarsi su

attività altamente rischiose che potrebbero portare a profitti estremamente elevati. Tali

attività ad alto rischio sono state tra le cause dell'attuale crisi del settore finanziario. La

remunerazione deve rispecchiare la crescita e la stabilità nel lungo periodo, non i rischi

volatili.

Cartolarizzazione È necessario obbligare le banche a detenere più liquidità in bilancio al

fine di coprire le eventuali perdite, specie se riconducibili a investimenti nei più recenti e

sofisticati strumenti finanziari. I Verdi ritengono che la proposta originaria della

Commissione relativa a una soglia del 15% per i prodotti cartolarizzati sarebbe un primo

passo in avanti, dal momento che attualmente si è concordata una percentuale pari solo al

5%.

Negoziazione di prodotti derivati I mercati di questi prodotti devono essere regolamentati

affinché tutte le transazioni siano sottoposte alle procedure di liquidazione standard che

4

possono garantire maggiore sicurezza. Le transazioni informali dovrebbero essere

eliminate in quanto non sono trasparenti né assoggettate a vigilanza e incoraggiano

l'assunzione di rischi eccessivi.

Paradisi fiscali I paradisi fiscali devono essere aboliti in quanto incoraggiano l'evasione e

le frodi fiscali e rappresentano dei "buchi neri" nella regolamentazione e nella vigilanza

delle istituzioni finanziarie. AI fini della trasparenza ogni paese deve divulgare le

informazioni relative ai flussi di denaro che entrano nella sua giurisdizione.

Società multinazionali nei paesi in via di sviluppo Le grandi aziende che operano a livello

internazionale devono essere obbligate a rendere noti i loro profitti e le imposte versate

negli altri paesi in cui sono attive, compresi i paesi in via di sviluppo. Si stima che a causa

delle vigenti disposizioni sul segreto bancario i paesi in via di sviluppo perdano miliardi di

dollari di entrate fiscali.

Direttiva sul risparmio Il campo di applicazione di questa direttiva dovrebbe essere esteso

per comprendere non solo i classici pagamenti di interessi, ma anche altre tipologie di

reddito in forma di interessi derivanti dai nuovi strumenti finanziari innovativi che finora

sono state sottratte alla tassazione. La direttiva deve essere applicata anche alle fondazioni,

ai fondi fiduciari e alle altre istituzioni, non solo alle persone fisiche.

Riferimenti

Piano europeo di ripresa economica della Commissione (COM 2008/0800)

http://ec.europa.eu/economy_finance/thematic_articles/article13502_en.htm

Conclusioni del Consiglio del dicembre 2008

http://consilium.europa.eu/App/NewsRoom/related.aspx?id=339&lang=it&bid=76&grp=14566

“Un nuovo corso verde”: http://www.neweconomics.org/gen/z_sys_publicationdetail.aspx?pid=258

I Verdi nel Parlamento europeo:

Consigliere sul bilancio: Annemiek Beugelink, tel: 0032 2 2842025,

[email protected]

Consigliere per gli affari economici e monetari: Inès Trépant, tel: 0032 2 2841454,

[email protected]

Consigliere sul commercio internazionale: Martin Koehler, tel: 0032 2 2842188,

[email protected]

5