FOGLIO INFORMATIVO

MUTUO CHIROGRAFARIO CCD CON DELEGAZIONE

DI PAGAMENTO

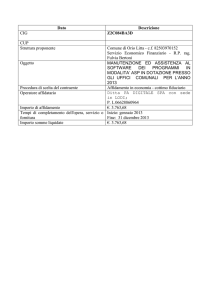

IDENTITÀ E CONTATTI DEL FINANZIATORE

Banca di Salerno Credito Cooperativo Società Cooperativa

Via Velia n. 15

84122 SALERNO

Tel.: 089 403600 - Fax: 089 794244

Email: [email protected] - Sito internet: www.bancadisalerno.it

Registro delle Imprese della CCIAA di Salerno al n. SA-49791

Iscritta all’Albo della Banca d’Italia n. 4524.50 - cod. ABI 8561

Iscritta all’Albo delle società cooperative n. A166132

Aderente al Fondo di Garanzia dei Depositanti del Credito Cooperativo, al Fondo di Garanzia degli

Obbligazionisti del Credito Cooperativo e al Fondo di Garanzia Istituzionale.

Solo in caso di offerta fuori sede:

Cognome e nome del proponente: ___________________________

Indirizzo: ___________________________

Telefono: ___________________________

E-mail: ___________________________

CHE COS'E' IL PRESTITO PERSONALE PER IL CREDITO AL CONSUMO CON

DELEGAZIONE DI PAGAMENTO

E’ un finanziamento (contratto con il quale la banca consegna al cliente una somma di denaro e

quest’ultimo si impegna a rimborsarla, unitamente agli interessi, entro un certo periodo di tempo, secondo

il piano di ammortamento definito al momento della stipula) riservato ai consumatori. Per consumatore,

secondo la normativa vigente (D. lgs. 13 agosto 2010, n. 141, di recepimento della Direttiva sul Credito ai

Consumatori 2008/48/CE e Provvedimento della Banca d’Italia del 9 febbraio 2011, si intende una persona

fisica che agisce per scopi estranei all’attività imprenditoriale, commerciale, artigianale o professionale

eventualmente svolta.

CARATTERISTICHE

Ambito di applicazione della normativa CCD (Consumer Credit Directive): - importo minimo € 200,00 max.

€ 75.000,00 - non destinato all’acquisto o alla conservazione di un diritto di proprietà su un terreno o

immobile edificato o progettato - non finalizzato ad effettuare un’operazione avente ad oggetto strumenti

finanziari - per scopi estranei all’attività imprenditoriale, commerciale, artigianale o professionale

eventualmente svolta dal cliente.

- Importo massimo finanziabile secondo la capacità di rimborso del consumatore nel rispetto della

normativa

Rimborso: rateale, senza necessità di preventiva comunicazione scritta da parte della banca, secondo il piano di

ammortamento concordato.

I versamenti mensili vengono effettuati dal Datore di Lavoro trattenendo sulle retribuzioni mensili l’importo

corrispondente alla rata di ammortamento, di cui la prima comprensiva degli eventuali interessi di preammortamento,

le successive comprensive di quota capitale ed interessi, a partire dal mese successivo a quello di esecuzione

dell’operazione. Il mutuatario attraverso la sottoscrizione di delegazione di pagamento autorizza il datore di lavoro a

trattenere sull’ultima busta paga e/o retribuzione, sull’indennità di licenziamento – in caso di morte e/o comunque di

cessazione del rapporto di lavoro per qualsiasi causa, anche se in tronco, l’importo occorrente per l’integrale

estinzione del debito.

Il finanziamento non è garantito da ipoteca su immobili; la Banca può tuttavia richiedere altri tipi di garanzie (ad

esempio: fideiussione, cambiale)

La durata massima del finanziamento è di 10 anni.

I TIPI DI MUTUO E I LORO RISCHI

I TIPI DI MUTUO E I LORO RISCHI

FOGLIO INFORMATIVO - Aggiornato al: 17/02/2017

(ZF/000004505)

Pagina 1 di 6

Mutuo a tasso fisso

Rimangono fissi per tutta la durata del mutuo sia il tasso di interesse sia l’importo delle singole rate.

Lo svantaggio è non poter sfruttare eventuali riduzioni dei tassi di mercato.

Il tasso fisso è consigliabile a chi vuole essere certo, sin dal momento della firma del contratto, della misura del tasso,

degli importi delle singole rate, e dell’ammontare complessivo del debito da restituire, indipendentemente dalle

variazioni delle condizioni di mercato.

Mutuo a tasso variabile

Rispetto al tasso iniziale, il tasso di interesse può variare, con cadenze prestabilite, secondo l’andamento di uno o più

parametri di indicizzazione (ad esempio il tasso Euribor) fissati nel contratto.

Il rischio principale è l’aumento imprevedibile e consistente dell’importo o del numero delle rate.

Il tasso variabile è consigliabile a chi vuole un tasso sempre in linea con l’andamento del mercato e può sostenere

eventuali aumenti dell’importo delle rate.

Altro

A garanzia del rimborso del finanziamento, la banca richiede la sottoscrizione di effetti cambiari a firma del cliente

(obbligato principale) e di un terzo (avallante) o anche solo di un terzo.

Gli effetti cambiari a garanzia possono essere rilasciati “in bianco” ovvero con scadenza “a vista”.

In caso di mancato adempimento delle obbligazioni assunte con la sottoscrizione degli effetti cambiari, la banca può

far elevare protesto e agire esecutivamente nei confronti degli obbligati, i quali rispondono con tutto il proprio

patrimonio.

Rischi specifici legati alla tipologia di contratto

Quando il tasso del mutuo è indicizzato, il Cliente corre il rischio di pagare una rata più elevata di quella originaria se il

parametro di riferimento aumenta nel corso degli anni.

Nei mutui che prevedono un tasso variabile può essere stabilito un tasso minimo (floor) o massimo (cap). In questi

casi, indipendentemente dalle variazioni del parametro di indicizzazione, il tasso di interesse non può scendere al di

sotto del minimo o salire al di sopra del massimo.

Il contratto inoltre può prevedere che la banca, in presenza di un giustificato motivo, possa modificare nel corso del

rapporto le condizioni economiche applicate al cliente, ad eccezione del tasso di interesse.

La banca può sciogliere il contratto per mancato o ritardato pagamento anche solo di una rata. Lo scioglimento del

contratto comporta la restituzione immediata del debito residuo.

Se il cliente non può saldare il debito, la banca può agire in via giudiziaria. Se c’è un fideiussore, anche lui è tenuto a

rimborsare quanto dovuto.

L’intermediario può inoltre segnalare il cliente inadempiente alla Centrale dei Rischi, segnalazione che compromette la

possibilità di ottenere finanziamenti in futuro.

Per saperne di più:

La Guida pratica al mutuo, che aiuta a orientarsi nella scelta, è disponibile sul sito www.bancaditalia.it , presso tutte le

filiali della banca e sul sito internet dell’Istituto www.bancadisalerno.it .

QUANTO PUÒ COSTARE IL CREDITO

Tasso Annuo Effettivo Globale (TAEG)

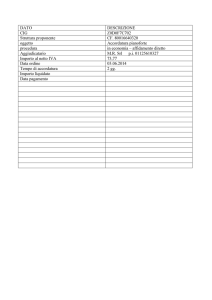

Capitale: €

10.000,00

Capitale: €

10.000,00

Capitale: €

10.000,00

Capitale: €

10.000,00

Capitale: €

10.000,00

Capitale: €

10.000,00

Capitale: €

10.000,00

Durata del

(mesi): 120

Durata del

(mesi): 108

Durata del

(mesi): 96

Durata del

(mesi): 84

Durata del

(mesi): 72

Durata del

(mesi): 60

Durata del

(mesi): 48

finanziamento T.A.E.G.: 8,9%

finanziamento T.A.E.G.: 8,91%

finanziamento T.A.E.G.: 8,91%

finanziamento T.A.E.G.: 8,92%

finanziamento T.A.E.G.: 8,94%

finanziamento T.A.E.G.: 8,96%

finanziamento T.A.E.G.: 8,98%

FOGLIO INFORMATIVO - Aggiornato al: 17/02/2017

(ZF/000004505)

Importo totale

14.903,80

Importo totale

14.366,32

Importo totale

13.841,32

Importo totale

13.327,24

Importo totale

12.825,16

Importo totale

12.335,20

Importo totale

11.856,04

dovuto: €

dovuto: €

dovuto: €

dovuto: €

dovuto: €

dovuto: €

dovuto: €

Pagina 2 di 6

Capitale: €

10.000,00

Capitale: €

10.000,00

Durata del

(mesi): 36

Durata del

(mesi): 24

finanziamento T.A.E.G.: 9,02%

finanziamento T.A.E.G.: 9,11%

Importo totale dovuto: €

11.389,48

Importo totale dovuto: €

10.934,44

CALCOLO ESEMPLIFICATIVO DELL'IMPORTO DELLA RATA

Tasso di

applicato

8,5%

8,5%

8,5%

8,5%

8,5%

8,5%

8,5%

8,5%

8,5%

interesse Durata

del Importo della

finanziamento (mesi) mensile

per

capitale

di:

10.000,00

120

€

123,99

108

€

132,79

96

€

143,92

84

€

158,36

72

€

177,78

60

€

205,17

48

€

246,48

36

€

315,68

24

€

454,56

rata Se

il

tasso

di Se

il

tasso

di

un interesse aumenta del interesse diminuisce

€ 2% dopo 1 anno

del 2% dopo 1 anno

Non previsto

Non previsto

Non previsto

Non previsto

Non previsto

Non previsto

Non previsto

Non previsto

Non previsto

Non previsto

Non previsto

Non previsto

Non previsto

Non previsto

Non previsto

Non previsto

Non previsto

Non previsto

CARATTERISTICHE PRINCIPALI DEL PRODOTTO DI CREDITO

Importo totale del credito

max € 30.000 (in relazione alle capacità reddituali del

richiedente)

Durata

max 120 mesi

COSTI DEL CREDITO

Tasso di interesse o (se applicabile) tassi di interesse Tasso globale di ammortamento:

diversi che si applicano al contratto di credito

Tasso di preammortamento:

TASSI

Tasso di interesse, parametro di indicizzazione e spread

8,5%

Capitalizzazione: Mensile

Tasso Annuo Effettivo (T.A.E.) 8,83908%

Tasso di interesse di preammortamento

8,5%

Capitalizzazione: Particolare

Tasso Annuo Effettivo (T.A.E.) 8,5%

Tasso di mora

2 punti percentuali

COSTI CONNESSI

ALIQUOTA D.P.R. 601

0,25%

Spese per decurtazione

1%

Spese est. ant. mutuo

1%

Spese per singola erogazione

€

0,00

Recupero Spese incasso rata

€

0,00

SPESE PRATICA / ISTRUTTORIA

€

0,00

TRASP. DOCUMENTAZ. PERIODICA

Se le condizioni economiche in vigore a fine anno non sono cambiate rispetto alla comunicazione precedente, il

documento di sintesi non verrà inviato. Il cliente potrà, comunque, in qualsiasi momento ottenere gratuitamente copia

del documento di sintesi con le condizioni economiche in vigore. Qualora il cliente abbia scelto il regime di

comunicazioni telematiche, potrà richiedere il documento di sintesi aggiornato in qualsiasi momento tramite il servizio

di Banca Virtuale o ottenerne tempestivamente copia per posta elettronica.

FOGLIO INFORMATIVO - Aggiornato al: 17/02/2017

(ZF/000004505)

Pagina 3 di 6

Costi in Caso di Ritardo nel Pagamento

Tasso di mora

2 punti percentuali

Spese per primo sollecito

€

5,00

Spese per secondo sollecito

€

5,00

PIANO DI AMMORTAMENTO

Tipo di ammortamento

FRANCESE A RATE COST. POSTIC.

Tipologia di rata

rate costanti posticipate

Periodicità delle rate

MENSILE

Numero Rate Ammortamento

Tenuto conto della richiesta del cliente secondo il numero

massimo di rate stabilito dalla Banca

Data scadenza

Tenuto conto della richiesta del cliente secondo il numero

massimo di rate stabilito dalla Banca

Prima della conclusione del contratto è consigliabile prendere visione del piano di ammortamento

personalizzato allegato al documento di sintesi.

ALTRE SPESE DA SOSTENERE

Perizia tecnica

Adempimenti notarili

Oneri tributari

Max € 1.000 a cura di tecnico di fiducia della Banca

Secondo il tariffario notarile

Per operazioni di durata superiore a 18 mesi sono

dovute, ove previsto, l’imposta di registro, di bollo,

ipotecarie e catastali e delle tasse sulle concessioni

governative. La durata del finanziamento superiore a

18 mesi permette l’esercizio dell’opzione per

l’applicazione dell’imposta sostitutiva di cui all’art. 17

D.P.R. 29/9/1973 n.601. In alternativa alle suddette

imposte ordinarie potrà quindi essere applicata

l’imposta sostitutiva nella misura dello 0,25% del

finanziamento, ad eccezione dei mutui richiesti da

persone fisiche, che non agiscono nell’esercizio

dell’attività

di

impresa,

destinati

all’acquisto/costruzione/ristrutturazione di immobili ad

uso abitativo diversi dalla “prima casa” per i quali

l’imposta sostitutiva è pari al 2% della somma erogata).

-

Assicurazione immobile

Per operazioni con durata inferiore o uguale a 18 mesi:

recupero imposta di bollo (ai sensi dell’art. 13 – comma

2 bis, nota 2 Tariffa parte I – DPR 642/1972) euro

16,00 sul contratto di finanziamento e per ciascuna

garanzia. L’imposta di bollo non è dovuta nel cso in cui

il finanziamento sia erogato su un conto corrente

aperto presso la stessa banca (sul quale viene ad

applicarsi la previsione dell’art. 13 comma 2-bis della

tariffa Parte I – allegato A DPR 642/1972). Il recupero

delle altre imposte indirette si effettua in ragione della

tipologia di garanzia sul finanziamento concesso.

Per assicurazione dell’immobile contro i danni di incendio,

caduta di fulmine e scoppio secondo le tariffe applicate dalla

compagnia di assicurazione per il valore di ricostruzione

desumibile dalla perizia

TEMPI DI EROGAZIONE

Durata dell'istruttoria

Entro 20 giorni dalla presentazione della documentazione

completa

Disponibilità dell'importo

Immediatamente dopo la stipula del contratto

ESTINZIONE ANTICIPATA, PORTABILITÀ E RECLAMI

FOGLIO INFORMATIVO - Aggiornato al: 17/02/2017

(ZF/000004505)

Pagina 4 di 6

Estinzione anticipata

Il cliente può estinguere anticipatamente in tutto o in parte il mutuo chirografario per il credito al consumo con un

preavviso di almeno 3 giorni pagando unicamente un compenso omnicomprensivo stabilito dal contratto, che non potrà

essere superiore all’1% del debito residuo.

Recesso della banca

In determinate ipotesi (ad es.: mancato pagamento delle rate; vicende riguardanti il cliente o gli eventuali garanti che –

incidendo sulla loro situazione patrimoniale, finanziaria o economica – pongono in pericolo la restituzione delle somme

alla banca), il contratto si scioglie, automaticamente o a richiesta della banca, che, conseguentemente, ha diritto di

ottenere l’immediato pagamento di quanto dovutole.

Diritto di recesso

Il consumatore ha diritto di recedere dal contratto di credito entro quattordici giorni di calendario dalla conclusione del

contratto.

Rimborso anticipato

Il consumatore ha il diritto di rimborsare il credito anche prima della scadenza del contratto, in qualsiasi momento, in

tutto o in parte.

Il finanziatore ha diritto ad un indennizzo in caso di rimborso anticipato

Consultazione di una banca dati

Se il finanziatore rifiuta la domanda di credito dopo aver consultato una banca dati, il consumatore ha il diritto di essere

informato immediatamente e gratuitamente del risultato della consultazione.

Il consumatore non ha questo diritto se comunicare tale informazione è vietato dalla normativa comunitaria o è

contrario all’ordine pubblico o dalla pubblica sicurezza.

Diritto a ricevere una copia del contratto

Il consumatore ha il diritto, su sua richiesta, di ottenere gratuitamente copia del contratto di credito idonea per la

stipula.

Il consumatore non ha questo diritto se il finanziatore, al momento della richiesta, non intende concludere il contratto

LEGENDA

FOGLIO INFORMATIVO - Aggiornato al: 17/02/2017

(ZF/000004505)

Pagina 5 di 6

Accollo

Contratto tra un debitore e una terza persona che si impegna a pagare il

debito al creditore.

Imposta sostitutiva

Imposta pari allo 0,25% della somma erogata, per mutui superiori a 18 mesi,.

sull'ammontare del finanziamento nel caso di:

- acquisto, costruzione o ristrutturazione della propria prima casa,

destinandola ad abitazione principale;

- destinazione del finanziamento al ripristino della liquidità del cliente nonché

generiche esigenze di spesa da parte di persone fisiche.

L’imposta sostitutiva è pari al 2,00% dell’ammontare del finanziamento negli

altri casi..

Istruttoria

Pratiche e formalità necessarie alla erogazione del mutuo.

Parametro di indicizzazione (per i

Parametro di mercato o di politica monetaria preso a riferimento per

mutui a tasso variabile)/ Parametro di determinare il tasso di interesse.

riferimento (per i mutui a tasso fisso)

Piano di ammortamento

Piano di rimborso del mutuo con l’indicazione della composizione delle

singole rate (quota capitale e quota interessi), calcolato al tasso definito nel

contratto.

Piano di ammortamento “francese”

Il piano di ammortamento più diffuso in Italia. La rata prevede una quota

capitale crescente e una quota interessi decrescente. All’inizio si pagano

soprattutto interessi; a mano a mano che il capitale viene restituito,

l'ammontare degli interessi diminuisce e la quota di capitale aumenta.

Piano di ammortamento “italiano”

Ogni rata è composta da una quota di capitale sempre uguale per tutto il

periodo di ammortamento e da una quota interessi che diminuisce nel tempo.

Piano di ammortamento “tedesco”

Prevede una rata costante e il pagamento degli interessi in anticipo, cioè

all'inizio del periodo in cui maturano. La prima rata è costituita solo da

interessi ed è pagata al momento del rilascio del prestito; l’ultima è costituita

solo dal capitale.

Quota capitale

Quota della rata costituita dall’importo del finanziamento restituito.

Quota interessi

Quota della rata costituita dagli interessi maturati..

Rata costante

La somma tra quota capitale e quota interessi rimane uguale per tutta la

durata del mutuo.

Rata crescente

La somma tra quota capitale e quota interessi aumenta al crescere del

numero delle rate pagate.

Rata decrescente

La somma tra quota capitale e quota interessi diminuisce al crescere del

numero delle rate pagate

Rimborso in un’unica soluzione

L’intero capitale viene restituito tutto insieme alla scadenza del contratto.

Durante il rapporto le rate sono costituite dai soli interessi.

Spread

Maggiorazione applicata ai parametri di riferimento o di indicizzazione.

Tasso annuo effettivo globale

Indica il costo totale del mutuo su base annua ed è espresso in percentuale

(TAEG)

sull'ammontare del finanziamento concesso. Comprende il tasso di interesse

e altre voci di spesa, ad esempio spese di istruttoria della pratica e di

riscossione della rata.

Tasso di interesse di

Il tasso degli interessi dovuti sulla somma finanziata per il periodo che va

preammortamento

dalla data di stipula del finanziamento alla data di scadenza della prima rata.

Tasso di interesse nominale annuo

Rapporto percentuale, calcolato su base annua, tra l’interesse (quale

compenso del capitale prestato) e il capitale prestato.

Tasso di mora

Maggiorazione del tasso di interesse applicata in caso di ritardo nel

pagamento delle rate.

Tasso effettivo globale medio

Tasso di interesse pubblicato ogni tre mesi dal Ministero dell’economia e

(TEGM)

delle finanze come previsto dalla legge sull’usura. Come prescrive la legge, il

limite oltre il quale gli interessi sono da considerarsi usurari si ottiene

aumentando i tassi medi di un quarto e aggiungendo un margine di ulteriori

quattro punti percentuali. La differrenza tra il limite e il tasso medio non può

essere superiore a otto punti percentuali

Tasso Minimo debitore cd. “tasso

Il Tasso Minimo viene applicato in presenza di un tasso debitore indicizzato

floor”

ad un parametro di riferimento prescelto. Relativamente a tali rapporti il tasso

non potrà in nessun caso essere inferiore alla misura del TASSO MINIMO su

base annua.

FOGLIO INFORMATIVO - Aggiornato al: 17/02/2017

(ZF/000004505)

Pagina 6 di 6