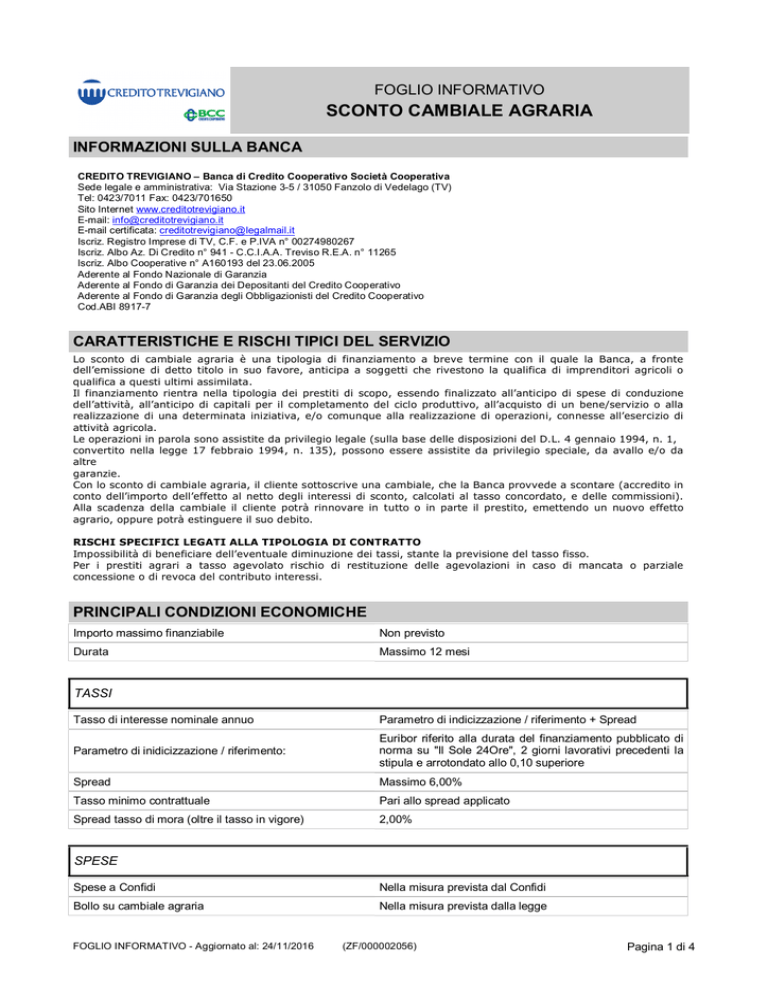

FOGLIO INFORMATIVO

SCONTO CAMBIALE AGRARIA

INFORMAZIONI SULLA BANCA

CREDITO TREVIGIANO – Banca di Credito Cooperativo Società Cooperativa

Sede legale e amministrativa: Via Stazione 3-5 / 31050 Fanzolo di Vedelago (TV)

Tel: 0423/7011 Fax: 0423/701650

Sito Internet www.creditotrevigiano.it

E-mail: [email protected]

E-mail certificata: [email protected]

Iscriz. Registro Imprese di TV, C.F. e P.IVA n° 00274980267

Iscriz. Albo Az. Di Credito n° 941 - C.C.I.A.A. Treviso R.E.A. n° 11265

Iscriz. Albo Cooperative n° A160193 del 23.06.2005

Aderente al Fondo Nazionale di Garanzia

Aderente al Fondo di Garanzia dei Depositanti del Credito Cooperativo

Aderente al Fondo di Garanzia degli Obbligazionisti del Credito Cooperativo

Cod.ABI 8917-7

CARATTERISTICHE E RISCHI TIPICI DEL SERVIZIO

Lo sconto di cambiale agraria è una tipologia di finanziamento a breve termine con il quale la Banca, a fronte

dell’emissione di detto titolo in suo favore, anticipa a soggetti che rivestono la qualifica di imprenditori agricoli o

qualifica a questi ultimi assimilata.

Il finanziamento rientra nella tipologia dei prestiti di scopo, essendo finalizzato all’anticipo di spese di conduzione

dell’attività, all’anticipo di capitali per il completamento del ciclo produttivo, all’acquisto di un bene/servizio o alla

realizzazione di una determinata iniziativa, e/o comunque alla realizzazione di operazioni, connesse all’esercizio di

attività agricola.

Le operazioni in parola sono assistite da privilegio legale (sulla base delle disposizioni del D.L. 4 gennaio 1994, n. 1,

convertito nella legge 17 febbraio 1994, n. 135), possono essere assistite da privilegio speciale, da avallo e/o da

altre

garanzie.

Con lo sconto di cambiale agraria, il cliente sottoscrive una cambiale, che la Banca provvede a scontare (accredito in

conto dell’importo dell’effetto al netto degli interessi di sconto, calcolati al tasso concordato, e delle commissioni).

Alla scadenza della cambiale il cliente potrà rinnovare in tutto o in parte il prestito, emettendo un nuovo effetto

agrario, oppure potrà estinguere il suo debito.

RISCHI SPECIFICI LEGATI ALLA TIPOLOGIA DI CONTRATTO

Impossibilità di beneficiare dell’eventuale diminuzione dei tassi, stante la previsione del tasso fisso.

Per i prestiti agrari a tasso agevolato rischio di restituzione delle agevolazioni in caso di mancata o parziale

concessione o di revoca del contributo interessi.

PRINCIPALI CONDIZIONI ECONOMICHE

Importo massimo finanziabile

Non previsto

Durata

Massimo 12 mesi

TASSI

Tasso di interesse nominale annuo

Parametro di indicizzazione / riferimento + Spread

Parametro di inidicizzazione / riferimento:

Euribor riferito alla durata del finanziamento pubblicato di

norma su "Il Sole 24Ore", 2 giorni lavorativi precedenti la

stipula e arrotondato allo 0,10 superiore

Spread

Massimo 6,00%

Tasso minimo contrattuale

Pari allo spread applicato

Spread tasso di mora (oltre il tasso in vigore)

2,00%

SPESE

Spese a Confidi

Nella misura prevista dal Confidi

Bollo su cambiale agraria

Nella misura prevista dalla legge

FOGLIO INFORMATIVO - Aggiornato al: 24/11/2016

(ZF/000002056)

Pagina 1 di 4

Trattenuta per S.G.F.A. Società di Gestione Fondi per Nella misura prevista dalla legge

l'Agroalimentare (per i finanziamenti assistiti)

Istruttoria

0,50% sull'importo finanziato/richiesto

Incasso rata

€

Invio comunicazioni periodiche Trasparenza

POSTA: €

2,00

CASELLARIO POSTALE INTERNO: €

2,00

NON INVIATA: €

2,00

CHIOSCO MULTIMEDIALE: €

2,00

CASELLARIO ELETTRONICO: €

0,00

0,00

Se le condizioni economiche in vigore a fine anno non sono cambiate rispetto alla comunicazione precedente, il

documento di sintesi non verrà inviato. Il cliente potrà, comunque, in qualsiasi momento ottenere gratuitamente copia

del documento di sintesi con le condizioni economiche in vigore. Qualora il cliente abbia scelto il regime di

comunicazioni telematiche, potrà richiedere il documento di sintesi aggiornato in qualsiasi momento tramite il servizio

di Banca Virtuale o ottenerne tempestivamente copia per posta elettronica.

GIORNI

Giorni banca

6

PIANO DI AMMORTAMENTO

Tipo calendario

GIORNI CIVILI / 365

Altre spese

Recupero spese per Visure Catastali, Cerved, ecc.

Lettere, raccomandate, telegrammi a clientela

Solleciti telefonici

Rilascio certificazioni interessi

Gestione anagrafiche, liberatorie garanzie ecc.

Spese rilascio attestazioni capacità finanziaria, referenze, ecc.

Diritti d’urgenza

Max € 500,00

Max € 26,00

Max € 26,00

Max € 20,00

Max € 70,00

Max € 150,00

Max € 300,00

Le spese saranno pari ai costi

sostenuti per la produzione della

documentazione richiesta

€ 15,00

Spese per copia documentazione o per copia conforme

Ulteriori spese per diritti d’urgenza su richiesta documentazione

ULTIME RILEVAZIONI DEL PARAMETRO DI RIFERIMENTO

Tasso di riferimento: Euribor 12 mesi /360 puntuale arrotondato 0,10

Data

Valore

01.10.2016

0%

01.07.2016

0%

01.04.2016

0%

Il Tasso Effettivo Globale Medio (TEGM), previsto dall’art. 2 della legge sull’usura (l. n. 108/1996), relativo alle

aperture di credito in conto corrente, agli scoperti senza affidamento, nonché agli anticipi e sconti commerciali può

essere consultato in filiale e sul sito internet della banca www.creditotrevigiano.it .

I tassi, le commissioni e spese riportate nella loro misura massima vengono in ogni caso applicate entro la misura

massima consentita dalla Legge sull’usura n.108/96 ai sensi dell’art.2 e dalla relativa normativa di attuazione.

TEMPI DI EROGAZIONE

Durata dell’Istruttoria

Disponibilità dell’importo

FOGLIO INFORMATIVO - Aggiornato al: 24/11/2016

La banca concede il finanziamento, a condizione che l’istruttoria abbia

esito favorevole, entro 60 giorni dalla richiesta del cliente.

Le somme erogate sono messe a disposizione del cliente mediante

versamento sul conto corrente a lui intestato/cointestato oppure

mediante consegna del relativo importo al medesimo, entro 8 giorni

dalla stipula, salva l’acquisizione delle garanzie concordate (la valuta

di accredito è pari al giorno di stipula).

(ZF/000002056)

Pagina 2 di 4

RECESSO E RECLAMI

Estinzione anticipata

Il cliente ha la facoltà di estinguere anticipatamente il finanziamento garantito dalla cambiale agraria, senza penalità e

con preavviso di giorni 8 (otto) corrispondendo alla banca l’importo della cambiale stessa.

Recesso della banca

In determinate ipotesi (ad es.: vicende riguardanti il cliente o gli eventuali garanti che – incidendo sulla loro situazione

patrimoniale, finanziaria o economica – pongono in pericolo la restituzione delle somme alla banca), il contratto si

scioglie, automaticamente o a richiesta della banca, che, conseguentemente, ha diritto di ottenere l’immediato

pagamento di quanto dovutole.

Tempi massimi di chiusura del rapporto

La banca conclude gli adempimenti connessi alla richiesta del mutuatario entro 8 giorni decorrenti dalla data di

integrale pagamento di quanto dovutole a seguito del recesso

Reclami

I reclami vanno inviati all’Ufficio Reclami del Credito Trevigiano, Via Stazione 3-5, 31050 Fanzolo di Vedelago

(TV), indirizzo di posta elettronica certificata (PEC) [email protected] o alla casella di posta elettronica

[email protected], che risponde entro 30 giorni dal ricevimento, se il reclamo riguarda un servizio bancario,

entro 90 giorni se il reclamo riguarda un servizio in materia di investimenti.

Se il Cliente non è soddisfatto o non ha ricevuto risposta entro i termini predetti, prima di ricorrere al giudice può

rivolgersi a:

�

Arbitro Bancario Finanziario (ABF). Per sapere come rivolgersi all’Arbitro si può consultare il sito

www.arbitrobancariofinanziario.it, chiedere presso le Filiali della Banca d'Italia, oppure chiedere alla banca;

�

Conciliatore BancarioFinanziario. Se sorge una controversia con la banca, il Cliente può attivare una

procedura di mediazione finalizzata alla conciliazione, che consiste nel tentativo di raggiungere un accordo

con la banca, grazie all’assistenza di un conciliatore indipendente. Per questo servizio è possibile rivolgersi al

Conciliatore BancarioFinanziario (Organismo iscritto nel Registro tenuto dal Ministero della Giustizia), con

sede a Roma, Via delle Botteghe Oscure 54, tel. 06.674821, sito internet www.conciliatorebancario.it.

Avvertenza: si invita il Cliente a consultare le guide in materia disponibili presso tutte le filiali e sul sito

internet della banca.

LEGENDA

Accollo

Contratto tra un debitore e una terza persona che si impegna a pagare il

debito del creditore.

Imposta sostitutiva

Si applica l’imposta sostitutiva pari al 2,00% dell’ammontare del

finanziamento nel caso di finanziamenti destinati all’acquisto, alla

costruzione, alla ristrutturazione di un immobile a uso abitativo e relative

pertinenze per il quale non ricorrono le condizioni della prima casa.

Si applica l’imposta sostitutiva pari al 0,25% dell’ammontare del

finanziamento in tutti gli altri casi.

Esente nel caso si tratti di mutuo trasferito da altra banca/intermediario (ai

sensi art. 8 D.L. 31/12/2007 convertito con modificazioni nella Legge

40/2007).

Istruttoria

Spese per le indagini e l’analisi espletate dalla banca volte a determinare la

capacità di indebitamento del cliente e la forma di finanziamento opportuna.

Parametro di indicizzazione (per i Parametro di mercato o di politica monetaria preso a riferimento per

mutui a tasso variabile)/ Parametro di determinare il tasso di interesse.

riferimento (per i mutui a tasso fisso)

Piano di ammortamento

Piano di rimborso del mutuo con l’indicazione della composizione delle

singole rate (quota capitale e quota interessi), calcolato al tasso definito nel

contratto.

Piano di ammortamento “francese”

Il piano di ammortamento più diffuso in Italia. La rata prevede una quota

capitale crescente e una quota interessi decrescente. All’inizio si pagano

soprattutto interessi; a mano a mano che il capitale viene restituito,

l'ammontare degli interessi diminuisce e la quota di capitale aumenta.

Quota capitale

Quota della rata costituita dall’importo del finanziamento restituito.

Quota interessi

Quota della rata costituita dagli interessi maturati..

FOGLIO INFORMATIVO - Aggiornato al: 24/11/2016

(ZF/000002056)

Pagina 3 di 4

Rata costante

La somma tra quota capitale e quota interessi rimane uguale per tutta la

durata del mutuo.

Rimborso in un’unica soluzione

L’intero capitale viene restituito tutto insieme alla scadenza del contratto.

Durante il rapporto le rate sono costituite dai soli interessi.

Spread

Maggiorazione applicata ai parametri di riferimento o di indicizzazione.

Tasso annuo effettivo globale Indica il costo totale del mutuo su base annua ed è espresso in percentuale

(TAEG)

sull'ammontare del finanziamento concesso. Comprende il tasso di interesse

e altre voci di spesa, ad esempio spese di istruttoria della pratica e di

riscossione della rata.

Tasso

di

interesse

di Il tasso degli interessi dovuti sulla somma finanziata per il periodo che va

preammortamento

dalla data di stipula del finanziamento alla data di inizio ammortamento.

Tasso di interesse nominale annuo

Rapporto percentuale, calcolato su base annua, tra l’interesse (quale

compenso del capitale prestato) e il capitale prestato.

Tasso di mora

Maggiorazione del tasso di interesse applicata in caso di ritardo nel

pagamento delle rate.

Tasso effettivo globale medio Tasso di interesse pubblicato ogni tre mesi dal Ministero dell’Economia e

(TEGM)

delle Finanze come previsto dalla legge sull’usura. Per verificare se un tasso

di interesse è usurario, quindi vietato, bisogna individuare, tra tutti quelli

pubblicati, il TEGM altri finanziamenti, aumentarlo della metà e accertare che

quanto richiesto dalla banca/intermediario non sia superiore.

Consumatore

Assume tale qualifica il cliente – persona fisica – che richiede il servizio

bancario per scopi estranei all’attività imprenditoriale o professionale

Perizia

Relazione di un tecnico che attesta il valore dell’immobile da ipotecare.

FOGLIO INFORMATIVO - Aggiornato al: 24/11/2016

(ZF/000002056)

Pagina 4 di 4