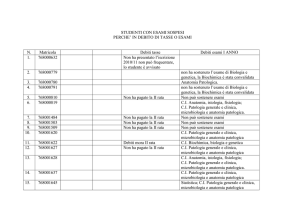

SCHEDE DI MATEMATICA FINANZIARIA 2

Quando intervengono più importi

I problemi finora sono stati piuttosto semplici, ma anche poco realistici: le operazioni finanziarie possono coinvolgere più

movimenti di una sola entrata e una sola uscita. In tal caso, bisogna capire come mettere insieme tutti i dati. Ecco una

scaletta utile e abbastanza generale; ma bisogna comunque essere attenti a portare eventuali adattamenti allo schema, in

presenza di problemi particolari.

1 Anzitutto, bisogna trovare l’ordine temporale in cui vanno messi tutti i movimenti; più sono nel passato, più vanno a

sinistra; più sono nel futuro, più vanno a destra.

2 Poi bisogna decidere in che momento stiamo eseguendo i nostri calcoli: prima di tutti i movimenti? Dopo tutti i

movimenti? In qualche punto in mezzo?

3 Stabilito ciò, bisogna capitalizzare i movimenti nel passato (infatti, durante il passato sono stati accumulati interessi) e

attualizzare quelli nel futuro (infatti, gli interessi futuri non sono ancora stati ottenuti).

4 Una volta capitalizzati o attualizzati, i movimenti vanno sommati, se sono entrate, o sottratti, se sono uscite, in modo da

formare i totali impliciti nel problema.

5 Infine, i movimenti vanno confrontati, impiegando il segno di uguale (più di rado, almeno negli esercizi, i segni di

maggiore o minore); in tal modo si ottiene un’equazione, che va risolta, rispondendo al problema.

Esempio: dobbiamo pagare 3 debiti, tutti al tasso annuo del 6%: il primo è di 10.000 euro e scade fra 3 anni; il secondo è di

25.000 euro e scade fra 5 anni; il terzo è di 17.000 euro e scade fra 6 anni. Volendo rimborsare tutto con un unico

pagamento fra 2 anni, qual è l’importo x da pagare?

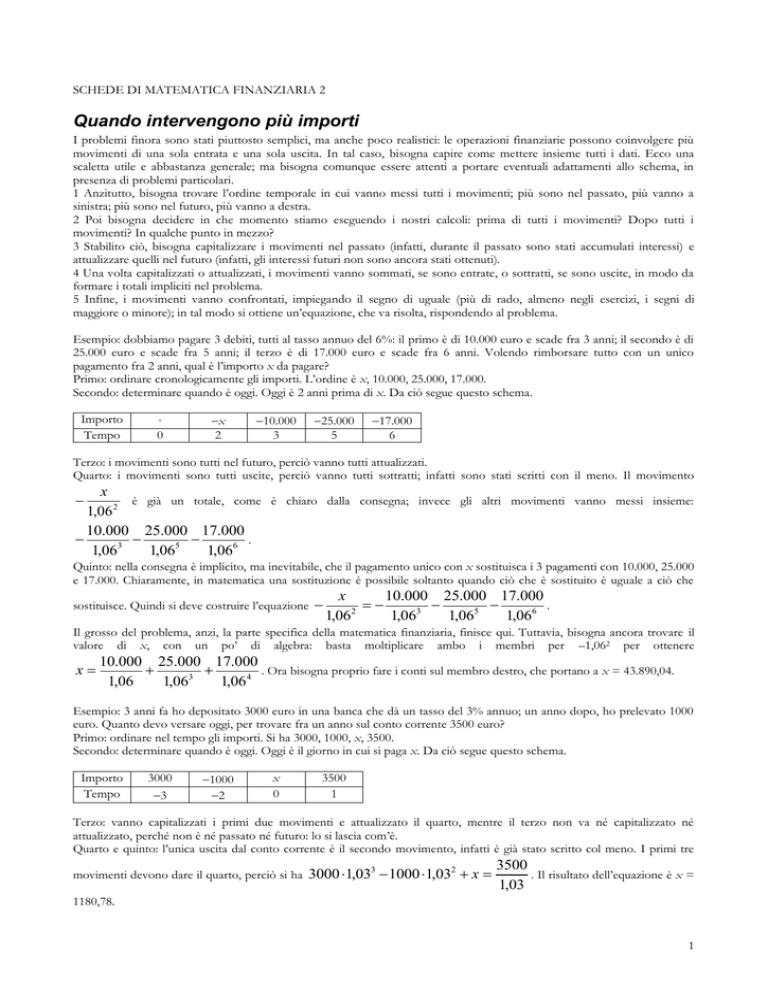

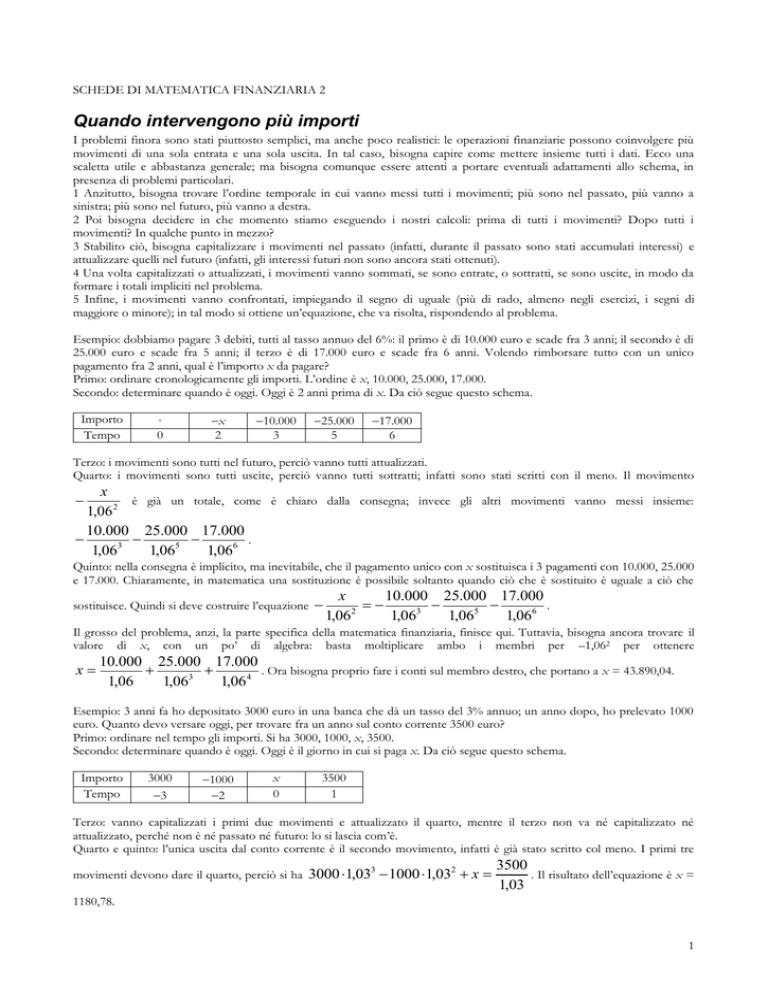

Primo: ordinare cronologicamente gli importi. L’ordine è x, 10.000, 25.000, 17.000.

Secondo: determinare quando è oggi. Oggi è 2 anni prima di x. Da ciò segue questo schema.

Importo

Tempo

0

x

2

10.000

3

25.000

5

17.000

6

Terzo: i movimenti sono tutti nel futuro, perciò vanno tutti attualizzati.

Quarto: i movimenti sono tutti uscite, perciò vanno tutti sottratti; infatti sono stati scritti con il meno. Il movimento

x

è già un totale, come è chiaro dalla consegna; invece gli altri movimenti vanno messi insieme:

1,06 2

10.000 25.000 17.000

.

1,063

1,065

1,066

Quinto: nella consegna è implicito, ma inevitabile, che il pagamento unico con x sostituisca i 3 pagamenti con 10.000, 25.000

e 17.000. Chiaramente, in matematica una sostituzione è possibile soltanto quando ciò che è sostituito è uguale a ciò che

sostituisce. Quindi si deve costruire l’equazione

x

10.000 25.000 17.000

.

2

1,06

1,063

1,065

1,066

Il grosso del problema, anzi, la parte specifica della matematica finanziaria, finisce qui. Tuttavia, bisogna ancora trovare il

valore di x, con un po’ di algebra: basta moltiplicare ambo i membri per –1,062 per ottenere

x

10.000 25.000 17.000

. Ora bisogna proprio fare i conti sul membro destro, che portano a x = 43.890,04.

1,06

1,063

1,064

Esempio: 3 anni fa ho depositato 3000 euro in una banca che dà un tasso del 3% annuo; un anno dopo, ho prelevato 1000

euro. Quanto devo versare oggi, per trovare fra un anno sul conto corrente 3500 euro?

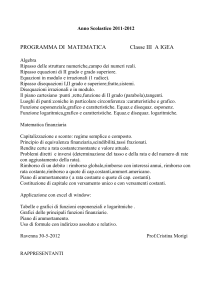

Primo: ordinare nel tempo gli importi. Si ha 3000, 1000, x, 3500.

Secondo: determinare quando è oggi. Oggi è il giorno in cui si paga x. Da ciò segue questo schema.

Importo

Tempo

3000

3

1000

2

x

0

3500

1

Terzo: vanno capitalizzati i primi due movimenti e attualizzato il quarto, mentre il terzo non va né capitalizzato né

attualizzato, perché non è né passato né futuro: lo si lascia com’è.

Quarto e quinto: l’unica uscita dal conto corrente è il secondo movimento, infatti è già stato scritto col meno. I primi tre

movimenti devono dare il quarto, perciò si ha

3000 1,033 1000 1,032 x

3500

. Il risultato dell’equazione è x =

1,03

1180,78.

1

Esempio: 2 anni fa, ho prestato 3000 euro al 4%; quando è il momento del rimborso, uso il denaro per estinguere un mio

debito di 3500 euro al 3%, che scadrà fra 2 anni. Quando mi è stato o mi sarà rimborsato il denaro?

Primo: l’ordine è 3000, 3500.

Secondo: oggi è in un momento intermedio fra i due movimenti, perciò lo schema è questo.

Importo

Tempo

3000

2

0

3500

2

Non scrivo l’incognita, perché riguarda il tempo, perciò non so dove collocarla.

Terzo: si capitalizza il primo movimento e si attualizza il secondo.

Quarto: che il 3000 sia un’uscita è chiaro; ma lo è anche il 3500, perché si tratta di un rimborso che devo fare, sia pure

anticipatamente.

Quinto: conviene fissare le idee e immaginare che il rimborso capiti in qualche momento del futuro (se non sarà così,

semplicemente il tempo avrà un segno negativo), in modo da ottenere che il montante del mio credito sia uguale al valore

attuale del mio debito:

3000 1,042 x

3500

.

1,032 x

Anche qui la parte specifica della matematica finanziaria è finita, ma c’è ancora da risolvere l’equazione.

Intanto si può dividere ambo i membri per 1000, in modo da ottenere

3 1,04 2 x

3,5

.

1,032 x

Poi bisogna portare tutti i termini con le x da un lato (per fissare le idee, a sinistra) dell’uguale e tutti i termini noti dall’altro,

quindi, tanto per cominciare, 1,032x1,042+x = 3,5/3.

1,032

3,5

.

1,042 1,04 x

x

1,03

3

1,04 x

3,5

Ancora, tutti i termini noti vanno spostati a destra, in modo da ottenere

.

x

1,03

3 1,032 1,042

Ora c’è da gestire il membro sinistro; a questo scopo si usano le proprietà delle potenze:

x

1,04

Usando ancora le proprietà delle potenze e svolgendo i calcoli al membro destro, si ha

1,01673 .

1,03

La frazione fra parentesi vale 1,009709, perciò l’equazione diventa 1,009709 x = 1,01673.

Usando i logaritmi, si trova x = log101,01673/log101,009709 = 1,717222.

Con facile conversione, si trova 1 anno, 8 mesi e 18 giorni (anno commerciale).

In tutti i problemi, si tratta sempre di costruire formule, portando tutti i termini a sinistra dell’uguale, con la struttura

C1

C2

CT

...

0 , in cui tutte le grandezze sono date tranne una; la grandezza che manca è

n1

n2

1 r 1 r

1 r nT

l’incognita da trovare per far tornare i conti.

L’importante è usare attenzione nel costruire la formula; ecco alcuni punti importanti da considerare.

* Convertire i tassi percentuali in unitari.

* Usare la stessa unità di misura per il tempo e per i tassi.

* Scrivere le entrate con il + e le uscite con il .

* Capire quali movimenti sono futuri, quali passati e quali presenti.

* Non capitalizzare e non attualizzare i movimenti presenti.

* Se si privilegia l’attualizzazione, e quindi si scrive come sopra C/(1+r)n, scrivere i tempi futuri con il + e quelli passati con il

, usando poi la definizione di esponente negativo.

Volendo, si può anche privilegiare la capitalizzazione, e quindi scrivere diversamente da sopra C(1+r)n, ma allora bisogna

scrivere i tempi passati con il + e quelli futuri con il , usando poi la definizione di esponente negativo.

O, infine, si può scrivere i termini futuri come C/(1+r)n e quelli passati come C(1+r)n, senza bisogno di segni negativi.

Quando il tasso non è costante

Finora si è trattato dei casi in cui si hanno tanti movimenti, ma ciascuno usa un solo tasso di capitalizzazione (o di

attualizzazione). Ora si tratterà il caso di un solo movimento, che può avere più tassi di capitalizzazione (o di

attualizzazione).

Si consideri un capitale C che per un periodo t1 matura interessi a un tasso r1 , poi per un successivo periodo t2 matura

interessi ad un tasso r2 e così via fino a un periodo tn , in cui gli interessi maturano ad un tasso rn . Il montante sarà ottenuto

mettendo insieme tutte le capitalizzazioni:

2

M C1 r1 1 1 r2 2 ...1 rn n .

t

t

t

D’altronde, è naturale: il capitale C comincia ad essere capitalizzato al tasso r1 , arrivando a C 1 r1 1 ; questo

t

“premontante” viene poi capitalizzato ad un tasso r2 , arrivando a C 1 r1 1 1 r2 2 ; il procedimento si ripete per ogni

tasso, finché si arriva alla capitalizzazione totale indicata sopra.

t

t

Esempio: un capitale di 6000 euro viene investito al 4%; dopo un anno, il tasso scende al 3,5%; dopo due anni, scende di un

altro punto percentuale; qual è il montante dopo 10 anni complessivi di capitalizzazione?

Dati: C = 6000, t1 = 1, r1 = 4%, t2 = 2, r2 = 3,5%, t3 = 1012 = 7, r3 = 3,5%1% = 2,5%. Quindi il montante è M =

60001,041,03521,0257 = 7945,70.

Le progressioni geometriche

Sono trattate anche nel libro.

Per la dimostrazione del valore di Sn si offre qui una variante del libro: sapendo che sono a2 = a1q, a3 = a1q2, a4 = a1q3 e così

via, la somma Sn = a1+a2+a3+...+an è uguale a a1+a1q+a1q2+...+a1qn1.

Raccogliendo a fattor comune, si ottiene Sn = a1(1+q+q2+...+qn1).

Moltiplicando questa uguaglianza per q, si ottiene qSn = a1(q+q2+q3+...+qn).

Sottraendo ora la seconda uguaglianza dalla prima, tutti i termini da q fino a qn1 si semplificano, perché si ha

Sn

= a1(1+q+q2+...+qn1 )

qSn

= a1( q+q2+...+qn1+qn) =

______________________________.

SnqSn = a1(1

qn)

Ci si trova quindi con l’equazione SnqSn = a1(1qn), in cui bisogna esplicitare Sn ; basta raccoglierla a fattor comune e

dividere ambo i membri per la parentesi tonda, arrivando al risultato del libro, cioè

1 qn

.

Sn a1

1 q

Ha un certo valore il caso in cui n tende a .

Se è 1 < q < 1, che è il caso più utile, allora qn tende a zero e si ottiene a1(1+q+q2+q3+...) = a1/(1q).

Se è q > 1, allora qn tende a infinito e si ottiene a1(1+q+q2+q3+...) = .

Se è q < 1, allora qn oscilla fra e e a1(1+q+q2+q3+...) non ha alcun valore.

Le rendite certe

Le progressioni geometriche sono utili per semplificare i calcoli, quando i problemi di matematica finanziaria trattano di

lunghe successioni di importi (rendite), costanti o in progressione geometrica. Il punto è chiarito entrando subito nel merito.

Accumulo di capitali (rendite con capitale finale)

Ogni periodo riesco a mettere da parte una rendita costante R, che investo al tasso periodale r; dopo n periodi, che capitale C

ottengo?

Il problema, esposto in questi termini, non è ancora ben definito; il punto essenziale è capire dopo quanto tempo dall’ultimo

versamento R si calcola il capitale. Si supponga perciò che il capitale sia determinato in concomitanza con l’ultimo

versamento.

In tal caso, per calcolare il legame fra C e R conviene ragionare a ritroso: l’ultima rendita R è versata quando si determina il

capitale, perciò non fa in tempo a maturare interessi; il contributo al capitale fornito dall’ultima rendita è quindi

semplicemente R.

A questa va aggiunta la penultima rendita, che ha potuto maturare interessi per l’ultimo periodo; il suo contributo al capitale

quindi è R(1+r).

Poi va aggiunta la terz’ultima rendita, che ha potuto maturare due periodi di interessi, quindi il suo contributo è R(1+r)2.

Per la quart’ultima rendita, il contributo al capitale è R(1+r)3 e così via.

Dato che le rendite in totale sono n, la prima rendita ha potuto accumulare interessi per n1 periodi, perciò il suo contributo

è R(1+r)n1.

3

In totale, si ha C = R+R(1+r)+R(1+r)2+...+R(1+r)n1.

Il passo più importante è stato fatto, perché la formula appena trovata permette di rappresentare e risolvere il problema, ma

la sua forma è scomoda; è qui che torna utile conoscere le progressioni geometriche. Si riporta per comodità il risultato

essenziale trovato a suo tempo:

a1 1 q q 2 ... q n1 Sn a1

qn 1

.

q 1

Ora si può cominciare ad elaborare la formula sulle rendite. Anzitutto, conviene raccogliere a fattor comune R, ottenendo C

= R[1+(1+r)+(1+r)2+...+(1+r)n1].

Se invece di 1+r scriviamo q, la parentesi quadra appare come [1+q+q2+...+qn1].

Abbiamo la formula per le progressioni geometriche, in cui non appare a1 , cioè in cui è a1 = 1.

La formula sulle rendite quindi si può scrivere come C = R[1+q+q2+...+qn1] o anche come

usare 1+r invece di q, come C R

CR

qn 1

o, tornando a

q 1

1 r n 1 , che dà subito

1 r 1

n

1 r 1

CR

.

r

1 r n 1

Il coefficiente

r

si indica spesso anche con sn|r e si legge “esse figurato”. In realtà, quando è stampato c’è anche

una linea orizzontale sopra la n, che è scomoda da riprodurre in Word e perciò qui viene omessa.

Esempio: riesco a mettere da parte 120 euro ogni mese, ad un tasso mensile dello 0,4%; che capitale avrò fra un anno, nel

momento in cui pago l’ultima rendita?

Dati: R = 120, r = 0,4% = 0,004, n = 12; il capitale quindi è C = 120[(1+0,004)121]/0,004 = 1472,11 euro.

Esempio: mi serve un capitale di 5000 euro fra 3 anni; con un tasso del 2% annuo, quanto devo mettere da parte ogni mese

(sempre nell’ipotesi che il capitale si determini con l’ultima rendita)?

Dati: C = 5000, n = 312 = 36 (i versamenti sono mensili, perciò bisogna trasformare tutto in mesi), r = (1+0,02)1/121 =

0,001652

(anche

qui

serve

l’equivalente

mensile);

la

rendita

quindi

si

ottiene

da

5000 R

1,00165236 1

R 12,10963 ed è R = 5000/12,10963 = 412,89 euro.

0,001652

Esempio: deposito 300 euro tutti i mesi per 2 anni, ad un tasso mensile dello 0,15%; che capitale avrò un semestre dopo

l’ultimo versamento?

Dati: R = 300, n = 212 = 24, r = 0,0015, dilazione dopo l’ultima rendita (chiamiamola d) = 6.

Qui non basta calcolare il capitale all’ultima rendita, ma bisogna anche tener conto che questo capitale starà a maturare

interessi per altri 6 mesi. Il capitale all’ultima rendita sarebbe C = 300(1,0015241)/0,0015 = 7325,58 euro; il capitale dopo i

6 mesi di dilazione diventa 7325,58(1+0,0015) 6 = 7391,76 euro. Questa procedura corrisponde alla formula

n

1 r 1

1 r d .

CR

r

Gli ammortamenti (rendite con capitale iniziale)

Oggi ottengo un capitale C, che dovrò restituire con pagamenti costanti a cominciare dal prossimo periodo, per n periodi a

un tasso r. Qual è l’ammontare R di ogni pagamento?

Il capitale C deve valere quanto la somma di tutti i valori attuali dei pagamenti R; perciò il problema si rappresenta con

C

R

R

R

...

.

2

1 r 1 r

1 r n

Anche in questo caso, la formula può essere migliorata mediante le progressioni geometriche.

4

1

1

1

; la parentesi quadra può

C R

...

2

1 r n

1 r 1 r

2

n

1

1

1

anche essere scritta come

...

.

1 r

1 r 1 r

Anzitutto si raccoglie R a fattor comune, ottenendo

Sostituendo q a 1/(1+r), si ottiene [q+q2+...+qn] o anche, raccogliendo una q, q[1+q+...+qn1].

Questa è la formula per le progressioni geometriche, in cui è a1 = q. La formula dell’ammortamento quindi si può scrivere

come C = Rq[1+q+q2+...+qn1] o anche come

C Rq

1 qn

o, tornando a usare 1+r invece di q, come

1 q

n

1

1

1

1 r .

CR

1 r 1 1

1 r

n

n

1

1

1

1

1

1

1 r

1 r

Da qui i passaggi sono semplici: da C R

, si passa a C R

, quindi si “ribalta”

r

1 r 1 r 1

1 r

1 r

1 r

n

1 1 r 1

la frazione r/(1+r), ottenendo C R

; semplificando e sistemando i termini, si arriva a

1

1 r r 1 r

1

CR

1

1 r n .

r

1

Il coefficiente

1

1 r n si indica spesso anche con an|r e si legge “a figurato”. In realtà, quando è stampato c’è anche

r

una linea orizzontale sopra la n, che è scomoda da riprodurre in Word e perciò qui viene omessa.

Esempio: di che capitale deve disporre un sedicenne per vivere di rendita?

Naturalmente, bisogna circostanziare: stabiliamo che per vivere con una certa tranquillità servano indicativamente 15.000

euro all’anno, che i tassi d’interesse annui siano sul 3% e che ci si aspetti di campare almeno fino a novant’anni, perciò altri

1

84 anni. Allora il problema prende la forma

C 15.000

1

1,0384 458.251,28 . Quindi serve poco meno di

0,03

mezzo milione di euro.

Esempio: lo stesso, ma con un tasso d’inflazione w pari al 2,5%. Qui serve un po’ di acutezza: mentre gli interessi aumentano

il potere l’acquisto delle rate, l’inflazione lo diminuisce; perciò, mentre le rate attualizzate vengono divise per 1+r, le stesse

rate attualizzate vanno moltiplicate per 1+w.

In pratica, invece di avere 1/(1+r), si avrà (1+w)/(1+r), perciò invece di 1+r si avrà (1+r)/(1+w) e invece di r si avrà

(1+r)/(1+w)1 = (rw)/(1+r).

Quindi, nel nostro problema, basta usare (0,030,025)/1,03 = 0,004854 invece di 0,03 e il risultato diventa

1

C 15.000

1

1,00485484 1.032.722,87 ; il capitale necessario risulta più del doppio rispetto al caso senza

0,004854

inflazione!

5

I piani di ammortamento

Tratteremo soltanto dei piani di ammortamento a rata costante (francese, progressivo) e a quota capitale costante (italiano); il primo

perché è applicato alla stragrande maggioranza dei prestiti, il secondo per avere una comprensione più completa del

problema.

In un piano di ammortamento, si indica nei particolari che cosa succede al prestito, rata per rata. In particolare, nel piano di

ammortamento conviene che siano presenti le seguenti voci: numero della rata, capitale prima di aver pagato la rata, importo

della rata, quota interessi, quota capitale, capitale dopo aver pagato la rata.

Obiezione: una volta stabilito l’importo che il debitore deve pagare, a che serve un piano d’ammortamento esposto nei

particolari? Serve perché tutta la mole di calcolo permette di separare, all’interno della rata, le quote interesse dalle quote

capitale e questa separazione ha almeno tre motivi pratici per essere attuata.

* Chi intende rimborsare un prestito in anticipo, deve sapere quanto capitale gli resta da restituire; tale capitale è dato dal

capitale iniziale meno la somma di tutte le quote capitale. Se non si conoscono le quote capitale, il calcolo è impossibile.

* Il fisco concede agevolazioni per alcune categorie di mutui ipotecari, misurate sul totale di interessi pagati in un anno; tali

interessi si possono determinare soltanto conoscendo le quote interessi.

* I mutui a tasso indicizzato, in genere, sono fatti in modo che la quota capitale di ogni rata sia quella stabilita per contratto,

mentre la quota interessi varia di volta in volta, secondo l’andamento di mercato dei tassi d’interesse. Conoscere la

composizione della rata è quindi essenziale per calcolarla.

Per determinare il piano d’ammortamento, servono i dati contrattuali che stabiliscono le condizioni del prestito, cioè il

capitale prestato C, il tasso r, la durata n e la periodicità di pagamento, che va convertita in frequenza, cioè in numero di rate

all’anno.

Il capitale è di immediata lettura.

Di solito, la durata è in anni e va convertita in numero di rate, perciò moltiplicata per la frequenza. Ad esempio, un mutuo

ventennale con rate mensili ha una durata n = 2012 = 240.

Anche il tasso non è periodale; viene fornito come TAN, cioè tasso annuo nominale, e va diviso per la frequenza; ad

esempio, se il TAN è il 6% e le rate semestrali, è r = 0,06/2 = 0,03.

Qualcuno obietterà: ma il tasso equivalente non si calcola così. Vero, ma il tasso equivalente sarebbe minore e le banche

guadagnerebbero meno, pertanto adottano il metodo brutale sopra. Nell’esempio appena mostrato, il tasso equivalente

sarebbe 0,0296.

La periodicità non ha un impiego diretto, ma viene usata per determinare tasso e durata.

Costruzione di un ammortamento francese, con un esempio

Un contratto dà: capitale di 100.000 euro, in 10 anni, con TAN = 5% e periodicità semestrale.

Anzitutto, si determina la durata, cioè n = 102 = 20, e il tasso, cioè r = 0,05/2 = 0,025; poi si comincia a stendere il piano

d’ammortamento.

Capitale prima di aver pagato la prima rata: è il capitale prestato, cioè 100.000.

Prima rata: la caratteristica di questo piano è la rata costante; in altri termini, bisogna che il capitale sia equivalente all’insieme

di tutte le rate da pagare e queste rate sono tutte uguali fra loro; bisogna poi tener conto che le rate saranno pagate in futuro,

perciò bisogna attualizzarle. In sostanza, si ottiene quanto già mostrato per le rendite con capitale iniziale, perciò la formula

1

che lega capitale e rate è

100.000 R

1

1 0,02520 Ra

20|0, 025 ; la rata quindi si ottiene dal capitale esplicitando R,

0,025

cioè con la formula inversa R = 100.000/a20|0,025 = 6414,71.

Prima quota interessi: gli interessi si calcolano con la formula 100.0000,025t, ma qui è t = 1, perché il tasso si applica su un

intero periodo di pagamento, perciò la quota interessi è determinata da 100.0000,025 = 2500.

Prima quota capitale: dato che la rata è costituita da quota interessi e quota capitale, per trovare la quota capitale basta

togliere la quota interessi dalla rata: 6414,712500 = 3914,71.

Capitale dopo il pagamento della prima rata: dal capitale prima di aver pagato la rata, va tolta la quota capitale, perciò si ha

100.0003914,71 = 96.085,29.

Capitale prima di pagare la seconda rata: è il capitale dopo aver pagato la prima rata, cioè 96.085,29.

Seconda rata: l’ammortamento è a rate costanti, perciò tutte le rate sono uguali; si ripete quindi 6414,71.

Seconda quota interessi: ora gli interessi vanno calcolati sul debito attuale, che è 96.085,29; perciò la quota è 96.085,290,025

= 2402,13.

Seconda quota capitale: è 6414,712402,13 = 4012,58.

Capitale dopo il pagamento della seconda rata: si toglie l’ultima quota capitale calcolata dal capitale restante:

96.085,294012,58 = 92072,71.

Per la terza rata, si continua allo stesso modo della seconda. Si finirà alla ventesima rata, quando il capitale dopo aver pagato

la rata sarà 0. Ecco il piano al completo.

6

Periodi

1

2

3

4

5

6

7

8

9

10

11

12

13

14

15

16

17

18

19

20

Capitale prima di

aver pagato la

rata

100.000,00

96.085,29

92.072,71

87.959,81

83.744,09

79.422,98

74.993,84

70.453,98

65.800,61

61.030,92

56.141,98

51.130,81

45.994,37

40.729,52

35.333,04

29.801,66

24.131,98

18.320,57

12.363,87

6.258,26

Rata

6.414,71

6.414,71

6.414,71

6.414,71

6.414,71

6.414,71

6.414,71

6.414,71

6.414,71

6.414,71

6.414,71

6.414,71

6.414,71

6.414,71

6.414,71

6.414,71

6.414,71

6.414,71

6.414,71

6.414,71

Quota

interessi

2.500,00

2.402,13

2.301,82

2.199,00

2.093,60

1.985,57

1.874,85

1.761,35

1.645,02

1.525,77

1.403,55

1.278,27

1.149,86

1.018,24

883,33

745,04

603,30

458,01

309,10

156,46

Quota

capitale

3.914,71

4.012,58

4.112,90

4.215,72

4.321,11

4.429,14

4.539,87

4.653,36

4.769,70

4.888,94

5.011,16

5.136,44

5.264,85

5.396,47

5.531,39

5.669,67

5.811,41

5.956,70

6.105,62

6.258,26

Capitale dopo

aver pagato la

rata

96.085,29

92.072,71

87.959,81

83.744,09

79.422,98

74.993,84

70.453,98

65.800,61

61.030,92

56.141,98

51.130,81

45.994,37

40.729,52

35.333,04

29.801,66

24.131,98

18.320,57

12.363,87

6.258,26

0,00

Quota

interessi

I1 = C0r

I2 = C1r

I3 = C2r

...

Quota

capitale

Q1 = RI1

Q2 = RI2

Q3 = RI3

...

Capitale dopo

aver pagato la

rata

C1 = C0Q1

C2 = C1Q2

C3 = C2Q3

...

Si dà ora lo sviluppo in formule.

Periodi

1

2

3

...

Capitale prima di

aver pagato la

rata

Rata

C0 = C

R = C/an|r

C1

R

C2

R

...

...

Queste formule permettono di trovare un modo veloce di calcolare una qualunque quota capitale.

Se si scompone una rata nelle sue quote, si trova R = Qt+It o, volendo, anche R = Qt+1+It+1 .

Confrontando le due uguaglianze, si ha Qt+It = Qt+1+It+1 .

La formula si può anche scrivere come It+1It = QtQt+1 .

Dato che è It = rCt1 , i termini a sinistra dell’uguale si possono anche scrivere come rCtrCt1 o, raccogliendo r a fattor

comune, come r(CtCt1).

La differenza Ct1Ct è proprio la quota capitale Qt , perciò è CtCt1 = Qt . Il termine a sinistra dell’uguale è quindi rQt .

Sostituendolo nell’uguaglianza, si ha rQt = QtQt+1 , che riscritta dà Qt+1 = (1+r)Qt .

Ponendo successivamente t = 1, t = 2 e così via, come si è fatto costruendo la formula per la capitalizzazione composta, si

ottiene Qt = Q1(1+r)t1.

Dato che è Q1 = RrC, si arriva a trovare

Qt = (RCr)(1+r)t1.

Costruzione di un ammortamento italiano, con un esempio

Nell’ammortamento italiano, quello che resta costante è la quota capitale. Se le quote capitale messe insieme fanno il capitale

e sono tutte uguali, per determinarle basta dividere il capitale per il numero di rate. Le rate saranno determinate sommando

le quote capitale alle quote interessi. Gli altri importi si determinano come nell’ammortamento francese. Ecco come si

sviluppa un ammortamento italiano con gli stessi dati già usati per il francese.

7

Periodi

1

2

3

4

5

6

7

8

9

10

11

12

13

14

15

16

17

18

19

20

Capitale prima

di aver pagato

la rata

100.000,00

95.000,00

90.000,00

85.000,00

80.000,00

75.000,00

70.000,00

65.000,00

60.000,00

55.000,00

50.000,00

45.000,00

40.000,00

35.000,00

30.000,00

25.000,00

20.000,00

15.000,00

10.000,00

5.000,00

Quota

capitale

5.000,00

5.000,00

5.000,00

5.000,00

5.000,00

5.000,00

5.000,00

5.000,00

5.000,00

5.000,00

5.000,00

5.000,00

5.000,00

5.000,00

5.000,00

5.000,00

5.000,00

5.000,00

5.000,00

5.000,00

Quota

interessi

2.500,00

2.375,00

2.250,00

2.125,00

2.000,00

1.875,00

1.750,00

1.625,00

1.500,00

1.375,00

1.250,00

1.125,00

1.000,00

875,00

750,00

625,00

500,00

375,00

250,00

125,00

Rata

7.500,00

7.375,00

7.250,00

7.125,00

7.000,00

6.875,00

6.750,00

6.625,00

6.500,00

6.375,00

6.250,00

6.125,00

6.000,00

5.875,00

5.750,00

5.625,00

5.500,00

5.375,00

5.250,00

5.125,00

Capitale

dopo aver

pagato la rata

95.000,00

90.000,00

85.000,00

80.000,00

75.000,00

70.000,00

65.000,00

60.000,00

55.000,00

50.000,00

45.000,00

40.000,00

35.000,00

30.000,00

25.000,00

20.000,00

15.000,00

10.000,00

5.000,00

-

Si dà ora lo sviluppo in formule.

Periodi

1

2

3

...

Capitale prima di

aver pagato la

Quota

rata

capitale

C0 = C

Q = C/n

C1

Q

C2

Q

...

...

Quota

interessi

I1 = C0r

I2 = C1r

I3 = C2r

...

Rata

R1 = Q+I1

R2 = Q+I2

R3 = Q+I3

...

Capitale dopo

aver pagato la

rata

C1 = C0Q

C2 = C1Q

C3 = C2Q

...

8