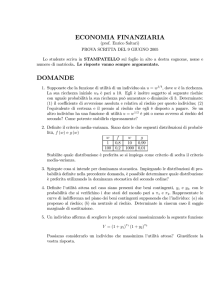

Assicurazione vita e mercato del

risparmio gestito

Lezione 13

Teoria dell’utilità attesa

Scelte d’investimento e utilità attesa

• Alla base delle tecniche di allocazione del portafoglio c’è un sistema di

regole che consente di ordinare titoli e le loro combinazioni

• Questo sistema di regole è alla base di quella che è nota come teoria

dell’utilità attesa. Secondo questa teoria la scelta tra alternative

rischiose può essere rappresentata confrontando i valori attesi di una

funzione, detta funzione di utilità.

• Se A e B sono due alternative rischiose la teoria dell’utilità attesa

consente di affermare che

A B E[U(A)] < E[U(B)]

dove il simbolo indica la preferenza di B rispetto ad A e la funzione

U(.) rappresenta la funzione di utilità.

Scelta tra alternative rischiose

• Utilità attesa: scelta tra lotterie A e B,

A < B (B è preferito ad A) se E(u(A)) < E(u(B))

• La funzione u(.) è crescente e concava nel caso

dell’avversione al rischio.

• La regola di scelta è determinata da assiomi.

Particolare importanza ha l’assioma di

independenza:

A < B A +(1- )C < B +(1- )C

Probabilità equivalente

• Assumiamo una lotteria che dà valore WH e WL.

• La probabilità di WH è p.

• Un investitore è avverso al rischio se

pU(WH)+ (1 – p) U(WL) < U(pWH+ (1 – p)WL)

• Si consideri un cambio di probabilità da p a q

qU(WH)+ (1 – q) U(WL) = U(pWH+ (1 – p)WL)

Equivalente certo

• Assumiamo una lotteria che dà valore WH e WL.

• La probabilità di WH è p.

• Un investitore è avverso al rischio se

pU(WH)+ (1 – p) U(WL) < U(pWH+ (1 – p)WL)

• L’equivalente certo WCE è tale che

pU(WH)+ (1 – p) U(WL) = U(WCE)

L’avversione al rischio implica WCE < E(W)

Utilità attesa e avversione al rischio

• Consideriamo una lotteria W, con valore medio E(W).

• Un individuo è detto neutrale al rischio se è indifferente a percepire

sicuramente una somma pari a E(W) o la lotteria W. Quindi

E[U(W)] = U(E(W))

• Uni individuo è avverso al rischio se preferisce la somma pari a E(W) alla

lotteria W, per cui

E[U(W)] < U(E(W))

• Un risultato matematico (disuguaglianza di Jensen) consente di affermare

che nel caso di avversione al rischio la funzione di utilità è concava, mentre

nel caso di neutralità a rischio è lineare.

• Per misurare il grado di avversione al rischio cerchiamo di determinare un

valore π tale che

E[U(W)] = U(E(W) – π )

• Con un’espansione di Taylor possiamo verificare che

π = ½ (– U’’/U’)Var(W)

dove U’ e U’’ rappresentano la derivata prima e seconda della funzione di

utilità.

Misure di avversione al rischio

• Il termine – U’’/U’ misura la concavità della funzione ed è noto come

misura di avversione al rischio assoluta (ARA) di Arrow-Pratt

• Altre definizioni misurano l’avversione al rischio in proporzione alla

ricchezza, definendo relative risk aversion

RRA = W*ARA

• Le diverse funzioni di utilità si differenziano per il diverso

comportamento dell’avversione al rischio, assoluta o relativa, al variare

della ricchezza. In particolare ricordiamo

– La funzione di utilità quadratica (è facile da usare, ma ha la caratteristica

irrealistica di un’avversione al rischio crescente con la ricchezza)

– La funzione esponenziale, o CARA (constant absolute risk aversion)

– La power utility, o CRRA (constant relative risk aversion)

– La funzione di utilità logaritmica (un caso limite di CRRA)

– HARA (hyperbolic absolute risk-aversion): il caso più generale che

ingloba i casi precedenti con particolari specificazioni dei parametri)

Funzioni di utilità

• Quadratica

• U(W) = W – b W2

• CARA

• U (W) =a – exp (– b W)

• CRRA

• U(W) = [W – 1 ]/

– Logaritmica

• HARA

• U(W) = ln(W)

1 W

U W

•

1

Funzioni di utilità

• Funzioni di utilità differenti differiscono nel modo

in cui l’avversione al rischio cambia con la

ricchezza

– Utilità quadratica (facile da usare, con due problemi:

preferenze non monotone, titoli rischiosi sono beni

inferiori)

– Utilità esponenziale o CARA (constant absolute risk

aversion)

– Power utility, o CRRA (constant relative risk aversion)

• Neutralità al rischio e utilità logaritmica come casi speciali

– HARA (hyperbolic absolute risk-aversion): (caso più

generale, tolleranza al rischio lineare nella ricchezza)

Prospect theory

• Kahneman e Tversky hanno proposto un

nuovo approccio alla teoria dell’utilità

• I principi fondamentali sono

– Esistenza di un “reference point” che

discrimina tra guadagni e perdite

– Deformazione delle probabilità, differente per

guadagni e perdite

– Avversione alle perdite (le perdite sono pesate

più dei guadagni)

Reference point

• Uno può cambiare la propria attitudine al rischio a

seconda che la perdita sia sotto (perdita) o sopra

(guadagni) un “reference point”.

• Qual è il “reference point”?

– Per guadagni di borsa può essere ritorno zero (cash), o

un tasso risk-free return, o un benchmark.

– Per una lotteria generale, può essere il reddito medio o i

guadagni passati (“house money”)

La funzione di utilità

• La “Prospect theory” propone la seguente

funzione di utilità

U(r) + w+(p) (U(WH) – U(r))

– w–(1 – p)(U(r)–U(WH))

con

– r il “reference point”

– w+(p) e w–(1 – p) deformazione di probabilità

– “loss aversion”

Deformazione di probabilità

• Tversky e Kahneman proposero la seguente

forma funzionale per la deformazione di

probabilità

w p

p

p

1/

1 p

Expected utility: no loss aversion

18

16

14

12

10

Prospect Theory

Power Utility

8

6

4

2

0

0

0,1

0,2

0,3

0,4

0,5

0,6

0,7

0,8

0,9

1

Expected utility: loss aversion

18

13

8

3

Prospect Theory

Power Utility

-2

-7

-12

-17

0

0,1

0,2

0,3

0,4

0,5

0,6

0,7

0,8

0,9

1

Rischio e incertezza

• Knight, un economista degli anni 20, in una

polemica con Keynes, distingueva rischio e

incertezza.

• Rischio è quando si conoscono le probabilità di

successo. Incertezza è quando non si conoscono

queste probabilità (incertezza in senso di Knight)

• Come si comportano gli individui davanti

all’incertezza? Il paradosso di Ellsberg riguarda la

scelta tra lotterie ambigue e non ambigue. E’ il

ruolo della informazione nella scelta

Paradosso di Ellsberg

B < Z?...

Probability

Z

A

B

State H

1/3

0.6

0

0

State M

?

0

0.6

0

State L

?

0

0

0.6

… 0.5Z + 0.5A < 0.5B + 0.5A?

Probability

50% A

50% Z

State H

1/3

0.3

0

State M

?

0.3

0.3

State L

?

0

0.3

50% A

50% B

Financial puzzles

• Home bias:

– Gli investitori detengono una quota spoporzionatamente alta del

loro portafoglio in titoli domestici

• IPO underpricing

– Azioni alla prima quotazione danno un rendimento medio molto

più elevato del mercato

• Seasoned securities

– Titoli poco scambiati hanno un rendimento più elevato degli altri

• Fondi chiusi: la somma del valore di mercato dell’attivo

dei fondi è tipicamente minore del valore complessivo

delle quote dei fondi. Lo stesso non avviene per i fondi

aperti.