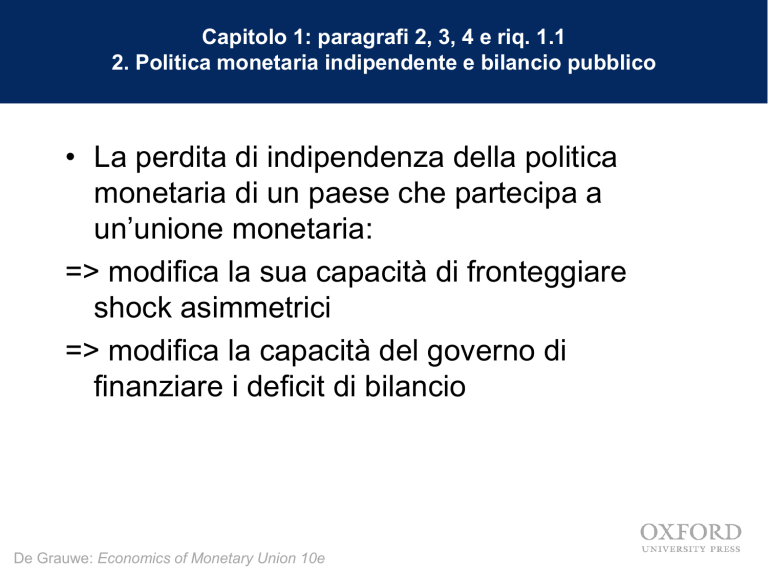

Capitolo 1: paragrafi 2, 3, 4 e riq. 1.1

2. Politica monetaria indipendente e bilancio pubblico

• La perdita di indipendenza della politica

monetaria di un paese che partecipa a

un’unione monetaria:

=> modifica la sua capacità di fronteggiare

shock asimmetrici

=> modifica la capacità del governo di

finanziare i deficit di bilancio

De Grauwe: Economics of Monetary Union 10e

• I membri di un'unione monetaria emettono debito in

valuta su cui non hanno alcun controllo.

• Non così nei paesi che non fanno parte dell'Unione

monetaria, e hanno mantenuto il controllo sulla valuta

in cui emettono debito

• Ne consegue che: i mercati finanziari acquisiscono

potere di amplificare shock asimmetrici e anche

portare/costringere questi paesi al default

• Consideriamo caso del Regno Unito (paese "standalone") e la Spagna (membro dell'unione monetaria)

De Grauwe: Economics of Monetary Union 10e

Caso del Regno Unito

• Supponiamo che gli investitori temono default del governo del

Regno Unito (perché?)

=> Vendono obbligazioni governo Regno Unito (i rendimenti

aumentano) i proventi delle vendite sono convertiti sul mercato

del forex e cala la sterlina uk

UK stock di moneta rimane invariata e la liquidità che verrà

reinvestita o in titoli governativi UK o altrimenti la Banca

d'Inghilterra deve procede comprare titoli governativi di Regno

Unito

Gli investitori non possono scatenare crisi di liquidità per il

governo del Regno Unito e quindi non possono portare/ [forzare]

al default (Bank of England è la forza superiore)

Gli investitori lo sanno: comportamento non porta al [non forza]

default

De Grauwe: Economics of Monetary Union 10e

Caso della Spagna

Supponiamo che gli investitori temano default del governo

spagnolo e vendano bond governativi di Spagna (aumento dei

rendimenti) e il ricavato di queste vendite vengono utilizzati per

investire in altre attività della zona euro

Nessun cambio di mercato e tasso di cambio fluttuante per

fermare questo e in Spagna lo stock di moneta diminuisce

Liquidità per investire in obbligazioni govt spagnoli si restringe e

non c'è una banca centrale spagnola che può essere costretto

ad acquistare titoli di stato spagnoli

Crisi di liquidità possibile: spagnolo governo non può finanziare

emissioni obbligazionarie a tasso di interesse ragionevole e può

essere costretto al default

[Gli investitori lo sanno e proveranno a forzare]

De Grauwe: Economics of Monetary Union 10e

Un’unione monetaria è fragile

In sintesi

Fragilità dell’Unione monetaria perché:

• Quando gli investitori perdono fiducia in un particolare governo

membro ne vendono le obbligazioni, aumentando così il tasso di

interesse e innescando una crisi di liquidità.

• Questo può, a sua volta mette in moto un problema di solvibilità,

vale a dire con un tasso di interesse più elevato il peso del

debito pubblico aumenta, costringendo il governo a ridurre le

spese e aumentare la tassazione

=> manovra di aggiustamento dei conti pubblici

De Grauwe: Economics of Monetary Union 10e

• Una tale austerità di bilancio forzata è politicamente costoso, e,

a sua volta può portare il governo a fermare il servizio del

debito, e a dichiarare un default.

• In questo modo, entrando in una unione monetaria, i paesi

membri diventano vulnerabili ai movimenti di sfiducia da parte

degli investitori.

De Grauwe: Economics of Monetary Union 10e

Aspettative self-fulfilling (auto-realizzanti)

Inoltre: le aspettative negative sono autorealizzanti

Quando i mercati finanziari iniziano a diffidare la

capacità di un particolare governo (o volontà) di

servizio del debito, gli investitori vendono i titoli di

Stato

Questo rende più probabile che il governo si fermerà

il servizio del debito.

De Grauwe: Economics of Monetary Union 10e

1.3 Shock asimmetrici e dinamica del debito

Queste considerazioni ci portano a individuare un'importante

interazione tra gli shock asimmetrici e dinamica del debito

• Shock negativo da domanda calo del PIL in Francia aumenta

deficit di bilancio in Francia (a causa di stabilizzatori automatici:

S ▲ T▼)

• Supponiamo shock abbastanza ampio / di tipo permanente/

ampio disavanzo => da mettere in dubbio la fiducia degli

investitori sulla solvibilità del governo

( se non perdono fiducia no problem)

TESI:

Se i mercati perdono la fiducia nel governo francese, allora shock

asimmetrico è amplificato in Francia e in Germania

De Grauwe: Economics of Monetary Union 10e

Amplificazione degli shock asimmetrici

De Grauwe: Economics of Monetary Union 10e

Amplificazione negativa in Francia

• Gli investitori vendono i titoli di Stato francesi, portando ad un

aumento del tasso di interesse e una crisi di liquidità.

• Curva di domanda aggregata in Francia si sposta più a sinistra, vale

a dire con un tasso di interesse più elevato in Francia, i residenti

francesi spenderanno meno per beni di consumo e di investimento

(perché)

• Aumenta il deficit (stabilizzatori automatici e servizio del debito) che

alimenta un debito crescente => come lo finanziamo? Investitori?

• La crisi del debito aggiunge allo shock negativo della domanda,

spostando ulteriormente la curva di domanda verso sinistra

De Grauwe: Economics of Monetary Union 10e

Amplificazione positiva in Germania

Quando gli investitori vendono le obbligazioni francesi sono

propensi ad acquistare titoli di Stato tedeschi (maggiore fiducia)

=> calo dei tassi delle obbligazioni del governo tedesco

=> curva di domanda aggregata si sposta verso l'alto in

Germania => Intensificazione del boom

In tal modo le variazioni dei tassi di interesse, invece di stabilizzare

il sistema, tendono a destabilizzarlo.

Tutto ciò acuisce i problemi di aggiustamento di entrambi i paesi.

De Grauwe: Economics of Monetary Union 10e

Questa dinamica è assente nei paesi che hanno

mantenuto la loro indipendenza monetaria.

Questi paesi "stand-alone” emettono il loro debito nei

loro proprie valute.

Possono sempre creare la liquidità per pagare gli

obbligazionisti.

Questo non significa che questi paesi non possono

avere problemi per conto loro.

Un problema potrebbe essere che la capacità di

finanziare il debito di creazione di moneta porta

troppo facilmente per l'inflazione.

De Grauwe: Economics of Monetary Union 10e

• Ma resta vero che in questi paesi i mercati

finanziari non sono così forti da portare i

paesi al default contro la loro volontà

• Il fatto che questo è possibile in una unione

monetaria rende tale unione fragile e costosa

Esempio=> grande recessione + shock

asimmetrici + movimenti divergenti tassi di

interesse

De Grauwe: Economics of Monetary Union 10e

Approfondimento su tassi di interesse

divergenti in UME

• Non dovrebbero i tassi di interesse sia lo stesso in MU?

• Sì per il tasso di interesse a breve termine: deciso della banca

centrale per l'intera Unione

• No per i tassi dei titoli di Stato a lungo termine questi divergono

se gli investitori attribuiscono diversi rischi di detenere i diversi

titoli di Stato.

• Esempio di Francia e Germania quando gli investitori

percepiscono un rischio più elevato di insolvenza francese che

su titoli di Stato tedeschi

• Tassi divergono se gli investitori attribuiscono diversi rischi di

detenzione di diversi titoli di Stato.

De Grauwe: Economics of Monetary Union 10e

• 2007-08 grande recessione

• 2010 ripartenza disuguale tra paesi => ampi

shock asimmetrici => finanze pubbliche

deteriorate

• Correlazione crescita e finanze pubbliche

• Perdita di fiducia dei mkt finanziari => massicce

vendite di titoli

Asimmetria shock => divergenza tassi

De Grauwe: Economics of Monetary Union 10e

Tassi di crescita del PIL cumulati (2008-13)

Growth rate 2008-2013

5%

0%

-5%

-10%

-15%

-20%

-25%

Source: European Commission, AMECO databank (confronta aggiornamento)

De Grauwe: Economics of Monetary Union 10e

Debito pubblico in percentuale del PIL

180

160

140

120

100

80

2008

2013

60

40

20

0

Source: European Commission, AMECO databank (aggiornamento)

De Grauwe: Economics of Monetary Union 10e

Crescita cumulata evariazione del rapporto sul debito (2008-13)

Source: European Commission, AMECO databank - aggiornamento

De Grauwe: Economics of Monetary Union 10e

Rendimenti sui tassi di interesse a lunga (Titoli pubblici decennali)

Ten-year government bond yields

35

30

Greece

25

Portugal

Spain

Italy

20

Ireland

Belgium

15

France

Austria

10

Netherlands

Finland

5

Germany

Source: European Commission, AMECO databank

De Grauwe: Economics of Monetary Union 10e

7/1/13

4/1/13

1/1/13

10/1/12

7/1/12

4/1/12

1/1/12

10/1/11

7/1/11

4/1/11

1/1/11

10/1/10

7/1/10

4/1/10

1/1/10

10/1/09

7/1/09

4/1/09

1/1/09

10/1/08

7/1/08

4/1/08

1/1/08

0

1.4 Unione monetaria e unione di bilancio

• L'Unione monetaria può essere molto fragile.

Quando viene colpito da grandi shock asimmetrici, gli stati

membri dell'unione affrontare ardui problemi di

adattamento.

• Dal momento che gli shock asimmetrici di domanda negativi

portano ad aumentare i deficit di bilancio, i mercati finanziari

possono forzare una crisi di liquidità in questi paesi,

amplificando in tal modo gli shock asimmetrici.

• Si può progettare un meccanismo che alleviare questi

problemi e quindi ridurre i costi di un'unione monetaria?

De Grauwe: Economics of Monetary Union 10e

Meccanismo: Unione di bilancio

Centralizzare una parte significativa dei bilanci nazionali e

creare un bilancio comune dell'Unione:

=> unione monetaria e di bilancio.

Meccanismo di assicurazione:

=> trasferimenti tra i paesi dell'Unione monetaria per

compensare shock asimmetrici trasferimenti di reddito

da paese in boom a paese in bust

Funziona come il meccanismo nazionale, tasse e trasferimenti

(sussidi disoccupazione e regionali)

Stabilizzatore territoriale / settoriale / infra e inter generazionale

De Grauwe: Economics of Monetary Union 10e

Unione di bilancio come meccanismo assicurativo

• E’ in gran parte assenti a livello europeo

(bilancio europeo solo l'1,1% del PIL dell'UE

e bilancio nazionale 40-50%)

• Esiste a livello nazionale

• Crea problemi di azzardo morale

• Vedi politiche regionali

De Grauwe: Economics of Monetary Union 10e

Unione di bilancio permette di consolidare una

parte significativa debito di governo nazionale

Diventa debito dell’unione proteggendo in

questo modo i suoi membri dalle crisi di

liquidità crisi sfiducia solvibilità paese.

De Grauwe: Economics of Monetary Union 10e

Unione di bilancio come meccanismo

protettivo

In un'unione di bilancio, debiti pubblici nazionali sono

centralizzate in un debito pubblico dell'unione (o almeno

una parte significativa)

=> superamento della vulnerabilità paese a seguito di

crisi sfiducia paese

=> Governo forte unione capace di forzare banca

centrale comune nel fornire liquidità nei momenti di crisi.

=> emette debito in una moneta sotto il suo pieno

controllo.

De Grauwe: Economics of Monetary Union 10e

• Vi sono scarse prospettive per la centralizzazione dei bilanci

nazionali a livello europeo

• Tale accentramento richiederebbe un grado di vasta portata di

unificazione politica. => forte governo comune ,

• I governi nazionali cedono una parte della sovranità nazionale

=> elevato grado di unione politica

• il bilancio dell'Unione europea è pari a solo l'1,1% del PIL dell'UE,

mentre i bilanci nazionali in genere assorbono il 40% e il 50% del

PIL

De Grauwe: Economics of Monetary Union 10e