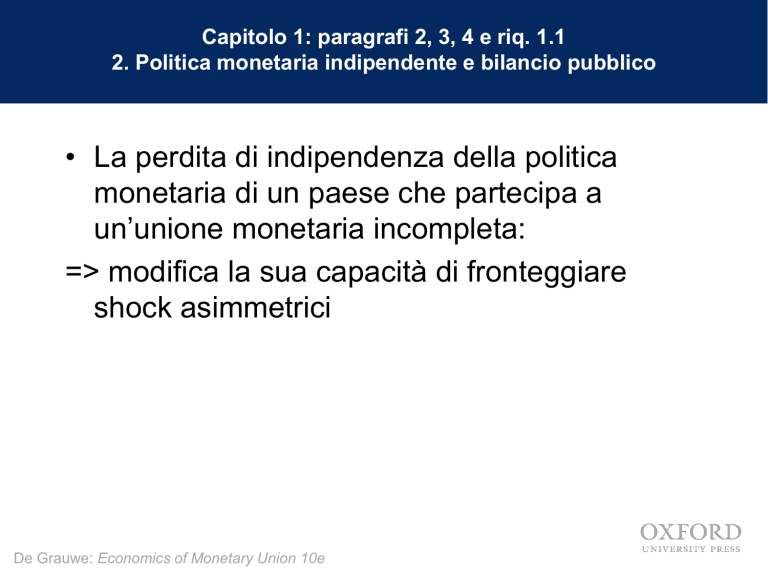

Capitolo 1: paragrafi 2, 3, 4 e riq. 1.1

2. Politica monetaria indipendente e bilancio pubblico

• La perdita di indipendenza della politica

monetaria di un paese che partecipa a

un’unione monetaria incompleta:

=> modifica la sua capacità di fronteggiare

shock asimmetrici

De Grauwe: Economics of Monetary Union 10e

• => modifica la capacità del governo di

finanziare i deficit di bilancio

• I membri di un'unione monetaria emettono debito in

una valuta su cui non hanno alcun controllo.

• Ne consegue che: i mercati finanziari acquisiscono

potere di amplificare shock asimmetrici e anche

portare/costringere questi paesi al default

De Grauwe: Economics of Monetary Union 10e

Un’unione monetaria è fragile

In sintesi

Fragilità dell’Unione monetaria perché:

• Quando gli investitori perdono fiducia (sfiducia nella solvibilità) in un

governo di un particolare stato membro ne vendono le obbligazioni,

aumentando così il tasso di interesse e innescando una crisi di liquidità.

•

Questo può, a sua volta (ri)propone un problema di solvibilità, vale a

dire con un tasso di interesse più elevato il peso del debito pubblico

aumenta, costringendo il governo a ridurre le spese e aumentare la

tassazione

=> manovra di aggiustamento dei conti pubblici

De Grauwe: Economics of Monetary Union 10e

• Una tale austerità di bilancio forzata è politicamente costoso, e,

a sua volta può portare il governo a fermare il servizio del

debito, e a dichiarare un default.

• In questo modo, entrando in una unione monetaria, i paesi

membri diventano vulnerabili ai movimenti di sfiducia da parte

degli investitori.

De Grauwe: Economics of Monetary Union 10e

Aspettative self-fulfilling (auto-realizzanti)

Inoltre: le aspettative negative sono autorealizzanti

Quando i mercati finanziari iniziano a diffidare della

capacità di un particolare governo (o volontà) di

adempiere al servizio del debito, gli investitori

vendono i titoli di Stato

Questo rende più probabile che il governo arresterà il

servizio del debito.

De Grauwe: Economics of Monetary Union 10e

Amplificazione positiva in Germania

Quando gli investitori vendono le obbligazioni francesi sono

propensi ad acquistare titoli di Stato tedeschi (maggiore fiducia)

=> calo dei tassi delle obbligazioni del governo tedesco

=> curva di domanda aggregata si sposta verso l'alto in

Germania => Intensificazione del boom

In tal modo le variazioni dei tassi di interesse, invece di stabilizzare

il sistema, tendono a destabilizzarlo.

Tutto ciò acuisce i problemi di aggiustamento di entrambi i paesi.

De Grauwe: Economics of Monetary Union 10e

Questa dinamica è assente nei paesi che hanno

mantenuto la loro indipendenza monetaria.

Questi paesi "stand-alone” emettono il loro debito nei

loro proprie valute.

Possono sempre creare la liquidità per pagare gli

obbligazionisti.

Questo non significa che questi paesi non possono

avere problemi per conto loro.

Un problema potrebbe essere che la capacità di

finanziare il debito di creazione di moneta porta

troppo facilmente per l'inflazione.

De Grauwe: Economics of Monetary Union 10e

• Ma resta vero che in questi paesi i mercati finanziari

non sono così forti da portare i paesi al default

contro la loro volontà

• Il fatto che ciò sia possibile in una unione monetaria

rende tale unione fragile e costosa

Esempio=> grande recessione + shock asimmetrici +

movimenti divergenti tassi di interesse

De Grauwe: Economics of Monetary Union 10e

Tassi di crescita del PIL cumulati (2008-13) – indicatore di shock asimmetrici tra paesi

ovvero la ripartenza della crescita dopo la crisi è a velocità diverse tra paesi ossia

asimmetrica

Growth rate 2008-2013

5%

0%

-5%

-10%

-15%

-20%

-25%

Source: European Commission, AMECO databank (confronta aggiornamento)

De Grauwe: Economics of Monetary Union 10e

Debito pubblico in percentuale del PIL: dallo shock economia reale al peggioramento

della finanza pubblica

180

160

140

120

100

80

2008

2013

60

40

20

0

Source: European Commission, AMECO databank (aggiornamento)

De Grauwe: Economics of Monetary Union 10e

Rendimenti sui tassi di interesse a lunga (Titoli pubblici decennali): crisi di solvibililtà

alla crisi di liquidità

Ten-year government bond yields

35

30

Greece

25

Portugal

Spain

Italy

20

Ireland

Belgium

15

France

Austria

10

Netherlands

Finland

5

Germany

Source: European Commission, AMECO databank

De Grauwe: Economics of Monetary Union 10e

7/1/13

4/1/13

1/1/13

10/1/12

7/1/12

4/1/12

1/1/12

10/1/11

7/1/11

4/1/11

1/1/11

10/1/10

7/1/10

4/1/10

1/1/10

10/1/09

7/1/09

4/1/09

1/1/09

10/1/08

7/1/08

4/1/08

1/1/08

0

Verificate il vostro apprendimento

Lezione di oggi

Spiegare come la sfiducia circa la solvibilità di un paese porti ad amplificare gli effetti di shock

asimmetrici di domanda in UM incompleta.

Piccolo pro-memoria incompleto:

Shock asimmetrico (reale) importante => sfiducia mercati circa solvibilità goveno=> crisi

liquidità=> meccanismo tassi interesse a lunga=>

perdite c/capitale bilanci bancari + riduzione domanda aggregata

=> peggiora bilancio pubblico e si acuisce la crisi di solvibilità =>

acuisce crisi di liquidità=> manovra correttiva conti pubblici => effetti migliorativi su solvibilità ma SE

peggiorativi su crescita => dal peggioramento crescita => nuovo shock asimmetrico negativo su

pil.

Precedenti lezioni su cap 1

Spiegare in che modo la flessibilità dei salari consente ai paesi di ridurre i costi di un'unione monetaria

in caso di shock di domanda asimmetrica.

De Grauwe: Economics of Monetary Union 10e