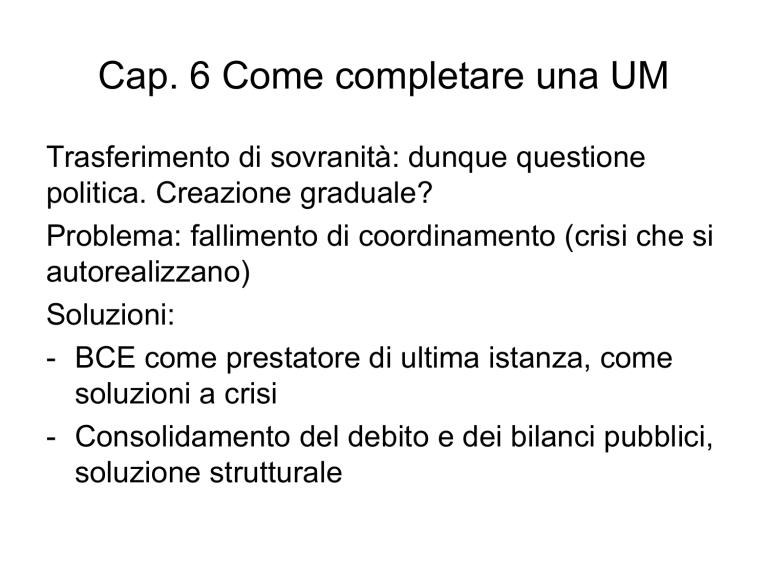

Cap. 6 Come completare una UM

Trasferimento di sovranità: dunque questione

politica. Creazione graduale?

Problema: fallimento di coordinamento (crisi che si

autorealizzano)

Soluzioni:

- BCE come prestatore di ultima istanza, come

soluzioni a crisi

- Consolidamento del debito e dei bilanci pubblici,

soluzione strutturale

1. BCE: prestatore di ultima

istanza

• Garanzia di intervento a sostegno della solvibilità del debito riduce

la fragilità di un’UM incompleta

• Analogia con il prestatore di ultima istanza nel caso di una crisi

bancaria [?] (come le banche, i governi si indebitano a breve e

«prestano» a lungo, dice de Grauwe)

• Sett. 2012: Operazioni monetarie definitive (Outright Monetary

Transactions: OMT). Impegno ad acquistare quantità illimitate di

titoli pubblici in caso di crisi

• Soggette a condizionalità: I paesi che lo chiedono devono accettare

un programma di austerità

• Effetto annuncio: gli spread si sono ridotti, senza che la BCE

dovesse intervenire

Figure 6.1 Spreads of 10-year government bond rates in

the Eurozone, 2008–13.

Source: Eurostat

De Grauwe: Economics of Monetary Union 9e

Spread dei titoli 10 anni 2008-15

De Grauwe: Economics of Monetary Union 9e

Critiche

• Corte di giustizia tedesca deferisce il caso

alla corte europea: infrazione dell’articolo

che vieta alla BCE di finanziare i governi

(politica fiscale)

• Rischio di inflazione

• Azzardo morale

• Implicazioni fiscali

inflazione

• Base monetaria e moneta (M3)

• Nella crisi, la BC deve fornire liquidità, ma

– aumenta la preferenza per la liquidità [trappola della liquidità?]

– Le banche non prestano

– Il moltiplicatore monetario cade

– [Friedman & Schwartz: errore della FED nella grade recessione,

non esercitando il ruolo di lender of last resort]

• QE gennaio 2015: acquisto di 60b al mese tra marzo

2015 e sett. 2016 (poi elevato a 80b e esteso al 2017)

•

Come riassorbire la liquidità nella ripresa?

– Vendita di AF (titoli pubblici)

– Aumento della riserva obbligatoria

Base monetaria e massa monetaria (M3)

nell’Eurozona, 2007-2015 (dicembre

2007 = 100).

Azzardo morale e conseguenze

fiscali

• Separazione dei compiti:

- prevenire l’assunzione eccessiva di rischio (banche e

governi) (vigilanza)

- e fornire liquidità nella crisi (non si può affrontare il

problema di azzardo morale nella crisi)

• Patto di stabilità e crescita: prevenzione

• Conseguenze fiscali: possibilità di perdite sui titoli

acquistati: è possibile? Sì (ogni operazione di mercato

aperto implica un rischio)

• È rilevante? No. La BC è sempre liquida e solvibile (non

c’è necessità di «ricapitalizzare» la BC)

La BC può fallire?

• “Central banks are protected from insolvency due to their ability to create

money and can therefore operate with negative equity” (Bunea et al.

2016, ECB).

• Jaime Caruana, general manager of the Bank for International

Settlements, was even more explicit:

• “Central banks are not commercial banks. They do not seek profits. Nor do

they face the same financial constraints as private institutions. In practical

terms, this means that most central banks could lose enough money to

drive their equity negative, and still continue to function completely

successfully” (Caruana 2013, BIS).

2. Consolidamento del bilancio

e del debito

• Bilanci nazionali al cuore della fragilità dell’UM

• Consolidamento del bilancio: creazione di un’autorità

fiscale che può:

• emettere debito in una moneta su cui ha controllo [e

l’indipendenza della BC?]: protegge i paesi e l’UM da

attacchi

• Attuare una politica fiscale anticiclica (e trasferimenti

automatici)

Ma

• Trasferimento di sovranità improbabile

Una strategia di piccoli passi

• Debiti sovrani. Emissione di eurobonds: segnale di

commitment alla causa comune e aiuto a ciascun paese

in caso di crisi (ma: problema di azzardo morale)

• Banche. Unione bancaria: taglia l’abbraccio mortale

debito sovrano/banche (es. Nevada: banche coinvolte

nella bolla «salvate» dalla FED, cfr. con Irlanda)

• Meccanismo comune di risoluzione delle crisi bancarie

richiede un Fondo di risoluzione con dotazione adeguata

(cosa che finora non ha) e dunque una unione fiscale

• E richiede un meccanismo centralizzato di vigilanza

(istituito nel 2012 operativo dal nov. 2014)

Complementarietà delle riforme

• La funzione di prestatore di ultima istanza

della BCE crea azzardo morale

• Deve dunque essere accompagnata da

misure che limitino il rischio (fiscal

compact), necessarie anche per

l’adozione di eurobonds

• [Ma quali riforme fiscali sono stete attuate

finora? E sono sufficienti?]

Coordinamento delle politiche:

2011 «Six Pack»

•

•

•

•

•

•

rafforza il controllo delle politiche di bilancio e coordina le politiche

macroeconomiche.

Queste misure comprendono:

un rafforzamento del controllo reciproco sulla situazione di bilancio di

ciascun paese membro (il Patto di stabilità e crescita), e una procedura

sanzionatoria più forte;

il semestre europeo, che obbliga i governi nazionali a presentare i loro

bilanci annuali alla Commissione europea prima di sottoporli

all’approvazione dei parlamenti nazionali (si concentra nei primi 6 mesi

dell’anno); 3 nuclei: riforme strutturali, politiche di bilancio, squilibri macroec.

http://www.consilium.europa.eu/it/policies/european-semester/

il monitoraggio di numerose variabili macroeconomiche (saldo delle partite

correnti, misure a favore della competitività, prezzi degli alloggi e credito

bancario), mirante a individuare e rettificare squilibri macroeconomici

nazionali.

Sanzioni in caso di mancato rispetto

Two-pack: 2013

http://europa.eu/rapid/press-

release_MEMO-13-457_it.htm

• Il "two-pack" è composto da due regolamenti elaborati per

rafforzare ulteriormente l'integrazione e la convergenza

economica fra gli Stati membri della zona euro. I regolamenti

prendono spunto, completandole, dalle riforme del patto di

stabilità e crescita introdotte dal "six-pack", dal quadro europeo

per la sorveglianza delle posizioni di bilancio e dal semestre

europeo per il coordinamento delle politiche economiche.

• Il primo regolamento si applica a tutti gli Stati membri della zona

euro, prevedendo regole specifiche per quelli che rientrano nel

braccio correttivo del patto di stabilità e crescita, cioè la procedura

per i disavanzi eccessivi.

• Il secondo regolamento definisce norme chiare e semplificate per

la sorveglianza rafforzata degli Stati membri che si trovano in

gravi difficoltà per quanto riguarda la loro stabilità finanziaria,

degli Stati membri che ricevono assistenza finanziaria nonché di

quelli il cui programma di assistenza finanziaria giunge a termine.

Quando conviene uscire?

• OCA: condizioni costi-benefici

– Simmetria

– Flessibilità

– Integrazione commerciale (è aumentata? Centroperiferia Sud e Est)

• L’unione politica favorisce la sostenibilità

attraverso:

– Trasferimenti fiscali (assicurazione)

– Eurobonds

– Coesione politica che riduce shock « idiosincratici»:

politica di bilancio (T e G), salariale

Political union affects OCA-analysis

Figure 6.5 Political integration and the optimality of the Eurozone

symmetry

Assume that Eurozone

because it is incomplete is on

the left of OCA-zone

OCA-zone

When political union becomes

more intense

OCA-line shifts to the left (more

redistribution, less fragility)

Eurozone

Eurozone shifts upwards (more

symmetry)

Countries in eurozone have

weaker temptation to leave the

union

OCA

flexibility

De Grauwe: Economics of Monetary Union 9e

The eurozone becomes more

sustainable

Basta l’unione politica?

• Unificazione tedesca: luci e ombre

• Es. Italia Nord-Sud

• Necessità di politiche «fiscali» strutturali per il

riequilibrio (per evitare trasferimenti perpetui

a senso unico)

De Grauwe: Economics of Monetary Union 9e

Analisi empirica: divergenza

competitiva?

• Salari: aumento nei paesi periferici o riduzione

nei paesi centrali?

• E come si deve aggiustare?

• Effetto delle svalutazioni interne: PIL e bilancio

pubblico

• Speculazione può peggiorare la situazione in un

circolo vizioso

• Efficacia della svalutazione (o reflazione nel

paese centrale)

Divergences in competitive positions in the

Eurozone

Figure 6.6: Relative unit labour costs in Eurozone

135

130

Italy

125

Finland

120

Belgium

115

Netherlands

110

France

105

Ireland

Spain

100

Austria

95

Portugal

90

Greece

85

Germany

80

20002001200220032004200520062007200820092010201120122013

Source: European Commission, Ameco.

De Grauwe: Economics of Monetary Union 9e

Index is based on ULC

(takes into account

productivity differentials)

Prior to crisis: Germany

improves its competitive

position

At the expense of many

other Eurozone countries

Since crisis major

adjustments in periphery

Problem with using 2000

as base year

This may not be a year of

equilibrium

L’anno di riferimento conta: 1991=100