Bond in Corone Islandesi: cosa fare con la valuta?

mercoledì 29 aprile 2009

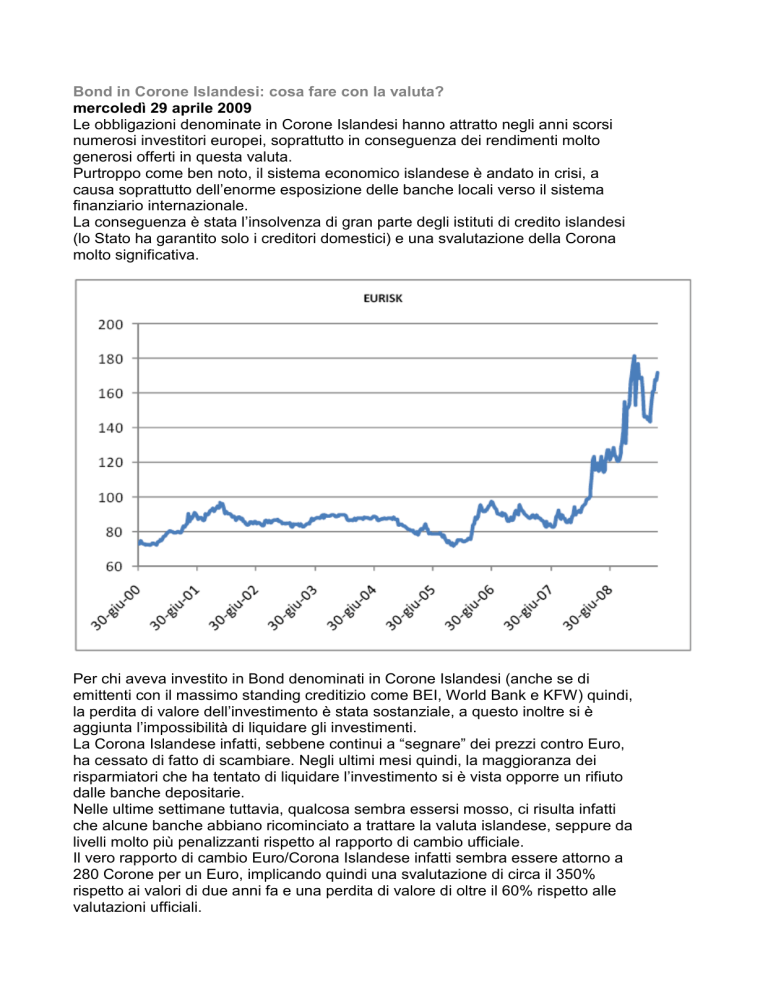

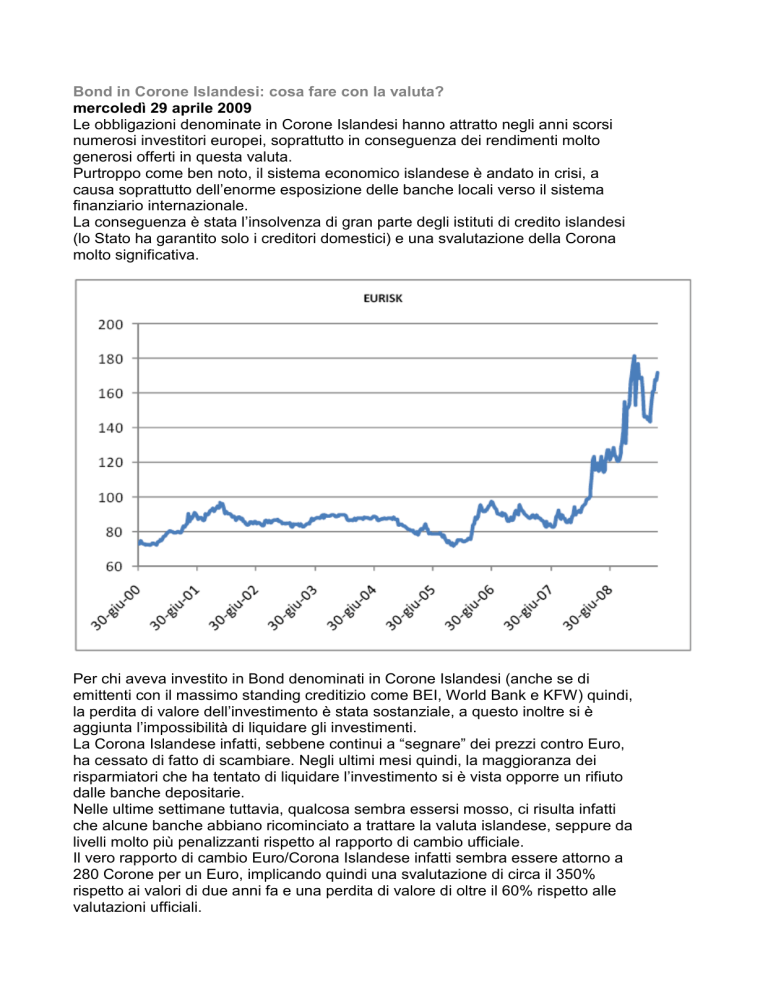

Le obbligazioni denominate in Corone Islandesi hanno attratto negli anni scorsi

numerosi investitori europei, soprattutto in conseguenza dei rendimenti molto

generosi offerti in questa valuta.

Purtroppo come ben noto, il sistema economico islandese è andato in crisi, a

causa soprattutto dell’enorme esposizione delle banche locali verso il sistema

finanziario internazionale.

La conseguenza è stata l’insolvenza di gran parte degli istituti di credito islandesi

(lo Stato ha garantito solo i creditori domestici) e una svalutazione della Corona

molto significativa.

Per chi aveva investito in Bond denominati in Corone Islandesi (anche se di

emittenti con il massimo standing creditizio come BEI, World Bank e KFW) quindi,

la perdita di valore dell’investimento è stata sostanziale, a questo inoltre si è

aggiunta l’impossibilità di liquidare gli investimenti.

La Corona Islandese infatti, sebbene continui a “segnare” dei prezzi contro Euro,

ha cessato di fatto di scambiare. Negli ultimi mesi quindi, la maggioranza dei

risparmiatori che ha tentato di liquidare l’investimento si è vista opporre un rifiuto

dalle banche depositarie.

Nelle ultime settimane tuttavia, qualcosa sembra essersi mosso, ci risulta infatti

che alcune banche abbiano ricominciato a trattare la valuta islandese, seppure da

livelli molto più penalizzanti rispetto al rapporto di cambio ufficiale.

Il vero rapporto di cambio Euro/Corona Islandese infatti sembra essere attorno a

280 Corone per un Euro, implicando quindi una svalutazione di circa il 350%

rispetto ai valori di due anni fa e una perdita di valore di oltre il 60% rispetto alle

valutazioni ufficiali.

Per la Corona Islandese quindi, si sta verificando la creazione di una doppia

quotazione; quella ufficiale della Banca Centrale Islandese, alla quale però

nessuno, nemmeno la stessa Banca centrale, è disposta a trattare, e quella reale,

che implica una svalutazione molto più significativa della Corona.

Per gli investitori che sono rimasti coinvolti, la rinnovata possibilità di trattazione

pone il problema di cosa fare delle Corone islandesi rimaste in portafoglio:

mantenere la posizione in valuta sperando in un’inversione di tendenza o

liquidarla ai valori odierni molto penalizzanti?

La scelta ovviamente non è di quelle facili, accettare di vedere decurtato il valore

dei propri investimenti, oppure predisporsi per una lunga attesa sperando in un

recupero della Corona.

A quest’ultimo riguardo, la gravità della situazione economica e finanziaria

dell’Islanda e le sue particolari caratteristiche, non consentono di poter formulare

grandi speranze, almeno nel breve termine.

Le problematiche legate al collasso del sistema bancario infatti sono ben lungi

dall’essere risolte; lo Stato islandese si è già esposto per garantire gli impegni

domestici, aumentando in maniera molto significativa il debito nazionale.

A questo si aggiungono i problemi conseguenti all’enorme svalutazione, tanto più

in un paese che fino ad ora si era basato quasi esclusivamente sull’esportazione

di prodotti ittici (in particolare i merluzzi) e sulla produzione di alluminio, grazie ai

progetti sviluppati da Alcoa. Quasi tutti i beni di consumo invece vengono

importati dall’estero.

La conseguenza è ovviamente una forte impennata dell’inflazione (circa il 18%),

senza grandi possibilità di spostarsi su prodotti domestici (non ce ne sono), e un

netto calo dei consumi, visto il diminuito potere di acquisto dei salari.

Le prospettive per i prossimi 2-3 anni quindi sembrano tutt’altro che rosee per

l’economia islandese (e quindi anche per la Corona); andrà infatti completato il

risanamento del settore bancario/finanziario, processo tutt’altro che semplice e/o

in fase di ultimazione.

D’altro canto, la massiccia svalutazione non potrà avere effetti sufficientemente

positivi sulla produzione industriale domestica (almeno nel breve periodo), data la

scarsa diversificazione del tessuto economico islandese.

In conclusione, per chi detiene ancora titoli denominati in corone islandesi, la

probabilità di un recupero totale ci sembra assai poco probabile e, almeno per i

prossimi 2-3 anni, anche significativi recuperi parziali ci sembrano poco plausibili.

Nel medio termine, la speranza è che la svalutazione della valuta porti ad un

significativo incremento degli investimenti esteri e dell’attività economica e

industriale, con conseguenti effetti positivi sulla valuta. Perché ciò avvenga però

saranno probabilmente necessari diversi anni, durante i quali si rischia di veder

sfuggire altre opportunità di investimento, con potenziali di rivalutazione assai

maggiori.