Un prezzo del petrolio in caduta dovrebbe avere un effetto abbastanza logico sulle Azioni...

In sostanza, si suppone molto positivo. La caduta del petrolio è un bene per i consumatori e per le imprese (a meno che il loro business sia il petrolio!).

Ancora più importante, il suo effetto deflazionistico potrebbe fornire un pretesto alle autorità monetarie per stampare altre dosi di denaro.

E sappiamo tutti ormai come funziona. Le banche centrali usano quei soldi per comprare obbligazioni. I proventi delle vendite sono riciclati in tutti i tipi di investimenti finanziari (spingendo così i prezzi degli asset) ­ e la ciliegina sulla torta ­ i tassi di interesse sui prestiti pubblici cade drammaticamente. Ognuno è vincitore!

Ma questa volta, il prezzo del petrolio che cade non aiuta a lenire i mercati. Al contrario ­ i mercati sono tanking.

Chiaramente c'è qualcos'altro. Qualcosa che ha tenuto molti investitori prudenti...

Tutto questo sta cominciando a sembrare un po' familiare

Tutti ricordiamo il subprime abbastanza bene ­ dopo tutto, questa piccola ma importante parte del mercato immobiliare del credito degli Stati Uniti ha quasi portato l'intero edificio finanziario vicino al crollo!

Ma questo mercato non appare dal nulla. E' stato inventato nel lontano 1998, durante la crisi asiatica. Improvvisamente gli Stati Uniti erano il 'porto sicuro' per i soldi da tutto il mondo.

Non da ultimo dalla Cina, il cui surplus commerciale doveva essere messo in uso da qualche parte ... beh, gli Stati Uniti erano il posto. Dopo il boom dotcom, il denaro continuava a scorrere negli Stati Uniti ­ ancora una volta percepiti come un rifugio sicuro.

E che cosa hanno fatto i money­managers con l'eccesso di liquidità? Quello che serviva era un tipo sicuro di investimento, ma con la prospettiva di un rendimento decente. Dentro il subprime. Si crearono così mutui per i proprietari che per lo più non avrebbero dovuto essere proprietari di abitazione.

L'eccesso di liquidità trova la sua casa ... di solito dove non dovrebbe essere. É il caso in questione.

Dopo dieci anni gli Stati Uniti hanno fatto man bassa di soldi ancora una volta. Questa volta, si tratta di un prodotto sia di QE che di una mossa fresca in 'safe' del tesoro statunitense a seguito del crollo del 2008.

Dove è stato diretto il denaro questa volta? Nessuno avrebbe puntato ancora sulle abitazioni subprime...

Si presenta l'energia subprime!

C'è sempre qualcosa di nuovo per la comunità degli investitori sotto i loro denti. Qualcosa che sembra (e forse è) grande.

Questa volta, la storia era il fracking.

E' una storia con molte sfaccettature ­ molti delle quali veramente meravigliose. Energia a basso costo per rivitalizzare l'economia americana. Flussi di cassa dall'economia per essere poi in grado di rimborsare gli interessi sul considerevole debito degli Stati Uniti. E per coronare il tutto, un settore che ha bisogno di fondi di investimento per decollare.

Stiamo parlando di enormi nuove linee di credito non finalizzate ai proprietari di case subprime, ma alle aziende energetiche. Soprattutto oilers di piccole e medie dimensioni ... pronte, disposte e in grado di prendere denaro di altre persone e di investire in tutti i tipi di progetti di perforazione ad alta tecnologia.

Le banche erano fin troppo disposte ad aiutare. E proprio come con il subprime, questi prestiti sono stati venduti in tutto il mondo.

Non si tratta di equity­ si tratta di (cattivo) debito

Al momento, molti di questi fondi non sono farciti di equity infrastrutturale. No, sono pieni di debiti infrastrutturali. E le loro obbligazioni non sono una copertura contro l'inflazione.

Al contrario, in effetti. Queste Obbligazioni faranno male in caso di inflazione.

Ora si scopre che un prezzo del petrolio deflazionistico presenta un rischio di credito devastante sui detti titoli. Una situazione lose­lose vera e propria per gli investitori.

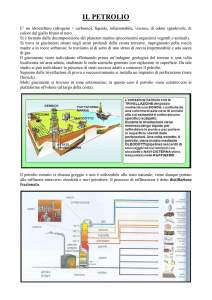

Vedete, il fracking può essere un bel affare costoso. Non nell'esplorazione naturalmente. Negli Stati Uniti è per lo più un caso di semplice retargeting di vecchi pozzi, utilizzando lea nuova tecnologia per stimolare nuovamente la loro attività.

Il costo viene dall'energia e dalle risorse necessarie per questo 'stimolo' ...

Col crollo del petrolio, molti progetti di fracking ora hanno un aspetto terribile

Il punto è che il petrolio ora ha preso un'enormità ... un tonfo che sarebbe sembrato impensabile solo pochi mesi fa.

Il risultato? Molti di questi progetti improvvisamente assumono un aspetto terribile. Al prezzo del petrolio di oggi, i profitti possono rapidamente trasformarsi in perdite per molti.

Il rendimento di questo debito è diventato stratosferico e gli investitori temono il peggio. Come riporta Zerohedge: 'Il settore dell'energia ha interamente congelato il mercato del credito, a questo punto con le chiacchere da scrivania non vi è alcuna offerta per questo debito distressed ...'

Non c'è dubbio che molti high­rollers nelle grandi sale operative saranno interessati. Come per il subprime, appena un settore del mercato del credito scende, contagia altre parti del mercato ...!

Potrebbero essere richieste ulteriori marginazioni, potrebbe diffondersi la paura, o potrebbe semplicemente essere che alcuni traders vendano altri assets al top per parare quello che ormai appare come un credito energetico a basso costo.

Il grosso problema è che gran parte di questo tipo di investimenti è condotto 'fuori mercato' ­ vale a dire, i dati commerciali non sono pubblicati in modo normale.

Così la maggior parte dei players (compresi i professionisti), non sapranno l'entità del disastro fino a quando è troppo tardi.

E' tempo di superare la tempesta

A questo punto meglio essere cauti.

Questo, non vuol dire vendere. Questi mercatini di Natale hanno l'abitudine di andare troppo lontano in un modo o nell'altro ­ questa volta, il rally di Babbo Natale sembra essere un incidente di Babbo Natale.

Non c'è molto di Natale per gli investitori. Ma finché non sapremo di più, non siamo su valori utili per reagire a questi eventi.