Τυχη

Consulenti Finanziari Indipendenti

Tiche S.r.l. – Vicolo Monte Piana D, 4 – 31100 Treviso

www.tiche.net

Selezione Azioni - METODOLOGIA TICHE

Risultati della selezione dei titoli azionari (aggiornamento al 31/12/2016)

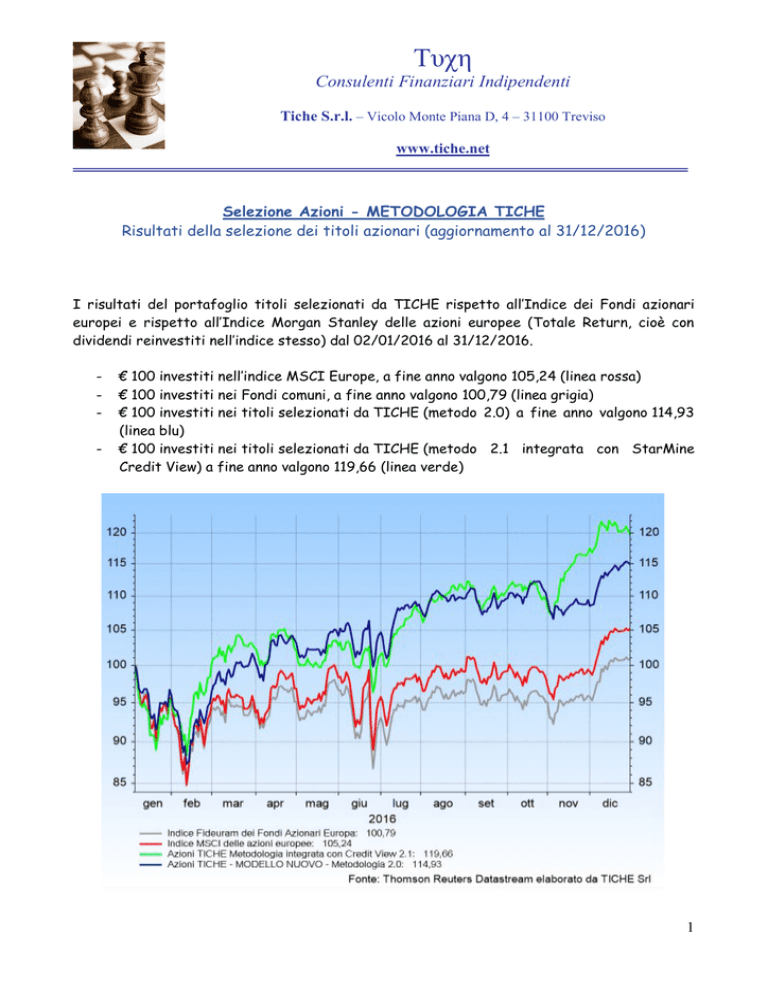

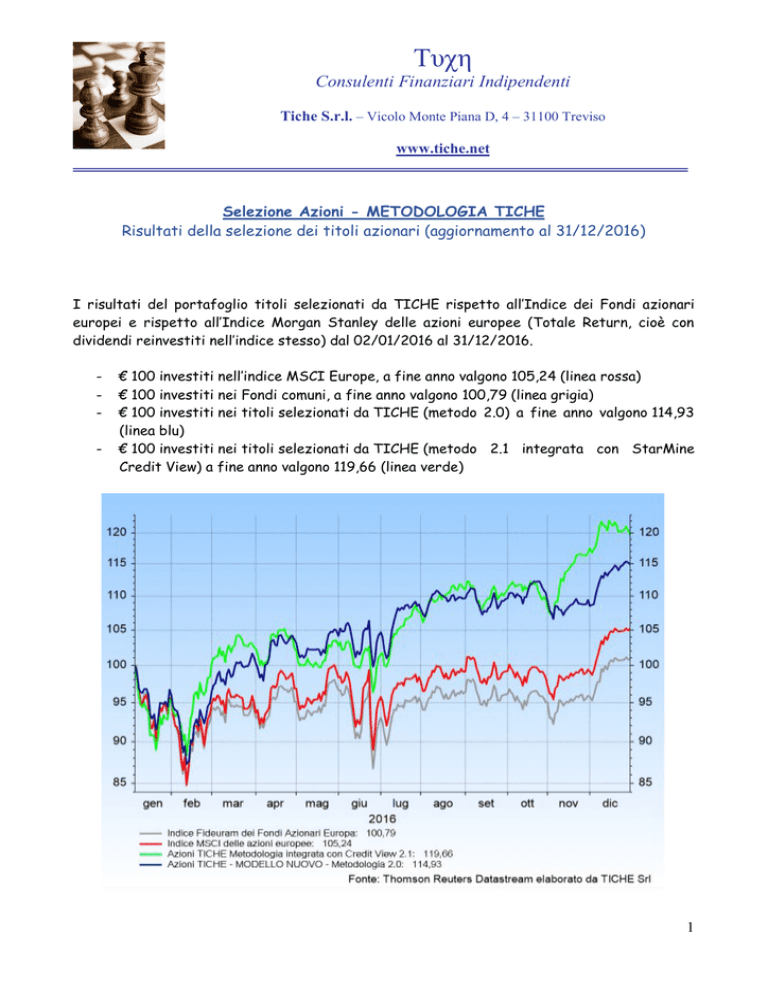

I risultati del portafoglio titoli selezionati da TICHE rispetto all’Indice dei Fondi azionari

europei e rispetto all’Indice Morgan Stanley delle azioni europee (Totale Return, cioè con

dividendi reinvestiti nell’indice stesso) dal 02/01/2016 al 31/12/2016.

-

€ 100 investiti nell’indice MSCI Europe, a fine anno valgono 105,24 (linea rossa)

€ 100 investiti nei Fondi comuni, a fine anno valgono 100,79 (linea grigia)

€ 100 investiti nei titoli selezionati da TICHE (metodo 2.0) a fine anno valgono 114,93

(linea blu)

€ 100 investiti nei titoli selezionati da TICHE (metodo 2.1 integrata con StarMine

Credit View) a fine anno valgono 119,66 (linea verde)

1

E’ di particolare nota il risultato ottenuto arricchendo la Metodologia 2.0 (in blu) con

StarMine Credit View di Thomson Reuters (in verde) che ci ha consentito di considerare in

maniera innovativa la probabilità di default dei titoli selezionati. Siamo riusciti così a ridurre

di circa il 50%, nel tempo, la probabilità di avere in portafoglio circa un terzo di titoli che

ottengono risultati inferiori all’indice (portandola quindi ad un sesto di incidenza sul

portafoglio): MIGLIORE QUALITA’ DEI TITOLI SELEZIONATI!

Tale riduzione del rischio complessivo di portafoglio, non sembra infatti ridurre le

potenzialità di performance dello stesso, come risulta dalla distanza tra il grafico in blu e il

grafico in verde.

L’inizio dell’anno è anche un momento di bilanci e quindi abbiamo provato a guardare che cosa

in alternativa avrebbe potuto ottenere un investitore italiano, investendo nei principali

mercati di riferimento.

Con la consueta logica dei 100 euro investiti ad inizio dell’anno, siamo andati a vedere che cosa

avrebbe ottenuto un investitore in azioni europee, americane, italiane e un investitore che

avesse investito sull’apprezzamento del dollaro sull’euro; i risultati sono nel grafico seguente:

L’investitore nella Borsa italiana ha perso circa il 10% del suo investimento, l’investitore nei

fondi europei ha più o meno i suoi soldi dopo un anno, chi ha scommesso sul dollaro ha

guadagnato poco, meglio è andato chi ha investito nelle azioni europee ed ancor meglio chi ha

investito in azioni americane, ottenendo un 11,1% a fine anno. Per confronto abbiamo aggiunto

anche la nostra metodologia 2.1.

2

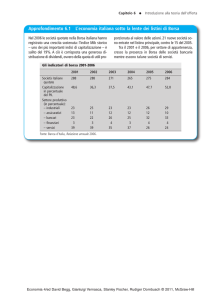

Come di consueto pubblichiamo anche un aggiornamento di una ricerca più vasta, che ci vede

impegnati ormai da quindici anni, ovvero i risultati ottenuti dall’industria del risparmio (Fondi

di Investimento) a livello europeo e mondiale a partire dal 2000, i risultati ottenuti nello

stesso periodo investendo “passivamente” sugli indici di Borsa (ad es. tramite ETF) e i

risultati che si sarebbero ottenuti applicando la “METODOLOGIA TICHE”.

Trattandosi di un periodo molto più lungo, abbiamo espresso l’asse dei valori in scala

logaritmica, che consente di apprezzare le variazioni grafiche al rialzo ed al ribasso allo

stesso modo (ad es. una variazione da 100 a 200 è un raddoppio, così come una variazione da

500 a 1000) rispetto ad una rappresentazione di tipo lineare.

-

-

Dopo 16 anni nei fondi di investimento azionari europei, l’investitore si ritrova più o

meno con i suoi soldi a 104,3. Curiosamente la minor performance dei fondi rispetto

agli indici riflette quasi totalmente l’incidenza dei costi che gravano sul “risparmio

gestito” come evidenzia anche una ricerca recente sviluppata insieme a Plus 24 del Sole

24 Ore (allegata).

100 euro investiti nell’indice della Borsa europea si ritrovano ad un valore di 157,75

euro.

100 euro investiti seguendo la METODOLOGIA TICHE sarebbero diventati 2.785,89

euro.

Sono risultati che ci ripagano di sedici anni di ricerca e fanno ben sperare per il futuro…

3