Prime lezioni di Economia

Paolo Ermano

[email protected]

Università degli studi di Udine

1

Pubblicità

Blog Messaggero Veneto:

LATITUDINE

!

“La Ricreazione” Radio Onde Furlane (90mhz), ogni giovedì

21:30-22:30

2

…rimembri ancor…

L’economia non è la fisica

L’economia non è autonomia

3

1° parte

Nascita della finanzia

4

Definizione

FINANZA:

“L'insieme delle attività volte al reperimento

e all'utilizzo di capitali in imprese

economiche“

(Oxford University Press)

5

Come nasce la finanza?

3 movimenti:

1. Sviluppo della tecnologia del denaro

2. Sviluppo delle banche

3. Sviluppo degli investimenti (privati)

6

IL DENARO

7

Il denaro

Che funzioni assolve il denaro?

i.

Mezzo di Scambio

ii.

Unità di valore

iii.

Riserva di valore

iv.

Bene di Lusso

8

Le banche

9

Perché nascono le

banche?

Problemi di sicurezza: forziere

10

Perché nascono le

banche?

Problemi di sicurezza: forziere

11

Gli Investimenti

Sviluppo del concetto di Prestito

I depositi vengono prestati ad altri

A cosa servivano i prestiti?

=> a fare investimenti!

Cambio dell’orizzonte temporale delle azioni economiche!

12

Gli Investimenti

La questione critica non è il meccanismo di

deposito - prestito

Semmai, è l’utilizzo che viene fatto del

denaro preso a prestito

13

2° parte

Dal Materiale

all’Immateriale: le bolle

14

La distanza fra finanza e

realtà

Alla base di ogni attività finanziaria c’è

un’attività reale (casa, oggetti, materiali,

lavoro, impresa, ecc…)

con lo sviluppo economico, la “distanza” fra

l’attività reale e quella finanziaria si può

ampliare.

• Una delle “distanze” più ampie si osserva

nelle bolle speculative

15

Cos’è una bolla

speculativa?

Speculazione: acquisto di titoli effettuato con il solo

obiettivo di rivenderli successivamente ad un prezzo

più alto, realizzando così un guadagno.

Bolla speculativa: fenomeno di divaricazione tra il

prezzo di borsa di uno o più titoli e il prezzo che gli

stessi titoli avrebbero se gli operatori agissero solo

in base alle cosiddette informazioni fondamentali

(rational behavior), quelle cioè relative alla solidità

patrimoniale dell’impresa, alle prospettive di crescita

del settore e alla redditività del titolo

16

Come si formano?

Oggetto della bolla è sempre e comunque un bene le cui

aspettative, da parte degli operatori, suggeriscono

comportamenti razionali (es.: la casa per i mutui subprime)

Il boom speculativo inizia nel momento in cui gli investimenti

in un settore superano l’ammontare degli investimenti che

vengono ritirati dagli altri settori.

Normalmente, il boom a sua volta è alimentato dall’espansione

del credito bancario.

I prezzi salgono => effetto retroattivo positivo: i nuovi

investimenti determinano incrementi di reddito che stimolano

ulteriori investimenti

17

Quando esplodono?

Un evento modifica la percezione che gli

investitori hanno rispetto al bene oggetto

della speculazione (es.: notizie economiche)

Il bene perde immediatamente di valore per

chi l’ha acquistato

Il crollo è repentino, molto più rapido

dell’accumulo iniziale

18

19

Effetti

Depauperamento:

Le attività coinvolte crollano di valore: perdita di ricchezza da

parte degli investitori;

Diseguaglianza:

L’attività finanziaria non crea nulla: redistribuisce denaro. Le

bolle sono gigantesche macchine redistributive

Distorsione dei mercati: Nel periodo della bolla, gli investimenti sono artificialmente

drogati verso un’unico indirizzo

Perdita di fiducia:

I molti comportamenti opportunistici legati alle bolle minano la

fiducia negli operatori.

20

3° parte

1929

21

22

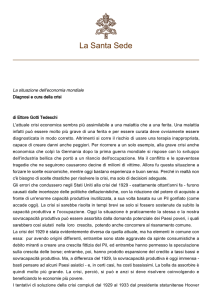

1929

Fu la 2° crisi da sovrapproduzione della storia, la 1° che

mise in crisi l’intero sistema economico mondiale

USA: nel 1929 produceva il 42% del totale e

importavano il 40% delle materie prime

All’epoca si credeva che RISPARMIO = INVESTIMENTO

Banche e Federal Reserve misero in atto azioni per

favorire l’azionariato diffuso: investment trust, holding,

basso tasso di interesse…

Fin dal 1925 gli investimenti si spostarono dal capitale

produttivo, poco remunerativo, alla rendita (es.: case

Florida)

23

Mercato Azionario USA

50

20

2000

45

40

14

1929

!

30

12

1901

25

10

1966

Price-Earnings Ratio

20

19.38 8

15

6

1921

10

5

0

1860

4

Long-Term Interest Rates

1880

1900

2

1920

1940

Year

24

1960

1980

2000

0

2020

Long-Term Interest Rates

Price-Earnings Ratio (CAPE)

16

1981

35

18

1929

Le banche utilizzarono i depositi per finanziare

investimenti in Borsa basati solo sulla prospettiva

di aumento di valore dei titoli in Borsa

Primo boom credito al consumo: auto, 70% del

credito a breve-medio termine

Solo 1.25% della popolazione, però, deteneva azioni

(grande disuguaglianza: il 5% della popolazione

deteneva il 33% del PIL - nel 2014: 22%)

Nell’estate del 1929 ci si rese conto che qualcosa

non andava, ma…

25

1929

…il presidente degli USA, Calvin Coolidge dichiarava di

non sapere nulla della speculazione e che la situazione

era solida

Charles E. Mitchell, presidente della National City Bank

riuscì a tranquillizzare i mercati per qualche settimana

22/10: Interviene Irvin Fisher, economista, a

tranquillizzare: l’effetto dura fino al 24/10 (Black

Thursday)

24/10: Incontro ai vertici: Charles E. Mitchell, Albert H.

Wiggin, presidente della Chase National Bank, William C.

Potter, presidente della Guaranty Trust Company e

Seward Prosser, presidente della Bankers Trust Company

(…12-9-2008)

26

1929

L’effetto dura fino al 29-10: il collasso, quel

martedì, fu definitivo.

Il PIL diminuì bruscamente fino ad arrivare, nel

1933, ad un terzo di quello registrato nel 1929;

il volume della produzione tornò ai livelli

antecedenti la crisi soltanto nel 1937 e poi

diminuì di nuovo fino al 1941.

La disoccupazione raggiunse un picco del 25%

27

1929

Cause:

1.Distribuzione ricchezza: i ricchi, colpiti duro,

ridussero le spese

2.Cattiva struttura societaria: holding,

investment trust

3.Inadeguata struttura bancaria: Glass–Steagall

Act, 1933

4.Bilancia dei pagamenti: surplus per gli Usa

5.Pessimo stato dell’informazione

28

grazie

[email protected]

29