Punto di vista

5 luglio 2012

L'essenziale in un colpo d’occhio

Obbligazioni

Azioni

Hedge funds

Proiezioni a 6 mesi

Gli eventi più marcanti della fine del secondo trimestre sono la conferma

di una crescita mondiale più lenta e l’esito incoraggiante (almeno rispetto

alle attese) del vertice dei capi di stato dell’Unione europea del 28 e 29

giugno. In altre parole, la situazione può essere riassunta in questi

termini: da un lato il peggioramento dei fondamentali economici e

dall’altro il miglioramento a breve termine del morale degli investitori.

Sul fronte dell’economia, l’attività in giugno ha continuato a rallentare

soprattutto negli Stati Uniti, che finora avevano mostrato una maggiore

resistenza rispetto alle altre economie sviluppate. Resta da sapere se

questo rallentamento sarà abbastanza marcato da far scattare un nuovo

ciclo di allentamento delle politiche monetarie negli Stati Uniti, ma anche

in Europa e nel Regno Unito, che andrebbe a sostenere il sentiment del

mercato.

Sulla scena economica mondiale, l’Europa appare ancora come l’anello

debole della catena, ma dal vertice europeo sono venuti dei segnali

incoraggianti. Questa volta, i dirigenti europei sembrano consapevoli

dell’urgenza del problema che da due anni affligge la zona euro, ossia la

mancanza di integrazione tra le politiche fiscali e il sistema finanziario. Le

decisioni prese a fine giugno sono ancora lontane dal rispondere alle

esigenze a livello istituzionale e da soluzioni capaci di assicurare a lungo

termine la perennità dell’Unione monetaria europea. Hanno però il merito

di andare nella direzione giusta, con un progetto di unione bancaria

europea e il tentativo di dissociare i problemi degli Stati da quelli delle

banche.

L’immediato futuro appare oggi ancora più difficile da decifrare in quanto,

nel bene e nel male, non ci sono certezze!

Economia

Stati Uniti ............................................................................... 2

La Riserva federale torna al centro della scena

Europa ..................................................................................... 3

I dirigenti europei cercano di fermare il circolo vizioso

Giappone ................................................................................ 4

La domanda interna sostiene la crescita

Questa pubblicazione si basa sulle

informazioni raccolte fino al lunedì prima

del giorno di diffusione.

Pubblicazione del team Ricerche e Analisi

Banque SYZ & CO SA

Tel. +41 (0)22 819 09 09

[email protected]

Autori:

Yasmina Barin

Adrien Pichoud

Fabrizio Quirighetti

Economie emergenti ............................................................... 4

Continua il rallentamento

Mercati

Azionario ................................................................................. 5

Le borse migliorano…ma la strada è lunga

Obbligazionario ....................................................................... 5

Distensione dei tassi in Europa periferica

Valutario.................................................................................. 6

Rimbalzo delle monete emergenti

Questo documento è pubblicato esclusivamente a scopo informativo e non costituisce in alcun modo una raccomandazione di investimento, un’offerta di

acquisto o di vendita di titoli, né un documento contrattuale. Le opinioni espresse riflettono il nostro giudizio al momento della redazione e possono

essere modificate in qualsiasi momento senza preavviso. Si declina ogni responsabilità per eventuali perdite dirette o indirette che possano derivare

dall’uso delle informazioni ivi contenute.

Punto di vista

5 luglio 2012

Economia

Durante

la primavera

la

crescita

mondiale

è

sensibilmente rallentata. E’ vero che il quadro non è

uniforme e che ci sono sfumature secondo i paesi e le

regioni, ma in media l’intensità dell’attività oggi è

nettamente inferiore rispetto al 2010-2011 sia nei paesi

sviluppati (tra i quali l’Europa è il più debole) sia nel

mondo emergente. L’ultima lettura degli indici

dell’attività manifatturiera – termometro affidabile del

vigore del ciclo – lascia pochi dubbi in merito.

Indici PMI dell’attività manifatturiera nel G3

(USA/Europa/Giappone) e nei BRIC (Brasile/Russia/India/Cina)

60

Espansione

55

di giugno, quello che possiamo affermare per il momento

è che la tendenza dei mesi precedenti si è mantenuta. E

questo si riflette negativamente sulla fiducia delle

famiglie, con conseguenze che il calo del prezzo della

benzina dalla metà di aprile (-15%) non riesce a

compensare interamente. Di conseguenza, durante la

primavera le spese di consumo sono rimaste stagnanti.

Certo, l’economia americana adesso può contare sul

sostegno marginale del mercato immobiliare, la cui

graduale ripresa prosegue, accompagnata anche da un

miglioramento sul fronte dei prezzi. Ma il peso

dell’immobiliare nel PIL dopo la crisi del 2008/09 si è

ridotto, e adesso rappresenta solo il 2.5% (contro il 6%

alla fine del 2006). Non abbastanza per controbilanciare

l’effetto dell’appiattimento dei consumi.

All’ultima riunione di politica monetaria, la Riserva

Federale ha preso atto del rallentamento abbassando le

stime di crescita e le previsioni sull’andamento del

mercato del lavoro. Per il 2012, prevede un aumento del

PIL compreso tra l’1.9% e il 2.4% (-0.5% rispetto alle

stime precedenti) con un tasso di disoccupazione

invariato rispetto al livello di maggio (8.2%). Per il 2013

anticipa un leggero miglioramento, ma l’ombra della

riduzione del deficit pubblico si allunga sulle prospettive

dell’anno prossimo…

50

45

Contrazione

40

35

US /EMU/JA P

BRIC

juil-12

avr-12

oct-11

janv-12

juil-11

avr-11

oct-10

janv-11

juil-10

avr-10

oct-09

janv-10

juil-09

avr-09

oct-08

janv-09

juil-08

avr-08

oct-07

janv-08

juil-07

avr-07

30

PIL (variazione annua) e tasso di disoccupazione

6

3

Stime della Fed

So urce: B lo o m berg, B anque SYZ & C O

4

Nel secondo trimestre la crescita mondiale è nettamente

rallentata.

4

5

2

Stati Uniti

Nelle ultime settimane la crescita negli Stati Uniti è

ancora rallentata, evidenziando la fragilità della crescita

in corso dalla fine dell’anno scorso. Anche se l’economia

americana può ancora contare su alcuni elementi

favorevoli che rendono la sua situazione meno

preoccupante rispetto a quella delle altre zone

sviluppate, il vantaggio degli USA sull’Europa sta

iniziando a ridursi. Inoltre, l’inasprimento della politica di

bilancio previsto per il 2013 rende le prospettive ancora

più fosche e ha già spinto la Fed a valutare l’ipotesi di un

nuovo allentamento monetario.

Il segnale più tangibile del rallentamento dell’attività

viene dal settore industriale. In giugno, la maggior parte

degli indicatori regionali di attività mostra un netto calo,

una tendenza confermata dall’indice ISM manifatturiero

nazionale. Infatti, quest’ultimo è sceso a 49.7, varcando

la frontiera tra fasi di espansione e di contrazione

dell’attività (50) per la prima volta dalla metà del 2009.

Il netto calo dell’indice dei nuovi ordini all’industria non

suscita certo ottimismo per il prossimo futuro.

Anche i segnali dal mercato del lavoro indicano un

peggioramento. Aspettando il rapporto sull’occupazione

6

0

7

8

-2

9

-4

10

-6

95 96

97

98

99

00

01 02

03

04

US G DP YoY%

US UNEMPLO YMENT RAT E SADJ(R. H.SCALE)

11

05

06

07

08

09

10

11

12

13

Source: T homson Reuters Datastream

La Fed anticipa una crescita stagnante nella seconda metà del

2012 e una modesta ripresa nel 2013.

Di conseguenza, la banca centrale - decisa a non

destabilizzare ulteriormente l’attività - ha prolungato fino

alla fine dell’anno l’« Operazione Twist » (allungamento

della scadenza del suo portafoglio obbligazionario) che

sarebbe dovuto scadere a fine giugno. Si è inoltre

dichiarata pronta a varare nuove misure di sostegno

dell’economia, aprendo ancora più la porta a un terzo

programma di quantitative easing. Queste dichiarazioni

sono state rilasciate prima della diffusione dell’indice

Questo documento è pubblicato esclusivamente a scopo informativo e non costituisce in alcun modo una raccomandazione di investimento, un’offerta di

acquisto o di vendita di titoli, né un documento contrattuale. Le opinioni espresse riflettono il nostro giudizio al momento della redazione e possono

essere modificate in qualsiasi momento senza preavviso. Si declina ogni responsabilità per eventuali perdite dirette o indirette che possano derivare

dall’uso delle informazioni ivi contenute.

Punto di vista

5 luglio 2012

ISM, che ha rafforzato ancor più la probabilità di un

annuncio in tal senso entro la fine dell’estate.

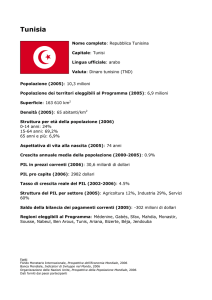

Variazione annua del credito nella zona euro, del PIL e del tasso

refi della BCE

Europa

Le statistiche di giugno hanno confermato che da un

anno a questa parte l’Europa è il tallone d’Achille

dell’economia mondiale. Gli indici PMI che misurano

l’attività manifatturiera e dei servizi si sono stabilizzati,

ma restano a livelli indicativi di una marcata contrazione.

Gli indici che rilevano il clima economico continuano a

scivolare verso il basso e l’indicatore del clima economico

della Commissione europea, un termometro attendibile

della tendenza del PIL (vedere grafico seguente), è sceso

a un nuovo record minimo dall’autunno 2009. In

variazione annuale indica in maniera inequivocabile una

contrazione del PIL. E’ interessante rilevare che il calo

registrato in giugno non viene dai paesi dell’Europa

periferica, ma proprio dal nord dell’Unione monetaria.

Infatti, gli indici relativi all’Italia e alla Spagna, che nei

mesi precedenti erano crollati, in giugno hanno segnato

un (leggerissimo) rimbalzo, mentre in Germania, in

Francia, nei Paesi Bassi e in Belgio questi stessi indici

sono calati.

Indice del clima economico nell’area euro e in Germania e PIL

dell’area euro (in variazione annuale)

120

6

4

110

2

100

0

90

-2

80

-4

70

65

96

97

98

99

00

01

02

03

EMU ECO NO MIC SENT I MENT INDEX

G ERMANY ECO NO MIC SENT IMENT I NDEX

EMU - G DP YoY %(R.H.SCALE)

suo ritmo di crescita è sceso ai minimi dalla creazione

dell’Unione monetaria (vedere grafico seguente).

-6

04

05

06

07

08

09

10

11

12

Source: T homson Reuters Datastream

L’intera zona euro è interessata da un cedimento dell’attività. La

recessione appare inevitabile.

In Germania, la tendenza è confermata dal nuovo calo

dell’indice della fiducia degli imprenditori IFO e dagli

indicatori relativi al settore manifatturiero e dei servizi.

E’ vero che oggi per controbilanciare la debolezza degli

ordini dal resto dell’Europa la Germania non può più

contare sulla domanda degli Stati Uniti e dell’Asia.

Un altro fattore che spiega la generale apatia che investe

l’economia europea è il prosciugamento dei flussi di

credito. Questo fenomeno è particolarmente marcato nei

paesi dell’Europa periferica ma si sta allargando all’intera

area euro. Anche se l’erogazione di crediti mostra una

progressione su 12 mesi, dalla fine dell’anno scorso il

11

6

10

4

9

8

2

7

6

0

5

4

-2

3

2

-4

1

0

99

00

01

02

03

04

EMU - Credit to euro area residents YoY %

ECB Refi rat e

EMU - G DP YoY%(R. H.SCALE)

-6

05

06

07

08

09

10

11

Source: T homson Reuters Datastream

L’intera zona euro è interessata da un cedimento dell’attività. La

recessione appare inevitabile.

Il « credit crunch » si spiega ovviamente con le difficoltà

che attraversano le banche, le quali (volenti o nolenti)

devono ridurre i loro bilanci e tagliano perciò l’offerta di

credito. Tuttavia appare debole anche la richiesta, poiché

l’aumento della disoccupazione e le prospettive di attività

depresse (e deprimenti…) scoraggiano qualsiasi velleità

di contrarre prestiti. La Banca Centrale Europea si

mostra particolarmente preoccupata da questa deriva e

sembra pronta ad allentare la sua politica monetaria per

evitare un ulteriore peggioramento.

E lo stesso hanno tentato di fare i dirigenti europei al

vertice del 28 e 29 giugno, impegnandosi a raggiungere

un accordo su misure volte a fermare il circolo vizioso

nel quale è caduta l’area euro:

la possibilità per i dispositivi europei (per ora l’EFSF e

successivamente il MES) di prestare direttamente alle

banche in difficoltà senza passare attraverso gli Stati

(per interrompere « il circolo vizioso tra banche e

debito sovrano» come recita il comunicato finale);

la creazione di una autorità di vigilanza bancaria

europea entro la fine dell’anno, un passo verso

l’integrazione del sistema finanziario;

un patto per la crescita da EUR 120 mrd, i cui effetti

sull’attività si manifesteranno tuttavia in un lasso di

tempo di qualche anno.

Considerate le attese limitate prima del vertice, queste

misure - che sono certamente dei piccoli passi, ma

perlomeno nella direzione di una maggiore integrazione

europea - sono state accolte con sollievo e favore dai

mercati. Non rimane ora che attuare le decisioni in tempi

stretti perché nel frattempo l’attività continua a contrarsi

e le difficoltà del sistema finanziario diventano ogni

giorno più pesanti…

Questo documento è pubblicato esclusivamente a scopo informativo e non costituisce in alcun modo una raccomandazione di investimento, un’offerta di

acquisto o di vendita di titoli, né un documento contrattuale. Le opinioni espresse riflettono il nostro giudizio al momento della redazione e possono

essere modificate in qualsiasi momento senza preavviso. Si declina ogni responsabilità per eventuali perdite dirette o indirette che possano derivare

dall’uso delle informazioni ivi contenute.

Punto di vista

5 luglio 2012

Nel Regno Unito, le ultime statistiche hanno di fatto

evidenziato una stabilizzazione dell’attività, con un

aumento delle vendite al dettaglio in maggio e il

rimbalzo dell’indice di attività del settore manifatturiero

(che resta però in territorio di contrazione). Il tasso

d’inflazione è sceso ancora, rientrando per la prima volta

dalla fine del 2009 entro il 3.00%, limite di tolleranza

della BoE (2.8% in maggio). Il target fissato dalla Banca

d’Inghilterra è infatti 2.00%, con un margine di +1.0%.

La discesa dell’inflazione assicura alla BoE una libertà di

manovra ancora più ampia per lanciare un nuovo

programma di quantitative easing, probabilmente già in

luglio. Nella riunione di giugno, la decisione non è stata

presa per un soffio (un solo voto sui nove del Comitato

di Politica Monetaria) …

In Svizzera, l’indice PMI dell’attività manifatturiera in

giugno è rimbalzato. Tuttavia, resta sotto il limite di 50 e

segnala perciò che il settore è tuttora in contrazione.

Questo indicatore, è rimasto per 9 degli ultimi 10 mesi in

zona “rossa”, un segnale che rivela le difficoltà che

attraversa l’industria di fronte al calo della domanda

estera e alla forza del franco. La Svizzera registra ancora

un’eccedenza commerciale, ma di recente il suo margine

si è assottigliato. Il saldo positivo è dovuto al calo delle

importazioni contemporaneo a quello delle esportazioni.

Infatti, la forza del franco ha almeno il vantaggio di

diminuire il valore dei beni importati (in particolare

dell’energia).

Giappone

Sebbene il Giappone, come le altre economie rivolte

all’esportazione, sia colpito dal rallentamento della

crescita mondiale e quindi della domanda dei suoi

prodotti industriali, sembra che dall’inizio dell’anno il

rafforzamento della domanda interna sia in grado di

sostenere l’attività. L’indagine trimestrale Tankan ha

messo in luce un’intensificazione dell’attività nel settore

dei servizi che non si vedeva dal 2008, probabilmente

grazie agli stimoli fiscali introdotti per sostenere i

consumi. Al rafforzamento della domanda interna

contribuiscono forse anche i lavori di ricostruzione dopo il

terremoto del 2011. A questo proposito, l’andamento del

saldo esterno è rappresentativo di un apparente

riorientamento dell’attività: in maggio la bilancia

commerciale ha registrato il quindicesimo deficit mensile

consecutivo, e dall’inizio del 2012 il deficit cumulato è

già superiore a quello dell’intero 2011 (primo deficit

commerciale in 30 anni). E’ vero che questa situazione è

riconducibile in larga parte all’aumento delle importazioni

di energia dopo la chiusura delle centrali nucleari

dell’ultimo anno, ma rivela tuttavia un’evoluzione

significativa della struttura economica del Giappone.

Indagine Tankan sull’attività nell’industria manifatturiera e nei

servizi e variazione annua del PIL

36

6

30

4

20

2

10

0

0

-10

-2

-20

-4

-30

-6

-40

-8

-50

-60

95

96

97

98

99

00

01

02

03

JAP - T ANKAN LG E MANUF ACT URERS

JAP - T ANKAN LG E NO N-MANUF ACT URERS

JAP - G DP YoY %(R. H.SCALE)

-10

04

05

06

07

08

09

10

11

Source: T homson Reuters Datastream

L’attività dei servizi nel secondo trimestre ha raggiunto i livelli

più alti dal 2008. La domanda interna sostiene la crescita del

PIL.

Economie emergenti

Il rallentamento dell’attività si è esteso agli ultimi

indicatori delle economie emergenti che dipendono

ancora in larga parte dalle esportazioni (di prodotti

manufatti e di materie prime) verso i paesi sviluppati. Gli

indici dell’attività manifatturiera di giugno mostravano il

proseguimento del rallentamento in Cina (anche se

l’indice principale resta ancora appena sopra 50) e una

contrazione più pronunciata in Brasile, confermata dal

calo della produzione industriale.

Questo documento è pubblicato esclusivamente a scopo informativo e non costituisce in alcun modo una raccomandazione di investimento, un’offerta di

acquisto o di vendita di titoli, né un documento contrattuale. Le opinioni espresse riflettono il nostro giudizio al momento della redazione e possono

essere modificate in qualsiasi momento senza preavviso. Si declina ogni responsabilità per eventuali perdite dirette o indirette che possano derivare

dall’uso delle informazioni ivi contenute.

Punto di vista

5 luglio 2012

Mercati

Azionario

Il mese di giugno si è chiuso con una nota positiva.

Nonostante gli indicatori economici mondiali poco

rassicuranti, i progressi sul piano politico compiuti al

vertice di Bruxelles hanno suscitato ottimismo presso la

comunità finanziaria. La decisione dei dirigenti dell’area

euro di rafforzare l’unione economica e monetaria è

stata accolta favorevolmente. Dopo la crisi delle banche

spagnole, il fondo “salva stati” (EFSF) potrà

ricapitalizzare direttamente gli istituti bancari in

difficoltà. Secondo passo avanti fortemente voluto dal

presidente francese, il patto comprende un capitolo

sulla crescita e l’occupazione: 120 miliardi di euro

saranno infatti investiti in progetti volti a sostenere lo

sviluppo della zona euro. E persiste la speranza di

nuove mosse da parte della BCE e della Riserva

Federale. Sulle due sponde dell’Atlantico c’è anche

attesa per nuovi programmi di quantitative easing per

fermare il deterioramento del paesaggio economico.

Andamento delle principali borse mondiali dal 1 aprile 2012

Finlandia e i Paesi Bassi sono contrari all’accordo

concluso a Bruxelles e rifiutano che il meccanismo

europeo di stabilità (MES) acquisti obbligazioni sovrane

sui mercati secondari.

Nelle prossime settimane l’attenzione sarà puntata sulla

pubblicazione delle trimestrali societarie. Gli operatori

saranno all’erta per cogliere nelle dichiarazioni dei

dirigenti qualsiasi accenno a cambiamenti, in particolare

rispetto alle attività in Cina. A più lungo termine, gli

operatori si interrogano anche sulle prospettive oltre Atlantico. L’arrivo a scadenza alla fine dell’anno di

alcune misure fiscali: il famoso « precipizio fiscale »

(abolizione dei tagli fiscali risalenti all’era Bush, fine

degli sgravi sui prelievi in busta paga, fine dei sussidi di

disoccupazione prolungati) fa temere una brusca

frenata dell’economia nel 2013.

Obbligazionario

La fine di giugno sul mercato obbligazionario è stata

caratterizzata da una fase di attendismo prima del

vertice europeo, seguita poi da una marcata distensione

dei tassi periferici che ha salutato l’esito del vertice di

Bruxelles. Il movimento è stato particolarmente

spettacolare sui tassi a lungo termine irlandesi (ora più

bassi di quelli spagnoli!). La prudenza resta però di

rigore, almeno fino alla riunione dei ministri europei

delle finanze in agenda il 9 luglio, che dovrà procedere

all’attuazione delle misure annunciate dai capi di Stato.

E i dubbi sulla capacità della Spagna di rispettare

l’impegno a ridurre il deficit restano forti.

Tassi a 10 anni italiani, spagnoli e irlandesi

8.50

8.00

7.50

7.00

Fonte: Thomson Reuters Datastream

Dopo il vuoto d’aria da inizio aprile, le borse del sud

dell’Europa hanno reagito positivamente ai progressi politici

compiuti dall’ultimo vertice europeo.

Nel periodo in esame le tendenze settoriali sono

rimaste invariate. Sullo sfondo del ritorno della

propensione al rischio, i ciclici hanno continuato a

riprendere quota, mentre i difensivi – dopo la forte

sovra-performance di aprile e maggio – stanno

perdendo terreno. L’allarme sugli utili di Danone, ma

anche di Procter & Gamble e Nike hanno contribuito a

creare scompiglio nel settore dei consumi. I veri

campioni delle ultime due settimane sono i titoli

finanziari che hanno beneficiato della recente schiarita

sul fronte del debito sovrano dei paesi del sud

dell’Europa. Restano ancora alcune incognite: la

6.50

6.00

5.50

5.00

4.50

JAN

F EB

MAR

APR

MAY

JUN

JUL

IT ALY

SPAI N

IRELAND

Source: T homson Reuters Datast ream

I tassi irlandesi sono ormai inferiori a quelli spagnoli.

Nel complesso, l’intero mercato obbligazionario europeo

ha beneficiato di una distensione, ma non si è

osservato alcun contraccolpo sensibile sui titoli che

Questo documento è pubblicato esclusivamente a scopo informativo e non costituisce in alcun modo una raccomandazione di investimento, un’offerta di

acquisto o di vendita di titoli, né un documento contrattuale. Le opinioni espresse riflettono il nostro giudizio al momento della redazione e possono

essere modificate in qualsiasi momento senza preavviso. Si declina ogni responsabilità per eventuali perdite dirette o indirette che possano derivare

dall’uso delle informazioni ivi contenute.

Punto di vista

5 luglio 2012

nelle settimane precedenti avevano svolto la funzione di

rifugio (obbligazioni tedesche e finlandesi). Un altro

segnale che induce a non abbassare la guardia?

Valutario

Con l’avvicinarsi del vertice europeo, l’euro ha perso

quota nei confronti del dollaro per via delle modeste

attese sugli esiti e dei timori riguardo alla situazione in

Europa. Una volta superato l’appuntamento, la moneta

unica è rimbalzata sull’onda del clima positivo scaturito

dagli annuncia dei capi di Stato europei.

Le monete emergenti, che in maggio si erano trovate

sotto pressione a causa dei segnali negativi per la

crescita mondiale e della crescente avversione al

rischio, hanno anch’esse beneficiato dal migliorato

umore degli investitori.

Indice JPM delle monete emergenti contro l’USD

390

385

380

375

370

365

360

355

Jan-12

Feb-12

Mar-12

A pr-12

May-12

Jun-12

Jul-12

Indice JP M Em erging lo cal m arket ELM I P lus C o m po sit (USD )

So urce: JP M o rgan, B lo o m berg

Dopo la caduta di maggio le monete emergenti di recente

hanno avviato un netto recupero.

Questo documento è pubblicato esclusivamente a scopo informativo e non costituisce in alcun modo una raccomandazione di investimento, un’offerta di

acquisto o di vendita di titoli, né un documento contrattuale. Le opinioni espresse riflettono il nostro giudizio al momento della redazione e possono

essere modificate in qualsiasi momento senza preavviso. Si declina ogni responsabilità per eventuali perdite dirette o indirette che possano derivare

dall’uso delle informazioni ivi contenute.