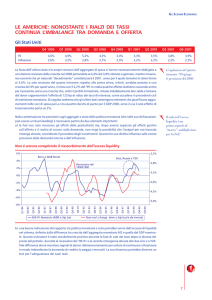

GLI SCENARI ECONOMICI

LE AMERICHE: IL PROSSIMO SOFT-LANDING, UNA NECESSITA PER FAR CONTINUARE IL MIRACOLO AMERICANO

Gli Stati Uniti

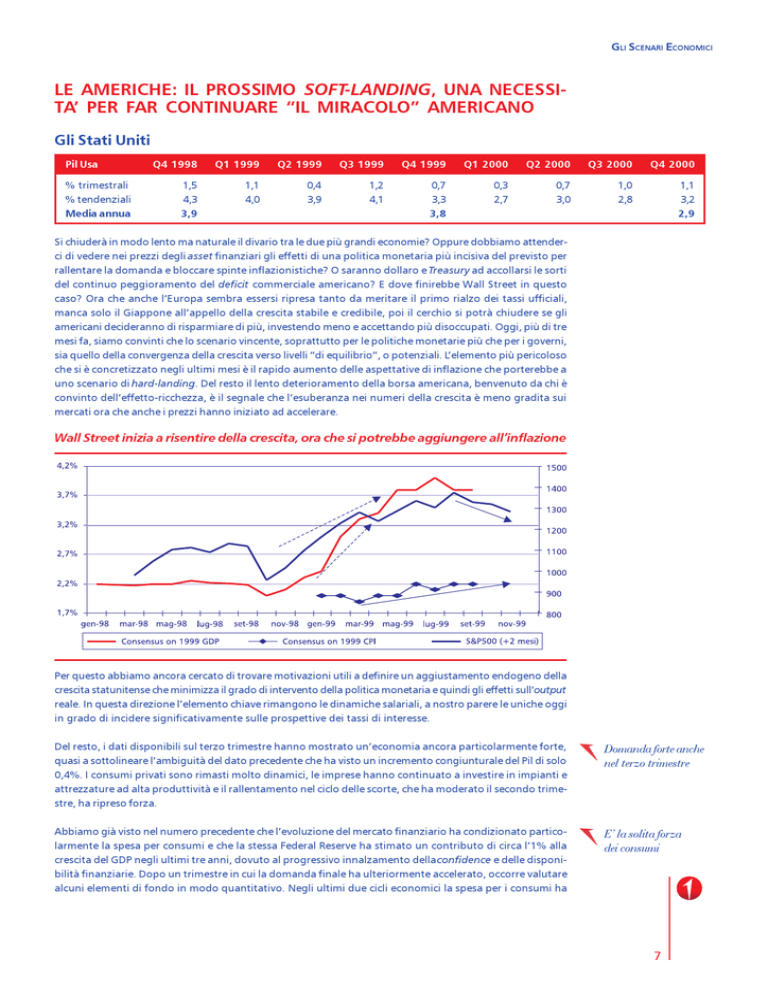

Pil Usa

% trimestrali

% tendenziali

Media annua

Q4 1998

Q1 1999

Q2 1999

Q3 1999

Q4 1999

Q1 2000

Q2 2000

Q3 2000

Q4 2000

1,5

4,3

3,9

1,1

4,0

0,4

3,9

1,2

4,1

0,7

3,3

3,8

0,3

2,7

0,7

3,0

1,0

2,8

1,1

3,2

2,9

Si chiuderà in modo lento ma naturale il divario tra le due più grandi economie? Oppure dobbiamo attenderci di vedere nei prezzi degli asset finanziari gli effetti di una politica monetaria più incisiva del previsto per

rallentare la domanda e bloccare spinte inflazionistiche? O saranno dollaro e Treasury ad accollarsi le sorti

del continuo peggioramento del deficit commerciale americano? E dove finirebbe Wall Street in questo

caso? Ora che anche lEuropa sembra essersi ripresa tanto da meritare il primo rialzo dei tassi ufficiali,

manca solo il Giappone allappello della crescita stabile e credibile, poi il cerchio si potrà chiudere se gli

americani decideranno di risparmiare di più, investendo meno e accettando più disoccupati. Oggi, più di tre

mesi fa, siamo convinti che lo scenario vincente, soprattutto per le politiche monetarie più che per i governi,

sia quello della convergenza della crescita verso livelli di equilibrio, o potenziali. Lelemento più pericoloso

che si è concretizzato negli ultimi mesi è il rapido aumento delle aspettative di inflazione che porterebbe a

uno scenario di hard-landing. Del resto il lento deterioramento della borsa americana, benvenuto da chi è

convinto delleffetto-ricchezza, è il segnale che lesuberanza nei numeri della crescita è meno gradita sui

mercati ora che anche i prezzi hanno iniziato ad accelerare.

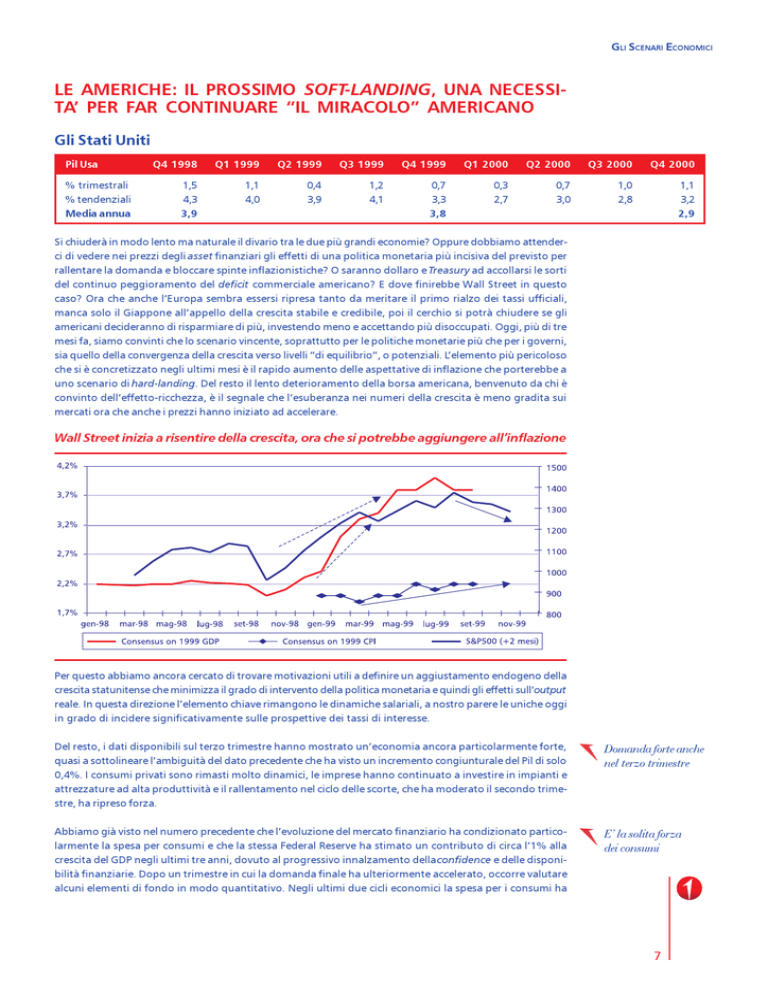

Wall Street inizia a risentire della crescita, ora che si potrebbe aggiungere allinflazione

Per questo abbiamo ancora cercato di trovare motivazioni utili a definire un aggiustamento endogeno della

crescita statunitense che minimizza il grado di intervento della politica monetaria e quindi gli effetti sulloutput

reale. In questa direzione lelemento chiave rimangono le dinamiche salariali, a nostro parere le uniche oggi

in grado di incidere significativamente sulle prospettive dei tassi di interesse.

Del resto, i dati disponibili sul terzo trimestre hanno mostrato uneconomia ancora particolarmente forte,

quasi a sottolineare lambiguità del dato precedente che ha visto un incremento congiunturale del Pil di solo

0,4%. I consumi privati sono rimasti molto dinamici, le imprese hanno continuato a investire in impianti e

attrezzature ad alta produttività e il rallentamento nel ciclo delle scorte, che ha moderato il secondo trimestre, ha ripreso forza.

Domanda forte anche

nel terzo trimestre

Abbiamo già visto nel numero precedente che levoluzione del mercato finanziario ha condizionato particolarmente la spesa per consumi e che la stessa Federal Reserve ha stimato un contributo di circa l1% alla

crescita del GDP negli ultimi tre anni, dovuto al progressivo innalzamento della confidence e delle disponibilità finanziarie. Dopo un trimestre in cui la domanda finale ha ulteriormente accelerato, occorre valutare

alcuni elementi di fondo in modo quantitativo. Negli ultimi due cicli economici la spesa per i consumi ha

E la solita forza

dei consumi

7

GLI SCENARI ECONOMICI

sempre risposto alla dinamica del reddito disponibile, a quella dei tassi di interesse e della disoccupazione.

Nella seconda parte del ciclo corrente è intervenuto un fattore esogeno alla spesa, comunemente indicato

come effetto-ricchezza, che già nel precedente numero avevamo individuato come responsabile dellesuberanza dei consumi. Dalla considerazione di questi fattori sono risultati due elementi particolarmente

interessanti.

La leva finanziaria

ha giocato un ruolo

determinante,

soprattutto

nellultimo semestre

Innanzitutto, da questo insieme di dati esogeni ci si sarebbe attesi un rallentamento nella spesa per consumi

già durante il secondo trimestre, nonostante i massimi di Wall Street e lottimismo di fondo tra i consumatori

americani. Questo fenomeno avrebbe dovuto trovare origine nel progressivo rallentamento nella crescita del

reddito disponibile (+0,6% t/t a giugno e +0,9% t/t a marzo) più che dalleffetto restrittivo dei tassi di

interesse che, tra laltro, operano con lag temporali sulle scelte dei consumatori. Lottimismo diffuso sulle

prospettive reali e finanziarie delleconomia conferma la presenza di una sorta di overshooting nei consumi

attraverso il quale si è pienamente manifestato leffetto dellalto grado di indebitamento di un sistema in cui

la percezione del rischio era drasticamente scesa. Oltre alla particolarità di un tasso di risparmio negativo,

un buon indicatore congiunturale di questo fenomeno é il rapporto tra credito al consumo e reddito disponibile che si è mantenuto ai massimi storici da inizio 99.

Indebitamento delle famiglie ai massimi storici

L effetto Wall Street

è comunque

significativo, se si

guarda al medio

periodo

Un secondo aspetto riguarda leffetto della continua crescita di Wall Street, sulla cui affidabilità previsiva si

è molto dibattuto anche nella recente letteratura della Federal Reserve. I risultati ottenuti allinterno del

nostro campione confermano che la ricchezza e le aspettative generate dalle brillanti performance della

borsa hanno giocato un ruolo comunque importante negli ultimi anni, soprattutto in presenza di forze

esterne deflattive. Volendo quantificare gli effetti complessivi abbiamo stimato che se non vi fosse stato

alcun cash flow originato in Borsa durante il 98, la voce relativa ai consumi privati avrebbe chiuso lanno con

una crescita del 4,5% sul 97 contro il 4,9% effettivo, circa 0,4 punti percentuali in meno anche sul Pil (dal

3,9% al 3,5%). Se ripetiamo la simulazione dal primo trimestre del 96, arriviamo al numero di Greenspan1:

1% di crescita del GDP in meno sul triennio 96-98.

1

8

That propensity to spend, in turn, has been spurred by the rise in equity and home prices, which our analysis

suggests can account for at least one percentage point of GDP growth over the past three years. A.

Greenspans Testimony on Monetary Policy - June 99

GLI SCENARI ECONOMICI

Consumi: quanto più deboli senza le azioni?

Ancora oggi per poter ipotizzare un soft-landing delleconomia americana durante il 2000 è necessario un

rallentamento della crescita dei consumi che ormai difficilmente chiuderanno il 99 sotto al 5%. Per i prossimi

trimestri le nostre ipotesi di fondo riguardano necessariamente levolversi di più fattori economici, tra loro

tradizionalmente correlati. In particolare:

· un passo più incerto delle quotazioni di borsa rispetto ai massimi di agosto. Wall Street è scesa ad oggi del

9% da quei livelli, ma riporta un guadagno superiore al 10% da inizio anno. Non sono necessari particolari

ribassi del mercato, é sufficiente il ritorno su un trend lineare di crescita che modifichi il valore corrente

della ricchezza netta detenuta dalle famiglie direttamente in azioni o attraverso strumenti di risparmio

(circa un terzo del totale). Nel modello della Federal Reserve, ad esempio, un dollaro in più di ricchezza

finanziaria dovuta alla borsa aumenta la spesa delle famiglie di 2-3 cents: nel 98 Wall Street è salita del

25% e di oltre il 100% dal 66;

· leffetto restrittivo dei tassi di interesse. Secondo elemento di pressione sul gap positivo della spesa

rispetto al proprio trend: il risultato di tassi di interesse in risalita e borsa cedente lo si sta vedendo sugli

indicatori di confidence;

· la dinamica del reddito disponibile. Dopo aver isolato gli effetti della causa finanziaria sulla spesa per

consumi, il reddito sta qui a rappresentare la sua componente salariale, circa il 50% delle disponibilità

lorde. Con la disoccupazione che ha continuamente sorpreso fino ad arrivare al 4,2% è più complesso fare

delle ipotesi sul futuro di questa variabile, tuttavia il rallentamento che in alcuni settori a nostro giudizio è

già iniziato dovrebbe moderare anche le prospettive di utilizzo della forza lavoro con un effetto lento ma

restrittivo sul reddito atteso. Un evento particolarmente avverso a questo scenario, semmai, riguarda il

persistere di aspettative di inflazione sensibilmente superiore alla media del ciclo, legata presumibilmente a shock derivanti dai mercati delle materie prime, che potrebbero incidere negativamente sulla dinamica attesa dei salari nominali, facendoli aumentare.

Attendiamoci quindi un rallentamento della spesa con un punto di minimo del profilo tendenziale nel terzo

trimestre 2000.

Quali premesse per

assistere al

rallentamento dei

consumi?

La previsione della spesa per investimenti è rimasta sostanzialmente invariata nel bilancio del biennio 992000: il ritardo nella risposta dei settori interest-sensitive alle condizioni finanziarie ci ha portato inevitabilmente ad aumentare la previsione del secondo semestre.

Per gli investimenti residenziali rimaniamo convinti che il risultato del rialzo dei tassi sui mutui sia già

iniziato, ma che si potrà osservare più sensibilmente tra il quarto trimestre e linizio del prossimo anno.

Tuttavia, considerando anche gli ultimi dati, dovremo attenderci un modesto ridimensionamento dei valori,

molto più simile al periodo di correzione del 95 e del 97 che alle vere e proprie contrazioni che hanno

caratterizzato i cicli precedenti; il livello non particolarmente alto dei tassi di interesse, i surplus finanziari

generati negli ultimi anni anche da fattori esterni e lelevato effetto di sostituzione tra le fonti di finanziamento, sottolineano la possibilità che la sensibilità ai tassi sia diminuita e che il livello di equilibrio si sia

innalzato nellultimo ciclo. Abbiamo comunque stimato che il settore, pur in modo limitato, contribuirà

negativamente alla crescita del 2000 e già nel trimestre appena conclusosi ha riportato il primo segnale di

Meno intenso del

previsto, ma parte del

rallentamento è già

iniziato nel terzo

trimestre

9

GLI SCENARI ECONOMICI

stabilizzazione (-1,6% t/t) dopo quasi due anni ininterrotti di risultati positivi .

Sarà un rallentamento simile a precedenti fasi del ciclo

Ancora più debole il ridimensionamento degli investimenti fissi che risentiranno in modo marginale del più

alto costo del finanziamento, mentre continueranno a crescere a tassi sostenuti gli investimenti in Information

Tecnology. Sia a fine 99 che nel secondo semestre 2000, parte del recupero sarà determinato dalla ricostituzione delle scorte il cui ciclo è oggi ai minimi.

Non aspettiamoci

molte novità sul fronte

del deficit nel 2000

Il secondo trimestre ha nuovamente sottolineato la forza delle importazioni rispetto alla domanda estera con

il risultato di portare il deficit commerciale a livelli storicamente molto alti. Abbiamo stimato che sul finire

del 99 e nella prima parte del 2000 il deficit potrà migliorare grazie a due fattori: 1) i volumi di esportazioni

inizieranno a riprendersi soprattutto nellultimo trimestre dellanno grazie alla materializzazione della ripresa europea e giapponese: la direzione dellexport Usa sta già mostrando unottima risposta da parte

dellAsia non-Japan, verso la quale i volumi di export erano decisamente scesi; 2) le importazioni rallenteranno il loro passo con il risultato di dimezzare il tasso di crescita nel 2000 a causa della minor forza della

domanda interna. Tuttavia leffetto sarà transitorio e il profilo dello scambio con lestero riporterà il deficit su

livelli minimi il prossimo anno, continuando a esercitare pressioni sul deficit corrente. Una normale svalutazione del dollaro (come è nelle esogene dello scenario) non potrà esercitare particolari benefici sul saldo

con lestero, soprattutto nel breve periodo.

Export in ripresa già a breve

Il ritorno di tensioni sui

prezzi: un pericolo

reale per il core-rate?

10

Gli ultimi dati sullinflazione e gli effetti evidenti della corsa dei prezzi del petrolio portano necessariamente

a riconsiderare la possibilità di uninversione decisa anche della componente core dellindice dei prezzi al

consumo, rimasta stabilmente lungo un trend di discesa per tutto il 99. Dalla recessione del 91 il core-rate

ha perso tre punti percentuali, accompagnato fino alla fine del 92 da un rallentamento pronunciato anche

del costo del lavoro. Qual è un sentiero verosimile per lindice e quali fattori potrebbero rivelarsi più incisivi

GLI SCENARI ECONOMICI

nei prossimi mesi? Riteniamo probabile che anche la discesa dellinflazione core si interromperà nei prossimi mesi risentendo di alcune tensioni già presenti su altri indicatori dei prezzi senza tuttavia compromettere

il profilo di lungo periodo che rimarrà moderato. Nellanalisi è necessario distinguere tra elementi ciclici e

strutturali.

Laccelerazione della produttività ha contribuito a far decelerare i prezzi

Vi sono nelleconomia americana elementi strutturali che stanno tracciando il progressivo e duraturo ridimensionamento dei prezzi dei beni prodotti anche in presenza di tensioni sul fronte delleconomia reale. Alla

base vi sono fattori demografici (rallentamento della crescita della forza lavoro e utilizzo di più capitale) e

tecnologici (lutilizzo diffuso dellInformation Technology) che hanno portato a una maggiore efficienza dei

fattori della produzione e a un maggior grado di concorrenza sui mercati. Tutto ciò è culminato in uno shock

che ha permesso, attraverso un miglior utilizzo dei fattori della produzione, una crescita potenziale più alta

per leconomia Usa. In sostanza si è avuto un particolare miglioramento della produttività di entrambi i

fattori. Questultima ha infatti mostrato un trend crescente dagli anni Ottanta che è andato rafforzandosi

negli ultimi anni in coincidenza con laccelerazione della spesa per investimenti e per Information Technology:

in questi anni i prezzi al consumo (componente core) hanno continuato a rallentare nonostante la forza del

ciclo economico e la stabilizzazione nella crescita delle retribuzioni.

La produttività come

elemento strutturale?

Il trend della produttività accelera con gli investimenti in InformationTechnology

Tuttavia vi è più di un elemento che induce a riflettere sul trend del core-index nei prossimi trimestri.

Innanzitutto, difficilmente la produttività manterrà il trend di accelerazione: quindi poiché, come vuole la

regola, la produttività tende a rallentare con il maturare del ciclo economico sottostante anticipandolo,

rimaniamo scettici sulleffettiva possibilità che, con un rallentamento in vista, la produttività del lavoro possa

tenere il passo degli aumenti dei costi senza disallineamenti nei trimestri più vicini e, con ogni probabilità,

Tensioni cicliche

spingono in alto

il core index

11

GLI SCENARI ECONOMICI

solo il ritorno a tassi di crescita delleconomia più vicini al potenziale (stimati nellultimo semestre del 2000)

permetterà un maggior assorbimento dei costi attraverso i margini di profitto.

Dobbiamo attenderci una debolezza ciclica della produttività

Qualche effetto anche

lungo la pipeline

Nello stesso tempo, materie prime, tasso di cambio e, tra le componenti endogene, la difficoltà a tenere il

passo della domanda che è emersa anche negli ultimi dati N.a.p.m. stanno contemporaneamente ponendo

pressioni lungo la pipeline dei prezzi senza aver ancora raggiunto il dato core di quelli al consumo.

Poiché nelle premesse al nostro scenario non vediamo pressioni per una particolare svalutazione del dollaro

o una nuova impennata dei prezzi dei prodotti energetici, la reflazione dei prezzi allimport esaurirà la sua

spinta più forte sul CPI con il prossimo trimestre. Vi sono invece due incognite allorizzonte. Esiste la concreta

possibilità che nel breve si possa assistere al trasferimento di parte della pressione riscontrata sui prezzi alla

produzione, molto forte allinizio del 99 e poi mantenutasi intorno al 4% su base annua negli ultimi due

trimestri. Questo trasferimento avviene solitamente con ritardo e oggi risulta dare contributi meno importanti. In realtà, gli unici costi in grado di incidere sensibilmente nellorizzonte della nostra previsione (IV

trimestre 2000) sono quelli legati alle retribuzioni.

Qualora la crescita della produttività tenda a stabilizzarsi o a rallentare, il futuro del CPI verrà giocato sul

fronte del costo del lavoro che prevediamo in leggero rallentamento nella seconda parte del 2000, anche

come conseguenza dellandamento complessivo delleconomia.

Con il ritorno verso la crescita potenziale vedremo una moderazione anche dei salari

Tuttavia, poiché parte dellattuale aumento dei salari non ha ancora terminato di esercitare pressione sui

margini, abbiamo tracciato un profilo di moderata ripresa in termini tendenziali nella componente core dei

prezzi al consumo, con un picco di crescita congiunturale nei primi tre mesi del prossimo anno. Raccomandiamo piuttosto di considerare il protrarsi di tensioni sul costo del lavoro nel prossimo semestre come possibile

12

GLI SCENARI ECONOMICI

fattore deviante per lo scenario 2000, proprio a causa degli effetti di trascinamento che sono tipici del

comportamento vischioso dei prezzi. Ci limitiamo per il momento a innalzare la previsione del CPI complessivo a 2,7% dal precedente 2,5% per il 2000 e a ipotizzare implicitamente un restringimento dello spread con

il dato core.

Ci attendiamo una moderata ripresa anche dellindice core

La nostra impressione, dunque, è che vi siano ancora spazi per allungare ulteriormente il miracolo americano, anche se fattori esogeni al ciclo reale hanno premuto troppo sullacceleratore della spesa. Di conseguenza, il raffreddamento della domanda è un obiettivo ancora a portata di mano senza alterare il percorso della

politica monetaria più di quanto non sia già nei prezzi degli asset finanziari. Questi ultimi, e la loro recente

debolezza, stanno giocando un ruolo importante, ma non fondamentale: linflazione, al netto degli incidenti di breve periodo, rimarrà ben impostata finché il mercato del lavoro risponderà velocemente alle diverse

condizioni economiche che si presenteranno a breve.

In questo contesto la Federal Reserve non ha nessun vantaggio a frenare ulteriormente la domanda almeno

fino a quando non le sarà impedito, per altre vie, di contenere linflazione: il prezzo di salari più alti oggi sarà

un profilo di crescita molto più incerto e volatile domani, con il rischio che il miracolo si fermi.

Siamo ancora

in tempo?

13

GLI SCENARI ECONOMICI

Larea latino americana

Lo scenario macroeconomico relativo ai paesi emergenti dellarea latino-americana, risulta variegato. Il titolo

di performance peggiore spetta senza dubbi allArgentina, che risulta penalizzata e negativamente influenzata dal sistema a cambio fisso. Dalla parte opposta della classifica troviamo invece il Brasile, che ha

superato le precedenti attese mostrando un ciclo molto più reattivo.

La performance peggiore è quella dellArgentina

Brasile

Lentamente fuori dalla

crisi grazie al recupero

di competitività sul

mercato estero

14

Var. % a/a

1997

1998

1999P

2000P

Pil

Inflazione

3,0

4,8

0,5

-1,8

-1,0

8,0

2,8

6,0

In Brasile la svalutazione del real ha permesso di allentare la pressione competitiva cui era sottoposta la sua

economia, inoltre, è tornata a salire la fiducia degli investitori e di conseguenza lafflusso di capitali che

hanno portato leconomia brasiliana sulla strada della stabilizzazione. Il dato sul Pil del secondo trimestre 99

ha fatto registrare un incremento pari allo 0,9% t/t e una caduta rispetto allo stesso periodo del 98 pari allo

0,8%. Sebbene sia possibile parlare di crescita lieve, il percorso che ha intrapreso il Brasile negli ultimi

trimestri sembra proprio essere quello di uneconomia che, pur con alcune difficoltà, sta uscendo da un

periodo di crisi evidenziando segnali positivi sul lato della crescita economica.

Le previsioni per lanno in corso, considerando quanto detto sopra, sono meno pessimistiche rispetto al

trimestre precedente: il tasso di crescita del Pil chiuderà con segno negativo, ma limitatamente all1%;

mentre per lanno 2000 è prevista una variazione positiva pari al 2,8%.

Nel breve comunque, la crescita degli investimenti sarà limitata dai tassi di interesse reali che resteranno

ancora alti, frenando così lo sviluppo della domanda interna. Il recupero pieno è previsto solo a partire dal

2000, quando i tassi di interesse saranno più bassi e quando maggiori certezze sul fronte del lavoro permetteranno un buon miglioramento anche per i consumi privati (circa -2,0% nel 99 e +2,5% nel 2000). Si rivela

fattore importante e decisivo ai fini della crescita il miglioramento della competitività di prezzo sul mercato

estero, frutto della svalutazione di quasi il 70% del real.

Per quanto riguarda linflazione, laumento degli ultimi mesi è risultato abbastanza contenuto (3,1% e 4,8%

nei mesi di agosto e settembre rispettivamente) e questo ci porta a pensare a un dato medio per il 99 pari

all8%. Per il 2000 linflazione dovrebbe rispettare il target del 6,0% proposto dalla Banca Centrale.

Nellultimo incontro di settembre, inoltre, il Selic (tasso di riferimento della politica monetaria) è stato

abbassato al 19,0% (taglio di 50 bp) a conferma della diminuzione delle pressioni inflazionistiche a partire

dai mesi estivi.

GLI SCENARI ECONOMICI

Argentina

Var. % a/a

1997

1998

1999P

2000P

Pil

Inflazione

8,4

0,3

4,3

0,7

-4,5

-1,0

1,7

0,3

Lo scenario per lArgentina è decisamente diverso. Nel secondo trimestre dellanno, il tasso di caduta

tendenziale del Pil argentino si è ulteriormente accentuato, passando da un -3,0% nel primo trimestre a un

-4,9% nel secondo. A causare un tale risultato sono stati soprattutto i vistosi cali degli investimenti e dei

consumi privati che nel 99 chiuderanno con un tasso di crescita negativo intorno al 9,0% e al 3,0% rispettivamente. A fronte di queste previsioni, per lanno in corso avremo una diminuzione del Pil rispetto allanno

precedente pari al 4,5%. Solo nel 2000 si potrà parlare di tassi di crescita positivi e il valore medio annuo sarà

di poco al di sotto del 2,0% grazie al recupero della domanda interna.

La competitività delle esportazioni argentine sui mercati esteri è notevolmente ridotta a causa del legame

del peso con il dollaro e della svalutazione del real. Sul fronte inflazionistico i valori degli ultimi mesi, a

partire da marzo, sono tutti con segno negativo, a causa della situazione economica stagnante e lanno si

chiuderà con un tasso di inflazione media intorno al -1,0%. Il periodo di deflazione finirà solo nel 2000, anno

in cui prevediamo una variazione leggermente positiva (+0,3%) sulla spinta della crescita economica.

Scenario negativo per

la crescita economica

dellArgentina

Messico

Var. % a/a

1997

1998

1999P

2000P

Pil

Inflazione

7,0

15,7

4,6

18,6

2,8

13,5

3,0

10,0

Per quanto riguarda il Messico leconomia è stata supportata dalla robusta attività industriale e la crescita

complessiva per il 99 è prevista intorno al 2,8%, leggermente superiore nellanno successivo.

Dallestero un aiuto alleconomia messicana

Sono a nostro parere infondate le voci secondo le quali nel 2000 il Messico ricadrà nella stessa situazione del

94 quando, dopo le elezioni presidenziali si ritrovò in piena recessione e costretto a una svalutazione.

Attualmente il deficit delle partite correnti in percentuale sul Pil è pari al 2,8%, molto più basso rispetto al 94

e lammontare dei debiti di breve periodo non è certo uguale a quello del periodo di crisi finanziaria. Inoltre

leconomia messicana è molto legata a quella degli Stati Uniti ma, considerato il parziale rallentamento che

prevediamo per questultima, non dovrebbero esserci particolari ripercussioni sulleconomia messicana.

Linflazione per il 99 sarà pari al 13,5 %, per poi scendere ulteriormente lanno prossimo al 10,0%.

Non esiste la possibilità

di recessione.

Migliora il saldo delle

partite correnti...

... e si allontana

lipotesi di recessione

15