GLI SCENARI ECONOMICI

LE AMERICHE: NONOSTANTE I RIALZI DEI TASSI

CONTINUA LIMBALANCE TRA DOMANDA E OFFERTA

Gli Stati Uniti

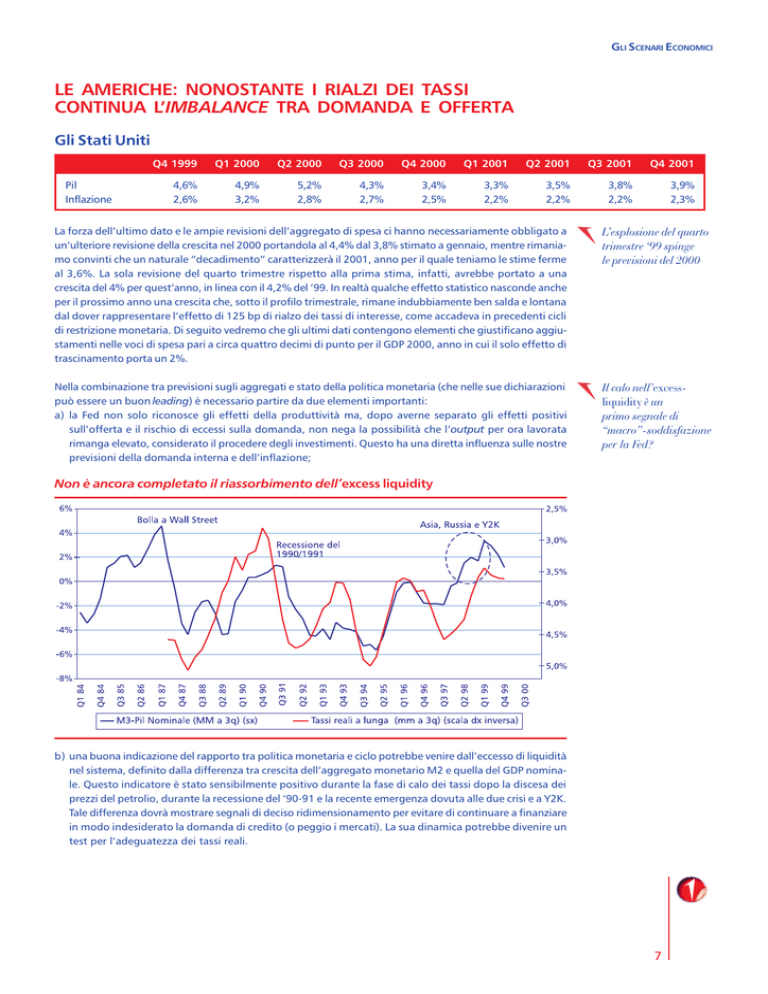

Pil

Inflazione

Q4 1999

Q1 2000

Q2 2000

Q3 2000

Q4 2000

Q1 2001

Q2 2001

Q3 2001

Q4 2001

4,6%

2,6%

4,9%

3,2%

5,2%

2,8%

4,3%

2,7%

3,4%

2,5%

3,3%

2,2%

3,5%

2,2%

3,8%

2,2%

3,9%

2,3%

La forza dellultimo dato e le ampie revisioni dellaggregato di spesa ci hanno necessariamente obbligato a

unulteriore revisione della crescita nel 2000 portandola al 4,4% dal 3,8% stimato a gennaio, mentre rimaniamo convinti che un naturale decadimento caratterizzerà il 2001, anno per il quale teniamo le stime ferme

al 3,6%. La sola revisione del quarto trimestre rispetto alla prima stima, infatti, avrebbe portato a una

crescita del 4% per questanno, in linea con il 4,2% del 99. In realtà qualche effetto statistico nasconde anche

per il prossimo anno una crescita che, sotto il profilo trimestrale, rimane indubbiamente ben salda e lontana

dal dover rappresentare leffetto di 125 bp di rialzo dei tassi di interesse, come accadeva in precedenti cicli

di restrizione monetaria. Di seguito vedremo che gli ultimi dati contengono elementi che giustificano aggiustamenti nelle voci di spesa pari a circa quattro decimi di punto per il GDP 2000, anno in cui il solo effetto di

trascinamento porta un 2%.

Lesplosione del quarto

trimestre 99 spinge

le previsioni del 2000

Nella combinazione tra previsioni sugli aggregati e stato della politica monetaria (che nelle sue dichiarazioni

può essere un buon leading) è necessario partire da due elementi importanti:

a) la Fed non solo riconosce gli effetti della produttività ma, dopo averne separato gli effetti positivi

sullofferta e il rischio di eccessi sulla domanda, non nega la possibilità che loutput per ora lavorata

rimanga elevato, considerato il procedere degli investimenti. Questo ha una diretta influenza sulle nostre

previsioni della domanda interna e dellinflazione;

Il calo nellexcessliquidity è un

primo segnale di

macro-soddisfazione

per la Fed?

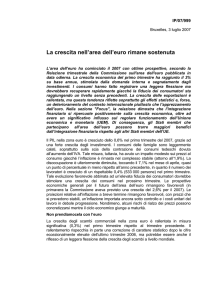

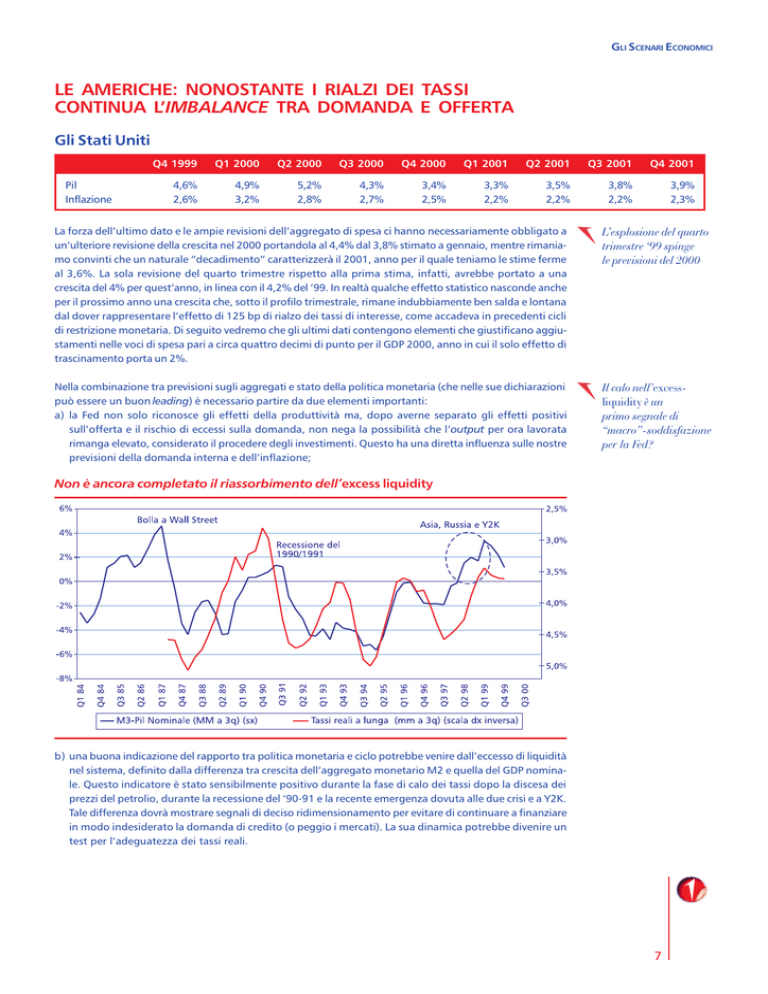

Non è ancora completato il riassorbimento dellexcess liquidity

b) una buona indicazione del rapporto tra politica monetaria e ciclo potrebbe venire dalleccesso di liquidità

nel sistema, definito dalla differenza tra crescita dellaggregato monetario M2 e quella del GDP nominale. Questo indicatore è stato sensibilmente positivo durante la fase di calo dei tassi dopo la discesa dei

prezzi del petrolio, durante la recessione del 90-91 e la recente emergenza dovuta alle due crisi e a Y2K.

Tale differenza dovrà mostrare segnali di deciso ridimensionamento per evitare di continuare a finanziare

in modo indesiderato la domanda di credito (o peggio i mercati). La sua dinamica potrebbe divenire un

test per ladeguatezza dei tassi reali.

7

UniCredit Banca Mobiliare

GLI SCENARI ECONOMICI

Because monetary

policy works with

a lag (Greenspan)

Si apre quindi un periodo importante per la politica monetaria perché, come avevamo accennato nel numero

scorso, anche accettando gli effetti permanenti della distruzione creativa in atto, con il passaggio ad

attività maggiormente capital-intensive o gli effetti distensivi di un surplus di bilancio, i tassi dovranno

comunque iniziare a mostrare qualche effetto sugli aggregati dopo gli usuali 9-12 mesi di lag, altrimenti il

riassorbimento delloutput-gap non potrà avvenire in modo soft, come nel nostro scenario.

Le componenti interne della domanda al vaglio delleffetto tassi

Già il primo trimestre darà poche soddisfazioni a chi si aspetta una certa regolarità delle serie storiche

economiche (le nostre anticipazioni sono per un 1,2% t/t equivalente al 4,9% sul primo trimestre 99). Con

quali conseguenze? Ci sono novità nella composizione della crescita americana e quanto la politica monetaria potrà continuare a essere gradualista di fronte a dati ancora forti?

Domanda interna

ancora trainante e

deficit commerciale a

nuovi massimi

8

Lelemento dominante della domanda interna rimane la crescita dei consumi, rivista periodicamente al rialzo

anche nelle stime di consenso, oggi al 4,5%. Benché esplicitamente dichiarato da più esponenti del Board

della Fed e dallo stesso Chairman non essere oggetto di riferimento per la politica monetaria, il livello

dellequity market continua a essere un osservatorio importante per la formazione delle aspettative da parte

dei consumatori e quindi una determinante significativa degli spostamenti del reddito permanente.

Se la scorsa estate il gap tra crescita dei redditi reali e dei consumi era, ironicamente, in procinto di

chiudersi, lattuale posizione merita alcune considerazioni non tanto sulla sostenibilità, quanto sulla possibilità che si normalizzi senza particolari scossoni dei mercati finanziari, che renderebbero problematica non

solo la gestione della leva interna delleconomia (forte calo della confidence, contrazione della preferenza

per il rischio, ulteriore calo del mercato per eccesso di offerta), ma anche di quella estera (vere e proprie

fughe di capitali), presupposto di una crisi di più ampia portata.

GLI SCENARI ECONOMICI

Continua ad ampliarsi il gap tra crescita dei consumi e del reddito

Finora, infatti, al calo del mercato dei titoli tecnologici ha fatto riscontro un rialzo degli indici tradizionali (DJI

e SP500), tanto che lindice Wilshire 5000, che rappresenta sostanzialmente luniverso investibile americano,

è ancora vicino ai livelli di inizio anno. Questo rappresenta unimportante indicazione di appetito per il

rischio che sostiene lattuale attesa di reddito e, alla fine del processo, lascia il dollaro invariato. Tuttavia

levidenza empirica mostra che se nel lungo periodo consumi e redditi sono cointegrati (con un coefficiente

statisticamente non diverso dallunità), nel breve altre variabili concorrono a determinarne la dinamica

intorno al trend di fondo e, tra queste, avevamo segnalato in precedenza la significatività di indicatori legati

alla borsa. La separazione degli effetti porta comunque a concludere che solo in presenza di shock il ritorno

dei consumi lungo la linea segnata dalla crescita del reddito personale si osserverebbe nellarco di pochi

trimestri. Due sono le conseguenze immediate: a) i consumi hanno ancora tanto spazio quanto la solidità

della ricchezza aggregata prodotta (in % del reddito disponibile) di cui gli indici di borsa sono solo la proxy.

Per lanno in corso gioca eventualmente a favore leffetto statistico con il 99, che penalizza il livello attuale

dei corsi.

In assenza di shock

significativi gli effetti

di breve periodo

dominano il trend

Wall Street stabile potrebbe contribuire a frenare lentusiasmo, ma non a spegnere

lottimismo

Tuttavia vale la pena ricordare le parole di Greenspan allultima testimonianza semestrale:

domestic

demand, which continues to be buoyed by the lagged effects of increases in stock market valuations. Se ne

deriva che, per aumentare significativamente la propensione al risparmio, sarebbe necessario uno shock con

effetti prolungati sul livello delle quotazioni che sul fronte macroeconomico continuano a controbilanciare

9

GLI SCENARI ECONOMICI

UniCredit Banca Mobiliare

leffetto restrittivo dei tassi di interesse. Ci attendiamo quindi una crescita dei consumi vicina al 4,8% dal

precedente 4,5%.

Difficile una correzione

del deficit senza un

miglioramento deciso

della domanda estera

Veniamo al secondo punto (b) Incrementi nei prezzi delle azioni e nel valore di mercato delle attività

possedute dalle famiglie stanno creando potere dacquisto addizionale per il quale non sono stati ancora

prodotti beni e servizi. Linsistenza con cui la Fed dichiara la scarsità di beni nazionali e i continui minimi nel

rapporto scorte/vendite ci ha necessariamente portato ad aumentare la crescita delle importazioni rispetto

alle previsioni di gennaio a un tasso dell11% nel 2000, come sostanzialmente si è visto nel 99. Il miglioramento del deficit commerciale non è nelle carte dunque, e nei prossimi mesi lAmministrazione americana

dovrà imparare a convivere con oltre 400 miliardi di dollari di sbilancio, generati da una domanda interna che

non trova soddisfazione nella produzione domestica.

Se si considera poi che il deficit corrente è ormai il 4% del GDP, è più verosimile ipotizzare che il correttivo

arriverà da un calo dellimport o attraverso la rinomata ripresa delleconomia globale ex-Usa, che al momento non sembra sufficiente? Linnalzamento dei livelli della componente export del Napm ci aveva infatti

portato a sopravvalutare landamento dellexport durante il secondo semestre 99 e la sostanziale stabilità

degli ultimi mesi non anticipa grande vivacità da parte dei paesi partner. Tuttavia, a giudicare dalle nostre

stime, questultima opzione rimane un elemento chiave per una soluzione di breve periodo al deficit per

due differenti motivi: lestrema dominanza degli effetti quantità rispetto agli effetti prezzo sullexport

americano e, in misura non meno importante, lelemento strutturale a cui è fondamentalmente legata

laccelerazione del deficit di partite correnti dellultimo quinquennio.

La crisi asiatica ha

generato 150 miliardi

di dollari di maggiore

deficit commerciale

in due anni

Attraverso un modello di previsione delle voci che compongono il GDP americano abbiamo simulato gli

effetti sullexport nel biennio 98-99 di uno scenario alternativo al vero e proprio crollo dei volumi esportati

dopo la crisi asiatica. Lo scopo non è quello di stimare simbolicamente il percorso alternativo del made in

Usa, quanto quello di circoscrivere gli effetti congiunturali dallattuale saldo negativo. La simulazione acquista ancora maggior valore se si considera che lo scorso anno, superate le due crisi finanziarie, la ripresa

dellexport verso il Canada, Messico e lAsia ex-Japan furono contrastate proprio dalla debolezza della

domanda europea e giapponese, ancora deboli rispetto alle medie di lungo periodo.

I risultati della simulazione indicano che, a fronte di una domanda estera crescente a tassi simili a quelli ante

crisi1, la deviazione dellexport dal profilo effettivo sarebbe stata del 10% tra il 98 e il 99. Il deficit

commerciale avrebbe toccato il livello minimo di 230 mld alla fine dello scorso anno contro i 344 effettivi. In

tutto questo, profili alternativi del dollaro forniscono risultati marginalmente differenti.

La stima degli effetti della crisi asiatica rivela limportanza della domanda estera nel

recupero del deficit ...

1

10

Dinamica stimata in modo neutrale attraverso un modello ARIMA su dati trimestrali

GLI SCENARI ECONOMICI

In una gestione di breve periodo dello sbilancio corrente si tratta di attendere che i mancati guadagni in

termini di domanda si facciano sentire per recuperare posizioni perdute. Tuttavia, a causa della lentezza del

Giappone e dellEuropa, il recupero sarà inferiore alla magnitudine indicata come necessaria dal modello

specificato. Questo risponde in parte al problema della pazienza della Fed: oltre ai motivi legati al massimo

sfruttamento della produttività in aumento, una politica monetaria gradualista minimizza il rischio di generare una fuga dalle attività in dollari e contribuisce a finanziare leconomia almeno fino a quando la valvola

di sicurezza dellexport non divenga affidabile.

Parallelamente è necessario considerare anche un secondo aspetto, decisamente strutturale e relativo alle

relazioni di lungo periodo. La sensibile accelerazione del deficit corrente a partire dal 97 è proprio lo

specchio di un fattore riconducibile, in senso più ampio, agli effetti strutturali che può esercitare uno shock

di produttività in un modello del ciclo reale.

Laspetto strutturale

del deficit corrente

sottolinea la necessità

della ripresa della

domanda estera

... ma i fondamentali della Nuova economia rendono più complesso il recupero

Come si può osservare nel grafico, la relazione di lungo periodo tra investimenti e deficit corrente si è

modificata come diretta conseguenza dello shock di produttività che, modificando sensibilmente la percezione del rapporto tra reddito permanente e corrente, ha di conseguenza compresso i livello del risparmio.

A parità di crescita della domanda estera, il recupero della posizione debitoria diviene strutturalmente più

complesso.

Come si evidenzia dai dati mensili disponibili, gli investimenti residenziali esitano ancora a dare segnali di

ridimensionamento, alternando a dati deboli vistose riprese. Sia sul fronte dellattività reale che su quello

del finanziamento, infatti, non si sono notati sensibili arretramenti della propensione alla spesa tanto da far

pensare a una decisa contrazione. Solo lindice di rifinanziamento dei mutui è a livelli molto bassi, ma la

correlazione con le aspettative sui movimenti dei tassi a breve (qui approssimata dalla pendenza tra tasso

swap a due anni e tasso interbancario a tre mesi) fanno pensare ormai a un punto di minimo, solitamente

aiutato con ulteriori switch tra mutui a tasso fisso e variabile. Le conseguenze per la voce di contabilità

nazionale sono di ridimensionamento della contrazione inizialmente stimata per il 2000 con un leggero

effetto positivo sul GDP.

Investimenti: meglio

del previsto nel 2000

11

GLI SCENARI ECONOMICI

UniCredit Banca Mobiliare

Le attese sui tassi devono rimanere crescenti per contrastare la domanda di credito

Rimane immutato lo

scenario dellinflazione

Il primo trimestre 2000 si è dimostrato migliore delle attese, almeno per i dati del core-index, mentre il dato

grezzo ha riportato gli effetti del forte aumento dei prezzi del petrolio. Su questultimo confermiamo il

nostro scenario di progressiva discesa dei prezzi: leccesso di domanda formatosi a seguito dello stop alla

produzione si riassorbirà a breve, al netto delle usuali tensioni stagionali e della ricostituzione delle scorte.

Le nostre precedenti stime sul CPI, basate su un prezzo medio del Brent nel 2000 a 22 dollari circa contro i

24,2 dollari attuali, non vengono modificate nella sostanza (2,7% nel 2000 e 2,2% nel 2001). Anche considerando le sorprese sulla produttività e la recente fiducia di Greenspan sulla strutturalità di questo fenomeno, nel breve rimangono ancora alti i rischi di deviazione dallo scenario base, come segnalato nello scorso

numero de Gli Scenari Economici.

America Latina

Brasile

Gli investimenti e

la domanda estera

trascinano il Pil

12

Var. % a/a

1997

1998

1999

2000P

2001P

Pil

Inflazione

3,6

4,8

-0,1

-1,8

0,8

8,6

3,0

6,0

3,5

5,5

Leconomia brasiliana ha ormai intrapreso un percorso in piena ascesa, soprattutto grazie alla forte accelerazione del settore industriale. Negli ultimi mesi dello scorso anno, lincremento della domanda estera ha

aiutato lindustria a recuperare il terreno perso nel periodo di crisi, contribuendo così significativamente alla

variazione tendenziale del Pil nel quarto trimestre del 99 (3,1%). Abbiamo stimato che la crescita si attesterà al 3.0% nel 2000 (3,5% le previsioni per il 2001) e che le maggiori spinte arriveranno dal settore degli

investimenti, favorito da tassi di interesse ormai su livelli sufficientemente bassi. Minor vigore verrà invece

dai consumi privati, comunque in crescita rispetto al 99.

Sul fronte della domanda estera, il recupero delle esportazioni avviato dalla svalutazione del cambio dellanno scorso, continuerà soprattutto nel settore manifatturiero e dei semilavorati. Ci attendiamo che tale

evoluzione non dipenda solo dalla forza permanente degli Stati Uniti (22% delle esportazioni totali), ma

anche dal recupero dellArgentina (che copre invece una quota dell11%). Con il netto miglioramento dellexport e una dinamica dellimport che prevediamo più contenuta, la bilancia commerciale si porterà in

surplus entro fine anno, dallattuale saldo negativo (-434 milioni di Usd al quarto trimestre 99).

GLI SCENARI ECONOMICI

Durante lanno torna positivo il saldo commerciale

Linflazione, dato lo scenario che vede i prezzi del petrolio in lento e graduale rallentamento, si manterrà

attorno al target del 6,0% a fine anno. Questa situazione permetterà alla Banca Centrale di riprendere la

politica monetaria espansiva interrotta dalla seconda metà dellanno passato.

Argentina

Var. % a/a

1997

1998

1999

2000P

2001P

Pil

Inflazione

8,1

0,3

3,9

0,7

-3,2

-1,9

3,0

0,3

5,0

0,5

Prosegue il recupero delleconomia argentina: le stime governative sono di un tasso di crescita nel 2000 pari

al 4,0%. Questa previsione ci sembra eccessivamente ottimistica. Considerate le prospettive esclusivamente

domestiche, infatti, non riteniamo che il Pil possa crescere nel 2000 a un tasso superiore al 3%. LArgentina,

infatti, è un Paese caratterizzato da un basso grado di apertura allestero, dato che la domanda interna copre

quasi il 90% del prodotto totale. Di conseguenza, leffetto positivo dellincremento delle esportazioni (che

prevediamo pari a circa il 12% nel 2000) ha uninfluenza limitata rispetto ad altri Paesi dellAmerica Latina.

Come accennato in precedenza la domanda interna è ancora debole (la crescita dei consumi privati non

supererà il 2,0% durante lanno in corso) tuttavia, sulla base degli ultimi dati relativi alla produzione industriale (9,0% lincremento tendenziale di dicembre, 3,2% e 3,3% quelli di gennaio e febbraio) possiamo

esprimere un moderato ottimismo sulle prospettive di crescita.

Il recupero

della domanda estera

non basta a garantire

uneconomia forte

Tasso di inflazione nuovamente positivo nella seconda metà dellanno

C.P. (var % a/a)

13

GLI SCENARI ECONOMICI

UniCredit Banca Mobiliare

Le variazioni dellindice dei prezzi al consumo negli ultimi mesi sono state negative (ad eccezione del mese

di gennaio in cui linflazione è stata pari allo 0,7%), ma crediamo che entro fine anno il tasso di inflazione sarà

positivo (0,3%), grazie anche al recupero del trend di fondo delleconomia.

Messico

La forte accelerazione

della domanda interna

alimenta la crescita

Var. % a/a

1997

1998

1999

2000P

2001P

Pil

Inflazione

6,8

15,7

4,8

18,6

3,7

12,3

4,6

10,5

4,0

9,6

Dopo gli ultimi dati di crescita (5,2% laumento del Pil nel quarto trimestre del 99) riteniamo che sia

opportuno rivedere al rialzo le previsioni per lanno in corso passando dal 4,0% al 4,6%. La revisione delle

stime può essere sostanzialmente attribuita a una forte accelerazione della domanda interna: i consumi

privati infatti aumenteranno quasi del 6,0%. Ad alimentare la domanda interna è soprattutto lulteriore

declino dei tassi di interesse che consentirà anche la ripresa degli investimenti, questanno previsti in

crescita a un tasso superiore al 10%. Come nel 99 la ripresa delleconomia giungerà in buona parte dalla

domanda americana, che copre circa il 75% dellexport totale.

Accelera la domanda interna

Il miglioramento della domanda aggregata non dovrebbe incidere in modo pericoloso sulla dinamica dei

prezzi: linflazione si manterrà su livelli intorno al 10%, soprattutto grazie al miglioramento della valuta

messicana che contribuirà in modo rilevante a mantenere bassi i prezzi allimportazione. Il profilo cedente

dei prezzi al consumo sarà un importante presupposto per una politica monetaria prociclica anche nel 2000.

14