Corso di Laurea magistrale

In Amministrazione finanza e controllo

Tesi di Laurea magistrale

Nullità dei contratti bancari

per difetto della forma scritta

Relatore

Prof. Marco Ticozzi

Laureando

Andrea Padovan

Matricola 837292

Anno accademico

2015/2016

Indice

Introduzione

5

Parte I: trattazione teorica

11

1. Nullità per difetto della forma scritta dei contratti

richiesta ai fini della validità

1.1

Profili generali della nullità contrattuale

11

1.2

Forma scritta dei contratti

16

1.3

Nullità per difetto della forma scritta dei contratti

19

2. Contratti bancari

2.1

Definizione di contratto bancario

20

2.2

Tipologie di contratti bancari

25

2.2.1 Contratti bancari tipici

28

2.2.2 Contratti bancari atipici derivanti da attività

accessorie e da altre attività finanziarie

34

2.2.3 Contratti occasionalmente bancari

36

2

3. Nullità per difetto della forma scritta dei contratti

bancari richiesta ai fini della validità

3.1

Origine del problema

37

3.2

Condizioni generali di validità dei contratti bancari

41

3.3

Forma scritta e contenuto dei contratti bancari in

funzione agli obblighi di trasparenza

44

Nullità per difetto della forma scritta dei contratti

bancari

49

3.4

Parte II: trattazione empiristica

56

Casi particolari di validità o di nullità dei contratti bancari

in assenza della forma scritta

1. Premessa

56

2. Sentenze sulla validità dei contratti bancari stipulati

secondo un’altra forma diversa dalla forma scritta

62

Sentenze sulla validità dei contratti bancari stipulati

secondo un’altra forma diversa dalla forma scritta

2.1

Premessa

62

Sentenza n. 20726 del 01/10/ 2014 della Corte di

cassazione

63

Sentenza n. 14470 del 09/07/2005 della Corte di

cassazione

66

3

3. Sentenze sulla validità dei contratti bancari in assenza

della sottoscrizione della banca

3.1

68

Premessa

68

Sentenza n. 4564 del 22/3/2012 della Corte di

cassazione

90

Sentenza n. 12711 del 5/6/2014 della Corte di

cassazione

92

Sentenza n. 5919 del 24/03/2016 della Corte di

Cassazione

93

Sentenza n. 7068 del 11/04/2016 della Corte di

cassazione

96

Sentenza n. 8395 del 27/04/2016 della Corte di

Cassazione

99

Sentenza n. 10711 del 24/05/2016 della Corte di

Cassazione

103

Sentenza n. 1377 del 15/06/2016 della Corte di

Appello di Venezia

105

Sentenza n. 712 del 24/03/2016 della Corte di appello

di Venezia

109

Sentenza n. 2396 del 04/08/2016 del Tribuna le di

Padova

111

Sentenza n. 17290 del 24/08/2016 della Corte di

Cassazione

113

Conclusioni

116

Bibliografia

119

4

Introduzione

Un argomento molto controverso e dibattuto negli ultimi anni, sia nella dottrina

che nella giurisprudenza, è quello relativo alla nullità dei contratti bancari per

mancanza del requisito della forma scritta, requisito richiesto ai fini della validità

degli stessi.

Nella prassi, da tempo, lo stesso tema è emerso anche in sede di contenzioso tra il

cliente e la banca contraente.

Si tratta di un tema complesso originato dalla natura stessa dei contratti bancari

che oltre a rientrare nei contratti di diritto comune sono interessati anche da

specifiche discipline.

Sebbene il Codice civile disciplini l’istituto della nullità del contratto in generale,

questo, con riferimento ai contratti bancari, non risulta sufficiente a risolvere tutte

le varie casistiche che nel tempo hanno dato origine a dibattiti in dottrina e a

pronunce in giurisprudenza a volte contrastanti.

I contratti bancari sono regolamentati da fonti legislative e da norme diverse: oltre

agli articoli del Codice civile e del Codice del Consumo, il legislatore ha previsto

nel tempo norme ad hoc per tutelare la parte debole del contratto attraverso le

disposizioni introdotte appositamente – in accoglimento di alcune direttive

comunitarie - con il D.lgs. 1 settembre 1993, n. 385 T.U.B. (Testo Unico

Bancario), con il D.lgs. 24 febbraio 1998, n. 58 T.U.F. (Testo Unico delle

Finanze) e con le norme attuative della Banca d’Italia.

Particolarmente interessante sono le norme contenute nel titolo VI del T.U.B.

rubricato, non a caso, “trasparenza delle condizioni contrattuali e dei rapporti

con i clienti”.

Norme volte a riequilibrare il rapporto asimmetrico che, nello specifico, si origina

tra un cliente-correntista e la banca stipulando un contratto, al fine di tutelare la

parte debole, cioè il cliente.

In riferimento alla disciplina della “nullità contrattuale per difetto della forma

scritta” - che da il titolo alla presente tesi - sono rilevanti le previsioni di cui

5

all’art. 117 del T.U.B. citato, dove è prevista l’obbligatorietà della forma scritta a

pena di nullità dello stesso contratto, con l’obbligo aggiuntivo di consegnarne una

copia al cliente.

Salvo poi, prevedere nello stesso articolo la possibilità da parte del CICR

(Comitato Interministeriale per il Credito e il Risparmio) di poter consentire anche

altre forme valide per la stipulazione di alcune particolari tipologie di contratti

bancari.

Oltre all’art.23 del T.U.F che prevede un contenuto simile ma con specifico

riferimento ai contratti relativi ai servizi d’investimento e delle attività accessorie

stipulabili con la banca.

La nullità conseguente alla violazione di queste norme è definita una ‘nullità di

protezione’ poiché volta a mettere il cliente nella posizione di poter comprendere

le condizioni applicate nel contratto stipulato con la banca.

Da qui è chiara la posizione del legislatore che, in ossequio al rispetto delle

previsioni della trasparenza e al riequilibrio del rapporto contrattuale, persegue

l’obiettivo di ridurre i possibili contenziosi tra clienti e banca prescrivendo

l’obbligo di una certa forma per i contratti bancari: l’obbligo, appunto, della forma

scritta.

I contenziosi risultano ridotti per il fatto che la forma scritta consente di ottenere

dei relativi vantaggi poiché assolve tutta una serie di funzioni in ordine a garantire

maggiore trasparenza di informazioni scambiate tra banca e cliente relative a

titolo esemplificativo alle condizioni contrattuali, caratteristiche dei contraenti,

pronto riconoscimento dei soggetti che sottoscrivono il contratto, ecc..

Finalità che, naturalmente, in mancanza della forma scritta sarebbero difficili da

perseguire.

Ma tale requisito richiesto ai fini della validità del contratto (forma scritta “ad

substantiam”) non ha risolto, come si è riscontrato nel tempo, tutte le

problematiche derivanti da possibili contenziosi con la banca.

6

Uno dei problemi più dibattuti e fonte di controversie è appunto la modalità con la

quale viene rispettato il requisito della forma scritta.

Nella fattispecie si sono riscontrate nel tempo, in sede di contenzioso, diverse

cause, alcune delle quali saranno analizzate nella seconda parte di questa tesi,

nelle quali è risultato dubbio il rispetto della forma scritta.

Tuttavia, anche se l’obbligo della forma scritta “Ad substantiam” del contratto

bancario è disciplinata dagli art. 117 del T.U.B. e 23 del T.U.F., in ragione della

specificità di tale tipologia contrattuale, rimangono presenti alcune lacune in

riferimento al rispetto di tale adempimento.

Ad esempio ci si è chiesti se fosse valido un contratto bancario che seppur

stipulato verbalmente fosse legato ad un altro contratto per il raggiungimento

dello stesso interesse economico; se fosse rispettato il requisito della forma scritta

in assenza della sottoscrizione di una delle controparti, o nel caso in cui una delle

parti utilizzi una scrittura privata come forma di sottoscrizione, o addirittura il

funzionario della banca firmi apponendo sul contratto una semplice sigla; o

ancora se in mancanza della forma scritta la nullità possa essere comunque sanata

per comportamenti concludenti o attraverso dichiarazioni confessorie, o se fosse

possibile limitare la nullità di protezione solamente ad alcuni effetti del contratto

senza sfociare in un abuso del diritto esercitabile dal cliente, ecc…

Tali

dubbi,

non

trovando

una

specifica

disciplina

normativa,

sono

necessariamente risolti in ambito giurisprudenziale.

I giudici, infatti, attraverso i propri orientamenti espressi con l’emanazione di

sentenze a conclusione delle cause promosse dai contraenti suppliscono, al

momento, alle lacune create da una disciplina che per certi aspetti risulta essere

incompleta.

Si tratta però di interpretazioni personali dei singoli giudici che sono state

anch’esse fonte di contestazioni in ambito giurisprudenziale generando posizioni a

volte anche contrapposte sullo stesso argomento e/o in gradi diversi di giudizio

che hanno visto il susseguirsi di sentenze contrastanti e ricorsi della

7

giurisprudenza di merito anche alle Sezioni Unite in contrasto con i pareri della

Corte di Cassazione.

L’alternarsi

dei

vari

orientamenti

giurisprudenziali

ha

risentito

anche

dell’influenza dei mutamenti socio economici che hanno impattato sulle attività

svolte dalla banca e sulle tutele previste per proteggere il cliente.

Il tema in questione continua a essere molto attuale e merita sicuramente di essere

analizzato e sviluppato più nel dettaglio.

Ecco quindi che in questa tesi viene affrontato il tema della nullità per difetto

della forma scritta dei contratti bancari, attraverso l’analisi di diverse sentenze che

si sono pronunciate nel tempo.

La tesi si struttura in due parti: nella prima, l’argomento è analizzato in una

prospettiva teorica e descrittiva, mentre nella seconda parte il tema viene

affrontato secondo una prospettiva maggiormente di tipo empirico attraverso

l’analisi di alcune sentenze ritenute più significative che si sono espresse nel

merito della ‘nullità della forma scritta dei contratti bancari’.

La trattazione teorica relativa alla prima parte della tesi viene affrontata seguendo

più step.

Nei primi due capitoli, vista la complessità della materia che è tuttora in continua

evoluzione, l’intenzione è di contestualizzare l’argomento definendo i tratti

generali a livello teorico sia dei contratti bancari che della nullità per difetto della

forma scritta dei contratti.

In particolare nel primo capitolo relativo a questa prima parte saranno illustrate le

caratteristiche principali inerenti all’istituto della nullità per difetto della forma

scritta del contratto.

Il tutto cercando di analizzare in un primo momento separatamente l’istituto della

nullità contrattuale e l’istituto della forma scritta dei contratti, per poi analizzare e

8

comprendere meglio la disciplina nel suo complesso relativa, appunto, alla nullità

per difetto della forma scritta dei contratti.

Nel capitolo successivo sarà, invece, analizzata la disciplina dei contratti bancari

attraverso un inquadramento generale.

Saranno analizzate le varie fonti normative che nel tempo hanno disciplinato i

contratti bancari, partendo quindi dalle normative del Codice civile che regolano

in particolar modo i contratti derivanti dalle attività tipiche della banca (attività di

intermediazione del credito) e passando alle fonti normative che si sono

sviluppate nel tempo e che hanno ampliato la disciplina dei contratti bancari in

riferimento anche ad attività che non sono di competenza esclusiva della banca; in

particolare si farà riferimento alle normative contenute nel Decreto Legislativo

385 del 1993 (denominato Testo Unico Bancario), nel Decreto Legislativo 58 del

‘98 (denominato Testo Unico delle Finanze) e nelle norme attuative della Banca

d’Italia.

Di conseguenza, analizzate le fonti normative che disciplinano le diverse attività

tipiche e atipiche svolte dalla banca, dalle quali poi si svilupperà il contratto, verrà

svolta una breve descrizione delle principali categorie dei contratti bancari in

funzione dell’attività da cui derivano.

Successivamente a questo inquadramento generale in riferimento sia alla nullità

per difetto della forma scritta del contratto che alla disciplina dei contratti bancari,

l’analisi proseguirà entrando nel tema centrale della presente tesi trattando

appunto “la nullità per difetto della forma scritta dei contratti bancari”.

La parte finale della prima parte relativa alla trattazione teorica analizzerà quella

che è all’origine della disciplina di tale istituto, disciplina che, come vedremo, è

volta a tutelare, proteggere, soprattutto il cliente nei confronti del potere della

banca,

focalizzando

l’attenzione

quindi

sull’inevitabile

asimmetria

che

contraddistingue le due parti contraenti nei contratti bancari e quindi i meccanismi

posti dal legislatore al fine di ridurre tale sbilanciamento.

Dopodiché verranno analizzate le condizioni generali affinché un contratto

bancario sia considerato valido e quindi idoneo a produrre effetti giuridici

9

secondo quanto disposto sia dalle normative codicistiche sia dalla normativa

speciale a cui le banche fanno riferimento (T.U.B. e T.U.F.).

Di seguito verrà analizzata l’importanza della forma scritta richiesta “ad

substantiam” in relazione agli obblighi di trasparenza e di correttezza ai quali la

banca deve sottoporsi.

Infine viene descritto più precisamente l’istituto della nullità per difetto della

forma scritta dei contratti bancari qualificata come ‘nullità di protezione’ secondo

le previsioni di cui all’art. 36 del Codice del consumo e dall’art. 127 del Testo

unico bancario con riferimento specifico ai contratti stipulabili con la banca.

Terminata questa parte teorica, si entrerà nella seconda parte della tesi in cui

l’argomento della ‘nullità per difetto della forma scritta’ sarà trattato con

riferimento a dei casi concreti attraverso l’analisi di sentenze emesse da Tribunali

e della Cassazione che si sono espresse in merito.

Infine, il capitolo conclusivo è riservato ad alcune conclusioni e riflessioni tratte

durante lo svolgimento e lo studio del tema contenuto in questa tesi.

10

Parte I: trattazione teorica

1. Nullità dei contratti per difetto della forma scritta

richiesta ai fini della validità

In questo capitolo si indaga sulla nullità della forma scritta dei contratti definendo

separatamente i tratti generali dell’istituto della nullità contrattuale, secondo le

previsioni di cui all’art. 1418 e seguenti del Codice civile, e quelli dell’istituto

della forma scritta dei contratti con particolare riferimento a quella prevista ai fini

della validità del contratto (forma scritta “ad substantiam”).

Si arriverà poi d affrontare i due istituti in modo congiunto analizzando la nullità

per difetto della forma scritta dei contratti, che è il tema principale di questo

capitolo.

1.1 Profili generali della nullità contrattuale

La nullità è uno degli istituti che, assieme a quello dell’annullabilità, provoca

come effetto l’invalidità contrattuale.

L’invalidità è intesa come quell’insieme di circostanze per le quali il contratto non

può essere considerato idoneo a produrre effetti giuridici rilevanti.

Se un contratto è invalido, è dunque “ inefficace”, non è in grado di produrre

effetti.

Tuttavia questo non vale per il contrario poiché l’inefficacia può essere propria

anche di un contratto valido, basti pensare all’esempio di un’ipotesi di condizione

sospensiva.

Da questo deriva la distinzione tra l’istituto dell’annullabilità contrattuale e

l’istituto della nullità contrattuale.

La differenza tra i due istituti è che il contratto, qualora venga dichiarato nullo,

non può essere rettificato dalle parti in un momento successivo per convalidarlo,

cosa, che, invece, è possibile nel caso di contratto annullato.

11

Nella fattispecie la “nullità” è definita come quell’ipotesi d’invalidità del contratto

che ricorre quando si verifica una mancanza, un vizio strutturale grave del

contratto tale da renderlo inesistente.

In questa situazione qualsiasi pronuncia di nullità del giudice sarà una sentenza

meramente di natura dichiarativa poiché consiste in una semplice presa d’atto di

qualcosa che in realtà non esiste e che quindi non poteva e non può produrre

effetti sin dall’origine.

Da queste considerazioni si può affermare, inoltre, che l’azione di nullità è

un’azione imprescrittibile.

Inoltre, lo stesso art. 1421 del Codice civile dispone che l’azione di nullità può

essere esercitata da chiunque ne abbia interesse, quindi non necessariamente

soltanto dalle parti contraenti, e può anche essere dichiarata d’ufficio dal giudice

stesso. 1

Diversamente nei casi di “annullabilità” il contratto produce tutti gli effetti di un

contratto valido, che possono venir meno solo se viene richiesto l’annullamento.

Le ipotesi di annullabilità possono essere riscontrate a seguito di anomalie meno

gravi (es: vizi di volontà, errori, dolo e raggiri, negozi conclusi con persone

minorenni o incapaci di intendere, ecc).

L’annullabilità può essere richiesta solo dal soggetto interessato, non da terzi e

nemmeno dal giudice.

Ai fini della presente tesi, è necessario analizzare in particolare le situazioni che

determinano le ipotesi di nullità del contratto e che sono elencate all’art.1418 del

Codice civile:

-

Contrarietà a norme imperative;

-

Mancanza di uno dei requisiti di cui all’art. 1325 del Codice civile

(accordo delle parti, la causa del contratto, l’oggetto e la forma purché sia

espressamente espressa a pena di nullità);

1

-

Causa illecita;

-

Motivi illeciti;

Camardi C., (2010), “le istituzioni del diritto privato contemporaneo”, pag. 232 -233, Jovene

Editore, Napoli

12

-

Oggetto

del

contratto

impossibile,

illecito,

indeterminato

o

indeterminabile;

-

Contratto immeritevole di tutela.

Il terzo comma dello stesso articolo 1325 C.c. completa l’elenco facendo un rinvio

alle singole norme sparse nell’ordinamento nelle quali si dispone espressamente la

nullità del contratto.

Da precisare inoltre, secondo quanto disposto dall’art.1419 del Codice civile, che

se ad essere colpita da illiceità è una singola clausola si configura un’ipotesi di

nullità parziale secondo la quale ad essere dichiarata nulla è solamente la singola

clausola colpita da nullità e non l’intero contratto.

In tali ipotesi, però, le parti hanno la facoltà di estendere la nullità anche alla

restante parte del contratto se la conseguenza dell’alterazione del contratto dovuta

alla rimozione della clausola nulla porta come esito ad un contratto non più

finalizzato a raggiungere gli interessi che le parti intendevano raggiungere.

Detto più semplicemente il legislatore, in ossequio all’intenzione di conservare il

principio dell’autonomia privata, non avrà interesse a mantenere in vita un

contratto che alteri la volontà delle parti e che, di fatto, le tiene vincolate.

Per questo motivo è prevista la possibilità di estendere la nullità anche alla

restante parte del contratto (art.1419 1 Comma).

Diversamente, se le finalità dl contratto non risultano alterate dalla nullità

parziale, le parti devono comunque restare obbligate a continuare col rapporto

contrattuale anche se alterato.2

Abbiamo visto prima che convalidare un contratto nullo, al contrario di un

contratto annullato, è impossibile.

Tuttavia esistono delle eccezioni a tale regola in riferimento a talune fattispecie

contrattuali alle quali è riservata una tutela ulteriore rispetto a quella codicistica.

Di particolare interesse è sicuramente la previsione riservata alle cosiddette

“tipologie contrattuali del consumatore”, dove le controparti sono da un lato,

2

Camardi C., (2010), “le istituzioni del diritto privato contemporaneo”, pag. 232 -233, Jovene

Editore, Napoli

13

appunto, un generico cliente – consumatore e dall’altro un professionista, un

imprenditore, un istituto di credito, ecc.. che all’interno del rapporto contrattuale

rappresenta la parte più forte in quanto dispone di maggiori informazioni.

La tutela giuridica creata su sollecitazione del legislatore comunitario è rivolta

agli interessi di una delle parti contraenti, cioè di quella più debole.

Alla luce di ciò, l’istituto della nullità previsto per tali fattispecie avrà carattere

speciale rispetto alla mera disciplina codicistica proprio perché è prevista da

norme extracodicistiche che hanno origine sovranazionale e il cui obiettivo

principale è quello di regolare il mercato in funzione al perseguimento di obiettivi

di efficienza ed equità.

Tali norme interessano a titolo esemplificativo le seguenti materie: antitrust,

contratti

tra

professionisti

e

consumatori,

contratti

bancari,

contratti

dell’intermediazione finanziaria, subfornitura, le locazioni abitative, ecc…

Le ipotesi di nullità, previste da queste norme, non sono tanto in funzione degli

elementi intrinsechi del contratto relativi alla struttura o al contenuto, ma piuttosto

in funzione ad alcuni elementi estrinsechi, tra cui, ad esempio: le qualifiche del

professionista e del consumatore, l’assenza di trattativa sulla clausola vessatoria,

ecc…. 34

Tale tipo di nullità sarà poi ripresa anche nel proseguio della tesi in riferimento

alla nullità dei contratti bancari, in quanto essi rientrano appunto in questa

disciplina proprio in ragione del fatto che hanno la caratteristica di essere dei

contratti asimmetrici.

Questo tipo di tutela (che sarà approfondita al capitolo 3 di questa prima parte

teorica) a favore del consumatore è contenuta in un apposito codice, denominato

‘Codice del consumo’.

Con riferimento ai contratti, ed in particolare alla loro invalidità, sicuramente

fondamentale risulta essere l’art.36 di questo Codice.

3

4

Roppo V., (2011), “il contratto”, pag.705-707, Giuffrè Editore, Milano

Camardi C., (2010), “le istituzioni del diritto privato contemporaneo”, pag. 235, Jovene Editore,

Napoli

14

Articolo che prevede che eventuali clausole riconosciute come ‘vessatorie’,

concluse tra professionista e consumatore, devono essere dichiarate nulle ed

asportate, lasciando in vita la rimanente parte del contratto e questo senza

applicare le previsioni previste dei primi due commi dell’art.1419 del Codice

civile che erano state analizzate.

Altra particolarità, inerente sempre le clausole vessatorie, riguarda la legittimità

ad agire per esse.

A tal proposito, il terzo comma dello stesso art.36 del Codice del consumo

dispone che non può agire chiunque per chiedere la loro nullità ma può farlo solo

chi è a favore del consumatore contraente considerato parte debole.

Si parlerà, pertanto, di ‘nullità relativa’, particolare istituto della nullità, che come

anticipato, verrà affrontato e ripreso anche nei capitoli seguenti quando si parlerà

più specificatamente dei contratti bancari e della nullità per carenza della loro

forma scritta.5

5

Camardi C., (2010), “le istituzioni del diritto privato contemporaneo”, pag. 232 -233, Jovene

Editore, Napoli

15

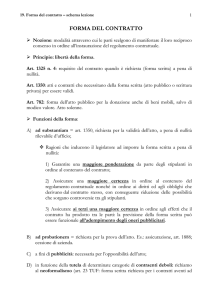

1.2 Forma scritta dei contratti

La forma, assieme all’accordo tra le parti, all’oggetto e alla causa, rappresenta uno

degli elementi essenziali del contratto elencati all’art. 1325 del Codice civile la

cui assenza può determinare la nullità del contratto (art. 1418 Codice civile).

In ossequio all’autonomia negoziale riservata alle parti in sede di stipulazione del

contratto, la forma rappresenta qualsiasi atto che sia idoneo ad esprimere la

manifestazione di volontà e di consenso delle parti.

Ciò a prescindere se avviene oralmente o per iscritto, proprio perché la regola

fondamentale nell’ordinamento è quella della libertà della forma, in quanto è lo

stesso legislatore a lasciare libere le parti nelle modalità con le quali formalizzare

il contratto in modo tale da rendere riconoscibile a loro stessi l’accordo. 6

Tuttavia nel tempo si è assistito ad un incremento di norme che impongono il

rispetto di una forma determinata, da cui il termine ‘contratti formali’.

Basti pensare, a titolo meramente esemplificativo ai casi della donazione e ai casi

della compravendita di un immobile; ai fini della validità di tali fattispecie

contrattuali il legislatore richiede espressamente la forma scritta dell’atto pubblico

fatta davanti ad un notaio.

Da qui la forma scritta che viene richiesta dal legislatore può assumere due

diverse configurazioni: forma scritta “ad substantiam” e forma scritta “ad

probationem”.

La forma scritta del contratto risulta essere “ad substantiam” nel caso in cui il

requisito della forma scritta risulti essere un elemento necessario affinché il

contratto risulti essere valido.

In mancanza, il contratto risulta inidoneo a produrre effetti giuridici rilevanti.

6

Roppo V., (2011), “il contratto”, pag. 205-211, Giuffrè Editore, Milano

16

La forma scritta del contratto risulta, invece, essere “ad probationem” quando la

forma scritta viene richiesta dalle norme, ma in questo caso non ai fini della

validità del contratto ma solo allo scopo di renderne dimostrazione dell’esistenza

dello stesso.

In mancanza, le parti difficilmente riuscirebbero a dimostrare l’esistenza

dell’accordo.

Nel caso poi che il contraente abbia, senza sua colpa, perduto il documento che

forniva la prova dell’esistenza di tale accordo potrà chiedere l’intervento di

testimoni, secondo quanto disposto dall’art. 2725 del Codice civile.7

Qualora non si riesca a dimostrare questo è evidente che il contratto non potrà mai

avere ingresso nella dimensione giuridica.

I principali modelli di forma scritta sono costituiti dall’atto pubblico e dalla

scrittura privata.

L’atto pubblico è un atto scritto redatto da un pubblico ufficiale, il quale

formalizza la volontà delle parti in funzione alle norme prescritte dalla legge.

La scrittura privata, invece, è un documento sottoscritto dalle parti al cui interno

sono contenute le loro dichiarazioni, pertanto è un atto che fa piena prova se

riconosciuta dalla parte contro cui è prodotto.

Negli ultimi anni si è assistito ad un incremento da parte del legislatore delle

norme che richiedono la forma scritta “ad substantiam”.

Questo fenomeno è riconducibile nell’ambito di alcune fattispecie contrattuali

identificate non per l’oggetto del contratto ma in relazione alla qualità dei soggetti

coinvolti nel contratto.

Ci si riferisce soprattutto alle cosiddette “tipologie contrattuali del consumatore”,

e nel caso specifico, ai rapporti instaurati tra quest’ultimo e le banche (oltre a

diverse figure professionali come l’imprenditore, professionisti, istituti finanziari,

ecc..).

7

Galgano F., (2011), “il contratto” pag. 201-207, Dott. Antonio Milani, Cedam

17

E’ interessante notare quanto in realtà tali contratti non siano più visti solo da un

punto di vista meramente oggettivo, come avveniva normalmente per i contratti in

generale, e quanto ad emergere sia anche e soprattutto l’elemento soggettivo.

Questa nuova previsione per la quale è richiesta necessariamente la forma scritta

prende il nome di ‘neoformalismo’ ed ha lo scopo, appunto, di garantire la

trasparenza della transazione economica da cui si genera il contratto, al fine di

riequilibrare lo squilibrio informativo tra le controparti, e di conseguenza di

regolare lo stesso rapporto contrattuale posto in essere.

Per capire meglio l’ambito interessato a questa nuova maggiore tutela, basta

pensare al fatto che i contratti destinati ai consumatori non sono frutto di una vera

e propria trattativa bensì è come fossero unilateralmente predisposti da una sola

parte, la parte più forte del rapporto (il professionista, la banca, ecc.)

Quante volte ad esempio la banca affida ai propri consulenti il compito di

effettuare più regolazioni contrattuali per fare delle proposte alla massa dei

consumatori e che, il più delle volte, sono composte da una serie di clausole

complesse e difficili da comprendere dalla maggior parte dei consumatori.

La previsione dell’obbligo di contrattualizzare in forma scritta tali proposte serve

quindi ad evitare che tali regolamenti stilati ad hoc per le masse abbiano un

contenuto ambiguo o che le clausole siano formulate in modo da permettere alla

parte forte di ottenere degli indebiti vantaggi.

Più semplicemente, tale obbligo della forma scritta è funzionale per motivi di

trasparenza a livello informativo, per evitare che la parte forte del contratto,

nell’esempio citato la banca, abusi del proprio potere per ottenere dei guadagni

indebiti tenendo un comportamento scorretto nei confronti del proprio cliente

consumatore.8

8

Camardi C., (2010), “le istituzioni del diritto privato contemporaneo”, pag. 230 -231, Jovene

Editore, Napoli

18

1.3 Nullità per difetto della forma scritta dei contratti

Dopo l’analisi separata degli istituti della nullità contrattuale e della forma scritta

dei contratti, effettuata nei paragrafi precedenti, si può affermare che, qualora la

forma scritta sia richiesta

“ad substantiam”, cioè ai fini della validità del

contratto, in assenza di tale requisito il contratto risulterà essere nullo.

19

2. Contratti bancari

In questo capitolo si cercherà di introdurre il tema dei contratti bancari definendo i

tratti generali degli stessi.

In particolare, in funzione alle attività svolte dalla banca, si cercherà in una prima

parte di inquadrare a grandi linee le norme che disciplinano questi contratti per

passare poi ad un’illustrazione sintetica di alcune fattispecie contrattuali.

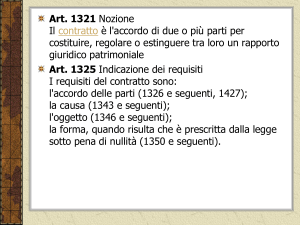

2.1 Definizione di contratto bancario

Il contratto bancario rientra all’interno della disciplina generale prevista nel diritto

privato relativa ai contratti.

Il contratto bancario è quindi un contratto giuridico disciplinato dalla legge e

definito dagli articoli 1321 e seguenti del Codice civile.

Nella fattispecie, in questi articoli, l’istituto del contratto, ivi compreso l’istituto

del contratto bancario, viene definito come quella situazione nella quale due o più

parti sottoscrivono un “accordo per costituire, per regolare o per estinguere tra

loro un rapporto giuridico di natura patrimoniale”, quindi che ha per oggetto una

transazione economica.9

Con questa definizione il legislatore ha voluto porre particolare enfasi sul fatto

che per “rapporto giuridico di natura patrimoniale” si intende un qualcosa che è

sancibile e controllato da normative vigenti.

Importante in questa definizione è anche il concetto di ‘regolare un rapporto

giuridico patrimoniale’.

Essa, infatti, fa riferimento ad una sorta di ‘autonomia negoziale’ che viene

riconosciuta alle parti al fine di determinare liberamente il contenuto sia dei

“contratti

tipici”,

quindi

tipologie

contrattuali

espressamente

previste

dall’ordinamento giuridico prontamente disciplinate da un Codice o da una legge

9

Art 1321 Codice civile

20

speciale10, sia dei “ contratti atipici”, cioè contratti, al contrario, in cui le parti

creano in funzione a proprie necessità di negoziazione delle tipologie che non

sono esplicitamente disciplinate dal diritto civile11.

Principio racchiuso nell’art. 1322 del Codice civile, il quale prevede anche i

vincoli che le parti devono rispettare nella determinazione autonoma della

tipologia contrattuale.12

Al primo comma dell’art.1322 C.c. si fa riferimento ai contratti tipici mentre al

secondo comma ai contratti atipici.

Il contenutodell’art.1322 C.c. è il seguente:

“Le parti possono liberamente determinare il contenuto del contratto nei limiti

imposti dalla legge.

Le parti possono anche concludere contratti che non appartengano ai tipi aventi

una disciplina particolare [1323], purché siano diretti a realizzare interessi

meritevoli di tutela secondo l'ordinamento giuridico”13

Ma nello specifico, i contratti bancari come si collocano in relazione alla

disciplina del contratto in generale?

I contratti bancari fanno parte dei contratti in generale e in quanto tali sono

riconosciuti e disciplinati dall’ordinamento giuridico.

Storicamente una disciplina organica dei contratti bancari per la prima volta è

riscontrabile nel Codice civile del ’42 in cui negli articoli che vanno dal 1834 C.c.

al 1860 C.c. sono disciplinate le diverse tipologie contrattuali bancarie.

Tuttavia, per un motivo di natura meramente anacronistica, tale tipizzazione

fornita dagli articoli citati risulta oggi incompleta e troppo riduttiva rispetto

all’ampliamento delle attività bancarie.

L’evoluzione della realtà socio– economica nel tempo ha avuto infatti anche un

impatto su quella che storicamente era sempre stata considerata l’attività bancaria,

ampliandone di fatto la competenza anche su altri tipi di attività in funzione

10

Wikipedia contratti tipici

Wikipedia contratti atipici

12

Galgano F., (2011), “il contratto” pag. 23-25, Dott. Antonio Milani, Cedam

13

Art 1322 Codice civile

11

21

appunto a tali cambiamenti che hanno generato nuovi bisogni e quindi nuovi

clienti.

Di conseguenza, col passare degli anni, non sarebbe stato più possibile ridurre le

tipologie contrattuali alle sole definizioni di cui al Codice civile, proprio perché

incomplete.

Oltre alle attività esclusive esercitate dalle banche, normalmente relative alla

tradizionale attività di intermediazione del credito, vengono affiancate ad esse

anche tutta una serie di attività accessorie, tipicamente anche finanziarie, anche se

non di competenza esclusiva della stessa banca ed esercitabili per esempio anche

da altri intermediari finanziari.

La regolamentazione di tali nuove attività è stata introdotta attraverso il T.U.B.

“Testo unico bancario” (decreto legislativo 385 del ’93) e il T.U.F. “Testo unico

della finanza” (decreto legislativo 58 del ’98).

In particolare è nell’art.10 del T.U.B. che viene esplicitata questa previsione,

attraverso i suoi tre commi: 14

“1. La raccolta di risparmio tra il pubblico e l'esercizio del credito costituiscono

l'attività bancaria. Essa ha carattere d'impresa.

2. L'esercizio dell'attività bancaria è riservato alle banche.

3. Le banche esercitano, oltre all'attività bancaria, ogni altra attività finanziaria,

secondo la disciplina propria di ciascuna, nonché attività connesse o strumentali.

Sono salve le riserve di attività previste dalla legge”.15

Dalla lettura di questi tre commi si possono evincere particolari interessanti

relativi a ciò che si configura come attività bancaria e di conseguenza quali sono i

contratti bancari.

In particolare:

- Nel primo comma non si fa altro che riprendere quella che era la previsione

enunciata già nel Codice civile del ’42, secondo la quale vengono delimitate le

sole attività unicamente ed esclusivamente riservate alla banca, cioè tutte quelle

14

Urbani A,(2010) “ L’attività delle banche”, pag. 26-28 Cedam, Casa Editrice dott Antonio

Milani

15

Art 10 T.U.B.

22

attinenti con la tradizionale prospettiva di intermediazione svolta dalla stessa

banca.

Il termine ‘impresa’ indica la tradizionale funzione di intermediazione del credito

che è riservata alle banche.

Secondo quest’ottica i contratti bancari sono quei contratti attraverso i quali la

banca provvede

a raccogliere il risparmio fra il pubblico e ad effettuare

l’esercizio del credito, quindi contratti che hanno lo scopo o di raccogliere fondi

tra il pubblico ed esercitare il credito o di erogare credito utilizzando fondi

raccolti tra il pubblico, quindi ha una funzione di intermediazione tra chi dispone

di capitali che verranno destinati a nuovi investimenti o tra chi necessità di

capitali di cui non dispone per delle proprie necessità.

Queste due attività devono necessariamente essere collegate.

Dalla lettura di questo primo comma emerge la delimitazione dell’area di

competenza esclusiva delle banche.

Tuttavia non sono specificati quelli che sono i reali confini della loro operatività,

di conseguenza il legislatore, in funzione anche alla lettura dei commi seguenti,

permette di estendere successivamente i confini dell’attività bancaria anche ad

altre tipologie di attività che per loro natura non rientrano nell’area delimitata

come quella delle attività tipiche bancarie descritte in precedenza.

- Nel secondo comma il T.U.B. specifica che l’attività bancaria, così definita

precedentemente dal primo comma, è riservata alle banche.

- Nel terzo comma viene precisato che le banche, oltre ad esercitare le attività

bancarie che abbiamo detto essere di loro competenza esclusiva, possono

esercitare anche tutta una serie di altre tipologie di attività finanziarie e di attività

connesse e strumentali alle attività bancarie.

Ecco quindi, che tale decreto legislativo, come è già stato accennato, amplia l’area

delle attività bancarie tradizionali individuate precedentemente dalla disciplina

codicistica del ’42 tenendo conto quindi dell’impatto dell’evoluzione socio

23

economica che negli anni ha interessato i servizi offerti dalle banche.16

Da precisare poi che la visione tradizionale dei contratti bancari non teneva

inizialmente conto delle operazioni di finanziamento che avessero una durata

medio lunga,

non considerando, di conseguenza, quelli che sono i crediti

agevolati relativi ad operazioni particolari.

Il T.U.B. è intervenuto anche sotto questo aspetto prevedendo, attraverso l’art.38

anche tipologie contrattuali di questo tipo, ad esempio per quanto riguarda l’area

del

credito fondiario e delle opere pubbliche, agrario e peschereccio, delle

imprese, del pegno, ecc.. 17

Sempre a tale proposito, il T.U.F. aggiunge inoltre che le banche hanno la

competenza per poter effettuare servizi di investimento a favore del pubblico

fornendo servizi relativi alla negoziazione, al collocamento, alla gestione e alla

mediazione di strumenti finanziari.

Attualmente, come si deduce dall’analisi appena effettuata, la nozione di contratto

bancario è stata ampliata rispetto a quella ricavabile dal Codice civile, includendo

tipologie contrattuali che quindi non discendono più unicamente da una mera

attività di intermediazione relativa alla circolazione di denaro ma anche da altre

tipologie di attività finanziarie e di investimento, nonché tipi di attività connesse e

strumentali, ovviamente trattasi di tipologie di attività che non rientrano nell’area

dell’attività tipica bancaria.18

16

Cavalli G., Callegari M., (2008), “Lezioni sui contratti bancari”, pag. 9-13, Zanichelli Editore

S.p.a., Bologna

17

Urbani A,(2010) “ L’attività delle banche”, pag. 26 Cedam, Casa Editrice dott Antonio Milani

18

101professionisti.it, (2016), “I contratti bancari – La guida in bancario”, sito web:

http://www.101professionisti.it/guida/diritto-bancario/approfondimenti/i-contratti-bancari-304.aspx#article

24

2.2 Tipologie dei contratti bancari

A seguito delle nuove tipologie contrattuali introdotte con il T.U.B. e con il

T.U.F., attualmente, è quindi possibile affermare che la banca svolge tre diverse

funzioni:

- L’attività bancaria tipica, che consiste nel tradizionale ruolo di intermediazione

del credito, cioè raccolta del risparmio tra il pubblico e contestuale esercizio del

credito;

- L’attività della sola raccolta del risparmio tra il pubblico;

- La sola erogazione del credito.19

Si rende di conseguenza necessaria una triplice distinzione tra: attività o

operazioni tipiche, operazioni accessorie e operazioni occasionalmente bancarie.

Queste ultime rientrano in tipologie di attività che sono distinte dalle prime, cioè

da quelle tipiche e tradizionali attività di impresa di intermediazione del credito.

In funzione ad esse si fa riferimento a tutto ciò che viene definito dalla dottrina

come ‘parabancario’, quindi tutto ciò che non è strettamente correlato con

l’attività di intermediazione monetaria (ad esempio: alle attività finanziarie, alle

attività connesse o strumentali, a forme alternative di finanziamento come il

leasing, ecc...)20

Rientrano invece nella categoria delle attività bancarie tipiche i contratti bancari

espressamente disciplinati dal Codice civile e che riguardano le tradizionali

attività nelle quali la banca esercita la sua funzione di impresa di intermediazione

del credito attraverso operazioni sia attive che passive.

Attive nel caso in cui la banca impieghi la propria disponibilità di capitale

concedendo credito al cliente, quindi assumendo la veste di creditore; passive nel

caso in cui è la banca raccoglie denaro dal cliente per compiere determinate

operazioni, quindi assumendo la veste di debitore.

19

Lemme G., (2007), “Amministrazione e controllo nella società bancaria”, pag. 29 – 30, Giuffrè

Editore, Milano

20

Rete assicont, Pizza F., (2016), “lezione 13 // contratti: operatività bancaria e cause di

invalidità”, Assicont, sito web: https://vimeo.com/167858212

25

Pertanto, rientrano nell’annovero delle attività tipiche i contratti bancari elencati

nel Codice civile al “Libro IV, Titolo III, Capo XVII”, rubricato come ‘Dei

contratti bancari’ e con la previsione ulteriore prevista successivamente con

l’introduzione dell’art. 38 del T.U.B. che ha a sua volta ampliato la tipizzazione

inserendo anche altre fattispecie denominate ‘particolari operazioni di credito’. 21

Tra i contratti bancari tipici che sono espressamente disciplinati dal Codice civile

vi sono in ordine: il deposito bancario, l’apertura di credito e lo sconto bancario.

Discorso particolare è riservato ad alcune tipologie contrattuali che, pur essendo

delle fattispecie atipiche poiché non trovano una precisa collocazione all’interno

dell’elenco fornito dagli articoli del Codice civile, da un punto di vista meramente

di natura sociale, data la loro amplissima diffusione e utilizzo possono essere

considerati tipici sebbene non lo siano riconosciuti legalmente.

Il tutto, fermo restando che attualmente si ritengono comunque applicabili le

previsioni degli art 1852 e seguenti del Codice civile.

In particolare si fa riferimento a tutti quei contratti grazie ai quali è possibile

intervenire con i pagamenti, nella fattispecie: i conti correnti bancari, le

convenzioni di assegno e i crediti documentari.22-23

Le operazioni accessorie si definiscono tali, invece, poiché trattasi di attività nelle

quali le banche offrono alla clientela e al pubblico una serie di servizi appunto

accessori che non sono necessariamente riconducibili alla prima tipologia di

attività.

Tra questi espressamente disciplinati dal Codice civile sono da annoverare: il

deposito in titoli in amministrazione ed il servizio della cassetta di sicurezza.

Altri contratti bancari che non sono disciplinati dal Codice ma che comunque

rientrano nella categoria di attività accessorie sono: le operazioni di cambio di

21

Ferro-Luzzi P., (2005), “Lezioni di diritto bancario volume II: Parte speciale. I singoli contratti”,

pag. 31-32, Giappichelli Editore, Torino

22

Rete assicont, Pizza F., (2016), “lezione 13 // contratti: operatività bancaria e cause di

invalidità”, Assicont, sito web: https://vimeo.com/167858212

23

Naddeo M., “il sistema bancario italiano”, pag. 8, Pegaso – Università telematica

26

moneta, la gestione degli incassi dei titoli o di valute estere, i depositi di custodia

di titoli e valori, i depositi a custodia chiusi, ecc…

Infine sono da considerarsi contratti occasionalmente bancari tutti quei contratti

derivanti da operazioni con le quali la banca, a favore di qualunque soggetto,

impiega figure negoziali previste dall’ordinamento (ad esempio : il mutuo,

l’avallo, la fideiussione, l’accettazione bancaria, il mandato di credito, il riporto,

ecc… )

Fatta questa premessa, vediamo ora sinteticamente di delineare le caratteristiche

fondamentali dei principali contratti bancari nominati.

In particolare cercheremo di dare una definizione alle diverse tipologie

contrattuali più diffuse descrivendone gli elementi essenziali e le eventuali cause

di recesso.

Per quanto riguarda la trattazione della forma di questi contratti e, in particolare

con riferimento alle relative ipotesi di nullità della forma scritta, viene fatto il

rinvio al capitolo tre, relativo appunto alla ‘nullità per difetto della forma scritta

dei contratti bancari’.

27

2.2.1 I contratti bancari tipici

Assieme ai contratti bancari tipici (deposito bancario, l’apertura di credito e lo

sconto bancario) considereremo tali pure quelle figure contrattuali che, sebbene

legalmente non sono contratti bancari tipici lo sono da un punto di vista sociale, e

in particolare a quei contratti che forniscono un servizio di cassa quali: i conti

corrente bancari, le convenzioni di assegno e i crediti documentari.

Inoltre, vi sono le previsioni aggiuntive relative all’art.38 del T.U.B.

Per semplicità ci occuperemo solo delle tipologie ritenute più importanti e diffuse

quindi: il deposito bancario, l’apertura di credito, lo sconto bancario, il conto

corrente bancario e il credito fondiario.

Il deposito bancario

Secondo l’art. 1834 del Codice civile, il deposito bancario è quella tipologia

contrattuale mediante la quale il cliente versa una somma di denaro alla banca, la

quale ne ottiene la proprietà obbligandosi a sua volta a restituirgliela nella stessa

tipologia monetaria entro i termini stabiliti o su richiesta dello stesso rispettando il

periodo di preavviso stabilito consensualmente da loro o dagli usi.

Da tale definizione è evidente che si tratta di un contratto tipico poiché la banca

pone in atto un tipo di operazione passiva di intermediazione del credito,

assumendo il ruolo di debitore verso i clienti.

In questo caso il ruolo della banca è quello di raccogliere il risparmio tra il

pubblico e di investire le somme ricevute per erogare credito.

Normalmente il contratto di deposito bancario per adempiere alle sue principali

funzioni viene stipulato

in associazione

ad

un contratto di conto corrente

bancario.

Le finalità del depositante riguardano: la custodia del suo denaro (eliminando

eventuali rischi di furto o smarrimento che può avere un privato cittadino) e la

remunerazione (poiché la banca ricevendo il suo denaro ed ottenendo

conseguentemente la possibilità di impiegarlo per le proprie finalità s’impegna a

corrispondere al depositante degli interessi sulle somme ricevute).

28

A queste due finalità se ne aggiunge una terza: il depositante, attraverso

l’utilizzazione dei crediti che vanta verso la banca controparte potrà, di fatto,

avvalersi di un vero e proprio servizio di cassa.

In funzione alla combinazione delle funzioni appena descritte e in base alle

modalità con le quali si attua l’obbligo di restituzione, i depositi bancari possono

essere liberi (a vista) o vincolati.

Nel caso di depositi bancari liberi o a vista il depositante può chiedere in qualsiasi

momento la restituzione totale o parziale delle somme che aveva versato

precedentemente anche senza preavviso e, a fronte di questa illimitata

disponibilità da parte del cliente solitamente la banca corrisponde tassi d’interesse

bassi (spesso vanificati dalle spese di gestione del conto).

Poiché sono normalmente stipulati a tempo indeterminato consentono ad entrambi

i contraenti, previo il termine di preavviso stabilito contrattualmente, di esercitare

l’eventuale diritto di recesso.

Viceversa, nel caso di depositi bancari vincolati il depositante può chiedere la

restituzione totale o parziale delle somme che aveva versato precedentemente non

prima della scadenza pattuita.

A fronte di questa disponibilità che, diversamente dai depositi a vista, non è

illimitata, la banca corrisponderà dei tassi d’interesse più elevati. 24

Apertura di credito

L’apertura di credito è una tipologia contrattuale bancaria disciplinata dall’art.

1842 del Codice civile.

L’articolo definisce tale tipologia contrattuale esattamente come: “il contratto con

la quale la banca si obbliga a tenere a disposizione dell’altra parte una somma

di denaro per un determinato periodo di tempo o a tempo indeterminato”.25

Pertanto questa tipologia contrattuale tipica deriva da un’operazione di

intermediazione del credito posta dalla banca di tipo attivo, assumendo la veste di

creditore verso il cliente, in quanto, da una parte concede il proprio credito e

24

Cavalli G., Callegari M., (2008), “Lezioni sui contratti bancari”, pag. 113-119, Zanichelli

Editore S.p.a., Bologna

25

Art. 1842 Codice civile

29

dall’altra raccoglie il risparmio grazie al primo versamento del cliente da investire

in un momento successivo.

Da tale definizione si può trarre come conclusione che la finalità per il cliente

consiste non tanto nel godimento di una somma di denaro da parte del cliente

quanto piuttosto nella possibilità di disporre di una somma di denaro

limitatamente ad un importo pattuito che in quanto tale è predeterminato.

Di conseguenza la banca accredita sul conto del cliente tale somma che risulterà

essere per lui disponibile e quindi utilizzabile in funzione alle sue esigenze per

intero o per una parte del suo totale e in relazione alle modalità e alle tempistiche

concordate con la banca.

Si distingue, pertanto l’apertura di credito semplice dall’apertura di credito in

conto corrente.

La prima tipologia si manifesta nel caso in cui il cliente abbia la facoltà di

utilizzare la somma accreditata dalla banca solamente una volta anche se ciò

dovesse avvenire tramite prelevamenti parziali.

Diversamente, con l’apertura di credito in conto corrente il cliente ha la facoltà di

ripristinare l’importo accreditato dalla banca attraverso successivi versamenti.

La parte rimasta inutilizzata dal cliente e quindi ancora accreditata sul suo conto

continuerà ad essere di proprietà della banca ma sempre utilizzabile dal cliente.

Ne consegue che le operazioni di utilizzo e di eventuali rientri, nel caso delle

aperture in c/c, si verifichino mediante delle contestuali operazioni di addebito e

di accredito su tale conto.

Attraverso la stipulazione di questo contratto bancario il cliente avrà l’onere verso

la banca non solo di restituzione delle somme messegli a disposizione ma anche

del contestuale pagamento di interessi e commissioni.

Gli interessi saranno dovuti dal cliente solo sulle somme utilizzate e non

sull’intero credito concesso dalla banca.

In funzione alla garanzia fornita alla banca dal cliente l’apertura di credito si

definisce garantita, mentre, se non è assistita da questa, la banca ha la facoltà di

30

rivalersi sul patrimonio della controparte contrattuale a cui ha accreditato la

somma.26

Il diritto di recesso varia a seconda che il contratto di apertura di credito sia a

tempo determinato o sia a tempo indeterminato.

Nel primo caso, secondo l’art.1845 C.c., comma 1, è prevista la possibilità da

parte della banca di recedere dal contratto solo se sussiste una giusta causa, salvo

diversa disposizione.

Nel caso, invece, dell’apertura di credito a tempo indeterminato è prevista,

secondo lo stesso articolo, al 3 comma, la possibilità da parte di entrambe le parti,

in ogni momento, di esercitare il diritto di recesso mediante il preavviso verso la

controparte in funzione ai termini contrattuali, agli usi o, in mancanza, almeno

quindici giorni prima.27

Lo sconto bancario

La definizione del contratto relativo allo sconto bancario è ricavabile dall’art.

1858 del Codice civile.

Nella fattispecie, l’effetto dello sconto bancario si manifesta quando la banca

anticipa al cliente, sottraendogli la parte relativa agli interessi, una somma di

denaro relativo ad un credito salvo buon fine della stessa banca verso terzi che

non è ancora scaduto.

Di conseguenza, in relazione allo ‘sconto bancario’, diremo che la banca è la

‘scontante’ in quanto detrae gli interessi sull’importo prestato e il cliente è lo

‘scontatario’ in quanto subisce questa detrazione.

Il guadagno della banca sarà quindi rappresentato dalla differenza tra la somma

totale del credito meno il valore del credito anticipato al cliente che è scontato

degli interessi. 28

Tale fattispecie tipica di contratto bancario rientra in una tipologia di operazione

di intermediazione del credito posta dalla banca di tipo attivo.

26

Ferro-Luzzi P., (2005), “Lezioni di diritto bancario volume II: Parte speciale. I singoli contratti”,

pag. 32-43, Giappichelli Editore, Torino

27

Urbani A,(2010) “ L’attività delle banche”, pag. 133-136 Cedam, Casa Editrice dott Antonio

Milani

28

Ferro-Luzzi P., (2005), “Lezioni di diritto bancario volume II: Parte speciale. I singoli contratti”,

pag. 31-32, 56-57 Giappichelli Editore, Torino

31

La banca assume la veste di creditore verso il cliente, in quanto da una parte,

anticipando la somma di denaro al cliente concede il proprio credito a

quest’ultimo, e dall’altra parte sottraendo al cliente la parte relativa agli interessi,

di fatto, raccoglie risparmio da investire per le proprie finalità istituzionali.

Il conto corrente bancario

Come accennato in precedenza, il c/c bancario (detto anche conto corrente di

corrispondenza), sebbene non sia riconosciuto legalmente come contratto bancario

tipico, può rientrare in questa categoria dato che dal punto di vista sociale è

considerato lo stesso come tale.

Contrattualmente il conto corrente bancario si realizza tramite un accordo

mediante il quale la banca offre un determinato servizio di cassa effettuando

pagamenti e riscossioni per conto del cliente contraente.

Servizio che in sostanza si traduce nella possibilità da parte del cliente di emettere

assegni, fare bonifici, utilizzare bancomat, carte di credito, ecc…

Di conseguenza, questo contratto bancario presuppone l’esistenza di una

disponibilità liquida all’interno della banca utilizzabile dal cliente tramite un

ordine che può essere diretto o indiretto.

Tale contratto non è da confondersi con quello relativo al conto corrente

ordinario, dal quale si distingue per diversi aspetti.

Innanzitutto nel c/c ordinario i rapporti non necessariamente possono instaurarsi

solo tra banca e cliente ma anche ad esempio tra imprenditori o professionisti

legati da numerose relazioni d’affari.

Inoltre, il c/c ordinario permette di evitare la meccanicità delle operazioni di

pagamento e di riscossione continue come avviene in quello bancario consentendo

alle parti, invece, di annotare in un conto i crediti derivanti dalle rispettive rimesse

che resteranno quindi indisponibili ed inesigibili fino alla scadenza.

Alla data di scadenza, che normalmente coincide con un’annualità, si effettuano

solitamente i conti per valutare quale tra i due soggetti contraenti risulta alla fine

essere creditore del saldo, in sostanza si procede a calcolare la differenza attiva tra

le reciproche rimesse per capire chi è il creditore.

32

Fatte queste considerazioni si può affermare che nel c/c ordinario gli importi,

contrariamente a quanto avviene nel c/c bancario, restano indisponibili e

inesigibili fino alla relativa scadenza.29

Il credito fondiario

La disciplina del credito fondiario non è contenuta negli articoli del Codice civile,

bensì è contenuta all’interno del T.U.B. e precisamente all’art. 38 e assieme ad

altre tipologie contrattuali amplia l’area di delimitazione delle attività tipiche

bancarie inserendo pure le operazioni di credito denominate ‘speciali’.

Nello specifico il credito fondiario riguarda quella tipologia contrattuale, di sola

competenza della banca, con la quale vengono concessi dei finanziamenti a medio

e lungo termine che sono garantiti da ipoteca di primo grado su immobili

Tale prestito viene rapportato fino ad un massimo dell’80% del valore dei beni

ipotecati. 30

29

Rete assicont, Pizza F., (2016), “lezione 13 // contratti: operatività bancaria e cause di

invalidità”, Assicont, sito web: https://vimeo.com/167858212

30

Urbani A,(2010) “ L’attività delle banche”, pag. 220-221 Cedam, Casa Editrice dott Antonio

Milani

33

2.2.2 Contratti bancari atipici derivanti da attività accessorie e da altre attività

finanziarie

Come abbiamo già visto i contratti bancari derivanti da attività accessorie sono dei

contratti atipici poiché, appunto, non derivano da una tipologia di operazioni

funzionali all’intermediazione del credito che, viceversa, caratterizza i contratti

bancari tipici.

Inoltre sono attività che non rientrano nell’annovero delle operazioni di

competenza esclusiva delle banche poiché pure altri intermediari finanziari

abilitati le possono svolgere.

Si definiscono in tal modo poiché, appunto, derivano da operazioni che hanno lo

scopo di supportare, di essere accessorie alla prima tipologia.

Abbiamo anche detto che i principali tipi di contratti accessori sono: il deposito di

titoli in amministrazione, il servizio della cassetta di sicurezza, le operazioni di

cambio di moneta, la gestione degli incassi dei titoli o di valute estere, i depositi

di custodia di titoli e valori, i depositi a custodia chiusi, ecc…

Dato che le prime due tipologie contrattuali hanno una disciplina più completa e

organica, l’analisi, per semplicità, si limiterà a queste e, per quanto concerne i

contratti bancari che sorgono a seguito di attività finanziarie diverse da quelle

tipiche bancarie sarà analizzato quello del leasing.

Il deposito in titoli in amministrazione

Il deposito in titoli in amministrazione è un contratto bancario accessorio

disciplinato dall’art.1838 del Codice civile.

Tramite tale contratto un generico cliente privato affida alla banca controparte

l’onere sia della custodia che dell’amministrazione di strumenti finanziari da lui

acquisiti.

Di conseguenza la banca si fa carico di tutta una serie di oneri verso il cliente

relativi ad esempio: alla custodia degli strumenti, all’incasso di eventuali

34

dividendi o cedole, procedere ad eventuali accrediti per il rimborso, rendere i titoli

disponibili qualora il cliente li richieda.31

Il servizio della cassetta di sicurezza

Il servizio della cassetta di sicurezza è un contratto attraverso il quale la banca si

impegna a custodire in uno spazio ad hoc dei beni o dei valori datigli dal cliente

privato.32

Il leasing finanziario

Il leasing finanziario è una tipologia contrattuale atipica per le banche (anche se

socialmente può ritenersi tipica data la sua diffusione).

Attraverso essa l’intermediario finanziario, o banca, acquista determinati beni

come beni strumentali, macchinari, ecc , da fornitori terzi per cederli a sua volta a

un suo cliente utilizzatore che ne ha fatto richiesta.

In cambio l’utilizzatore si impegna a versare alla banca dei canoni periodici per

un tempo stabilito e predeterminato e riservandosi la facoltà alla scadenza del

contratto di restituirlo o di riscattare il bene con l’acquisto.33

31

Girino E., (2005), “Dizionario di finanza. Tecniche, strumenti, operatori” pag.210, Ipsoa

Girino E., (2005), “Dizionario di finanza. Tecniche, strumenti, operatori” pag. 675, Ipsoa

33

101professionisti.it, (2016), “I contratti bancari – La guida in bancario”, sito web:

32

http://www.101professionisti.it/guida/diritto-bancario/approfondimenti/i-contratti-bancari-304.aspx#article

35

2.2.3. I contratti occasionalmente bancari

Si definiscono contratti occasionalmente bancari quei contratti a cui la banca

ricorre in determinati casi e che riguardano determinate fattispecie previste e

disciplinate dall’ordinamento giuridico a favore di tutti i soggetti.

E’ possibile per questi contratti, pur non essendo propriamente bancari, apportare

in alcune circostanze delle variazioni riguardanti la relativa disciplina.

Le principali tipologie di contratti occasionalmente bancari sono: il mutuo,

l’avallo, la fideiussione, il riporto , l’accettazione cambiaria e il mandato di

credito.34

34

101professionisti.it, (2016), “I contratti bancari – La guida in bancario”, sito web:

http://www.101professionisti.it/guida/diritto-bancario/approfondimenti/i-contratti-bancari-304.aspx#article

36

3. Nullità per difetto della forma scritta dei contratti

bancari

3.1 Origine del problema

‘La nullità per difetto della forma scritta dei contratti bancari’ è un argomento la

cui complessità si è ampliata nel tempo ed è tutt’ora in continua evoluzione.

A tale proposito sono presenti numerose sentenze di vari giudici che si sono

espresse nel merito, il più delle volte in modo concorde e in altre invece con

sentenze contrarie, alternando di fatto l’orientamento della giurisprudenza su

questo tema nel corso del tempo.

Gran parte delle controversie che si concludono con una dichiarazione di nullità

del contrato bancario per difetto della forma scritta traggono origine dallo scarso

equilibrio informativo tra le parti contraenti.

Una sorta di asimmetria informativa a sfavore del cliente che rende necessaria una

maggiore tutela giuridica verso quest’ultimo.

In ogni caso, comunque, nel momento in cui ci si occupa della contrattualistica

dell’attività bancaria, è evidente che non è possibile prescindere dalle

fondamentali regole che generalmente permeano un qualsiasi rapporto

contrattuale, indipendentemente dalle diverse tipologie di contraenti, norme che

disciplinano lo sviluppo generale del contratto dalla fase delle trattative fino alla

fase dell’esecuzione.

Tra queste è sicuramente da annoverare come regola fondamentale per la

disciplina e lo sviluppo di un rapporto contrattuale, ivi compreso il rapporto

contrattuale bancario, il rispetto dell’obbligo di buona fede e di correttezza.

Principio che può essere interpretato secondo due diversi punti di vista: soggettivo

e oggettivo.

Dal punto di vista soggettivo inteso come “ignoranza” (nel senso di “non

conoscenza”) nel ledere il diritto o la condizione altrui, mentre dal punto di vista

oggettivo inteso come la tenuta di un comportamento rispettoso delle regole di

37

lealtà e di correttezza al fine di favorire l’adempimento della controparte quando

questo non comporti per se stessi un apprezzabile sacrificio.

Questa regola di correttezza e di buona fede permeata nei rapporti contrattuali in

realtà rappresenta un’emanazione del principio costituzionale racchiuso nell’art.2

della Costituzione relativo al “principio di solidarietà sociale”.

In quest’articolo, fondamentalmente, la Repubblica da una parte riconosce e

garantisce i diritti inviolabili dell’uomo sia come singolo individuo che nelle

formazioni sociali dove esprime la sua personalità e d’altra parte richiede allo

stesso l’adempimento di alcuni doveri anch’essi considerati inderogabili di

solidarietà dal punto di vista politico, economico e sociale.

In questo contesto, l’obbligo di correttezza e buona fede riguarda, naturalmente,

anche il rapporto contrattuale che vincola la banca con il cliente.

A titolo esemplificativo, la giurisprudenza ritiene sicuramente non conforme a

questo principio l’eventuale comportamento della banca che, sebbene esercitando

un suo diritto, lo esegua secondo modalità tali da abusare della posizione del

contraente debole.

Tutto questo approfittando, come già accennato in precedenza, dell’asimmetria

informativa che esiste tra le controparti, che ovviamente risulta a favore della

banca e a sfavore del cliente.

Naturalmente, per asimmetria informativa s’intende l’oggettiva posizione di

vantaggio in cui si trova un soggetto che dispone di conoscenze e di informazioni

più ampie rispetto alla sua controparte contrattuale.

La giurisprudenza sostiene che, in situazioni simili, se è considerato legittimo

esercitare un diritto, è anche vero che non se ne può abusare in funzione delle

maggiori conoscenze che si dispongono.35

L’evoluzione della normativa a tutela del cliente, in quanto contraente più debole

è conseguenza proprio di questa asimmetria.

35

Rete assicont, Pizza F., (2016), “lezione 13 // contratti: operatività bancaria e cause di

invalidità”, Assicont, sito web: https://vimeo.com/167858212

38

Negli ultimi decenni i diversi interventi di tipo legislativo e le varie pronunce di

tipo giurisprudenziale hanno percettibilmente mutato la disciplina della

responsabilità della banca nei confronti dei clienti.

Di conseguenza si è modificato il modo di operare della stessa.

L’evoluzione di questa normativa, anche grazie al recepimento di alcuni principi

comunitari pone oggi, rispetto a quanto non lo fosse già in passato il clienteconsumatore, in una condizione più favorevole permettendogli una maggiore

consapevolezza di quelli che sono i propri diritti contrattuali attraverso l’accesso

a molte più informazioni e

dati che possono essere reperiti pure via web

riguardanti il contratto posto in essere.

Allo stesso tempo il legislatore impone una serie di obblighi contrattuali che la

banca deve rispettare, soprattutto attraverso il recepimento che c’è stato delle

seguenti direttive comunitarie: la 87/102/Cee sulla trasparenza dei rapporti

contrattuali, la 90/88/Cee sul credito al consumo e la 93/13/Cee sulle clausole

abusive nei contratti con i consumatori.36

Inoltre, focalizzandoci sull’argomento principale che interessa lo sviluppo di

questa tesi, a tutela del contraente debole, sia con riferimento ai contratti bancari

che con riferimento ad altre tipologie contrattuali asimmetriche e ad eventuali

clausole vessatorie, è sorto il bisogno di introdurre una nuova tipologia di nullità

del contratto oltre a quelle storicamente previste dal Codice civile nell’art.1418: la

“nullità di protezione”.

Tale nullità è così definita in quanto si manifesta non tanto per le ragioni

contenute nella disciplina civilistica della nullità in generale relative alle

casistiche delle nullità virtuali, nullità strutturali e nullità testuali, quanto piuttosto

ai fini, di tutela di una delle parti.

Poiché è una forma di nullità diversa dalle altre contenute nel Codice civile per

quanto riguarda lo scopo che è quello di proteggere il cliente–consumatore, la

nullità di protezione viene disciplinata nell’art.36 del Codice del consumo.

36

Cipolla L. e Daminelli S., (2016), “L’ESPERTO RISPONDE - BANCHE: LE

CONTROVERSIE - Selezione di massime giurisprudenziali”, il Sole 24ore, pag. 3-4

39

Per quanto riguarda nello specifico i contratti bancari, la nullità di protezione, può

essere attuata attraverso le regole richiamate nell’art. 1325 del Codice civile, che

concedono al solo cliente contraente debole, e non anche alla banca, la possibilità

di rilevare la nullità del contratto stipulato per difetto della forma scritta. 37

Stessa disciplina è contenuta anche negli art. 127 T.U.B. e art 23 T.U.F.

37

Luzi A., (2016), “La nullità di protezione nei rapporti di consumo”, pag. 2-4, Studio Cataldi – il

diritto quotidiano

40

3.2 Condizioni generali di validità dei contratti bancari con

particolare riferimento alla forma

La forma è uno degli elementi essenziali tali da rendere un contratto valido.

Per capire meglio quest’aspetto e per poterlo analizzare più dettagliatamente, è

necessaria una breve premessa su quelli che sono gli elementi essenziali del

contratto bancario e su quale disciplina è necessario seguire.

Come qualsiasi altra tipologia contrattuale anche il contratto bancario per essere

considerato valido deve necessariamente soddisfare determinati requisiti.

Nello specifico, per individuare gli elementi essenziali che rendono il contratto

bancario valido bisogna far riferimento alla disciplina generale del contratto di cui

all’art. 1325 del Codice civile integrandola con le ulteriori previsioni di cui al

T.U.B. e al T.U.F.

Poiché le norme contenute nel T.U.B. e nel T.U.F. sono considerate, in funzione

della gerarchia delle fonti, come norme speciali rispetto a quelle del Codice civile,

invece, considerate regolari, in caso di contraddizione tra le due fonti, secondo il

criterio giurisprudenziale di ‘specialità’, sarà la norma speciale a prevalere su

quella regolare.

Per capire meglio questo concetto è necessario analizzare che cosa prevede

inizialmente la fonte normativa regolare contenuta nel Codice civile e, in

particolare nell’art.1325 C.c., per poi analizzare che cosa affermano le fonti

normative speciali.38

La fonte normativa regolare contenuta nel Codice civile di cui all’art.1325,

individua come elementi essenziali del contratto, tali da renderlo valido ed

efficace, i seguenti punti:

1) “L’accordo delle parti” abbiamo visto essere uno dei quattro requisiti

fondamentali del contratto bancario e del contratto in generale.

38

Capobianco E., (2016), “ I contratti bancari”, pag.29-33, Utet giuridica, Milano

41

Esso rappresenta l’incontro delle manifestazioni o dichiarazioni di volontà

delle controparti (Galgano, 2011).

Di conseguenza, il contratto potrà considerarsi concluso e perfezionato

solo se vi è completa coincidenza fra le dichiarazioni di volontà

provenienti da entrambe le parti.

Pertanto se l’accordo tra le parti non è completo ma è parziale, il contratto

non risulterà essere vincolante ancorché le parti abbiano in un apposito

documento segnato gli eventuali punti di convergenza.39

2) “La causa” rappresenta la ragione economica sociale per la quale viene

stipulato il contratto; in altre parole delinea lo scopo, l’obiettivo del

contratto.40

Ad esempio per il deposito bancario la causa è quella di raccogliere

risparmio tra il pubblico per poi erogare credito.

3) “L’oggetto” del contratto fa riferimento all’oggetto dell’obbligazione.

In altre parole, fa riferimento a tutto quell’insieme di beni o attribuzioni

giuridiche e patrimoniali che le parti contraenti hanno deciso di trasferire,

modificare, costituire o estinguere mediante il contratto posto in essere.

E’ pertanto necessario, ai fini della validità del contratto, che tale

contenuto sia possibile, lecito, determinato o quanto meno determinabile.41

4) “La forma” del contratto completa l’elenco dei quattro requisiti essenziali

ai fini della validità del contratto e, di fatto, rappresenta l’elemento

necessario con cui viene sancita la manifestazione di volontà delle parti

contraenti.

In funzione all’odierno sistema dei contratti, in linea generale, è prevista la

libertà della forma. Di conseguenza, i contratti possono essere taciti o

derivare da dichiarazioni espresse attraverso la stipulazione di contratti

scritti o anche orali.

39

Galgano F., (2011), “il contratto” pag. 121-123, Dott. Antonio Milani, Cedam,

Galgano F., (2011), “il contratto” pag. 149, Dott. Antonio Milani, Cedam

41

Zagrebelsky G., (2007), “1.Diritto civile”, pag.227, LE Monnier Scuola Mondadori, Milano

40

42

Ai fini della validità è sufficiente che la volontà delle parti sia manifesta a

prescindere dal modo.

Va tuttavia precisato però che in determinate circostanze, allo scopo di

perseguire determinati effetti attraverso il contratto è prescritta dal

legislatore una forma stabilita.

Tale forma prescritta a pena di nullità è definita come forma “ad

substantiam”, da non confondere con la cosiddetta forma “ad

probationem”, prevista, invece, non ai fini della validità del contratto

quanto piuttosto come mezzo di prova in caso di eventuali controversie.42

Abbiamo appena visto la disciplina generale relativa ai requisiti essenziali che

rendono un contratto valido e quindi non nullo.

Nel contesto bancario, abbiamo visto che è stata introdotta però anche una

normativa speciale contenuta nel T.U.B. e nel T.U.F. che regola e disciplina i

rapporti contrattuali intrattenuti tra banca e cliente.

A tal proposito, alla disciplina dell’ art. 1325 del Codice civile appena analizzata,

abbiamo accennato che, per il criterio di specialità, dovrà essere applicata la

norma speciale contenuta nel T.U.B. e T.U.F. in aggiunta o in sostituzione a

quella regolare.

A titolo esemplificativo sono contenute delle previsioni specifiche ed aggiuntive

rispetto alle norme codicistiche nell’art.117 del T.U.B.

In questo articolo è previsto, al primo comma, che la forma dei contratti bancari

deve essere scritta a pena di nullità ad eccezione, secondo il secondo comma, di

eventuali casistiche che derogano a tale regola stabilite dal C.I.C.R. (Comitato

Interministeriale per il Credito e il Risparmio)

Inoltre, al terzo comma è previsto l’obbligo per la banca di consegnare al cliente

contraente, su richiesta di quest’ultimo, una copia del contratto bancario prima

della sua sottoscrizione.43

42

43

Galgano F., (2011), “il contratto” pag. 191-204 , Dott. Antonio Milani, Cedam

Capobianco E., (2016), “ I contratti bancari”, pag.29-33, Utet giuridica, Milano

43

3.3 Forma scritta e contenuto dei contratti bancari in funzione agli

obblighi di trasparenza

In riferimento alla forma scritta dei contratti bancari sono sicuramente da

considerarsi di fondamentale rilievo le previsioni contenute nell’art. 117 T.U.B.

che recita in questo modo: “ I contratti sono redatti per iscritto e un esemplare è

consegnato ai clienti. Nel caso di inosservanza della forma prescritta il contratto

è nullo”.44

Di conseguenza, si può affermare con certezza che la forma scritta dei contratti

bancari sia richiesta “ad substantiam”, cioè come requisito essenziale ai fini della

validità dell’efficacia dello stesso atto.

Sebbene questa sia la regola generale, va comunque precisato che lo stesso T.U.B.

consente al C.I.C.R. di individuare anche alcune tipologie contrattuali per le quali

sia prevista la forma libera.45

A tale proposito, il C.I.C.R., attraverso la delibera del 4/3/2003, ha stabilito che

per le operazioni e sevizi effettuati occasionalmente non sia prevista la

obbligatorietà della forma scritta qualora la somma della transazione sia inferiore

ai 5000€, previa però conferma che dev’essere fatta per iscritto.46