Derivati finanziari

e comprensione del rischio

finanziario

«A lawyer who has not studied economics

is very apt to become a public enemy»

J. Brandets, Illinois Law Review 1916

Nicola Benini

Vicepresidente Assofinance

C.T.U. Consigliere AssoTag

Partner Ifa Consulting

Cosa (non) è il rischio?

• Percezione del rischio: processo soggettivo influenzato da

fattori distorsivi

• Fattori endogeni: fattori emozionali, irrazionalità, euristiche

decisionali..

• Fattori esogeni: asimmetrie conoscitive ed informative,

carenza culturale specifica, confusione dei ruoli

Il rischio non deve essere associato/ confuso

con il concetto di “pericolo”.

• Rischio finanziario: quantità misurabile gestibile, trasferibile,

monitorabile

con

corretti

approcci

qualitativi

interdisciplinari (non solo finanziari) e metodologie statistico –

quantitative .

• Deviazione standard rispetto al risultato medio atteso

(volatilità).

Rischi finanziari tipici per imprese

(non finanziarie)

• Rischio di variabilità sui flussi di cassa attesi (es: aumento dei debiti

da interessi su finanziamento a tasso variabile);

• Rischi di liquidità: difficoltà di trovare una controparte offerente in

acquisto/vendita (allargamento del c.d. «spread di mercato»)

•

Rischi di mercato (anche combinati);

• Rischio tasso di cambio: volatilità mercato delle valute («For.Ex.»)

• Rischio tasso interesse: volatilità valore titolo/mutuo a tasso fisso

per mutata pendenza/convessità curve dei tassi a pronti e

“forward”;

• Rischio prezzo/valore (“fair value risk”): volatilità

– Prezzi per strumenti quotati;

– Costo di sostituzione (“Mark to Market”) per strumenti “O.T.C”.

Le classi di rischio finanziario

Rischio di credito: (insolvenza controparte)

Rischio paese: si aggiunge al rischio di credito come

rischio geopolitico. (Es: rischio nazionalizzazione)

Rischio leva implicito negli strumenti

Rischi operazionali (frodi, inefficacia delle procedure

interne e controlli, documentazione, deleghe e

autorizzazioni)

Rischio

valutazione

(capacità

di

valutare

correttamente il «valore equo»)

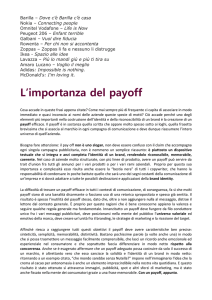

Le previsioni finanziarie: strumento di

programmazione per la gestione dei rischi

finanziari aziendali?

La previsione finanziaria è (piuttosto) strumentale

agli obiettivi dell’industria finanziaria

• Permette di costruire prodotti standardizzati

• Stimola la negoziazione (…non c’è limite alle previsioni ma più

operazioni si fanno, più errori si commettono…)

Fonte di redditività dell’intermediario (potenziale conflitto di

interessi)

Le previsioni finanziarie: previsioni sul cambio

Eur/Usd nel 2013

Le previsioni finanziarie: ecco come è

andata

a finire lo scorso anno

Le previsioni finanziarie: cambio

eur/usd per il 1° trimestre 2015)

Le previsioni finanziarie: curve forward Euribor e

realizzazioni ex post (aggiornamento al maggio ‘14)

Il trasferimento dei rischi finanziari:

contratti su strumenti finanziari derivati

Solo qualora non fosse possibile trasferire il rischio (a

valle o a monte del processo produttivo-commerciale)

si puo’ ricorrere al mercato finanziario una volta

esperite tutte le “diligence” del caso

Le finalità dei contratti derivati

Finalità di trasferimento/copertura dei rischi

Finalità di gestione/speculazione

Finalità di arbitraggio

Finalità sintetiche (ristrutturazione

conversione di crediti..)

di

debiti,

Altre

”finalità”:

finanziamento

implicito,

di

aggiramento norme di trasparenza, concorrenza,

OPA..fiscali ecc.

Strumenti finanziari derivati

• Forward

• Opzioni

•

“plain vanilla”: “call”/ “put” - “cap” “floor”

• esotiche (“Knock in”, “knock out”, “asiatiche”,

“digitali”, …)

•

Strategie complesse (“Bull/Bear Spread”, “Zero Cost

Collar”, altri prodotti strutturati)

• Swap

•

“IRS Plain vanilla”

•

Esotici (Struttura plain vanilla + opzioni, callability, …)

copertura o speculazione?

•

Comunicazione CONSOB n° DI/99013791 del 26-02-1999:

“… un’operazione può essere di copertura quando:

1.

2.

3.

•

Sia esplicitamente posta in essere per ridurre la

rischiosità di base;

Sia elevata la correlazione tra le caratteristiche tecnico

finanziarie (scadenza, tasso d’interesse, tipologia etc.)

dell’oggetto della copertura e dello strumento finanziario

utilizzato a tal fine;

Le condizioni ai punti precedenti risultino documentate

da evidenze interne degli intermediari e siano approvate,

anche in via generale con riguardo ad operazioni aventi

caratteristiche ricorrenti, dalla funzione di controllo

interno.”

“Gli Hedgers si trovano a fronteggiare il rischio associato con il prezzo di

un’attività e, per ridurre o eliminare questo rischio, ricorrono ai derivati. Gli

speculatori desiderano scommettere sui futuri movimenti del prezzo di

un’attività”

Cfr. John C.Hull – Opzioni Futures e Altri Derivati

Quando un derivato è di copertura?

• Nozionale: deve essere compatibile col piano di debiti

indicizzati di medio lungo termine

• Durata: deve essere compatibile col piano di debiti

indicizzati di medio lungo termine

• Tasso Parametro Banca («banca paga»): deve essere

indicizzato ad un tasso variabile compatibile con quello

del sottostante finanziamento che il derivato si propone

di coprire

• Tasso parametro Cliente («cliente paga»): deve essere

predeterminabile con certezza al momento della stipula

del derivato

• Componenti opzionali: posizioni «lunghe» (=in acquisto)

a tutela dei rischi, corte (=in vendita) solo a limitare le

opportunità

Verifica quantitativa dell’effetto combinato debito e derivato (efficacia della

copertura, come previsto da comunicazione CONSOB e IAS39)

Capire e quantificare il rischio:

un facile esempio.

Tutti vogliono vincere…

una giocata al

superenalotto

centro 6

numeri

35 milioni

non centro

alcun

numero

- 50

centesimi

…ma quali sono le probabilità??

una giocata al

superenalotto

0,0000000016

%

35 milioni

99,999999984

%

- 50

centesimi

Una soluzione per capire.

..associamo le probabilità ai risultati

una giocata al superenalotto

0,0000000016

%

centro 6

numeri

35 milioni

non centro

- 50

99,999999984

alcun

%

centesimi

numero

Trasparenza dei rischi: scenari di probabilità

“Che cosa mostra questa tabella: la possibilità che

io ho di guadagnare e cioè: il 62% che mi renda

meno di un titolo di stato,è la zona rossa, il 26% che

renda uguale, e è la zona blu, e solo il 10% la

possibilità che mi renda più di un bot ed è la parte in

verde. A questo punto perfino noi, nella nostra

suprema ignoranza capiremmo se vale la pena o

no di fare il derivato che ci propone

l’intermediario.”

Milena Gabanelli, Report “Speculando s’impara” - 8 Aprile 2008

Un classico strumento di copertura:

contratto «collar»

Una «copertura» un po’ «anomala»..

ANOMALIE:

fotografia del contratto in sottoscrizione

ANOMALIE:

Fotografia del contratto in sottoscrizione

•

Distribuzione asimmetrica con coda sinistra che lascia ampio spazio a perdite

potenziali anche elevate. Elevato “misprice” in sottoscrizione (in giallo l’m.t.m. in

sottoscrizione)

Le “patologie da derivati”

Imprese:

Sumitomo

Procter & Gamble

Ashanti Goldfields

Poste, Parmalat, PMI italiane..

Enti Pubblici:

Hammersmith, Fulham

Orange County, Berliner Verkehrsbetriebe

EE.LL. in Italia, Francia, Spagna..

(regioni, provincie e comuni circa 900 casi)

Istituzionali:

Barings Bank

LTCM, MPS, Italease, MPS, FONSAI

Tesoro italiano, GRECIA

la corretta contabilizzazione

a Bilancio

• Le PMI redigono in genere il bilancio civilistico

• I derivati devono essere iscritti in Bilancio

distinguendo le relative scritture a seconda della

natura del contratto

1. Nei conti d’ordine indicando negli impegni il

valore nozionale

2. In conto economico iscrivendo un fondo rischi

specifico se l’operazione non è di perfetta

copertura

3. Nella nota integrativa e nella Relazione sulla

Gestione secondo i dettami degli artt 2427- bis e

2428 cc (“disclosures” obbligatorie: “fair value”,

entità, natura, policy di copertura ed esposizione

aziendale al rischio..)

I costi a carico dell’intermediario

Il valore di un IRS al momento della sottoscrizione è

pari a zero nella sola ipotesi teorica nello scambio tra due parti

libere e consenzienti perfettamente

ricorrrono ad un intermediario

consapevoli

che

non

(cd. “contratto par”).

Un contratto ha generalmente un valore negativo al

momento della sottoscrizione (cd. “contratto non

par”) perchè l'intermediario deve generalmente

sostenere i seguenti costi:

Costo di provvista («Cost of funding»- «funding value.adj.»)

Costo del credito («credit charge») (o «credit value adjustment»)

(salvo collaterale a garanzia)

Differenziale domanda/offerta

(«Market charge»)

Gli strumenti finanziari: payoff di

opzione call

300

250

200

payoff long call

150

100

50

0

0.8

0.85

0.9

0.95

1

1.05

1.1

1.15

1.2

1.25

1.3

1.35

-50

-100

•

Payoff = max (ST – X , 0)

ST = prezzo dell’underlying asset a scadenza

X = strike price

1.4

1.45

1.5

Gli strumenti finanziari: payoff di

opzione put

400

350

300

250

payoff put long

200

150

100

50

0

-50

0.8

0.85

0.9

0.95

1

1.05

1.1

1.15

1.2

1.25

1.3

1.35

-100

•

Payoff = max (X - ST, 0)

ST = prezzo dell’underlying asset a scadenza

X = strike price

1.4

1.45

1.5

La “best practice”: la riduzione del rischio

Evoluzione dei flussi di cassa di un debito in ammortamento indicizzato Euribor

La “best practice”: la riduzione del rischio

Evoluzione dei flussi di cassa di un debito in ammortamento con

opzione cap

La “best practice”: la riduzione del rischio

Evoluzione dei flussi di cassa di un debito in ammortamento con

struttura collar

OBBLIGAZIONE STRUTTURATA IT000…

OBBLIGAZIONE STRUTTURATA IT000…

OBBLIGAZIONE STRUTTURATA IT000…

OBBLIGAZIONE STRUTTURATA IT000…

OBBLIGAZIONE STRUTTURATA IT000…

• La componente derivativa estende il range di valori estremi

raggiungibili a scadenza aumentando, complessivamente, la

rischiosità media del titolo;

• La probabilità di ottenere valori superiori o inferiori rispetto

al benchmark è all’incirca la stessa, ma l’elevata asimmetria

della distribuzione e la presenza di una moda centrata

intorno ad un differenziale di poco inferiore a -10%

implicano una non trascurabile probabilità di ottenere

risultati finanziari molto inferiori a quelli del benchmark;

• Nello specifico, il titolo IT000… presenta una probabilità

del 51.50% di fornire un pay-off inferiore a quello del

titolo benchmark, con una riduzione media del 3.76%.

• Opzione «callability»: vi è una probabilità del 75% che il

titolo venga rimborsato anticipatamente (e quindi salta l’

orizzonte temporale programmato)

OBBLIGAZIONE STRUTTURATA IT000…

..chi è già d’accordo..