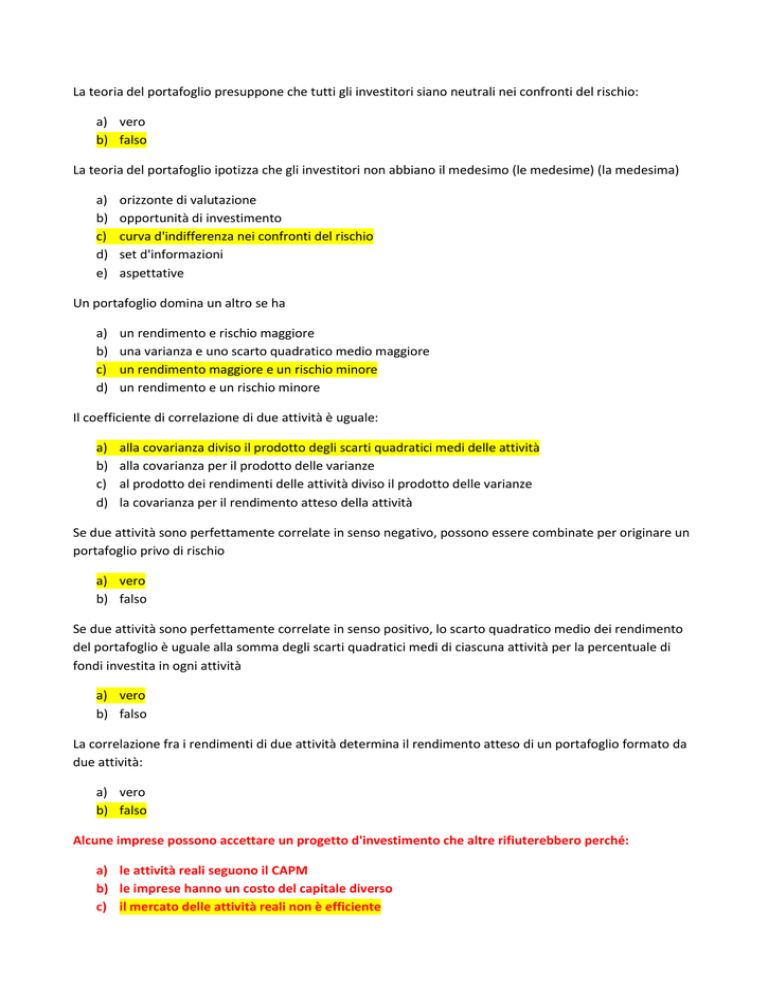

La teoria del portafoglio presuppone che tutti gli investitori siano neutrali nei confronti del rischio:

a) vero

b) falso

La teoria del portafoglio ipotizza che gli investitori non abbiano il medesimo (le medesime) (la medesima)

a)

b)

c)

d)

e)

orizzonte di valutazione

opportunità di investimento

curva d'indifferenza nei confronti del rischio

set d'informazioni

aspettative

Un portafoglio domina un altro se ha

a)

b)

c)

d)

un rendimento e rischio maggiore

una varianza e uno scarto quadratico medio maggiore

un rendimento maggiore e un rischio minore

un rendimento e un rischio minore

Il coefficiente di correlazione di due attività è uguale:

a)

b)

c)

d)

alla covarianza diviso il prodotto degli scarti quadratici medi delle attività

alla covarianza per il prodotto delle varianze

al prodotto dei rendimenti delle attività diviso il prodotto delle varianze

la covarianza per il rendimento atteso della attività

Se due attività sono perfettamente correlate in senso negativo, possono essere combinate per originare un

portafoglio privo di rischio

a) vero

b) falso

Se due attività sono perfettamente correlate in senso positivo, lo scarto quadratico medio dei rendimento

del portafoglio è uguale alla somma degli scarti quadratici medi di ciascuna attività per la percentuale di

fondi investita in ogni attività

a) vero

b) falso

La correlazione fra i rendimenti di due attività determina il rendimento atteso di un portafoglio formato da

due attività:

a) vero

b) falso

Alcune imprese possono accettare un progetto d'investimento che altre rifiuterebbero perché:

a) le attività reali seguono il CAPM

b) le imprese hanno un costo del capitale diverso

c) il mercato delle attività reali non è efficiente

d) non tutte le imprese hanno la stessa disponibilità di fondi

Il costo del capitale è:

a)

b)

c)

d)

il minimo rendimento richiesto da un progetto

il tasso di attualizzazione dei flussi di cassa di un progetto

il rendimento offerto da progetto con uguale rischio

tutte le definizioni precedenti

Se il manager vuole considerare anche il rischio diversificabile di un investimento, può aggiungere un

ulteriore premio al tasso d'interesse privo di rischio e al premio per il rischio sistematico:

a) vero

b) falso

Supponete il tasso di interesse privo di rischio è 7%. Immaginate che una attività costi 100 e generi un

flusso di cassa incerto pari a 120. Dovreste:

a)

b)

c)

d)

rifiutare il progetto

accettare il progetto perché il VAN è maggiore di zero

accettare il progetto perché il TIR è superiore al costo del capitale

non è possibile rispondere senza conoscere il tasso di rendimento atteso di investimento con il

medesimo grado di rischio

Il costo del capitale di un'impresa in cui utili e dividendi sono ipotizzati non crescere è uguale al tasso di

dividendo (ECCESSIVAMENTE DIFFICILE):

a) vero

b) falso

Qual è lo scarto quadratico medio di un portafoglio ben diversificato con un beta pari a 1,21 ?

a)

b)

c)

d)

non è possibile rispondere se non si conosce la correlazione fra titoli del portafoglio

lo stesso scarto quadratico medio del portafoglio di mercato

1,21 volte lo scarto quadratico medio del portafoglio di mercato

1,1 volte lo scarto quadratico medio del portafoglio di mercato

RISPOSTA: in un portafoglio ben diversificato la varianza totale converge alla covarianza totale.

Quindi la risposta corretta è la d). infatti, prendi la formula del Beta, sostituisci 1.21 e inverti la

formula, da cui ottieni che VAR(Mercato)*1.21=covarianza(Portafoglio/Mercato). Ma in un

portafoglio ben diversificato la covarianza tra il portafoglio e il mercato è la varianza del

portafoglio stesso, quindi VAR(P)=VAR(Mercato)*1.21, da cui, estraendo la radice quadrata da

entrambe le parti hai che sigma(P)=sigma(Mercato)*1.1

Le azioni con un beta pari a zero offrono un rendimento atteso pari a zero:

a) vero

b) falso

Qual è lo scarto quadratico medio di un portafoglio non efficiente con un beta medio pari a 0,8% ?

a)

b)

c)

d)

è inferiore a 0,8 volte lo scarto quadratico medio del portafoglio di mercato

è superiore a 0,8 volte lo scarto quadratico medio del portafoglio di mercato

è uguale allo scarto quadratico medio del portafoglio di mercato

non è possibile rispondere

RISPOSTA: ECCESSIVAMENTE DIFFICILE, SI RISOLVE PER VIA ALGEBRICA

Un portafoglio è formato da due azioni il cui scarto quadratico medio è 20%. Il coefficiente di correlazione

di queste due azioni è +1. Qual è lo scarto quadratico medio del portafoglio ?

a)

b)

c)

d)

minore del 20%, perché il portafoglio è diversificato

20%

maggiore del 20% a causa del rischio sistematico

non è possibile rispondere perché non si consoce l'incidenza di ciascuna azione sul valore del

portafoglio

RISPOSTA: quando la correlazione tra i due titoli è pari a 1 la volatilità (deviazione standard o sqm) di

portafoglio è la media ponderata delle due volatilità; in teoria quindi ti servirebbero i pesi dei due titoli,

ma siccome entrambi hanno la stessa volatilità pari al 20% in questo caso puoi concludere che il rischio di

portafoglio è esattamente il 20%, perché qualsiasi media ponderata dei due darebbe comunque quel

risultato.

Un portafoglio è formato per due terzi dall'azione alfa il cui scarto quadratico medio è 20% e per un terzo

dall'azione gamma il cui scarto quadratico medio è 40%. Il coefficiente di correlazione di queste due azioni

è -1. Qual è lo scarto quadratico medio del portafoglio ?

a) 0 per cento

b) 26.6%

c) 30%

RISPOSTA: detti x1 e x2 i due pesi, e s1 e s2 le due volatilità, quando la

correlazione è pari a meno 1 la volatilità di portafoglio è pari a x1*s1-x2*s2

quindi la risposta corretta è zero

Il rischio di un portafoglio ben diversificato dipende dal rischio sistematico dei titoli inclusi nel portafoglio

a) vero

b) falso

Il rendimento atteso di un portafoglio è una media ponderata dei rendimenti attesi dei singoli titoli:

a) vero

b) falso

I portafogli che offrono il maggiore rendimento atteso per una data varianza dei rendimenti sono chiamati

portafogli efficienti:

a) vero

b) falso

Il lavoro di un investitore si può dividere in due parti. La prima è selezionare il miglior portafoglio

rischioso, la seconda è aggiustare tale portafoglio per ottenere un rischio adatto alle sue preferenze:

a) vero

b) falso

Il CAPM non fa altro che affermare che il portafoglio di mercato è efficiente:

a) vero

b) falso

E' difficile testare il CAPM, perché non è possibile osservare i rendimenti attesi:

a) vero

b) falso

Il compito di un manager finanziario è costruire un portafoglio efficiente di progetti di investimento in

attività reali:

a) vero

b) falso

EP1 - Un portafoglio è costituito dai due titoli A e B. Il rendimento atteso di A è il 10%, con volatilità del 8%; il

rendimento atteso di B è il 30%, con volatilità del 38%.

Si scelgano i pesi dei due titoli in modo che il rendimento atteso del portafoglio sia pari al 16%. Si calcoli

quindi il rischio del portafoglio così costituito, assumendo una correlazione tra i due titoli pari a 0,15.

Soluzione

Per individuare i pesi è necessario costruire una equazione di primo grado in una incognita, che dia come

risultato il rendimento desiderato, da mettere a sistema con una equazione che metta in relazione tra loro i

pesi dei due titoli, ricordando che la loro somma deve fare il 100%:

10% ∗ 𝑤(𝐴) + 30% ∗ 𝑤(𝐵) = 16%

{

𝑤(𝐴) + 𝑤(𝐵) = 100%

{

10% ∗ (100% − 𝑤(𝐵)) + 30% ∗ 𝑤(𝐵) = 16%

𝑤(𝐴) = 100% − 𝑤(𝐵)

20% ∗ 𝑤(𝐵) = 6%

{

𝑤(𝐴) = 100% − 𝑤(𝐵)

{

𝑤(𝐵) = 30%

𝑤(𝐴) = 70%

Con i pesi così determinati possiamo ora calcolare la varianza di portafoglio:

𝑉𝐴𝑅(𝑃) = 8%2 ∗ 70%2 + 38%2 ∗ 30%2 + 2 ∗ 0,15 ∗ 8% ∗ 70% ∗ 38% ∗ 30%

𝑉𝐴𝑅(𝑃) = 0,003136 + 0,012996 + 0,0019152 = 0,018 = 1,8%

Da cui infine il rischio (= volatilità = scarto quadratico medio = sigma = deviazione standard) di portafoglio:

𝜎𝑃 = √𝑉𝐴𝑅(𝑃) = 13,4%

EP2 - Il titolo A ha un rendimento atteso del 25% e un rischio del 19%, il titolo B ha un rendimento atteso del

44% e un rischio del 32%. La correlazione tra i due è 0,43. Costruite un portafoglio fatto dei due titoli in

modo che il rendimento atteso totale sia del 28%. Calcolatene poi il rischio globale.

Soluzione

Per individuare i pesi è necessario costruire una equazione di primo grado in una incognita, che dia come

risultato il rendimento desiderato, da mettere a sistema con una equazione che metta in relazione tra loro i

pesi dei due titoli, ricordando che la loro somma deve fare il 100%:

25% ∗ 𝑤(𝐴) + 44% ∗ 𝑤(𝐵) = 28%

{

𝑤(𝐴) + 𝑤(𝐵) = 100%

{

25% ∗ (100% − 𝑤(𝐵)) + 44% ∗ 𝑤(𝐵) = 28%

𝑤(𝐴) = 100% − 𝑤(𝐵)

19% ∗ 𝑤(𝐵) = 3%

{

𝑤(𝐴) = 100% − 𝑤(𝐵)

𝑤(𝐵) = 15,8%

{

𝑤(𝐴) = 84,2%

Con i pesi così determinati possiamo ora calcolare la varianza di portafoglio:

𝑉𝐴𝑅(𝑃) = 19%2 ∗ 84,2%2 + 32%2 ∗ 15,8%2 + 2 ∗ 0,43 ∗ 19% ∗ 84,2% ∗ 32% ∗ 15,8%

𝑉𝐴𝑅(𝑃) = 0,0256 + 0,00256 + 0,00696 = 0,035 = 3,5%

Da cui infine il rischio (= volatilità = scarto quadratico medio = sigma = deviazione standard) di portafoglio:

𝜎𝑃 = √𝑉𝐴𝑅(𝑃) = 18,7%