Assemblea degli Azionisti

12-16-18 giugno 1997

Indice

Consiglio di Amministrazione, Collegio Sindacale e Revisori Contabili Indipendenti di Olivetti S.p.A.

5

Poteri delegati alle cariche sociali

6

Principali dati economico-finanziari del Gruppo

7

Relazione degli Amministratori sulla gestione

Lo scenario economico e di mercato nei settori dell’informatica e delle telecomunicazioni

Le strategie e i Piani Aziendali

L’attività commerciale

Le principali società/aree operative

Olivetti Solutions (Olsy)

Tecnost

Olivetti Lexikon

Olivetti Personal Computers

Olivetti America Latina

Olivetti Telemedia

Infostrada

Omnitel

Le risorse umane

Gli investimenti e le spese di ricerca, sviluppo e progettazione

L’andamento economico e finanziario dell’esercizio

Il Gruppo

La Capogruppo Olivetti S.p.A.

Eventi successivi alla data di chiusura dell’esercizio

L’evoluzione prevedibile della gestione nell’esercizio 1997

Altre informazioni

Proposta di copertura della perdita d’esercizio di Olivetti S.p.A.

9

11

14

19

22

22

28

30

35

37

39

43

46

49

53

55

55

68

75

78

80

81

Bilancio d’esercizio di Olivetti S.p.A. al 31 dicembre 1996

Stato patrimoniale

Conto economico

Nota integrativa

83

84

88

90

Relazione del Collegio Sindacale al Bilancio d’esercizio

135

Relazione di Certificazione del Bilancio d’esercizio

143

Bilancio consolidato del Gruppo Olivetti al 31 dicembre 1996

Stato patrimoniale consolidato

Conto economico consolidato

Nota integrativa

147

148

152

154

Relazione del Collegio Sindacale al Bilancio consolidato

215

Relazione di Certificazione del Bilancio consolidato

219

Sintesi delle materie demandate alla trattazione ed al voto dell’Assemblea degli Azionisti

223

***

Relazioni sul 5° punto all’ordine del giorno

fascicolo separato e allegato

3

Olivetti S.p.A. – Sede in Ivrea, Via Jervis, 77

Capitale sociale L. 3.633.684.684.000 interamente versato – Iscritta nel Registro Imprese di Torino, Ufficio di Ivrea, al n. 158

Presidente Onorario

CARLO DE BENEDETTI

Consiglio di Amministrazione

(in carica per il triennio 1996-1998)

Presidente

ANTONIO TESONE

Amministratore Delegato

ROBERTO COLANINNO (*)

Vice Presidente

GIORGIO GARUZZO

Consiglieri

BRUNO ADELT

PETER COHEN

RODOLFO DE BENEDETTI

FRANCO GIRARD

BRUNO LAMBORGHINI(**)

MARIA LUISA LIZIER GALARDI

GORDON OWEN(**)

LUCA PARAVICINI CRESPI

ALBERTO PIRELLI

CLAUDIO RECCHI

PETER REIMPELL

PIERA ROSIELLO

DARIO TREVISAN(**)

GERARD WORMS(**)

Collegio Sindacale

Presidente

GIACOMO VERME

Sindaci effettivi

VITTORIO BENNANI

GIACOMO ZUNINO

Sindaci supplenti

SERGIO LODI

MASSIMO NUTI

Revisori Contabili Indipendenti

COOPERS & LYBRAND S.P.A.

(*) Cooptato dal Consiglio di Amministrazione del 18 Settembre 1996.

(**) Cooptato dal Consiglio di Amministrazione del 18 Ottobre 1996.

5

Poteri delegati alle cariche sociali

Presidente onorario

Presidente:

rappresentanza legale e firma sociale

Vice Presidente

Amministratore Delegato: poteri gestionali concentrati nell’ordinaria amministrazione

6

Gruppo Olivetti

Principali dati economico-finanziari

Dati dell'anno (in miliardi di lire)

1996

1995

Variazione %

8.304,3

9.839,9

–15,6

EBITDA (*)

168,0

(669,1)

n.a.

EBIT (**)

(295,1)

(1.123,0)

–73,7

Risultato netto

(915,0)

(1.597,9)

–42,7

Spese di ricerca e sviluppo

322,5

361,8

–10,9

Investimenti in attivo fisso

366,8

377,9

–2,9

1996

1995

Variazione %

10.224,7

12.111,2

–15,6

Capitale circolante operativo netto

1.596,0

1.490,0

+7,1

Patrimonio netto totale

1.793,8

2.674,6

–32,9

Indebitamento finanziario netto (contabile)

1.691,7

774,8

+118,3

Ricavi netti

Secondo la terminologia anglosassone:

(*) Risultato prima degli oneri finanziari, delle imposte e degli ammortamenti

(**) Risultato prima degli oneri finanziari e delle imposte

Dati a fine anno (in miliardi di lire)

Attività totali

7

Relazione degli Amministratori sulla gestione

Lo scenario economico e di mercato nei settori dell’informatica e

telecomunicazioni

Il processo di profonda trasformazione del mercato dell’informatica e delle telecomunicazioni ha segnato nel

1996 un’ulteriore accelerazione, creando situazioni di discontinuità e di instabilità sia dal lato della domanda

che dal lato dell’offerta. In particolare nel settore dell’informatica i fenomeni che hanno caratterizzato questa

fase e che hanno avuto un maggiore impatto sull’attività del Gruppo Olivetti possono essere così sintetizzati:

a) crescita della domanda europea inferiore alle attese.

Secondo le valutazioni di EITO (European Information Technology Observatory), il mercato europeo delle

Tecnologie dell’Informazione (IT) nel 1996 è cresciuto del 6,5%, e cioè meno che nell’anno precedente

(+7,8%) e meno che nelle altre maggiori aree mondiali: lo stesso EITO, infatti, stima che lo scorso anno la

domanda IT sia cresciuta di oltre il 12% negli USA e di quasi l’11% in Giappone.

Si è in questo modo accentuato il ritardo europeo nel processo di informatizzazione: nel 1996 la spesa

informatica pro-capite era di 385 ECU in Europa, contro 850 ECU negli USA e 743 ECU in Giappone. Il

ritardo è confermato anche dai dati nel settore specifico dei personal computer: secondo Dataquest, la

domanda europea nel 1996 ha superato i 16 milioni di personal computer (corrispondenti a 42 PC ogni

1.000 abitanti), ma è rimasta molto lontana dai livelli raggiunti dagli USA, dove sono stati venduti 25,6

milioni di personal computer (quasi 100 PC ogni 1.000 abitanti).

L’andamento poco brillante del mercato europeo dipende da diversi fattori congiunturali e strutturali,

quali: il ciclo economico quasi ovunque stagnante e la flessione degli investimenti a causa di politiche di

bilancio restrittive finalizzate al rispetto dei parametri di Maastricht; la rigidità e l’eccesso di regolazione

di molti mercati; la persistenza di posizioni monopolistiche e il ritardo nella liberalizzazione delle telecomunicazioni; la carenza di cultura favorevole al cambiamento e all’innovazione tecnologica.

b) sviluppo delle reti e delle applicazioni in rete.

Con un parco installato nel mondo di oltre 250 milioni di computer e con consegne annuali previste per il

1997 superiori agli 80 milioni di sistemi, il mercato informatico è entrato nell’era della connettività pervasiva, sospinto dallo straordinario sviluppo di Internet e Intranet.

Il collegamento dei computer in rete, sommato al progresso delle reti e dei sistemi di comunicazione, ha

un effetto dirompente sul mercato: le reti, che per loro natura tendono a essere globali, stanno creando

un nuovo modo di comunicare, di informarsi, di gestire le imprese, di lavorare o di apprendere. Nascono

quindi nuove esigenze degli utenti.

Di fronte alla complessità di questa trasformazione, che coinvolge svariate tecnologie e specifiche competenze nelle diverse aree applicative, gli aspetti qualificanti dell’offerta, soprattutto nel settore informatico, sono la capacità di sviluppare soluzioni applicative per l'utente, con particolare attenzione alla

costruzione, gestione e assistenza delle reti.

c) progressivo emergere del mercato consumer.

L’informatizzazione di massa delle famiglie e dei consumatori rappresenta una nuova fase nello sviluppo dell’informatica. La domanda di personal computer espressa dalle famiglie è in rapida crescita (soprattutto in

USA e nel Nord-Europa): l’aspetto più rilevante, legato al successo di Internet, è il collegamento in rete di

questi computer.

11

Relazione sulla gestione

La crescente partecipazione dei consumatori alla rete informatica globale propone ai produttori di informatica una duplice opportunità:

• indirizzare la propria offerta a nuove categorie di utenti, espandendosi nel mercato consumer;

• reingegnerizzare i sistemi informativi di imprese, banche e amministrazioni che, col supporto di nuove

tecnologie (es. Internet/Intranet), devono rispondere a mutate esigenze: agli obiettivi di automazione

interna e di collegamento con i fornitori e le altre imprese o amministrazioni, si aggiungono infatti gli

obiettivi di automazione dei rapporti con il mondo sconfinato e variegato dei consumatori/cittadini/utenti.

In sostanza, l’informatica si appresta a passare dall’era dell’automazione dei lavoratori all’era dell’automazione dei consumatori, con un impatto di grande rilevanza sui comportamenti dei consumatori e sui

canali di distribuzione e vendita in tutti i settori. Il dinamismo di questo fenomeno è implicito negli sviluppi attesi, ad esempio, per i mercati dell’electronic commerce e dell’home banking.

d) il ritardo del mercato italiano.

Anche nel 1996, il mercato informatico italiano ha confermato la sua arretratezza rispetto al mercato

europeo. Lo confermano vari indicatori: tra il 1993 e il 1996 è cresciuto dell’11%, contro il 21% del mercato europeo e il 41% di quello americano; gli italiani spendono per l’informatica 218 ECU a testa –

meno della metà degli altri maggiori paesi europei e circa un quarto della spesa americana; a gennaio ’97

il numero di hosts di Internet per 1.000 abitanti in Italia era di 2,61 (quint’ultimo posto tra 28 paesi

OCSE) che in media disponevano di 14,94 hosts per 1.000 abitanti.

Anche il settore delle telecomunicazioni nel 1996 è stato caratterizzato da una accelerazione nei processi di trasformazione della domanda e dell’offerta. In Europa questi processi hanno due punti di riferimento principali:

• la piena liberalizzazione delle infrastrutture e dei servizi di telecomunicazione;

• lo sviluppo della telefonìa mobile.

In quasi tutti i paesi europei dove ancora vigono condizioni di monopolio pubblico, sono state definite

norme e regolamenti per rendere effettiva dall’inizio del 1998 la transizione al regime concorrenziale. In

molti casi queste norme si sono accompagnate alla creazione di un’autorità indipendente per la regolazione e controllo del mercato e all’avvio di iniziative per la privatizzazione dell’operatore dominante. Nei

paesi, come l’Italia, dove maggiori sono l’incertezza e i ritardi del nuovo quadro normativo, risultano particolarmente penalizzati i nuovi entranti, che devono prendere rilevanti decisioni di investimento senza

poter fare affidamento a un quadro di riferimento certo per quanto riguarda, ad esempio, i costi di interconnessione, l’accesso alle frequenze, le condizioni del servizio universale, il piano di numerazione.

La liberalizzazione delle telecomunicazioni sta attivando in Europa e nel mondo un vigoroso ciclo di investimenti per lo sviluppo e ammodernamento delle infrastrutture di rete. Si assiste anche a una graduale

riduzione delle tariffe del servizio telefonico (soprattutto per le comunicazioni interurbane e internazionali, dove maggiore è la concorrenza) più che compensata da maggiori volumi di domanda (minuti di

conversazione) e dallo sviluppo di nuovi servizi (servizi a valore aggiunto e/o di rete intelligente).

In prospettiva, l’evoluzione del mercato delle telecomunicazioni potrà trarre grande beneficio dall’accordo raggiunto a inizio 1997 in ambito World Trade Organization per la progressiva liberalizzazione a livello mondiale delle telecomunicazioni.

L’impatto stimolante della competizione oggi è chiaramente visibile nelle comunicazioni mobili. Tra la

fine del 1995 e la fine del 1996 il numero degli utenti di servizi cellulari in Europa è passato da 22,6 a

12

Relazione sulla gestione

35,4 milioni (fonte: Mobile Communications), con un incremento fortissimo (+57%), nonostante la densità dei telefoni cellulari abbia già raggiunto in alcuni paesi livelli di tutto rispetto. Gli abbonati europei

ai servizi GSM nel 1996 sono aumentati del 136%, arrivando a rappresentare il 58,5% del totale degli

abbonati ai servizi cellulari; secondo valutazioni prudenziali, il valore del mercato europeo dei servizi cellulari è ormai prossimo al 13% del valore del mercato complessivo (voce e dati) dei servizi di telecomunicazione, mercato che nel 1996 è cresciuto quasi del 9% avvicinandosi ai 140 miliardi di ECU.

In un contesto di mercato dinamico, che richiede forti investimenti e capacità di innovazione tecnologica, la competizione tra gli operatori dominanti nei rispettivi mercati nazionali e i nuovi entranti è divenuta particolarmente aspra, conducendo alla definizione di accordi e alleanze che nelle telecomunicazioni stanno modificando sostanzialmente lo schieramento delle forze in campo.

Questa tendenza è presente anche sul mercato italiano dei servizi di telecomunicazione che nel 1996, in

evidente contrasto con i risultati poco soddisfacenti del mercato informatico, ha registrato una crescita a

valore a due cifre, superiore alla media europea. Questo risultato è stato conseguito grazie alla diffusione

eccezionale dei servizi cellulari. A fine anno gli abbonati a tali servizi superavano i 6,4 milioni, in aumento di oltre il 60% sull’anno precedente. Questo sviluppo (considerando i paesi europei, il numero di abbonati in Italia è superato solo dagli abbonati del Regno Unito, che da molto più tempo ha liberalizzato il

mercato) è indicativo delle straordinarie potenzialità di sviluppo conseguibili con il passaggio a un regime di competizione, seppure – nel caso della telefonìa cellulare italiana – ancora incompleto e distorto.

***

Lo scenario di riferimento per il Gruppo Olivetti è lo scenario della Società dell’Informazione, uno scenario fortemente basato sulla comunicazione e sulle attività di raccolta, elaborazione e diffusione attraverso reti telematiche delle informazioni espresse in forma digitale.

In questo scenario la tecnologia digitale crea le condizioni per un processo di convergenza tra diversi settori –

le tecnologie informatiche, le telecomunicazioni, la televisione, i servizi informatici, i media digitali – operando come motore di una nuova grande rivoluzione industriale che coinvolge tutto il sistema economico.

Nel processo di convergenza non viene meno la specificità tecnologica, economica e commerciale dei

diversi settori coinvolti, ma non mancano le possibilità di sinergie e integrazioni applicative. Il nuovo scenario presenta dunque straordinarie opportunità di sviluppo, ma in un contesto competitivo reso particolarmente impegnativo da diversi fattori, quali:

• l’eterogeneità degli operatori, che partendo da approcci tecnologico-applicativi, contesti di regolazione del mercato e basi economico-finanziarie profondamente diverse, rendono ancora più incerto l'esito della competizione;

• la globalità della competizione, non essendovi più barriere e limitazioni competitive nello scenario digitale;

• l’instabilità degli schieramenti competitivi, per effetto della trasformazione delle imprese e del complesso gioco degli accordi e alleanze.

Alla difficoltà del contesto competitivo si aggiunge quella di identificare e sviluppare le nuove soluzioni

applicative, tenuto conto che l'evoluzione della domanda è sempre più determinata dalle richieste degli

utenti, anziché – come nel passato – dalle iniziative dell’offerta (ad esempio, la diffusione di Internet è

fenomeno spontaneo, solo in piccola parte guidato dall’offerta).

Per chi intende agire nel nuovo scenario occorre innanzi tutto identificare i propri punti di forza e su

quelli focalizzare le proprie energie, evitando di frammentare e disperdere le risorse; definire le necessarie alleanze per integrare le conoscenze e raggiungere una adeguata massa critica in termini di presenza

sul mercato e di disponibilità di risorse finanziarie.

13

Relazione sulla gestione

Le Strategie e i Piani Aziendali

In un contesto caratterizzato da profonde trasformazioni dello scenario competitivo e di mercato, nell’esercizio 1996 il Gruppo Olivetti ha proseguito nella profonda opera di trasformazione finalizzata a ridisegnare il Gruppo come un insieme di società autonome, coordinate da una struttura di Holding con funzioni di indirizzo, controllo e di coordinamento operativo.

Missione comune delle società è il soddisfacimento delle esigenze del cliente attraverso la fornitura di servizi e prodotti innovativi nel settore informatico e delle telecomunicazioni, in accordo con il processo di deregolamentazione in corso. Tale missione deve essere perseguita in coerenza con precisi obiettivi di redditività

e vincoli finanziari posti alle diverse aziende in relazione al grado di strategicità dei singoli business.

Nel corso dell’esercizio si è completato il progetto di riorganizzazione delle attività del Gruppo, mediante:

1) il completamento del processo di scorporo societario delle attività di business (in particolare con l’avvio delle azioni necessarie a costituire le attività sistemi e servizi del Gruppo in società indipendente) che

aveva già portato alla enucleazione, dall’inizio dell’esercizio 1996, delle attività nel settore dell’hardware

in due società autonome (Olivetti Lexikon S.p.A. e Olivetti Personal Computers S.p.A.);

2) la progressiva alienazione delle attività non strategiche o delle società aventi una redditività non coerente con gli obiettivi fissati dal piano aziendale.

Il processo di scorporo societario e la trasformazione del ruolo di Olivetti S.p.A.

Nel 1996 sono state avviate alcune importanti azioni, quali principalmente:

• scorporo delle attività operative inerenti al business sistemi e servizi – nell’esercizio 1996 ancora inserite in una divisione (Systems & Services) della capogruppo Olivetti S.p.A. – e relativo conferimento ad

una società autonoma, denominata Olsy (Olivetti Solutions); Olsy S.p.A. è commercialmente operativa dal

1° gennaio 1997 con lo scorporo delle principali attività della ex divisione commerciale Italia dalla

Capogruppo. Nel corso dei primi mesi del 1997 anche le società operanti nel business sistemi e servizi,

sia in Italia che all’estero, sono state cedute alla Olsy dalla Olivetti S.p.A. e dalle altre controllanti (si

veda “Eventi successivi alla data di chiusura dell’esercizio”), realizzando anche un significativo contributo

di razionalizzazione delle strutture societarie del Gruppo;

• conseguente trasformazione di Olivetti S.p.A. in Holding di controllo; tale processo è in fase di completamento anche per effetto della costituzione delle attività di servizi non tipiche di holding in società

indipendenti che autonomamente continueranno ad offrire al Gruppo i loro servizi professionali in “outsourcing”, rendendosi disponibili per utilizzi da parti di terzi. In particolare:

– nel corso dell’esercizio si è perfezionato lo scorporo del ramo d’azienda preposto all’amministrazione

del personale di tutto il Gruppo in una società dedicata (Seva S.p.A.);

– entro il primo semestre del 1997 le attività relative alla gestione del patrimonio immobiliare di tutto

il Gruppo confluiranno nella controllata società immobiliare, attualmente denominata Immobiliare Ivrea

S. Giovanni S.p.A.

Il piano cessioni e di razionalizzazione della struttura societaria

Coerentemente con le prospettive di mercato dei singoli settori tecnologici dettate dallo scenario esterno, già nel 1995 il Gruppo Olivetti aveva avviato un piano di riorganizzazione societaria fondato sul

14

Relazione sulla gestione

mantenimento della presenza nelle attività con un forte potenziale di mercato come i servizi informatici

e le telecomunicazioni, condizionando la permanenza nelle altre attività, principalmente nell’ambito del

settore hardware, a presupposti positivi di redditività e cash flow già dall’esercizio 1996.

Nel corso dell’anno, il Gruppo ha conseguentemente deciso di perseguire ed avviare trattative finalizzate

a realizzare la cessione di Olivetti Personal Computers S.p.A., ed in considerazione degli accordi di cessione raggiunti (vedere “Eventi successivi alla data di chiusura dell’esercizio”), il business di Olivetti Personal

Computers, consolidato integralmente nel bilancio dell’esercizio 1996, è uscito dal perimetro operativo e

di consolidamento del Gruppo all’inizio del secondo trimestre 1997.

Il deterioramento della situazione finanziaria del Gruppo nel terzo trimestre 1996, ha indotto ad un

severo piano di cessioni che ha comportato nell’ultimo trimestre dell’esercizio significative alienazioni

di società e di partecipazioni non strategiche; il piano ha generato effetti finanziari positivi per oltre

800 miliardi.

Le principali operazioni si possono così riassumere:

• cessione dell’8,26% di Omnitel Sistemi Radiocellulari S.p.A. a Bell Atlantic (già azionista con una partecipazione del 16,7%), che ha esercitato il diritto di prelazione spettante statutariamente ai soci; la cessione ha generato nell’esercizio un incasso di 404 miliardi di lire;

• liquidazione degli investimenti di venture capital ancora detenuti dal Gruppo in aziende high-tech

americane per un importo di 54 milioni di dollari (circa 83 miliardi di lire).

Con riferimento al piano di riorganizzazione societaria, si ricorda anche il riacquisto da parte di

Olivetti S.p.A., della partecipazione di controllo (51%) in Siab S.A. (joint venture con il gruppo Bull per

la produzione di sistemi self-service bancari) da Tecnost S.p.A. L’operazione è finalizzata a trasferire

tale attività nella costituenda Olsy, avente un’offerta imperniata sull’automazione bancaria con forti

sinergie strategiche ed operative con SIAB (nel corso del 1996 la divisione Olivetti Systems & Services

aveva già commercializzato, con marchio Olivetti, circa i due terzi della produzione di dispensatori di

cassa di SIAB), ed è stata effettuata per un controvalore di 28 miliardi di lire, in linea con le valutazioni peritali.

Nel corso dei primi mesi del 1997 il piano di cessioni è proseguito con la alienazione delle attività non

italiane del Gruppo Decision Systems International (DSI), dedito prevalentemente alla manutenzione di

sistemi informatici ed alla commercializzazione di unità periferiche (si veda “Eventi successivi alla data

di chiusura dell’esercizio), generando una riduzione complessiva dell’indebitamento di circa 13 miliardi

di lire.

Le strategie del Gruppo nelle diverse aree di business

Con la progressiva alienazione delle attività non strategiche e con lo scorporo dei business strategici in

società autonome, il Gruppo Olivetti ha assunto la connotazione di un insieme di società concentrate in

tre principali aree, ognuna con coerenti strategie fondate su specifici vincoli ed obiettivi, in funzione

delle potenzialità e delle condizioni di mercato dei singoli settori:

15

Relazione sulla gestione

HOLDING

Soluzioni e Servizi

Servizi di TLC

Prodotti per la Gestione Documentale

Soluzioni e servizi per il

mercato bancario,

pubblica amministrazione

e grande distribuzione

Primo operatore

privato sul mercato

cellulare GSM in

Italia

Sistemi specializzati per

l’automazione dei servizi

Nuovo operatore

privato nella

telefonia fissa in

Italia

Produzione e commercializzazione

di stampanti, copiatrici, fax

e relativi accessori

Altre attività

Area Servizi di Telecomunicazione

Olivetti ripone in quest’area gli obiettivi più ambiziosi: in un mondo dominato da crescenti esigenze di

comunicazione, le aspettative relative all’andamento della domanda di servizi, sia su rete fissa che su

rete mobile, sono molto favorevoli: i maggiori analisti concordano nel ritenere questo settore come uno

dei mercati più dinamici nei prossimi anni. Già oggi la diffusione del fenomeno Internet, “la rete delle

reti”, che abbatte le barriere della comunicazione dischiudendo nuove, immense opportunità nell’offerta

di servizi e la crescita esplosiva della telefonìa mobile (nella sola Europa occidentale il numero degli

abbonati a fine anno superava i 35 milioni, con un aumento del 57% sull’anno precedente) testimoniano

la significativa espansione, oltre ogni previsione, del mercato. Estendendo la liberalizzazione alle infrastrutture e a quei servizi che ancora sono regolamentati, sarà possibile generare in Europa una nuova

fase di grande sviluppo delle telecomunicazioni e dei servizi a valore aggiunto.

È a questo scenario che Olivetti guarda nel perseguire con determinazione il proprio piano strategico, in

coerenza con i vincoli e gli impegni di natura finanziaria, dettati dagli ingenti investimenti necessari per

essere uno dei protagonisti del settore telecomunicazioni; in tale contesto la partecipazione di Olivetti nelle

società operative (Omnitel ed Infostrada in primis) è avvenuta parallelemente all’ingresso di importanti soci

internazionali, che contribuiscono con le risorse finanziarie e con l’esperienza e il know how nelle tecnologie dei servizi di telecomunicazione sviluppati in mercati già da molti anni aperti alla libera concorrenza.

In considerazione della strategicità di tali mercati e della redditività attesa sugli investimenti, Olivetti

ripone in quest’area le maggiori aspettative per il medio-lungo termine, pianificando nel breve periodo

una significativa focalizzazione delle risorse finanziarie del Gruppo in questo settore pur nella consapevolezza di differire agli esercizi futuri l’equilibrio economico delle società che vi operano.

Le società operative in quest’area sono:

• Omnitel (Olivetti 35,5%): unico operatore privato in Italia nel settore delle comunicazioni cellulari su tecnologia GSM. Al 31.12.96, a soli 12 mesi dal lancio del servizio commerciale, Omnitel (2.876 addetti in 50 centri)

aveva raggiunto il livello di 713.000 abbonati, con uno straordinario tasso di crescita assolutamente non comparabile con altri start-up. Nello stesso periodo la rete Omnitel, con 12 centri di commutazione ed oltre 1.500 stazioni radio base, aveva raggiunto una copertura pari al 60% del territorio italiano e al 90% della popolazione;

16

Relazione sulla gestione

• Olivetti Telemedia che controlla:

– Infostrada: società operante, in accordo con il processo di deregolamentazione in corso, nel mercato

dei servizi di telecomunicazioni su rete fissa in Italia, con importanti contratti di outsourcing già acquisiti

da grandi clienti;

– altre società operanti nei segmenti dei nuovi media ed altri servizi di telecomunicazioni (tra le quali

Hughes Olivetti Telecommunications, joint ventures con Hughes Network Systems).

Area Soluzioni e Servizi

Il mercato dei servizi nei prossimi anni continuerà ad essere dominato dalla crescente tendenza delle

aziende a delegare con continuità la gestione delle proprie esigenze di automazione e a gestire problematiche complesse per progetti.

La dimensione di questo mercato e le aspettative di crescita sono cospicue: la spesa europea per servizi

di informatica è ammontata nel 1996 a 64,5 miliardi di dollari, pari a circa il 40% del mercato informatico totale. È prevista una crescita media del 7-7,5% nel triennio 1996-98, accompagnata da una profonda trasformazione delle caratteristiche della domanda.

In particolare, i sistemi informativi aziendali, sempre più distribuiti e basati su architetture client-server, richiedono un insieme di nuovi servizi che si collocano a metà strada tra il supporto e la gestione, quali l’help-desk, il

desk-top asset management e il network management. Inoltre, la domanda dei clienti è sempre più una domanda

“globale”: la gestione del sistema informativo complessivo o di una sua parte sono attività sempre più sovrapposte

e indistinguibili, che richiedono competenze simili o comunque complementari, mentre è prevalentemente attraverso la fornitura di soluzioni e progetti di System Integration che vengono commercializzati prodotti hardware

“industry standard” o prodotti specificatamente studiati per esigenze di particolari mercati (specializzati).

Il Gruppo Olivetti ha attraversato, come molti altri grandi gruppi, tutte le complesse fasi di trasformazione di questo mercato fronteggiando l’entrata di nuove aziende nell’area del software e dei servizi, sostenendo parallelamente la concorrenza dei principali fornitori di tecnologie e puntando sulla propria tradizione di eccellenza nei prodotti specializzati.

Il Gruppo ha costruito in questo mercato negli anni una solida base di clienti, privilegiando l’offerta negli

ambienti distribuiti (fondati su architetture informatiche decentrate) e in alcuni mercati selezionati.

L’offerta è progressivamente evoluta, in coerenza con il mercato, riducendo il peso della commercializzazione di prodotti standard, in particolare se non parte di un progetto complesso, e trasformando le competenze nei prodotti specializzati in un importante “entry point” per offrire servizi e soluzioni completi.

Anche l’offerta servizi ha subito una profonda trasformazione spostando il baricentro dalla tradizionale

manutenzione dell’hardware alla fornitura di servizi innovativi.

È questo il patrimonio commerciale e tecnologico cui Olivetti si riferisce nel confermare con determinazione

la propria volontà di operare nel settore dei servizi informatici, che oggi costituisce la parte più significativa

del fatturato del Gruppo, con una strategia complessiva vincolata dalla necessità di raggiungere l’equilibrio

economico già a breve termine e fondata sulle capacità di autofinanziamento delle aziende che qui operano.

Le società operative in quest’area di business sono:

• Olsy S.p.A. (Olivetti Solutions); sino all’esercizio 1996 nota come Olivetti Systems & Services ed integrata nella capogruppo Olivetti S.p.A., Olsy offre soluzioni complete per risolvere le esigenze di automazione

dei grandi clienti, particolarmente nei tre principali mercati Banche, Pubblica Amministrazione e Grande

17

Relazione sulla gestione

Distribuzione, portando al mercato un’offerta integrata finalizzata a gestire l’evoluzione dei processi di

Information Technology, anche con una vasta gamma di servizi rivolti a tutta l’industria.

• Tecnost (48% Olivetti, il resto sul mercato azionario): società autonoma operante prevalentemente in

Italia, con un’offerta di sistemi specializzati e di soluzioni per le esigenze di automazione dei servizi;

Prodotti per la gestione documentale

In quest’area le aspettative di mercato per le società con una presenza già consolidata sono favorevoli, dovute soprattutto all’espansione del segmento consumer ed all’esistenza di elevate barriere all’ingresso di nuovi

concorrenti, causate dall’esigenza di disporre di rilevanti economie di scala e di un costante aggiornamento

tecnologico. La diffusione delle nuove tecnologie di stampa ha inoltre dato nuovo impulso alla domanda di

sostituzione; per contro, nell’esercizio 1996 quest’area di business ha sofferto di alcune criticità, che dovrebbero attenuarsi già a partire dal 1997, soprattutto in relazione al trend discendente dei prezzi.

Olivetti intende continuare ad essere un importante concorrente in quest’area di mercato, facendo leva

sul solido know-how tecnologico costruito nel corso degli anni e sulla capacità di tradurre ed integrare le

competenze tecnologiche in prodotti capaci di soddisfare le diverse esigenze di mercato.

Il raggiungimento degli obiettivi prefissati deve avvenire anche per questo settore in coerenza con il

mantenimento di risultati economici e finanziari positivi.

La presenza in quest’area è rappresentata da:

• Olivetti Lexikon: opera con la missione di sviluppare, produrre e commercializzare prodotti che incorporano tecnologie di stampa per rispondere alle nuove esigenze del lavoro d’ufficio nelle imprese e alla domanda

emergente dal mercato consumer e SOHO (Small Office – Home Office). Olivetti Lexikon assicura la continuazione della tradizionale presenza Olivetti nei mercati delle stampanti, prodotti per ufficio e accessori,

settori in cui Olivetti detiene numerose leadership che poggiano su forti capacità di innovazione;

• l’esercizio 1996 include ancora le attività e le risultanze economico-finanziarie di Olivetti Personal Computers,

concernenti la produzione e commercializzazione di personal computer e server; tali attività nei primi mesi del

1997 sono state cedute a Piedmont International, società neo-costituita dal gruppo Centenary (vedere “Eventi

successivi alla data di chiusura dell’esercizio”), nella quale Olivetti manterrà una quota minoritaria.

Il Gruppo Olivetti - Missioni delle società operative nel 1997

Servizi di TLC

Costituire l’alternativa all’attuale monopolista, offrendo un’ampia gamma

di prodotti e servizi di comunicazione mobile e fissa.

Soluzioni e Servizi

Fornire a selezionati clienti/mercati soluzioni e servizi basati su

competenze specifiche nel campo dell’informatica distribuita e delle

tecnologie di rete.

Prodotti per la

gestione documentale

Progettare, produrre e commercializzare prodotti per il trattamento dei

documenti, per rispondere alle nuove esigenze dell’ambiente d’ufficio ed

alla domanda emergente del settore consumer e small office/home

office (soho).

18

Relazione sulla gestione

L’attività commerciale

Settori di attività

Nel 1996 il Gruppo Olivetti ha realizzato un fatturato di 8.304,3 miliardi di lire, registrando una flessione del

15,6% rispetto al 1995. Il calo è in parte generato dalla rivalutazione della lira nel corso dell’esercizio: la flessione percentuale al netto dell’effetto della evoluzione dei tassi di cambio, infatti, è stata pari all’11,1%; (–10,1%

escludendo le variazioni intervenute sul perimetro di consolidamento, per cessioni e acquisizioni). La riduzione

del fatturato del Gruppo si può attribuire, inoltre, ad una serie di fattori, congiunturali e strutturali, quali:

• i gravi fatti extra gestionali, causa dei devastanti effetti in seguito precisati, hanno inevitabilmente

comportato un atteggiamento di attesa da parte dei clienti, con detrimento delle trattative e delle

potenzialità commerciali in corso; nonostante il Gruppo abbia recuperato una certa stabilità solo a partire

dall’ultimo trimestre, le gravi conseguenze dei predetti eventi che a metà esercizio ne hanno minato la

credibilità commerciale e finanziaria sono chiaramente dimostrati e quantificati dal trend di fatturato nel

corso dell’anno: nel primo semestre è stato realizzato un fatturato di 4.225 miliardi di lire, pari al 51% del

totale annuo, rispetto ad una stagionalità storica di fatturato nel primo semestre di circa il 45% del totale

annuo, avendo il secondo semestre 1996 subìto un calo di fatturato del 20% rispetto al secondo semestre

dell’anno precedente.

• la necessaria focalizzazione dell’offerta, in particolare della Olivetti Systems & Services (oggi Olsy

S.p.A.), su aree di business con migliori margini o maggiori potenzialità di mercato, quali i servizi informatici, per perseguire obiettivi di redditività superiore.

L’analisi del fatturato per società operative, riportata di seguito, evidenzia la distribuzione della flessione

sulle principali aree di business, con una particolare accentuazione per l’area prodotti, ad ulteriore testimonianza dei fattori extra gestionali che hanno coinvolto la società durante l’esercizio.

Analisi del fatturato verso terzi per area di attività:

Variazione

(in miliardi di lire)

Olivetti Systems & Services (*)

Tecnost (*)

Olivetti Lexikon

Olivetti Personal Computers

Olivetti Telemedia

America Latina

Attività diversificate

Totale Gruppo

a cambi costanti

pari perimetro

1996

1995

assoluta

4.924,2

155,3

1.554,7

964,4

202,2

364,2

139,3

5.540,8

117,3

2.007,6

1.345,2

143,1

373,0

312,9

–616,6

38,0

–452,9

–380,8

59,1

–8,8

–173,6

–11,1%

32,4%

–22,6%

–28,3%

41,3%

–2,4%

–55,5%

–4,8%

32,4%

–18,8%

–28,3%

42,0%

3,1%

–55,2%

–5,5%

32,4%

–18,8%

–28,3%

28,1%

–0,3%

21,9%

8.304,3

9.839,9

–1.535,6

–15,6%

–11,1%

–10,1%

(*) La divisione Olivetti Systems & Services include i dati di SIAB, a seguito del trasferimento, nel 1996, della partecipazione (joint-venture con

Bull S.A. che ne detiene il 49%) da Tecnost S.p.A. a Olivetti S.p.A.; i valori 1995 sono riclassificati in coerenza con il 1996.

Il volume d’affari è stato negativamente influenzato oltre che dalla generalizzata turbolenza generatasi

intorno al Gruppo, anche dalle seguenti cause specifiche:

– Olivetti Lexikon è stata particolarmente penalizzata dalla forte competizione sul mercato europeo nel

segmento stampanti;

19

Relazione sulla gestione

– Olivetti Personal Computers, dalla seconda metà dell’esercizio, ha subito gli effetti commerciali negativi derivanti dall’avviamento delle trattative di cessione;

– la divisione Olivetti Systems & Services (oggi Olsy) ha evidenziato un calo più contenuto, anche considerato l’effetto della rivalutazione della lira (in quanto l’esposizione sui mercati internazionali di Olsy è

superiore alla media aziendale: al netto effetto cambi la flessione è stata pari al 4,8%) ed inoltre la riduzione è stata in parte determinata dall’esigenza di focalizzare ulteriormente le vendite sui servizi e sui

principali clienti al fine di razionalizzare i costi di struttura.

Tecnost si conferma ulteriormente come un gruppo in solida crescita, concentrato principalmente sul

mercato italiano e con significative posizioni di eccellenza nell’automazione dei servizi.

Olivetti Telemedia ha presentato nell’esercizio un’espansione di fatturato, pur nei limiti derivanti dalla

stretta regolamentazione che ancora caratterizza il mercato della telefonia fissa in Italia.

Altre aree di business strategiche per il Gruppo, come l’America Latina (con un’offerta di prodotti, sistemi

e servizi informatici e con una presenza diretta in pressoché tutti i paesi del continente) hanno confermato un positivo andamento, dovuto anche ad una favorevole dinamica del mercato.

La ripartizione del fatturato verso terzi evidenzia la rilevanza relativa della Olivetti Systems & Services

(oggi Olsy S.p.A.), che contribuisce per oltre il 59% del totale. Olivetti Lexikon rappresenta il 18,7%, che

diventa il 22% includendo anche le vendite effettuate attraverso Olsy. Olivetti Personal Computers nel

1996 riduce all’11,6% il proprio contributo sul fatturato totale di Gruppo (20,8% includendo il fatturato

realizzato tramite la Olivetti Systems & Services ).

Ripartizione del fatturato per Società operative - 1996

America Latina 4,4 %

Tecnost 1,9 %

Olivetti Personal Computers 11,6 %

Olivetti Systems & Services 59,3 %

Attività diversificate 1,7 %

Olivetti Telemedia 2,4 %

Olivetti Lexikon 18,7 %

L’andamento dei ricavi infragruppo evidenzia l’importante ruolo di canale commerciale rappresentato

dalla Olivetti Systems & Services (Olsy), con le vendite integrate nella propria offerta di personal computer e server prodotti da Olivetti Personal Computers e con le stampanti specializzate, commercializzate su

base esclusiva, prodotte da Olivetti Lexikon.

Con il 2,4% del fatturato totale, Olivetti Telemedia costituisce una parte relativamente poco significativa,

ma in forte crescita, del fatturato del Gruppo.

20

Relazione sulla gestione

L’Area America Latina e Tecnost rappresentano inoltre rispettivamente il 4,4% e l’1,7% del fatturato consolidato, mentre le “attività diversificate”, che non rivestono connotazioni di coerenza strategica con il

core business del Gruppo, sono ormai una componente marginale del fatturato del Gruppo.

Mercati geografici

Con riferimento ai mercati di destinazione, la distribuzione del fatturato evidenzia ancora, anche considerando

l’effetto cambio, la debolezza relativa per Olivetti del mercato italiano; infatti la quota del mercato nazionale

sul totale del fatturato del Gruppo è scesa a poco più del 30% nel 1996 dal quasi 40% all’inizio degli anni ‘90.

Tale andamento, principalmente correlato alla debolezza strutturale della domanda in Italia rispetto ad altri

paesi europei, evidenzia comunque la capacità del Gruppo di posizionarsi sui mercati maggiormente competitivi, anche se in alcuni casi dominati da concorrenti che beneficiano di una quota significativa del proprio

mercato interno.

Analisi del fatturato per area geografica:

(in miliardi di lire)

Italia

Altri paesi europei

Totale Europa

Resto del mondo

Totale ricavi

Variazione

assoluta

%

1996

%

1995

%

2.556,6

4.021,1

30,8

48,4

3.057,4

4.812,5

31,1

48,9

500,8

791,4

–16,4

–16,4

6.577,7

79,2

7.869,9

80,0

1.292,2

–16,4

1.726,6

20,8

1.970,0

20,0

243,4

–12,4

8.304,3

100,0

9.839,9

100,0

1.535,6

–15,6

Ripartizione del fatturato per area geografica - 1996

Resto del mondo 21 %

Italia 31 %

Altri paesi europei 48 %

Nel 1996 i mercati europei più rilevanti per il fatturato del Gruppo sono stati la Gran Bretagna con 837,8

miliardi, i Paesi Bassi con 751,2 miliardi, la Francia con 696,9 miliardi e la Germania con 679,6 miliardi.

21

Relazione sulla gestione

Le principali società / aree operative

Olsy (anche Olivetti Solutions) è la società, costituita all’inizio del 1997, che accorpa le attività precedentemente della divisione Olivetti Systems & Services, già autonomamente operative nell’esercizio 1996,

pur essendo per la gran parte dell’attività commerciale in Italia ancora appartenente al bilancio della

società Capogruppo.

Olsy rappresenta il 59% del fatturato del Gruppo; con 4.924,2 miliardi di lire fatturati a terzi nel 1996

e 13.814 addetti, Olsy, singolarmente considerata, è non solo uno dei grandi concorrenti del mercato

delle soluzioni e dei servizi informatici a livello europeo, ma anche una delle più grandi realtà in

Italia.

Missione della società è fornire ai propri clienti soluzioni e servizi informatici, portando al mercato un’offerta integrata, finalizzata a gestire le complesse fasi di cambiamento ed evoluzione dei sistemi informativi e a mantenerne nel tempo l’efficienza. La missione di Olsy è frutto di una costante evoluzione avvenuta negli anni con la sua trasformazione da fornitore di piattaforme a fornitore di soluzioni e servizi.

L’offerta è rivolta prevalentemente alle esigenze di automazione dei grandi clienti, in particolare nel settore delle banche, della pubblica amministrazione e della grande distribuzione.

Olsy si caratterizza per la significativa penetrazione sui mercati esteri (solo un terzo del suo fatturato

deriva dal mercato interno), che attesta la credibilità e l’efficacia della sua offerta, fondata su un diffuso

patrimonio di clienti.

Italia 33,9 %

Resto del Mondo 20,5 %

Resto d’Europa 44,6 %

La ripartizione del fatturato per aree di business esprime l’evoluzione del posizionamento di Olsy, avvenuta coerentemente con le profonde trasformazioni della domanda: i servizi e le soluzioni costituiscono la

parte centrale dell’offerta, mentre i prodotti specializzati costituiscono un importante fattore discriminante per i clienti, da gestire con la massima flessibilità.

22

Relazione sulla gestione

È questa tipologia di offerta che rende Olsy un vero “systems integrator”: Olsy non ha una propria base

produttiva (se si eccettua la produzione di dispensatori di cassa effettuata da SIAB in Francia con economie di scala fondate su forniture anche ad altri concorrenti), ma possiede le competenze per selezionare

ed integrare nella propria offerta le migliori tecnologie disponibili sul mercato, nonché per indirizzare i

clienti verso le architetture informatiche più aderenti alle loro esigenze.

Banche 55 %

Telecom 8 %

Distribuzione 4 %

Altri (offerta “cross industry”) 11 %

Pubblica Amministrazione 22 %

La cessione delle attività relative alla produzione e commercializzazione di personal computer effettuata

dal Gruppo Olivetti all’inizio del 1997 realizza ulteriormente questo obiettivo strategico: l'accordo con

Piedmont Int. ha instaurato un rapporto di reciproca collaborazione con un continuo scambio di informazioni che consente la progettazione e la realizzazione di personal computer e server rispondenti alle esigenze specifiche dei clienti Olsy, pur consentendole la massima flessibilità di accesso ad altri fornitori.

L’azienda ha, in sintesi, acquisito un assetto produttivo altamente flessibile, quasi una fabbrica virtuale,

attraverso una rete di fornitori, con la possibilità di dedicarsi completamente all’offerta di soluzioni e

servizi; in coerenza con tale strategia, sono stati centralmente negoziati dei contratti quadro con i maggiori fornitori di tecnologia, assicurando alle consociate commerciali – e quindi al cliente – le migliori

condizioni in termini di prezzo/prestazione.

Nel corso dell’esercizio sono state intraprese numerose azioni destinate a rafforzare la strategia di Olsy e

ad alleggerire ulteriormente la struttura dei costi:

a) avvio di nuovi processi logistici, basati sulla decentralizzazione dei magazzini, l’introduzione di piattaforme per la configurazione e distribuzione dei prodotti hanno consentito di ottenere riduzioni degli

indici di rotazione delle giacenze;

b) sono state inoltre negoziate nuove modalità di consegna con i principali fornitori, per ottenere consegne dirette sulle piattaforme locali di configurazione o anche presso i clienti finali;

c) la gestione degli acquisti è stata profondamente rivista, migliorandone i processi di base, con particolare attenzione alla realizzazione di procedure standard, di processi più lineari per ridurre i tempi tecnici

di gestione, i costi e migliorare la qualità dell’intero processo.

23

Relazione sulla gestione

Il mercato

Il mercato dei servizi presenta notevoli fattori di sviluppo in prospettiva: in Europa, il processo di integrazione nel mercato unico ha accentuato le esigenze di automazione del consumatore, mentre lo sviluppo

delle infrastrutture di rete e soprattutto la diffusione del fenomeno Internet sta veicolando la domanda

attraverso nuove forme di interscambio fondate, ad esempio, sul commercio elettronico; inoltre, la costituzione dell’Unione Monetaria comporta la reingegnerizzazione dei sistemi informativi e spinge il sistema

bancario verso una maggiore efficienza ed infine i processi di privatizzazione e sburocratizzazione in

corso rinnovano la domanda di servizi in “outsourcing” e parallelamente incentivano la Pubblica

Amministrazione ed i fornitori di servizi pubblici ad effettuare nuovi investimenti.

Ovunque queste tendenze sono caratterizzate dalla diffusa esigenza di nuovi servizi, integrati in offerte

modulari e progressivamente potenziabili, dove è premiata la capacità di offrire al cliente una consulenza

fondata sull’instaurazione di un rapporto di partnership, più che un rapporto di fornitura.

Le componenti dell’offerta, quali lo sviluppo di un’applicazione, la sua evoluzione (in funzione delle esigenze del cliente e degli sviluppi della tecnologia e degli standard), il suo supporto, oppure la completa

gestione del Sistema Informativo complessivo sono attività sempre più sovrapposte e indistinguibili che

richiedono competenze integrate, simili e complementari.

Le risorse informatiche, progressivamente sempre più distribuite e basate su architetture client-server,

richiedono un insieme di nuovi servizi che variano dall’analisi dei processi, alla consulenza, al disegno e

implementazione fino alla gestione dell’operatività.

Le aree di maggiore crescita e redditività sono quelle di supporto tecnologico e/o all’utenza (help-desk),

la gestione delle reti, e l’outsourcing “selettivo”, ovvero la capacità di ridisegnare i processi di supporto

allocando internamente (insourcing) o esternamente (outsourcing) le diverse linee di servizi. Nell’ambito

delle applicazioni, le aree a maggiore crescita sono le soluzioni Internet/Intranet, la gestione documentale e delle immagini, il workflow, le forme di pagamento elettronico, i servizi on-line.

Il mercato informatico include segmenti alquanto differenti in termini di dimensioni e potenzialità di

crescita: i mercati verticali su cui è focalizzata l’offerta Olsy (finanza, distribuzione, pubblica amministrazione e servizi di pubblica utilità), rappresentano oltre il 50% del mercato europeo totale.

40

spesa US$ mld

35

crescita % annua

30

25

20

15

10

5

0

fonte: IDC 1996

Finanza

Distribuzione

24

Pubblica

Servizi di

Amministrazione Pubblica Utilità

Relazione sulla gestione

L’offerta

La strategia di Olsy si ispira ad una crescente focalizzazione dell’offerta su mercati e clienti. Olsy opera

con una solida base di principali clienti (circa 500 che costituiscono più del 60% del fatturato) nei tre

mercati verticali di eccellenza, con relazioni di partnership basate sulla capacità di Olsy di gestire il cambiamento derivante dal progresso tecnologico.

L’elemento comune ai mercati sui quali Olsy è focalizzata è l’ambiente informatico distribuito, in particolare con soluzioni studiate per quel segmento di mercato nel quale l’utente è in diretto contatto

con il fornitore. L’ambiente distribuito sta emergendo come area chiave all’interno delle grandi organizzazioni diffuse sul territorio e, come evidenziato dall’analisi dei trends di mercato, costituisce la

parte a più rapida crescita del mercato dei servizi. Olsy rivolge già oggi la propria offerta prevalentemente a questo settore – realizzandovi oltre il 70% del proprio fatturato – con competenze incentrate

sui sistemi aperti e standard, sulle architetture distribuite di tipo client/server, sul decentramento e

sulle reti.

Questa competenza è accompagnata da una cultura aperta e “multivendor” che consente di adattare ed

integrare i migliori prodotti disponibili sul mercato.

Nel 1996 Olsy si è riconfermata, per il terzo anno consecutivo, come leader in Europa in quest’area di

servizi, con una quota di mercato pari all' 8,4% (fonte: Gartner Group-Dataquest ‘96).

L’offerta di Olsy si snoda su tre diversi piani riflettendo da un lato un approccio di mercato fondato sulla

specializzazione verticale (offerta di un’ampia gamma di servizi per alcuni mercati specifici) e dando un

approccio orizzontale rivolto a problematiche comuni ai vari mercati (es. la consulenza, la manutenzione

HW, nuovi servizi di supporto/operation, nuove tecnologie e ambienti applicativi, ecc.) che offrono maggiori spazi di competizione e spesso margini superiori.

olipro

olinet

oliservice

Skill e strumenti informativi

e multimediali...

...integrati attraverso le competenze

nel networking...

...e supportati da servizi

ed assistenza

L’offerta attuale è basata su:

a) un insieme di soluzioni verticali per le banche, la pubblica amministrazione, i servizi e il retail supportata dalla linea di business OliPro;

b) un set integrato di servizi di supporto e gestione per l’ambiente informatico distribuito supportata

dalle linee di business OliService e OliNet;

OliPRO offre progetti completi, dallo sviluppo di soluzioni alla System Integration includendo analisi,

disegno, validazione e realizzazione fino alla consegna e roll out di soluzioni complete. L’offerta OliPRO si

focalizza sui tre principali settori verticali e su quelle operazioni dove è maggiore l’esigenza di interfacciare il cliente finale (es. operazioni di agenzia).

La gamma di soluzioni fornite si basa su applicazioni verticali per le agenzie bancarie (es. sportello, consulenza, marketing), canali alternativi di distribuzione dei servizi finanziari (es. aree self-service, home

25

Relazione sulla gestione

banking), monetica ed inoltre applicazioni orizzontali quali rete di chioschi multimediali, gestione documentale, workflow, gestione delle sale di emergenza (ospedali, polizia, vigili del fuoco, protezione civile).

Queste soluzioni sono supportate da una serie di sistemi specializzati come i dispensatori di cassa automatici, i terminali P.O.S., le stampanti specializzate e i chioschi multimediali.

OliService include tutti i servizi offerti con la finalità di fornire supporto alle operazioni dei propri clienti

con lo scopo di sviluppare la disponibilità e l’efficienza della base installata, riducendone i complessivi

costi di gestione. Il ventaglio dei servizi offerti include la manutenzione hardware del parco installato

proprio o di terzi, le vendite di parti e add-ons ed i servizi più innovativi, quali i servizi di outsourcing, o

di consulenza (dalla valutazione dei costi, all’installazione e attivazione di ambienti distribuiti di desktop,

alla preparazione e gestione del parco ecc.).

OliNet include un insieme di servizi di rete, che estendendosi oltre il tradizionale concetto di trasmissione

dati evolvono fino ad uno spettro più esteso di “corporate communications” quali comunicazioni voce,

data e video e che quindi approda, ad esempio, a soluzioni complete per “edifici intelligenti”.

L’offerta unisce le competenze sviluppate nell’area “network evolution” con quelle sviluppate nel segmento “network management”. I servizi di “network evolution” forniscono una serie completa di progetti

finalizzati all’installazione e monitoraggio delle infrastrutture di rete, inclusa la fornitura di tecnologie

disponibili sul mercato quali Cisco, AT&T and Bay Networks. I servizi di “network management” possono

essere forniti sia a distanza remota che presso il cliente, ove il cliente intenda avvalersi di un servizio di

outsourcing completo, l’offerta include la possibilità di collegarsi ad un SUPPORTNet Control Centre

(SCC), che permette di monitorare e gestire a distanza i sistemi del cliente, rimuovendo addirittura problemi che possono generare un deterioramento della rete.

“Operations Room” e “Centri SUPPORTnet” - Copertura Territoriale

Spokane

Leiden

Brussels

Tokyo

Copenhagen

Milton

Keynes

Singapore

Sydney

Frankfurt

Paris

Ivrea

Milan

Madrid

Johannesburg

26

Relazione sulla gestione

OliNET ha anche un’offerta Internet/Intranet, chiamata OliWEB, sviluppata in cooperazione con partners

esterni ed altre società del Gruppo Telemedia, che include la consulenza in merito al modello da realizzare, alla pianificazione del contenuto, al management del Web Server, fino al supporto e manutenzione.

***

Il futuro di Olsy è legato alla capacità di sfruttare il profondo rinnovamento che l’azienda ha saputo realizzare razionalizzando i processi, riducendo i costi operativi, ridefininendo la propria offerta, ed infine

potenziando l’organizzazione commerciale.

I vincoli e le criticità si configurano nelle esigenze di ulteriore focalizzazione su paesi/mercati/clienti

principali, per massimizzare il ritorno sui più significativi investimenti effettuati e soprattutto, considerate le scarse opportunità offerte dal mercato italiano, per rafforzare il posizionamento nei maggiori paesi

europei caratterizzati dalle maggiori opportunità di sviluppo, ma anche con forti concorrenti locali.

Il 1996, per Olsy e per Il Gruppo, è stato ancora un anno di forte evoluzione, riorganizzazione e cambiamento contrassegnato da eventi straordinari ed imprevedibili; l’esercizio in corso costituisce la verifica

della valenza operativa e strategica delle azioni intraprese.

27

Relazione sulla gestione

Il Gruppo Tecnost, di cui Olivetti detiene il 48% del capitale, è stato costituito nel 1986 per operare nel settore dei sistemi informatici specializzati per l’automazione dei servizi; nel 1996 il Gruppo Tecnost ha fatturato complessivamente 197 miliardi di lire (di cui 155 miliardi a terzi) occupando 666 addetti. Il fatturato

1996 non include la società SIAB, la cui partecipazione è stata ceduta nel corso dell’anno a Olivetti S.p.A.

Missione della società è fornire applicazioni di automazione studiate sulle necessità degli utenti, sviluppando costantemente il proprio know how nelle tecnologie elettroniche, informatiche e multimediali.

La società opera in due aree strategiche di riferimento:

• l’automazione di sportello per servizi al pubblico quali sistemi per pronostici, sistemi per bigliettazione,

sistemi self-service per l’automazione di sportello ed informazione;

• i sistemi di controllo e gestione per traffico urbano, sicurezza e automazione degli edifici e sistemi di

collaudo per l’industria elettronica.

La percentuale di fatturato derivante dalla fornitura di sistemi specializzati è dell’ordine dell’75%; il

restante 25% deriva dalla fornitura di servizi.

Il Gruppo Tecnost opera prevalentemente sul mercato italiano che contribuisce per oltre il 90% del fatturato.

Organizzativamente, Tecnost indirizza le aree di mercato tramite diverse società, che operano all’interno

del Gruppo con un unico coordinamento ed un controllo centralizzato, pur mantenendo una notevole

autonomia all’interno del proprio settore di riferimento ed immagine ed identità propria:

• TECNOST S.C. (Sistemi di collaudo ed ingegneria dei sistemi)

• MAEL (Sistemi per pronostici, bigliettazione ed automazione di sportello)

• TECNOTOUR (sistemi per la gestione di impianti autostradali, trasporti urbani e comprensori turistici)

L’esercizio 1996 include anche le risultanze della società Dating (sistemi di controllo presenze, accessi e

movimentazioni, sicurezza ed automazione degli edifici) ceduta nel corso dei primi mesi del 1997, in coerenza con il processo di focalizzazione del Gruppo nelle due aree strategiche di riferimento.

Le sinergie tra le diverse società operative configurano Tecnost come un raggruppamento coerente di

aziende con tecnologie di base comuni, proiettate su diverse applicazioni:

• struttura dei sistemi comune ed in evoluzione verso reti di servizi (sistemi self-service, sistemi di

bigliettazione, terminali di sportello);

• moduli tecnologici a fattor comune (governi, moduli funzionanti, moduli magnetici, stampanti, piattaforme software);

• sviluppo prodotti guidati da specifiche esigenze applicative (soluzioni tecnologiche avanzate per specifiche applicazioni);

• criteri organizzativi ed orientamenti di business comuni.

I risultati economici, finanziari e di mercato del Gruppo Tecnost esprimono il successo che la società ha

riportato in modo pressoché costante dalla sua creazione ad oggi.

I principali punti di forza del Gruppo Tecnost sono costituiti da un gruppo di management altamente

qualificato; da una riconosciuta leadership di mercato in ogni singola nicchia nella quale operano le

28

Relazione sulla gestione

società ed in particolare nel mercato italiano dell’automazione dei giochi, oltre che da un alto livello di

investimenti in Ricerca e Sviluppo che garantisce il costante aggiornamento tecnologico dell’offerta.

Il mantenimento dei positivi risultati impone una continua opera per mantenere i costi della società in

linea con la crescente competitività del mercato e per condurre le strategie commerciali al passo con la

continua evoluzione tecnologica.

L’andamento del mercato e il posizionamento di Tecnost

Nel settore di automazione del traffico, mobilità e parcheggi, Tecnotour è leader sul mercato italiano

nonostante l’elevata competitività che riduce i margini medi.

L’area di automazione dei giochi, nella quale opera con successo Mael, leader in Italia, presenta grosse

opportunità grazie all’espansione della rete di raccolta del lotto, il contratto Totocalcio/Totogol e l’entrata nel mondo delle scommesse ippiche. Con l’implementazione di nuovi sviluppi prestazionali nei sistemi

di collaudo per circuiti stampati e per piastre montate, Tecnost S.C. ha ampliato l’offerta con l’incremento

del numero di versioni disponibili.

Il Gruppo Tecnost intende, per il futuro, incrementare la quota di mercato nei settori in cui opera migliorando ulteriormente la propria redditività.

29

Relazione sulla gestione

Olivetti Lexikon S.p.A., costituita il 1° gennaio 1996 come società indipendente, gestisce le attività del

Gruppo nel settore delle stampanti, dei prodotti per ufficio e degli accessori, contribuendo per il 18,7%

del fatturato globale.

Olivetti Lexikon ha la missione di sviluppare, produrre, commercializzare prodotti per la stampa, la duplicazione e la trasmissione di documenti, per rispondere, in uno scenario dominato da crescenti esigenze di

interconnessione, alle nuove esigenze del lavoro d’ufficio nelle imprese e alla domanda emergente dal

mercato consumer e SoHo (Small-Office Home-Office).

Nel 1996 Olivetti Lexikon ha fatturato complessivamente 1.823,1 miliardi di lire di cui circa 270 infragruppo, occupando 5.048 addetti.

La ripartizione del fatturato evidenzia il prevalente posizionamento di Olivetti Lexikon in tre segmenti di

mercato: stampanti (17%), copiatrici (21%) e fax (10%). La presenza in altri settori di mercato, quali lo

scrivere, il calcolo e i registratori di cassa, rappresenta circa il 25% del fatturato complessivo. Un contributo molto importante, anche dal punto di vista reddituale, deriva dal mercato degli accessori che contribuisce per circa il 27% del fatturato.

Altro 25 %

Stampanti 17 %

Accessori 27 %

Riprografia 21 %

Fax 10 %

La presenza di Olivetti Lexikon si estende sui mercati mondiali grazie ad un marchio riconosciuto a livello

internazionale, in particolare nell’area dei prodotti per ufficio, che si fonda sulla consolidata capacità di

integrare diverse tecnologie in un singolo prodotto.

30

Relazione sulla gestione

La presenza si focalizza in particolare sul mercato europeo, che rappresenta il 79% del fatturato totale.

Nord America 11 %

Altri Mondo 5 %

America Latina 5 %

Italia 24 %

Altri Europa 55 %

La società raccoglie un’eredità di significativo successo per il Gruppo e si posiziona tra i leader nel proprio mercato di riferimento, con un’offerta che unisce cultura, tradizione e consolidata esperienza di progettazione, produzione e commercializzazione.

I principali punti di forza di Olivetti Lexikon derivano da un solido know-how tecnologico costruito nel

corso degli anni, e dalla capacità di tradurre e integrare le competenze tecnologiche in prodotti capaci di

soddisfare le diverse esigenze di mercato. A ciò si aggiunge una rete distributiva capillare e flessibile e

una estesa capacità produttiva, che include anche la ultra-decennale joint-venture con Canon.

In particolare Olivetti Lexikon conta su una forte competenza e tradizione nella tecnologia ink-jet: dalla

seconda metà degli anni ’80 Olivetti ha intuito l’enorme potenzialità di questa tecnologia e attualmente è l’unica azienda europea con propri brevetti, fruendo anche di un accordo cross-license tecnologico con Canon.

Olivetti Lexikon vanta inoltre specifiche competenze nella tecnologia meccanica per lo sviluppo di sofisticati dispositivi per la gestione dei movimenti carta che costituiscono una significativa barriera all’ingresso di nuovi concorrenti e la base su cui costruire un’offerta innovativa e competitiva.

Olivetti Lexikon attribuisce un importante ruolo alla Ricerca e Sviluppo, che appare rilevante soprattutto

in alcune aree tecnologiche. La tecnologia ink-jet è alla base di stampanti, fax e periferiche multi-funzionali, prodotti di basso costo e di elevate prestazioni/funzioni, destinati a una diffusione di massa. In una

prospettiva di più lungo termine, stampanti ink-jet a colori o fax multifunzionali potranno divenire dotazione comune delle famiglie in seguito all’affermazione della fotografia e della TV digitali e dell’accesso

crescente a Internet. Nelle tecnologie di stampa a matrice l’interesse di Lexikon si concentra principalmente sulle stampanti specializzate, che richiedono soluzioni d’avanguardia non solo per il dispositivo di

stampa, ma anche per il trascinamento meccanico della carta. Inoltre toner e accessori sono divenuti

un’area importante per la R&S, considerando la rilevanza ai fini della qualità della stampa, dei costi di

gestione delle macchine e del rispetto delle norme ambientali.

31

Relazione sulla gestione

L’andamento del mercato e il posizionamento di Olivetti Lexikon

Il mercato dei prodotti a tecnologia a getto d’inchiostro (ink-jet) continua ad offrire enormi opportunità

di crescita soprattutto nel settore dei facsimile. La fase di grande sviluppo, prevista in continua crescita

anche nel 1997, è stata generata dai progressi della tecnologia, che ha abbattuto i costi, rendendo accessibili i fax plain-paper a nuove categorie di utenti e innescando un vasto processo di sostituzione dei fax

termici. Inoltre, lo sviluppo di prodotti multifunzionali a basso costo (fax, stampante, scanner, copiatrice,

segreteria telefonica) rende ancor più interessanti questi prodotti per nuove grandi masse di utenti.

I fax plain paper e i fax multifunzionali sono l’area di business che presenta i tassi di crescita più elevati

per Olivetti Lexikon, grazie alla leadership tecnologica (investimenti tempestivi e know-how proprietario)

e ad un ambiente competitivo che ancora beneficia di un relativamente ridotto numero di concorrenti.

In questo settore Olivetti Lexikon ha migliorato la sua quota di mercato passando dal 9,8% al 11,6% in

Europa. L’incremento in termini di volumi totali è stato di oltre il 70%, con quasi 400.000 fax venduti

(circa la metà plain-paper). Questa eccezionale performance è stata resa possibile grazie all’introduzione

della famiglia di prodotti OFX 1000, una serie di quattro modelli con caratteristiche crescenti di funzionalità e prestazioni integrate, sviluppata interamente da Olivetti Lexikon. I nuovi modelli sono entrati,

attraverso il canale OEM, nel catalogo di importanti aziende e PPT europee come Siemens, Bosch, Telia,

Belgacom, BT e France Telecom.

Olivetti Lexikon intende investire ulteriormente in quest’area, puntando sui prodotti di basso costo per

l’ambiente domestico e sui prodotti multifunzionali.

Il progresso della tecnologia ink-jet, che offre sempre migliori qualità e velocità di stampa, funzionalità

(colore) e rapporti prezzo/prestazioni, influenza in modo determinante anche l’evoluzione del mercato

stampanti, che presenta nel 1996 una crescita a due cifre rispetto al 1995, pur evidenziando un marcato

rallentamento rispetto agli anni precedenti.

Il rallentamento della crescita, particolarmente accentuato in valore, è generato dalla sempre maggiore

pressione competitiva sui prezzi generata dagli stessi possessori della tecnologia e dallo sviluppo competitivo di stampanti laser a basso costo, che, facendo leva su affidabilità e velocità di stampa, hanno rinnovato

l’interesse degli utenti business. Per contro, la domanda continua ad essere alimentata dal mercato di sostituzione delle vecchie stampanti a impatto e dalle nuove installazioni di personal computer nelle imprese;

l’accesso al mercato di nuove categorie di utenti (famiglie e area Small office/Home office) è inoltre in fase

fortemente crescente. Nel 1997 si prevede pertanto un’attenuazione del trend discendente dei prezzi.

In questo segmento nel 1996 Olivetti Lexikon ha consolidato la propria quota di mercato in Europa ad

oltre il 4%, grazie all’introduzione di modelli quali la stampante JP 90 e JP 170C, con caratteristiche

innovative e positivo rapporto prezzo/prestazioni. Recentemente l’offerta è stata ulteriormente rinnovata,

con l’introduzione di una stampante bubble JP 790 con tecnologia colore pentacronica.

Nel settore delle stampanti specializzate Olivetti Lexikon è leader in Europa insieme ad IBM, con una

quota di mercato nel settore bancario intorno al 30%. I prodotti vengono veicolati, su base esclusiva,

attraverso i canali della divisione Olivetti Systems & Services (oggi Olsy). La posizione di leadership è

stata raggiunta grazie all’elevato know-how tecnologico e alla robusta penetrazione nell’automazione

delle agenzie bancarie; anche il mercato della distribuzione e la pubblica amministrazione rappresentano

potenzialità commerciali crescenti. Nel 1996 è stata rinnovata completamente la gamma delle stampanti

bancarie (PR2) e retail (PR4) ed è stato avviato lo sviluppo di una stampante per le poste.

32

Relazione sulla gestione

Il segmento riprografia, nonostante il mercato europeo sia stazionario, è strategico per Olivetti Lexikon

per le posizioni consolidate in alcuni paesi, per il considerevole contributo al fatturato e per il peso significativo del mercato accessori. Olivetti Canon Industriale è il secondo produttore di copiatrici in Europa,

con una focalizzazione sulle macchine da 15-20 pagine al minuto, vendute da Canon e da Lexikon, con i

rispettivi marchi. In una prospettiva di medio lungo termine, la diffusione della tecnologia digitale e il

collegamento in rete sono destinati a rivoluzionare il mercato e l’industria riprografica.

I segmenti di mercato minori quali lo scrivere, il calcolo e i registratori di cassa continuano a rappresentare una fonte di business positiva per Olivetti Lexikon, nonostante il declino del mercato comporti una

inevitabile progressiva riduzione dell’incidenza di questi settori sul fatturato complessivo.

Il forte sviluppo della base installata di stampanti ink-jet e laser, di fax e di copiatrici offre prospettive di

grande interesse per gli accessori: domanda crescente e margini soddisfacenti hanno un effetto stabilizzante sul business dei prodotti hardware. I vincoli delle normative ambientali hanno inoltre aumentato la

rilevanza del know-how tecnologico in questo settore. Olivetti Lexikon produce accessori per stampanti

ink-jet, laser e a matrice, fax plain paper, macchine per scrivere, calcolatrici, copiatrici. La gamma è quindi molto ampia e fa riferimento ad un’importante base installata.

La struttura produttiva di Olivetti Lexikon è costituita da due principali poli industriali: Messico per le

macchine per scrivere e il calcolo e Italia per stampanti, copiatrici ed accessori. Le produzioni di fax

plain paper sono invece affidate in outsourcing, mentre la produzione dei registratori di cassa è realizzata in altre realtà industriali del Gruppo Olivetti. Le attività produttive di Olivetti Lexikon si estendono

alla riprografia con la joint-venture (al 50%) tecnologica e industriale stipulata con Canon nel 1987

(Olivetti Canon Industriale – OCI), per lo sviluppo e la produzione di copiatrici di fascia medio-bassa e

prodotti correlati. Attraverso questa alleanza, che consente di raggiungere importanti economie di scala

a livello produttivo, Olivetti Lexikon integra il know-how riprografico e inkjet di Canon con le proprie

competenze.

La struttura distributiva, vasta e capillare, garantisce a Olivetti Lexikon una solida presenza internazionale, focalizzata in Europa ma estesa in tutto il mondo con 17 consociate commerciali, 4 filiali che riportano direttamente alla consociata e gestiscono i singoli paesi oltre a 12 uffici di rappresentanza. La struttura distributiva indiretta dispone di una rete di oltre 2.000 dealer per i prodotti professionali a cui si

aggiungono migliaia di punti vendita associati ai principali distributori e i mass merchandiser per la commercializzazione di prodotti consumer. Le vendite dirette riguardano grandi clienti e accordi OEM; pesano

per circa il 5% del fatturato di Lexikon ed includono in particolare numerosi grandi operatori di Poste e

Telecomunicazioni europei.

***

Nell’esercizio 1996 Olivetti Lexikon, come analizzato più in dettaglio di seguito (“L’andamento economico

e finanziario dell’esercizio”), ha presentato dei risultati in flessione rispetto al 1995, che rispecchiano

alcune principali cause:

• la generalizzata turbolenza creatasi intorno al Gruppo, particolarmente nel secondo semestre dell’anno,

ha avuto un impatto negativo sull’andamento commerciale della società;

• la forte pressione competitiva sul segmento stampanti, con accentuate tensioni sui prezzi;

• una generale stagnazione della domanda in particolare nel settore consumer.

33

Relazione sulla gestione

Nel 1996 è stato dato ulteriore impulso a numerose azioni finalizzate, da un lato, ad abbattere ulteriormente la struttura dei costi e, dall’altro, ad aumentare i volumi di vendita. La prima serie di interventi

effettuati nel periodo 1995-96, ha determinato la chiusura degli stabilimenti di Singapore, Spagna e

Brasile con trasferimento dell’attività in Messico ed in Italia; è stata inoltre costituita a Scarmagno una

struttura dedicata all’avviamento di nuovi prodotti e sono state rafforzate le strutture tecniche di R&S e

dell’unità produttiva di Scarmagno ed in Messico.

Sul fronte commerciale, oltre al continuo rinnovamento dell’offerta, Olivetti Lexikon intende massimizzare le quantità vendute migliorando il mix e la qualità dei canali commerciali e la conoscenza del marchio

negli ambienti consumer. Le azioni prevedono il potenziamento della struttura commerciale esistente

(anche con interventi di supporto per la formazione e riqualificazione dei dealer e della forza di vendita),

l’apertura di nuovi canali distributivi quali i Value Added Reseller, i Retailer e il potenziamento del canale

diretto. L’evoluzione dei canali di vendita nel mercato dei prodotti per ufficio e la maggiore attenzione

specificamente rivolta da Lexikon al mercato consumer e SoHo è destinata ad aumentare, già nel 1997,

la quota del fatturato realizzato tramite la grande distribuzione (mass merchandisers e distributori).

Globalmente Lexikon intende infine intensificare gli investimenti in pubblicità.

34

Relazione sulla gestione

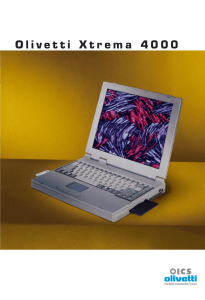

Olivetti Personal Computers S.p.A opera nel settore dei personal computer, dei notebook e dei server contribuendo nell’esercizio 1996 per l’11,6% del fatturato totale del Gruppo Olivetti.

Nel 1996 Olivetti Personal Computers, che occupa 1.669 addetti, ha registrato un fatturato pari a 1.740,5

miliardi di lire, di cui il 44,6% realizzato infragruppo, principalmente per mezzo della divisione Olivetti

Systems & Services (oggi Olsy), che commercializza tali prodotti presso i propri grandi clienti.

Le vendite totali nell’esercizio 1996 sono state pari a circa 700.000 unità, in lieve flessione rispetto al

1995. Il mercato europeo costituisce l’area di sbocco principale della società, contribuendo per oltre il

75% delle unità vendute. Se si eccettuano le vendite effettuate tramite Olsy, Olivetti Personal Computers

opera esclusivamente tramite canali indiretti (dealer, mass merchandiser e distributori).

Il mercato

La domanda mondiale di Personal Computer nel 1996 ha raggiunto i 71 milioni di unità, con un incremento sull’anno precedente prossimo al 18%, registrando un significativo rallentamento rispetto al +26% del

’95. In molti paesi, è infatti venuta meno la spinta in precedenza offerta dalla domanda delle famiglie;

anche in Europa l’evoluzione del mercato è risultata meno soddisfacente che altrove. Nel 1996 sono stati

consegnati 16.3 milioni di PC, con un aumento dell’11% sull’anno precedente, quando la crescita aveva

toccato il 25%. Rispetto alle potenzialità del mercato, la domanda europea è sottodimensionata: in un

anno si sono venduti circa 42 PC ogni 1000 abitanti, contro quasi 100 PC negli USA; le vendite europee

rappresentano solo il 23% del mercato mondiale e il divario rispetto agli USA, dove si localizza il 36%

della domanda, tende ad aumentare, anziché ridursi. In un clima di accesa competizione, le imprese hanno

potuto compensare solo in parte il calo dei prezzi con un miglioramento del mix di vendita, spinto verso

l’alto dalla rapida transizione della domanda verso prodotti basati su microprocessore Pentium e dalla crescente richiesta di PC multimediali, con configurazioni e allestimenti sempre più ricchi.

L’offerta