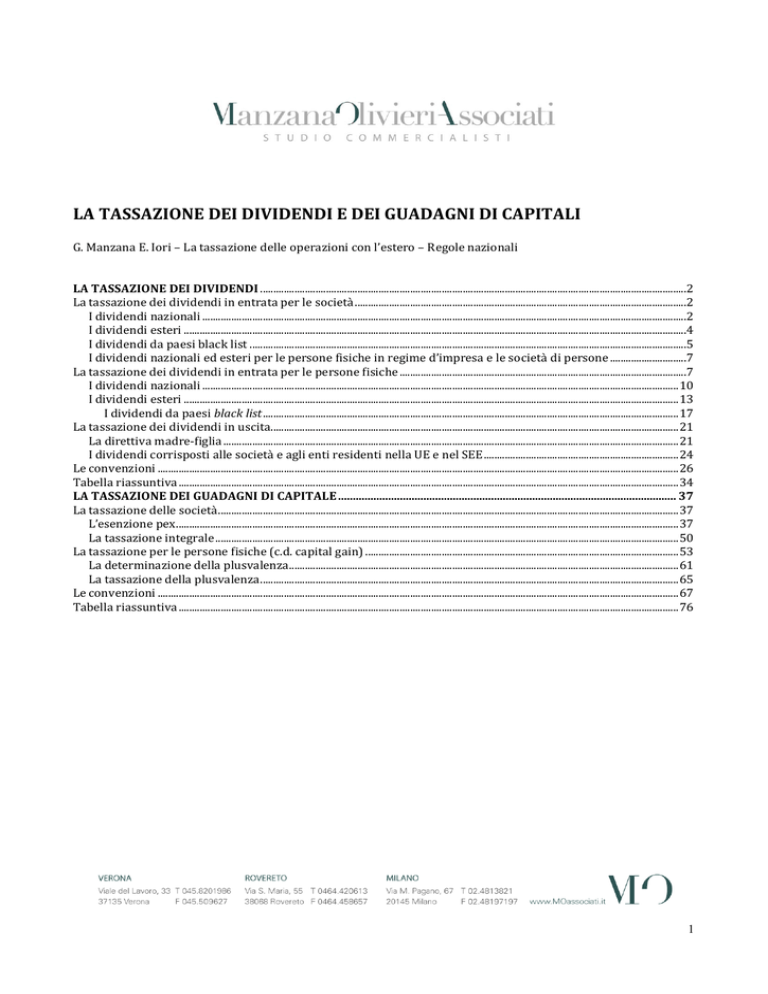

LA TASSAZIONE DEI DIVIDENDI E DEI GUADAGNI DI CAPITALI

G. Manzana E. Iori – La tassazione delle operazioni con l’estero – Regole nazionali

LA TASSAZIONE DEI DIVIDENDI ..................................................................................................................................................................2

La tassazione dei dividendi in entrata per le società ..............................................................................................................................2

I dividendi nazionali ........................................................................................................................................................................................2

I dividendi esteri ...............................................................................................................................................................................................4

I dividendi da paesi black list ......................................................................................................................................................................5

I dividendi nazionali ed esteri per le persone fisiche in regime d’impresa e le società di persone .............................7

La tassazione dei dividendi in entrata per le persone fisiche .............................................................................................................7

I dividendi nazionali ..................................................................................................................................................................................... 10

I dividendi esteri ............................................................................................................................................................................................ 13

I dividendi da paesi black list .............................................................................................................................................................. 17

La tassazione dei dividendi in uscita........................................................................................................................................................... 21

La direttiva madre-figlia ............................................................................................................................................................................. 21

I dividendi corrisposti alle società e agli enti residenti nella UE e nel SEE .......................................................................... 24

Le convenzioni ...................................................................................................................................................................................................... 26

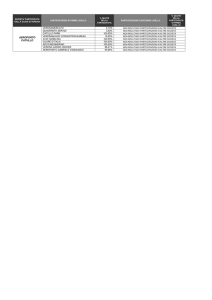

Tabella riassuntiva .............................................................................................................................................................................................. 34

LA TASSAZIONE DEI GUADAGNI DI CAPITALE ................................................................................................................... 37

La tassazione delle società ............................................................................................................................................................................... 37

L’esenzione pex ............................................................................................................................................................................................... 37

La tassazione integrale ................................................................................................................................................................................ 50

La tassazione per le persone fisiche (c.d. capital gain) ....................................................................................................................... 53

La determinazione della plusvalenza.................................................................................................................................................... 61

La tassazione della plusvalenza ............................................................................................................................................................... 65

Le convenzioni ...................................................................................................................................................................................................... 67

Tabella riassuntiva .............................................................................................................................................................................................. 76

1

LA TASSAZIONE DEI DIVIDENDI

La tassazione dei dividendi in entrata per le società

Articolo 89 - Dividendi e interessi

1. Per gli utili derivanti dalla partecipazione in società semplici, in nome collettivo e in accomandita semplice

residenti nel territorio dello Stato si applicano le disposizioni dell'articolo 5.

2. Gli utili distribuiti, in qualsiasi forma e sotto qualsiasi denominazione, anche nei casi di cui all'articolo 47,

comma 7, dalle società ed enti di cui all'articolo 73, comma 1, lettere a), b) e c), non concorrono a formare il

reddito dell'esercizio in cui sono percepiti in quanto esclusi dalla formazione del reddito della società o dell'ente

ricevente per il 95 per cento del loro ammontare. La stessa esclusione si applica alla remunerazione corrisposta

relativamente ai contratti di cui all'articolo 109, comma 9, lettera b), e alla remunerazione dei finanziamenti

eccedenti di cui all'articolo 98 direttamente erogati dal socio o dalle sue parti correlate, anche in sede di

accertamento.

2-bis. In deroga al comma 2, per i soggetti che redigono il bilancio in base ai principi contabili internazionali di

cui al regolamento (CE) n. 1606/2002 del Parlamento europeo e del Consiglio, del 19 luglio 2002, gli utili

distribuiti relativi ad azioni, quote e strumenti finanziari similari alle azioni detenuti per la negoziazione

concorrono per il loro intero ammontare alla formazione del reddito nell'esercizio in cui sono percepiti. (8)

3. Qualora si verifichi la condizione di cui all'articolo 44, comma 2, lettera a), ultimo periodo, l'esclusione di cui

al comma 2 si applica agli utili provenienti dai soggetti di cui all'articolo 73, comma 1, lettera d), e alle

remunerazioni derivanti da contratti di cui all'articolo 109, comma 9, lettera b), stipulati con tali soggetti

residenti negli Stati o territori di cui al decreto del Ministro dell'economia e delle finanze emanato ai sensi

dell'articolo 168-bis, o, se ivi non residenti, relativamente ai quali, a seguito dell'esercizio dell'interpello

secondo le modalità del comma 5, lettera b), dell'articolo 167, siano rispettate le condizioni di cui alla lettera c)

del comma 1 dell'articolo 87. Concorrono in ogni caso alla formazione del reddito per il loro intero ammontare

gli utili relativi ai contratti di cui all'articolo 109, comma 9, lettera b), che non soddisfano le condizioni di cui

all'articolo 44, comma 2, lettera a), ultimo periodo.

4. Si applicano le disposizioni di cui agli articoli 46 e 47, ove compatibili.

5. Se la misura non è determinata per iscritto gli interessi si computano al saggio legale.

6. Gli interessi derivanti da titoli acquisiti in base a contratti "pronti contro termine" che prevedono l'obbligo di

rivendita a termine dei titoli, concorrono a formare il reddito del cessionario per l'ammontare maturato nel

periodo di durata del contratto. La differenza positiva o negativa tra il corrispettivo a pronti e quello a termine,

al netto degli interessi maturati sulle attività oggetto dell'operazione nel periodo di durata del contratto,

concorre a formare il reddito per la quota maturata nell'esercizio.

7. Per i contratti di conto corrente e per le operazioni bancarie regolate in conto corrente, compresi i conti

correnti reciproci per servizi resi intrattenuti tra aziende e istituti di credito, si considerano maturati anche gli

interessi compensati a norma di legge o di contratto.

I dividendi nazionali

Per gli utili distribuiti a società di capitali, il comma 2 dell’art. 89 del Tuir prevede l’esclusione dalla formazione

del reddito della società o dell’ente percipiente degli utili distribuiti da società ed enti commerciali residenti nel

limite del 95 per cento del loro ammontare.

Nello specifico trova applicazione con riferimento agli utili distribuiti da:

- società per azioni, società in accomandita per azioni, società a responsabilità limitata e società di mutua

assicurazione residenti nel territorio dello Stato;

- enti pubblici e privati esercenti attività commerciale e residenti nel territorio dello Stato;

- società ed enti di ogni tipo, con o senza personalità giuridica, non residenti nel territorio dello Stato.

Questa elencazione, peraltro, costituisce anche l’ambito soggettivo di applicazione della norma, ovverosia vale a

individuare anche il soggetto che applica tale regime di tassazione.

In deroga al principio generale, è prevista la tassazione per cassa e non per competenza e quindi i dividendi

rilevano al momento della riscossione.

In bilancio, invece si applica il principio di competenza, vale a dire, i dividendi devono essere iscritti nel

momento in cui sorge il relativo diritto di credito, momento che corrisponde alla delibera di distribuzione da

parte della partecipata. Il momento della riscossione del dividendo deliberato può non coincidere con il

2

momento in cui sorge il diritto al pagamento del dividendo; può, infatti, accadere che l’assemblea dei soci, nel

deliberare la distribuzione di dividendi, disponga al posto della distribuzione immediata la distribuzione differita

(o dilazionata). Ne consegue che in sede di dichiarazione dei redditi si dovrà rilevare una variazione in

diminuzione di importo pari al valore del dividendo deliberato e al momento della distribuzione una variazione

in aumento.

Civilisticamente è prevista una deroga per i dividendi per le società controllate che possono essere iscritti anche

in base al principio della "maturazione", ossia nell' esercizio in cui gli utili sono prodotti da parte della società

controllata. Per l’utilizzo di tale alternativa contabile si ritiene comunque necessario che la distribuzione degli

utili prodotti dalla società controllata - benché non ancora deliberata dall’assemblea dei soci della stessa - risulti

almeno dalla proposta di distribuzione deliberata dagli amministratori della controllata medesima (a sua volta

antecedente al progetto di bilancio predisposto dagli amministratori della società controllante): un

comportamento difforme, infatti, risulterebbe in contrasto con il principio della prudenza. Il ricorso alla c.d.

“contabilizzazione anticipata dei dividendi” - oltre che dalla dottrina contabile - è stato ritenuto corretto sia

dalla dottrina giuridica (Cfr. G.E. Colombo, Contabilizzazione del dividendo nell’esercizio di maturazione dell’utile,

in “Le società”, n. 10/1996, pag. 1125 e seguenti; G. Rossi, Nuove prospettive nella contabilizzazione dei dividendi

delle società, in “Diritto e pratica tributaria”, 1997, I, pagg. 955 e seguenti) sia dalla giurisprudenza comunitaria

(Corte di giustizia della Comunità europea, sentenza n. C-234/94 del 27/6/1996).

Sui dividendi erogati non viene operata alcuna ritenuta, ed essi concorrono in ogni caso a formare il reddito

del socio-persona giuridica nella misura del 5 per cento.

Tale misura di imponibilità, a differenza di quanto previsto per le persone fisiche non imprenditori, si rende

applicabile sia agli utili relativi a partecipazioni qualificate sia a quelli derivanti dal possesso di partecipazioni

non qualificate.

A fronte del rimando che il comma 4, dell’art. 89, fa agli artt. 46 e 47 del Tuir, valgono anche per i soggetti Ires le

norme in merito:

- alla proprietaria distribuzione, ai fini fiscali, degli utile d’esercizio e delle riserve diverse rispetto a quelle di

capitale;

- alla determinazione del valore imponibile in caso di distribuzione di utili in natura;

- all’assegnazione gratuita ai soci di nuove azioni e l’aumento gratuito del valore nominale delle azioni o

quote già emesse, in caso di aumento del capitale sociale mediante passaggio di riserve o altri fondi a capitale.

In merito si rimanda a quanto a tale proposito detto trattando della tassazione dei dividendi in capo ai soggetti

Irpef non in regime d’impresa.

L’applicazione dell’esclusione non è subordinata ad alcuna condizione. Le società ed enti commerciali residenti

soggetti all’imposta sul reddito delle società possono quindi beneficiarne anche se gli utili percepiti non sono

stati assoggettati ad imposta dalla società distributrice.

Secondo l’Assonime (Cfr. Circ. n. 32 del 14 luglio 2004) la tassazione parziale (nella misura del 5 per cento) degli

utili societari non risponde all’intenzione di riconoscere natura reddituale al dividendo, quanto piuttosto

all’esigenza di risolvere con criteri forfetari il problema dell’individuazione dei costi di gestione delle

partecipazioni che, in quanto afferenti a redditi non tassati, vanno anch’essi esclusi dalla formazione del reddito

imponibile.

Come viene infatti chiarito dall’Agenzia delle Entrate nella Circ. n. 36/E del 2004 i costi connessi alla gestione

delle partecipazioni risultano deducibili in quanto afferenti a proventi “esclusi” dall’imponibile a differenza dei

costi di cessione della partecipazione i quali, invece non incidono nella determinazione del reddito essendo

correlati a proventi esenti (tale considerazione trova fondamento nell’art. 109, comma 5 del Tuir, che prevede la

deducibilità dei soli costi che si riferiscono ad attività o beni la cui derivano ricavi o proventi imponibili, o che

non concorrono a formare il reddito in quanto “esclusi”).

Pertanto, come espressamente previsto dall’Agenzia delle Entrate, nella Circ. n. 26/E del 2004, le spese sostenute

in relazione alla gestione di partecipazioni qualificate per l’esclusione si considerano inerenti alla

determinazione del reddito d’impresa anche se gli utili da esse derivanti sono esclusi dalla formazione del

reddito imponibile nella misura del 95 per cento del loro ammontare. In sostanza, simmetricamente

all’imponibilità parziale degli utili, è riconosciuta la piena deducibilità dei costi connessi alla gestione della

partecipazione.

Tuttavia, il comma 8 dello stesso art. 109 del Tuir prevede che “in deroga al comma 5 non è deducibile il costo

sostenuto per l’acquisto del diritto di usufrutto o altro diritto analogo relativamente ad una partecipazione

societaria da cui derivino utili esclusi ai sensi dell’art. 89”. La norma, in sostanza, considera indeducibile il costo

sostenuto per l’acquisto del diritto di usufrutto o di altro diritto analogo su partecipazioni societarie a fronte

dell’esclusione dal reddito imponibile dei dividendi distribuiti. Tenuto conto della finalità della disposizione,

l’Agenzia delle Entrate, nella Circ. n. 26/E del 2004 ha ritenuto che la limitazione alla deducibilità del costo del

3

diritto di usufrutto non si renda applicabile nell’ipotesi in cui la cessione del diritto di usufrutto o di altro diritto

analogo non comporti anche il trasferimento della titolarità dei dividendi agli effetti fiscali.

La norma fa riferimento agli utili distribuiti “in qualsiasi forma e sotto qualsiasi denominazione” da società ed

enti commerciali residenti; ne consegue che regime dell’esclusione parziale dei dividendi trova applicazione

oltre che per gli utili derivanti dalla partecipazione al capitale o al patrimonio di società di capitali ed enti

commerciali anche in riferimento:

- agli utili distribuiti nei casi di recesso, riduzione del capitale esuberante e liquidazione, nonché nei casi

di esclusione del socio e di riscatto delle azioni, sulla differenza tra somme percepite e prezzo pagato per

l’acquisto delle azioni o quote (conseguentemente, l’art. 3, comma 1 del Dlgs 344/2003 ha soppresso la lett. m),

del comma 1 dell’art. 16 del Tuir (ora art. 17) che prevedeva l’applicazione della tassazione separata quando il

periodo di possesso tra la costituzione della società e il recesso o la riduzione del capitale o la liquidazione è

superiore a 5 anni);

- agli utili derivanti da contratti di associazione in partecipazione con apporto diverso da opere o servizi

(ex art. 109, comma 9 del Tuir);

— alla remunerazione derivante da strumenti finanziari.

Utili da società di persone

Il comma 1 della norma dell’art. 89 del Tuir ribadisce la regola secondo cui per gli utili, derivanti dalla

partecipazione in società semplici, in nome collettivo ed in accomandita semplice residenti nel

territorio dello Stato, si applicano le disposizioni dell’art. 5 del Tuir, in base alle quali i redditi di dette

società sono imputati a ciascun socio, indipendentemente dalla percezione, proporzionalmente alla sua quota di

partecipazione agli utili (c.d. principio della trasparenza).

Da detto principio consegue che non ha alcuna rilevanza la circostanza che questi non siano stati distribuiti o

siano distribuiti soltanto in parte, atteso che il loro concorso alla formazione del reddito dei soci avviene per

competenza e non per cassa e cioè nello stesso esercizio in cui sono stati prodotti da parte della società

partecipata.

Ulteriore e non meno importante conseguenza è che nella determinazione del reddito dei singoli soci deve

essere tenuto in considerazione l’importo dei redditi di rispettiva spettanza e non l’importo degli utili

distribuiti e contabilizzati, operando, laddove non ci sia coincidenza fra detti importi, apposite variazioni in sede

di presentazione della dichiarazione dei redditi.

Si dovrà procedere ad analoghe variazioni qualora il risultato di esercizio della società partecipata si chiuda con

una perdita, anche fiscale, quando non vi sia coincidenza tra perdita di esercizio e quella fiscale (Cfr. Corte di

Cassazione, sezioni unite, sentenza n. 127 depositata in data 8 gennaio 1993 e n. 6295 depositata il 4 luglio

1994).

I dividendi esteri

L’esclusione del 95 per cento degli utili distribuiti a società ed enti residenti soggetti all’Ires, si applica anche agli

utili distribuiti da società, anche di persone, non residenti con oggetto commerciale di cui all’art. 73, comma 1,

lett. d), del Tuir.

In questi casi, stando il contenuto dell’art. 89, comma 3 del Tuir come risulta dopo le modifiche del Dlgs n. 247

del 2005 e del Dl n. 223 del 2006, per fruire dell’esclusione sono previste due condizioni che devono essere

rispettate (congiuntamente):

- deve trattarsi di partecipazioni similari alle azioni; le partecipazioni al capitale o al patrimonio si

considerano similari alle azioni solo se:

(1) la relativa remunerazione è costituita esclusivamente da una partecipazione ai risultati economici della

società emittente, di società appartenenti allo stesso gruppo o di un affare e (contestualmente)

(2) questa remunerazione è totalmente indeducibile dal reddito della società emittente secondo le regole vigenti

nel Paese estero di residenza; a tale fine l'indeducibilità deve risultare da una dichiarazione dell'emittente stesso

o da altri elementi certi e precisi (art. 44, comma 2, lett. b) ultimo periodo del Tuir, aggiunto, con effetto dal 1

gennaio 2006 dal Dgls n. 247 del 2005). A tale proposito l’Agenzia delle Entrate nella Circ. n. 4/E del 2006

afferma che può valere una semplice attestazione della società emittente senza la necessità che sia asseverata

dall'autorità fiscale estera, così come possono essere validamente utilizzate le dichiarazioni dei redditi o altra

documentazione fiscale del soggetto estero, nonché un'attestazione dell'indeducibilità fornita dall'autorità fiscale

estera o da istituzioni riconosciute dalle autorità pubbliche: ad esempio, mercati istituiti, organizzati e

disciplinati da disposizioni adottate o approvate dalle competenti autorità in base alle leggi in vigore nello Stato

in cui questi mercati hanno sede o information provider di qualificata esperienza. In mancanza della

dichiarazione di parte o di altra documentazione prodotta dall'emittente o delle predette attestazioni,

l'indeducibilità delle remunerazioni delle azioni e degli strumenti finanziari esteri può essere dimostrata

4

attraverso l'esistenza di disposizioni vigenti nello Stato estero di residenza dell'emittente che statuiscono in

modo inequivocabile questa non deducibilità;

- deve trattarsi di utili provenienti da società residenti in Paesi no white list ex art. 168-bis del Tuir (fino al

2008, “black list” – individuati dal Dm del 21 novembre 2001) o, se ivi residenti, relativamente ai quali sia stata

accolta un’istanza di interpello fondata sul motivo che “dalla partecipazione non consegue l’effetto di localizzare i

redditi in Stati o territori in cui sono sottoposti a regimi fiscali privilegiati”, ossia che i redditi conseguiti dalla

partecipata estera siano prodotti in misura non inferiore al 75 per cento in altri Stati non considerati paradisi

fiscali (e ivi sottoposti integralmente a tassazione ordinaria). In ogni caso, gli utili non concorrono alla

formazione del reddito imponibile fino a concorrenza della quota di reddito della società partecipata già

attribuita al socio residente in proporzione alla partecipazione da esso detenuta e assoggettato a tassazione

separata ai sensi degli artt. 167 e 168 del Tuir.

DIVIDENDI COMUNITARI

Società A residente nell'UE

Utile al netto delle imposte

Ritenute alla fonte

Utile netto distribuito

Società B Italiana

Utile percepito da B

Base imponibile

Ires (27,5%)

Utile netto

(*) In virtù della direttiva madre-figlia

100

0 (*)

100

100

5

1,375

98,625

DIVIDENDI EXTRACOMUNITARI

Società A extra U E

Utile al netto delle imposte

100

Ritenute alla fonte (si è ipotizzato una ritenuta del 10%)

10

Utile netto distribuito

90

Società B Italiana

Utile percepito da B

90

Base imponibile

5

Ires (27,5%)

1,375

Credito di imposta (*)

0,5

Utile netto

89,125

(*)L'art. 165, co. 10, DPR 917/1986 prevede che se il reddit o prodotto all'estero concorre parzialmente alla

formazione del reddito complessivo, anche l'imposta estera va ridotta in misura corrispondente .

Quanto detto in merito all’applicazione dell’esclusione del 95 per cento degli utili derivanti da titoli e

partecipazioni di fonte estera, si applica anche:

- agli strumenti finanziari (di cui all’art. 44, comma 2, lett. a) del Tuir) e

- alla remunerazione derivante dai contratti in associazione in partecipazione con apporto diverso da

quello di opere e servizi (di cui all’art. 109, comma 9, lett. b) del Tuir) in cui l’associante è un soggetto estero.

I dividendi da paesi black list

La modifica apportata all’art. 89, comma 3, del Tuir dal nuovo comma 4-bis del Dl n. 223 del 2006 chiarisce che il

menzionato regime di integrale concorso alla formazione del reddito riguarda anche gli utili e i proventi

equiparati provenienti da società e enti di ogni tipo residenti in Stati o territori a fiscalità privilegiata, percepiti

da soggetti Ires, salvo nel caso in cui

1) i redditi siano già stati imputati – a causa della disciplina delle Cfc (artt. 167 e 168 del Tuir) – “al socio” o

2) si sia ottenuto un “interpello favorevole”.

La parziale esclusione in Italia degli utili di fonte estera presuppone infatti che tali utili abbiano scontato una

imposizione congrua nel territorio in cui sono stati prodotti; se questo non accade, l’utile è tassato integralmente

nel Paese del percettore al fine di evitare salti d’imposta.

5

DIVIDENDI DA BLACK LIST

Società residente nel paradiso fiscale

Utile al netto delle imposte

Ritenute alta fonte

Utile netto distribuito

Società B Italiana

Utile percepito da E

Base imponibile

lrpeg (27,5%)

Utile netto

100

0

100

100

100

27,5

72,5

In merito al punto sub 1) si evidenzia come non concorrano alla formazione del reddito imponibile, gli utili

distribuiti fino a concorrenza della quota di reddito della società partecipata già attribuito al socio residente in

proporzione alla partecipazione da esso detenuta e assoggettato a tassazione separata ai sensi degli artt. 167 e

168 del Tuir. In proposito l’Agenzia delle Entrate nella Circ. n. 26/E del 2004 evidenzia come ciò vale anche con

riferimento agli utili derivanti da partecipazioni non qualificate per i quali, in tal caso, non si applica la ritenuta.

Pertanto, il sostituto d’imposta deve applicare la ritenuta sulla parte degli utili eccedente il reddito già imputato

al socio. Al fine di determinare la parte di utili esclusa dall’applicazione della predetta ritenuta, gli intermediari

acquisiscono un’apposita dichiarazione dal contribuente interessato. Nella stessa deve essere indicato

l’ammontare del reddito del soggetto estero partecipato imputato direttamente allo stesso contribuente che,

conseguentemente, non deve essere sottoposto a ritenuta.

In merito al punto sub 2) si evidenzia che le disposizioni che regolano il diritto di interpello, già contenute nella

disciplina sulle Cfc, sono state attuate nell’ambito del Dm n. 429 del 2001.

Il diritto di interpello può essere esercitato, nel caso di specie, da qualsiasi soggetto possessore della

partecipazione, anche se diversa dalle partecipazioni di controllo e di collegamento, con le medesime modalità

previste dalla disciplina sulle Cfc (relazione governativa al Dlgs n. 344 del 2003).

Come si è detto – secondo le indicazioni dell’art. 5, comma 2, del Dm n. 429 del 2001 – può essere dimostrato,

tramite l’esercizio dell’interpello, che i redditi conseguiti dalle imprese estere sono prodotti in misura non

inferiore al 75 per cento in Stati o territori diversi da quelli a fiscalità privilegiata e ivi sottoposti integralmente a

tassazione ordinaria; non basta invece dimostrare, come si fa di norma per ottenere la disapplicazione della

disciplina Cfc, che la società estera svolge “effettiva attività industriale o commerciale, come sua principale

attività, nello Stato o territorio nel quale ha sede”. Ciò in quanto l’esenzione del 95 per cento del dividendo non

ha scopo agevolativi nensì quello di evitare la doppia imposizione economica dei dividendi (Cfr. Circ. Ag. Entrate

n. 26/E del 2004).

La produzione del reddito in territori diversi da quelli a fiscalità privilegiata ricorre qualora la società abbia

prodotto direttamente redditi di fonte estera, in misura non inferiore al 75 per cento del totale, tramite, ad

esempio, una stabile organizzazione o in virtù del possesso di cespiti immobiliari localizzati e sottoposti a

tassazione fuori dagli Stati o territori a fiscalità privilegiata. Al contrario, se i redditi della società sono formati,

anche totalmente, da utili da partecipazione ad essa attribuiti da una partecipata residente in un paese a fiscalità

non privilegiata, non può essere invocata l’esimente prevista dalla norma. Tali redditi, infatti, in quanto derivanti

da una fonte produttiva (il capitale) situata in un Paese a fiscalità privilegiata, devono considerarsi prodotti in

tale Paese non rilevando la circostanza che essi siano indirettamente riconducibili alla attività propria della

partecipata (Cfr. Ris. Ag. Entrate n. 18/E del 29 gennaio 2003).

Al fine di stabilire se il reddito è prodotto in uno dei Paesi a fiscalità privilegiata non inclusi nella white list ex art.

168-bis del Tuir (fino al 2008, inclusi nella black list–in merito si veda il commento all’art. 168-bis del Tuir), resta

in ogni caso ininfluente qualsiasi ipotesi di tassazione derivante dalla applicazione di ruling negativi volti a

modificare in peius – per volontà del contribuente – l’operatività di specifiche disposizioni previste in via

normativa. Lo Stato titolare della potestà impositiva deve, infatti, poter essere individuato sulla base di criteri

oggettivi legati alla specificità dell’ordinamento giuridico-tributario, e non di una scelta, eventualmente

revocabile, del contribuente (Cfr. Ris. Ag. Entrate n. 358/E del 19 dicembre 2002).

In sede di interpello occorre che si dimostri che i redditi imputati dalla società partecipata siano stati

regolarmente assoggetti a tassazione in un paese a fiscalità ordinaria non solo nell’anno, ma a decorrere

dall’inizio del periodo di possesso della partecipazione. Tale argomentazione, secondo quanto previsto

dall’Agenzia delle Entrate nella Circ. n. 26/E del 2004, trova fondamento nel rinvio che il comma 3, art. 89 del

Tuir, fa alle condizioni di cui all’art. 87, comma 1, lett. c), del Tuir – rilevanti ai fini della participation exemption.

6

In sede di applicazione della norma, con particolare riguardo alle ipotesi di partecipazioni indirette tramite

sub-holding, si rende necessario individuare, nel complesso degli utili distribuiti, quelli generati dalle

partecipate nel “paradiso”.

Per un corretto inquadramento del problema, l’Agenzia delle Entrate nella Circ. n. 28/E del 2006 evidenzia come

occorra tenere presente che la disposizione svolge, fondamentalmente, una funzione di chiusura del sistema

contro le triangolazioni sui dividendi che consentono ai soci di percepire utili provenienti dai paradisi fiscali

attraverso società intermedie, sostanzialmente interposte.

Ne consegue che – in presenza di partecipazioni in società residenti in paesi a fiscalità privilegiata

indirettamente detenute – il regime di integrale tassazione si rende applicabile ai soli utili che – in coerenza con

il dato testuale della disposizione - si possono considerare da esse “provenienti”.

Nelle ipotesi estreme di sub-holding intermedie qualificabili come mere conduit company, l’intero utile da esse

distribuito potrà infatti ritenersi generato nel paradiso fiscale in cui è localizzata la società operativa. Del pari,

sarà possibile individuare – ragionevolmente - la fonte degli utili erogati da holding statiche o da società che non

svolgono una effettiva attività economica, limitandosi alla mera detenzione delle partecipazioni.

I dividendi nazionali ed esteri per le persone fisiche in regime d’impresa e le società di persone

Il trattamento fiscale degli utili da partecipazione in società residenti e non residenti percepiti nell’esercizio di

imprese commerciali da persone fisiche e da società di persone è disciplinato dall’art. 59 del Tuir, il quale in

parte rinvia al disposto dell’art. 47 del Tuir che tratta della tassazione degli utili per i soggetti Irpef non in regime

d’impresa. In ogni caso, secondo quanto stabilito dall’art. 48 del Tuir, gli utili non costituiscono redditi di capitale,

bensì componenti del reddito d’impresa.

Viene stabilito che se il percettore è una società di persone o una persona fisica che detiene la partecipazione

nell’ambito della propria attività d’impresa, l’utile eventualmente erogato concorre alla formazione del reddito

d’impresa nella misura del 40 per cento. La percentuale del 40 per cento è elevata al 49,72 per cento per i

dividendi formati con utili prodotti (dalla società distributrice) a partire dall’esercizio successivo a quello in

corso al 31 dicembre 2007. Conseguentemente la non imponibilità passa dal 60% al 50,28%. La nuova

percentuali è contenuta nel decreto dell'Economia del 2 aprile 2008 ed è conseguente alla riduzione

dell’imposizione Ires. In merito si veda quanto detto trattando della tassazione degli utili distribuiti a persone

fisiche non in regime d’impresa.

Tale misura di imponibilità, a differenza di quanto previsto per le persone fisiche non imprenditori, si rende

applicabile sia agli utili relativi a partecipazioni qualificate sia a quelli derivanti dal possesso di partecipazioni

non qualificate considerato che il prelievo a titolo definitivo mediante impostata ritenuta secca (disciplinato

dall’art. 27 del Dpr n. 600 del 1973) opera solo con riguardo alle partecipazioni non qualificate detenute da

persone fisiche al di fuori dall’esercizio di attività d’impresa.

Per espressa previsione normativa (comma 2, art. 59 del Tuir) il meccanismo appena delineato per gli utili

derivanti dalla partecipazione al capitale o al patrimonio di società di capitali ed enti commerciali, trova

applicazione anche con riferimento:

- agli utili derivanti da contratti di associazione in partecipazione con apporto diverso da opere o servizi

(ex art. 109, comma 9 del Tuir) e agli strumenti finanziari; a tale proposito si rimanda a quanto detto trattando

di soggetti all’Ires e nel paragrafo a commento dell’art. 109 del Tuir;

- agli utili distribuiti nei casi di recesso, riduzione del capitale esuberante e liquidazione, nonché nei casi

di esclusione del socio e di riscatto delle azioni, sulla differenza tra somme percepite e prezzo pagato per

l’acquisto delle azioni o quote; in merito si evidenzia come nei casi previsti all’art. 47, commi 5 e 7 del Tuir

(ripartizione di riserve di capitale e recesso, esclusione, riscatto e riduzione del capitale esuberante o

liquidazione della società), per effetto del rinvio all’art. 87 contenuto nel comma 2, art. 58 del Tuir, si rendono

applicabili le modalità di tassazione previste per le plusvalenze dal medesimo art. 87, commi 6 e per rimando

all’art. 86, comma 5 bis, in capo ai soggetti Ires; a tale proposito si rimanda a quanto in merito detto a commento

dell’art. 87.

- agli utili di fonte estera.

La tassazione dei dividendi in entrata per le persone fisiche

Art. 47 – Utili da partecipazione - Tuir

1. Salvi i casi di cui all'art. 3, comma 3, lett. a), gli utili distribuiti in qualsiasi forma e sotto qualsiasi

7

denominazione dalle società o dagli enti indicati nell'art. 73, anche in occasione della liquidazione, concorrono

alla formazione del reddito imponibile complessivo limitatamente al 40 per cento del loro ammontare.

Indipendentemente dalla delibera assembleare, si presumono prioritariamente distribuiti l'utile dell'esercizio e

le riserve diverse da quelle del comma 5 per la quota di esse non accantonata in sospensione di imposta.

2. Le renumerazioni dei contratti di cui all'art. 109, comma 9, lett. b), concorrono alla formazione del reddito

imponibile complessivo nella stessa percentuale di cui al comma 1, qualora il valore dell'apporto sia superiore

al 5 per cento o al 25 per cento del valore del patrimonio netto contabile risultante dall'ultimo bilancio

approvato prima della data di stipula del contratto nel caso in cui si tratti di società i cui titoli sono negoziati in

mercati regolamentati o di altre partecipazioni; se l'associante determina il reddito in base alle disposizioni di

cui all'art. 66, gli utili di cui al periodo precedente concorrono alla formazione del reddito imponibile

complessivo dell'associato nella misura del 40 per cento, qualora l'apporto è superiore al 25 per cento della

somma delle rimanenze finali di cui agli articoli 92 e 93 e del costo complessivo dei beni ammortizzabili

determinato con i criteri di cui all'art. 110 al netto dei relativi ammortamenti. Per i contratti stipulati con

associanti non residenti, la disposizione del periodo precedente si applica nel rispetto delle condizioni indicate

nell'art. 44, comma 2, lett. a), ultimo periodo; ove tali condizioni non siano rispettate le remunerazioni

concorrono alla formazione del reddito per il loro intero ammontare.

3. Nel caso di distribuzione di utili in natura, il valore imponibile è determinato in relazione al valore normale

degli stessi alla data individuata dalla lett. a) del comma 2 dell'art. 109.

4. Nonostante quanto previsto dai commi precedenti, concorrono integralmente alla formazione del reddito

imponibile gli utili provenienti da società residenti in Stati o territori diversi da quelli di cui al decreto del

Ministro dell'economia e delle finanze emanato ai sensi dell'art. 168-bis, salvo i casi in cui gli stessi non siano già

stati imputati al socio ai sensi del comma 1 dell'art. 167 e dell'art. 168 o se ivi residenti sia avvenuta

dimostrazione, a seguito dell'esercizio dell'interpello secondo le modalità del comma 5, lett. b), dello stesso art.

167, del rispetto delle condizioni indicate nella lett. c) del comma 1 dell'art. 87. Le disposizioni di cui al periodo

precedente si applicano anche alle remunerazioni di cui all'art. 109, comma 9, lett. b), relative a contratti

stipulati con associanti residenti nei predetti Paesi o territori.

5. Non costituiscono utili le somme e i beni ricevuti dai soci delle società soggette all'imposta sul reddito delle

società a titolo di ripartizione di riserve o altri fondi costituiti con sopraprezzi di emissione delle azioni o quote,

con interessi di conguaglio versati dai sottoscrittori di nuove azioni o quote, con versamenti fatti dai soci a

fondo perduto o in conto capitale e con saldi di rivalutazione monetaria esenti da imposta; tuttavia le somme o il

valore normale dei beni ricevuti riducono il costo fiscalmente riconosciuto delle azioni o quote possedute.

6. In caso di aumento del capitale sociale mediante passaggio di riserve o altri fondi a capitale le azioni gratuite

di nuova emissione e l'aumento gratuito del valore nominale delle azioni o quote già emesse non costituiscono

utili per i soci. Tuttavia se e nella misura in cui l'aumento è avvenuto mediante passaggio a capitale di riserve o

fondi diversi da quelli indicati nel comma 5, la riduzione del capitale esuberante successivamente deliberata è

considerata distribuzione di utili; la riduzione si imputa con precedenza alla parte dell'aumento complessivo di

capitale derivante dai passaggi a capitale di riserve o fondi diversi da quelli indicati nel comma 5, a partire dal

meno recente, ferme restando le norme delle leggi in materia di rivalutazione monetaria che dispongono

diversamente.

7. Le somme o il valore normale dei beni ricevuti dai soci in caso di recesso, di esclusione, di riscatto e di

riduzione del capitale esuberante o di liquidazione anche concorsuale delle società ed enti costituiscono utile

per la parte che eccede il prezzo pagato per l'acquisto o la sottoscrizione delle azioni o quote annullate.

Articolo 27 - Ritenuta sui dividendi – Dpr 600/1973

1. Le società e gli enti indicati nelle lettere a) e b) del comma 1 dell'articolo 73 del testo unico delle imposte sui

redditi approvato con decreto del Presidente della Repubblica 22 dicembre 1986, n. 917, operano con obbligo di

rivalsa, una ritenuta del 12,50 per cento a titolo d'imposta sugli utili in qualunque forma corrisposti, anche nei

casi di cui all'articolo 47, comma 7, del predetto testo unico, a persone fisiche residenti in relazione a

partecipazioni non qualificate ai sensi della lettera c bis) del comma 1 dell'articolo 67 del citato testo unico n.

917 del 1986, non relative all'impresa ai sensi dell'articolo 65 del medesimo testo unico. La ritenuta di cui al

periodo precedente si applica alle condizioni ivi previste agli utili derivanti dagli strumenti finanziari di cui

all'articolo 44, comma 2, lettera a) e dai contratti di associazione in partecipazione di cui all'articolo 109, comma

9, lettera b), del predetto testo unico qualora il valore dell'apporto non sia superiore al 5 per cento o al 25 per

cento del valore del patrimonio netto contabile risultante dall'ultimo bilancio approvato prima della data di

stipula del contratto nel caso in cui si tratti rispettivamente di società i cui titoli sono negoziati in mercati

regolamentati o di altre partecipazioni. La ritenuta é applicata altresì dalle persone fisiche che esercitano

imprese commerciali ai sensi dell'articolo 55 del testo unico delle imposte sui redditi e dalle società in nome

collettivo e in accomandita semplice ed equiparate di cui all'articolo 5 del medesimo testo unico sugli utili

derivanti dai contratti di associazione in partecipazione previsti nel precedente periodo, corrisposti a persone

8

fisiche residenti; per i soggetti che determinano il reddito ai sensi dell'articolo 66 del predetto testo unico, in

luogo del patrimonio netto si assume il valore individuato nel comma 2 dell'articolo 47 del medesimo testo

unico.

1 bis. Nei casi di cui all'articolo 47, commi 5 e 7, del testo unico delle imposte sui redditi di cui al decreto del

Presidente della Repubblica 22 dicembre 1986, n. 917 la ritenuta prevista dai commi 1 e 4 si applica sull'intero

ammontare delle somme o dei valori corrisposti, qualora il percettore non comunichi il valore fiscalmente

riconosciuto della partecipazione.

2. In caso di distribuzione di utili in natura i singoli soci o partecipanti, per conseguirne il pagamento, sono

tenuti a versare alle società ed altri enti di cui alle lettere a) e b) del comma 1 dell'articolo 73 del predetto testo

unico, l'importo corrispondente all'ammontare della ritenuta di cui al comma 1, determinato in relazione al

valore normale dei beni ad essi attribuiti, quale risulta dalla valutazione operata dalla società emittente alla data

individuata dalla lettera a) del comma 2 dell'articolo 109 del citato testo unico.

3. La ritenuta è operata a titolo d'imposta e con l'aliquota del 27 per cento sugli utili corrisposti a soggetti non

residenti nel territorio dello Stato diversi dalle società ed enti indicati nel comma 3-ter, in relazione alle

partecipazioni, agli strumenti finanziari di cui all'articolo 44, comma 2, lettera a), del testo unico delle imposte

sui redditi, di cui al decreto del Presidente della Repubblica 22 dicembre 1986, n. 917, e ai contratti di

associazione in partecipazione di cui all'articolo 109, comma 9, lettera b), del medesimo testo unico, non

relative a stabili organizzazioni nel territorio dello Stato. [L'aliquota della ritenuta è ridotta al 12,50 per cento

per gli utili pagati ad azionisti di risparmio.] L'aliquota della ritenuta è ridotta all'11 per cento sugli utili

corrisposti ai fondi pensione istituiti negli Stati membri dell'Unione europea e negli Stati aderenti all'Accordo

sullo spazio economico europeo inclusi nella lista di cui al decreto del Ministro dell'economia e delle finanze

emanato ai sensi dell'articolo 168-bis del testo unico delle imposte sui redditi, di cui al decreto del Presidente

della Repubblica 22 dicembre 1986, n. 917. I soggetti non residenti, diversi dagli azionisti di risparmio, dai fondi

pensione di cui al periodo precedente e dalle società ed enti indicati nel comma 3-ter, hanno diritto al rimborso,

fino a concorrenza di un quarto della ritenuta, dell'imposta che dimostrino di aver pagato all'estero in via

definitiva sugli stessi utili mediante certificazione del competente ufficio fiscale dello Stato estero.

3 bis. I soggetti cui si applica l'articolo 98 del testo unico delle imposte sui redditi, di cui al decreto del

Presidente della Repubblica 22 dicembre 1986, n. 917 sono tenuti ad operare, con obbligo di rivalsa, la ritenuta

di cui ai commi 3 e 3-ter sulla remunerazione di finanziamenti eccedenti prevista dal citato articolo 98

direttamente erogati dal socio o da una sua parte correlata, non residenti nel territorio dello Stato. A fini della

determinazione della ritenuta di cui sopra, si computa in diminuzione la eventuale ritenuta operata ai sensi

dell'articolo 26 riferibile alla medesima remunerazione. La presente disposizione non si applica alla

remunerazione di finanziamenti eccedenti direttamente erogati dalle stabili organizzazioni nel territorio dello

Stato di soggetti non residenti.

3-ter. La ritenuta è operata a titolo di imposta e con l'aliquota dell'1,375 per cento sugli utili corrisposti alle

società e agli enti soggetti ad un'imposta sul reddito delle società negli Stati membri dell'Unione europea e negli

Stati aderenti all'Accordo sullo spazio economico europeo che sono inclusi nella lista di cui al decreto del

Ministro dell'economia e delle finanze emanato ai sensi dell'articolo 168-bis del testo unico delle imposte sui

redditi, di cui al decreto del Presidente della Repubblica 22 dicembre 1986, n. 917, ed ivi residenti, in relazione

alle partecipazioni, agli strumenti finanziari di cui all'articolo 44, comma 2, lettera a), del predetto testo unico e

ai contratti di associazione in partecipazione di cui all'articolo 109, comma 9, lettera b), del medesimo testo

unico, non relativi a stabili organizzazioni nel territorio dello Stato.

4. Sulle remunerazioni corrisposte a persone fisiche residenti relative a partecipazioni al capitale o al

patrimonio, titoli e strumenti finanziari di cui all'articolo 44, comma 2, lettera a), ultimo periodo, del testo unico

delle imposte sui redditi e a contratti di cui all'articolo 109, comma 9, lettera b), del medesimo testo unico, in cui

l'associante é soggetto non residente, non qualificati ai sensi della lettera c bis) del comma 1, dell'articolo 67 del

testo unico e non relativi all'impresa ai sensi dell'articolo 65 dello stesso testo unico, é operata una ritenuta del

12,50 per cento a titolo d'imposta dai soggetti di cui al primo comma dell'articolo 23 che intervengono nella loro

riscossione. La ritenuta é operata a titolo d'acconto:

a) sulla quota imponibile delle remunerazioni corrisposte da soggetti non residenti in relazione a partecipazioni

al capitale o al patrimonio, titoli e strumenti finanziari e a contratti di cui alla lettera c) del comma 1 dell'articolo

67 del citato testo unico, non relativi all'impresa ai sensi dell'articolo 65;

b) sull'intero importo delle remunerazioni corrisposte, in relazione a partecipazioni, titoli, strumenti finanziari e

contratti non relativi all'impresa ai sensi dell'articolo 65, da società ed enti residenti negli Stati o territori

diversi da quelli di cui al decreto ministeriale emanato ai sensi dell'articolo 168-bis del citato testo unico salvo

che la persona fisica dimostri al soggetto che interviene nella riscossione che, a seguito dell'esercizio di

interpello secondo le modalità del comma 5, lettera b), dello stesso articolo 167, sono rispettate le condizioni di

cui alla lettera c) del comma 1, dell'articolo 87 del citato testo unico. La disposizione del periodo precedente non

si applica alle partecipazioni, ai titoli e agli strumenti finanziari di cui all'articolo 44, comma 2, lettera a), ultimo

periodo, emessi da società i cui titoli sono negoziati nei mercati regolamentati. La ritenuta é, altresì, operata

9

sull'intero importo delle remunerazioni relative a contratti stipulati con associanti non residenti che non

soddisfano le condizioni di cui all'articolo 44, comma 2, lettera a), ultimo periodo.

4 bis. Le ritenute del comma 4 sono operate al netto delle ritenute applicate dallo Stato estero. In caso di

distribuzione di utili in natura si applicano le disposizioni di cui al comma 2.

5. Le ritenute di cui ai commi 1 e 4, primo periodo, non sono operate qualora le persone fisiche residenti e gli

associati in partecipazione dichiarino all'atto della percezione che gli utili riscossi sono relativi all'attività di

impresa o ad una partecipazione qualificata ai sensi della lettera c) del comma 1 dell'articolo 67 del citato testo

unico. Le ritenute di cui ai commi 1 e 4, sono operate con l'aliquota del 27 per cento ed a titolo d'imposta nei

confronti dei soggetti esenti dall'imposta sul reddito delle società.

6. Per gli utili corrisposti a soggetti residenti ed assoggettati alla ritenuta a titolo d'imposta o all'imposta

sostitutiva sul risultato maturato di gestione non si applicano le disposizioni degli articoli 5, 7, 8, 9 e 11, terzo

comma, della legge 29 dicembre 1962, n. 1745.

I dividendi nazionali

Nel caso di utili percepiti da persone fisiche per partecipazioni detenute al di fuori dell’esercizio dell’impresa, si

deve considerare che le modalità di tassazione differiscono, a seconda che si tratti di partecipazioni qualificate o

di partecipazioni non qualificate.

L’art. 47 del Tuir e l’art. 27, commi da 1 a 5 del Dpr n. 600 del 1973 prevedono infatti che:

- i dividendi da partecipazioni non qualificate sono soggetti a ritenuta secca del 12,50 per cento (20% dal 2012,

26% dal 1/7/2014);

- i dividendi da partecipazioni qualificate concorrono a formare il reddito imponibile, nella misura del 40 per

cento (49,72 dal 2008) del loro ammontare.

La misura del 60 per cento di esenzione è stata ridotta al 50,28 per cento per i dividendi formati con utili

prodotti (dalla società distributrice) a partire dall’esercizio successivo a quello in corso al 31 dicembre 2007. Si

tratta degli effetti conseguenti alla riduzione dell’aliquota Ires e l’aumento della quota imponibile dei dividendi

percepiti e delle plusvalenze realizzate da persone fisiche.

Corrispondentemente, per imprenditori individuali residenti, Snc e Sas residenti, la percentuale esente degli utili

e proventi corrisposti da soggetti Ires, residenti o no è del 50,28 per cento.

Le nuove percentuali si applicano ai dividendi formati con utili prodotti (dalla società distributrice) a partire

dall'esercizio successivo a quello in corso al 31 dicembre 2007.

Secondo la relazione illustrativa al Dm 2 aprile 2008 (punto 7): “La diversa misura di concorrenza alla formazione

del reddito applicabile agli utili prodotti sino all’esercizio in corso al 31 dicembre 2007 e agli utili prodotti

successivamente al suddetto esercizio, ha reso necessario introdurre una presunzione che consenta di regolare il

criterio di “uscita” degli utili prodotti”. Pertanto, il decreto prevede che “a partire dalle delibere di distribuzione

successive a quella avente ad oggetto l’utile d’esercizio in corso al 31 dicembre 2007, agli effetti della tassazione del

soggetto partecipante, i dividendi distribuiti si considerano prioritariamente formati con utili prodotti dalla

società o ente partecipato fino a tale esercizio”.

Assonime ha sostenuto che, in coerenza con il principio per il quale “il socio non deve subire aggravi impositivi

fintantoché i dividendi percepiti corrispondano nel quantum a utili tassati in capo alla società partecipata con

un’aliquota d’imposta più elevata (nella specie, con l’aliquota Ires del 33 per cento)”, nel caso in cui le riserve di

utili vengano utilizzate per finalità diverse dalla loro distribuzione, l’ordine dovrebbe essere «esattamente

inverso rispetto a quello stabilito per le distribuzioni, in modo che, in sede di distribuzione, possa trovare piena

applicazione in capo al socio il regime fiscale all’uopo espressamente previsto” (Cfr. Circolare 30 maggio 2008, n.

37).

Deve, infatti, applicarsi il “principio di copertura” (Cfr. Assonime, circolare n. 50 del 10 maggio 1984, pagina 33,

riferita all'abrogata “maggiorazione di conguaglio” - circolare richiamata dalla Circolare 37/2008, pagina 13),

secondo cui il socio non deve subire aggravi impositivi fintantoché i dividendi percepiti corrispondano nel

quantum a utili tassati in capo alla società partecipata con un'aliquota d'imposta più elevata (nella specie, con

l'aliquota Ires del 33 per cento).

Il principio trova, ad esempio, applicazione in caso di utilizzo delle riserve di utili:

- per la copertura di perdite;

- per l'annullamento di azioni proprie;

- per la ricostituzione delle riserve di capitale e di utili a seguito di operazioni di fusione o scissione;

- per la rettifica di attività o passività in conseguenza della prima applicazione dei principi contabili

internazionali.

In tal senso si è espressa la norma di comportamento n. 173 dell’Associazione Italiana dottori commercialisti.

10

L’art. 2, co. 6 del Dl 138/2011 ha previsto che a decorrere dal 2012 (dividendi percepiti dal 1 gennaio 2012),

l’aliquota ordinaria della ritenuta ovvero dell’imposta sostitutiva applicata alle rendite finanziarie di persone

fisiche, enti non commerciali e società semplici (ossia, agli interessi, premi e altri proventi di cui all’art. 44, TUIR

e ai redditi diversi di cui all’art. 67, comma 1, lett. da c-bis) a c-quinquies), TUIR) è aumentata nella misura del

20%. In particolare a seguito delle modifiche in esame gli utili/plusvalenze derivanti da partecipazioni non

qualificate in luogo dell’attuale 12,5% saranno assoggettate al 20%, la ritenuta operata sugli interessi attivi

bancari passa dall’attuale 27% alla nuova aliquota del 20%.

Successivamente L’art. 2 del DL 24.4.2014, n. 66 – c.d. Decreto Renzi ha previsto che a decorrere dall’1.7.2014 è

stabilita nella misura pari al 26% (al posto del 20%), per quanto qui di interesse, l’aliquota della ritenuta sui

dividendi e l’imposta sostitutiva sul capital gain della partecipazioni non qualificate.

Nello specifico ha previsto che è stabilita nella misura pari al 26% l’aliquota della ritenuta ovvero dell’imposta

sostitutiva applicabile alle rendite finanziarie di persone fisiche, enti non commerciali e società semplici, ossia:

agli interessi, premi e altri proventi di cui all’art. 44, TUIR;

ai redditi diversi di cui all’art. 67, comma 1, lett. da c-bis) a c-quinquies), TUIR.

Non invece oggetto di modifiche la tassazione riferita agli utili e plusvalenze relativi a partecipazioni qualificate.

La nuova aliquota del 26% è applicabile ai dividendi e proventi assimilati percepiti dall’1.7.2014.

Le minusvalenze, le perdite o i differenziali negativi delle partecipazioni non qualificate possono essere dedotti

dalle relative plusvalenze / redditi diversi realizzati successivamente al 30.6.2014, per una quota pari al:

48,08% del loro ammontare se realizzati fino al 31.12.2011;

76,92% del loro ammontare se realizzati dall’1.1.2012 al 30.6.2014.

11

La distinzione tra partecipazioni qualificate e partecipazioni non qualificate è prevista dall’ 67, comma 1,

lett. c) e c-bis), del Tuir.

Viene detto che costituiscono partecipazioni qualificate le partecipazioni consistenti in azioni (diverse dalle

azioni di risparmio) o partecipazioni al capitale o al patrimonio di società di persone o di capitali (oppure titoli

che danno diritto all’acquisto delle predette partecipazioni) qualora attribuiscano al detentore una percentuale

di diritti di voto esercitabili nell’assemblea ordinaria superiore al 20 per cento (2 per cento in caso di

partecipazioni in società quotate) o, alternativamente, una partecipazione al capitale o al patrimonio superiore al

25 per cento (5 per cento in caso partecipazioni in società quotate).

Dalla lettura dell’art. 27 del DpR n. 600 del 1973, si evince che la società erogante è di norma tenuta ad operare

12

la ritenuta a titolo di imposta sostitutiva sugli utili erogati, con presunzione generale che tali utili siano

relativi a partecipazioni non qualificate.

Sono invece i soci, qualora non in possesso dei requisiti richiesti dal comma 1, art. 27 del Dpr n. 600 del 1973, a

dover comunicare la mancanza dei suddetti requisiti alla società erogante, all’atto della percezione degli utili.

È da notare come il comma 5 dell’art. 27 del DpR n. 600 del 1973 dica solamente che la comunicazione di

possesso dei requisiti deve essere effettuata al momento della percezione degli utili, ma non chiarisce il

momento temporale cui il socio deve fare riferimento per la verifica della sussitenza di tali requisiti.

A tal fine, si evidenzia come la norma, parlando di “utili corrisposti in relazione a partecipazioni non qualificate”,

stabilisce uno stretto collegamento tra l’ammontare di utili distribuiti e l’entità della partecipazione che ne ha

permesso la percezione.

Dato che hanno diritto alla percezione dei dividendi i soggetti che risultano soci al momento del pagamento dei

medesimi (in merito si veda l’art. 4 della Legge n. 1745 del 1962), e che pertanto la partecipazione che ha

generato la percezione degli utili è quella detenuta alla data della percezione medesima, sembra di poter

affermare che la data cui il socio deve fare riferimento per stabilire se il dividendo sia relativo ad una

partecipazione qualificata o meno (e, quindi, per decidere se effettuare o meno la comunicazione di cui al comma

5, art. 27 del DpR n. 600 del 1973) è quella in cui percepisce il dividendo, a nulla rilevando la consistenza

precedente e le mutazioni successive.

Continuano a concorrere alla formazione del reddito, in quanto non assoggettabili alla ritenuta alla fonte di cui

all’art. 27 del DpR n. 600 del 1973, gli utili percepiti da società semplici ed equiparate residenti nel territorio

dello Stato, in relazione a partecipazioni qualificate e non qualificate in società italiane ed estere. Tali utili

concorrono a formare il reddito imputato per trasparenza al socio per il 49,72% per cento del loro ammontare.

Il regime illustrato non si applica solo nei confronti di utili derivanti dalla partecipazione al capitale o al

patrimonio di società di capitali ed enti commerciali; per espressa previsione contenuta agli artt. 44 e 47 del

Tuir, tale regime trova applicazione anche con riferimento:

- agli utili derivanti da contratti di associazione in partecipazione con apporto diverso da quello di opere e servizi

– ex art. 109, comma 9 del Tuir;

- alla remunerazione degli strumenti finanziari;

- agli utili distribuiti nei casi di recesso, riduzione del capitale esuberante e liquidazione, nonché nei casi di

esclusione del socio e di riscatto delle azioni, sulla differenza tra somme percepite e prezzo pagato per l’acquisto

delle azioni o quote;

- agli utili di fonte estera.

Per i contratti di associazione in partecipazione e cointeressenza con apporto diverso da quello di opere e

servizi – ex art. 109, comma 9 del Tuir), l’esclusione dalla base imponibile del 60 per cento sia applica

limitatamente ai casi in cui il valore dell’apporto di capitale sia superiore al 5 per cento o al 25 per cento del

valore del patrimonio netto contabile risultante dall’ultimo bilancio approvato prima della data di stipula del

contratto, a seconda che si tratti di società i cui titoli sono negoziati in mercati regolamentati o di altre

partecipazioni.

Qualora, invece, gli apporti di capitale non siano superiori alle predette percentuali, l’art. 27, comma 1, del Dpr n.

600 del 1973, prevede l’applicazione della ritenuta alla fonte del 12,50 per cento (20% dal 2012, 26% dal

1/7/2014) a titolo d’imposta calcolata sul 100 per cento dei relativi utili (art. 47, comma 2 del Tuir).

Gli strumenti finanziari, sono assimilati alle azioni qualora rispettino le condizioni di cui all’art. 44, comma 2,

lett. a), del Tuir come risultano dopo la modifica apportata dal Dlgs n. 247 del 2005, , vale a dire qualora la loro

remunerazione sia costituita totalmente dalla partecipazion ai risultati economici della società emittente o di

altre società appartenenti allo stesso gruppo o all’affare in relazione al quale i titoli e gli strumenti finanziari

sono stati emessi.

Al riguardo, si precisa che, a norma dell’art. 67, comma 1, lett. c) e c-bis):

- sono assimilati alle partecipazioni qualificate gli strumenti che rappresentano complessivamente una

partecipazione al patrimonio superiore al 5 o al 25 per cento, rispettivamente, secondo che si tratti o meno di

società i cui titoli sono negoziati in mercati regolamentati;

- sono assimilati alle partecipazioni non qualificate gli strumenti finanziari che rappresentano una

partecipazione al patrimonio non superiore alle predette percentuali.

- sono sempre assimilabili alle partecipazioni qualificate gli strumenti finanziari che non rappresentano una

partecipazione al patrimonio.

Per una trattazione organica, anche con riferimento ai rapporti con soggetti esteri, si rimanda a quanto detto in

merito nel paragrafo a commento dell’art. 109 del Tuir.

I dividendi esteri

13

L’art. 44, comma 2, lett. a) del Tuir, come risulta dopo la modifica apportata dal Dlgs n. 247 del 2005 prevede che

le partecipazioni e strumenti finanziari emessi da soggetti non residenti sono assimilati alle azioni solo se

presentano queste caratteristiche:

- la relativa remunerazione è costituita esclusivamente da una partecipazione ai risultati economici della società

emittente, di società appartenenti allo stesso gruppo o di un affare;

- questa remunerazione è totalmente indeducibile dal reddito della società emittente secondo le regole vigenti

nel Paese estero di residenza.

In proposito la Circ. dell’Agenzia delle Entrate n. 4/E del 2006 precisa che:

- questi requisiti debbano sussistere sia per gli strumenti finanziari esteri, sia per le vere e proprie partecipazioni

al capitale o al patrimonio di società estere;

- non sia più richiesto che i titoli rappresentino una partecipazione al patrimonio della società. Pertanto,

l'assimilazione ora si applica anche a strumenti di debito sempreché siano rispettati i requisiti citati;

- la partecipazione ai risultati economici debba essere effettiva (così come per i titoli italiani); non è sufficiente

che la remunerazione sia solo parametrata agli utili della società né tantomeno che sia collegata esclusivamente a

parametri finanziari (per esempio l'andamento di un indice, di prezzi o di valori di titoli azionari e

obbligazionari) ovvero a parametri diversi dai risultati economici di un'impresa o di un affare.

La norma prevede che l'indeducibilità dal reddito dell'emittente estero debba risultare da una dichiarazione

dell'emittente stesso ovvero da altri elementi certi e precisi.

L’Agenzia delle Entrate nella Circ. n. 4/E del 2006 afferma che può valere una semplice attestazione della società

emittente senza la necessità che sia asseverata dall'autorità fiscale estera, così come possono essere validamente

utilizzate le dichiarazioni dei redditi o altra documentazione fiscale del soggetto estero, nonché un'attestazione

dell'indeducibilità fornita dall'autorità fiscale estera o da istituzioni riconosciute dalle autorità pubbliche: ad

esempio, mercati istituiti, organizzati e disciplinati da disposizioni adottate o approvate dalle competenti

autorità in base alle leggi in vigore nello Stato in cui questi mercati hanno sede o information provider di

qualificata esperienza.

In mancanza della dichiarazione di parte o di altra documentazione prodotta dall'emittente o delle predette

attestazioni, l'indeducibilità delle remunerazioni delle azioni e degli strumenti finanziari esteri può essere

dimostrata attraverso l'esistenza di disposizioni vigenti nello Stato estero di residenza dell'emittente che

statuiscono in modo inequivocabile questa non deducibilità.

Viene precisato che per l'applicazione della ritenuta alla fonte a titolo d'imposta del 12,5 per cento (20% dal

2012, 26% dal 1/7/2014) alle persone fisiche non imprenditori, in relazione a partecipazioni non qualificate la

documentazione deve essere richiesta dal sostituto d'imposta che interviene nella riscossione di utili e

remunerazioni di fonte estera. Solo in mancanza di un intermediario oppure qualora le remunerazioni di fonte

estera siano percepite direttamente all'estero, è il contribuente che deve richiedere e conservare questa

documentazione.

Verificata l’assimilazione, si ha che le partecipazioni non qualificate in società estere detenute da persone

fisiche residenti al di fuori dell’esercizio sono soggette alla ritenuta alla fonte a titolo d'imposta del 12,50 per

cento (20% dal 2012, 26% dal 1/7/2014) prevista per gli utili di fonte italiana (art. 27 comma 4 del Dpr n. 600

del 1973).

In mancanza di un intermediario ovvero qualora l’utile di fonte estera sia percepito direttamente all’estero, il

contribuente è tenuto a includerle nella dichiarazione dei redditi e ad autoliquidare l'imposta sostitutiva del

12,50 per cento (20% dal 2012, 26% dal 1/7/2014) ai sensi dell'art. 18 del Tuir (corrispondente al previgente

art. 16-bis del Tuir), ossia dell’imposta dovuta con la stessa misura prevista per la ritenuta a titolo d’imposta che

sarebbe stata applicata qualora fosse intervenuto il sostituto d’imposta.

Sono invece inclusi nel reddito complessivo imponibile ai fini dell’Irpef gli utili percepiti al di fuori dell’esercizio

dell’impresa da persone fisiche residenti, in relazione a partecipazioni qualificate in società estere, con la

particolarità, però, che al momento della corresponsione sono soggetti a una ritenuta a titolo di acconto del 12,50

per cento (20% dal 2012, 26% dal 1/7/2014) (art. 27 del Dpr n. 600 del 1973). Tale ritenuta è applicata sulla

quota imponibile degli utili, ossia sul 49,72 per cento del loro ammontare al netto delle ritenute eventualmente

applicate nello Stato estero.

La ritenuta, sia a titolo d’imposta che a titolo d’acconto si applica sul c.d. “netto frontiera”, ossia sull’importo dei

dividendi al netto delle imposte applicate nello Stato estero di residenza. Ciò rappresenta un’importante novità,

considerato che, come accennato, sulla base della previgente formulazione della norma, la ritenuta del 12,50 per

cento (20% dal 2012, 26% dal 1/7/2014) a titolo d’acconto doveva essere applicata dal sostituto d’imposta

intervenuto nella riscossione sull’importo dei dividendi al lordo dell’eventuali ritenute applicate nello Stato di

residenza della società emittente. Al riguardo, si precisa che per “netto frontiera” si deve intendere l’importo

effettivamente corrisposto al beneficiario finale.

Pertanto, nell’eventualità che i dividendi abbiano scontato nel Paese della fonte, sulla base della relativa

normativa interna, un prelievo in misura superiore rispetto all’aliquota prevista, ad esempio, dalla Convenzione

14

contro le doppie imposizioni stipulate dall’Italia, la base imponibile della ritenuta di cui al comma 4, art. 27 del

Dpr n. 600 del 1973, deve essere decurtata dell’intero importo delle imposte subite nello Stato estero.

Tuttavia, in caso di utili relativi a partecipazioni non qualificate assoggettati a ritenuta alla fonte a titolo

d’imposta, qualora il contribuente ottenga dall’Autorità fiscale estera il recupero della differenza tra le

imposte effettivamente subite e l’aliquota convenzionale, la predetta differenza deve essere assoggettata a

tassazione in qualità di dividendo con le stesse modalità previste per gli utili di fonte estera (ritenuta da parte del

sostituto d’imposta ovvero, autoliquidazione dell’imposta in sede di presentazione della dichiarazione dei redditi

ai sensi dell’art. 18 del Tuir).

Per contro, nel caso di utili relativi a partecipazioni qualificate, questi concorreranno alla formazione del reddito

imponibile al lordo di tutte le imposte estere eventualmente applicate, con la possibilità di scomputo della sola

aliquota convenzionale, mentre l’eventuale eccedenza non potrà che essere richiesta all’Amministrazione fiscale

dello Stato estero e in caso di ottenimento non dovrà essere nuovamente assoggettata a tassazione.

Con riferimento agli utili relativi a partecipazioni qualificate, la ritenuta si applica sul 40 per cento (49,72 dal

2008) dell’importo già al netto delle ritenute applicate all’estero.

UN ESEMPIO

Ad esempio, in caso di utile deliberato dalla società emittente pari a 100, con 20 di ritenute estere, la ritenuta

del 26 per cento deve applicarsi sull 49,72 per cento di 80, vale a dire su 39,78.

In caso di beni in natura, il comma 4 dell’art. 27 del Dpr n. 600 del 1973, rende espressamente applicabile ai

dividendi di fonte estera la valutazione (al valore normale) prevista per i dividendi di fonte italiana. Al riguardo,

si ritiene che, in mancanza della valutazione del valore normale dei beni attribuiti da parte della società estera, il

percettore possa comunicare tale valore al sostituto d’imposta che interviene nella riscossione degli utili,

fornendo apposita autocertificazione redatta in forma libera.

Allo stesso modo, l’art. 27, comma 4 del Dpr n. 600 del 1973, con riferimento agli utili derivanti da contratti di cui

all’art. 109, comma 9, lett. b), del Tuir, ossia di associazione in partecipazione e cointeressenza, conclusi con

società estere ed aventi le medesime caratteristiche di quelli stipulati con società residenti nel territorio dello

Stato, il regime fiscale applicabile è quello dell’applicazione della ritenuta alla fonte a titolo d’imposta del 12,50

per cento (20% dal 2012) qualora tali contratti siano assimilabili alle partecipazioni non qualificate, ossia se il

valore dell’apporto non sia superiore al 5 o al 25 per cento del patrimonio netto contabile della società.

In caso di superamento di dette percentuali, invece, si rende applicabile la parziale esclusione da tassazione

accordata sugli utili da partecipazioni qualificate. Anche in questo caso, sulla parte imponibile degli utili

corrisposti all’associato si rende applicabile la ritenuta a titolo d’acconto del 12,50 per cento (20% dal 2012,

12,5% dal 1/7/2014).

Remunerazioni (*) corrisposte da società estere white list ex art. 168-bis del Tuir (fino al 2008, non black

list)

Remunerazioni di tipo non qualificato

Ritenuta del 12,50 (20% dal 2012, 26% dal 1/7/2014)

per cento a titolo d'imposta sul 100 per cento, al

netto delle ritenute applicate all'estero

Remunerazioni di tipo qualificato

Ritenuta del 12,50 (20% dal 2012, 26% dal 1/7/2014)

per cento a titolo d'acconto sul 49,72 per cento, al

netto delle ritenute applicate all'estero

(*)Remunerazioni relative a partecipazioni al capitale o al patrimonio, titoli e strumenti finanziari e a contratti di

associazione in partecipazione e cointeressenza indeducibili nella determinazione del reddito del soggetto

emittente. Per i contratti di associazione in partecipazione e cointeressenza si prescinde dalla circostanza che i

titoli dell'associante siano o meno negoziati.

Partecipazione non qualificata

Una persona fisica detiene una partecipazione non qualificata in una so cietà estera. La ritenuta prevista

dalla normativa del Paese estero è pari al 30% mentre la convenzione con l'Italia prevede una ri tenuta

massima del 15%. E’ presente un intermediario che interviene nella riscossione.

Paese estero

Dividendo deliberato

Ritenuta convenzionale (15%)

Ritenuta applicata (30%)

Dividendo in uscita

ITALIA

10.000

1.500

3.000

7.000

15

Dividendo in entrata (netto frontiera)

Ritenuta a titolo imposta (20%)

7.000

1.400

Dividendo netto

5.600

Partecipazione non qualificata

Una persona fisica detiene una partecipazione non qualificata in una società estera. La ritenuta prevista

dalla normativa del Paese estero è pari al 30% mentre la convenzione con l'Italia prevede una ri tenuta

massima del 15%. E’ presente un intermediario che interviene nella riscossione.

Paese estero

Dividendo deliberato

Ritenuta convenzionale (15%)

Ritenuta applicata (30%)

Dividendo in uscita

ITALIA

Dividendo in entrata (netto frontiera)

Ritenuta a titolo imposta (26%)

Dividendo netto

10.000

1.500

3.000

7.000

7.000

1.820

5.180

Se non interviene un intermediario nella riscossione, l'art. 18 DPR 917/1986 stabilisce che i redditi di

capitale corrisposti da soggetti non residenti sono soggetti ad una imposta sostitutiva che si applica con la

stessa aliquota prevista per la ritenuta a titolo di imposta. In questi casi non è possibile optare per la

tassazione ordinaria e scomputare un credito a fronte delle imposte pagate all'estero.

Il contribuente dovrà versare una imposta sostitutiva pari al 20% di 7.000 e compilare un apposito rigo

della dichiarazione dei redditi.

Partecipazione qualificata

Una persona fisica detiene una partecipazione qualificata in una società estera. La ritenuta previ sta dalla

normativa del Paese estero è pari al 30% mentre la convenzione con l'Italia prevede una ritenuta massima

del 15%. E’ presente un intermediario che interviene nella riscossione.

Paese estero

Dividendo deliberato

10.000

Ritenuta convenzionale (15%)

1.500

Ritenuta applicata (30%)

3.000

Dividendo in uscita

7.000

ITALIA

Dividendo in entrata (netto frontiera)

7.000

Percentuale

49,72%

Quota imponibile ritenuta

3.480,4

Ritenuta acconto (20%)

867,08

Quota imponibile IRPEF

4.972

Irpef (43%)

2.138

Credito imposta (*)

745,8

Dividendo netto

5.607,8

(*)L'art. 165, co. 10, DPR 917/1986 prevede che se il reddito prodotto all'estero concorre parzialmente

alla formazione del reddito complessivo, anche l'imposta estera va ridotta in misura corrispon dente.

Partecipazione qualificata

Una persona fisica detiene una partecipazione qualificata in una società estera. La ritenuta previ sta dalla

normativa del Paese estero è pari al 30% mentre la convenzione con l'Italia prevede una ri tenuta massima

del 15%. E’ presente un intermediario che interviene nella riscoss ione.

Paese estero

16

Dividendo deliberato

10.000

Ritenuta convenzionale (15%)

1.500

Ritenuta applicata (30%)

3.000

Dividendo in uscita

7.000

ITALIA

Dividendo in entrata (netto frontiera)

7.000

Percentuale

49,72%

Quota imponibile ritenuta

3.480,4

Ritenuta acconto (26%)

904,09

Quota imponibile IRPEF

4.972

Irpef (43%)

2.138

Credito imposta (*)

745,8

Dividendo netto

5.607,8

(*)L'art. 165, co. 10, DPR 917/1986 prevede che se il reddito prodotto all'estero concorre parzial mente

alla formazione del reddito complessivo, anche l'imposta estera va ridotta in misura corrispondente .

La C.M. 16.6.2004 n. 26/E ha precisato che «in caso di utili relativi a partecipazioni non qualificate assoggettati a

ritenuta alla fonte a titolo d'imposta, qualora il contribuente ottenga dall'Autorità fiscale estera il recupero

della differenza tra le imposte effettivamente subite e l'aliquota convenzionale, la predetta differenza deve

essere assoggettata a tassazione in qualità di dividendo con le stesse modalità previste per gli utili di fonte estera».

Nel caso di partecipazioni qualificate, il rimborso della quota di ritenuta eccedente la misura convenzionale «non

dovrà essere nuovamente assoggettata a tassazione».

Riprendendo gli esempi sopra.

Dividendo netto

Eccedenza ritenuta

Ritenuta a titolo imposta (20%)

Rimborso netto

Dividendo finale

Non qualificata

5.600

1.500

300

1.200

6800

Qualificata

5.607

1.500

Dividendo netto

Eccedenza ritenuta

Ritenuta a titolo imposta (26%)

Rimborso netto

Dividendo finale

Non qualificata

5.600

1.500

390

1.110

6.710

Qualificata

5.607

1.500

7.107

7.107

I dividendi da paesi black list

L’art. 47, comma 4 del Tuir prevede che siano tassati integralmente i dividendi provenienti da società residenti

in Paesi no white list ex art. 168-bis del Tuir (fino al 2008, “black list” - Dm del 21 novembre 2001), salvo nel caso

in cui:

1)

i redditi siano già stati imputati – a causa della disciplina delle Cfc (artt. 167 e 168 del Tuir) – “al socio” o

2)

si sia ottenuto un “interpello favorevole”.

A queste si aggiungono le partecipazioni emesse da società con azioni negoziate in mercati regolamentati.

La parziale esclusione in Italia degli utili di fonte estera presuppone infatti che che tali utili abbiano scontato una

imposizione congrua nel territorio in cui sono stati prodotti; se questo non accade, l’utile è tassato integralmente

nel Paese del percettore al fine di evitare salti d’imposta.

In merito al punto sub 1) si evidenzia come non concorrano alla formazione del reddito imponibile, gli utili

distribuiti fino a concorrenza della quota di reddito della società partecipata già attribuito al socio residente in

17

proporzione alla partecipazione da esso detenuta e assoggettato a tassazione separata ai sensi degli artt. 167 e