LA NUOVA TASSAZIONE DELLE

RENDITE FINANZIARIE

Dott. Filippo Fornasiero

Con il decreto legge 66/2014 dal

1°luglio l’aliquota che colpisce le

rendite finanziarie sale dal 20% al 26%

L’ aumento riguarderà gli interessi maturati nei:

Conti correnti bancari e postali

Conti deposito

i dividendi, le cedole ed ogni altro provento

derivante da:

Obbligazioni bancarie e societarie

Azioni

Partecipazioni societarie

La tassazione dei dividendi e delle plusvalenze

derivanti da partecipazioni societarie varia a

seconda che la partecipazione sia qualificata o

non qualificata.

La partecipazione è qualificata in una società non

quotata quando rappresenta una percentuale

superiore:

-al 20% dei diritti di voto esercitabili in assemblea

ordinaria ovvero superiore al 25% del capitale o

del patrimonio sociale.

Nelle società quotate si ha quando rappresenta

una percentuale superiore:

-al 2% dei diritti di voto esercitabili in assemblea

ordinaria oppure superiore al 5% del capitale o

del patrimonio sociale.

• I dividendi e le plusvalenze in caso di cessione

di partecipazioni qualificate concorrono alla

formazione del reddito imponibile per il

49,72% del loro ammontare.

• I dividendi e le plusvalenze in caso di cessione

di partecipazioni non qualificate sono soggette

a tassazione con aliquota del 26% sull’intero

ammontare.

La manovra non riguarderà:

titoli di Stato ( BOT, BTP e titoli equiparati)

Titoli di Stato di Paesi inclusi nella ‘White List’

per i quali esistono accordi di libero scambio

di informazioni fiscali

Prelievo fiscale resta del 12,5%

Elenco paesi ‘White list’ aggiornato

Algeria

Argentina

Australia

Austria

Bangladesh

Belgio

Bielorussia

Brasile

Bulgaria

Canada

Cina

Cipro

Corea del Sud

Costa d’Avorio

Croazia

Danimarca

Ecuador

Egitto

Emirati Arabi

Uniti

Estonia

Federazione

Russa

Filippine

Finlandia

Francia

Germania

Giappone

Grecia

India

Indonesia

Irlanda

Islanda

Israele

Yugoslavia

Kazakistan

Kuwait

Lettonia

Lituania

Lussemburgo

Macedonia

Malta

Marocco

Mauritius

Messico

Norvegia

Nuova Zelanda

Paesi Bassi

Pakistan

Polonia

Portogallo

Regno Unito

Repubblica

Ceca

Repubblica

Slovacca

Romania

Singapore

Slovenia

Spagna

Sri Lanka

Stati Uniti

Sud Africa

Svezia

Tanzania

Thailandia

Trinidad e

Tobago

Tunisia

Turchia

Ucraina

Ungheria

Venezuela

Vietnam

Zambia

I fondi d’investimento

• I fondi comuni d’investimento sono forme di

investimento collettivo che impiegano i

capitali raccolti dai risparmiatori.

• Attraverso la sottoscrizione di quote di

partecipazione

al

fondo

comune,

i

risparmiatori possono diversificare il proprio

investimento frazionando il rischio.

• Gli organismi di investimento collettivo del

risparmio

(OICR)

sono

istituti

di

intermediazione finanziaria e sono le SGR e le

SICAV.

• Le società di gestione di risparmio (SGR)

svolgono in via esclusiva l’attività di

promozione e di gestione di fondi comuni di

investimento.

• Le società d’investimento a capitale variabile

(SICAV) sono società per azioni il cui oggetto

sociale

esclusivo

è

rappresentato

dall’investimento collettivo delle risorse

finanziarie raccolte presso il pubblico

mediante l’emissione di proprie azioni.

Fiscalità dei fondi d’investimento

I proventi periodici e le plusvalenze derivanti da

fondi comuni d’investimento, SGR e SICAV

sono tassati nella misura del 26% all’atto

dell’effettiva realizzazione ‘per cassa’ vale a dire

quando vengono liquidate le quote o quando il

fondo distribuisce i proventi.

La parte di rendimenti derivante dall’investimento

in titoli di stato o equivalenti è tassata al 12,5%

mentre la restante parte impiegata in altre

obbligazioni subisce l’aumento di aliquota al 26%.

Polizze assicurative

La nuova tassazione riguarderà anche le polizze

assicurative ad alto contenuto finanziario come

le unit e index linked.

le unit linked sono collegate al valore di un

fondo d’investimento, così il rendimento della

polizza è legato al rendimento del fondo.

le index linked sono polizze legate ad un

particolare indice di borsa o ad un paniere di

titoli azionari.

I rendimenti generati dagli investimenti

assicurativi sono tassati al momento dell’incasso

del capitale, che avviene in caso di rimborso alla

scadenza naturale del contratto oppure a

seguito di riscatto.

La

parte

di

rendimenti

derivante

dall’investimento in titoli di stato o equivalenti è

tassata al 12,5% mentre la restante parte

impiegata in altre obbligazioni subisce l’aumento

di aliquota al 26%.

Fondi pensione

• Sale dall’11% al 11,5% la tassazione delle

rendite dei fondi di previdenza complementari

• Non aumenta la tassazione dal 20% al 26% per

le rendite finanziarie delle casse di previdenza

dei professionisti.

• Entro il 2015 la tassazione di casse e previdenza

complementare saranno armonizzati

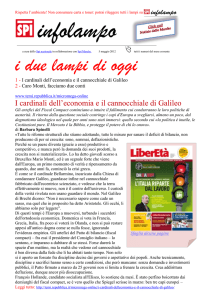

La tassazione delle rendite finanziarie

in Europa

L’innalzamento dell’aliquota sulle rendite

finanziarie al 26% rappresenta un allineamento

alla tassazione degli altri Paesi europei dove

l’aliquota media è pari al 25%.

34,50%

35%

30%

28%

27%

26,375%

26%

25%

20%

15%

10%

5%

0%

REGNO UNITO SPAGNA GERMANIA FRANCIA

ITALIA

E’ necessario però fare una distinzione tra:

• Redditi da capitale (interessi e dividenti)

• Capital gain (plusvalenze)

La tassazione risulta essere differente a seconda

della rendita finanziaria.

*26% dal 01.07.2014

** varia in base al reddito

***se gli interessi derivano da depositi in banche tedesche o istituzioni finanziarie è prevista una

ritenuta del 25%

****la ritenuta non è applicata se il pacchetto azionario è superiore al 5% e sia detenuto per

almeno 12 mesi

• Nel Regno Unito l’aliquota sul capital gain è

stata elevata dal 18% al 28% ma resta al 18%

per colore che dichiarano un reddito inferiore

a 35mila sterline annue.

• In Spagna è stato introdotto un criterio

progressivo che va dal 21% al 27%.

• In Germania si applica un’aliquota del 25%

maggiorata del contributo di solidarietà per

cui l’aliquota effettiva è del 26,375%

• In Francia si parte dal 19% a cui aggiungere il

15,5% dovuto a speciali oneri sociali destinati

a coprire i costi per le assicurazioni sanitarie

obbligatorie.

Altre previsioni

• Riduzione dell’importo massimo dell’imposta

che i non residenti hanno pagato all’estero in

via definitiva sugli utili in qualunque forma

corrisposti e che possono chiedere a rimborso

mediante certificazione del competente ufficio

fiscale dello stato estero

• Riduzione da 1/4 a 11/26 della ritenuta pari al

27% .

• Le minusvalenze, perdite e differenziali

negativi derivanti dalla cessione di

partecipazioni, azioni, strumenti finanziari di

cui all’art. 67, comma 1, lett. c-bis a c-quater,

TUIR sono portati in deduzione dalle

plusvalenze e dagli altri redditi diversi

realizzati successivamente al 30.06.2014, per

una quota pari al:

- 48,08% del loro ammontare se realizzati fino

al 31.12.2011;

- 76,92% del loro ammontare se realizzati

dall’1.1.2012 al 30.06.2014.

• A decorrere dal 01.07.2014 per la determinazione

delle predette plus/minusvalenze, in luogo del

costo o del valore di acquisto, può essere il valore

dei titoli, quote, diritti, valute estere, strumenti

finanziari, rapporti e crediti alla data del

30.06.2014 a condizione che:

- Si opti per la determinazione, alla stessa data,

delle plusvalenze, delle minusvalenze relative ai

predetti titoli, strumenti finanziari, rapporti e

crediti;

- Si provveda al versamento dell’imposta

sostitutiva eventualmente dovuta nella misura

del 20% aliquota vigente fino al 30.06.2014.

• Questa operazione, detta affrancamento, deve

essere effettuata entro il 30.09.2014.

• Nel caso l’affrancamento non venga effettuato

si dovrà pagare nei mesi successivi una tassa

retroattiva relativa a guadagni passati, infatti

l’aliquota del 26% colpirà anche i guadagni

maturati negli anni precedenti.

• Tuttavia, potrebbe succedere che le

plusvalenze al 01.07.2014 diventino delle

minusvalenze nei mesi a seguire se il titolo in

futuro dovesse subire un brusco calo.