“Rapporto tra tecnica e politica” lezione del 24-11-2005,

Cons. De Ioanna

A cura di Natia Sità

Le organizzazioni complesse, sia pubbliche che private, per esistere necessitano di regole scritte o tacite. I

rapporti intersoggettivi sono regolati. A partire da tale considerazione è facile immaginare che in economie

complesse, come la nostra, occorra applicare un gran numero di regole.

Gli studiosi di "teoria delle regole" riconoscono le regole come depositarie del sapere relativo ai problemi

che un’ organizzazione si trova ad affrontare quotidianamente. Questo sapere, proveniente dal passato, è

responsabile della loro applicazione automatica.

Un noto sociologo sosteneva che il mondo perfetto è quello in cui quando applichiamo una regola non ci chiediamo

perché lo facciamo. La sua ragione interna è talmente radicata che gli individui la mettono in pratica

automaticamente. Si può affermare che quanto più una organizzazione è complessa, tanto più gestisce

regole e che queste sono tanto più sedimentate da quanto più tempo sono applicate, ovvero da quanto più

tempo hanno assorbito una risposta procedimentalizzata ad un problema che l’organizzazione è chiamata a

risolvere.

Tale situazione, secondo questa linea di pensiero, spesso si trasforma in un rischio per le organizzazioni.

Infatti, se le regole costituiscono un deposito di sapere, esse diventano una componente strutturale e un

elemento di stabilità che introduce viscosità a qualsiasi tentativo di un loro cambiamento o rinnovamento.

Il cambiamento delle regole genera sempre reazioni di chiusura, di conservazione.

Dal punto di vista dell’analisi delle regole possiamo distinguere due tipologie di regole:

regole che tendono a risolvere problemi politici (dedicate alla risoluzione di conflitti tra interessi);

regole che tendono a risolvere problemi tecnici;

Questa classificazione è utile da un punto di vista concettuale, tuttavia occorre precisare che non esistono

problemi solo politici che non presentino aspetti tecnici, e non esistono problemi solo tecnici che non

comportino problemi politici.

Oggi l’intreccio tra regole politiche e regole tecniche è molto solido, inoltre le regole tecniche assumono

una grande forza di persuasione attraverso la quale si impongono. La situazione odierna è caratterizzata da

un evidente tentativo di neutralizzazione del conflitto politico e di spostamento del conflitto per interessi

su un piano tecnico. In realtà quanto più si isolano gli elementi di conflitto, tanto più si tende ad escluderlo

dall’area delle regole, politiche, con le quali deve essere affrontato e ad assorbirlo in un area “tecnica”.

Le regole, in quanto luogo di risposta a problemi, disciplinano il funzionamento di istituzioni complesse.

Le istituzioni sono tanto più complesse quanto più complessi sono i problemi a cui devono rispondere (es

le calamità pubbliche, la sanità, la previdenza..).

Il secolo che si è appena concluso ha lasciato in eredità la consapevolezza che quanto più le risposte sono

complesse, tanto più coinvolgono interessi comuni, ovvero una responsabilità collettiva di cui i cittadini

devono farsi carico attraverso una risposta fiscale. In altri termini entrano in gioco i principi che

costituzionalmente sono definiti dagli articoli:

art. 23 il principio di legalità dei tributi

1

art. 53 il principio di progressività delle imposte

art. 117, II, secondo il quale lo stato ha la responsabilità esclusiva nella garanzia dei livelli essenziali, civili

e sociali, su tutto il territorio nazionale.

Gli articoli 23 e 53 della costituzione.

L’art 23 (principio di legalità):

Nessuna prestazione personale o patrimoniale può essere imposta se non in base alla legge.

contiene il sedimento di quel processo storico che ha portato alla nascita e allo sviluppo della democrazia

rappresentativa e che è ben sintetizzato dall’espressione: No taxation without representation. La richiesta di un

contributo fiscale ai cittadini implica la costituzione di un organo che rappresenti i loro interessi e determini

i criteri della contribuzione.

La democrazia occidentale nasce, essenzialmente, sulla base di un fattore economico finanziario, nasce

come principio di autotutela dei patrimoni delle persone (prima dei patrimoni dei signori feudali, poi della

borghesia e progressivamente di tutti i cittadini maschi e infine di tutti i cittadini, maschi e femmine)

L’art. 53

Tutti sono tenuti a concorrere alle spese pubbliche in ragione della loro capacità contributiva.

Il sistema tributario è informato a criteri di progressività.

dimostra che il vincolo di cittadinanza coincide con il vincolo fiscale e testimonia che lo stato moderno è

uno stato fiscale, all’interno del quale è necessario dare risposte collettive per garantire un livello di

cittadinanza ritenuto “il minimo essenziale”. Questi sono i capisaldi delle norme costituzionali che regolano

il conflitto di interessi e che orientano tutto l’ordinamento giuridico.

La Costituzione come super regola

L’ordinamento giuridico ha al suo vertice le regole costituzionali come super regole sui conflitti, ovvero

regole di procedura e regole di contenuto, subordinate alle quali si trovano leggi ordinarie, la produzione

normativa di tipo regolamentare, circolari ...

La costituzione è la prima regola, essa dirime i conflitti politici, fissando le procedure con le quali si innova

l’ordinamento giuridico a valle (attraverso i procedimenti legislativi e le diverse tipologie di leggi ordinarie)

e definendo i confini di potestà tra le norme.

Le regole costituzionali, non hanno soltanto un valore di tipo tecnico-procedurale ma stabiliscono un

confine tra poteri, tra soggetti, per cui appartengono a quel tipo di regole che tende a risolvere conflitti

politici.

Luhmann

Le regole che risolvono conflitti politici sono regole sul procedimento: esse definiscono una procedura

all’interno della quale gli interessi in gioco si confrontano, si quantificano e trovano un punto di sintesi.

2

Secondo il sociologo tedesco Niklas Luhmann i procedimenti che risolvono i conflitti politici sono

“procedimenti di tipo innovativo primario” dell’ordinamento giuridico (ad esempio la costituzione e i

procedimenti legislativi ad essa subordinati). Luhmann sostiene che il procedimento legislativo sia

l’archetipo del procedimento, da lui definito, di “dimostrazione e sintesi degli interessi”. Infatti, ancor

prima di fondare quel bene giuridico che si chiama certezza del diritto, esso svolge una funzione molto

importante: rappresenta visivamente il conflitto degli interessi in gioco e consente ai cittadini, attraverso i

loro rappresentanti, di discutere, confrontare, fondere le proprie opinioni, se necessario, o distinguerle.

L’ innovazione dell’ordinamento, il cambiamento del contesto giuridico di riferimento per ogni cittadino,

avviene sulla base di un procedimento il cui scopo fondamentale è dimostrare, in modo convincente, i

motivi che inducono a cambiare una regola, fino a quel momento parametro di riferimento di un dato

gruppo di individui.

La sociologia del diritto contemporanea e perfino i teorici di una visione ultranormativa del diritto (quelli

che dicono che il diritto è certezza, comando che si impone) non possono negare che il comando si

imponga non in virtù della sola forza, ma in virtù di un procedimento di spiegazione e di convincimento.

La differenza tra il mondo contemporaneo, fondato su regole che contengono in sé un sapere specialistico,

e il mondo pre-moderno risiede proprio nel problema dell’autorità. Negli stati assoluti si aveva la certezza

del diritto, ma non esisteva il problema della ragionevolezza dell’innovazione giuridica. Il signore feudale

spiegava ai valvassori e ai valvassini che intendeva cambiare alcune regole, ma lo faceva in modo

privatistico, non era tenuto a seguire una procedura formale. La democrazia rappresentativa

contemporanea, invece, è fondata sulla procedimentalizzazione del conflitto. Dunque la funzione

dimostrativa del procedimento legislativo innova l’ordinamento giuridico.

Secondo Luhmann se l’ordinamento giuridico svolge la funzione dimostrativa, l’amministrazione, in senso

weberiano, deve svolgere una funzione strumentale. Mentre il procedimento legislativo risponde ad una

esigenza di trasparenza, di spiegazione, di monitorabilità, il procedimento amministrativo ha il compito di

conseguire obiettivi prefissati (sebbene modernamente abbia, anche, incorporato elementi di consultazione

democratica dei cittadini).

L’amministrazione applica norme tecniche per raggiungere nel modo più efficace ed efficiente i suoi scopi:

garantire le cure ai cittadini, dare giustizia in tempi ragionevolmente brevi, provvedere all’istruzione dei

cittadini, ...etc. In altri termini Luhmann osserva che, sebbene non sia un’esigenza soltanto “tecnica” ma

incorpori anche degli orientamenti valoriali, l' attività amministrativa è dominata dal principio di

strumentalità.

Anche i procedimenti giurisdizionali sono procedimenti di tipo strumentale, perché hanno un obiettivo

pratico immediatamente percepibile dagli utenti della giustizia: garantire la certezza nell’applicazione del

diritto.

Le regole nel ragionamento di Finanza Pubblica

Se le regole, politiche o tecniche, incorporano dei saperi specialistici e sono la sedimentazione di una fase

storica di una organizzazione, si pone il problema dell’individuazione delle logiche in base alle quali esse

cambiano.

Le regole cambiano fondamentalmente per due ordini di motivi:

3

per influsso di una spinta interna da parte dei soggetti che le applicano, attraverso un processo di

affinamento continuo delle regole stesse.

a causa di pressioni del mondo esterno: le mutazioni del contesto storico ridisegnano le coordinate di

riferimento e impongono il cambiamento.

Il processo di innovazione proveniente dalle pressioni esterne richiede ristrutturazioni più complesse,

implica modifiche più profonde nella mentalità degli operatori, quindi è un processo più lento e vischioso.

Nel campo della finanza pubblica attualmente si è in una fase caratterizzata da un doppio binario:

da un lato l’influenza del contesto europeo e l’evoluzione avvenuta nell’applicazione dell’articolo 81 della

costituzione hanno chiarito meglio i canoni ermeneutici nel campo della nuova legislazione di spesa o di

minore entrata;

dall’altro l’introduzione di un robusto elemento di federalismo pone alcuni problemi nella definizione del

confine dei livelli essenziali di cittadinanza, ovvero dei livelli di prestazioni pubbliche di cui i cittadini, in

relazione al proprio senso di responsabilità collettiva, intendono farsi carico

Si è di fronte ad un cambiamento delle regole, che sottende il passaggio da una situazione data ad una

situazione altra. Quest’ultima dovrebbe fare emergere con maggiore esattezza le preferenze dei cittadini,

accentuare le differenze nella capacità fiscale tra aree del paese, avendo cura di non scalfire gli elementi di

unità della cittadinanza ai livelli essenziali.

La questione relativa al percorso attraverso cui raggiungere questo obiettivo, modificando l’assetto fiscale, è

abbastanza dibattuta. È un classico caso di cambiamento delle regole politiche per il quale non esistono

norme che ne indichino la direzione. Il nuovo titolo V della costituzione è analitico nel riparto di

competenze fra stato, regioni, principi quadro, interessi nazionali, principi sostitutivi; presenta una panoplia

di poteri molto sofisticata, ma paradossalmente nell’unico punto in cui il federalismo assume un significato

storico-politico -la struttura fiscale-, fornisce chiarimenti di tipo metodologico (affermando che le regioni

hanno diritto ad una compartecipazione sui tributi erariali, hanno tributi propri e che esiste un fondo

perequativo che garantisce livelli essenziali) e non offre nessun elemento di tipo contenutistico.

In altri termini la costituzione ha cambiato il riparto di competenze legislative, ha innovato il processo di

produzione normativa, equiordinando la legge regionale alla legge statale in tante materie, tuttavia non ha

risolto in maniera precisa la questione dell’organizzazione del fisco.

Se l’aspetto del titolo V che riguarda lo schema di finanziamento dei soggetti del federalismo è da definire,

per quanto riguarda l’applicazione delle regole sulla copertura delle leggi di spesa e di minor entrata gli

ultimi quindici anni presentano una evoluzione interessante.

L’articolo 81

L’articolo 81, identificabile come lo statuto costituzionale del bilancio, incorpora un sapere storico.

Contiene, nei sui commi, l’evoluzione dei rapporti tra governo e parlamento, l’esperienza storica delle

democrazie liberali prefasciste (Belgio e Francia) e l’esperienza italiana dello stato liberale fino alla svolta

autoritaria cui guardava il costituente nel 48.

L’art 81 è una classica norma sui conflitti politici, è una norma sulla produzione di norme. E afferma che:

Le Camere approvano ogni anno i bilanci e il rendiconto consuntivo presentati dal Governo

4

L'esercizio provvisorio del bilancio non può essere concesso se non per legge e per periodi non superiori

complessivamente a quattro mesi.

Con la legge di approvazione del bilancio non si possono stabilire nuovi tributi e nuove spese.

Ogni altra legge che importi nuove e maggiori spese deve indicare i mezzi per farvi fronte.

In altre parole dichiara che:

il bilancio dello stato viene redatto dal governo che possiede le conoscenze tecnico- specialistiche per

aggiornarne il progetto;

se il bilancio dello stato non viene approvato prima dell’inizio dell’esercizio di riferimento, viene adottato

con legge attraverso un meccanismo che si chiama “esercizio provvisorio”: il parlamento autorizza

provvisoriamente il governo a esercitare il bilancio presentato. Tuttavia la costituzione prevede che il

bilancio definitivo debba essere approvato entro quattro mesi;

con la legge di bilancio non possono essere introdotte nuove entrate e nuove spese. Su questo comma si

radica tutta la teorica del cosiddetto carattere formale della legge di bilancio. La costituzione impone alcuni

limiti alla legge di bilancio, che si configura come “una legge a competenza limitata e a contenuto tipico”.

La legge con cui le camere approvano il bilancio presentato dal governo non può attribuire

all’amministrazione poteri giuridici di spesa che essa non abbia già in base alla legislazione precedente e non

può introdurre nell’ordinamento (cfr. art. 23) nuove imposte e nuovi tributi.

Il comma IV dell’art. 81, sancisce il principio di “copertura finanziaria” secondo cui ogni altra legge, che

non sia quella di bilancio, che introduca nell’ordinamento nuove spese o minori entrate deve indicare i

mezzi per farvi fronte.

L’art 81 non fornisce un contenuto specifico della politica di bilancio ma, introducendo il principio di

copertura finanziaria, indica un percorso metodologico che deve essere esplicitato attraverso

l’interpretazione. A partire dal secondo dopoguerra il lavorio interpretativo e l’applicazione del art 81

hanno ruotato intorno alle modalità con cui deve essere inteso il rapporto tra il III comma, che è un limite

contenutistico, e il IV comma che stabilisce il principio di copertura.

L’art 81 è una norma che risolve un conflitto tra i vari stakeholders presenti in parlamento (attraverso la

logica delle democrazie rappresentative), dunque è una regola politica.

La risoluzione del conflitto di interessi è affidata ai principi che organizzano la decisione dei collegi

portatori di interessi contrapposti (meccanismo già studiato dagli economisti di fine ‘800). Tuttavia sarebbe

stato plausibile anche il ricorso al principio di supremazia del governo nella discussione parlamentare. A

dire il vero il percorso interpretativo dell’art. 81, in particolar modo negli ultimi venti anni, ha portato ad un

netto spostamento del pendolo verso il governo. Si è dinanzi ad un cambiamento di regola politica che ha

interessato, in maniera più o meno preponderante, tutte le democrazie rappresentative d’ Europa.

Nel corso del secolo che si è appena concluso le democrazie rappresentative europee, a fronte di una loro

progressiva razionalizzazione, hanno mostrato la tendenza a riconoscere una posizione di guida del

governo non solo nella fase di formazione, ma anche in quella di discussione della decisione di bilancio.

Questo progressivo spostamento di rotta consente al governo (sostenuto dalla maggioranza) di mantenere

un ragionevole dominio sul quadro delle scelte e sugli equilibri che esso intende sostenere. L’art 81 della

Costituzione non consegna

5

formalmente al governo un potere di primazia, che è stato costruito per sedimentazione di esperienze

attraverso i regolamenti parlamentari, la legge 468 del 1978 e le prassi.

La soluzione a cui si è pervenuti, soprattutto negli ultimi 20 anni, attraverso l’interpretazione dell’art 81,

affida il meccanismo di contenimento e di controllo ad una contrapposizione e ad una sintesi di interessi

che si fondono e si confrontano nel procedimento legislativo.

In altri termini il IV comma , il principio di copertura, e il III comma instaurano un rapporto

sinallagmatico. In base a tale meccanismo il governo e l’opposizione sono “costretti”, nello stesso

procedimento legislativo, che introduce nell’ordinamento giuridico nuove spese o minori entrate, a

individuare la corrispettiva copertura attraverso il confronto sui benefici, veri o presunti, che si intende

introdurre a favore di determinate categorie e sui costi fiscali associati a questi benefici. Tutto il

meccanismo dell’art 81 funziona (o non funziona) nella misura in cui opera questo sinallagma. La

separazione delle due parti della decisione è una delle strade attraverso cui i bilanci pubblici presentano dei

disavanzi.

Elementi sulla interpretazione dell’articolo 81

Si supponga di voler introdurre una spesa o uno sgravio fiscale attraverso una legge. La prima operazione

da effettuare è la cosiddetta quantificazione, ovvero stabilire quali effetti ha, in termini finanziari,

l’innovazione che si intende introdurre rispetto al quadro legislativo in vigore. Questa operazione non è

neutra perché contiene in sé non solo elementi tecnico-analitici, ma anche elementi interpretativi di dati e di

fatti.

Effettuata la quantificazione bisogna indicare una copertura rispetto ad un equilibrio convenzionale,

concettualmente staccato dallo strumento normativo che si innova. L’operazione di copertura definita dal

nostro ordinamento è una operazione di confronto tra una innovazione puntuale introdotta

nell’ordinamento e una situazione statica.

L’equilibrio convenzionale rispetto al quale trovare la copertura è quello del terzo comma: l’equilibrio

creato dai conti del bilancio dello stato. Oggi la questione della copertura è diventata più complessa perché

il decisore politico ha a che fare con aggregati di finanza pubblica un po’ più complicati: l’innovazione

normativa infatti produce effetti non solo sul bilancio dello stato, ma anche sul bilancio dell’insieme delle

pubbliche amministrazioni (queste comprendono le regioni, che sono soggetti dotati di autonomia

legislativa, le province etc).

Il legislatore ha dovuto adeguare il procedimento a questa nuova situazione. La soluzione individuata

prevede che gli strumenti normativi, che compongono la decisione di bilancio (bilancio, legge finanziaria,

procedimenti collegati), vengano preventivamente discussi in parlamento. In questa soluzione normativa

c’è stato anche il tentativo di aggirare parzialmente il limite contenutistico del III comma dell’art 81.

Il confronto sui documenti normativi è preceduto da una discussione anticipata sulle ipotesi

macrofinanziarie e di finanza di settore, dentro le quali il governo intende correggere gli andamenti in atto

della finanza pubblica. Questo è stato organizzato in uno strumento di indirizzo politico, presentato dal

governo al parlamento entro giugno, chiamato “documento di programmazione economico finanziaria”.

Esso anticipa e definisce la cornice delle ipotesi macroeconomiche in cui verranno presentati, entro

settembre, i documenti normativi che danno corpo alla manovra di bilancio e fornisce al decisore politico,

al parlamento, ai cittadini un orizzonte triennale di correzione dei conti.

6

Questo anticipo risponde alla necessità di vincolare preventivamente i soggetti politici, rendendo esplicite le

condizioni che portano il governo a proporre certe manovre di correzione. Attraverso la successiva

discussione in parlamento si confrontano le ipotesi e si giunge ad alcune decisioni, non in forma di legge

ma nella forma di indirizzo politico.

La progettazione dell’equilibrio di bilancio (l’ equilibrio rispetto al quale si discute sulla copertura) fa i conti

con alcuni parametri di riferimento, intorno a cui ruota tutta la discussione di finanza pubblica :

saldo netto da finanziare

finali al netto delle delle operazioni finanziarie, concettualmente corrisponde al fabbisogno o avanzo

finanziario. Il saldo netto da finanziare è un valore di competenza giuridica non è un valore di cassa.

fabbisogno di cassa del settore statale

tesoreria dello stato.

La tesoreria è il collettore di tutti i pagamenti effettuati dallo Stato sul territorio, fondamentalmente

attraverso il circuito postale. Essa gestisce tutti flussi di cassa in entrata e in uscita. Gli sbilanci momentanei

(giornalieri) di questi ultimi dovrebbero essere compensati con operazioni a breve (debito fluttuante) con

cui lo stato chiede risorse al circuito finanziario. Tutte le operazioni di finanziamento effettuate per periodi

inferiori a dodici mesi sono fluttuanti

e compaiono solo nei conti finanziari dello Stato. Tutti i debiti che lo stato contrae per periodi superiori ai

12 mesi sono presenti nei conti patrimoniali e vanno a sostanziare il debito pubblico.

Indebitamento netto delle PA

cassa, che mostra il livello di indebitamento netto di tutto il settore delle

pubbliche amministrazioni. In altri termini è un indicatore dell'ammontare di risorse che il settore delle PA,

nel suo insieme, chiede al circuito finanziario.

L’ avanzo primario

un indicatore molto importante per i paesi che hanno uno stock di debito consistente, perché segnala il

grado di copertura complessivo del bilancio prima del pagamento degli interessi.

I rapporti di sostenibilità del flusso degli interessi

Stato sul suo debito a medio, a breve e a lungo termine è indicato nel bilancio. Il bilancio dello Stato

dunque attualizza, di anno in anno, il flusso di interessi relativo allo stock del debito.

7

“Il bilancio nel rapporto governo-parlamento” lezione del 30-3-2006,

Cons. De Ioanna

A cura di Natia Sità

I Saldi di Finanza Pubblica

Si può notare che dalla contrapposizione fra entrate correnti e spese correnti si ottiene un primo saldo

rilevante: il saldo corrente, che è un indicatore strutturale del livello di equilibrio del bilancio pubblico.

Le spese correnti fotografano l’attività istituzionale corrente (stabile) di un soggetto (es.: le spese correnti

per il servizio sanitario nazionale sono composte da tutte le spese necessarie a far funzionare l’intero

sistema sanitario: spese del personale, spese di approvvigionamento etc..).

Se le entrate correnti pareggiano le spese correnti un dato servizio si presenta in condizioni di equilibrio.

Questa situazione può durare un anno, ma potrebbe protrarsi per gli anni successivi. Pertanto è necessario

comprendere quale è la natura delle spese e delle entrate. Ad esempio nel caso del servizio sanitario

nazionale è fondamentale tenere in considerazione il costo del personale, l’andamento delle spese

farmaceutiche, quello per l’aggiornamento delle infrastrutture tecnologiche, ma anche prevedere quale

potrebbe essere nel futuro l’andamento della richiesta di prestazioni sanitarie (es. spese di lungodegenza per

una popolazione sempre più vecchia). Quest’ultima situazione ha a che fare con la spesa corrente

pluriennale: un bilancio sanitario pluriennale deve, a livello macro-aggregato e a livello micro-aggregato

(settore per settore), porsi questi problemi. Di fronte ad un certo andamento tendenziale della spesa, in tale

previsione, devono essere incorporati una serie di elementi inderogabili di tipo meccanico, come la conoscenza

del numero degli addetti del sistema sanitario (medici, tenici, portantini) e dell’ammontare della loro

retribuzione, a partire dai quali si può prevedere il turnover, il tasso di crescita reale e nominale degli

stipendi di queste persone in condizioni di stabilità e, lavorando su una base normativa data, si possono

estrapolare delle ipotesi sulla base dell' andamento del PIL. La spesa farmaceutica è più difficile da

prevedere perché dipende dall’andamento del mercato, ma ancora più problematico è fare previsioni, ad

esempio, sull’invecchiamento della popolazione e sul conseguente fabbisogno sanitario. Ogni previsione di

bilancio, soprattutto se fatta su un orizzonte pluriennale, integra tecniche diverse.

Il Bilancio

Il bilancio è il punto nodale nella nascita di tutte le moderne democrazie rappresentative, e, come accade

per tutti gli istituti storico-giuridici, la sua evoluzione si muove sullo sfondo dell’evoluzione delle forme

istituzionali e delle forme economiche. Il bilancio moderno, negli stati democratici e rappresentativi, è il

punto in cui si incrociano l’obbligo fiscale dei cittadini e le spese, non a caso si parla di globalità del bilancio

e di principio del non divieto delle imposte di scorta. Quest’ultimo nasce in Francia a seguito della Rivoluzione e si

fonda sull’idea che la cittadinanza sia un fascio di diritti a cui si attinge, in quanto cittadini, ma anche fonte

di un prelievo obbligatorio che indistintamente finanzia tutte le prestazioni ad essi fornite. In tal senso, il

bilancio si presenta come un sistema globale composto da tutte le entrate fiscali contro tutte le spese. È,

insomma, il classico principio della democrazia rappresentativa, peraltro un principio controdeduttivo

rispetto alle assunzioni più moderne di finanza pubblica, che tendono a fare decidere il contribuente sulla

base di una valutazione marginale dei costi e dei benefici che derivano da una certa attività. Oggi si assiste

8

alla cosiddetta finanza di progetto: un entità territoriale lancia un opera pubblica e chiama i cittadini, su cui

esercita giurisdizione, a concorrere a comprare le obbligazioni emesse per finanziarla (questo accade

soprattutto nei paesi anglosassoni anche se qualche esperienza è stata fatta anche in Italia). In una tale

prospettiva esiste un bilancio ordinario rispetto al quale i cittadini, attraverso il prelievo fiscale,

contribuiscono al mantenimento dei propri servizi sociali, tuttavia si viene affermando un livello di

specialità per le spese di investimento.

Si può affermare che gli Stati, siano essi nazionali o federati, nascono sul presupposto della gestione di un

prelievo fiscale. In definitiva nei bilanci pubblici diventa fondamentale capire il grado di sostenibilità

finanziaria delle spese correnti, dunque il problema del pareggio e dell’equilibrio di parte corrente dei

bilanci pubblici è la regola aurea, al di là di qualsiasi valutazione macroeconomica, per avere un primo

elemento di valutazione su quanto quel bilancio assorbe, su quanto spende e su come si procura le risorse.

Naturalmente questo discorso non esclude l’eventualità di entrate correnti una tantum (es. un condono), ma

in tal caso il problema diventa capire come si ricompone il pareggio di parte corrente in un ottica

pluriennale.

Autonomie locali e debito

Il pareggio della parte corrente dei bilanci pubblici è il criterio operativo e giuridico-istituzionale che

attraversa tutti i bilanci del settore pubblico. In proposito il nuovo art. 119 del titolo V dice che nel sistema

delle autonomie locali, in particolare delle regioni, l’indebitamento può essere utilizzato come fonte di

copertura per spese di investimento.

È un riconoscimento costituzionale del fatto che il debito può servire come fonte di copertura, ma solo

per le spese di investimento. Infatti le spese correnti non dovrebbero mai essere coperte attraverso il

debito. Sebbene nella storia italiana rececente, per circa 15 anni, le spese correnti siano state coperte con il

debito. Ed è proprio in questa fase che si annida la lenta perdita di controllo delle finanze pubbliche.

Il servizio del debito che le Regioni le Provincie e i Comuni accendono per spese di investimento deve

essere pagato con risorse iscritte nei propri bilanci. Nella composizione delle entrate proprie di Regioni,

Comuni e Province gioca ancora un certo peso il (40-50 % circa) il trasferimento dal bilancio dello Stato.

I Comuni, ad esempio, interrogano la Cassa Depositi e Prestiti, che concede il finanziamento guardando

alla sostenibilità del servizio sulla base del rapporto fra le loro spese e le loro entrate, tra le quali ci sono

anche i trasferimenti da parte dello Stato. Essa esamina il bilancio dell’ente locale per avere la certezza che

il flusso di entrate copra il servizio degli interessi, ciò significa che sia lo Stato sia la Cassa Depositi e

Prestiti devono fare in modo che la struttura del bilancio di questi enti presenti un equilibrio tale da rendere

plausibile la restituzione. Infatti dal punto di vista dei conti europei non importa se il debito è dello Stato,

dei Comuni o delle Regioni, l’indebitamento netto utile ai fini dei vincoli europei è l’indebitamento delle

Pubbliche Amministrazioni. Il cosiddetto patto di stabilità interno è il tentativo di coordinare, con metodi

più o meno concertativi, la finanza dello Stato delle Regioni e dei Comuni e fare in modo che

l’indebitamento netto rientri nel limite del 3% stabilito.

9

Origini del debito in Italia

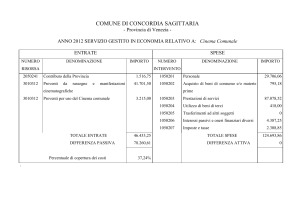

La tabella consente una immediata comprensione delle origini e dell’evoluzione dell’elevato debito in Italia,

perché fornisce l’ordine di grandezza del problema:

-

nei primi anni ‘60 l’Italia presenta un deficit pari all’1% del PIL e un piccolo avanzo primario.

nel ‘64 il rapporto debito/PIL tende a scendere al 32,5%

nel ‘65 inizia una fase di crescita della spesa pubblica primaria. (rapporto complessivo fra entrate

correnti e spese correnti, spese finali e entrate finali).

Il rapporto tra spesa primaria e PIL è del:

29% nel ‘64,

37% nel ‘75,

83% nell’85.

Nel ‘64, anno in cui inizia la fase di perdita di controllo, le entrate fiscali sono pari alle spese primarie,

quindi si è in una situazione di pareggio della parte corrente del bilancio (non si forma debito), nel ‘75 le

entrate sono ancora del 29% ma le spese sono saltate al 37%, quindi il debito comincia a salire. Nell’85 le

entrate cominciano a salire e le spese aumentano ancora arrivando al 43%. Cresce anche la spesa per

interessi, che era l’1% nel ‘64, si attesta al 3,5% nel ‘75 e salta all’8% del PIL nell’85.

Tutto questo dipende anche dal fatto che, fino al 1980, i tassi di interesse pagati sul sevizio del debito

pubblico erano tassi amministrati. In Italia vi era una economia finanziariamente non integrata e il tasso di

interesse che lo stato pagava al momento dell’emissione dei titoli pubblici era fissato dalla Banca D’Italia ad

un livello leggermente inferiore al tasso di inflazione. Se al tasso di interesse fissato si vendevano, ad

esempio, la metà dei titoli emessi l’altra metà veniva acquistata dalla Banca D’Italia che facendolo emetteva

moneta, creava liquidità. Ovvero la Banca centrale concorreva al fabbisogno del settore statale (bilancio)

attraverso la creazione di base monetaria. Si tratta di una situazione tipica di tutti gli stati europei con piena

sovranità monetaria che comincia a rompersi dalla fine degli anni ‘80, quando, in vista della unificazione

monetaria, vengono emanate direttive comunitarie che impongono di:

1. impedire alla banca centrale di finanziare il bilancio attraverso l’emissione di base monetaria

2. vendere i titoli del debito pubblico in condizioni di mercato, per creare un vero mercato

finanziario europeo libero e concorrenziale e una banca centrale europea che emetta la moneta

europea e non finanzi i bilanci pubblici, che sarebbero stati finanziati attraverso il prelievo

fiscale e il debito.

Dunque dal 1980 al 1985 il costo del debito “schizza” perché non è fissato “dall’alto”, ma si determina

attraverso la dinamica della domanda e dell’offerta.

Come sempre accade, uno Stato molto indebitato e che ha grande bisogno di vendere i propri titoli si

presenta come creditore debole. Infatti gli investitori offrono fondi in funzione della solidità del

prenditore-debitore. Per quel che riguarda il caso italiano, il prezzo del debito è salito negli anni perché

man mano che si liberalizzavano le aste sui titoli del debito pubblico, i soggetti disposti a comprare

volevano farlo ad un prezzo superiore all’inflazione.

10

Una economia a inflazione alta che offre agli investitori finanziari rendimenti reali maggiori dell’inflazione

stessa crea un effetto di spiazzamento nel meccanismo di allocazione del risparmio verso gli investimenti

privati e le attività produttive. In altri termini diventa più conveniente investire in attività finanziarie di

questo tipo che, però, sono attività che non portano sviluppo in quanto rappresentative della spesa

corrente dello Stato.

E’ stato sostenuto che l’investimento che non era stato fatto dal privato sarebbe stato fatto dallo Stato,

tuttavia l’evidenza empirica ha dimostrato che lo Stato faceva questo investimento, ma parzialmente. Esso

non era sufficiente a sostenere un elevato livello di sviluppo e anche se lo faceva, questo accadeva nei

settori infrastrutturali (strade, ponti . . . ). Infatti nei settori in cui occorre vendere qualcosa in competizione

con gli altri e in cui occorre incorporare innovazione, ricerca, sviluppo (es automobili, prodotti high tech)

lo Stato non è particolarmente efficace, per cui sistema ha bisogno anche dell’impegno di imprese private1.

La situazione descritta ha creato un grande spostamento di ricchezza di tipo finanziario all’interno del paese

e paradossalmente chi aveva molta ricchezza finanziaria da investire ha guadagnato (anche se l’elevata

inflazione ha eroso gran parte degli elevati rendimenti nominali). Lo Stato, in questa fase, si è trovato con

una situazione di bilancio sempre più ingestibile, ingessato da una spesa per interessi che continuava a

salire.

In sintesi, in Italia il processo di perdita di controllo dei bilanci pubblici è iniziato con la creazione di una

asimmetria temporale tra l’andamento delle spese rispetto al PIL e l’andamento delle entrate. Fino a che

questo rapporto (saldo corrente) è rimasto in equilibrio la situazione è rimasta con un piccolo debito del

32,5% e un deficit annuo dell’1%.

Quando questa situazione è esplosa è iniziata l’evoluzione di 25 anni di disavanzo primario. Le PPAA

italiane hanno registrato un saldo primario negativo dal 1965 al 1990 e per 25 anni tutta la spesa per

investimenti, ma anche quella per interessi e una parte delle spese correnti sono state finanziate dal debito.

Dal 1975 al 1994 il deficit è stato pari a circa il 10 % del PIL. Questa situazione si è invertita nel 1994 anno

in cui è cominciato il lento processo di riequilibrio dei conti. Quando nel ‘94, ma soprattutto nel ‘96-‘97, la

spesa per interessi viene riportata all’interno della media europea si riprende il dominio di questa

componente cruciale.

È interessante notare che il rapporto debito/PIL dal 40% del ‘69 rimane al 60% nel ‘75 nel ‘79 è ancora al

61% si è ancora a livelli europei, nell’80 c’è il “divorzio”, nell’85 è all’82% nel ‘94 al 125%, cioè la spesa

pubblica è in gran parte spesa per interessi.

A partire dall’85 il costo medio del debito è più elevato del deflatore, cioè il debito è pagato più

dell’inflazione, c’è un guadagno reale da parte degli investitori. A partire dal ‘90 il costo medio del debito è

più elevato della crescita del PIL, con la conseguenza che il debito si autoalimenta. Per tornare indietro

occorre un avanzo primario. L’importanza dell’ avanzo primario è cruciale in ogni politica di

stabilizzazione dei conti pubblici.

Occorrerebbe mettere insieme la rapidità di adattamento del privato con la lungimiranza del pubblico. Quest’ultima dovrebbe

svilupparsi soprattutto in quelle opere che richiedono sforzi prolungati per le infrastrutture fisse, per le questioni tecnologiche

invece, va meno bene, perché lo Stato deve investire in ricerca pura che non ha un ritorno immediato.

1

11

Come si forma l’avanzo primario ?

L’avanzo primario è un elemento di misurazione che tiene conto di tutte spese e di tutte le entrate,

comprese le forze finanziarie, meno la spesa per interessi

La struttura di tutti i bilanci pubblici è simile. Il bilancio dello Stato è quello che sta al centro del sistema,

ma tutti contengono le stesse concettualizzazioni

I saldi di finanza pubblica e di contabilità nazionale e i saldi del bilancio dello stato devono essere coerenti

anche se i dati sono esposti in modo differente.

Il Bilancio dello Stato.

Le entrate sono suddivise in titoli

I primi due titoli sono le “entrate correnti” (entrate tributarie ed entrate extratributarie –tasse imposte e

contributi-)

Il titolo terzo indica le entrate derivanti dall’alienazione di beni patrimoniali, la vendita di azioni etc

L’insieme di queste entrate fornisce un primo totale: il totale delle entrate finali.

Dal rapporto fra le entrate dei primi due titoli e le spese correnti si ottiene un saldo che in termini del

bilancio dello stato si chiama “risparmio pubblico”, questo può essere negativo o positivo e in termini di

contabilità nazionale corrisponde al “saldo corrente”

Nel bilancio pubblico, mettendo a confronto le entrate finali2 e le spese finali3 si ottiene un altro saldo: il

saldo netto da finanziare, che misura in termini di competenza4 un valore differenziale. Quest’ultimo in

termini di contabilità nazionale corrisponde all’avanzo o al fabbisogno finanziario

Se al fabbisogno/avanzo finanziario di contabilità nazionale si sottraggono le partite finanziarie, si ottiene

l’indebitamento netto.

Nel bilancio dello Stato, se dal saldo netto da finanziare, (entrate finali – spese finali), si sottraggono la

riscossione dei debiti e le spese per attività finanziarie si ottiene l’indebitamento netto.

I due quadri (bilancio dello Stato e contabilità) sono corrispondenti, ovvero seguono lo stesso percorso

logico.

Il concetto di avanzo primario, è molto importante perché “misura” quanto il comportamento delle

pubbliche amministrazioni genera un surplus di entrate rispetto alle spese finali. Questo in una condizione

in cui il costo del debito è più alto del PIL, consente di erodere lo stock del debito, ovvero di ridurre la

base che genera gli interessi e quindi ricreare una situazione di tendenziale pareggio.

La variazione del rapporto debito/PIL

La variazione del rapporto debito PIL dipende:

dal rapporto tra costo medio del debito (r) e crescita del PIL (g).

tutte le entrate comprese quelle di natura finanziaria (entrate in conto capitale e entrate per le partite finanziarie) tutte le spese

anche quelle di natura finanziaria

3 tutte le spese anche quelle di natura finanziaria

4 operazioni giuridicamente necessarie per portare il bilancio in pareggio

2

12

dal saldo primario

dall’aggiustamento tra flussi e consistenze (le transazioni in attività finanziarie, gli effetti del cambio,

la vendità di attività finanziarie)

queste tre componenti sono riassumibili nella formula:

dt dt 1

(1 r )

- avanzo primario – cessioni nette di attività finanziarie

(1 g )

a margine di tali considerazioni è comprensibile come, dal punto di vista dei piani di aggiustamento delle

previsioni fatte dai paesi, siano cruciali il costo medio del debito, la crescita del PIL, l’andamento del saldo

primario (che dipende dalle spese e dalle entrate) e dunque la gestione delle spese e delle entrate.

La legge di contabilità n. 468, che costituisce il testo base in materia di procedure di formazione e struttura

del bilancio dello Stato, è datata 5 Agosto 1978, è stata modificata ogni 10 anni circa e presenta un quadro

molto interessante dal punto di vista della sua organicità.

I due elementi che hanno avuto effetti di ritorno sui lineamenti della finanza pubblica sono stati:

-una reinterpretazione analitica dell’obbligo di copertura posto dall’art. 81 della Costituzione

-una specificazione atipica di questo obbligo

-e la regolamentazione del c.d.“ciclo della quantificazione delle voci di spesa”.

L’art 81 è il frutto del tentativo, compiuto dai costituenti, di trasporre all’interno del testo costituzionale un

principio di scelta pubblica, secondo cui l’organo che decide la spesa deve indicare nello stesso contesto

deliberativo la copertura.

La legge 468 del 1978 indica, per la prima volta nel nostro ordinamento, la qualità dei mezzi di copertura

che devono essere utilizzati dal legislatore per le nuove o maggiori spese. Nell’art 11 ter della legge 468 si

ha un processo di affinamento legislativo secondo cui “in attuazione dell’articolo 81 c.4 della costituzione

ciascuna legge che comporta maggiori spese o minori entrate deve indicare espressamente per ciascun anno

e per ogni intervento da essa previsto la spesa autorizzata – la copertura finanziaria […] è determinata

esclusivamente attraverso le seguenti modalità: […](l’articolo a questo punto presenta un catalogo tassativo

delle forme di copertura)”.

Il senso di questo articolo, in termini di bilancio pubblico, è quello di considerare un abbattimento di

entrate come una nuova maggiore spesa corrente e in quanto tale suscettibile di copertura.

In termini tecnico-contabili tutto il problema della copertura risiede nell’analisi degli effetti finanziari (non

economici!!!) che una innovazione normativa ha su un determinato equilibrio di bilancio, (approvato o in

corso di approvazione) e col quale bisogna fare i conti nel momento in cui si applica l’art. 81.

Convenzionalmente la prima operazione da compiere è il ciclo della quantificazione (cioè il “quanto costa?”)

dell’innovazione introdotta (abbassamento delle tasse, assunzioni dei forestali, allargamento dell’ organico

dei dipendenti della sanità), che chiama in causa tutte le tecniche di valutazione delle politiche pubbliche. Il

problema di ogni “valutatore” di bilancio è quello di capire se gli effetti economici indiretti di un

provvedimento debbano essere valutati nella loro retroazione sul bilancio. Ad esempio nel caso di

riduzione delle imposte su una certa platea: se si suppone che la propensione marginale al consumo di un

13

soggetto (X) è pari ad 1 e con questo provvedimento X risparmi 1000 €, che spenda questa cifra per intero

e che un 30% torni nelle casse dello Stato sotto forma di IRPEF. Questo ritorno nel bilancio dello Stato

deve essere valutato nella copertura del vuoto di bilancio creato abbassando le tasse?

Per prudenza, gli effetti economici non dovrebbero essere calcolati. Infatti nel caso in cui gli effetti

economici si manifestino lo si vedrà nel bilancio dell’anno t+1. È un ragionare in termini finanziari, per cui

la logica di equilibrio di finanza pubblica deve scontare delle assunzioni corrette in termini di analisi

economica (giacché se le assunzioni non sono corrette il bilancio va male), ma non dovrebbe considerare

immediatamente gli effetti di retroazione che le misure finanziarie hanno sull’economia. Queste misure

dovrebbero essere coperte in modo tendenzialmente completo. Perché se vengono coperte in modo

completo si mantiene l’equilibrio del bilancio e l’anno dopo si beneficia degli effetti economici positivi, ma

se l’anno dopo gli effetti sono negativi, il bilancio comunque è stato salvato. Se si utilizza l’effetto

economico come copertura valutata già dal primo anno e l’effetto economico non si ottiene nell’anno t+1,

si avrà un buco di bilancio nell’anno t.

La teoria di Einaudi secondo cui il pareggio di parte corrente del bilancio deve essere quanto più vero il

primo anno e deve essere mantenibile negli anni successivi nasceva esattamente da questo.

Dalle tabelle si può vedere che il circolo vizioso del disavanzo e del debito si innesta negli anni considerati,

perché a fronte di una riduzione fiscale, l’aumento della spesa finale è più alto, dunque è inevitabile che il

disavanzo riparta dallo stock del debito.

L’ articolo 11 ter e l’art 11 c.5 della legge finanziaria tendono a porre principi limite molto banali, secondo

cui per l’effettuazione di spese correnti pluriennali e per la riduzione della pressione fiscale (in maniera

permanente) occorre tendenzialmente indicare conti di copertura pluriennali. Dunque per rispettare il

vincolo costituzionale dell’art. 81, a fronte della progressiva riduzione della pressione fiscale, occorre

contestualmente (riprodurre esattamente la situazione che c’era fino al 1965) una pari riduzione della spesa

pubblica. Senza quest’ultima ogni squilibrio temporaneo crea disavanzo.

Ogni giorno milioni di atti di pagamento e di incasso sono effettuati ad opera delle tesorerie pubbliche. I

saldi di questa attività sono evidenziati giorno per giorno e il saldo cumulato di tutte le operazioni fornisce

un saldo mensile dei fabbisogni di tesoreria. Il sistema di tesoreria ogni giorno ed ogni settimana porta sul

tavolo del governatore e del ministro dell’economia l’andamento dei saldi. In un sistema evoluto di finanza

pubblica una adeguata struttura informativa dovrebbe consentire al Parlamento e al Governo di conoscere

tempestivamente l’evoluzione del fabbisogno, infatti la perdita di controllo di questo fabbisogno richiede

un intervento immediato di correzione.

“La finanza pubblica è come una macchina molto ingombrante che percorre le strade tortuose della

Corsica, bisogna prestare molta attenzione, altrimenti si rischia di cadere in un burrone”.

14

“Introduzione alla valutazione delle politiche pubbliche” lezione del 17-11-2005,

Dott. Espa

A cura di Francesco Campioni

Le politiche pubbliche sono insiemi di scelte operate da un decisore pubblico centrale o locale; si

tratta propriamente di programmi complessi ed organici (es. la politica economica), ma in senso lato

anche di progetti più selettivi o di singoli interventi.

Oggi, nel momento in cui uno Stato chiede ai suoi cittadini uno sforzo contributivo utile a perseguire un

certo obiettivo, si pone un immediato problema di rendicontazione e responsabilità (accountability).

Questa logica non è sempre appartenuta alle strutture pubbliche, ed entra a far parte della loro cultura

istituzionale solo a partire dagli anni ’60.

Allora, negli Stati Uniti, con netto ritardo rispetto all’Europa, alle attività più tradizionalmente statali, come

la creazione di infrastrutture, si aggiunsero quelle finalizzate al benessere sociale ( Welfare State). Attività

tanto nobili quanto onerose, per cui mentre assumeva imponenti programmi di spesa, il legislatore si

preoccupò pure di giustificare tale spesa dinanzi all’opinione pubblica.

Su quali dati e con quali parametri si valuta l’azione politica?

Elaborando certe informazioni oggettivamente disponibili, si può determinare in che misura l’azione

politica risponda ai requisiti di efficacia ed efficienza. Questo è un atteggiamento pragmatico: la scelta

può anche derivare da un’ispirazione ideologica, ma poi non può sottrarsi ad uno screening scientifico. In

passato l’innesto di elementi di impresa nel settore pubblico avrebbe costituito violazione di un “divieto

sacrale”; oggi pare invece che la consapevolezza della propria funzione non possa essere disgiunta da quella

delle spese che si sostengono per esercitarla.

Quali soggetti sono legittimati a valutare?

Il potere di controllo va attribuito ad organi dei quali sia garantita, per requisiti di accesso e meccanismi di

composizione, la massima indipendenza.

Già a cavallo tra ‘800 e ‘900, organi più o meno dotati di tale attributo erano istituiti in tutti gli Stati liberali,

con funzioni di revisione contabile. Si trattava però di rinvigorirli, aggiornando le loro competenze in

relazione ad un parametro nuovo come la gestione efficiente degli enti pubblici (“ governance”).

L’esempio americano del General Accounting Office5 ebbe un buon seguito in Europa: nel giro di due

decenni furono riformati il National Audit Office in Gran Bretagna, la Cour des Comptes in Francia, il

Rechnungshof in Germania. Rispetto a questi equivalenti internazionali la Corte dei Conti sconta un

certo ritardo, e per molti versi sembra ancora appartenere ad una specie minore, che non gode delle stesse

5

Il G.A.O., istituito come un organo del Parlamento, si ramifica in tutte le Agende dell’Esecutivo; vigila sull’esecuzione del

bilancio e in particolare sull'impiego dei fondi pubblici, relaziona e rivolge raccomandazioni al Congresso. La formazione dei

valutatori è interdisciplinare; è prevista una certa proporzione di generalisti esperti della valutazione e di specialisti nei vari settori

(economisti, sociologi, psicologi, statistici, ecc.).

15

prerogative: è priva di reali poteri investigativi, non esercita un controllo di gestione, si limita a controlli

formali di regolarità contabile e di legittimità degli atti.

Esistono anche, all’interno di certe amministrazioni, dei nuclei di valutazione (controllo interno), la cui

attività è certo utile come fonte di indicazioni per gli stessi soggetti che li istituiscono, ma non può

assurgere al rango di un controllo obiettivo.

Quali sono le fasi della valutazione?

Nel “ciclo delle politiche pubbliche” distinguiamo la sfera della decisione politica da quella della

decisione tecnica; allo stesso modo va declinato anche il problema della valutazione, che non può

rassegnarsi ad essere un’operazione successiva.

1. La valutazione preventiva serve innanzitutto a quantificare la spesa6. Ma una previsione più

ambiziosa dovrebbe riguardare tutti gli effetti che un eventuale provvedimento potrebbe produrre

sulla vita dei cittadini e delle imprese. L’“analisi d’impatto della regolamentazione” può

muovere dai dati relativi ad altri Paesi o a periodi precedenti (richiamandosi all’esperienza svedese,

si può ad esempio sostenere che l’eccesso di garanzie per i disoccupati sia inefficace e perverso in

quanto disincentiva la ricerca di un nuovo lavoro); tale analisi, che ha attecchito soprattutto nei

Paesi anglosassoni (in Gran Bretagna è obbligatoria), può anche giungere alla conclusione che

un’ipotesi regolativi debba essere accantonata (“opzione zero”). Talvolta è anche indispensabile

interpellare gli stakeholders7.

2. Il monitoraggio è la raccolta di informazioni in corso di implementazione; specie laddove i tempi

esecutivi siano molto lunghi, il m. può segnalare le distorsioni e suggerire le opportune rettifiche.

3. La valutazione dei risultati chiude il ciclo. In alcuni Paesi (es. l’Australia) i Paralamenti hanno

stabilito una serie di indicatori (il PIL, il tasso di disoccupazione, il tasso di disoccupazione

femminile…) che non offrono margini alla polemica politica.

Ammesso che vi riesca: da anni in Italia la cd “Legge Finanziaria” viene presentata dal Governo in una versione del tutto

abborracciata, mentre la vera stesura è rimessa al successivo “maxi-emendamento”: così la legge è sottratta alla valutazione

preventiva dell’incidenza sul precedente bilancio; con questa aberrazione dell’iter legislativo si è giunti puntualmente a bilanci

scadenti.

7 L’Italia è l’unico Paese dell’area OCSE che ancora non fa precedere una decisione politica a forte impatto sociale, come la

realizzazione di una grande infrastruttura, da un’istruttoria pubblica, che coinvolga tutti gli enti rappresentativi dei cittadini

interessati da tale decisione (capita poi di trovare strenue resistenze in fase operativa, vedi il caso TAV in Val di Susa).

6

16

“Elementi di base, Istituzioni ed Obiettivi della Valutazione” lezione del 2-3-2006,

Dott. Espa

A cura di Chiara D’Andrea

CHE COSA SONO LE POLITICHE PUBBLICHE

“Politica pubblica” è una nuova definizione rispetto a ciò che un tempo si chiamava intervento pubblico.

E’ uno dei modi di studiare i fenomeni politici. Le politiche sono un qualcosa che ha a che fare con

problemi di rilevanza collettiva e sono fondate sull’analisi costi-benefici che informa ogni decisione

pubblica.

Policy science è la scienza della politica pubblica, disciplina assai recente diffusasi nel Nord America ed in

Europa, in un contesto di cambiamento e riassestamento, dopo la fine del secondo conflitto mondiale. In

quel periodo alcuni studiosi iniziarono ad interessarsi ed a studiare il rapporto fra i governi ed i cittadini.

Prima della politica pubblica lo studio di tale rapporto era ancorato ad una dimensione normativa o ad

un’analisi morale. Venivano compiute delle valutazioni meramente descrittive senza che emergessero i

punti di forza e/o di debolezza delle politiche e, soprattutto, senza che fossero posti al centro dell’analisi gli

scopi che le politiche si prefiggono di realizzare.

Le politiche pubbliche sono l’altra faccia della politica, sono “percorsi intenzionali” in cui un numero non

prevedibile di “attori”, portatori di specifici “interessi” e “idee”, interagisce “continuativamente” al fine,

non solo di mantenere, acquisire o aumentare il proprio “potere” ma anche di affrontare e risolvere

“problemi!” che si ritiene abbiano una rilevanza e/o un impatto “collettivo”.

Le p.p. sono allora una rappresentazione della la politica in azione e dei processi attraverso i quali si

allocano quotidianamente spettanze, risorse monetarie e simboliche, si distribuiscono o si creano risorse di

potere, si costruiscono i problemi aventi rilevanza collettiva e si cerca di risolverli ovvero li si oblia; si

ottiene e si perde consenso, si sceglie cosa fare o non fare in un dato sistema politico, si decide chi ha

diritto a che cosa e chi invece no.

Harold Lasser (sociologo, considerato il fondatore della disciplina) parlava di policy science caratterizzata da

tre elementi:

1) multidisciplinarietà;

2) disciplina orientata alla risoluzione dei problemi ed

3) esplicitamente normativa.

La multidisciplinarietà delle politiche pubbliche può essere così schematicamente riassunta:

I giuristi si occupano del drafting legislativo e dell’ enforcement (applicazione autoritativa delle politiche). I

sociologi invece analizzano le modalità attraverso cui le problematiche pubbliche vengono socialmente

costruite. Gli scienziati politici si interrogano e studiano come le istituzioni ed i partiti influenzano il

decorso ed il contenuto delle policies, mentre gli economisti si occupano della quantificazione degli oneri,

dell’individuazione degli opportuni meccanismi di copertura e degli aspetti organizzativi.

17

La multidisciplinarietà dunque evidenzia come la valutazione di una politica pubblica possa essere

caratterizzata da specifiche identità disciplinari.

LA STRUTTURA DEL CORSO ED I SUOI OBIETTIVI

La valutazione delle politiche pubbliche è una materia molto complessa, l’efficacia e l’utilità delle politiche

pubbliche costituiscono elementi di grande democraticità della politica pubblica, si vuole dimostrare l’esito

dell’intervento pubblico ed in particolare quale sia l’utilizzo delle risorse sottratte ai contribuenti mediante

la tassazione dei redditi e le imposte a loro carico.

Si tratta dunque di un rendiconto che ha come destinatari il Parlamento e l’opinione pubblica.

L’intero modulo si ripartisce nello studio di cinque grandi aree tematiche:

1) strumenti statistici propedeutici alla valutazione: per poter compiere una valutazione si rende necessario

l’utilizzo di tecniche statistiche e di elementi di econometria

2) la valutazione delle politiche pubbliche “in senso stretto”

3) la progettazione dei processi decisionali. Essa richiede che vengano esaminati i provvedimenti legislativi

ed amministrativi, in particolare viene prestata molta attenzione al programma di bilancio.

4) la valutazione delle politiche pubbliche e l’impatto sull’organizzazione delle pubbliche amministrazioni

5) la valutazione in concreto (approfondimenti settoriali).

ELEMENTI DI BASE PER LA VALUTAZIONE

Che cosa spinge a valutare ed a rendicontare? qual è l’origine dell’attività di valutazione e gli scopi che tale attività intende

perseguire?

Si vuole innanzitutto verificare quale sia l’utilità e l’efficacia dell’intervento pubblico ai vari livelli

istituzionali (Stato, Comuni, Province e Regioni). L’utilità e l’efficacia vengono osservate nelle conseguenze

da loro prodotte sui cittadini e nell’impatto sulle comunità.

Molta importanza viene conferita all’impatto delle politiche pubbliche sulla vita dei cittadini.

Preliminarmente occorre ricordare che si deve sempre tenere a mente la differenza fra “Stato regolatore” e

“Stato interventista”. L’attività posta in essere dallo “Stato regolatore” è quella normativa (primaria e

secondaria), mediante la quale vengono stabilite regole di condotta per i consociati. Si parla invece di

“Stato interventista” nei casi in cui vi sia un intervento diretto nel sistema economico sociale. Lo Stato è

convinto della bontà del proprio intervento nelle politiche sociali ed economiche.

Ogni intervento pubblico solitamente ha l’ambizione/presunzione che le proprie azioni possano essere

utili. Occorre, dunque, che vi sia una verifica effettiva di tale utilità, attraverso una specifica attività di

valutazione ed un rendiconto effettivo.

L’ ottimismo verso l’intervento statale vede nelle politiche pubbliche uno strumento in grado di correggere

eventuali squilibri e/o disuguaglianze. In tal senso, la valutazione costituisce il mezzo attraverso il quale

evidenziare i risultati ottenuti.

18

Il pessimismo verso l’intervento statale conduce ad un approccio secondo il quale è necessario valutare

perché non è detto che le politiche pubbliche siano in grado di raggiungere l’obiettivo che si sono

prefissate.

BREVE EXCURSUS DELLE ISTITUZIONI CHE COMPIONO LA VALUTAZIONE DELLE

POLITICHE PUBBLICHE

I sistemi di monitoraggio e valutazione nascono in U.S.A. a partire dalla metà degli anni ’60 (grande utilizzo

durante il periodo di amministrazione del Presidente Johnson).

Questi sistemi iniziano ad essere presenti anche In Germania negli anni ’70 ed in Gran Bretagna, a partire

dagli anni ’80, durante l’amministrazione Thatcher.

In Gran Bretagna è ancora oggi operativo il “National Audit Office”.

Nell’opera di Herbert Simon si rinvengono interessanti tracce della necessità di introdurre istituzioni

deputate allo svolgimento della valutazione. Dalla biografia di questo autore emerge una figura di studioso

quasi rinascimentale, interessato ed esperto di discipline differenti. La sua opera di maggiore importanza,

rispetto agli argomenti che stiamo trattando, è il Manuale scritto a Chicago negli anni ’30 intitolato

“valutazione delle attività dei comuni americani”.

In U.S.A. sono presenti delle istituzioni preposte alla valutazione delle politiche pubbliche all’interno del

Parlamento. Ad esempio, ricordiamo la General Accounting Office (GAO).

Il settore privato viene invece giudicato dal mercato e dunque non necessita di una siffatta valutazione.

In Italia siamo molto indietro, patiamo un ritardo tecnico temporale abissale rispetto alle esperienze di altri

paesi (in particolare, rispetto all’esperienza U.S.A.)

Non abbiamo purtroppo un sistema istituzionalizzato e organizzato che vada oltre la valutazione formale

della Corte dei Conti (la quale, ricordiamo, è un’attività necessaria, espressamente prevista dalla

Costituzione).

Lo Stato deve poter dimostrare che un suo intervento è utile e giustificato e soprattutto deve dimostrare

che un suo particolare intervento è preferibile ad altri. Si rende dunque necessaria un’analisi dell’impatto

della regolamentazione.

GLI SCOPI DELLA VALUTAZIONE

L’analisi delle politiche pubbliche si propone quale specifica modalità di studio delle politiche (e della

politica) attraverso cui vengono ricostruiti in profondità i processi di formulazione e implementazione delle

decisioni aventi rilievo collettivo, al fine di spiegare le dinamiche del processo (come e perché viene presa

una decisione, come viene attuata, qual è l’impatto del processo di politica pubblica sulla società, sul

sistema politico, sul contesto ecologico delle politiche) e/o le caratteristiche del contenuto della politica

pubblica (le risorse materiali e simboliche allocate nel processo, i risultati tangibili ed intangibili del

processo rispetto alle aspettative dei destinatari, l’effetto di retroazione del contenuto rispetto alla società, al

sistema politico, alle decisioni successive, al contesto ecologico delle politiche).

Studiare le politiche significa, dunque, porre al centro dell’attenzione analitica gli elementi costitutivi

dell’azione di policy:

19

In primis, i soggetti che vi partecipano, le loro caratteristiche, le loro idee e le loro interazioni, quindi i

fattori, le regole decisionali, gli stili, le legacies, la natura delle questioni. Significa imputare a questi elementi,

presi singolarmente oppure combinati tra loro, la capacità di influenzare o determinare gli esiti del processo

decisionale.

Alla base della valutazione vi è una motivazione molto forte, ovvero si tende al miglioramento della

qualità dell’intervento pubblico.

Il “ciclo della valutazione” intende porsi proprio questo obiettivo come risultato.

Il ciclo della valutazione prevede che entro un determinato arco temporale venga compiuta una media in

base ai risultati ottenuti ( i risultati possono ad esempio riferirsi ad esperienze di altri paesi). Ad esempio, la

legge finanziaria prevede ogni anno uno stanziamento di 6.000.000,00 € per attività seminariali. Compiere

un ciclo della valutazione su tali risorse permette di conoscere come esse sono state utilizzate negli anni

passati.

La valutazione ex ante

È un giudizio preventivo relativo ad un intervento pubblico non ancora adottato. Gli obiettivi vanno

necessariamente esplicitati, vi è la possibilità di attuare un confronto tra azioni alternative.

La valutazione ex post

È un giudizio retrospettivo avente ad oggetto solo interventi pubblici già adottati.

Il giudizio “riepiloga” l’intero processo attuativo nonché le conseguenze attese e non attese delle azioni

iniziali. Viene effettuato un confronto con gli obiettivi che ci si era inizialmente posti di raggiungere.

20

“Il ciclo della valutazione - 1” lezione del 9-3-2006,

Dott. Espa

A cura di Laura Miglio

Per valutazione delle politiche pubbliche, si intende quel particolare procedimento di indagine

conoscitiva finalizzato ad analizzare e, quindi, ad inquadrare, una determinata politica e il relativo

andamento onde evidenziarne gli obiettivi e i risultati. Tale procedimento segue delle fasi proprie di un

ciclo ben definito; la valutazione “ex-ante”, definita tale perché si riferisce ad un intervento pubblico non

ancora adottato, si caratterizza per la determinazione degli obiettivi di una determinata politica e, dunque, la

raccolta dei dati necessari al raggiungimento di questi porta al compimento di alcuni tentativi, gli

esperimenti pilota, che testano la validità o meno della strategia ipotizzata. I dati necessari a tale indagine

devono presentare i requisiti della: affidabilità; validità; tempestività.

Il sistema, fin ora discutibile in termini di risultato, adottato dal nostro paese, vede l’esame dei

provvedimenti in sede di “pre-Consiglio” e registra l’intervento, necessario, della Ragioneria generale dello

Stato data la presenza di elementi di natura finanziaria (presenti ovviamente in qualsivoglia politica); tali

provvedimenti, cui vengono unite delle relazioni di accompagnamento, riceveranno, poi, il parere delle

strutture tecniche del Parlamento. Il ciclo della valutazione prosegue con la fase del cosiddetto “monitoraggio

o valutazione in itinere” i cui risultati sono evidenziati, in seguito ad attuazione amministrativa, ovvero

finanziaria, tramite indicatori ad hoc (finalizzati ad evidenziare e, quindi, a correggere, eventuali punti che,

“in corsa”, risultano poco efficaci). La valutazione ex-post si traduce, infine, in un giudizio retrospettivo, di

riepilogo dell’intero processo attuativo, rispetto al singolo intervento pubblico adottato. I risultati così

ottenuti si confrontano con quegli obiettivi inizialmente posti per verificare l’effettiva corrispondenza e

l’eventuale rispetto dei target inizialmente fissati.

Alla base della valutazione, la definizione del “campo di azione” della politica e la ricerca delle

principali definizioni che meglio possano inquadrarla, sono passi necessari per la formazione della

cosiddetta “agenda delle politiche pubbliche”, ovvero per definire fra questa una scala di logiche (politiche)

priorità. Nel rispetto di quest’ultima si costruisce la politica scelta che, definita in seno al Governo e,

quindi, di natura squisitamente politica, viene discussa in Parlamento. Al termine della sua applicazione, i

risultati evidenziati nell’arco della sua performance complessiva sono determinanti per la scelta di continuare,

ovvero terminare la politica pubblica in questione. Affinché il processo sia efficace è importante che i

programmi vengano disegnati tenendo conto della logica della valutazione; VFM sta per Value For Money,

ovvero un metodo di valutazione che si concentra sull’eventuale uso sub-ottimale delle risorse applicate a

una determinata politica e si concentra sul raggiungimento delle “tre E”: Economia;Efficienza;Efficacia.

Il “logic model” è, infine lo scheletro adottato nel ciclo della valutazione di una o più politiche

pubbliche; costituisce una sorta di modello organizzativo “focalizzato sugli elementi fondamentali di un

programma e teso a identificare quali interrogativi porsi e provare di rispondere nell’attività di valutazione e

quali misure della performance di un progetto/programma/politica sono davvero elementi chiave”. Elementi

costitutivi del logic model sono: le risorse, sia umane che finanziarie, le attività, intese come azioni

necessarie a generare i risultati attesi del programma e gli output, ovvero i prodotti, beni e servizi forniti

direttamente alle persone interessate al programma come risultato dell’attuazione del programma.

21

“Il ciclo della valutazione - 2” lezione del 16-3-2006,

Dott. Espa

A cura di Costanza Ignazzi

Il ciclo della valutazione implica varie tappe: si parte dalla costruzione di un’agenda delle politiche

pubbliche e dalla definizione degli obiettivi da raggiungere per poi procedere con il disegno (e la

conseguente scelta) delle politiche da porre in atto. Le politiche scelte vengono definite in seno al Governo

e discusse in sede parlamentare prima di essere attuate. Segue il “monitoraggio” in corso d’opera della loro

efficacia, la raccolta dei primi risultati e la valutazione degli effetti ed impatti delle politiche in questione

(valutazione ex-post) . Si ha infine un responso definitivo circa le politiche poste in atto e sull’opportunità o

meno della continuazione di esse, con eventuali indicazioni per il loro miglioramento.

Per quanto riguarda il disegno dei programmi ai fini della valutazione è importante il cosiddetto

“Value for Money”, che consiste nella stima dell’eventuale utilizzo sub-ottimale delle risorse applicate ad una

determinata politica. L’obiettivo è il raggiungimento delle “3 E”: Economia, Efficienza ed Efficacia (alle

quali può essere attribuita una diversa enfasi a seconda di circostanze e momenti). In tale contesto, entra in

gioco la valutazione ex-ante, che deve prevedere effetti e conseguenze delle politiche pubbliche, ed il cui

scopo è il miglioramento della qualità dei provvedimenti: si tratta quindi di capire bene ciò che si va a fare.

Quest’aspetto della valutazione permette tra l’altro un maggiore controllo delle politiche pubbliche e dei

loro risultati, e comporta la possibilità di scegliere la migliore tra diverse politiche alternative. Vi sono 3

grandi tipologie di valutazione ex-ante:

1. La proiezione: ossia una previsione basata sull’estrapolazione di tendenze attuali e passate.

2. La predizione: basata su chiare ipotesi teoriche, che possono consistere in “supposte leggi” o in

ipotesi teoriche da sottoporre alla prima verifica.

3. Le congetture o intuizioni: basate su giudizi informati e/o di esperti. L’intuizione iniziale viene poi

supportata dal confronto con gli stakeholders, ovvero le persone direttamente toccate dal progetto,

programma o politica.

Per la programmazione della valutazione sono necessarie una serie di pre-condizioni: innanzitutto la

definizione di una scala di priorità; inoltre, sono fondamentali tempi e tempestività della valutazione, che

deve correre coi tempi della politica (e quindi non è di tipo accademico). La valutazione ex-ante deve anche

progettare attentamente la “distribuzione dei risultati”, che riguarda i policy makers e le strutture interne, le

“categorie” di stakeholders ed i cittadini in senso ampio.

In pratica la valutazione ex-ante definisce gli obiettivi di una politica pubblica: è fondamentale determinare

ciò che il progetto vorrebbe raggiungere, in modo che possano partire diversi programmi, anche in

competizione tra loro. La valutazione ex-ante definisce anche macro-obiettivi ed obiettivi più mirati, oppure

obiettivi differenziati rispetto ad un’ “opzione zero” per le politiche esistenti (cioè la possibilità di non fare

nulla).

A seconda dei fenomeni gli obiettivi possono avere una diversa intensità nel tempo, possono essere di

carattere strettamente finanziario o di miglioramento della qualità della regolamentazione o delle politiche

pubbliche. Nella pubblica amministrazione spesso si utilizzano delle “carte d’acquisto” (purchasing cards):

22

strumenti di pagamento, rappresentativi della spesa pubblica assegnata ad una data unità previsionale, che

riprendono il modello delle carte prepagate e vengono assegnate ad i responsabili dei centri di costo,

consentendo di veicolare meglio le risorse, in modo da non creare debito e responsabilizzare le persone in

possesso di esse. Un altro vantaggio è inoltre la possibilità, con questo sistema, di rendere più rapidi gli

acquisti.8

Dopo la definizione degli obiettivi, la valutazione ex-ante procede con la raccolta dei dati: se sono

già esistenti delle banche dati, i tempi vengono velocizzati, altrimenti è necessario costruire delle basi dati, il

che allunga inevitabilmente i tempi della valutazione. E’ necessario notare che i dati devono essere di

qualità: ossia affidabili, validi e tempestivi.

In questo quadro è necessario anche parlare dell’AIR (Analisi di Impatto della Regolamentazione),

che serve a verificare ex-ante l’opportunità di una regolamentazione, ossia a valutarne gli effetti in termini di

vantaggi/svantaggi e costi/benefici, sia sui destinatari che su organizzazione e funzionamento della

pubblica amministrazione. Per l’AIR occorre innanzitutto definire un ambito di intervento; poi si possono

rilevare le esigenze sociali, economiche e giuridiche che motivano quest’ultimo. Vanno in seguito

individuati gli obiettivi ed elaborate le opzioni regolatorie, i presupposti organizzativi, finanziari, economici

e sociali delle opzioni rilevanti, così come le aree di criticità correlate all’intervento. Infine si seleziona tra le

varie opzioni quella preferibile e si individua lo strumento tecnico-normativo più appropriato.

Le principali opzioni di intervento sono molteplici: in questa lezione ci fermiamo all’opzione

“nulla”, o “zero”: ovvero quella in cui si decide di non intervenire. In questo caso bisogna chiedersi se sia

indispensabile un nuovo intervento e se vi siano effettive possibilità migliorative di un programma e di

un’attuazione maggiormente efficace della normativa vigente.

8

Le carte di acquisto sono ad esempio utilizzate in Francia.

23

“La valutazione ex-ante e l’Analisi di Impatto della Regolamentazione” lezione del

23-3-2006, Dott. Espa

A cura di Marco Sonsni

L’analisi di impatto della regolamentazione (A.I.R.)

L’obiettivo principale cui tende l’analisi di impatto della regolamentazione è quello di definire la migliore tra

le possibili opzioni di intervento.

Il ventaglio di queste è, naturalmente, assai ampio e variegato.

A. OPZIONE “ZERO”

Consiste semplicemente nel non-intervento da parte del policy-maker, e viene scelta qualora dalla valutazione

ex ante risulti l’inopportunità di una qualsivoglia innovazione della regolamentazione.

B. DEREGOLAMENTAZIONE

Il termine, inteso stricto sensu, si è diffuso a partire dagli anni ’80, ed è stato originariamente associato ai

programmi liberisti delle amministrazioni repubblicane negli Stati Uniti e di quelle conservatrici nel Regno

Unito. In seguito, la prassi della deregolamentazione è tuttavia entrata a far parte del modus operandi delle

classi dirigenti anglosassoni senza eccessive distinzioni di appartenenza politica; ricordiamo, in proposito, la

grandiosa opera di semplificazione e di abrogazione di leggi federali promossa, al Congresso degli Stati

Uniti, dal Presidente democratico Clinton e dal suo vice Al Gore negli anni del loro primo mandato (19921996).

Un processo di deregolamentazione può prendere corpo, in ambito economico, sotto forma di una

liberalizzazione dei mercati: in questo caso, in forza di una serie di atti legislativi o amministrativi, un certo

settore viene liberato dalla regolamentazione statale sul piano giuridico – formale, ma anche sul piano

sostanziale, in quanto la liberalizzazione interviene a modificare la struttura stessa del mercato. È peraltro

inesatto dire che alla liberalizzazione corrisponda o faccia seguito uno snellimento dell’impianto normativo,

perché una volta che il monopolio statale su un settore produttivo sia stato abolito, un corretto

funzionamento del mercato concorrenziale dipenderà anche dall’efficacia di una serie di normative, come

quella antitrust.

C. OPZIONE “VOLONTARIA”

Consiste nel non imporre regole ai soggetti interessati, ma nell’indurli a cambiare condotta mediante

campagne di sensibilizzazione, o di sostegno all’innovazione (pensiamo alle campagne contro il fumo,

oppure alla sensibilizzazione sui prezzi).

Questa opzione può essere talvolta preferita ad un intervento normativo in quanto sicuramente più efficace

in tempi brevi (data la lunghezza dell’iter legislativo).

D. AUTOREGOLAMENTAZIONE SETTORIALE

Con questa scelta ci si affida all’autodisciplina da parte dei gruppi interessati, che si esplica nella

realizzazione di codici etici o deontologici.

24

E. INCENTIVI/DISINCENTIVI

L’applicazione di incentivi e disincentivi rappresenta lo stadio ultimo di un’azione che non voglia affidarsi

all’atto coercitivo di una legge.

Ad esempio, un incentivo alle tecnologie non inquinanti può indurre le imprese a considerare vantaggioso

un investimento anche massiccio in dette tecnologie, con la speranza che i profitti da esso ingenerati

ripaghino i costi già a medio termine; per fare un altro esempio, l’introduzione di una detrazione fiscale

sulle spese di manutenzione degli edifici può costituire un vero volano per l’edilizia e, insieme, un incentivo

all’emersione del sommerso, perché le spese andranno dichiarate per poter essere detratte. Un intervento