Operazioni finanziarie

Tecniche

finanziarie

Asset allocation:

come ottimizzare un portafoglio

di attività finanziarie

di Amedeo De Luca (*)

ttraverso una composizione del portafoglio di attività strategica e ben condotta i gestori

A

finanziari e i manager di aziende possono ottimizzare rendimenti attesi e rischi delle

operazioni. Si propone un metodo per procedere ad un’accurata asset allocation.

Introduzione

L’innovazione nel campo finanziario produce incessantemente strumenti sempre più sofisticati, che

vengono scambiati in mercati di dimensioni superiori al reddito prodotto dall’economia mondiale.

Nel contesto di una sempre maggiore interdipendenza tra i sistemi economici (avanzati ed emergenti), sempre più caratterizzati dalle tendenze dei mercati finanziari, il ruolo del gestore finanziario è divenuto complesso e sofisticato.

Ai classici indicatori (reali e monetari) del comportamento finanziario si vanno affiancando indicatori

e strumenti sempre più flessibili. È cresciuto, infatti, l’interesse verso indicatori qualitativi, volto a cogliere la dinamica della fiducia dei consumatori e

degli imprenditori. È cresciuta l’attenzione verso i

fattori di propagazione delle tendenze oltre i confini

nazionali, che favorisce una maggiore convergenza

o divergenza tra i cicli economici.

Inoltre, le politiche monetarie delle Banche Centrali, orientate al mantenimento di un’inflazione stabile e contenuta, sono oggetto di analisi sistematica

da parte di operatori esperti non solo nello studio

delle statistiche sugli aggregati monetari e creditizi,

ma anche nell’interpretazione di comunicati e dichiarazioni fornite dagli organi delle banche centrali stesse.

Rischio e rendimento di un portafoglio

È noto che gli investitori ritengono più conveniente

diversificare il proprio portafoglio, piuttosto che investire tutto nel titolo più redditizio. Occorre, però,

stabilire come ripartire il capitale iniziale tra più investimenti rischiosi e come si deve selezionare un

titolo da aggiungere al portafoglio.

La selezione di portafoglio comporta la scelta, all’interno di un insieme di investimenti, della quota

di ricchezza da allocare nelle diverse alternative,

onde garantire un prefissato rendimento atteso con

il minore livello di rischio (o viceversa).

Questo problema richiede la misurazione del rendimento futuro atteso di un titolo ed il connesso rischio.

Il rendimento di un investimento (holding period

return) su un periodo temporale «t», cioè, su un intervallo [t, t+1], indica il rendimento realizzato Ri,t,

ad esempio in una settimana, ovvero la variazione

del corso del titolo rapportata al valore iniziale. Se

sul titolo si è pagato un dividendo questo deve essere considerato capitalizzato alla fine della settimana. In forma algebrica, il rendimento, valutato al

tempo t, è dato da:

con:

Pi,t = prezzo di acquisto del titolo «i» al tempo «t»;

Pi,t+1 = prezzo di realizzo del titolo «i» al tempo

«t+1»;

Di,t = dividendo capitalizzato nel periodo [t, t+1].

La valutazione ex-post dei rendimenti realizzati è

immediata (tutti gli elementi finanziari sono noti).

La valutazione ex-ante richiede, invece, la previsione di due fattori: il prezzo di smobilizzo e il valore

capitalizzato del dividendo riscosso. La caratteristi-

Nota:

(*) Università Cattolica del Sacro Cuore di Milano.

Amministrazione & Finanza 1/2008

47

Tecniche

Operazioni finanziarie

finanziarie

ca di incertezza o aleatorietà (dipendenza dal caso)

dell’investimento in un’attività finanziaria rende rischioso il medesimo.

Il rendimento di un’attività finanziaria si sostanzia,

quindi, in una variabile casuale R; il grado di incertezza dei futuri risultati determina il rischio associato al titolo.

Si supponga che il rendimento Ri di un titolo «i»

possa assumere S valori Ris, con probabilità rispettivamente, ps, con s = 1, 2, …, S. Per avere informazioni di sintesi sul comportamento di rendimento

del titolo nella prossima settimana si utilizzano alcuni operatori statistici. Il futuro rendimento atteso

E[Ri] è dato dalla media ponderata dei possibili

rendimenti, con pesi costituiti dalle rispettive probabilità, cioè:

Se i rendimenti attesi del titolo X sono quelli riportati nella Tavola 1, la probabilità che il futuro rendimento sia del 3% è elevata, mentre meno elevata è

la probabilità di un più basso rendimento (1%) o di

un rendimento negativo (-3%).

Il futuro rendimento atteso è, pertanto, il seguente:

E[Ri] = p1 x Ri1 + p2 x Ri2 + p3 x Ri3 =0,25 x

(-3%) + 0,25 x 1% + 0,5 x 3% = 1%.

Si ritiene che, ragionevolmente, il valore atteso

del rendimento per la prossima settimana sia pari

all’1%. Non si ha, però, idea di quanto si possa

discostare da detto valore il rendimento «reale»,

ovvero, quanto tale previsione sia variabile. A

questo scopo interviene un secondo operatore, la

«varianza», la quale misura la dispersione del rendimento intorno al valore atteso. La varianza

Var[Ri] dà informazioni sulle possibili deviazioni

o scarti del rendimento futuro rispetto a quello atteso. La formula di calcolo della varianza è la seguente:

Spesso si fa riferimento alla deviazione standard

(radice quadrata della varianza) per misurare la variabilità con la stessa unità di misura del rendimento. Per «volatilità storica» di un titolo azionario si

intende la deviazione standard Std[Ri].

Tornando al precedente esempio, la deviazione standard del rendimento per la prossima settimana è:

48

Amministrazione & Finanza 1/2008

=

=

=

=

Si consideri ora una seconda azione Y, il cui rendimento Rj possa assumere i valori riportati nella Tavola 2, con le probabilità ivi associate.

Anche per il titolo Y il rendimento atteso è uguale

all’1%, infatti:

E[Rj] = p1 x Rj1 + p2 x Rj2 + p3 x Rj3 = 0,25 x (-5%) + 0,25 x

1% + 0,5 x 4% = 1%.

È da rilevare, però, che, nonostante le due azioni

considerate abbiano lo stesso rendimento atteso,

queste non sono equivalenti. Infatti dalla Tavola 2

si rileva che l’azione Y può realizzare rendimenti

più alti e più bassi rispetto a quelli di X: le due azioni differiscono, quindi, in termini di variabilità intorno al rendimento futuro atteso.

Calcolando la deviazione standard del secondo titolo si rileva che la sua volatilità è maggiore di quella

del primo:

=

=

–

+

+

–

=

Quanto più i futuri valori sono variabili, tanto più

cresce la deviazione standard e la rischiosità dell’investimento.

I due titoli presentano, a parità di rendimento atteso, diverse volatilità e, quindi, diverso rischio (1).

Nell’analisi finora condotta si è supposto di operare

su un insieme di previsioni inerenti ai prezzi futuri

di un titolo, cioè, sui rendimenti, a ciascuno dei

quali è stata assegnata ex-ante una probabilità.

Tavola 1 – Rendimenti futuri per il titolo X

s

Rendimento (Ris)

Probabilità (Ps)

1

2

3

-3%

1%

+3%

0,25

0,25

0,50

Tavola 2 – Rendimenti futuri per il titolo Y

s

Rendimento (Ris)

Probabilità (Ps)

1

2

3

-5%

1%

+4%

0,25

0,25

0,50

Nota:

(1) Un investimento privo di rischio è quello riferito ad un titolo

la cui deviazione standard è uguale a zero (la deviazione dal valore atteso è sempre pari a zero); è questo il caso di un titolo a

reddito fisso senza cedola.

Operazioni finanziarie

Tecniche

finanziarie

Nella pratica l’analisi del rischio si basa, normalmente, sull’analisi delle serie storiche dei prezzi di un titolo e si utilizza la media dei rendimenti passati come

indicatore del rendimento che si avrà in futuro, mentre

la variabilità intorno alla media (varianza o deviazione

standard) è utilizzata come un indicatore di rischio.

Valutazione del rischio e del rendimento

di un portafoglio di attività finanziarie

Si supponga che un cliente si rivolga ad un operatore finanziario per avere un consiglio su come investire un patrimonio di 100.000 euro. Il consulente

disponga di alcune informazioni (riportate nella Tavola 3) relative a due titoli, legati alle società X e Y,

rispettivamente.

Dalla Tavola 3 si rileva che il titolo X presenta un

rendimento ed un rischio più alto del titolo Y. Il

cliente potrebbe essere portato ad investire tutto il

patrimonio nel titolo Y, non volendo rischiare. Il

consulente finanziario consiglia, però, il cliente a

diversificare i suoi investimenti, acquistando azioni

Y ed azioni X. Il problema allora diviene quello di

stabilire quanto investire in Y e quanto in X.

Tenendo presente che il rendimento di un portafoglio è dato dalla media ponderata dei rendimenti attesi di ciascuna azione, investendo una quota f1%

nel titolo X e una quota pari a f2 = (1 - f1)% nel titolo Y, il rendimento del portafoglio sarà dato dalla

formula seguente:

. [1]

Se si investono 25.000 euro in Y e 75.000 euro in X,

il rendimento del portafoglio (composto da 3/4 dal

titolo X e da 1/4 dal titolo Y) è dato da:

.

Nella Tavola 4 si riportano i risultati corrispondenti

a due titoli.

Se la società Y e la società X operano, ad esempio,

rispettivamente nel settore delle costruzioni e in

quello ecologico, al cliente può convenire l’investimento di parte del suo patrimonio in una società

che fluttua in senso negativo con il mercato ecologico. In tal modo l’investitore ottiene un rendimento medio stabile, infatti, quando i rendimenti di Y

sono elevati, quelli di X sono bassi, e viceversa.

Si tratta, allora di misurare il grado di variazione

comune dei rendimenti dei due titoli. La misurazione in questione è data da un altro operatore statistico: la «covarianza» o il «coefficiente di correlazione». La covarianza (cov) ha la formula seguente:

dove:

t indica il periodo temporale considerato (t = 1, 2,

…, T);

Ri e Rj indicano, rispettivamente, il rendimento medio del titolo i e j.

La covarianza dà una misura della dispersione congiunta dei due titoli intorno alle rispettive medie.

Una covarianza negativa indica che quando il rendimento di un titolo è inferiore alla sua media, il rendimento dell’altro titolo è superiore alla media: i

due titoli si muovono in senso opposto.

Una covarianza positiva indica che i rendimenti dei

due titoli si muovono nello stesso senso; un valore

di covarianza nulla indica che non sussiste relazione tra i movimenti dei rendimenti dei due titoli, ovvero, che gli andamenti degli stessi sono indipendenti tra di loro.

La covarianza presenta lo svantaggio di dipendere

dall’unità di misura in cui sono espressi i fenomeni

a confronto. Per questa ragione alla covarianza si

preferisce il coefficiente di correlazione (r) il quale

è dato dalla seguente formula:

dove si e sj indicano, rispettivamente, la deviazione

standard del titolo i e j; Ri e Rj indicano, rispettivamente, il valore del rendimento del titolo i e j.

Tavola 3 – Rendimento medio e volatilità

dei titoli X e Y

Titoli

Rendimento medio

(valori in %)

Deviazione standard

(valori in %)

Titolo X

Titolo Y

12

10

16

14

Tavola 4 – Rendimenti di portafoglio composto

dai titoli X e Y

Peso di X

(valori in %)

Peso di Y

(valori in %)

Rendimento del portafoglio

(valori in %)

100

75

50

25

0

0

25

50

75

100

10,0

10,5

11,0

11,5

12,0

Amministrazione & Finanza 1/2008

49

Tecniche

Operazioni finanziarie

finanziarie

Date due azioni, con varianza, rispettivamente, s 21 e

s 22 la varianza del portafoglio (s 2port) da esse costituito è data dalla combinazione delle due varianze,

con pesi f1 e f2, rispettivamente; è cioè:

[2]

Il coefficiente di correlazione è adimensionale e assume valori compresi tra - 1 e +1. Esso, non essendo legato all’unità di misura, rappresenta un indicatore diretto del comportamento reciproco delle due

azioni considerate.

Più specificamente: se è rij = 1 significa che i due titoli si muovono in modo sincrono; se è rij = -1, vuol

dire che essi si muovono con sincronismo, ma con segno opposto; se è rij = 0 i due titoli non sono linearmente correlati (sono, cioè, indipendenti tra di loro).

Nella pratica i titoli sono legati spesso tra di loro da

un coefficiente di correlazione 0 rij 1 (i rendimenti si muovono mutuamente, ma non in concomitanza perfetta).

Se è noto il coefficiente di correlazione dei due titoli considerati, pari, ad esempio, a 0,1, è possibile

desumere non solo i rendimenti dei diversi portafogli composti da A e B, ma anche la loro volatilità,

come riportato nella Tavola 5.

Il cliente di cui si è detto prima, si renderà conto

che investendo il 50% in ciascuno dei due titoli ottiene un portafoglio con un valore di rendimento atteso (11%) superiore e un rischio inferiore (11,14%)

rispetto ad un portafoglio composto dal solo titolo Y

(cui corrisponde un rendimento medio pari a 10 e

un rischio uguale a 14% (si veda la Tavola 3).

Criterio di valutazione media-varianza

Il caso trattato in precedenza suggerisce che il

cliente non si deve limitare ad analizzare singole

azioni, bensì possibili combinazioni di titoli.

Essendo ciascun investimento caratterizzato unicamente dalla media e dalla varianza, l’investitore razionale sceglierà le forme di investimento che, a parità di rendimento atteso, presentano un rischio minore o che, a parità di rischio, hanno un rendimento

atteso maggiore.

Se X e Y sono due portafogli, il primo (X) «domina»

(è preferibile a Y) se vale una delle due seguenti relazioni:

Questo approccio di scelta tra portafogli è detto criterio della media-varianza.

50

Amministrazione & Finanza 1/2008

Riportando i portafogli di cui alla Tavola 4 in un

piano rischio-rendimento, si ottiene il grafico della

Tavola 6. Per ciascun punto corrispondente ad un

portafoglio è riportata la composizione del medesimo; ad esempio, il portafoglio A (100%, 0%) indica che esso è costituto dal 100% di X e dallo 0% di

Y. Dal grafico si rileva che, considerando i due

portafogli C e D, il primo ha un minore rischio e

un rendimento maggiore rispetto al secondo. L’investitore razionale sceglierà il portafoglio C e scarterà D. Alle medesime conclusioni si giunge considerando i portafogli B e E. Nessun investitore sceglie il portafoglio E, in quanto questo presenta un

rischio elevato e un rendimento più basso di B, oltre che di C.

Si scartano, quindi, D ed E come portafogli non

convenienti. Se si considerano, ora i portafogli C e

B si rileva che essi non sono direttamente confrontabili, poiché C ha contestualmente rendimento e

rischio inferiore a B. Nessuno di questi due portafogli è «dominato» dall’altro: le due scelte sono

entrambe valide. Il medesimo ragionamento vale

per i portafogli A e B e A e C. I portafogli A, B e C

rappresentano alternative valide e la scelta tra uno

di essi è collegata al grado di avversione al rischio

di chi investe. Le scelte D ed E sono scelte non razionali in quanto conducono all’assunzione di

Tavola 5 – Rischio e rendimento di portafogli composti dai titoli X e Y

Peso di X

(valori in %)

Peso di Y

(valori in %)

Rendimento

del portafoglio

(valori in %)

Volatilità

(valori in %)

100

75

50

25

0

0

25

50

75

100

10,0

10,5

11,0

11,5

12,0

14,00

11,60

11,14

12,83

16,00

Tavola 6 – Piano rischio-rendimento

Operazioni finanziarie

Tecniche

finanziarie

maggiore rischio a parità di rendimento o a un minore rendimento a parità di rischio, rispetto agli altri portafogli.

Se anziché considerare solo alcune alternative (come indicato nella Tavola 6) si costruiscono tutti i

possibili portafogli, ottenuti variando nel continuo

la composizione delle attività, si ottiene l’insieme

dei portafogli ammissibili, rappresentato nella Tavola 7. I portafogli giacenti sul ramo inferiore della

curva sono dominati, in quanto rispetto ad essi esiste un portafoglio che ha la medesima volatilità ma

con un rendimento atteso più elevato. I portafogli

giacenti sul ramo superiore della curva non sono

dominati da nessun portafoglio e costituiscono la

frontiera efficiente; la scelta di uno di essi dipende

dal grado di avversione al rischio dell’investitore.

È da osservare, però, che i valori di rendimento e di

volatilità di un portafoglio non dominato non sono

certi, ma probabilistici, pertanto non è assicurato

che - investendo in tale portafoglio - il rendimento a

posteriori coincida con quello atteso. Ad ogni modo, quanto più bassa è la volatilità tanto più elevata

è la probabilità che il valore realizzato non si discosti da quello atteso.

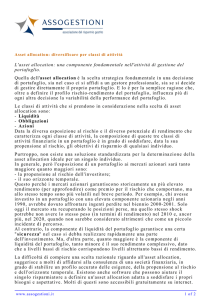

L’asset allocation e il modello

di Markowitz

Nel settore finanziario i gestori (per conto terzi o di

un’azienda) di grandi patrimoni, quali, ad esempio,

Fondi comuni, linee di risparmio gestito da Banche,

da Assicurazioni, utilizzano spesso metodologie

quantitative per la selezione dei titoli da inserire nel

portafoglio e la ripartizione degli stessi. Si tratta di

metodologie di asset allocation (o portafolio selection).

In termini generali, dato un insieme di possibili inTavola 7 - Insieme di portafogli ammissibili

composti dai titoli X e Y: la frontiera efficiente

vestimenti, tra loro alternativi, si tratta di scegliere

il mix ottimale di opzioni (gli investimenti possono

riguardare anche indici di borsa di differenti Paesi o

riferiti a settori produttivi differenti; si veda applicativo).

Tramite l’utilizzazione degli indici statici richiamati

(media, varianza e correlazione (2)), i gestori di

portafoglio svolgono l’asset allocation.

Obiettivo dell’asset allocation è, quindi, quello di

individuare il portafoglio ritenuto ottimale dal punto di vista delle caratteristiche dei titoli disponibili e

delle preferenze degli investitori.

L’asset allocation punta a costruire un portafoglio

con la migliore combinazione rischio-rendimento. Il

capitale viene ripartito tra varie classi di asset (ciascuna classe comprende titoli con caratteristiche finanziarie omogenee: titoli di Stato, obbligazioni,

azioni, ecc.).

Il noto modello di Markowitz (1952) di costruzione

di un portafoglio è largamente adottato dagli operatori finanziari; esso presenta il pregio della semplicità e dell’applicabilità sulla base di poche nozioni

matematico-statistiche.

L’approccio di Markowitz si articola in due fasi.

Nella prima fase (oggettiva), applicando il principio

della media-varianza ai titoli disponibili si individua l’insieme dei portafogli (portafogli efficienti)

che danno il massimo rendimento atteso per un dato

livello di rischio o, viceversa, il più basso rischio

per un dato rendimento. Nella seconda fase si considerano le preferenze dell’investitore.

Il portafoglio ottimale è, pertanto, costituito dalla

combinazione di titoli che, oltre ad essere efficiente, massimizza il benessere personale dell’investitore.

Determinazione della frontiera efficiente

Si è rilevato che la volatilità di un portafoglio composto da due titoli è influenzata dalla correlazione

intercorrente tra gli stessi e che essa può essere utilizzata per ottenere rischi inferiori a quelli inerenti

l’investimento in singoli titoli, senza rinunciare ad

un certo rendimento.

È da rilevare, inoltre, che, incrementando il numero

di titoli, si accresce l’insieme delle possibili combinazioni rischio-rendimento e la possibilità di fruire

maggiormente dei benefici della diversificazione.

La media e la varianza per un portafoglio di N titoli

si ottengono dalla [1] e [2], rispettivamente.

Se, ad esempio, si vuole investire in 30 azioni del

Nota:

(2) Si veda A. De Luca (2006).

Amministrazione & Finanza 1/2008

51

Tecniche

Operazioni finanziarie

finanziarie

Mib30, per giungere alla scelta ottimale occorre delimitare l’insieme dei portafogli che, per ogni valore di rendimento prescelto, dia la minore rischiosità.

Noti i rendimenti attesi, le corrispondenti deviazioni standard e le correlazioni esistenti tra i titoli, si

imposta un problema di minimizzazione, dal quale

si deducono le combinazioni di titoli che minimizzano la varianza globale del portafoglio, per differenti valori di rendimento.

La frontiera efficiente, dati N titoli, si individua risolvendo, quindi, il problema di minimizzazione sotto

formalizzato, per diversi valori di rendimento C (3):

nelle quali fi indica la quota del titolo «i»; Ri e s 2i

rappresentano, rispettivamente, il rendimento atteso

– –

e la deviazione standard del titolo «i»; cov(Ri, Rj) è

la covarianza esistente tra i titoli «i» e «j»; C indica

l’obiettivo di rendimento fissato dall’investitore.

Si tratta, quindi, di minimizzare la varianza del portafoglio sotto le condizioni che il rendimento del

portafoglio sia pari a C (primo vincolo) e che sia investito tutto e solamente il capitale disponibile (secondo vincolo).

Come ulteriore vincolo si potrebbe aggiungere

l’impossibilità di vendite allo scoperto; ciò si formalizzerebbe imponendo di segno positivo i pesi

delle attività del portafoglio.

Scelta del portafoglio ottimo

La frontiera efficiente restringe il campo d’azione

(scelte) dell’investitore, impedendo allo stesso di

effettuare scelte non efficienti.

L’investitore razionale punta su portafogli che garantiscono il massimo rendimento per un dato rischio o il minimo rischio per un dato rendimento (si

veda Applicativo).

Si presenta, allora, il problema della definizione del

portafoglio efficiente su cui investire.

La selezione di un portafoglio sulla frontiera coinvolge le preferenze dell’investitore con riguardo al

rischio e al rendimento, ovvero, al rischio che l’investitore ritiene sostenibile a fronte di un dato rendimento.

Le preferenze di un investitore possono essere rap-

52

Amministrazione & Finanza 1/2008

presentate graficamente tramite curve di indifferenza, le quali individuano le combinazioni rischiorendimento ritenute equivalenti in termini di utilità

attesa. Ciascuna curva rappresenta un medesimo livello di soddisfazione, mentre a curve di indifferenza collocate più in alto si associano gradi di soddisfazione maggiori.

Stante l’ipotesi di avversione al rischio, le curve di

indifferenza si presentano con andamento crescente: all’aumentare del rischio la soddisfazione resta

immutata solo se si ha un maggiore rendimento.

Se si ipotizza costante il premio per il rischio, le

curve di indifferenza si identificano con delle rette;

se il premio cresce al crescere del rischio (volatilità) le curve di indifferenza sono convesse (l’investitore esige un rendimento differenziale più alto

per accettare un piccolo incremento di rischio, se il

rischio cui fa fronte è già alto).

A questo punto si hanno gli elementi necessari per

determinare il portafoglio ottimo per ciascun investitore:

a ) la frontiera, che indica tutte le combinazioni efficienti;

b) le curve di indifferenza, che esprimono le preferenze dell’investitore.

Tra i portafogli efficienti l’investitore mirerà a massimizzare il proprio grado di soddisfazione (raggiungendo, quindi, curve di indifferenza più alte).

Il portafoglio ottimo è quello individuato dal punto

in cui la frontiera efficiente è tangente alla più alta

curva di indifferenza.

Concretamente la scelta del portafoglio è dettata

dall’atteggiamento nei confronti del rischio di un

soggetto: la maggiore/minore avversione al rischio

determina la maggiore/minore inclinazione delle

curve di indifferenza: più l’investitore è avverso al

rischio più il portafoglio ottimale è prossimo al portafoglio a varianza minima.

Applicazioni dell’asset allocation

strategica e conclusioni

Riassumendo, nel processo di asset allocation strategico si presentano quattro fasi decisionali:

1) scelta delle macrocategorie di investimento da

comprendere nel portafoglio;

2) stima dei rendimenti attesi, delle deviazioni standard e delle correlazioni esistenti tra le categorie o

classi;

3) determinazione della frontiera efficiente;

Nota:

(3) Nell’applicativo che accompagna il presente contributo il problema in oggetto è risolto con l’ausilio del risolutore Excel.

Tecniche

Operazioni finanziarie

finanziarie

4) scelta della composizione ottimale basata sugli

obiettivi strategici del fondo comune di investimento.

La procedura qui descritta per la determinazione del

portafoglio ottimo trova larga applicazione, presso i

maggiori investitori istituzionali, nella determinazione del migliore mix di asset classes da proporre

ai risparmiatori (asset allocation strategica).

Normalmente si considerano quattro macrocategorie di investimento: le azioni, le obbligazioni statali

e corporate, gli strumenti del mercato monetario.

Talvolta l’analisi viene estesa al mercato internazionale e al comparto dei settori derivati (senza trattare, comunque, più di venti classi).

Obiettivo dell’approccio è stabilire in quali proporzioni investire in ogni classe, sulla base del livello di

sopportabilità del rischio da parte del sottoscrittore

del fondo e delle stime di rischio e rendimento associate a indici rappresentativi delle diverse categorie.

Quello che così si configura rappresenta il portafoglio di riferimento, rispetto al quale vengono confrontate le performance di gestione.

Le fasi della procedura qui descritta collimano perfettamente con le caratteristiche del metodo di

Markowtz, di facile implementazione, stante il limitato numero di informazioni e di dati che esso richiede (4).

A titolo esemplificativo, si voglia applicare il modello di Markowitz nell’attività di asset allocation

strategica del gestore Beta, basata su quattro categorie di asset: azioni nazionali ed estere e obbligazioni nazionali ed estere.

Per il calcolo dei rendimenti attesi e delle varianze

delle varie categorie si utilizzano le serie storiche

dei prezzi di indici rappresentativi di ciascun mercato (si veda applicativo che accompagna l’articolo). Dalle suddette serie storiche si ricava la matrice

di varianza-covarianza: in diagonale si collocano le

varianze (giornaliere) delle diverse categorie, mentre nelle altre celle della matrice figurano i valori

delle covarianze tra i rendimenti delle varie classi.

Da quest’ultima matrice si ricava la matrice di cor-

relazione (indicante il grado di associazione tra le

categorie di investimento).

Il risultato del processo di asset allocation sia quello riportato nella Tavola 8.

Dalla Tavola 8 si rileva che al crescere del rendimento del portafoglio, aumenta in modo notevole il

peso delle azioni estere; il peso assegnato alle obbligazioni estere, invece, si annulla.

Si nota, inoltre, che il massimo rendimento corrisponde ad un investimento in sole azioni estere.

Se si suppone l’esistenza di un vincolo di gestione

che impone un’esposizione massima verso il comparto estero non superiore al 30%, la Tavola 8 fa rilevare che questa ulteriore restrizione si associa ad un

aumento della volatilità dei portafogli PortA e PortB.

I portafogli PortA e PortB sono meno diversificati

rispetto al precedente, il primo è composto da più

del 50% di obbligazioni nazionali, il secondo di

azioni nazionali.

Nella Tavola 8 PortB (più rischioso ed esposto al

comparto azionario) e PortA (con una volatilità più

bassa, ma con una quota obbligazionaria di circa il

70%), possono essere considerati dei portafogli di

riferimento per il gestore Beta.

Questi potrà decidere se utilizzare tali portafogli

(gestione passiva) oppure se offrire - sulla base delle sue aspettative e dei margini di manovra consentiti - portafogli che incrementano la quota nei comparti sottovalutati dal mercato e che riducono l’esposizione nei comparti sopravvalutati (gestione attiva).

Per giungere ad una soluzione pratica occorre, allora, che il gestore valuti se i titoli costituenti il fondo

sono sotto/sopra valutati. Ciò comporta che egli disponga di un modello di equilibrio in grado di forNota:

(4) La First National Bank of Chicago utilizza la frontiera efficiente di Markowtz per stabilire il peso da assegnare a varie categorie di attività riguardanti la costituzione di fondi comuni di investimento.

Tavola 8 – Composizione di portafogli con vincoli di esposizione al settore estero: asset allocation strategica

Portafoglio con varianza minima

(valori %)

Portafoglio

PortA (valori %)

Portafoglio

PortB (valori %)

Rendimento

Varianza

7,88

9,55

9,00

9,61

13,00

12,17

Azioni nazionali

Azioni estere

Bond esteri

Bond nazionali

11,14

5,18

24,82

58,86

13,65

18,59

11,41

56,35

53,65

30,00

0,00

16,35

Amministrazione & Finanza 1/2008

53

Tecniche

Operazioni finanziarie

finanziarie

nire - date le caratteristiche del titolo - il valore del

rendimento corretto.

Il problema verrà affrontato in un successivo articolo su questa rivista.

Bibliografia

A. De Luca (2006), Le Applicazioni dei Metodi Statistici alle Analisi di Mercato, F. Angeli, Milano, 5a

edizione.

54

Amministrazione & Finanza 1/2008

A. De Luca (1996), Marketing Bancario e Metodi

Statistici Applicati - vol. III: modelli di mercato, F.

Angeli, Milano.

E.J. Elton. and Gruber M.J. Modern Portfolio

Theory and Investment Analysis, John Wiley, New

York,1987.

G. M. Gallo, B. Pacini (2002), Metodi Quantitativi per i Mercati Finanziari, Carocci Editore,

Roma.