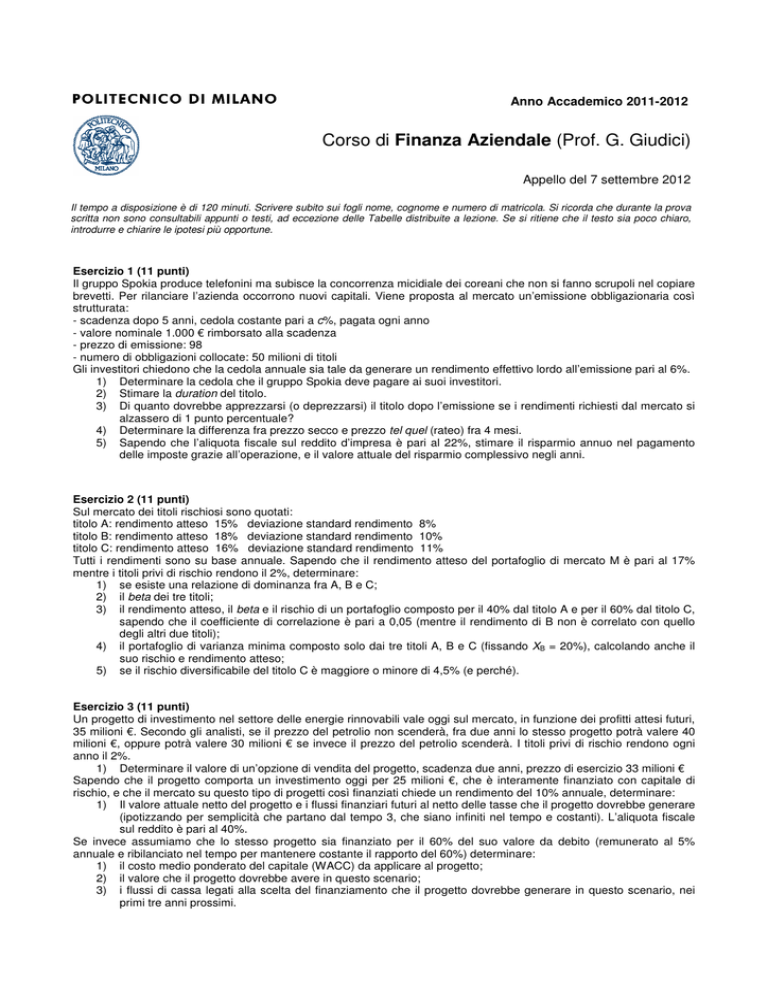

Anno Accademico 2011-2012

Corso di Finanza Aziendale (Prof. G. Giudici)

Appello del 7 settembre 2012

Il tempo a disposizione è di 120 minuti. Scrivere subito sui fogli nome, cognome e numero di matricola. Si ricorda che durante la prova

scritta non sono consultabili appunti o testi, ad eccezione delle Tabelle distribuite a lezione. Se si ritiene che il testo sia poco chiaro,

introdurre e chiarire le ipotesi più opportune.

Esercizio 1 (11 punti)

Il gruppo Spokia produce telefonini ma subisce la concorrenza micidiale dei coreani che non si fanno scrupoli nel copiare

brevetti. Per rilanciare l’azienda occorrono nuovi capitali. Viene proposta al mercato un’emissione obbligazionaria così

strutturata:

- scadenza dopo 5 anni, cedola costante pari a c%, pagata ogni anno

- valore nominale 1.000 € rimborsato alla scadenza

- prezzo di emissione: 98

- numero di obbligazioni collocate: 50 milioni di titoli

Gli investitori chiedono che la cedola annuale sia tale da generare un rendimento effettivo lordo all’emissione pari al 6%.

1) Determinare la cedola che il gruppo Spokia deve pagare ai suoi investitori.

2) Stimare la duration del titolo.

3) Di quanto dovrebbe apprezzarsi (o deprezzarsi) il titolo dopo l’emissione se i rendimenti richiesti dal mercato si

alzassero di 1 punto percentuale?

4) Determinare la differenza fra prezzo secco e prezzo tel quel (rateo) fra 4 mesi.

5) Sapendo che l’aliquota fiscale sul reddito d’impresa è pari al 22%, stimare il risparmio annuo nel pagamento

delle imposte grazie all’operazione, e il valore attuale del risparmio complessivo negli anni.

Esercizio 2 (11 punti)

Sul mercato dei titoli rischiosi sono quotati:

titolo A: rendimento atteso 15% deviazione standard rendimento 8%

titolo B: rendimento atteso 18% deviazione standard rendimento 10%

titolo C: rendimento atteso 16% deviazione standard rendimento 11%

Tutti i rendimenti sono su base annuale. Sapendo che il rendimento atteso del portafoglio di mercato M è pari al 17%

mentre i titoli privi di rischio rendono il 2%, determinare:

1) se esiste una relazione di dominanza fra A, B e C;

2) il beta dei tre titoli;

3) il rendimento atteso, il beta e il rischio di un portafoglio composto per il 40% dal titolo A e per il 60% dal titolo C,

sapendo che il coefficiente di correlazione è pari a 0,05 (mentre il rendimento di B non è correlato con quello

degli altri due titoli);

4) il portafoglio di varianza minima composto solo dai tre titoli A, B e C (fissando XB = 20%), calcolando anche il

suo rischio e rendimento atteso;

5) se il rischio diversificabile del titolo C è maggiore o minore di 4,5% (e perché).

Esercizio 3 (11 punti)

Un progetto di investimento nel settore delle energie rinnovabili vale oggi sul mercato, in funzione dei profitti attesi futuri,

35 milioni €. Secondo gli analisti, se il prezzo del petrolio non scenderà, fra due anni lo stesso progetto potrà valere 40

milioni €, oppure potrà valere 30 milioni € se invece il prezzo del petrolio scenderà. I titoli privi di rischio rendono ogni

anno il 2%.

1) Determinare il valore di un’opzione di vendita del progetto, scadenza due anni, prezzo di esercizio 33 milioni €

Sapendo che il progetto comporta un investimento oggi per 25 milioni €, che è interamente finanziato con capitale di

rischio, e che il mercato su questo tipo di progetti così finanziati chiede un rendimento del 10% annuale, determinare:

1) Il valore attuale netto del progetto e i flussi finanziari futuri al netto delle tasse che il progetto dovrebbe generare

(ipotizzando per semplicità che partano dal tempo 3, che siano infiniti nel tempo e costanti). L’aliquota fiscale

sul reddito è pari al 40%.

Se invece assumiamo che lo stesso progetto sia finanziato per il 60% del suo valore da debito (remunerato al 5%

annuale e ribilanciato nel tempo per mantenere costante il rapporto del 60%) determinare:

1) il costo medio ponderato del capitale (WACC) da applicare al progetto;

2) il valore che il progetto dovrebbe avere in questo scenario;

3) i flussi di cassa legati alla scelta del finanziamento che il progetto dovrebbe generare in questo scenario, nei

primi tre anni prossimi.