IL PRONTUARIO DELLA COOPERATIVA

PROMOZIONE E SVILUPPO DELLA COOPERAZIONE,

DELL’EDUCAZIONE E DELLO SPIRITO COOPERATIVI

(L. R. 15 / 1998)

Iniziativa sviluppata con il sostegno di

AUTONOME PROVINZ BOZEN - SÜDTIROL

Abteilung 34 - Innovation, Forschung,

Entwicklung und Genossenschaft

Amt 34.2 - Amt für die Entwicklung

des Genossenschaftswesens

PROVINCIA AUTONOMA DI BOLZANO - ALTO ADIGE

Ripartizione 34 - Innovazione, Ricerca,

Sviluppo e Cooperative

Ufficio 34.2 - Ufficio sviluppo

della cooperazione

ASSOCIAZIONE

GENERALE

COOPERATIVE

ITALIANE

ALTO ADIGE

SÜDTIROL

VIA SIEMENS STR. 23

39100 BOLZANO / BOZEN

TEL 0471 061360

FAX 0471 061361

[email protected]

www.agci.bz.it

Sede Legale Via Siemens, 23

39100 Bolzano

TEL 0471 061360

FAX 0471 061361

EMAIL [email protected]

P.IVA 02525450215

CF 02525450215

www.agci.bz.it

PRESENTAZIONE

A.G.C.I. Alto Adige Südtirol, in qualità di ente giuridicamente riconosciuto con delibera

della Giunta Provinciale n. 2998, del 28 agosto 2006, ai sensi della Legge Regionale 09

luglio 2008, n. 5 vuole con la presente iniziativa fornire tutte quelle indicazioni necessarie

a far conoscere maggiormente la realtà cooperativa fortemente radicata sul territorio e che

contribuisce validamente allo sviluppo socio - economico, creando non solo opportunità di

lavoro ma fornendo fra l’altro alla comunità servizi socio - sanitari ed educativi.

A.G.C.I. Alto Adige Südtirol svolge la propria attività di vigilanza nei confronti delle proprie

associate, di rappresentanza, tutela e promozione del movimento cooperativo, nonché di

assistenza tecnica e amministrativa.

A.G.CI. ha predisposto il presente documento come uno strumento utile al fine di conoscere

il funzionamento amministrativo, gestionale, legale e fiscale delle società cooperative.

Creare una nuova cooperativa dopo avere deciso modalità, scopo e contenuti della stessa

diviene una scelta e una prospettiva affascinante, condivisa fra le persone, i soci che avviano

l’impresa.

Vogliamo che sia sempre un’impresa gratificante, creativa, che procura lavoro, che assegna

protagonismo e dignità ideativa e operativa per tutti i soci.

Siamo convinti che questo sussidio possa costituire un buon vademecum gestionale per gli

attuali e per i futuri cooperatori.

Il Presidente

Uff. Dott. Giulio Clamer

INDICE

PARTE PRIMA

...............................................................................................................................................................8

L’IMPORTANZA DELLE COOPERATIVE NELLA SOCIETA’ MODERNA - LA REALIZZAZIONE

DELLO SCOPO MUTUALISTICO ...............................................................................................................................8

1. LE COOPERATIVE DELL’ ALTO ADIGE - IL REGISTRO PROVINCIALE DELLE

COOPERATIVE

.....................................................................................................................................................................9

2. I PRINCIPI COOPERATIVI

.......................................................................................................................................9

3. COS’E’ UNA COOPERATIVA

................................................................................................................................10

3.1 LO SCOPO

MUTUALISTICO – I VARI TIPI DI MUTUALITÀ PREVALENTE .................................11

3.2 PERCHÈ

COSTITUIRE UNA COOPERATIVA ........................................................................................12

4. COME SI COSTITUISCE UNA COOPERATIVA

........................................................................................12

4.1 ATTO COSTITUTIVO ........................................................................................................................................13

4.2 STATUTO

SOCIALE E REGOLAMENTI ....................................................................................................13

4.2.1 Gli altri adempimenti ......................................................................................................................13

4.3 I SOCI ....................................................................................................................................................................14

........................................................................................14

4.3.1 Requisiti

dei soci e tipologia dei soci

.............................................................................15

4.3.2 Requisiti,

ammissione e recessi del socio

..........................................................................................16

4.3.3 Quale è la responsabilità del socio

4.4 IL CAPITALE

SOCIALE, LE RISERVE E I FONDI MUTUALISTICI ..................................................16

4.4.1 I fondi mutualistici ...........................................................................................................................16

4.5 I SISTEMI

DI GOVERNANCE DELL’IMPRESA COOPERATIVA (SRL E/O SPA) ........................17

..........................................................................................17

4.5.1 Società

cooperativa in forma S.P.A.

4.5.2 Società cooperativa in forma S.R.L. ..........................................................................................18

4.6 IL CONTROLLO

SULL’AMMINISTRAZIONE

...........................................................................................19

5. VIGILANZA E CONTROLLI AMMINISTRATIVI (NORMATIVA NAZIONALE E REGIONALE) ...20

5.1 LE REVISIONI

DELLE COOPERATIVE ....................................................................................................21

......................................................................................................22

5.1.1 I provvedimenti previsti sono

PARTE SECONDA

...................................................................................................................................................24

LA FISCALITA’ DELLE COOPERATIVE SINO AL PERIODO D’IMPOSTA IN CORSO AL

17 SETTEMBRE 2011 E L’ANALISI COMPARATIVA CON LE SOCIETA’ LUCRATIVE ...........24

6. L’IMPOSIZIONE FISCALE DIRETTA: L’IRES (IMPOSTA SUL REDDITO DELLE

SOCIETA’)

.................................................................................................................................................................................25

6.1 I RICHIAMI CIVILISTICI E ALLA LEGGE 31 GENNAIO 1992, N. 59 ...............................................25

7. LA DETERMINAZIONE DELLA PREVALENZA DAL CONTO ECONOMICO

.........................28

8. I REGIMI DI TASSAZIONE SINO AL PERIODO D’IMPOSTA IN CORSO AL 17

SETTEMBRE 2011: I RIFERIMENTI FISCALI E LE LEGGI SPECIALI .............................................30

8.1 COOPERATIVE A MUTUALITÀ PREVALENTE

8.2 COOPERATIVE A MUTUALITÀ NON PREVALENTE

.....................................................................................30

..........................................................................32

8.3 IL RAFFRONTO DELL’IMPOSIZIONE IRES TRA LE DIVERSE TIPOLOGIE

DI SOCIETÀ COOPERATIVE............................................................................................................................32

9. I RISTORNI MUTUALISTICI

....................................................................................................................................37

9.1 I RIFERIMENTI CIVILISTICI E DELLE LEGGI SPECIALI

9.2 LA CONTABILIZZAZIONE DEI RISTORNI

9.3 GLI ASPETTI FISCALI ....................................................................................................................................43

..............................................................................................39

10. LA RIVALUTAZIONE DELLE QUOTE E DELLE AZIONI

11. IL FINANZIAMENTO FRUTTIFERO SOCI

..................................................................37

..................................................................45

...................................................................................................45

LA FISCALITA’ DELLE COOPERATIVE A DECORRERE DAL PERIODO D’IMPOSTA

SUCCESSIVO

A QUELLO IN CORSO AL 17 SETTEMBRE 2011

........................................................46

12. LA REVISIONE DELLE PERCENTUALI DI TASSAZIONE AI FINI IRES DELL’UTILE

(ex art. 2 – C. 36-Bis, del d.L. 138/2011 Per le cooperative a mutualità prevalente) ......................................47

13. LA TASSAZIONE GENERALIZZATA AI FINI IRES DELL’UTILE DESTINATO A

RISERVA MINIMA OBBLIGATORIA (ex art. 2 - C. 36-Ter, del d.L. 138/2011 Sia per le cooperative

a mutualità prevalente che per le cooperative a mutualità non prevalente)

...................................................47

13.1 LE COOPERATIVE SOCIALI DI ”PRODUZIONE E LAVORO” .......................................................48

13.2 LE BANCHE DI CREDITO COOPERATIVO ...........................................................................................49

14. IL RAFFRONTO DELL’IMPOSIZIONE FISCALE AI FINI IRES TRA VECCHIO E

NUOVO REGIME EX D.L. 138/2011 .........................................................................................................................49

PARTE PRIMA

L’IMPORTANZA DELLE COOPERATIVE NELLA SOCIETA’ MODERNA - LA

REALIZZAZIONE DELLO SCOPO MUTUALISTICO

E’ ormai un dato di fatto che il mondo moderno non è in grado di risolvere le sue

contraddizioni.

In una società che vede il prepotente affermarsi della cosiddetta economia civile, e che

intravede la necessità di nuove forme organizzative per risolvere almeno una parte

dei propri problemi economici (disinteresse del mercato nei confronti delle attività non

redditizie da un lato, impossibilità di assoluto controllo di tutte le attività da parte del

Welfare State dall’altro), giocano un ruolo da protagoniste le cooperative. Il movimento

cooperativo contribuisce in modo significativo ad affrontare e dare una risposta di

soluzione ai diversi problemi della nostra collettività, quali:

- lo sviluppo dell’occupazione;

- la riforma dello stato civile;

- il consolidamento del senso di cittadinanza e di collaborazione sinergica tra i

diversi soggetti.

Spesso il fenomeno cooperativo viene distrattamente ed esclusivamente associato al

volontariato, in realtà è un movimento potente capace di produrre ricchezza e lavoro.

E’ fondamentale poi considerare che in molti settori le cooperative offrono ai normali

cittadini, la possibilità di partecipare attivamente alla vita economica, assumendo una

veste imprenditoriale.

Il modello cooperativo, sviluppatosi in risposta alle esigenze proprie di alcuni settori

tradizionali (agricolo, bancario e consumo) è oggi sempre più diffuso in molteplici settori

di attività.

In base alla attività concretamente svolta per la realizzazione del proprio scopo

mutualistico, possiamo individuare 3 categorie principali:

A COOPERATIVE DI UTENZA

La mutualità si realizza attraverso la messa a disposizione dei soci di beni e/o servizi

prodotti o commercializzati dalla cooperativa. I soci delle cooperative di utenza sono

quindi gli utenti e/o i consumatori che beneficiano direttamente dei beni e/o dei servizi

da questi realizzati e offerti. Esempi di questo tipo di cooperative sono le cooperative

di consumo e le cooperative edilizie di abitazione.

B COOPERATIVE DI PRODUZIONE E LAVORO

La mutualità consiste nel procurare occasioni di lavoro ai propri soci a condizioni

vantaggiose rispetto al mercato. Le cooperative di produzione e lavoro sono presenti

in tutti i settori di attività. Rientrano in questa categoria, anche le cooperative sociali,

delle quali si tratterà nei paragrafi successivi.

C COOPERATIVE DI SUPPORTO

Nelle cooperative di supporto, i soci, imprese e/o singoli imprenditori beneficiano dei

vantaggi che l’impresa cooperativa consente di realizzare ottimizzando la produzione

8

di beni e/o l’erogazione di alcuni servizi comuni. Tra queste annoveriamo le cooperative

agricole e di trasporto. Una categoria particolare è costituita dai consorzi cooperativi,

imprese cooperative di secondo livello, che si ispirano al principio della cooperazione

tra cooperative.

1. LE COOPERATIVE DELL’ALTO ADIGE - IL REGISTRO PROVINCIALE DELLE

COOPERATIVE

L’elenco completo delle cooperative esistenti in Provincia di Bolzano è rappresentato

dal Registro Provinciale delle cooperative, istituito ai sensi dell’art. 12 del Capo I – Titolo

III della Legge Regionale 09 luglio 2008, n. 5.

Il registro si compone di due sezioni. Nella prima sezione sono iscritte le società

cooperative a mutualità prevalente (art. 2512), anche di diritto. Nella seconda sezione

sono iscritte le società cooperative diverse da quelle a mutualità prevalente. La struttura

del registro è la seguente:

A

B

C

D

E

F

G

H

I

J

K

L

M

N

Cooperative di conferimento prodotti agricoli e allevamento

Cooperative di lavoro agricolo;

Consorzi agrari;

Cooperative di Consumo;

Cooperative di dettaglianti;

Cooperative di trasporto;

Cooperative di Produzione e Lavoro;

Cooperative edilizie di abitazione;

Cooperative della pesca;

Consorzi e cooperative di garanzia e fidi;

Consorzi cooperativi;

Altre cooperative;

Casse Rurali (Raiffeisen);

Cooperative sociali:

A di tipo A (COOPERATIVE DI GESTIONE DI SERVIZI SOCIO-SANITARI CULTURALI

ED EDUCATIVE)

B di tipo B (COOPERATIVE PER LO SVOLGIMENTO DI ATTIVITA’ FINALIZZATE

ALL’INSERIMENTO LAVORATIVO DI PERSONE SVANTAGGIATE)

C di tipo C (CONSORZI DI COOPERATIVE SOCIALI)

L’iscrizione al Registro Provinciale delle Cooperative, costituisce condizione imprescindibile per la costituzione stessa della società.

2. I PRINCIPI COOPERATIVI

La società cooperativa, è caratterizzata da seguenti principi fondanti:

Porta aperta

Tutti coloro che sono interessati ad usufruire dei servizi offerti dalla cooperativa, possono

aderirvi senza discriminazioni sessuali, sociali, razziali, politiche e religiose.

9

Una testa un voto

Ogni socio ha un voto indipendentemente dal capitale sottoscritto e tutti i soci godono

degli stessi diritti e doveri.

Mutualità

Le cooperative perseguono lo scopo di assicurare ai propri soci occasioni di lavoro

e consumo o servizi condizioni più vantaggiose rispetto a quelle offerte dal mercato.

La società è autogestita dai soci che reinvestono gli utili nell’attività stessa al fine di

potenziarne lo sviluppo.

Autonomia ed indipendenza

La cooperativa è un organizzazione autonoma, autosufficiente e controllata dai suoi

soci.

Educazione, formazione ed informazione

Oltre all’educazione e alla formazione dei soci, degli amministratori e dei dipendenti, la

cooperativa si preoccupa di promuovere all’esterno i valori propri della cooperazione.

Cooperazione tra cooperative

Attraverso il raccordo a livello locale regionale, nazionale ed internazionale le cooperative

rafforzano il movimento cooperativo.

Interesse verso la comunità

La cooperativa persegue il fine di promuovere lo sviluppo sostenibile della propria

comunità mediante specifiche politiche stabilite dall’assemblea dei soci.

3. COS’E’ UNA COOPERATIVA

L’Alleanza Cooperativa Internazionale, definisce la società cooperativa come

un’associazione volontaria di persone che si uniscono per soddisfare i propri bisogni

economici, sociali e culturali nonché le proprie aspirazioni attraverso la creazione di

un’impresa a proprietà comune controllata democraticamente.

L’articolo 45 della Costituzione italiana riconosce l’importanza della funzione sociale

della cooperazione, considerandola uno strumento per l’emancipazione delle classi

meno abbienti e per la gestione sociale e collettiva di attività economiche.

Le cooperative differiscono da tutti gli altri tipi di società per la loro particolare natura e

quindi per il loro scopo che è mutualistico e non lucrativo.

Rappresentano un modello imprenditoriale alternativo a quelli tradizionali in grado

di unire l’aspetto economico con la partecipazione, l’assenza dello scopo di lucro,

l’efficienza.

Rispetto alle società di capitali che hanno lo scopo di realizzare un profitto per remunerare

il capitale investito dei soci le imprese cooperative perseguono lo scopo mutualistico,

cioè il soddisfacimento di un bisogno dei soci (il lavoro, la casa, il credito, servizi, beni di

consumo) a condizioni migliori rispetto a quelle di mercato. I soci della cooperativa sono

comunque imprenditori della società stessa in quanto assumono in proprio il rischio

di impresa e beneficiano dei risultati positivi della sua gestione. Gli utili realizzati non

vengono distribuiti in rapporto alla quota di capitale posseduta, se non in minima parte,

bensì investiti nello sviluppo dell’impresa.

Le cooperative operano in modo democratico, garantendo a tutti coloro che sono

10

interessati al suo scopo la possibilità di aderirvi senza discriminazioni e attribuiscono

ad ogni soci UN voto indipendentemente dal capitale sottoscritto.

Tutti i soci godono dei medesimi diritti e doveri.

E’ evidente che al centro di ogni cooperativa si trovano le persone che la compongono.

3.1 LO SCOPO MUTUALISTICO – I VARI TIPI DI MUTUALITA’ PREVALENTE

Il Codice Civile definisce le cooperative come società a capitale variabile con scopo

mutualistico (art. 2511 c.c.).

Uno degli elementi caratterizzanti le società cooperative è dunque lo scopo mutualistico.

Tale scopo consiste nel fornire ai soci “beni o servizi o occasioni di lavoro a condizioni

più vantaggiose di quelle che otterrebbero dal mercato”.

Le cooperative pertanto, si distinguono in due specie a seconda del perseguimento,

prioritario o meno dei fini mutualistici:

- LE COOPERATIVE A MUTUALITA’ PREVALENTE

- LE COOPERATIVE A MUTUALITA’ NON PREVALENTE

La disciplina generale sulle cooperative si applica ad ambedue le specie, mentre

le agevolazioni sono quasi esclusivamente riservate alle cooperative a mutualità

prevalente.

Le cooperative a mutualità prevalente si caratterizzano per il recepimento nello Statuto

(art. 2512 C.C.) di forti vincoli alla distribuzione di profitti tra i soci e per l’effettiva

prevalenza dello scambio mutualistico con i soci nelle attività svolte che deve essere

documentata dagli amministratori all’interno della Nota Integrativa al bilancio d’esercizio

(art. 2513 C.C.).

Sono cooperative a MUTUALITÀ PREVALENTE DI DIRITTO le cooperative sociali,

che rispettano le norme di cui alla Legge 381/91, indipendentemente dal rispetto dei

requisiti dell’attività svolta. Il Decreto Ministeriale del 30 dicembre 2005 pubblicato nella

G.U. n. 20 del 25/01/2006 ha stabilito i regimi derogatori al requisito della prevalenza

per alcune tipologie di cooperative operanti in determinati contesti socio-economici

e di grande rilevanza sociale, come ad esempio le cooperative di consumo operanti

esclusivamente in comuni montani, come individuati dalla legislazione vigente, con

popolazione non superiore a 10.000 abitanti, le cooperative di commercio equo-solidale.

La perdita di qualifica di cooperativa a mutualità prevalente, avviene in due ipotesi:

1 Modifiche nelle previsioni statutarie della ripartizione degli Utili;

2 Mancato rispetto per 2 esercizi consecutivi delle condizioni di prevalenza

dell’attività svolta con i soci.

11

3.2 PERCHE’ COSTITUIRE UNA COOPERATIVA

L’idea di creare una cooperativa deriva fondamentalmente da un bisogno che possiamo

ricondurre alle:

“ESIGENZE COMUNI AD UN GRUPPO DI PERSONE O DI IMPRESE CHE NON

POSSONO ESSERE SODDISFATTE ATTRAVERSO UNA SOCIETÀ COMMERCIALE”

Il primo passo è quello di definire quale è il tipo di attività che si intende svolgere,

dal momento che la cooperativa può operare in tutti i settori. E’ bene chiarire che la

cooperativa non è un’associazione e nemmeno una formula societaria che assicura

lavoro in quanto sostenuta da contributi pubblici. E’ invece una impresa sociale che deve

stare sul mercato valorizzando la persona rispetto al capitale. Pertanto è fondamentale

definire i punti di forza e di debolezza dell’idea imprenditoriale, mediante uno studio di

fattibilità aziendale in grado di evidenziare: l’idea, i protagonisti, il mercato, le strategie di

marketing, il piano dei costi fissi e variabili, le aree di business, le fonti di finanziamento

sia interne, che esterne, il piano degli investimenti e soprattutto l’impatto sociale che la

cooperativa deve avere rispetto al territorio e agli interlocutori (stakeholders).

Altrettanto importante per il successo della cooperativa è la volontà dei soci di coordinare

le azioni verso un unico obiettivo, completandosi a vicenda e superando la logica

dell’individualismo.

Il successo delle cooperativa dipende dal coinvolgimento e dalla responsabilità di

ciascun socio che è chiamato ad essere protagonista, alla pari degli altri nella gestione

dell’impresa.

4. COME SI COSTITUISCE UNA COOPERATIVA

Per la costituzione di una cooperativa è necessario redigere con l’assistenza di un

Notaio, l’Atto Costitutivo e lo Statuto Sociale.

L’ Atto Costitutivo sancisce la nascita della società cooperativa e lo Statuto stabilisce

le regole per lo svolgimento dell’attività mutualistica come dettato dalle normative

civilistiche può prevedere che la società svolga la propria attività anche con terzi.

Le norme che regolano l’attività di amministrazione e controllo della società cooperativa

al fine di garantire un sistema di governance efficiente ed efficace possono fare

riferimento alla disciplina delle S.p.a., se di rilevanti dimensioni, o alle S.r.l.

Qualora il numero dei soci sia inferiore ai 20, oppure l’attivo dello Stato Patrimoniale

(art. 2519 C.C.) sia inferiore al milione di Euro, l’impresa cooperativa può optare per

l’applicazione della normativa prevista per le società S.R.L. (art. 2519 C.C.). Qualora

i soci, tutte persone fisiche siano da 3 a 8, è obbligatoria l’adozione nello Statuto del

modello delle Società a responsabilità limitata.

Le nuove norme in materia di società lasciano oggi ampio spazio alla libertà di accordo

tra i soci per disciplinare l’attività dell’impresa sociale. La fase di stesura dello Statuto,

presenta quindi un momento molto importante per l’intera vita della cooperativa poiché

richiede l’assunzione di numerose decisioni che condizioneranno il suo sviluppo futuro.

12

4.1 ATTO COSTITUTIVO

La costituzione della società cooperativa avviene per atto pubblico, davanti al notaio,

a pena di nullità. L’atto costitutivo, comprensivo dello Statuto, stabilisce le regole per lo

svolgimento dell’attività mutualistica e può prevedere che la società svolga la propria

attività anche con terzi.

A norma dell’art. 2521 c.c. l’atto costitutivo deve indicare:

- l’indicazione specifica dell’oggetto sociale con riferimento ai requisiti e agli interessi

dei soci;

- l’oggetto sociale consiste nell’indicazione dell’attività economica che la cooperativa

si propone di esercitare (l’oggetto sociale può anche comprendere più attività

diversificate ed eterogenee, purché siano conciliabili e determinate);

- i requisiti e le condizioni per l’ammissione dei soci e il modo e il tempo in cui devono

essere eseguiti i conferimenti;

- le condizioni per l’eventuale recesso e per l’esclusione dei soci.

Tra gli elementi da indicare obbligatoriamente nell’atto costitutivo, rientrano inoltre, ai

sensi dell’art. 2514 del C.C., le clausole in materia di limitazione della devoluzione degli

utili, il divieto delle distribuzione delle riserve, la devoluzione, in caso di scioglimento

del patrimonio sociale ai fondi mutualistici per la promozione e lo sviluppo della

cooperazione e quelle necessarie per l’acquisizione della qualifica di cooperativa a

mutualità prevalente.

4.2 STATUTO SOCIALE E REGOLAMENTI

Lo statuto contenente le norme sul funzionamento della società, può essere inserito

nell’atto costitutivo o formare oggetto di atto separato. Costituisce comunque parte

integrante dell’atto costitutivo stesso.

I rapporti tra la società e i soci, possono essere disciplinati da regolamenti che determinano

i criteri e le regole inerenti allo svolgimento dell’attività mutualistica tra la società e i soci.

I regolamenti sono predisposti dagli amministratori e approvati dall’assemblea ordinaria

dei soci con le maggioranze previste per le assemblee straordinarie.

Per quanto riguarda i regolamenti più significativi, si ricordano:

- Il Regolamento Socio Lavoratore (art. 6 Legge 142/01);

- Il Regolamento Prestito Soci;

- Il Regolamento del Ristorno;

- Il Regolamento dei soci sovventori.

4.2.1 Gli altri adempimenti

Successivamente alla redazione dell’Atto Costitutivo, comprensivo dello Statuto, redatto

innanzi al Notaio, la creazione della nuova impresa avviene poi tramite la Comunicazione

Unica (COMUNICA), presso il Registro delle Imprese che permette di ottemperare agli

obblighi di legge, verso:

- CCIAA;

- INPS;

- INAL;

- AGENZIA DELLE ENTRATE;

- ISCRIZIONE NEL REGISTRO DELLE COOPERATIVE.

13

4.3 I SOCI

A seconda della tipologia della cooperativa è previsto un minimo di soci per la costituzione

e il mantenimento della società:

TIPOLOGIA DI COOPERATIVA

numero minimo

soci

Cooperative in genere

9

Cooperative con soci solo persone fisiche

3

Consorzi di cooperative

3

Cooperative di consumo

50

Cooperative di Produzione e Lavoro che possono partecipare ad appalti pubblici

15

Cooperative edilizie di abitazione

3

Banche di credito Cooperativo

Cooperative Agricole costituite da soci persone fisiche e/o soc. semplici

1

2

200

3

4.3.1 Requisiti dei soci e tipologia dei soci

L’art. 2527 del C.C. precisa che l’atto costitutivo deve stabilire i requisiti per l’ammissione

dei nuovi socie e la relativa procedura secondo criteri non discriminatori, coerenti con

lo scopo mutualistico e l’attività economica svolta. Non possono comunque essere soci

coloro che esercitano in proprio imprese identiche o affini con quelle della cooperativa.

Inoltre, possono essere soci anche le persone giuridiche, sempre che sia previsto dallo

Statuto.

A differenza delle persone fisiche, per i soci persone giuridiche non sono previsti limiti

massimi nel possesso di quote e/o azioni.

La base sociale delle imprese cooperative, può articolarsi in diverse categorie, in

relazione sia alla modalità di partecipazione al capitale sociale, sia alla modalità di

partecipazione al rapporto di scambio mutualistico:

A SOCI COOPERATORI

B SOCI FINANZIATORI

1

14

A norma dell’art. 49, primo comma della Legge Regionale 09 luglio 2008, n. 5, le cooperative di consumo,

possono avere un numero di soci inferiore a 50 se la loro sede sociale si trova in località con meno di 500

abitanti o se ciò è giustificato dalla particolare natura dei beni e/o servizi offerti ai loro soci.

2

A norma dell’art. 49, secondo comma della Legge Regionale 09 luglio 2008, n. 5, le cooperative edilizie

di abitazione, che intendono fruire delle agevolazioni previste in materia di edilizia abitativa, devono avere

almeno 9 soci destinatari di unità abitative indipendenti. Tale n. di soci è ridotto a 3 se operano in località con

meno di 3000 abitanti.

Tra i soci cooperatori si annoverano:

- I Soci prestatori (prestano la loro opera in adempimento del patto associativo);

- I Soci lavoratori svantaggiati (sono tutti i lavoratori diversamente abili di cui alla Legge

381/91);

- I Soci fruitori (sono coloro che usufruiscono direttamente e/o indirettamente dei

servizi della cooperativa);

- I Soci tecnici e amministrativi (sono presenti nelle cooperative di produzione e lavoro

in numero strettamente necessario al buon funzionamento dell’ente);

- I Soci volontari (sono persone fisiche che prestano la loro attività gratuitamente,

all’interno delle cooperative sociali, nella misura massima del 50% del totale dei

soci);

- I Soci in prova – Art. 2527 C.C. (soci in prova per un periodo massimo di 5 anni e

comunque non eleggibili a cariche sociali).

I soci finanziatori si suddividono invece in 2 tipologie:

- I Soci sovventori3 sono caratterizzati dal perseguimento di uno scopo lucrativo e

godono dei diritti amministrativi; non possono essere presenti nelle cooperative di

edilizia abitativa;

- I Soci di partecipazione cooperativa, che non hanno lo scopo di partecipare

direttamente alla gestione dell’impresa, ma ricercano tramite l’apporto di finanziamenti,

l’esclusivo risultato economico.

4.3.2 Requisiti, ammissione e recessi del socio

L’ammissione dei soci si basa sul principio della “porta aperta”, che prevede l’ammissione

per chiunque possiede i requisiti richiesti. Il capitale sociale è variabile, senza necessità

di modificare l’Atto Costitutivo in conseguenza dell’ammissione dei soci. L’Atto Costitutivo

specifica i requisiti necessari per l’ammissione; tali requisiti non devono essere

discriminatori e devono essere coerenti con lo scopo mutualistico dell’attività svolta.

L’ammissione del nuovo socio è fatta con deliberazione del CDA, su domanda

dell’interessato, che dichiara di accettare le regole della cooperativa.

Il socio cooperatore può recedere nei casi previsti dalla legge e dall’Atto Costitutivo; il

recesso non può essere parziale e la dichiarazione di recesso deve essere comunicata

con raccomandata alla società. Il recesso, che è disciplinato dall’art. 2532 del C.C., ha

effetto per quanto riguarda il rapporto sociale, dalla comunicazione del provvedimento

che accoglie la domanda. Se la legge e/o lo Statuto non prevedono diversamente, il

recesso ha effetto con la chiusura dell’esercizio in corso se comunicato 3 mesi prima e

in caso contrario con la chiusura dell’esercizio successivo.

Mentre, a norma dell’art. 2533 del C.C. l’esclusione del socio può avere luogo:

• nei casi previsti dallo Statuto;

• per gravi inadempienze delle obbligazioni che derivano dalla legge, dal contratto

sociale, dal regolamento o dal rapporto mutualistico;

• per mancanza o perdita dei requisiti previsti per la partecipazione alla società;

3

Art. 4 Legge 59 del 31 gennaio 1992.

15

• per interdizione, inabilitazione o condanna ad una pena che comporta l’interdizione

anche temporanea dai pubblici uffici;

• in caso di fallimento.

L’esclusione deve essere deliberata dagli amministratori o dall’assemblea se lo

prevede lo Statuto. Contro la delibera di esclusione il socio può proporre opposizione al

tribunale entro 60 giorni dalla comunicazione, ovvero ricorrere a un Collegio Arbitrale,

se espressamente previsto dallo Statuto.

4.3.3 Quale è la responsabilità del socio

Ai sensi dell’art. 2518 del C.C., nelle società cooperative per le obbligazioni sociali,

risponde solo la società con il suo patrimonio. Il rischio del socio è limitato esclusivamente

all’ammontare del capitale sottoscritto durante la permanenza nella società. Pertanto,

anche in caso di fallimento e/o di liquidazione coatta amministrativa della cooperativa ex

art. 2545 terdecies del C.C., il rischio del socio è limitato esclusivamente all’ammontare

del capitale sottoscritto.

4.4 IL CAPITALE SOCIALE, LE RISERVE E I FONDI MUTUALISTICI

Nelle cooperative, il valore di ciascuna quota o azione non può essere inferiore ad €

25,00 ne superiore ad € 500,00. Nessun socio, può sottoscrivere una quota superiore

ad € 100.000,00 , ne tante azioni di cui il valore nominale superi tale importo. Tale limite,

non vale nel caso di:

- soci persone giuridiche;

- sottoscrittori di strumenti finanziari dotati di diritti di amministrazione;

- aumento del capitale mediante distribuzione di riserve divisibili e ristorni;

- conferimento di beni in natura e/o crediti.

Le riserve si distinguono tra riserve legali, che non sono mai divisibili e altre riserve,

siano esse obbligatorie in quanto previste dallo Statuto, ovvero volontarie. In ogni caso

nelle cooperative a mutualità prevalente, le riserve, di qualunque tipo, sono sempre

indivisibili tra i soci cooperatori (art. 2514 C.C.).

Tutte le cooperative siano esse a mutualità prevalente o no, sono tenute annualmente

a destinare il 30% degli Utili a riserva legale indivisibile (art. 2545 quater C.C.) e il

3% degli Utili netti annuali ai Fondi Mutualistici per la promozione e lo sviluppo della

cooperazione (art. 43 della Legge Regionale 05 del 09 luglio 2008).

4.4.1 I fondi mutualistici

I Fondi Mutualistici (di cui alla Legge 59/92, art. 11) promossi dalle Associazioni di

rappresentanza, promuovono e finanziano nuove imprese e iniziative di sviluppo

della cooperazione, incentivando la costituzione di nuove cooperative, assumendo

partecipazioni in società cooperative o in società da queste controllate, finanziando

specifici programmi di sviluppo, di società cooperative, organizzando e gestendo corsi

di formazione professionale e promuovendo studi e ricerche su temi economici e sociali

di rilevante interesse per il mondo cooperativo.

Ai fondi mutualistici, spetta anche la devoluzione dell’intero patrimonio sociale, in caso

di scioglimento della cooperativa o di modifica volontaria della clausole Statutarie in

tema di mutualità prevalente (art. 2545 octies).

16

4.5 I SISTEMI DI GOVERNANCE DELL’IMPREA COOPERATIVA (SRL E/O SPA)

Il D.Lgs. 06/2003 ha abbandonato la tradizionale distinzione tra società cooperative a

responsabilità limitata e società cooperative a responsabilità illimitata, stabilendo che

per le obbligazioni sociali risponde solo la società con il suo patrimonio

(art. 2518 C.C.).

Premesso che la maggioranza dei soci devono essere soci della cooperativa e/o

rappresentanti di persone giuridiche socie, di seguito, riportiamo le caratteristiche

principali dei due sistemi di governance previsti dal legislatore:

• S.P.A.

• S.R.L.

La disciplina degli organi sociali, varia in modo considerevole a seconda che si faccia

riferimento alla disciplina delle S.P.A. piuttosto che a quella delle S.R.L.

4.5.1 Società cooperativa in forma s.p.a.

Sono possibili 3 sistemi di amministrazione:

• Sistema ordinario:

L’assemblea nomina il Consiglio di Amministrazione, il Collegio Sindacale (se

obbligatorio) e l’organo di Controllo Legale dei Conti.

•

Sistema dualistico:

L’assemblea nomina il Consiglio di Sorveglianza, a cui sono attribuiti poteri di

controllo sull’operato del Consiglio di Gestione da esso nominato e altre funzioni

normalmente di competenza dell’assemblea (come l’approvazione del Bilancio).

L’assemblea nomina il revisore contabile.

• Sistema monistico:

L’assemblea nomina il revisore contabile e il Consiglio di Amministrazione. Il

Consiglio di Amministrazione nomina a sua volta, tra i suoi membri il Comitato di

Controllo sulla Gestione.

Le competenze attribuite all’assemblea dei soci in sessione ordinaria, nel modello

ordinario, sono le seguenti:

• approvazione del Bilancio d’Esercizio;

• nomina e revoca degli amministratori, dei sindaci e del revisore contabile;

• determinazione del compenso degli amministratori e dei sindaci;

• delibera sulla responsabilità degli amministratori e dei sindaci;

• delibera sull’approvazione di eventuali regolamenti interni, con le maggioranze

previste dall’assemblea straordinarie;

• delibera sugli altri oggetti attribuiti dalla legge alla sua competenza, nonché

sulle autorizzazioni eventualmente richieste dallo Statuto per il compimento di

determinati atti degli amministratori.

Mentre l’assemblea in sessione straordinaria delibera:

• delibera sulle modificazioni statutarie;

• delibera sulla nomina, sui poteri e sulla sostituzione dei liquidatori;

17

• delibera sull’attribuzione all’organo amministrativo di particolari deleghe, oltre a

quelle già previste dalla legge;

• delibera su ogni altra materia espressamente attribuite dalla legge sulla sua

competenza.

Il Codice Civile prevede lo svolgimento di almeno una assemblea dei soci all’anno, d’altra

parte il maggior ricorso all’organo assembleare come momento di determinazione delle

politiche societarie e un elevato livello di partecipazione, rappresentano 2 importanti

indicatori del perseguimento dello scopo mutualistico da parte dell’impresa cooperativa

La gestione dell’impresa, nel modello ordinario, spetta esclusivamente ad uno o più

amministratori, scegli in maggioranza tra i soci cooperatori ovvero tra le persone indicate

dai soci cooperatori persone giuridiche.

Gli amministratori sono tenuti a: compiere le operazioni necessarie per l’attuazione

dell’oggetto sociale, dare notizia nella relazione sulla gestione, circa il carattere

mutualistico dell’ente cooperativo, deliberare sulle domande di ammissione di nuovi

soci, accettare il recesso del socio, escludere il socio, autorizzare i soci a cedere le

proprie quote e/o azioni a terzi, intimare al socio moroso il pagamento di quanto ancora

dovuto alla società.

Gli amministratori sono solidalmente responsabili verso la società e i singoli soci per gli

atti compiuti e per l’inosservanza dei doveri ad essi imposti dalla legge e dallo Statuto, in

base alla natura dell’incarico e loro specifiche competenze professionali, anche quando

questi atti sono stati preventivamente autorizzati dall’assemblea dei soci.

Rispondono anche verso i creditori sociali per le inosservanze degli obblighi relativi alla

conservazione dell’integrità del patrimonio sociale.

4.5.2 Società cooperativa in forma s.r.l.

Le società cooperative costituite in forma di Società a Responsabilità Limitata, prevedono

i seguenti organi sociali:

- L’Assemblea;

- L’Organo Amministrativo;

- Il Collegio Sindacale.

Le competenze attribuite all’assemblea dei soci in sessione ordinaria, sono le

seguenti:

• approvazione del Bilancio d’Esercizio;

• nomina e revoca degli amministratori, dei sindaci e del revisore contabile;

• determinazione del compenso degli amministratori e dei sindaci;

• delibera sulla responsabilità degli amministratori e dei sindaci;

• delibera sull’approvazione di eventuali regolamenti interni, con le maggioranze

previste dall’assemblea straordinarie;

• delibera sugli altri oggetti attribuiti dalla legge alla sua competenza, nonché

sulle autorizzazioni eventualmente richieste dallo Statuto per il compimento di

determinati atti degli amministratori;

18

• delibera inoltre sulle materie che gli amministratori o almeno 1/3 dei soci aventi

diritto al voto, sottopongono all’organo assembleare;

qualora consentito dallo Statuto e nei casi non esclusi dalla legge i soci possono

assumere le proprie decisioni mediante consultazione scritta, ovvero mediante consenso

espresso per iscritto.

I soci che nel sistema S.R.L., non partecipano all’amministrazione hanno diritto ad avere

dagli amministratori notizie sugli affari sociali e a consultare anche tramite professionisti

di fiducia, tutti i libri sociali e i documenti amministrativi.

Nel paragrafo successivo, riportiamo una tabella comparativa degli organi di controllo,

distinti per tipo di forma giuridica.

4.6 IL CONTROLLO SULL’AMMINISTRAZIONE

In attesa dei chiarimento dei cui all’art. 14 della L. 183/2011 che ha innovato,

principalmente, gli articoli 2397 e 2477 del Codice Civile sulla disciplina dei collegi

sindacali delle S.P.A e delle S.R.L. (in sintesi è previsto il sindaco unico qualora la

società abbia ricavi o patrimonio netto inferiore ad un milione di euro), si evidenzia

che il controllo contabile di cui all’art. 2409 bis e ter, è previsto solo per le società

che adottano la forma giuridica per le società per azioni, queste sono le particolari

distinzioni del controllo interno, rispetto alle 2 forme cooperative:

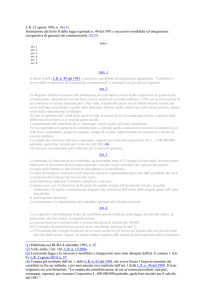

TIPO FORMA GIURIDICA

CONTROLLO CONTABILE

NO – SE NON PREVISTO STATUTO

S.R.L.

COLLEGIO SINDACALE

1) SI – SE PREVISTO DA STATUTO

2) SE IL CAP. SOCIALE E’ PARI O

SUPERIORE A 120.000.- €

Inoltre, qualora fosse obbligatorio il Collegio

Sindacale, quest’ultimo svolge anche le funzioni 3) SE VIENE REDATTO IL BILANCIO

IN FORMA ESTESA

di controllo contabile

ART. 2435 BIS C.C.

SI – OBBLIGATORIO SOLO SE SI

SUPERANO I PARAMETRI:

- Se il cap. Sociale e’ pari o superiore

a 120.000.- €

o

S.P.A.

SI - SEMPRE

- Se viene redatto il bilancio in forma

estesa - art. 2435 Bis c.C.

o

- Vengono emessi strumenti finanziari

non partecipativi – art. 2526

In base alla Legge Regionale 09 luglio 2008, n. 5, il controllo contabile, ovvero la

revisione contabile, ovvero la certificazione del bilancio, corrispondono all’attività di

cui all’art. 2409 ter, comma 1 del Codice Civile, “revisione legale dei conti”, e salvo

diversa determinazione dei soci, viene demandata alle Associazioni di rappresentanza

e categoria del movimento cooperativo.

19

La “revisione legale dei conti4 ” è obbligatoria solo per le società cooperative disciplinate

dalle norme sulle SPA, qualora PER DUE ESERCIZI CONSECUTIVI, abbiamo superato

DUE dei seguenti limiti:

- Totale dell’attivo dello Stato Patrimoniale

= 1.000.000 €

- Ricavi delle vendite e delle prestazioni

= 2.000.000 €

- Dipendenti occupati in media durante l’esercizio

= 10 Unità

L’Associazione di rappresentanza può assumere l’incarico di Revisore Legale dei Conti

degli enti cooperativi ad essa aderenti e può avvalersi in tutto o in parte di revisori

legali dei conti ad essa estranei. L’incaricato della revisione legale dei conti è tenuto a

comunicare all’Autorità di revisione gli atti o i fatti che possono pregiudicare la continuità

dell’impresa o comportare un giudizio negativo, un giudizio con rilievi o una dichiarazione

di impossibilità di esprimere un giudizio sul bilancio d’esercizio.

Essa può illustrare l’attività svolta durante l’assemblea dei soci convocata per approvare

il progetto di bilancio d’esercizio.

5. VIGILANZA E CONTROLLI AMMINISTRATIVI (NORMATIVA NAZIONALE

E REGIONALE)

La vigilanza sulle società cooperative consiste in una serie di attività amministrative

previste da leggi regionali e nazionali in attuazione dell’art. 45 della Costituzione

secondo il quale “la Repubblica riconosce la funzione sociale della cooperazione a

carattere di mutualità e senza fini di speculazione privata. La legge ne promuove e ne

favorisce l’incremento con i mezzi più idonei e ne assicura, con gli opportuni controlli,

il carattere e le finalità”.

Compito istituzionale della vigilanza è quello di assicurare che le società e gli enti

che si dicono mutualistici, perseguano effettivamente tali finalità. In tal modo, si

evita che i benefici (agevolazioni fiscali e di altra natura) previsti dall’ordinamento per

gli enti a carattere mutualistico, possano favorire soggetti privi di tali requisiti. Oltre

alla verifica dei requisiti fissati dal Codice civile e dalle normative regolanti le diverse

tipologie di cooperativa, l’attività di vigilanza ha per oggetto un più complessivo controllo

della situazione economica – finanziaria – patrimoniale e gestionale della cooperative.

Mentre a livello nazionale l’attività di vigilanza è di competenza del Ministero dello

Sviluppo Economico, a livello locale la materia rientra fra quelle assegnate dallo Statuto

d’autonomia alla Regione Trentino-Alto Adige Südtirol. Con la legge regionale 17 aprile

2003 n. 7, le competenze amministrative in materia di cooperazione sono state trasferite

dalla Regione alle due Province autonome di Bolzano e Trento con decorrenza 1

febbraio 2004. Le relative attribuzioni vengono esercitate dalla Ripartizione provinciale

34 – Innovazione, ricerca, sviluppo e cooperative, e più specificamente dall’Ufficio per

lo sviluppo della cooperazione.

La disciplina della vigilanza sulle cooperative è stata per oltre 50 anni regolata dalla

legge regionale 29 gennaio 1954, n. 7 e successive modifiche.

4

20

Art. 40, comma 1, delle Legge Regionale 09 luglio 2008, n. 5.

Tale legge è stata recentemente sostituita dalla legge regionale 9 luglio 2008, n. 5, che

regola ora in modo organico tutta la materia. Il regolamento attuativo della legge è stato

approvato con Decreto del Presidente della Regione del 16 dicembre 2008, n. 11/L.

La legge regionale prevede un ruolo fondamentale per le Associazioni di rappresentanza,

tutela e promozione della cooperazione, alle quali sono demandate alcune funzioni

pubbliche in materia di vigilanza. In particolare la legge assegna alle Associazioni

legalmente riconosciute l’esecuzione delle revisioni per le cooperative ad esse aderenti.

Pertanto A.G.C.I. Alto Adige Südtirol, in qualità di ente giuridicamente riconosciuto

(delibera Giunta Provinciale 28/08/06) ai sensi della Legge Regionale 09 luglio 2008,

n. 5, svolge la propria attività di vigilanza nei confronti delle propri associate ed in

particolare:

- revisione ordinaria biennale;

- revisione straordinaria;

- revisione legale dei conti (controllo contabile, revisione contabile e

certificazione di bilancio);

per mezzo dei propri revisori, incaricati di pubblico servizio, indipendenti e iscritti sia

presso l’Albo tenuto presso il Ministero dello Sviluppo Economico che presso l’elenco

dei revisori della Provincia Autonoma di Bolzano.

L’attività di revisione ordinaria delle nostre associate è rivolta a conseguire molteplici

obiettivi:

• Fornire agli Organi di direzione e di amministrazione dell’Ente cooperativo,

suggerimenti e consigli per migliorare la gestione, il perseguimento dello

scopo mutualistico e la democrazia interna e per la rimozione, possibilmente

immediata, di eventuali irregolarità rilevate;

• Svolgere attività di consulenza;

• Accertare la mutualità, il carattere aperto e democratico dell’Ente revisionato;

• Verificare l’effettività dei diversi scambi mutualistici tra l’Ente e i suoi

partecipanti;

• Accertare che l’Ente cooperativo possa accedere ai benefici e alle

agevolazioni previste per legge (fiscali e/o previdenziali);

• Esprimere un giudizio sulla situazione economica e finanziaria dell’Ente

cooperativo sottoposto a revisione.

5.1 LE REVISIONI DELLE COOPERATIVE

Tutte le società cooperative sono soggette a dei controlli periodici (revisioni ordinarie

biennali) e a dei controlli non periodici (revisioni straordinarie). Le revisioni non sono

soltanto un momento di controllo, ma anche di supporto e consulenza ai responsabili

della cooperativa riguardo a tutti gli aspetti della gestione.

Secondo quanto previsto dalla nuova disciplina sulla vigilanza, la revisione ordinaria

è senza ombra di dubbio diretta a fornire agli organi di amministrazione, direzione e

21

controllo della cooperativa, suggerimenti e consigli per il perseguimento dello scopo

sociale e la democrazia interna della cooperativa, accertare il carattere aperto e

democratico dell’ente, il rispetto delle regole, dello Statuto e dei patti collegati e il suo

scopo mutualistico, e comunque ad esprimere un giudizio sulla situazione economico e

finanziaria (a meno che l’ente non è già soggetto alla revisione legale dei conti), nonché

patrimoniale dell’ente.

Se nell’ambito dell’attività di revisione vengono riscontrate delle gravi irregolarità nella

gestione della cooperativa, la Ripartizione provinciale competente o la Giunta provinciale,

sentita l’Associazione di categoria che ha eseguito la revisione e/o il revisore, possono

assumere dei provvedimenti sanzionatori mirati a rimuovere le irregolarità accertate.

Mentre, per quanto concerne la revisione straordinaria, quest’ultima è disposta quando

l’autorità di revisione la ritiene opportuno ed in particolare sul fondato sospetto di

eventuali gravi irregolarità.

5.1.1 I provvedimenti previsti sono:

•

Il commissariamento

E’ la rimozione d’autorità dell’organo amministrativo della cooperativa (ed

eventualmente anche del collegio sindacale) e la sostituzione del medesimo con

un commissario nominato dall’autorità di vigilanza. La gestione della società passa

in capo al commissario che, per gli atti più importanti, deve essere autorizzato

dall’autorità di vigilanza. Al termine del periodo di tre mesi, prorogabile per altri tre,

il commissario redige una relazione circa la situazione, proponendo il ripristino

dell’amministrazione ordinaria della cooperativa ovvero ulteriori provvedimenti

sanzionatori. I costi del commissariamento sono a carico della cooperativa.

• La sostituzione del liquidatore

Quando una cooperativa in liquidazione presenta dei ritardi ingiustificati o delle

irregolarità imputabili al liquidatore e questi non è sostituito dall’assemblea dei

soci, l’autorità di vigilanza può sostituire il liquidatore con un commissario fino

alla conclusione della liquidazione. Al termine del suo operato, il liquidatore deve

relazionare in merito a quanto da esso compiuto. L’autorità di vigilanza ne approva

l’operato e ne liquida il compenso.

• La cancellazione dal Registro delle cooperative

Se dalla revisione emergono gravi irregolarità che nonostante diffida dell’autorità

di vigilanza non vengono rimosse, questa può disporre la cancellazione

della cooperativa dal Registro provinciale. Dato che l’iscrizione è un requisito

fondamentale delle cooperative e il regime delle cooperative “cancellate” è quindi

poco chiaro, la cancellazione viene di norma disposta soltanto quale conclusione

di uno dei provvedimenti successivamente elencati.

• Lo scioglimento per atto dell’autorità

Le cooperative che si trovino impossibilitate a raggiungere gli scopi per i quali sono

state costituite o comunque presentino delle irregolarità gravi possono essere

sciolte d’autorità da parte dell’autorità di vigilanza (articolo 2545-septiesdecies

codice civile). Lo scioglimento avviene con delibare della Giunta provinciale

su proposta della Ripartizione competente. Lo scioglimento può essere con o

senza nomina di un commissario liquidatore a seconda vi siano o meno rapporti

patrimoniali da definire.

22

• La liquidazione coatta amministrativa

La liquidazione coatta amministrativa è l’ipotesi di liquidazione d’autorità di

una cooperativa per insolvenza, quando cioè le risorse della società non sono

sufficienti a far fronte ai debiti sociali (articolo 2545-terdecies codice civile).

La liquidazione coatta è disposta dalla Giunta provinciale su proposta della

Ripartizione competente. Con la deliberazione della liquidazione coatta ha luogo

anche la nomina del commissario liquidatore, che gestirà da quel momento in poi la

cooperativa e provvederà alla definizione dei rapporti patrimoniali. La liquidazione

coatta amministrativa ho luogo secondo le disposizioni della legge fallimentare.

Mentre nel caso di procedura fallimentare è il Tribunale a fungere da autorità di

vigilanza, nel caso della liquidazione coatta sono il commissario liquidatore e la

Ripartizione provinciale competente. La dichiarazione della liquidazione coatta

amministrativa esclude la possibilità di procedura fallimentare, e viceversa.

23

PARTE SECONDA

LA FISCALITA’ DELLE COOPERATIVE SINO AL PERIODO D’IMPOSTA

IN CORSO AL 17 SETTEMBRE 2011 E L’ANALISI COMPARATIVA CON LE

SOCIETA’ LUCRATIVE

Dopo l’inquadramento giuridico, organizzativo, dei sistemi di governance e le forme di

controllo, si affronta ora la tematica fiscale delle società cooperative in comparazione

alle società lucrative.

Pertanto facendo richiami al codice civile e alla Legge 31 gennaio 1992, n. 59, vengono

indicate le tipologie di mutualità, nonché i requisiti mutualistici e affrontati i criteri per la

definizione della prevalenza.

Successivamente, sulla base dell’inquadramento civilistico e dell’attività svolta dalle

società cooperative, si indicano le modalità per la determinazione della prevalenza dal

conto economico, per analizzare poi i particolari regimi agevolativi di tassazione rispetto

alle imprese di capitali (SPA e SRL).

Inoltre viene esaminato lo strumento del ristorno mutualistico, nonché il finanziamento

fruttifero soci finalizzato al raggiungimento degli scopi sociali.

Sempre nella seconda parte del presente manuale, viene data evidenza degli effetti

fiscali della “manovra d’estate” (D.L. 138/2011 – convertito nella L. 148/11) e queste

sono le principali novità introdotte:

- aumento della quota parte di Utile imponibile, da sottoporre a tassazione;

- la tassazione del 10% dell’accantonamento a riserva obbligatoria;

- aumento al 20% della ritenuta sugli interessi corrisposti ai soci persone fisiche, sui

prestiti sociali (art. 13 del D.P.R. 61/73).

Il sopra citato decreto è diventato definitivamente efficace con la Legge 14 settembre

2011, n. 148, pubblicata in G.U. 216 del 16/09/2011 e quindi entrata in vigore il 17

settembre 2011 (giorno successivo alla pubblicazione in gazzetta ufficiale).

La data del 17 settembre 2011 farà quindi da spartiacque fra vecchio regime e nuovo

regime, e pertanto:

- per le società cooperative con il periodo d’imposta coincidente con l’anno solare

(01/01/2011- 31/12/2011) il nuovo regime di tassazione verrà applicato a partire

dall’esercizio 2012;

- per le cooperative con periodo d’imposta “a cavallo”, sarà da verificare caso per caso;

ad esempio la società cooperativa con esercizio 01/10/2011 – 30/09/2012 applicherà

da subito le disposizione del D.L. 13 agosto 2011.

24

6. L’IMPOSIZIONE FISCALE DIRETTA: L’IRES (IMPOSTA SUL REDDITO

DELLE SOCIETA’)

6.1 I RICHIAMI CIVILISTICI E ALLA LEGGE 31 GENNAIO 1992, N. 59

La prerogativa delle società cooperative è il carattere mutualistico dell’attività esercitata

poiché esse perseguono lo scopo di fornire beni o servizi, oppure occasioni di

lavoro ai soci, ovvero valorizzazione dei beni o servizi apportati dai soci a condizioni

maggiormente vantaggiose rispetto a quelle ottenibili sul mercato.

Tale finalità si contrappone al carattere lucrativo delle altre tipologie di società il cui

obiettivo è il conseguimento di utili e il loro riparto.

Il rispetto delle norme riguardanti il riconoscimento di status di società cooperativa,

ed in particolare la sussistenza dei requisiti di cooperativa “a mutualità prevalente”,

implica contestualmente il diritto di usufruire delle agevolazioni fiscali, potendo quindi

beneficiare di un maggior “autofinanziamento” in conseguenza del raggiungimento di

maggiori utili netti d’esercizio.

Cooperative a mutualità prevalente

sono attive in prevalenza verso soci consumatori o utenti di beni o servizi

si avvalgono prevalentemente del lavoro dei soci

si avvalgono prevalentemente dell’apporto di beni o servizi da parte dei soci

la condizione di prevalenza va documentata in Nota Integrativa del Bilancio d’Esercizio

possibilità di accedere alle agevolazioni fiscali

Per le società cooperative l’imposizione fiscale diretta IRES (Imposta sul Reddito delle

Società) è strettamente correlata alle disposizioni statuarie, che richiamano le norme

del Codice Civile e della Legge n. 59 del 31 gennaio 1992, nonché alla tipologia di

attività svolta.

In sintesi gli elementi che individuano la mutualità prevalente sono la presenza nello

statuto di clausole che:

- limitino la distribuzione di utili ai soci;

- vietino la distribuzione delle riserve;

- richiedano la prevalenza dell’attività di scambio con i soci.

25

Pertanto solamente con il rispetto delle prescrizioni sopra citate, e che saranno in

seguito esplicitate, la società cooperativa potrà avvalersi delle agevolazioni fiscali in

materia di imposizione fiscale diretta IRES.

La riforma del diritto societario del D.Lgs. n.6/2003 ha infatti distinto le due differenti

tipologie di società cooperative:

- cooperative a “mutualità prevalente”;

- cooperative “diverse”.

Le cooperative a “mutualità prevalente” sono disciplinate dagli artt. 2512, 2513 e 2514

Codice Civile.

• Art. 2512 C.C. (Cooperative a mutualità prevalente)

Sono società cooperative a mutualità prevalente quelle che:

1 svolgono la loro attività prevalentemente in favore dei soci, consumatori o utenti

di beni o servizi (trattasi delle cosiddette cooperative di consumo o di servizio; ne

sono un esempio le cooperative di consumatori di generi alimentari ed extralimentari

di largo consumo, i gruppi di acquisto collettivo, le cooperative dei tassisti, le

cooperative edilizie di abitazione, le banche di credito cooperativo);

2 si avvalgono prevalentemente, nello svolgimento della loro attività, delle

prestazioni lavorative dei soci (cooperative di produzione e lavoro che danno

occupazione lavorativa ai propri soci, come ad esempio le cooperative di produzione

di beni, le cooperative di servizi di trasporto, facchinaggio, di pulizia, di servizi

amministrativi e tecnici);

3 si avvalgono prevalentemente, nello svolgimento della loro attività, degli

apporti di beni o servizi da parte dei soci (come le cooperative agricole ove i soci

conferiscono i propri prodotti agricoli).

Le cooperative sociali, che rispettano le norme di cui alla Legge 381/91,

indipendentemente dal rispetto dei requisiti dell’attività svolta, sono di diritto cooperative

a mutualità prevalente, per espressa previsione contenuta nell’articolo 111-septies delle

norme di attuazione e transitorie del Codice Civile. Trattasi delle cooperative sociali che

gestiscono i servizi socio-sanitari ed educativi e di quelle che hanno per oggetto attività

diverse finalizzate all’inserimento lavorativo di persone diversamente abili che devono

costituire almeno il 30% dei lavoratori della cooperativa.

• Art. 2513 C.C. (Criteri per la definizione della prevalenza)

Le condizioni della prevalenza devono essere documentate dagli amministratori nella

Nota Integrativa al Bilancio d’Esercizio (ed eventualmente dai sindaci nella propria

relazione), evidenziando contabilmente i seguenti parametri:

a) ricavi dalle vendite dei beni e dalla prestazione dei servizi verso soci superiori al 50%

del totale dei ricavi delle vendite e delle prestazioni;

b) costo del lavoro dei soci superiore al 50% del costo totale del lavoro;

c) il costo della produzione per servizi ricevuti dai soci ovvero per beni conferiti dai soci

superiore al 50% del totale dei costi per servizi ovvero al 50% del costo delle merci

o materie prime acquistate e conferite.

Nell’eventualità di realizzo contestuale di più tipi di scambio mutualistico, la condizione

di prevalenza si documenta in riferimento alla media ponderata.

26

Per le cooperative agricole la condizione di prevalenza si avvera quando la quantità o il

valore dei prodotti conferiti dai soci è superiore al 50% della quantità o del valore totale

dei prodotti.

• Art. 2514 C.C. (Requisiti delle cooperative a mutualità prevalente)

Lo statuto delle cooperative a mutualità prevalente deve prevedere:

a) il divieto di distribuire i dividendi in misura superiore all’interesse massimo dei buoni

postali fruttiferi, aumentato di 2,5 punti rispetto al capitale effettivamente versato;costo

del lavoro dei soci superiore al 50% del costo totale del lavoro;

b) il divieto di remunerare gli strumenti finanziari offerti in sottoscrizione ai soci

cooperatori in misura superiore a 2 punti rispetto al limite massimo previsto per i

dividendi;

c) il divieto di distribuire le riserve fra i soci sia durante la vita sociale che all’atto dello

scioglimento della società (vedasi altresì l’art. 2545-ter C.C. che consente tuttavia

entro certe condizioni di utilizzare le riserve indivisibili per la copertura di perdite

d’esercizio);

d) l’obbligo di devoluzione, in caso di scioglimento della società, dell’intero patrimonio

sociale, dedotto soltanto il capitale sociale e i dividendi eventualmente maturati, ai

fondi mutualistici per la promozione e lo sviluppo della cooperazione (come disposto

anche dal comma 5 dell’art. 11 L. 59/92).

Il comma 1 dell’art. 2545-quater C.C. prevede che, qualunque sia l’ammontare del fondo

di riserva legale, deve essere a questo destinato almeno il 30% degli utili annuali.

Inoltre il comma 2 dell’art. 2545-quater C.C. e il comma 4 dell’art. 11 L. 59/92 dispongono

che una quota degli utili netti annuali deve essere corrisposta ai fondi mutualistici per

la promozione e lo sviluppo della cooperazione, nella misura e con le modalità previste

dalla legge, attualmente pari al 3%.

Si riassumono pertanto nella sottostante tabella gli obblighi, le facoltà e i benefici per le

cooperative a “mutualità prevalente” e “diverse”.

Cooperative a

mutualità prevalente

Cooperative diverse

Perseguimento dello scopo mutualistico

SI

SI

Obbligo di operare prevalente da / con i soci

SI

NO

Spettanza di agevolazioni fiscali

SI

In misura minore

Spettanza di agevolazioni non fiscali

SI

SI

Facoltà di trasformazione in società dicapitali /

consorzio

NO

SI

Caratteristiche

27

Si evidenzia che le società cooperative e loro consorzi che non ottemperano alle

disposizioni di cui all’art. 11 della legge 59/1992 in materia di:

i) versamento ai fondi mutualistici per la promozione e lo sviluppo della cooperazione

di una quota degli utili annuali pari al 3%;

ii) devoluzione ai fondi mutualistici del patrimonio residuo delle cooperative in

liquidazione, dedotti il capitale versato e rivalutato ed i dividendi eventualmente

maturati, decadono dai benefici fiscali e di altra natura concessi ai sensi della

normativa vigente.

7. LA DETERMINAZIONE DELLA PREVALENZA DAL CONTO ECONOMICO

L’art. 2513 C.C. (Criteri per la definizione della prevalenza) richiama specificamente le

voci del Conto Economico da considerare per il calcolo della prevalenza.

L’attività mutualistica della cooperativa è da considerarsi prevalente quando,

alternativamente:

a) svolge l’attività prevalentemente in favore dei soci, consumatori o utenti di beni o

servizi (ad esempio cooperative di consumo, cooperative edilizie di abitazione);

b) si avvale prevalentemente, nello svolgimento dell’attività, delle prestazioni lavorative

dei soci (è il caso delle cooperative di produzione e lavoro);

c) utilizza prevalentemente, nello svolgimento dell’attività, gli apporti dei beni o dei

servizi da parte dei soci (ad esempio cooperative agricole).

In particolare, a seconda della tipologia di cooperativa, la condizione di prevalenza si

verifica se ad esempio:

Voce di

conto

Economico

Descrizione

Scambi

verso soci

Totale Voce

% scambi

verso soci

Prevalenza

A1

Ricavi delle

vendite

e delle

prestazioni di

servizi

€ 700.000

€ 1.000.000

70%

SI

B7

+

B9

Costi per

servizi

prestazioni

lavoro

autonomo

+ Costi per il

personale

€ 200.000

+

€ 400.000

€ 1.000.000

60%

SI

Agricola di

conferimento

B6

Costi per

acquisto

materie

prime

€ 800.000

€ 1.000.000

80%

SI

Utenza

B7

Costi della

produzione

per servizi

€ 550.000

€ 1.000.000

55%

SI

Tipologia di

cooperativa

Consumo5

Edilizia di

Abitazione

Produzione e

Lavoro

Sociale6

5

SI

Il Decreto Ministeriale del 30 dicembre 2005 pubblicato nella G.U. n. 20 del 25/01/2006 ha stabilito i regimi

derogatori al requisito della prevalenza per le cooperative di consumo operanti esclusivamente in comuni

montani, come individuati dalla legislazione vigente, con popolazione non superiore a 10.000 abitanti.

6

Le cooperative sociali che osservano le norme di cui alla L. 381/1991, sono considerate a mutualità prevalente

a prescindere dal rispetto dei parametri sopra riportati.

28

Nel caso in cui si verifichino contestualmente più tipologie di scambi mutualistici (è il

caso della cooperativa cosiddetta “mista”), la prevalenza va verificata applicando la

media ponderata dei termini di raffronto.

Ad esempio:

Cooperativa “mista”

Produzione e Lavoro

Lavoro dei soci: € 20

Costo del lavoro totale: € 60

20/60 = 33%

Non prevalente

Congiuntamente

Verso soci: 20 + 400 = 420

Totali: 60 + 540 = 600

420/600 = 70%

Mutualità prevalente

Consumo

Vendite ai soci: € 400

Vendite totali: € 540

400/540 = 74%

Prevalente

Ai sensi dell’art. 2545-octies C.C. il mancato rispetto per 2 esercizi consecutivi dei

parametri sopra evidenziati comporta la perdita del requisito della mutualità prevalente

e quindi della possibilità di usufruire delle agevolazioni fiscali già dal secondo periodo

d’imposta.

Tuttavia il D.M. 30/12/2005 precisa che nei casi in cui la cooperativa perda la condizione

di prevalenza di cui all’art. 2513 C.C. a causa di calamità naturali o avversità atmosferiche

di carattere eccezionale, dichiarate dalle autorità competenti, che abbiano provocato

danni alle colture, alle infrastrutture e agli impianti produttivi, il periodo relativo ai due

esercizi previsto dal c. 1 dell’art. 2545-octies C.C. inizia a decorrere dal venire meno

degli effetti degli eventi medesimi.

29

8. I REGIMI DI TASSAZIONE SINO AL PERIODO D’IMPOSTA IN CORSO

AL 17 SETTEMBRE 2011: I RIFERIMENTI FISCALI E LE LEGGI SPECIALI

8.1 COOPERATIVE A MUTUALITÀ PREVALENTE

Premesso che l’art. 12 della Legge 904/1977 prevede che non concorrono a formare

il reddito della cooperativa gli utili accantonati alle riserve indivisibili, a condizione che

sia esclusa la possibilità di distribuirle tra i soci sotto qualsiasi forma, sia durante la

vita dell’ente che all’atto del suo scioglimento (rimanendo comunque consentita la loro

utilizzazione per la copertura di perdite senza comportare la decadenza dai benefici

fiscali, sempreché non si dia luogo a distribuzione di utili fino a quando le riserve non

siano state ricostituite ex art. 3, co. 1, legge 18/2/1999, n. 28) l’art. 1, comma 460 della

Legge 30 dicembre 2004, n. 311 ha stabilito che tale disposizione non si applica alle

società cooperative e loro consorzi nella seguenti misure:

- per la quota del 30% degli utili netti annuali per la generalità di cooperative e loro

consorzi, escluse le cooperative sociali e loro consorzi di cui alla L. 381/1991 (significa

quindi che deve essere assoggettato a tassazione almeno il 30% degli utili netti di

bilancio delle cooperative a mutualità prevalente);

- per la quota del 20% degli utili netti annuali per le cooperative agricole e loro consorzi

di cui al D.Lgs. 228/2001, nonché per le cooperative della piccola pesca e loro

consorzi (per cui almeno il 20% degli utili netti di bilancio delle cooperative agricole

e della piccola pesca a mutualità prevalente deve essere tassato).

La quota di utili che concorrerà alla determinazione del reddito imponibile potrà essere

liberamente utilizzata se consentita dallo statuto e nel rispetto dei vincoli previsti dalla

normativa civilistica, pertanto la restante quota di utili netti annuali potrà beneficiare

dell’esenzione IRES se destinata:

- a riserve indivisibili ex art. 12 L. 904/1977

- diversamente destinata in base a disposizioni speciali in materia, quali:

i) il 30% dell’utile destinato a riserva legale obbligatoria (art. 6, c.1 D.L. 15/04/2002

n. 63; l’art. 12 della L. 904/1977 si applica in ogni caso alla quota degli utili netti

annuali destinati alla riserva minima obbligatoria)

ii) il 3% dell’utile destinato ai fondi mutualistici per la promozione e lo sviluppo della

cooperazione (art. 1 c. 463 L. 311/2004 che mantiene, in ogni caso, l’esenzione da

imposte e la deducibilità delle somme previste dall’art. 11 della legge 31 gennaio

1992, n. 59, e successive modificazioni); da tenere comunque presente che la

quota di utile da destinare ai fondi mutualistici, pari al 3%, è deducibile da IRES,

sempre nel rispetto delle quote minime di utile da assoggettare in ogni caso a

tassazione

iii) Ia rivalutazione gratuita del capitale sociale posseduto dai soci

(art. 7 L. 59/1992)

iv) ai soci a titolo di ristorno in base a quanto previsto dall’art. 12 D.P.R. 601/1973.

Inoltre l’art. 82, comma 28 del D.L. 112/2008 ha disposto per le cooperative di consumo

l’aumento della quota di utili netti annuali assoggettati ad IRES nella misura del 55%

anziché del 30%.

Per le Banche di Credito cooperativo l’art. 37 D.Lgs. 1° settembre 1993, n. 385 stabilisce

al 70% la misura minima dell’ accantonamento dell’utile a riserva; tenendo conto poi

30

della destinazione del 3% ai fondi mutualistici ex art. 11 L. 59/1992, ne consegue che

l’esenzione complessiva IRES è del 73%, e che gli utili di bilancio soggetti a tassazione

sono pari al 27%.

L’agevolazione di cui all’art. 12 L. 904/1977 continua invece ad applicarsi pienamente

alle Cooperative Sociali, per cui l’esenzione è pari al 100%. Infatti l’art. 1, c. 463, L.

30/12/2004, n. 311 dispone che le previsioni dei c. 460-462 non si applicano alle

cooperative sociali e loro consorzi di cui alla Legge 8/11/1991, n. 381.

In sostanza per le Cooperative Sociali resta ferma la disciplina precedente a quella

introdotta dal D.L. 63/2002.

Inoltre qualora le Cooperative Sociali posseggano le caratteristiche delle Cooperative

di Produzione e Lavoro possono usufruire delle ulteriori agevolazioni fiscali per queste

ultime previste.

In particolare, ai sensi dell’articolo 11 del D.P.R. 29 settembre 1973, n. 601, i redditi

prodotti dalle Cooperative di Produzione e Lavoro sono esenti dall’Irpeg (ora IRES)

qualora l’ammontare delle “retribuzioni effettivamente corrisposte ai soci che prestano

la loro opera con carattere di continuità” sia superiore al cinquanta per cento di “tutti gli

altri costi, tranne quelli relativi alle materie prime e sussidiarie”.

Nell’ipotesi in cui, invece, l’ammontare della retribuzione sia inferiore al 50 per cento ma

non al 25 per cento dell’ammontare complessivo degli altri costi, l’imposta sul reddito è

ridotta alla metà.

L’art. 21, comma 10 della Legge 27 dicembre 1997, n. 449, ai fini dell’applicazione

dell’art. 12 della legge 16/12/1977, n. 904, prevede che non concorrono altresì a formare

il reddito imponibile delle società cooperative e loro consorzi le imposte sui redditi

riferibili alle variazioni effettuate ai sensi del TUIR (Testo Unico Imposte sui Redditi)

diverse da quelle riconosciute da leggi speciali.

Significa che per tutte le cooperative mutualistiche vale l’esenzione da IRES della quota

d’imposta medesima generata dalle variazioni in aumento effettuate ai sensi del TUIR;

tale disposizione è applicabile solo se determina un utile o un maggior utile da destinare

alle riserve indivisibili. Quindi l’eliminazione dell’effetto “imposta su imposta” non può

essere effettuata nei casi in cui la cooperativa presenti una perdita prima dell’IRES, un

perfetto pareggio, o una perdita dopo avere effettuato l’accantonamento IRES.

Inoltre la L. 449/1997 non opera:

- sulla parte di utile destinato a remunerazione del capitale sociale;

- nella ipotesi di distribuzione di dividendi.

In sintesi la deducibilità delle imposte calcolate sulle variazioni fiscali in aumento

corrisponde alla quota di utile sulla quale la cooperativa applica l’agevolazione di cui

all’art. 12 L. 904/1977.

Per alcune tipologie di società cooperative esistono poi le seguenti ulteriori disposizioni

agevolative (previste dall’art. 1 c. 461 e c. 462 della Legge 30 dicembre 2004 n. 311 che

hanno limitato quelle disposte inizialmente rispettivamente dall’art. 10 D.P.R. 601/1973

31

per le cooperative agricole e dall’art. 11 D.P.R. 601/1973 per le cooperative di produzione

lavoro):

- cooperative agricole che i rispettano i limiti dell’ art. 10 del D.P.R. 607/1973 (cooperative

agricole di allevamento con mangimi ottenuti per almeno ¼ dai terreni dei soci, di

manipolazione, conservazione, valorizzazione, trasformazione e alienazione di

prodotti agricoli e zootecnici e di animali conferiti prevalentemente dai soci): è esente

il reddito derivante dalle variazioni in aumento ex art. 10 D.P.R. 601/1973 (in pratica

le cooperative agricole producono redditi esenti da IRES, ma devono comunque

assoggettare ad imposta una quota del 20% dell’utile di bilancio in base all’art. 1 c.

461 L. 311/2004 poiché l’esenzione del reddito imponibile non si applica sulla quota

di utili netti annuali di cui alla lettera a) del comma 460);

- cooperative di produzione e lavoro: è esente da IRES la quota del reddito

corrispondente all’IRAP (Imposta Regionale sulle Attività Produttive) indeducibile; in

particolare se il costo del lavoro dei soci, comprese le somme di erogate agli stessi

a titolo di integrazione delle retribuzioni fino al limite dei salari correnti aumentati

del 20%, risulta almeno pari al 50% di tutti gli altri costi (escluse materie prime

e sussidiarie) possono usufruire di una variazione in diminuzione corrispondente

all’importo dell’IRAP indeducibile computata tra le variazioni in aumento, mentre se il

rapporto è inferiore al 50% ma superiore al 25%, l’esenzione riconosciuta è del 50%

dell’IRAP indeducibile (art. 11 D.P.R. 601/1973 la cui applicabilità è limitata al reddito

imponibile derivante dalla indeducibilità dell’IRAP in base al disposto dell’art. 1 c. 462

L. 311/2004).

Da ricordare che alcune Provincie Autonome (tra cui quella di Bolzano e di Trento) e

alcune Regioni prevedono l’esenzione IRAP per le Cooperative Sociali e per le ONLUS.

8.2 COOPERATIVE A MUTUALITÀ NON PREVALENTE

Ai sensi dell’art. 1, comma 464, Legge 30 dicembre 2004, n. 311 e dell’art. 6 c. 1

D.L. 15/04/2002, n. 63 per le società cooperative e loro consorzi diverse da quelle a

mutualità prevalente l’applicabilità dell’art. 12 della legge 904/1977, è limitata alla quota

del 30% degli utili netti annuali, a condizione che tale quota sia destinata ad una riserva

indivisibile prevista dallo statuto; permane poi l’esenzione attinente la destinazione del

3% ai fondi mutualistici ex art. 11 L. 59/1992, con conseguente esenzione complessiva

IRES del 33%, e quindi con gli utili di bilancio soggetti a tassazione pari al 67%.

Non risulta invece deducibile la quota di utili destinata alla rivalutazione gratuita delle

quote o delle azioni di cui all’art. 7 L. 59/1992.

8.3 IL RAFFRONTO DELL’IMPOSIZIONE IRES TRA LE DIVERSE TIPOLOGIE DI

SOCIETÀ COOPERATIVE

Si riassume nella sottostante tabella il raffronto dell’imposizione IRES tra le diverse