Professione 2-2016:ok

19-01-2016

10:00

Pagina 5

laPROFESSIONE

Legge di Stabilità Fisco

VETERINARIA 2| 2016

5

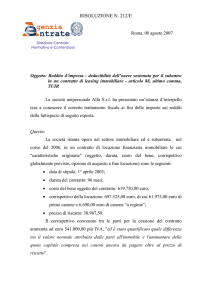

Super ammortamenti per i professionisti

Deduzione fiscale per l’acquisto di beni materiali e strumentali fino al 31 dicembre

di GIOVANNI STASSI

Dottore Commercialista, Torino

a legge di stabilità 2016 contiene una disposizione (nota

come “Super ammortamento”) volta ad incentivare l’acquisto di beni strumentali

per il periodo dal 15 ottobre

2015 fino al 31 dicembre 2016.

L’articolo 7 stabilisce che:

• Ai fini delle imposte sui redditi, per i soggetti titolari di reddito d’impresa e per gli esercenti arti e professioni che effettuano investimenti in beni materiali strumentali

nuovi dal 15 ottobre 2015 al 31 dicembre

2016, con esclusivo riferimento alla determinazione delle quote di ammortamento e

dei canoni di locazione finanziaria, il costo

di acquisizione è maggiorato del 40%.

• Sono altresì maggiorati del 40% i limiti rilevanti per la deduzione delle quote di ammortamento e dei canoni di locazione finanziaria dei beni [autoveicoli] di cui all’articolo 164, comma 1, lettera b), del D.P.R.

917/86.

• La disposizione non si applica agli investimenti in beni materiali strumentali ai quali

si applicano coefficienti di ammortamento

inferiori al 6,5%, agli investimenti in fabbricati e costruzioni, nonché agli investimenti

in beni di cui all’allegato 3 alla citata legge.

La disposizione esplica i propri effetti solo sotto il profilo fiscale consentendo la determinazione di maggiori quote di ammortamento o

di maggior costo di canoni di leasing.

L

AMBITO SOGGETTIVO

L’agevolazione spetta sia ai soggetti titolari di

reddito d’impresa sia agli esercenti arti e professioni a prescindere dalla forma giuridica.

Possono quindi godere dell’agevolazione sia

società di capitali, sia società di persone, sia

imprenditori individuali, sia liberi professionisti

in forma singola o associata.

AMBITO OGGETTIVO

I beni acquistati durante il periodo di vigenza

dell’agevolazione devono essere “nuovi”.

Facendo riferimento a diverse pronunce ministeriali il requisito della novità è soddisfatto se

il bene:

• è acquistato dal produttore;

• è acquistato da un soggetto diverso dal

produttore e dal rivenditore purché non sia

già stato utilizzato da nessun soggetto

(Circ. Agenzia delle Entrate n. 90/E/2001);

• è esposto in show room ed utilizzato esclusivamente dal rivenditore al solo scopo dimostrativo (Circ. Agenzia Entrate n.

5/E/2015).

Come accennato in premessa l’agevolazione

interessa i beni materiali strumentali (incluse

le autovetture) acquisiti dal 15 ottobre 2015

al 31 dicembre 2016.

Per quanto riguarda i beni acquistati in proprietà assume rilevanza la data della consegna o spedizione (ovvero, se diversa e successiva, la data in cui si verifica l’effetto traslativo o costitutivo della proprietà o di altro

diritto reale); nel caso di locazione finanziaria

è rilevante la data in cui viene sottoscritto il

verbale di consegna da parte dell’utilizzatore.

L’acquisizione del bene può essere effettuata

anche tramite un contratto di leasing finanziario (cioè con opzione di riscatto al termine del

contratto).

È quindi escluso il leasing operativo (senza

opzione di riscatto) ed il noleggio.

Restano esclusi dall’agevolazione:

• fabbricati e costruzioni;

• beni con coefficiente di ammortamento inferiore al 6,5%;

• altri beni indicati in un allegato al DDL stabilità 2016 (ad es. condutture, condotte,

materiale rotabile e aerei equipaggiati).

La disposizione del super ammortamento si

applica anche agli autoveicoli, inclusi quelli a

deducibilità limitata.

Inoltre viene previsto che siano maggiorati del

40% i limiti rilevanti per la deduzione delle

quote di ammortamento dei beni di cui all’art.

164, comma 1, lettera b) del TUIR [autovetture e autocaravan, ciclomotori e motocicli il cui

utilizzo non è esclusivamente strumentale allo

svolgimento dell’attività].

A seguito della maggiorazione del 40%, i nuovi limiti di deducibilità, sotto il profilo del tetto

massimo del costo d’acquisto fiscalmente riconosciuto, risulteranno pertanto pari a:

• Euro 25.306 (in luogo dell’ordinario

18.075,99) per autovetture e autocaravan;

• Euro 5.784 per i motocicli (in luogo dell’ordinario 4.131,66);

• Euro 2.892 per i ciclomotori (in luogo dell’ordinario 2.065,83).

La nuova norma non chiarisce il meccanismo

con il quale applicare l’agevolazione ai beni

acquisiti in locazione finanziaria.

Dal momento che la recente disposizione

ACQUISTO

Data acquisto

20%

Maggiorazione costo acquisto

L

prevede una maggiorazione del costo di acquisto del bene, si deve presumere che si

dovrà distribuire proporzionalmente il maggior valore sulla quota capitale dei canoni e

sul riscatto.

In particolare, il maggior valore imputato ai

canoni, sarà deducibile lungo la durata “fiscale” del contratto di leasing (metà del periodo

di ammortamento del bene) o, nel caso di durata contrattuale maggiore della durata fiscale, lungo la durata contrattuale.

Il maggior valore imputato al prezzo di riscatto sarà recuperato attraverso la procedura di

ammortamento dopo l’esercizio dell’opzione

finale di acquisto.

Resta naturalmente fuori dal beneficio la quota interessi che rappresenta esclusivamente il

costo del finanziamento in leasing finanziario.

Per determinare la quota capitale dal canone

complessivo è possibile applicare la procedura forfettaria già consentita per determinare la

quota interessi indeducibile ai fini Irap.

CONFRONTO TRA ACQUISTO E

LOCAZIONE FINANZIARIA

Confrontiamo il beneficio fiscale derivante dall’acquisizione di un’apparecchiatura in proprietà o in locazione finanziaria.

Data decorrenza contratto

100.000

Aliquota ammortamento

a legge di Stabilità 2016 incentiva gli investimenti dei professionisti con un maxi

ammortamento. Agevolazioni sull'acquisto dei beni strumentali. Il libero professionista che ha recentemente comprato un bene strumentale - anche un semplice computer - può beneficiare dei super ammortamenti contenuti nella Legge di Stabilità 2016 e dedurre fiscalmente il 140% del costo. Sono compresi i veicoli, ma esclusi

terreni e fabbricati. In questo articolo il consulente fiscale dell’ANMVI, dottor Giovanni

Stassi, ci spiega come funzionano gli incentivi.

40.000

01/01/2016

Totale canoni leasing

105.000

Quota capitale canoni

90.000

Interessi totali

15.000

Prezzo di riscatto

10.000

Surplus quote capitale

36.000

Surplus prezzo riscatto

4.000

Durata leasing

Ammortamento

Super ammort.

Totale

Anno

Quote capitale

20.000

8.000

28.000

1

20.000

8.000

28.000

2

20.000

8.000

28.000

3

Super deduzione

Totale deduz.

36.000

14.400

50.400

36.000

14.400

50.400

18.000

7.200

27.200

800

800

2.000

3

20.000

8.000

28.000

4

2.000

800

2.800

20.000

8.000

28.000

5

2.000

800

2.800

6

2.000

800

2.800

7

2.000

800

2.800

10.000

40.000

140.000

100.000

40.000

140.000

90.000

CESSIONE DEL CONTRATTO

DI LOCAZIONE FINANZIARIA

Qualora il contratto di locazione finanziaria

fosse ceduto prima del riscatto nessuna perdita del beneficio si avrebbe sulle quote maggiorate dedotte dal cedente.

Il cedente ed il cessionario non potranno continuare a imputare le quote residue di surplus

lungo la durata residua del contratto e dell’ammortamento del prezzo di riscatto: il primo perché con la cessione del contratto ha

perduto ogni diritto sul bene ed il secondo

perché ha acquisito un contratto avente per

oggetto un bene già usato.

ACCONTI

STUDI DI SETTORE

mesi 30

Amm. riscatto

Risulta evidente dalla tabella che in caso di locazione finanziaria, il beneficio è distribuito in

un arco temporale inferiore rispetto all’ipotesi

dell’acquisto diretto del bene.

Il totale delle deduzioni dei primi tre anni è

pari ad Euro 84.000 nel caso di acquisto e

ad Euro 128.800 nel caso di locazione finanziaria.

Questa differenza sarà tanto più marcata

quanto più basso sarà il prezzo di riscatto del

bene.

Per espressa previsione legislativa gli acconti

per il periodo d’imposta in corso al 31 dicembre 2015 e per quello successivo dovranno

essere determinati senza tener conto delle disposizioni agevolative.

LEASING

01/01/2016

Costo acquisto

INCENTIVI

È stata anche prevista l’irrilevanza dell’agevolazione ai fini degli studi di settore.

I maggiori ammortamenti (o i maggiori canoni

di leasing) non producono effetti sui valori stabiliti per l’elaborazione e il calcolo degli studi

di settore.

Si ricorda che nei modelli degli studi di settore i professionisti devono indicare:

- il costo storico dei beni, al lordo degli ammortamenti (rigo G14)

- l’ammontare delle quote di ammortamento, determinate secondo le disposizioni del

TUIR (rigo G11).

I dati da indicare saranno quindi quelli contabili senza tener conto dei maggior valori

conseguenti all’applicazione della nuova disciplina.

■