Le relazioni macroeconomiche fondamentali (fonte CentroSim)

Lo scenario macroeconomico di un'economia è principalmente costituito da:

-

Crescita economica

Inflazione

Debito/deficit pubblici

Bilancia dei pagamenti

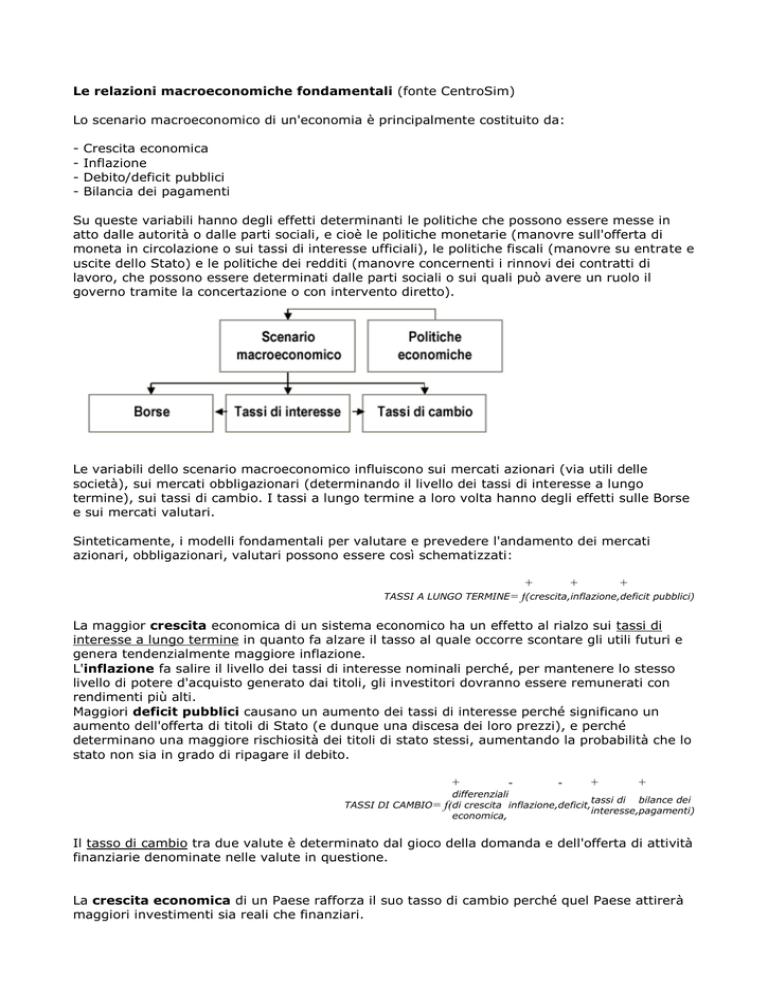

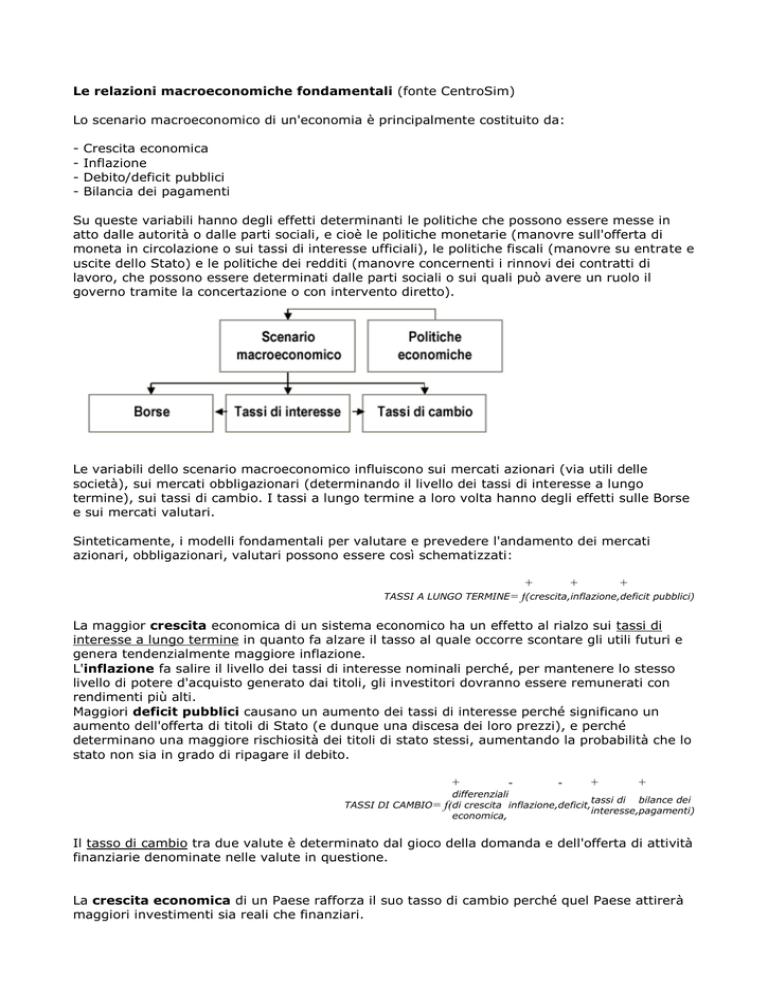

Su queste variabili hanno degli effetti determinanti le politiche che possono essere messe in

atto dalle autorità o dalle parti sociali, e cioè le politiche monetarie (manovre sull'offerta di

moneta in circolazione o sui tassi di interesse ufficiali), le politiche fiscali (manovre su entrate e

uscite dello Stato) e le politiche dei redditi (manovre concernenti i rinnovi dei contratti di

lavoro, che possono essere determinati dalle parti sociali o sui quali può avere un ruolo il

governo tramite la concertazione o con intervento diretto).

Le variabili dello scenario macroeconomico influiscono sui mercati azionari (via utili delle

società), sui mercati obbligazionari (determinando il livello dei tassi di interesse a lungo

termine), sui tassi di cambio. I tassi a lungo termine a loro volta hanno degli effetti sulle Borse

e sui mercati valutari.

Sinteticamente, i modelli fondamentali per valutare e prevedere l'andamento dei mercati

azionari, obbligazionari, valutari possono essere così schematizzati:

+

+

+

TASSI A LUNGO TERMINE= f(crescita,inflazione,deficit pubblici)

La maggior crescita economica di un sistema economico ha un effetto al rialzo sui tassi di

interesse a lungo termine in quanto fa alzare il tasso al quale occorre scontare gli utili futuri e

genera tendenzialmente maggiore inflazione.

L'inflazione fa salire il livello dei tassi di interesse nominali perché, per mantenere lo stesso

livello di potere d'acquisto generato dai titoli, gli investitori dovranno essere remunerati con

rendimenti più alti.

Maggiori deficit pubblici causano un aumento dei tassi di interesse perché significano un

aumento dell'offerta di titoli di Stato (e dunque una discesa dei loro prezzi), e perché

determinano una maggiore rischiosità dei titoli di stato stessi, aumentando la probabilità che lo

stato non sia in grado di ripagare il debito.

+

TASSI DI CAMBIO=

-

-

+

+

differenziali

di bilance dei

f(di crescita inflazione,deficit,tassi

interesse,pagamenti)

economica,

Il tasso di cambio tra due valute è determinato dal gioco della domanda e dell'offerta di attività

finanziarie denominate nelle valute in questione.

La crescita economica di un Paese rafforza il suo tasso di cambio perché quel Paese attirerà

maggiori investimenti sia reali che finanziari.

Un alto tasso di inflazione nuoce alla moneta di un Paese perché se i prezzi aumentano più

rapidamente di quelli dei propri partner commerciali, il valore esterno della moneta deve

scendere per mantenere invariata la parità dei poteri d'acquisto.

I deficit pubblici hanno un effetto negativo sulla valuta perché determinano una riduzione

della crescita futura attesa (in quanto occorrerà ripagare un maggior debito pubblico).

I tassi a lungo termine hanno un effetto positivo sulla valuta perché se in un Paese gli

investimenti in titoli sono ripagati ad un livello maggiore che negli altri Paesi, molti investitori

tenderanno a sposarsi sul mercato di quel Paese e dunque aumenterà la domanda di quella

valuta, che si apprezzerà.

La bilancia dei pagamenti ha un effetto positivo per la valuta perché se il Paese esporta più

di quanto importa vi sarà un eccesso di domanda di valuta interna, il cui prezzo aumenterà.

+

-

-

BORSE= f(utili,tassi a lungo,premio al rischio)

I prezzi delle azioni sono determinati dalle attese sugli utili delle società che emettono le

azioni stesse, cioè utili superiori alle attese su singole società o su un'intera Borsa faranno

salire a parità di condizioni i corsi azionari.

I tassi a lungo termine incidono negativamente sulle Borse per due motivi. In primo luogo,

ciò che conta oggi è il valore attuale degli utili che una società sarà in grado di generare nel

futuro e il fattore di attualizzazione degli utili futuri è proprio il tasso di lungo termine. In

secondo luogo, il tasso di interesse è un costo per le imprese che, nello svolgimento della loro

attività, devono indebitarsi, pertanto i prezzi delle azioni scenderanno al salire del costo del

denaro.

Il premio al rischio è il premio in termini di maggior rendimento richiesto dagli investitori per

comprare azioni anziché strumenti finanziari meno rischiosi. Maggiore è il premio al rischio, più

riluttanti saranno gli investitori ad entrare in Borsa e dunque le azioni scenderanno. Si ritiene

che le variabili macroeconomiche che influenzano maggiormente il premio al rischio siano

inflazione e deficit di bilancio.