Lezione 4

(capitolo 7 DeLong)

Equilibrio nel modello a

prezzi flessibili

Il piano della lezione

• Equilibrio di pieno impiego

• Il modello in azione: shock dal lato della

domanda

• Il modello in azione: shock dal lato della

offerta

• Cicli economici reali

Equilibrio di pieno impiego

• Nella lezione precedente si è visto come, sotto l’ipotesi

classica di prezzi e salari flessibili, l’equilibrio che si

determina nel mercato del lavoro garantisce che il PIL sia

uguale alla produzione potenziale (Y=Y*)

• Abbiamo anche individuato le componenti della domanda

aggregata definendo le relative funzioni di comportamento

• Cosa assicura che la domanda aggregata sia uguale al prodotto

potenziale?

• La risposta va trovata nel ruolo determinante del tasso di

interesse reale nel riequilibrare il sistema economico

graficamente

W/P

LD

L*

YY*

P

L*

Y*

Il flusso dei fondi mutuabili attraverso i mercati

finanziari

• Per comprendere come il tasso di interesse reale porti in

equilibrio domanda aggregata e PIL potenziale dobbiamo

analizzare il mercato dei fondi mutuabili, ossia quel mercato in

cui il tasso di interesse funziona come prezzo

• Nei mercati finanziari confluiscono i flussi di risparmio

provenienti dalle famiglie e i flussi di fondi richiesti dalle

imprese per finanziare i propri progetti di investimento

• Quando i flussi in entrata (risparmi) eguagliano quelli in uscita

(investimenti), l’offerta di fondi mutuabili è uguale alla

domanda nei mercati finanziari e questo implica che la somma

di tutte le componenti della spesa aggregata è uguale al PIL

reale

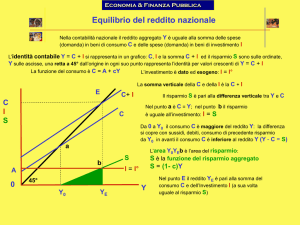

Equilibrio nel flusso dei fondi mutuabili

• Per dimostrare come l’equilibrio nel mercato dei fondi

mutuabili implichi l’eguaglianza tra offerta aggregata e

domanda aggregata partiamo dall’ipotesi che Y = Y* = E, ossia

che il PIL sia al suo livello potenziale e che, per il principio del

flusso circolare, il Pil reale sia uguale alla domanda aggregata :

Y* = Y = C + I + G + NX

Questa eguaglianza può essere riscritta lasciando al secondo

membro solo gli investimenti:

Y*- C - G – NX = I

Equilibrio nel flusso dei fondi mutuabili

• Sottraendo e aggiungendo le imposte T nel primo membro

dell’espressione precedente, si ha:

(Y* - C - T ) + (T - G ) – NX = I

dove:

(Y* - C – T ) rappresenta il risparmio privato

(T - G ) rappresenta il risparmio pubblico

- NX rappresenta l’afflusso di capitale proveniente

dall’estero

Il flusso dei fondi attraverso i mercati

finanziari

Perché importazioni meno esportazioni lorde equivalgono

ad un afflusso di capitale? il caso degli Stati Uniti

USA

Equilibrio nel flusso dei fondi mutuabili

• I tre termini al primo membro dell’equazione precedente

rappresentano le tre componenti del flusso di offerta di

risparmio che viene convogliata nei mercati finanziari. Insieme

costituiscono l’offerta complessiva di fondi mutuabili, mentre

la domanda di fondi mutuabili è rappresentata dagli

investimenti I.

• Il prezzo dei fondi mutuabili è il tasso di interesse. Questo

prezzo garantisce che vi sia equilibrio tra domanda e offerta di

fondi. Eventuali squilibri tra offerta e domanda di fondi

mutuabili sono risolti da variazioni del tasso di interesse

Mercato dei fondi mutuabili

r’

Eccesso di

risparmio

S= (Y*-C-T)+(TG)- NX

r

I

Tasso di interesse ed equilibrio nel flusso dei

fondi mutuabili

Tasso di interesse ed equilibrio nel flusso dei

fondi mutuabili

• Come mostra il grafico precedente, un eventuale eccesso di

risparmio rispetto alla domanda di fondi da parte delle imprese

sarà colmato da un abbassamento del tasso di interesse: per

invogliare le imprese ad acquisire fondi in prestito, le

istituzioni finanziarie praticheranno tassi di interesse inferiori a

quelli di mercato.

• Al diminuire di r aumenterà il numero di progetti di

investimento che le imprese ritengono profittevoli e meritevoli

di essere intrapresi

• Il processo di aggiustamento avrà termine in corrispondenza

del livello di r che garantisce l’equilibrio tra offerta e

domanda di fondi mutuabili, cioè l’equilibrio tra offerta di

risparmio e domanda di investimenti

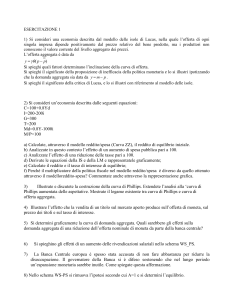

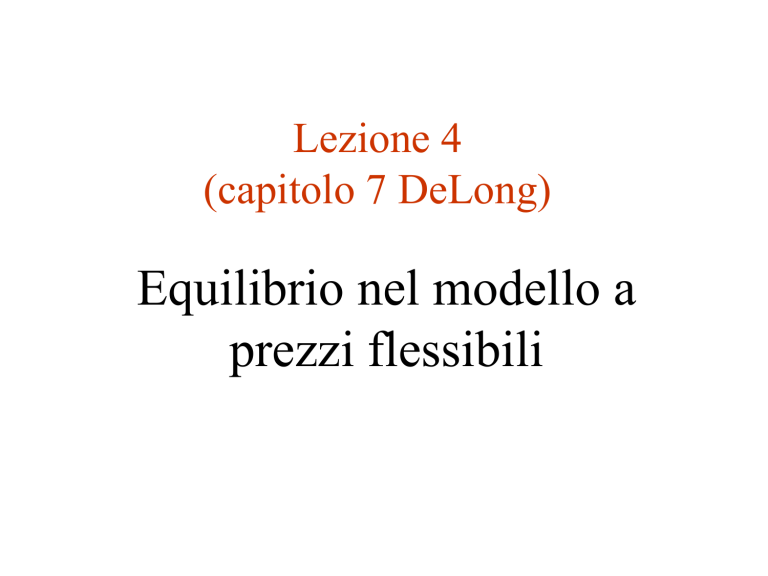

Soluzione del modello

• Deriviamo formalmente il tasso di interesse reale di equilibrio del sistema.

Prendiamo in considerazione le tre espressioni per le determinanti

dell’offerta di risparmio. La somma di queste tre componenti costituisce

l’offerta di risparmio totale

Risparmio privato:

Y* - C – T

Considerando che T= tY*, sostituendo C e riaggiustando i termini si ha:

G

Risparmio privato= [1 – t – (1 – t)Cy]Y*

– C0

Risparmio pubblico: T – G = tY* – G

Ris. internazionale: – NX = IMyY *+ Xrr – XfYf – X0 – Xrrf

•

Nota bene: la curva dell’offerta di risparmio totale è inclinata positivamente: un

aumento del tasso di interesse reale interno r attira capitali esteri nei mercati

finanziari interni (si osservi l’equazione del risparmio internazionale)

Soluzione del modello

• La domanda nel mercato dei fondi mutuabili si deriva

semplicemente dalla funzione di investimento:

I = I 0 – Ir r

• L’equilibrio si determina nel punto in cui offerta e domanda di

fondi si bilanciano, ossia nel punto in cui la curva di offerta del

risparmio totale interseca la curva di domanda di investimenti:

{[1 – t – (1 – t)Cy ]Y* - C0} + (tY* - G ) + (IMyY *+ Xrr –XfYf–

– X0 – Xrrf ) = I0 – Irr

Soluzione del modello

• La precedente espressione può essere riscritta raggruppando nel primo

membro i termini che dipendono da Y*, i termini costanti e i termini che

dipendono da fattori internazionali e spostando nel secondo membro i

termini che contengono r:

• {1 –[ (1 – t)Cy – IMy]Y* – (C0 + I0 + GG ) – (XfYf + X0 +

+Xrrf ) = – (Ir + Xr) r

• Risolvendo questa espressione per r, otteniamo il tasso di interesse reale di

equilibrio:

C

r

0

I 0 G X f Y f X 0 X r r f 1 1 1 t C y IM y Y *

I r X r

IMPLICAZIONI DL MODELLO

• Nel modello a prezzi flessibili il PIl è uguale alla produzione

potenziale Y*

• Ma nello stesso modello il PIL deve essere anche uguale in

equilibrio alla domanda aggregata. Questa sembra dipendere

da una serie di fattori (variabili e parametri) che nulla hanno a

che fare con la produzione

• Qual è il meccanismo che fa coincidere Y* alla domanda?

• Il tasso di interesse reale è il prezzo chiave che rende la

domanda aggregata uguale alla produzione potenziale

Il modello in azione

• Il modello che abbiamo costruito ci permette di determinare

non soltanto la posizione di equilibrio corrente del sistema

economico ma ci consente anche di valutare, con il metodo

della statica comparata, che tipo di impatto la politica

economica e le variazioni dell’ambiente economico esercitano

sull’equilibrio e sulle sei variabili macroeconomiche

fondamentali descritte in precedenza.

• Tre delle sei variabili chiave discendono direttamente dal

modello: PIL reale, tasso di interesse reale e tasso di cambio

reale.

• Il tasso di disoccupazione non è rilevante in quanto nel

modello a prezzi flessibili il sistema economico è sempre in

grado di mantenere il pieno impiego. Il mercato azionario è,

come si è visto, strettamente correlato alla spesa in

investimenti

Il modello in azione: variazioni della

politica fiscale

• Partiamo da una situazione di equilibrio e supponiamo che i

responsabili della politica economica decidano di aumentare

gli acquisti pubblici. Qual è l’impatto di G sulle

componenti della domanda aggregata?

• Consumi. L’effetto sulla funzione del consumo è nullo:

C = C0 + Cy (1 – t)Y

C = 0

• Investimenti. L’effetto sulla funzione di investimento avviene

in maniera indiretta via tasso di interesse: quest’ultimo

aumenta in seguito ad un aumento di G (si riduce il risparmio

pubblico) provocando una riduzione di I :

•

I = I 0 – Ir r

I = – Ir r

Il modello in azione: variazioni della

politica fiscale

• Esportazioni nette. L’effetto sulle esportazioni nette avviene

via tasso di interesse e via tasso di cambio: l’aumento di G

provoca un aumento del tasso di interesse, un apprezzamento

del cambio reale e, conseguentemente, una riduzione di NX:

NX = Xf Yf + X 0 – X r r + X r rf – IMy Y

NX = – (X r r )

• PIL reale. Il PIL reale non varia perchè il PIL potenziale non

varia:

Y Y * 0

Il modello in azione: variazioni della

politica fiscale

• Riassumiamo gli effetti di un aumento di G in termini di

variazioni:

Y I G NX

• Dato che Y 0, si ha che:

0 I r r G X r r

• L’impatto di

quindi:

G sul tasso di interesse reale di equilibrio è

G

r

Ir X r

Il modello in azione: variazioni della

politica fiscale

Il modello in azione: variazioni della

politica fiscale

La figura precedente illustra l’impatto dell’aumento degli acquisti

pubblici sull’equilibrio del flusso di fondi:

• un aumento di G implica una riduzione del risparmio pubblico

e conseguentemente uno spostamento a sinistra della curva di

offerta di risparmio totale;

• l’ eccesso di domanda di fondi per gli investimenti sull’offerta

di risparmio provocherà un innalzamento del tasso di interesse;

• l’aumento di r da un lato ridurrà la domanda di investimenti

(movimento a sinistra lungo la curva di domanda di I),

dall’altro indurrà un afflusso (parzialmente compensatorio

della riduzione del risparmio) di capitali dall’estero

(movimento a destra lungo la curva di offerta di risparmio

totale). La nuova posizione di equilibrio sarà in alto a sinistra.

Il modello in azione: variazioni della

politica fiscale

• Una volta calcolata la variazione del tasso di interesse di

equilibrio, è facile derivare l’impatto di G sul resto

dell’economia andando a sostituire la variazione di r* nelle

funzioni di comportamento delle altre componenti della

domanda aggregata. Le variazioni che intervengono nel

sistema economico saranno quindi pari a:

• Y 0

C 0

G G

Il modello in azione: variazioni della

politica fiscale

Ir

I I r r

G

Ir X r

X r r

NX X r r

G

Ir X r

r

r r

G

Ir X r

Tasso di interesse, tasso di cambio e

afflusso di capitali

Spiegazione

• Guardando la figura, si capisce come una

riduzione del risparmio pubblico generi

un aumento del tasso di interesse, un

apprezzamento del cambio reale e

(attraverso una riduzione di NX) un

aumento della componente estera del

risparmio totale

Il modello in azione: cambiamenti

dell’ottimismo degli investitori

• Partendo sempre da una situazione di equilibrio iniziale,

chiediamoci questa volta cosa succede al sistema economico

se gli imprenditori, spinti da aspettative ottimistiche circa il

futuro, decidano di aumentare la spesa in beni di investimento.

Si tratta quindi di valutare l’impatto di una variazione della

componente Io della funzione di investimento. Dal

meccanismo di riequilibrio che si determina nel flusso di

fondi, possiamo dedurre che gli investimenti varieranno anche

in virtù di un aumento di r:

I I 0 I r r

Il modello in azione: cambiamenti

dell’ottimismo degli investitori

• Mentre l’aumento di r non avrà effetti su consumi e acquisti

pubblici, esso avrà un impatto sulle esportazioni nette (una

riduzione di NX) via apprezzamento del tasso di cambio. Dato

che l’impatto sul reddito è nullo (perché Y=Y*), si avrà che

I NX (I 0 I r r ) ( X r r ) 0

• da cui è facile derivare la variazione del tasso di interesse di

equilibrio:

I 0

r

Ir X r

Il modello in azione: cambiamenti

dell’ottimismo degli investitori

Il modello in azione: cambiamenti

dell’ottimismo degli investitori

• La figura precedente mostra che il boom degli investimenti

sposta verso destra la curva di domanda di fondi mutuabili

generando un innalzamento del tasso di interesse reale di

equilibrio.

• Possiamo notare come la spesa in investimenti non aumenti

dello stesso ammontare dell’incremento di Io perché

l’innalzamento del tasso di interesse spiazza una parte degli

investimenti.

• L’incremento nella domanda di fondi mutuabili è finanziato

attraverso il canale estero: l’aumento del tasso di interesse

provoca un apprezzamento del tasso di cambio, una riduzione

di NX e quindi un afflusso di capitali stanieri. La figura che

segue illustra le ripercussioni internazionali di un boom degli

investimenti interni.

Cambiamenti dell’ottimismo degli

investitori: le ripercussioni internazionali

Il modello in azione: cambiamenti

dell’ottimismo degli investitori

• Anche in questo caso, una volta calcolata la variazione del

tasso di interesse di equilibrio, è facile derivare l’impatto di I 0

sul resto dell’economia andando a sostituire la variazione di r*

nelle funzioni di comportamento delle altre componenti della

domanda aggregata. Le variazioni che intervengono nel

sistema economico saranno quindi pari a:

Y 0

C 0

G 0

Il modello in azione: cambiamenti

dell’ottimismo degli investitori

r I 0

r r

Ir X r

X r I 0

NX X

Ir X r

I 0

X r I 0

I I 0 I r

NX

Ir X r

Ir X r

Il modello in azione: perturbazioni

internazionali I

• Supponiamo che la perturbazione proveniente dall’estero

consista nell’aumento improvviso del tasso di interesse reale

estero; sia espressa, cioè, da rf . Tale variazione ha un

impatto immediato sul tasso di cambio:

r r r f

e quindi sulle esportazioni nette:

NX X r ( r r f )

Il modello in azione: perturbazioni

internazionali I

• In altri termini, si determinerà un deprezzamento del tasso di

cambio reale e un conseguente aumento delle esportazioni

nette. L’aumento delle NX, a sua volta, ridurrà l’afflusso di

fondi provenienti dall’estero per finanziare gli investimenti

interni e questo determinerà una traslazione verso l’alto della

curva di offerta totale di risparmio nel diagramma del flusso

dei fondi.

• La nuova posizione di equilibrio sarà localizzata in alto a

sinistra rispetto a quella precedente; sarà contrassegnata,

quindi, da un più alto tasso di interesse interno. La figura che

segue riporta l’impatto della variazione del tasso di interesse

estero sull’equilibrio interno

L’impatto di un aumento dei tassi di interesse

all’estero sull’equilibrio del flusso di fondi

Il modello in azione: perturbazioni

internazionali I

• Qual è l’impatto della perturbazione proveniente dall’estero

sulle componenti della domanda aggregata?

• Consumi e acquisti pubblici non sono interessati dallo shock in

quanto non influenzati dall’aumento di rf, dal deprezzamento

di ε e dall’aumento di r.

• Le esportazioni nette, come si è visto, sono invece influenzate.

Ma anche gli investimenti subiranno delle ripercussioni dovute

ad una variazione del tasso di interesse interno: l’aumento di

quest’ultimo determinerà una riduzione di I.

Il modello in azione: perturbazioni

internazionali I

• Come al solito, dal punto di vista algebrico, si può determinare

la variazione del tasso di interesse reale di equilibrio interno r

partendo dalle ripercussioni della variazione iniziale r f sulle

componenti della domanda aggregata nell’identità del reddito

nazionale (assumendo l’invarianza del PIL perchè Y=Y* ):

I X 0

I r r X r ( r r f ) 0

X r r f

r

Ir X r

Il modello in azione: perturbazioni

internazionali I

• Anche in questo caso, una volta calcolata la variazione del

tasso di interesse di equilibrio, è facile derivare l’impatto di r f

sul resto dell’economia andando a sostituire la variazione di r*

e di rf nelle funzioni di comportamento delle altre componenti

della domanda aggregata. Le variazioni che intervengono nel

sistema economico saranno quindi pari a:

Y 0

C 0

G 0

Il modello in azione: perturbazioni

internazionali I

X r r f

I I r

Ir X r

f

r

I

r

X r r f r r f r r

Ir X r

Ir X r

f

X r

I

X

r

NX

X r r f X r r f r r

Ir X r

Ir X r

Il modello in azione: perturbazioni

internazionali I

• Come si vede nell’espressione algebrica per la variazione del

tasso di cambio, quest’ultima sarà proporzionale alla

differenza tra la variazione di r e e la variazione di rf

• In conclusione, in seguito alla variazione di rf il PIL non

cambia. Il tasso di interesse interno aumenta, ma meno di

quello estero, circostanza che porta ad un deprezzamento del

tasso di cambio. Tale deprezzamento fa aumentare le NX nella

stessa misura della diminuzione di I. In altri termini, le

esportazioni nette (attraverso il loro effetto su r) “spiazzano”

gli investimenti

Il modello in azione: perturbazioni

internazionali II

• Supponiamo, ora, che la perturbazione proveniente dall’estero

consista in un calo di fiducia nella valuta nazionale. In altri

termini, gli operatori sul mercato dei cambi hanno aspettative

negative circa il valore di lungo periodo del tasso di cambio (si

aspettano un ε0 più elevato) e desiderano disinvestire il loro

denaro dalla valuta interna (al tasso di cambio e al tasso di

interesse correnti). Questa perturbazione è espressa da 0 .

• Le ripercussioni sul tasso di cambio corrente saranno

immediate, ma saranno in parte attenuate dall’aumento del

tasso di interesse interno:

0 r

Il modello in azione: perturbazioni

internazionali II

• Anche in questo caso, infatti, il deprezzamento del cambio

provocherà un aumento di NX e, per questa via, una riduzione

dell’offerta di capitali provenienti dall’estero e quindi un

aumento di r. Gli effetti sull’economia sono del tutto simili a

quelli relativi ad un aumento dei tassi di interesse all’estero

analizzati in precedenza.

• Nel diagramma del flusso dei fondi, anche in questo caso

l’equilibrio si sposterà in alto a sinistra.

• Le componenti della domanda aggregata interessate dallo

shock saranno, come in precedenza, le esportazioni nette e gli

investimenti

L’impatto di un calo di fiducia nella valuta

nazionale sull’equilibrio del flusso di fondi

Il modello in azione: perturbazioni

internazionali II

• Dal punto di vista algebrico, la variazione del tasso di interesse

di equilibrio è ricavabile, secondo la procedura che

conosciamo, dalle variazioni che intervengono nell’identità del

reddito nazionale:

I X 0

I r r ( X 0 X r r ) 0

X 0

r

Ir X r

Il modello in azione: perturbazioni

internazionali II

• Le variazioni che intervengono nel sistema economico saranno

quindi pari a:

Y 0

C 0

G 0

I

Ir

X 0

Ir X r

I r 0

r

X 0 0

Ir X r

Ir X r

X r

I r X o

NX

X o X o

Ir X r

Ir X r

Il modello in azione: shock dal lato

dell’offerta

• Quando analizziamo shock dal lato dell’offerta, le ripercussioni che

intervengono nell’economia sono più complesse rispetto a quelle analizzate

in precedenza. In questo caso, l’effetto sulla produzione non è neutrale.

• Supponiamo che lo shock sia rappresentato dall’aumento del prezzo del

petrolio. In questo caso, le tecniche produttive ad alta intensità di capitale

ed energia diventano troppo costose ed improduttive.

• L’economia viene quindi sollecitata a modificare i processi produttivi a

vantaggio di tecniche ad uso intensivo di altri fattori come il lavoro.

• L’efficienza del lavoro E nella funzione di produzione diminuisce e questo

comporta una riduzione del PIL potenziale

Il modello in azione: shock dal lato

dell’offerta

• In questo caso, le variazioni che intervengono nell’identità del reddito

nazionale riguardano anche le componenti della domanda:

C I NX Y *

• Sostituendo l’equazione di comportamento di ciascuna componente del PIL

nella precedente espressione e risolvendo per r , otteniamo la variazione

del tasso di interesse di equilibrio:

C

*

*

(

1

t

)

Y

I

r

(

X

r

IM

Y

) Y *

y

r

r

1 C y (1 t ) IM y

*

r

Y

Ir X r

Il modello in azione: shock dal lato

dell’offerta

• Lo shock negativo dal lato dell’offerta, oltre a ridurre il PIL potenziale ed i

consumi, fa aumentare il tasso di interesse reale interno perché la

diminuzione del reddito riduce l’afflusso di risparmio privato nei mercati

finanziari.

• Nel diagramma del flusso di fondi, l’equilibrio si sposta quindi in alto a

sinistra.

• L’aumento del tasso di interesse provoca una diminuzione degli

investimenti

• L’aumento del tasso di interesse induce gli stranieri a investire all’interno e

questa circostanza, in parte, attenua la traslazione verso sinistra della curva

di offerta del risparmio totale.

• L’affluso di capitali stranieri provoca un apprezzamento del tasso di

cambio ed una riduzione delle esportazioni nette

L’impatto di uno shock negativo di offerta

Il modello in azione: shock dal lato

dell’offerta

• Dal punto di vista algebrico, l’effetto sulle variabili del sistema economico

può essere calcolato sostituendo, nelle funzioni di comportamento delle

variabili, la variazione del PIL e la variazione del tasso di interesse di

equilibrio. In questo modo, otteniamo:

C C y (1 t )Y *

1 C y (1 t ) IM y

*

I I r

Y

Ir X r

1 C y (1 t ) IM y

*

NX X r

IM y Y

Ir X r

1 C y (1 t ) IM y

*

r

Y

Ir X r

In sintesi

• Ogni shock che influenza il sistema economico avrà i

seguenti effetti:

• Spostamenti verso sinistra della curva di risparmio,

aumenti di r , riduzione di I e di NX

• Spostamenti verso destra della curva di risparmio,

riduzioni di r , aumenti di I e di NX

• Spostamenti verso sinistra della curva di investimenti

con riduzioni di r (si riduce la fiducia degli

investitori) ma aumento di NX

• Spostamenti verso destra della curva di investimento,

aumento di r e riduzione di NX.

Cicli economici reali

• Ritmi discontinui nella diffusione del progresso tecnologico (l’alternarsi di

fasi di accelerazione e rallentamento nella dinamica dell’innovazione

tecnologica) sono in grado di generare cicli economici reali (Schumpeter).

• Supponiamo che il cambiamento tecnologico si manifesti in termini di:

1) un aumento repentino dell’efficienza del lavoro;

2) un aumento improvviso della domanda di investimenti.

• Questo shock ha una componente da offerta (un aumento del PIL potenziale

associato agli incrementi di produttività)

ed una componente

da

Y *

I 0

domanda (l’incremento degli investimenti

)

• Quale sarà l’impatto complessivo dello shock tecnologico sull’equilibrio di

pieno impiego del sistema economico?

Cicli economici reali

• Sappiamo che la variazione del tasso di interesse interno generata dallo

shock (positivo, in questo caso) da offerta è data da:

1 C y (1 t ) IM y

*

r

Y

Ir X r

• Mentre la variazione del tasso di interesse imputabile al boom degli

investimenti è data da:

I 0

r

Ir X r

Cicli economici reali

• L’impatto combinato sul tasso di interesse di equilibrio sarà allora dato da:

1 C y (1 t ) IM y

I 0

*

r

Y

Ir X r

Ir X r

• Qual è il significato di questo risultato algebrico? Per rispondere,

utilizziamo il diagramma dell’equilibrio del flusso dei fondi

• L’aumento della redditività degli investimenti fa traslare verso destra la

curva di domanda di investimento. Inoltre, l’incremento di produttività,

generando un aumento del reddito e quindi del risparmio, fa spostare verso

destra la curva di offerta del risparmio totale.

Shock tecnologico di tipo schumpeteriano

Cicli economici reali

• Queste variazioni in senso espansivo sia degli investimenti che del

risparmio hanno effetti contrastanti sul tasso di interesse: il boom degli

investimenti tende ad accrescere r, mentre l’aumento del risparmio tende ad

abbassarlo.

• Supponiamo che predomini il primo effetto (la domanda di investimento

cresce maggiormente rispetto all’offerta di risparmio). In questo caso il

tasso di interesse di equilibrio salirà

• L’aumento di r determinerà un apprezzamento del tasso di cambio e un

conseguente peggioramento delle esportazioni nette. Il risparmio, allora,

sarà ulteriormente accresciuto dall’afflusso di capitali provenienti

dall’estero che andranno a finanziare l’aumento degli investimenti

Cicli economici reali

• Dal punto di vista algebrico, una volta calcolata la variazione del tasso di

interesse di equilibrio, è semplice misurare le variazioni delle componenti

della domanda aggregata:

C C y (1 t )Y *

1 C y (1 t ) IM y

X r

*

I

I 0 I r

Y

Ir X r

Ir X r

1 C y (1 t ) IM y

X r I 0

*

NX X r

IM

Y

y

I

X

Ir X r

r

r