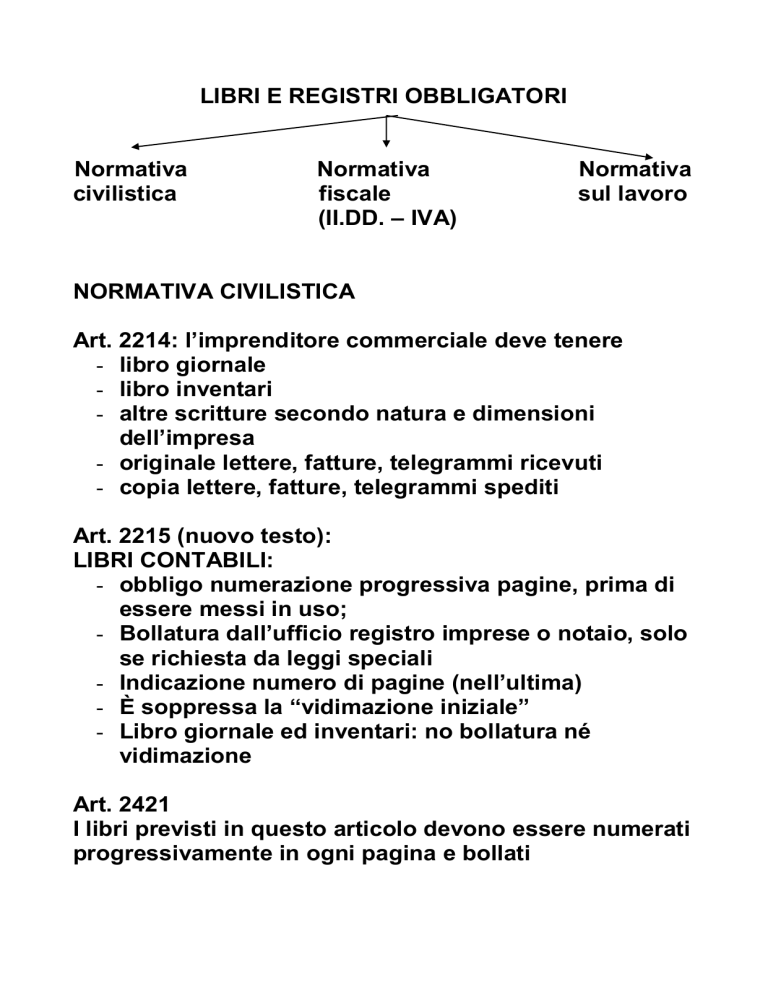

LIBRI E REGISTRI OBBLIGATORI

Normativa

civilistica

Normativa

fiscale

(II.DD. – IVA)

Normativa

sul lavoro

NORMATIVA CIVILISTICA

Art. 2214: l’imprenditore commerciale deve tenere

- libro giornale

- libro inventari

- altre scritture secondo natura e dimensioni

dell’impresa

- originale lettere, fatture, telegrammi ricevuti

- copia lettere, fatture, telegrammi spediti

Art. 2215 (nuovo testo):

LIBRI CONTABILI:

- obbligo numerazione progressiva pagine, prima di

essere messi in uso;

- Bollatura dall’ufficio registro imprese o notaio, solo

se richiesta da leggi speciali

- Indicazione numero di pagine (nell’ultima)

- È soppressa la “vidimazione iniziale”

- Libro giornale ed inventari: no bollatura né

vidimazione

Art. 2421

I libri previsti in questo articolo devono essere numerati

progressivamente in ogni pagina e bollati

NORMATIVA FISCALE II.DD. (D.P.R. 600/1973)

Libro giornale e libro inventari

Libri obbligatori IVA

Scritture ausiliarie (conti di mastro)

Libro cespiti ammortizzabili (“storia fiscale” dei

beni ammortizzabili)

- Scritture ausiliarie di magazzino (al superamento di

determinati parametri)

- Libri sociali obbligatori per le società di capitali

- Libro matricola e libro paga leggi sul lavoro

-

NORMATIVA FISCALE IVA (D.P.R. 633/1972)

- Registro acquisti

- Registro fatture emesse

- Registro corrispettivi

Per i registri “fiscali”:

- obbligo di numerazione progressiva in ogni pagina

- no vidimazione iniziale

- no bollatura

Libri sociali obbligatori (per le società di capitali)

art. 2421

- Libro soci (n° azioni, generalità soci, trasferimenti

azioni, ecc.)

- Libro obbligazioni (se ne sono state emesse solo

s.p.a. e s.a.p.a.) – importo obbligazioni, generalità,

trasferimenti, ecc.

- Libro adunanze e deliberazioni assemblee (verbali)

- Libro adunanze e deliberazioni C.D.A.

- Libro adunanze e deliberazioni collegio sindacale

(se esiste)

- Libro dei revisori

- Libro adunanze e deliberazioni comitato esecutivo

(se esiste)

- Libro adunanze e deliberazioni assemblee degli

obbligazionisti (se sono state emesse obbligazioni)

Per tali libri:

- obbligo numerazione pagine

- bollatura

- vidimazione (ufficio registro imprese o notaio)

REDDITO D’ESERCIZIO

Incremento del capitale netto per effetto della

gestione durante un certo periodo di tempo

Maggiore ricchezza prodotta dalla gestione

Si distingue tra

REDDITO TOTALE

Riguarda l’intera vita

dell’azienda

REDDITO

D’ESERCIZIO

E’ relativo alle

operazioni di gestione

(ESERCIZIO) compiute

in un dato periodo

amministrativo (ANNO)

Sia il reddito totale sia il reddito d’esercizio

possono essere determinati in modo

SINTETICO

Differenza tra capitale

netto FINALE e capitale

netto INIZIALE

ANALITICO

Sommatoria di

tutti i ricavi

MENO

sommatoria di

tutti i costi

Più precisamente:

determinazione SINTETICA del reddito totale:

+ Capitale finale di liquidazione

(-) capitale di costituzione

(-) ulteriori apporti di capitale

+ rimborsi di capitale

+ utili distribuiti

= Reddito totale

Grandezza CERTA

(ma attenzione a:

- inflazione

- azienda che fa parte di un gruppo).

DETERMINAZIONE ANALITICA DEL

REDDITO TOTALE

Totale ricavi – Totale costi = reddito totale

(variazione del capitale netto iniziale)

Totale ricavi > Totale costi utile

(incremento del capitale netto iniziale)

Totale ricavi < totale costi perdita

(decremento del capitale netto iniziale)

Dal punto di vista monetario/finanziario, si ha:

Entrate – Uscite = Reddito totale

(variazione del capitale netto iniziale)

Entrate > Uscite = Utile

(incremento del capitale netto iniziale)

Entrate < Uscite = Perdita

(decremento del capitale netto iniziale)

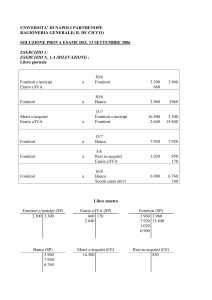

ESEMPIO

La società “Pinco & Pallino”, durante la sua

(breve) esistenza ha compiuto le seguenti

operazioni, tutte regolate in contanti:

-

apporto di capitale iniziale dei titolari, 5.000

acquisto beni strumentali, 5.000

acquisto merci, 30.000

vendita merci, 44.000

pagamento stipendi, 6.000

pagamento prestazioni di servizi, 2.500

pagamento imposte, 500.

I beni strumentali usati vengono ceduti per 2.000.

Capitale finale di liquidazione (in contanti) = 7.000

+ Capitale finale

- Capitale iniziale

= Reddito totale

: 7.000

: 5.000

: 2.000

In modo “analitico”:

+ Ricavi totali

: 46.000

- Costi totali

: 44.000

= Reddito totale

: 2.000

La determinazione del reddito d’esercizio è invece

governata dal principio di competenza economica

Correlazione tra utilizzo dei fattori strutturali e

d’esercizio nei processi di produzione economica

durante il periodo amministrativo e beni e servizi

realizzati nel periodo.

COMPETENZA ECONOMICA

Può essere individuata con due criteri:

1)TEMPO ECONOMICO

considera più attentamente l’unità

gestione nel tempo e nello spazio

della

si prestava ad “aggiustamenti”

non

adatta

alle

“standardizzazione”

esigenze

di

2)TEMPO FISICO

Considera il semplice scorrere del tempo

(periodi di uguale durata)

Mira a conoscere il “reddito prodotto”

Adatto alle esigenze di “standardizzazione” e

di informazione esterna

Gestione unitaria finalizzata a realizzare gli

obiettivi del soggetto economico

Unità della gestione operazioni in corso cicli

economici, industriali, mercantili, monetari in

corso

Il bilancio fronteggia A (attivo) con

P (passivo) + N (netto)

Ipotizziamo:

CN iniziale = 20

Entrate

= 90

Acquisto fattori d’esercizio =

Acquisto fattori strutturali =

Uscite monetarie

=

Debiti

=

85

20

95

10

A fine esercizio sono valori certi solo:

Cassa = 15

Debiti = 10

Fattori strutturali: possibilità di utilizzo futuro?

Fattori d’esercizio: integralmente consumati o

ancora utilizzabili?

Ricavi: correlati ai costi o anticipati?

Sfasamento tra dinamica finanziaria e dinamica

economica

Variazioni di cassa = possono esprimere costi o

ricavi ma anche anticipi

Accertamento di crediti o debiti: può avvenire

anche in epoca successiva allo scambio o alla

prestazione di servizi (interessi, fitti), fatture da

emettere o da ricevere

Si possono avere variazioni finanziarie certe nella

loro eventualità ma non nell’importo.

Si può avere anche un utilizzo o una cessione di

beni o servizi senza che si siano verificate le

relative variazioni finanziarie

Per determinare il valore del capitale di

funzionamento a fine esercizio, occorre perciò:

- quantificare i V.F. certi, assimilati e presunti;

- stimare la quota parte dei costi e ricavi

anticipati da rinviare per competenza

economica ai futuri esercizi;

- valutare i V.F. che ancora non si sono

verificati ma sono correlati con la produzione

economica del periodo;

(sottrattive) di storno

Rettifiche

(aggiuntive) di imputazione

Reddito = Ricavi – Costi

Competenza economica = correlazione (matching)

tra:

- utilizzo fattori strutturali e d’esercizio

- beni e/o servizi realizzati nel periodo stesso

SCHEMA LOGICO RETTIFICHE D’IMPUTAZIONE

Imputazione di un costo

Dare del conto di

costo da imputare

Avere del conto

al valore finanz.

presunto passivo

Epilogo

Al Conto Economico

a Stato Patrimon.

Attribuzione di un ricavo

Dare del conto al

valore finanz. presunto

attivo

Avere del conto

del ricavo da

attribuire

Epilogo

a Stato Patrimoniale

a conto economico

Nel successivo esercizio, i conti transitori di bilancio

verranno riaperti e rettificheranno i valori reddituali, in

modo da evitare la duplicazione di costi o ricavi.

RETTIFICHE DI STORNO E DI IMPUTAZIONE

indiretto

Possono essere effettuate con metodo

Diretto

Metodo indiretto si imputano e si stornano i costi ed i

ricavi attivando specifici conti economici di chiusura

Metodo diretto si imputano e si stornano i costi e i

ricavi negli specifici conti accesi alle variazioni

d’esercizio

Metodo indiretto permette l’iscrizione dei valori

stimati e congetturati separatamente da quelli certi

Metodo diretto è di più facile applicazione e permette

di avere nel conto economico i valori di competenza

(già “assestati”)

La contropartita dei conti economici può essere data:

- da conti transitori di bilancio (ad esempio

rimanenze, ratei, risconti, fatture da emettere,

fatture da ricevere, ecc.)

- da conti non transitori (permanenti), che

permangono nei successivi esercizi: ad es. fondi

amm/to, fondi rischi, fondo T.F.R.

FATTURE DA EMETTERE O DA RICEVERE

Sono relative a vendite già effettuate al 31/12 ma non

ancora fatturate, ad acquisti o prestazioni di servizi già

ricevuti ma di cui non è ancora pervenuta la fattura

Ad es. al 31/12 rileviamo fatture da emettere per merci

già vendute € 5.000 (IVA 22%) e fatture da ricevere per

prestazioni di servizi per € 3.000 (IVA 22%).

________________

Fatture da emettere

________________

Spese di pubblicità

________________

________________

a Diversi

6.100,00

a Merci c/vendite 5.000,00

a IVA su vendite 1.100,00

________________

a Fatture da ricevere

3.000,00

________________

N.B. Data delle operazioni

N.B. IVA solo su fatture da emettere (DPR 633/1972, art.

6 esigibilità dell’imposta)

Fatture da emettere e fatture da ricevere: sono conti

transitori di bilancio, accesi a valori finanziari presunti,

che verranno chiusi allo stato patrimoniale finale

________________

Fatture da ricevere

________________

Stato Patrim. Finale

________________

a

a

________________

Stato Patrim. Fin. 3.000,00

________________

Fatture da emettere 6.000,00

________________

Nell’esercizio successivo, i conti transitori vengono

riaperti e successivamente chiusi al momento in cui

arriva o viene emessa la fattura

________________ 27/01 _________________

Cliente Rex

a Fatture da emettere

________________

_________________

6.000,00

________________ 18/02 _________________

Diversi

a Fornitore Derrick

3.660,00

Fatture da ricevere

3.000,00

IVA su acquisti

660,00

________________

__________________

Procedure alternative (meno consigliabili):

PER LE VENDITE:

________________ 27/01 _________________

Cliente Rex

a Diversi

6.100,00

a Merci c/vendite

5.000,00

a Fatture da emettere 1.100,00

________________ d/d _________________

Merci c/vendite

a Fatture da emettere 5.000,00

________________

_________________

PER GLI ACQUISTI:

________________ 18/02 _________________

Diversi

a Fornitore Derrick

3.660,00

Spese di pubblicità

3.000,00

IVA su acquisti

660,00

________________ d/d __________________

Fatture da ricevere a Spese di pubblicità 3.000,00

________________

__________________

RATEI ATTIVI E PASSIVI

Ratei: conto transitorio che esprime un valore

finanziario presunto attivo (ratei attivi) o passivo (ratei

passivi).

Ratei attivi quota di ricavo maturato per competenza

a regolamento posticipato

Ratei passivi quota di costo maturato per

competenza a regolamento posticipato

Ratei attivi e passivi quantità congetturate

Esempio:

Al 31/12/14 risulta che il prossimo 1/6 dobbiamo pagare

un canone semestrale posticipato per manutenzione

attrezzature = € 600,00

Imputazione in proporzione al tempo

____________________

_________________

Spese di manutenzione a Ratei passivi

100,00

____________________

_________________

Spese di manutenzione chiude a C/E (tra i costi)

Ratei passivi epiloga a S/P (tra le passività)

Nel successivo esercizio, il conto Ratei passivi viene

riaperto:

Ratei passivi

_______________________

100,00

Ricevimento fattura:

__________________ 31/05/ _________________

Diversi

a Fornitore ROS

732,00

Spese di manutenzione

600,00

IVA su acquisti

132,00

__________________

__________________

Ratei passivi

a Spese di manutenz. 100,00

__________________

__________________

Nel caso dei ratei attivi per ricavi a manifestazione

finanziaria posticipata, le scritture sono specularmente

opposte

RATEI ATTIVI

Al 31/12/14 risulta che il prossimo 1/6 dobbiamo

incassare un fitto attivo semestrale posticipato per

l’importo complessivo di € 3.600,00

Imputazione in proporzione al tempo

____________________

_________________

Ratei attivi

a Fitti attivi

600,00

____________________

_________________

Fitti attivi chiude a C/E (tra i ricavi)

Ratei attivi epiloga a S/P (tra le attività)

Nel successivo esercizio, il conto Ratei attivi viene

riaperto:

Ratei attivi

_______________________

600,00

Emissione fattura:

_____________ 31/05/ ____________________

Cliente Boi

a

Diversi

4.392,00

a Fitti attivi

3.600,00

a IVA su vendite

792,00

_____________

__________________

Fitti attivi

a

Ratei attivi

600,00

_____________

__________________

INTERESSI E SPESE SU C/C BANCARI

Sono addebitati dalla Banca con “valuta” 31/12 con

l’estratto conto al 31/12.

Sono perciò di competenza dell’esercizio in chiusura.

Esempio:

Interessi attivi = € 100,00

Interessi passivi = € 80,00

Oneri bancari = € 20,00

Ritenuta IRES 26% su interessi attivi

_________________

________________

Diversi

a

Diversi

126,00

Interessi passivi c/c

80,00

Erario c/ritenute IRES

26,00

Oneri bancari

20,00

a Banca c/

26,00

a Interessi attivi c/c 100,00

_________________

________________

N.B. Erario c/ritenute IRES = conto finanziario

Esprime un credito per imposte (IRES) trattenute alla

fonte (dalla banca), che l’azienda sconterà

successivamente dall’IRES da versare

ACCANTONAMENTI PER FONDI SPESE FUTURE

Oneri già maturati ma di manifestazione finanziaria

futura (spesso incerti nell’importo)

Fondi spese future normalmente conti non transitori

Esprimono valori finanziari presunti per debiti futuri

Negli esercizi futuri permettono di “assorbire” il costo,

già imputato in precedenza, senza aggravare il C/E

Esempio: Fondo TFR, da calcolarsi secondo le norme di

legge.

Fondo TFR = debito presunto verso i dipendenti per le

indennità maturate al 31/12

Dal fondo occorre sottrarre il credito verso i dipendenti

per il recupero contributi (già anticipati dall’azienda

all’INPS)

Se ipotizziamo:

Accantonamento dell’esercizio: € 296,00

Recupero contributi: € 20,00

La rilevazione in P.D. sarà:

___________________

_________________

Accantonamento TFR a Diversi

296,00

a Fondo TFR

276,00

a Dipendenti c/recupero

contributi

20,00

___________________

_________________

Il fondo TFR viene utilizzato al licenziamento o

dimissioni del dipendente.

In quel momento l’azienda dovrà pagare:

- Il fondo TFR maturato al 31/12 precedente

- L’indennità maturata nella frazione di anno in corso

Dovrà scontarsi lo 0,50% maturato sugli stipendi

dell’anno e rilevato nel dare del conto “Dipendenti

c/recupero contributi”

Dovrà operare (quasi sempre) una ritenuta fiscale da

versare poi all’erario.

_________________

_________________

Diversi

a

Diversi

2.500,00

Fondo TFR

2.000,00

Indennità TFR

500,00

a Banca c/c

2.200,00

a Erario c/riten.IRPEF 200,00

a Dipendenti c/recupero

contributi

100,00

_________________

_________________

Fondo imposte: relativo solo a debiti incerti o futuri (ad

esempio per contenzioso)

Per le imposte sul reddito dell’esercizio, si imputa:

________________

________________________

Imposte sul reddito a

Erario c/imposte sul reddito

________________

________________________

Erario c/imposte: debito calcolato dall’impresa stessa.

SCHEMA LOGICO RETTIFICHE DI STORNO

Storno di un costo

Dare del conto economico

transitorio o non transitorio

Avere del conto

del costo da

stornare

Epilogo

Allo Stato Patrimoniale

al Conto Economico

Storno di un ricavo

Dare del conto del

ricavo da stornare

Avere del conto

economico transitorio

o non transitorio

Epilogo

a Conto Economico

a Stato Patrimoniale

Rettifiche di storno: rinviano costi o ricavi che hanno

già avuto la manifestazione finanziaria, ma si ritengono

in competenza – in tutto o in parte – di esercizi futuri.

Generalmente, lo storno dei costi e ricavi avviene in

modo diretto, utilizzando cioè lo stesso conto di

reddito.

Solo per insiemi indistinti di costi (ad es. lavori in

economia o rimanenze) si opera uno storno indiretto.

Nelle rettifiche di storno:

conto di contropartita del costo sempre un altro

o ricavo da stornare

conto di natura

economica

transitorio

se il rinvio è solo

al successivo esercizio

non transitorio

se il rinvio è riferito a

più esercizi

RIMANENZE FINALI DI MAGAZZINO

Evidenziano cicli operativi in corso, destinati a trovare

conclusione negli esercizi successivi.

Rappresentano costi anticipati da stornare e rinviare ai

futuri esercizi.

Dal punto di vista patrimoniale rappresentano

rimanenze attive del capitale di funzionamento.

Le rettifiche avvengono in modo indiretto, utilizzando

dei conti transitori chiamati “Magazzino Merci” o

“Magazzino prodotti finiti” ecc., oppure “Rimanenze di

merci” o “Rimanenze di prodotti finiti”, ecc.

ESEMPIO:

Ipotizziamo che al 31.12.2014 (primo anno di attività) le

rimanenze di merci da inventario siano pari a 5.000.

_______________ 31/12/14____________________

Magazzino merci

a

Variazione riman. Merci 5.000

_______________

____________________

Variazione Riman.

a

Conto Economico

5.000

Merci

________________

____________________

Stato Patrimoniale

a

Magazzino merci

5.000

________________

____________________

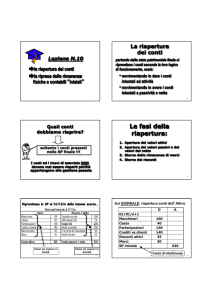

Riapertura dei conti al 01.01.2015

_______________ 01/01/15__________________

Magazzino merci

a

Stato Patrim. Iniziale

_______________

_________________

Variazione Riman.

a

Magazzino Merci

Merci

_______________

__________________

Se al 31.12.2015 dall’inventario risultano merci in

magazzino per 7.000, i mastrini evidenziano:

Magazzino merci

5.000

7.000

5.000

Variaz. Riman. Merci

5.000

7.000

5.000

5.000

Per cui al 31.12.2015 avremo:

_______________ 31/12/2015______________

Variazione Riman.

a

Conto Economico

Merci

________________

_______________

Stato Patrimoniale

a

Magazzino merci

________________

_______________

2.000

7.000

RISCONTI ATTIVI E PASSIVI

Sono conti economici transitori di chiusura.

Risconti attivi esprime uno storno di costi =

rimanenza attiva del capitale di funzionamento per

servizi già acquisiti ed utilizzabili nel futuro esercizio

Risconti passivi esprime uno storno di ricavi =

rimanenza passiva del capitale di funzionamento per

servizi con corrispettivo già incassato ma da erogare

nel futuro esercizio

Esprimono quantità congetturate, normalmente su base

temporale.

RISCONTI PASSIVI

Il 1/11 incassiamo un fitto attivo anticipato per il periodo

1/11 – 1/5, per complessivi € 3.000 + IVA 22%

_________________ 01/11 _______________

Clienti

a Diversi

3.660,00

a Fitti attivi

3.000,00

a IVA su vendite 660,00

_________________

_______________

In sede di operazioni di rettifica, si storna la parte

anticipata (3.000/6 x 4)

_________________

Fitti attivi

_________________

a

_______________

Risconti passivi

_______________

2.000,00

RISCONTI ATTIVI

Il 1/11 paghiamo un fitto attivo anticipato per il periodo

1/11 – 1/5, per complessivi € 3.000 + IVA 22%

_________________ 01/11 _______________

Diversi

a Fornitori

3.660,00

Fitti passivi

3.000,00

IVA su acquisti

660,00

_________________

_______________

In sede di operazioni di rettifica, si storna la parte

anticipata (3.000/6 x 4)

_________________

Risconti attivi

_________________

a

_______________

Fitti passivi

_______________

2.000,00

AMMORTAMENTO DEI COSTI

AD UTILITÀ PLURIENNALE

Costi ad utilità pluriennale riguardano la produzione

economica di più esercizi

Sul piano finanziario investimenti di lungo rigiro che

si riconvertono in risorse finanziarie in tempo > 1 anno

Sul piano economico costi anticipati per

- acquisto da terzi

- produzione interna (“in economia”)

- apporto soci

Ammortamento: procedimento contabile per ripartire il

costo pluriennale tra i periodi amministrativi nei quali si

utilizza il fattore.

Quota di ammortamento = costo di utilizzazione ritenuto

di competenza dell’esercizio

Rappresenta una quantità congetturata.

Piano di ammortamento: deriva da un processo

valutativo che considera

- valore da ammortizzare

- tempo (vita fisica/vita economica)

- criterio di ripartizione quote

Ammortamento: riguarda solo i beni ad utilizzo limitato

nel tempo (no terreni, salvo costi per migliorie

fondiarie)

DISMISSIONE DEI CESPITI AMMORTIZZABILI

a)Valore netto contabile = costo storico - fondo amm/to

b)Valore di realizzo = prezzo di vendita del bene usato

Se b>a plusvalenza

Se b<a minusvalenza

Plusvalenze e minusvalenze conti di reddito non

attribuibili direttamente all’attività caratteristica

dell’impresa (e soprattutto non di competenza esclusiva

dell’esercizio)

ESEMPI:

Macchinario costo storico € 15.000

Fondo ammortamento: € 9.000

a) Viene rivenduto ad € 5.000 + IVA 22 %

b) Viene rivenduto ad € 7.000 + IVA 22%

a)________________

__________________

Diversi

a Diversi

16.100,00

Cliente Zeta

6.100,00

Fondo amm/to macchinario

9.000,00

Minusvalenze

1.000,00

a Macchinari

15.000,00

a IVA su vendite

1.100,00

_________________

__________________

b)________________

___________________

Diversi

a Diversi

17.540,00

Cliente Zeta

8.540,00

Fondo amm/to macchinario

9.000,00

a Macchinari

15.000,00

a IVA su vendite

1.540,00

a Plusvalenze

1.000,00

_________________

__________________

INCREMENTI DI IMMOBILIZZAZIONI PER

LAVORI INTERNI

Storno indistinto di costi sostenuti all’interno

dell’azienda per le cosiddette “costruzioni in economia”

(esempio l’impresa industriale che costruisce mobili e

realizza all’interno il nuovo studio dell’amministratore).

Se ipotizziamo che durante l’anno l’impresa abbia

sostenuto i seguenti costi complessivi:

- Materie prime

770.000

- Stipendi

180.000

- Altri costi industriali 90.000

E che siano stati destinati alla realizzazione interna del

nuovo ufficio per l’amministratore i seguenti costi:

- Materie prime

- Stipendi

- Altri costi industriali

12.000

4.000

2.000

La vigente normativa impone di non stornare

direttamente tali costi, ma di rilevare il fatto con una

rettifica di storno indistinto:

_____________ 31/12/… ____________________

Mobili e arredi a

Incrementi di immobil. 18.000

Per lavori interni

___________________

_________________

Incrementi di immob. a Conto Economico

18.000

Per lavori interni

___________________

_________________

SVALUTAZIONE ELEMENTI PATRIMONIALI

E FONDI RISCHI

Fronteggiano oneri futuri o perdite previste negli

elementi patrimoniali

-

Rischi su crediti commerciali

Rischi variabilità cambi esteri

Rischi svalutazione titoli in portafoglio

Rischi collaudo ed accettazione su commesse

…..

Il rischio può essere:

- trasferito a terzi (ad es. contratto di factoring,

polizza di assicurazione, ecc.)

- fronteggiato internamente (autoassicurazione) con

opportuni accantonamenti in bilancio

Fondi rischi conti economici non transitori di bilancio

Funzionano in avere

Vengono alimentati con accantonamenti

in appositi conti di reddito

_________________

_________________

Accantonamento

a Fondo rischi per ….

per ……..

_________________

_________________

Accantonamento chiude a C/E tra i costi d’esercizio

(esprime spesso una rettifica dei ricavi previsti)

Fondo chiude a S/P

Crediti e debiti in valuta estera (non euro): vengono

contabilizzati al cambio del giorno dell’operazione.

Al 31/12, per i crediti e debiti a breve, se:

- cambio sfavorevole per l’azienda, si rileva il

maggior onere presunto;

- cambio favorevole per l’azienda, si rileva l’utile in

formazione

_______________

Perdite presunte

_______________

Fornitori estero

_______________

____________________

a Fornitori Estero

____________________

a Utili presunti su cambi

____________________

E successivamente (in fase di ripartizione dell’utile):

_______________

_____________________

Utili presunti su

a Riserva non distribuibile

cambi

_______________

_____________________

Così si evita l’imputazione anticipata di un ricavo

ancora “non realizzato”

PERDITE PRESUNTE SU CREDITI

Formalmente rettifiche di imputazione

Sostanzialmente rettifiche di storno (minori incassi di

ricavi già contabilizzati nell’esercizio)

Ad es. si ipotizzano a fine esercizio perdite presunte su

crediti verso clienti per € 500

______________________

________________

Svalutazione crediti

a Fondo svalutaz.

500,00

(perdite presunte su crediti) crediti

______________________

________________

Fondo svalutazione crediti: può essere inteso come

- posta rettificativa dell’attivo (del conto clienti)

- fondo rischi

In quanto fondo, viene utilizzato al momento in cui le

perdite, dapprima “presunte”, diventano “reali”:

Ad es.:

Credito verso cliente Alfa = € 2.400

Fondo svalutazione crediti = € 500

Il cliente paga a saldo

€ 1.700

________________

__________________

diversi

a Cliente Alfa

2.400,00

Banca c/c

1.700,00

Fondo svalutazione crediti

500,00

Perdite su crediti

200,00

________________

__________________

Tale tecnica di utilizzazione si applica a tutti i fondi

rischi