Fonte: Il Sole 24 Ore, 4/07/2004

PIANI DI ACCUMULO – Negli ultimi 14 anni l’investiemnto

domenstico a rate batte di poco i titoli di Stato

Il Pac? Era meglio farlo con i BTp

Spesso si dà per scontato che l’investimento azionario nel lungo periodo sia vincente rispetto al

semplice investimento in tranquille obbligazioni governative. Tali affermazioni nascono in

riferimento alla realtà americana ed in particolare al “premio per il rischio” storico dell’indice

S&P500 o del DJIA rispetto ai titoli governativi.

Il Pac sulle azioni…

In effetti essendo le azioni più rischiose delle

obbligazioni, nel lungo periodo, le prime hanno

dato dei rendimenti medi decisamente

superiore ai tassi di interessi e quindi

l’assunzione di maggiore rischi in termini di

volatilità, per l’investitore americano, è ben

stata

premiata.

Questo

ragionamento,

purtroppo, regge poco se guardato da lato del

risparmiatore italiano. Questo perché i

rendimenti del mercato azionario americano,

essendo calcolati in dollari, non tengono conto

dell’effetto cambio che subisce il nostro

investitore convertendo i relativi guadagni nella

propria moneta di conto e cioè l’euro. In secondo luogo, la tendenza di investire prevalentemente

nel proprio mercato domestico e nei mercati limitrofi è ancora affermata. Infine gli indici di

“riferimento” sono al lordo di tasse ma soprattutto al lordo di quei costi dei risparmio gestito, tanto

più elevati quanto più si ci avvicina a prodotti ad alto contenuto azionario largamente diffusi presso

il pubblico. Gli stessi risparmiatori possono constatare quanto, anche a distanza di anni, la realtà

dei propri investimenti azionari sia lontana dal “sogno” americano.

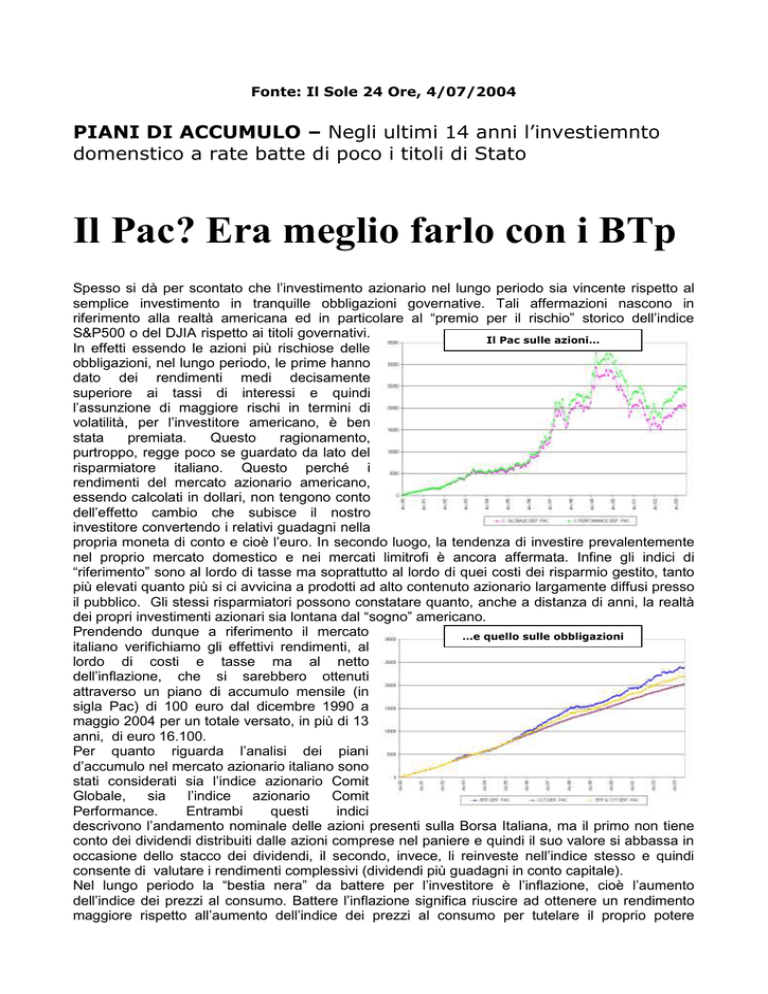

Prendendo dunque a riferimento il mercato

…e quello sulle obbligazioni

italiano verifichiamo gli effettivi rendimenti, al

lordo di costi e tasse ma al netto

dell’inflazione, che si sarebbero ottenuti

attraverso un piano di accumulo mensile (in

sigla Pac) di 100 euro dal dicembre 1990 a

maggio 2004 per un totale versato, in più di 13

anni, di euro 16.100.

Per quanto riguarda l’analisi dei piani

d’accumulo nel mercato azionario italiano sono

stati considerati sia l’indice azionario Comit

Globale,

sia

l’indice

azionario

Comit

Performance.

Entrambi

questi

indici

descrivono l’andamento nominale delle azioni presenti sulla Borsa Italiana, ma il primo non tiene

conto dei dividendi distribuiti dalle azioni comprese nel paniere e quindi il suo valore si abbassa in

occasione dello stacco dei dividendi, il secondo, invece, li reinveste nell’indice stesso e quindi

consente di valutare i rendimenti complessivi (dividendi più guadagni in conto capitale).

Nel lungo periodo la “bestia nera” da battere per l’investitore è l’inflazione, cioè l’aumento

dell’indice dei prezzi al consumo. Battere l’inflazione significa riuscire ad ottenere un rendimento

maggiore rispetto all’aumento dell’indice dei prezzi al consumo per tutelare il proprio potere

d’acquisto. Se gli strumenti finanziari in cui si decide di investire non riescono in questo obiettivo,

l’investimento stesso non ha senso. Per tale motivo abbiamo ricostruito il FOI (indice dei prezzi al

consumo per famiglie di operai e impiegati ex. tabacchi), in quanto l’investitore nel lungo periodo

deve tenere in considerazione l’inflazione, che è appunto l’aumento dei prezzi al consumo.

Sono stati quindi depurati dall’inflazione i rendimenti degli Indici Azionari Comit Globale e Comit

Performance, ottenendo dei rendimenti “reali” utilizzati nel calcolo della capitalizzazione degli

investimenti effettuati. Nel lungo periodo meglio ragionare in termini di tassi reali e non nominali.

Per quanto riguarda l’analisi dei piani d’accumulo nel mercato obbligazionario italiano sono stati

considerati sia l’indice BTP sia l’indice CCT, ovvero i rispettivi indici lordi di capitalizzazione MTS

“ex Banca d’Italia”. Da questi due indici si è ricostruito l’Indice BTP & CCT, indice che simula

l’andamento di una serie composta dal 50% di BTP e dal 50% di CCT. Anche in questo caso sono

stati utilizzati rendimenti “reali” ossia al netto dell’inflazione.

L’arco temporale preso in considerazione si riferisce agli anni ’90 nei quali si è assistito

strutturalmente ad un periodo di accumulo e di crescita dei mercato azionario italiano che ha

raggiunto il suo culmine con l’esplosione della bolla speculativa ed al successivo tracollo seguito

negli ultimi tempi da un inizio di ripresa, mentre i tassi di interesse e l’inflazione hanno seguito un

lento e variegato percorso di discesa.

Questo scenario storico della realtà italiana ha prodotti i risultati visibili nei grafici riportati. L’analisi

profittabilità di un piano d’accumulo, sia esso azionario o obbligazionario, dipende dalle dinamiche

storiche circa le fasi di mercato che si susseguono. Molti affermano che un investimento azionario

in un piano di accumulo (PAC), “smorza” i cicli del mercato, e che più lungo è l’orizzonte

temporale, a maggior ragione conviene pesare più l’azionario. La storia recente sembra non

esaltare questa affermazione in quanto i rendimenti PAC negli indici azionari non sembrano

essere significativamente superiori a quelli obbligazionari tali da garantire un buon premio per il

maggior rischio assunto. Nel mercato italiano l’investimento PAC 100% azionario media i prezzi

ed i rendimenti ma non la maggiore volatilità a cui sono sottoposti i risparmiatori.

Pagina a cura di

Giuseppe Romano

-----------------------------------------------------------------------------------------------------------------

Per la performance i dividendi sono determinanti

Dicembre

1990

Maggio

2004

Rendimento

medio annuo

composto

Comit Globale

100

20546,34

3,54%

Comit Performance

100

25023,55

6,30%

-

4477,21

2,77%

BTP

100

23798,55

5,61%

CCT

100

20211,95

3,30%

-

3586,60

2,30%

100

21930,05

4,46%

Indice

Tipo

Azionario

Depurato PAC

Obbligazionario

Depurato PAC

Nome

Differenza

Differenza

BTP & CCT

(50%;50%)

Dalle tabelle riportate è possibile individuare vari spunti di riflessione. I dividendi nel lungo periodo

sono determinanti nella performance di un investimento. Infatti il gap dei rendimenti reali medi

composti (pari a 2,77%) a favore del Comit Performance, si devono unicamente ai dividendi

distribuiti dalle azioni comprese nel paniere dei due indici, che sono reinvestiti dal Comit

Performance, mentre non sono considerati dal Globale. Tale gap, trattandosi di un rendimento che

si accumula di anno in anno, è significativo: in più di tredici anni c’è un differenziale pari a 4.477

euro su un totale investito di 16.100 euro. Inoltre con un rendimento reale del 3,54% l’investimento

non comprensivo dei dividendi ha reso nettamente di meno dell’investimento in Btp

(rispettivamente 20546 contro 23798) e di un banale mix tra Cct e Btp. Con un piccolo differenziale

positivo pari a 335 euro riesce a reggere il confronto con i rendimenti monetari. Il piano

d’accumulo azionario diventa vincente solo considerando il reinvestimenti dei dividendi e battendo i

Btp con un premio per il rischio pari ad appena 0,69% con un montante finale di 25023 euro

rispetto ai 23798 con il Pac nel tasso fisso.

Il risparmiatore che investe nel lungo periodo in un mercato azionario, nella fattispecie quello

italiano, deve essere sensibile alla variabile dividendi, per ottenere rendimenti in linea con gli indici

comprensivi dei dividendi. Determinante la scelta degli strumenti finanziari: costi eccessivi e

gestioni non a valore aggiunto erodono i proventi e spesso sottoperformano addirittura gli indici

che escludono i dividendi. E’ il caso di molti FCI azionari, con piani pac molto costosi. L’italiano

medio, che investe prevalentemente nel mercato domestico con strumenti del risparmio gestito,

subisce spesso costi ingiustificati che abbattono ulteriormente i già esigui rendimenti dei

benchmark. Ad oggi, per avvicinarsi alle performance degli indici “teorici” e riceverne i relativi

dividendi, gli strumenti più adatti sono gli ETF. Essi presentano un costo medio totale annuo dello

0,43% contro un Ter dichiarato da Assogestioni del 2,2% dei fondi azionari.

La storia del mercato italiano ci dimostra che non c’è bisogno di sovrappesare la componente

azionaria per ottenere “buoni rendimenti” nel lungo periodo. I risultati possono essere diversi su un

orizzonte internazionale, mentre i rendimenti dei titoli di Stato nei prossimi anni potranno essere

strutturalmente inferiori. Ma la realtà italiana degli ultimi 14 anni porta a questa conclusione: più si

pesa l’obbligazionario rispetto all’azionario, più i risultati migliorano e non solo in termini di minori

rischi.