Cap. 2: Il sistema finanziario industriale (1844-1913)

Sommario

Nel corso della seconda metà dell’Ottocento si radicò nella cultura economica europea una diversa percezione nello

scambio dei beni: il vantaggio assoluto di una delle due parti – reso esplicito dalla condizione del prezzo del bene nel luogo e

nel momento dello scambio originata per differenza con gli scambi precedenti – fu abbandonata in favore di quella del

vantaggio comparato tra le parti. L’industrializzazione e l’aumento della capacità di produrre i beni destinati allo scambio

rese evidente il vantaggio che si poteva ottenere per mezzo di accantonamenti delle quote di risparmio utili alla produzione

del bene. Il sistema finanziario si rivolse così oltre che ai mercati mobiliari, alla funzione di sostegno alla produzione:

divenne quindi un sistema finanziario industriale. Gli agenti di questo nuovo modo furono in primo luogo le nuove banche

commerciali impegnate nella monetizzazione dell’attività produttiva.

Queste condizioni diedero luogo a specifiche tipologie di investimento in ragione dei contesti geografici e temporali.

Due distinte zone si caratterizzarono in funzione della capacità del sistema nella produzione di beni e servizi e in

conseguenza, della loro diversa capacità di produrre opportunità di risparmio e di investimenti; definiamo queste due aree

come centro e periferia. Al centro troviamo, fino al 1870, la Gran Bretagna e la Francia; dopo la guerra franco-prussiana,

alla Gran Bretagna, si affiancò la Germania; nel decennio seguente ad esse si aggiunse gli Stati Uniti. Si precisarono così

nella seconda metà dell’Ottocento le modalità d’investimento dei privati e le politiche economiche dei governi, che, essendo

tutte orientate ad ottenere la più ampia opportunità e continuità nell’accesso alle risorse, nella produzione e nell’incremento

degli utili, finirono per dare luogo a conflitti interni alla società civile così come tra gli Stati.

1. Mercanti e industriali

1.1. I caratteri generali: i mercati del produttore

Dalla metà dell’Ottocento, le innovazioni tecnologiche applicate agli scambi commerciali e all’attività

produttiva, nonché la diminuzione dei dazi, favorendo la riduzione dei costi di transazione, generarono

nuove tipologie di scambi: quelli in cui il produttore richiedeva, oltre alla merce acquisita, anche la

garanzia della costanza della fornitura in modo da poter svolgere con continuità attività economiche,

che diventavano principalmente attività di produzione.

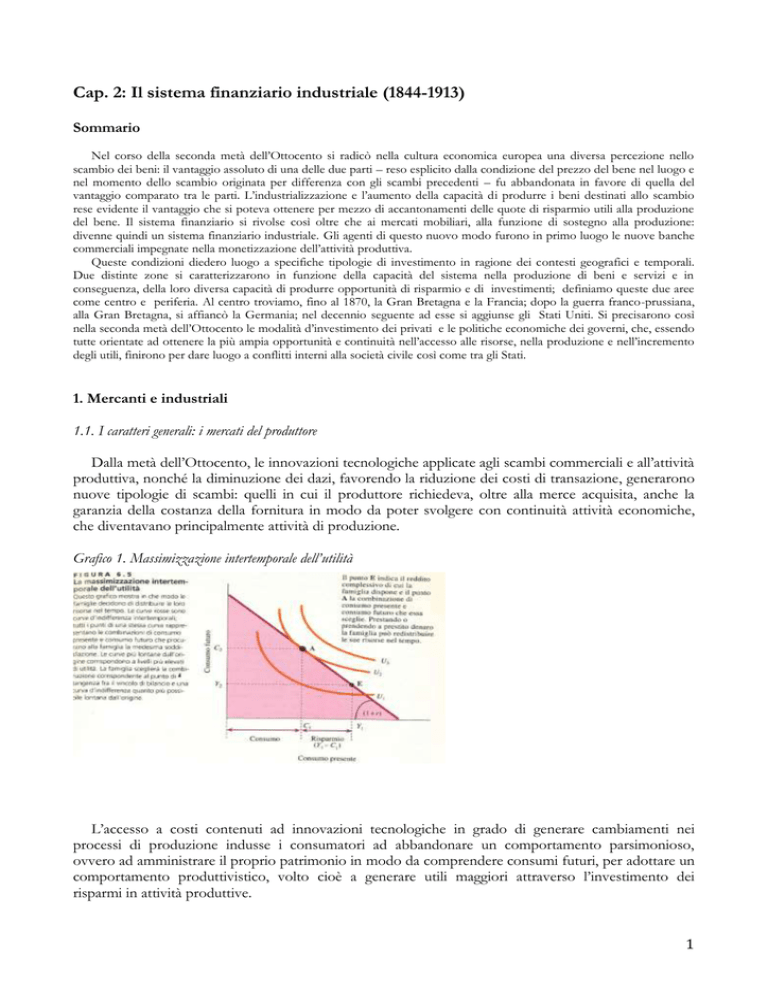

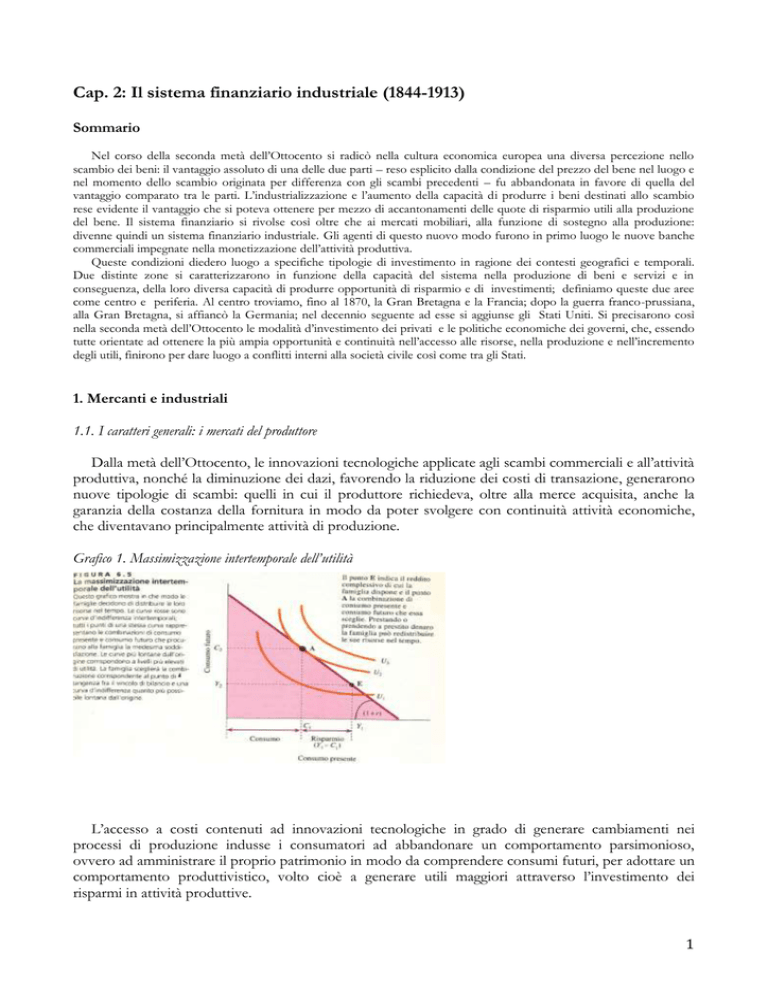

Grafico 1. Massimizzazione intertemporale dell’utilità

L’accesso a costi contenuti ad innovazioni tecnologiche in grado di generare cambiamenti nei

processi di produzione indusse i consumatori ad abbandonare un comportamento parsimonioso,

ovvero ad amministrare il proprio patrimonio in modo da comprendere consumi futuri, per adottare un

comportamento produttivistico, volto cioè a generare utili maggiori attraverso l’investimento dei

risparmi in attività produttive.

1

Grafico 2. Curva di offerta di risparmio

Grafico 3. Risparmio e investimento in economia aperta

Osservati dall’esterno, i mercati preindustriali e industriali appaiono quindi diversi da quelli

precedenti per tre elementi fondamentali: in primo luogo, gli agenti dello scambio che prima erano

principalmente dei mercanti divennero dei produttori di beni; in secondo luogo, gli oggetti dello

scambio furono rivolti non più a garantire un tenore di vita, bensì ad incontrare il numero maggiore

possibile delle preferenze dei consumatori; in terzo luogo, le modalità dello scambio passarono da

essere caratterizzate da un tempo spezzato, caratteristico dell’epoca preindustriale ed esemplificato dalle

fiere che, con cadenza annuale, erano principalmente rivolte al ripristino delle scorte consumate, a

quello continuo della fornitura industriale, rivolto a generare beni da poter vendere continuamente a

nuovi e crescenti consumatori.

2

Queste condizioni portarono a far si che i beni prodotti non valessero più per il loro valore

intrinseco, ma venissero prezzati per il valore che qualcuno era in grado di ricavare da essi. Nella teoria

economica questo processo di cambiamento è semplificato nell’evoluzione delle categorie dello

scambio commerciale, che passano dalla forma di vantaggio relativo a quella di costo opportunità.

In questo modo, la modalità di scambio del sistema industriale, modificando i prezzi relativi di tutte

le merci, generava una sequenza di transazioni fondate sul costo opportunità degli agenti di possedere,

in ogni specifico momento, quelle merci che avrebbero potuto consentire un incremento di valore

indipendentemente dal fatto che esse fossero disponibili sul mercato domestico o acquistabili sui

mercati internazionali. Il tasso di cambio reale tra due mercati, quindi, determinava la domanda

aggregata di produzione dei beni in un paese, sia nel breve che nel lungo periodo.

In questi mercati del consumatore, il mezzo di pagamento utilizzato negli scambi non poteva più

essere solamente definito sul mercato monetario, ma andava definito anche sul mercato delle attività,

cioè sui titoli di risparmio e di investimento. La differenza tra il valore nominale e il valore reale della

moneta e dei titoli non poteva, quindi, più essere rappresentata unicamente da un prezzo nel tempo

presente, ma doveva anche essere rappresentata da un prezzo nel tempo futuro. Tale prezzo non

poteva che essere pari alla media dei suoi rendimenti, ovvero del tasso di interesse applicato nel

mercato di riferimento.

La differenza fra i due periodi è evidente considerando come le variazioni nel valore del mercato

monetario presenti nel sistema finanziario mercantile potevano unicamente dare luogo a fenomeni di

deflazione o di alterazione del valore della moneta stessa, ma non di una sua svalutazione in quanto la

sua natura di merce ne costituiva un limite naturale: essa non poteva valere, a fronte di scorte attive, né

più, né meno, del metallo in essa coniato. Come tale la moneta-merce, coniata dallo Stato, veniva

quotata in borsa così come qualunque altro bene reale e finanziario: questa pratica consentiva di

mantenere il suo valore reale identico alla quantità di metallo contenuto.

Nei nuovi mercati del consumatore e nel sistema finanziario industriale, questa tipologia di moneta

non era più in grado di misurare il valore generato dalle attese della produzione a tempo continuo. C’era

la necessità, quindi, di uno strumento più flessibile per la misura del valore dei beni, capace di esprimere

in ogni momento l’aspettativa che il consumatore attribuiva al bene scambiato, ovvero il suo prezzo, il

quale diventava così pari alla moda delle preferenze. Si trattava, dunque, di una moneta generata dal

mercato, in grado di rappresentare il reciproco dei prezzi.

Grafico 4. Derivazione della curva AA

3

Questo fece si che, nella seconda metà dell’Ottocento, l’offerta di moneta venisse gestita da enti

capaci sia di dare tutela assicurativa alla stabilità tra valore nominale e valore reale, sia di acquisire ed

elaborare le informazioni utili a stimare il merito di credito nell’impiego del risparmio disponibile per

finanziare la spesa pubblica, il credito agli impianti e le spese di esercizio delle imprese, e i consumi

delle famiglie.

La letteratura istituzionalista ha sottolineato come affinché un processo di cambiamento economico

possa consolidarsi nel tempo, non basta che esso sia più funzionale del precedente. Esso deve essere

anche sostenuto da una parte della popolazione in grado di attuare sanzioni verso coloro che svolgono

azioni di free riding: solo in questo modo le nuove pratiche potranno entrare nella vita civile ed

economica come norme. Queste considerazioni rendono evidente come l’opportunità nuova di

produrre e investire poteva divenire regola solo dopo che la prassi mercantile fosse stata abbandonata.

L’attenzione politica dell’epoca si concentrò, quindi, proprio sul ceto mercantile, sia perché esso

aveva la maggiore possibilità di ottenere risparmi in forma finanziaria, sia perché risultava essenziale,

per la stabilità dell’intero sistema, convincere i mercanti a investire il proprio capitale in modo nuovo.

Risulta fondamentale, quindi, comprendere cosa abbia consentito al ceto mercantile di abbandonare

la propria condizione di rendita, basata sulla rete di scambi in essere, per rivolgersi a finanziare e avviare

attività manifatturiere, i cui profitti non potevano essere, almeno in un primo momento, altrettanto

sicuri.

Di norma, il costo di produrre un nuovo strumento di pagamento è tanto più basso quanto più alta

sarà la sua capacità di soddisfare una rete tanto più estesa di agenti economici. La divisione del lavoro

nelle comunità ha riservato alle banche questa funzione: gli agenti che, nel periodo che va dalla metà

dell’Ottocento alla Prima guerra mondiale, assunsero quel ruolo furono definiti nel lessico coevo, in

modo trasparente, mercanti-banchieri.

Il cambiamento fu consentito, in questo periodo, dalle nuove procedure nell’accumulazione di

capitale e dalle regole dei pagamenti, ovvero dall’uso di contratti che prevedevano il pagamento in

moneta bancaria. L’efficacia di tali contratti fu, infatti, la condizione che portò a impedire

l’espropriazione della utilità presente a seguito di scelte rivolte ad utilità futura. Essa si ottenne con tre

modalità: la riduzione delle quasi-rendite espropriabili; la richiesta di un pegno a garanzia del contratto;

l’integrazione verticale di tutte le parti in un'unica struttura di governo.

Il rischio di esproprio degli investimenti fu contrastato, in ogni paese, mediante la diffusione delle

forme societarie attraverso le quali furono organizzate le attività imprenditoriali. Tra di esse risultarono

importanti sia quelle accomandita semplice, maggiormente diffuse in Francia, sia quelle di società

anonime per azioni a responsabilità limitata, che nacquero e si svilupparono, a partire dall’Inghilterra,

negli Stati in cui vi fu un maggiore livello di diffusione della moneta bancaria e del credito.

È comunque verosimile che la parte della “vecchia” comunità mercantile che non era disposta ad

assumersi rischi di produzione – la comunità che dava, cioè, maggiore utilità marginale al risparmio

presente rispetto al valore che sarebbe stato possibile ricavare in futuro a seguito dell’investimento –

non era incline a far parte del “nuovo” sistema, quello industriale. In tal modo i mercanti finivano per

frenare la diffusione del nuovo sistema, alzando i costi e i rischi per chi, invece, era più naturalmente

incline ad assumersi rischi di produzione. Tuttavia, anche gli agenti economici avversi al rischio sono

sempre disposti a pagare un premio assicurativo ritenuto equo al fine di annullare l’incertezza del

fallimento e, quindi, poter procedere con l’investimento. Questa consapevolezza rese possibile definire

forme di contratto assicurativo che, essendo accettate da un ampio numero di operatori, ridussero i

costi medi dell’incertezza del sistema.

4

Grafico 5. Equilibrio nel mercato interno e Esportazioni (XX)

Grafico 6. Variazioni dei vincoli di portafoglio e delle preferenze

E’ il processo di cambiamento nelle preferenze attivato da cambiamenti nel reddito e/o nelle

aspettative di reddito degli agenti che determina in ultimo la diversa inclinazione della curva XX e fa si

che la composizione della produzione destinata alla esportazione sia in un primo momento meno

inclinata della DD poiché mano a mano che Y aumenta la domanda dei beni domestici aumenta meno

della produzione stessa in quanto parte è risparmiata e parte è rivolta ai beni esteri. Posto però che la

domanda aggregata debba essere uguale all’offerta, e che le partite correnti coincidenti con il punto di

equilibrio debbano restare tali, cioè CA = X, per prevenire un eccesso di offerta dei beni domestici E

deve aumentare in misura sufficientemente rapida lungo la DD da far si che la domanda di

esportazioni cresca più rapidamente di quella di importazioni.

Ne segue che ogni cambiamenti di politica fiscale o di politica monetaria attuato dal potere centrale

debba essere necessariamente coordinato con variazioni delle partite correnti del cambio e della

produzione. Fu la consapevolezza di questa condizione che portò alla definizione dell’Atto di Peel, poi

replicato in modo più o meno simile in tutte le economie industriali, con cui il potere sovrano

imponeva per norma la condizione di equilibrio tra le esigenze dello Stato e quelle del Commercio. In

5

termini moderni, quindi, lo Stato cercava il consenso sociale favorendo sia la tutela del valore della

“vecchia” utilità, quella del sistema mercantile che preferiva i saldi positivi sul valore patrimoniale, cioè

sulle rendite, realizzato mediante il controllo della rete degli scambi; sia quella degli industriali, dei

capitalisti, orientati ad una “nuova” utilità, che preferiva ottenere saldi positivi per mezzo del controllo

sul valore aggiunto nel processo di produzione.

In tutta la seconda metà dell’Ottocento il finanziamento fiduciario degli investimenti industriali,

quindi, si fondò in primo luogo su una cultura del capitale di rischio ma, in secondo luogo, anche sulla

possibilità di ridurre il costo delle transazioni in moneta grazie alla circolazione fiduciaria di una quota

di biglietti. Riducendo, in tal modo, i costi di rischio di investimento, e creando contestualmente un

mercato del consumatore, fu possibile incentivare all’impiego produttivo dei capitali anche quella parte

dei risparmiatori che richiedevano di avere un’assicurazione sulle loro scelte. La pratica di offerta di

moneta e credito si incrociò in modo diretto anche con la richiesta di un pegno, a cui si fece riferimento

sia nel momento in cui si richiedeva la convertibilità dei biglietti, sia nel momento in cui si richiedeva

che vi fosse, in ogni conio, una specifica quota di metallo fine così da poter utilizzare quella moneta

come merce nel mercato internazionale.

È noto che per tutto l’Ottocento il mercato internazionale fu organizzato in un regime di gold

standard e di libera circolazione dei capitali. Tuttavia, ciò non significa che non vi fossero, da un lato,

modalità operative diverse, ovvero delle barriere non tariffarie tra mercati nazionali, che furono di fatto

superate solo negli anni Ottanta del secolo; né, dall’altro, che la pratica con cui si era definita la

circolazione dei mezzi di pagamento e dei capitali nel sistema finanziario mercantile fosse adeguata a

consentire la continuità dei mercati dell’età industriale.

Affinché questo fosse possibile, un mercato interno doveva possedere due condizioni fondamentali:

la prima era disporre di una quota congrua di mezzi di pagamento, tale da non portare a tensioni

deflattive; la seconda era possedere un centro di raccordo tra la circolazione delle attività finanziare

domestiche e quelle internazionali in grado di assicurare non solo la parità di cambio, ma anche le

aspettative di rendimento legate al rischio di risparmio e di credito attuate in quella valuta nei confronti

di quelle attuate nella valuta dei mercati in cui si scambiavano, con continuità, merci non perfettamente

sostituibili.

In terzo luogo, si può ritenere che, al fine di garantire la diffusione di nuovi comportamenti

economici da parte del vecchio ceto mercantile, le banche di emissione, a partire da quelle delle

economie del centro del sistema, ovvero le economie inglese e francese, vennero indotte a unirsi,

attraverso atti normativi e non con azioni di mercato, ad altri istituti finanziari, al fine di poter fare in

modo che le tensioni che si realizzavano nel breve periodo sarebbero poi state risolte nel lungo periodo.

Grazie alla combinazione dei tre fattori appena descritti la fiducia nel sistema aumentò: di riflesso si

ridussero i rischi e molti operatori accettarono così il rischio di investire i propri risparmi. L’utilità che

ne derivava era il frutto di un mercato organizzato non più secondo la logica dei vantaggi comparati

della cultura mercantile, ma con quella dei costi-opportunità della cultura industriale.

Il perno di tali modalità è individuabile nella legge che definì la moneta bancaria utilizzata di fatto nei

pagamenti e, di riflesso, l’attività operativa degli intermediari finanziari. Il Bank Charter Act del 1844,

varato dal governo del Primo ministro Robert Peel, si pose due obiettivi. Il primo fu quello di

contrastare l’inflazione, dando un valore certo alla moneta e permettendo al ceto mercantile di avere la

certezza che un comportamento opportunistico di abbattimento del valore della moneta sarebbe stato

punito dall’autorità. Il secondo, invece, fu quello di garantire la comunità industriale dal pericolo di

deflazione: la carenza di moneta, infatti, avrebbe impedito ai consumatori l’accesso ai beni, dando luogo

a una crisi economica. La legge di Peel regolava però la moneta attraverso l’introduzione di un limite

certo, ovvero una rigida quota frazionaria riservata alla circolazione mercantile. La possibilità di esubero

6

da tale quota era prevista, ma con la condizione che essa fosse attuata con un rapporto tra biglietti e

riserve auree di 1:1.

I rischi di deflazione e inflazione, quindi, che si concretizzeranno in rapidissima sequenza nella crisi

del 1847-1848, vennero necessariamente risolti attraverso un atto politico con cui il Ministro del Tesoro

assunse su di sé la tutela del valore della moneta. Attraverso una lettera, il governo inglese affermava

che se il limite coperto dalle riserve auree avesse superato la proporzione delle riserve stesse, la Banca

avrebbe automaticamente potuto avvalersi del privilegio d’inconvertibilità senza incorrere nelle sanzioni

penali previste dalla legge del 1844. Quello che è importante sottolineare è che, in quel contesto, bastò

l’annuncio di tale condizione per interrompere la corsa agli sportelli e consentire il normale

funzionamento dei mercati che, da quel momento, possiamo logicamente immaginare organizzati in

modo industriale: la disponibilità del mezzo di pagamento, necessario ad attivare l’azione del consumo,

diventava più importante della stabilità del suo stesso valore.

La rigidità con cui la norma definiva il valore stabile delle rendite, ovvero definiva la loro misura, ha

indotto, in seguito, a ritenere non efficace la norma stessa, ma non per questo a dettarne la fine: l’atto di

Peel, così come il sistema che inaugurava, rimase infatti in vita fino alla Grande Guerra.

All’interno di questa cornice normativa si attuarono tre diverse tipologie di intermediazione

finanziaria, che conobbero diverse modalità di funzionamento a seconda dell’area geografica di

appartenenza. La prima è quella dei crediti mobiliari, simile alla finanza privata propria del periodo

mercantile e per questo spesso indicata come vecchia banca, attiva fino agli anni Sessanta e Settanta

dell’Ottocento. La seconda è, invece, quella della nuova banca commerciale, organizzata in società per

azioni e vicina al mondo della produzione e del consumo. La terza, infine, è quella costituita dalle

banche di deposito, dalle casse di risparmio e dalle casse popolari, le quali, rivolte alla tutela dei risparmi

e all’educazione e alla promozione di un’idea di risparmio finanziario diversa da quella della

tesaurizzazione, svolsero un ruolo fondamentale per la coesione dell’intero sistema. Esse, infatti,

contribuirono alla formazione di quote di risparmio a basso rischio utilissime a comporre la quota di

capitale necessaria a stabilizzare i corsi dei titoli finanziari che gli intermediari finanziari emettevano

spesso più sulla base di aspettative di realizzazione che su un risparmio precedentemente accumulato.

1.2 Le modalità di funzionamento

In correlazione con il mutamento dei comportamenti degli agenti economici nei mercati

preindustriale e industriale, che da mercanti operanti in un tempo spezzato divennero industriali che

lavoravano in un tempo continuo, cambiarono anche le forme, i modi e gli obiettivi

dell’intermediazione finanziaria.

La componente finanziaria nei sistemi industriali si specificò nella funzione di garantire,

principalmente, la continuità della produzione. Questa comportò due modalità specifiche: in primo

luogo era necessario avviare, ed in seguito mantenere in attività, il sistema di produzione ad un livello

ottimale; in secondo luogo, era necessario garantire che la sua attività generasse in modo continuativo i

beni a cui era rivolta.

Le strutture finanziarie del sistema industriale furono fondamentali nel realizzare, da una parte, la

concentrazione del capitale, che per questo assunse natura di rischio e, dall’altra, nel raccogliere il

capitale necessario per l’esercizio della produzione. Il livello del rischio insito nella concentrazione fu

reso accettabile alle collettività attraverso l’introduzione del titolo azionario, che permetteva di

frazionare il rischio tra più investitori. Inoltre, l’esigenza e l’opportunità di produrre quel numero di

beni che consentiva i costi medi più bassi, quindi quello che dava gli utili maggiori all’impresa, portò

l’impresa stessa ad generare i titoli obbligazionari con cui finanziare la sua attività corrente. Possiamo

7

quindi definire i primi come investimenti, che prendevano la forma di titoli azionari, mentre i secondi

come prestiti, che assumevano invece la forma di titoli obbligazionari.

Il sistema finanziario industriale si fonda, quindi, sul concetto di risparmio e sul suo utilizzo

produttivo, che inevitabilmente genera incertezza. Questa incertezza, attraverso la sua monetizzazione,

diventa rischio. In questo modo il livello di rischio viene quantificato in un prezzo e organizzato in una

regola di comportamento economico. Tale comportamento economico era una manifestazione della

cultura di una determinata comunità. Conseguentemente, ogni società che partecipava allo scambio

economico nei decenni in cui si andava formando il sistema finanziario industriale, contribuì in maniera

specifica e originale alla definizione della sue regole di comportamento, le quali mantenevano

comunque come fondamento l’azione del risparmio e del suo investimento: azione che richiedeva un

comportamento di fiducia verso sé stessi o verso gli altri.

Per assumere la forza e l’efficacia di regola, un comportamento economico deve per forza di cose

essere quello maggiormente diffuso. Ciò comporta necessariamente il coinvolgimento di agenti

economici già in attività, rappresentati in questo periodo storico dai mercanti, i quali diventano

mercanti-banchieri disposti anche a finanziare l’attività industriale.

Tale disponibilità al finanziamento si incrocia con la preferenza al rischio specifica di ogni società ed

è coerente con l’attività economica più diffusa in quella società, nonché con gli obiettivi politici che si

vogliono raggiungere. È importante sottolineare che nell’Ottocento la dimensione economica delle

società rese possibile l’utilizzo dei vantaggi economici per raggiungere, di volta in volta, obiettivi di

natura politica e/o civile.

Il consolidamento della regola nazionale di comportamenti economici e finanziari, lo scambio

internazionale dei beni e la consapevolezza del vantaggio nella divisione del lavoro, favorì

l’organizzazione di diverse tipologie di intermediari finanziari, che si strutturarono in maniera simile

all’interno delle diverse comunità nazionali.

Si è detto che l’origine del sistema finanziario industriale ha il suo fondamento sui costi-opportunità,

che portano logicamente a pensare il sistema in una dimensione internazionale, organizzato secondo un

comportamento liberale. Tuttavia, questo non è ciò che è storicamente accaduto. La ragione di ciò è da

ricercare nel fatto che la componente di incertezza e di conseguente di rischio è insopprimibile

nell’azione di risparmio e investimento, la quale, quindi, può avvenire solo all’interno di specifici

contesti culturali e di produzione normativa. Questo fa si che i sistemi finanziari industriale, che si

qualificano come capitalistici, abbiano assunto forme nazionali specifiche in ragione dell’avvicinarsi

della cultura politica ed economica nazionale con le necessità del mercato internazionale. Tale relazione

prende forma nei rapporti tra mercati domestici e mercato internazionale.

La dimensione economica del costo opportunità del capitale non deve portarci a ritenere che il

sistema si regoli in funzione dei limiti delle risorse. Un’osservazione più attenta mostra che il sistema

non può escludere, insieme al conflitto sulle risorse, anche il conflitto sulla posizione per ottenere

quelle risorse. Questo duplice conflitto determina un valore posizionale del bene scambiato, che genera

un costo/prezzo di produzione e di vendita, i quali, però, non sono necessariamente coincidenti. Si

determina, infatti, un evidente vantaggio nel produrre a un costo minimo e vendere a un costo medio.

Le due realtà sociali in questa condizione sono qui definite come centro del sistema, quella che ha il

costo minimo, e periferia del sistema, quella che ha costo medio.

I mercati domestici saranno qui indicati, dunque, per la loro natura nazionale, ma vanno pensati

come realtà produttive e finanziarie. Questa dimensione posizionale ha una sua natura nello spazio e nel

tempo.

8

Nello spazio, essa diventa centro e periferia, in cui il centro era quella realtà capace di darsi delle

regole che consentiva di produrre al costo minimo e vendere al costo medio, laddove i costi di

produzione erano costituiti dal valore relativo con cui i fattori produttivi partecipavano al processo

produttivo. Questa consapevolezza rende manifesto come, nel corso del tempo, il contributo ottimale

di ogni singolo fattore si sarebbe potuto esprimere solo secondo una funzione logistica. La scelta di

ottimizzare la relazione tra queste funzioni per ottenere il costo minimo porta a essere consapevoli della

possibilità di scomporre il tempo, che si è detto essere in origine continuo, in due componenti: quella

breve e quella lunga, dove si intende per lungo periodo quello in cui si ottiene il cambiamento di

almeno uno dei fattori della produzione.

Dalla seconda metà dell’Ottocento, il contesto economico-giuridico cui ciò venne ricondotto fu di

due tipi. Il primo fu l’ordinamento liberale, a cui si associò una struttura del credito di tipo piramidale,

che ebbe come sua principale fonte normativa il Parlamento e previde la responsabilità diretta delle

aziende di credito e la loro piena libertà nelle procedure di gestione e contabilizzazione delle operazioni.

Il secondo tipo fu l’ordinamento prescrittivo, a cui si associò una struttura finanziaria di tipo radiale,

che assunse come principale fonte normativa il governo e previde che le modalità di esercizio delle

aziende di credito fossero definite con atti amministrativi e verificate con procedure di controllo da

parte di magistrature pubbliche.

Nell’ordinamento che abbiamo definito come liberale a forma piramidale, il cui caso più

esemplificativo è quello inglese, le relazioni tra gli istituti di credito si costruivano in ragione del capitale

versato, dell’area di esercizio e del fatturato. Le ditte bancarie interessate all’azione di emissione di

moneta cartacea risultavano essere in questo modo legate tra loro in modo che le cambiali, o più

generalmente le obbligazioni, accettate come pegno dell’emissione di biglietti venivano scontate ad un

tasso progressivamente più alto via via che ci si allontanava dalla base della piramide, i mercati di

scambio, fino al vertice costituito dalla Banca d’Inghilterra.

Quest’ultima era l’unica società privata a godere del privilegio di essere costituita in forma di società

per azioni, condizione che le consentiva di disporre di congrue quote di riserva. Secondo questo

sistema, i flussi furono indirizzati dalle aziende minori verso quelle maggiori, attuando un’implicita

procedura di tipo assicurativo: l’azienda maggiore, più capitalizzata, assumendo titoli dalla minore, ne

garantiva la liquidità e faceva sì che restassero sul mercato i titoli più solvibili. Ma così il sistema

generava per estensione, mezzi di credito e di pagamento – banconote convertibili – più costosi del

minimo possibile – per cui era soggetto sia ad azioni di free riding, sia alla sperimentazione di

innovazioni.

Nell’ordinamento che abbiamo definito come prescrittivo a forma radiale, ad esempio quello

strutturato in Francia, la fonte normativa principale fu il governo, che definì le modalità di esercizio

delle aziende di credito attraverso atti normativi e verifiche di controllo operate da magistrature

pubbliche.

Questo sistema accomunò sia agenti di cultura liberale, che vedevano nella piena responsabilità di

mercato la principale via di modernizzazione del sistema economico nazionale, sia operatori più

pragmatici, che ritenevano la scelta inflattiva inevitabile in quanto l’unica in grado di ricomprendere, nel

tempo medio, l’eterogeneità degli usi e dei soggetti economici confluiti, conservando le loro condizioni

di partenza, in una nuova e maggiore comunità nazionale.

2. La moneta legale e convertibile (1844-1870)

Nel corso della seconda metà dell’Ottocento si realizzò, come visto nel paragrafo precedente, il

passaggio da un sistema finanziario mercantile ad un sistema finanziario di tipo industriale. Tale

9

passaggio risulta essere sfumato e graduale, con uno sviluppo cronologico e di intensità che varia a

seconda del paese preso in esame. La pietra angolare che permette di registrare e riportare il movimento

tra i due sistemi è la tipologia di intermediario finanziario che si sviluppa e diviene predominante,

nonché la trasformazione dei mezzi di pagamenti privilegiati per gli scambi commerciali e per il credito

industriale.

In questo senso, è possibile riscontrare una netta discontinuità con l’età precedente in quanto, fin

dagli anni Venti dell’Ottocento ma con maggior intensità durante la seconda metà del secolo, si assiste

alla nascita di banche costituite in società per azioni, che rappresentano la vera novità dei sistemi

bancari e finanziari mondiali tardo-ottocenteschi. Durante questo periodo, numerosi paesi

cominciarono a porsi sul percorso di industrializzazione precedentemente tracciato dalla Gran

Bretagna. La crescita economica che si realizzò su questa spinta, portò ad un precedentemente

sconosciuto sviluppo della produttività industriale e ad aumento dei volumi, dei valori e dell’estensione

geografica delle transazioni commerciali. Tale processo economico, per potersi esprimere con le

potenzialità che divennero uno dei tratti distintivi della seconda metà dell’Ottocento, doveva essere

accompagnato e sostenuto da un aumento della disponibilità dei mezzi monetari e creditizi, e da una

più generale espansione del credito.

Le modalità attraverso le quali tali mezzi furono forniti rappresentano l’innovazione monetaria

dell’Ottocento che ha portato, con tempi e modi diversi a seconda dei paesi in questione, ad una più

diffusa concentrazione dei capitali, ad un maggiore drenaggio del risparmio verso l’investimento e, in

generale, ad uno sviluppo senza precedenti del credito industriale attraverso la nascita e l’espansione del

sistema finanziario di tipo industriale. Particolarmente importanti per comprendere i percorsi della

crescita industriale ottocentesca, appaiono i legami che si instaurano tra le diverse imprese industriali, i

sistemi monetari e l’intermediazione finanziaria.

Tuttavia, anche se un determinato livello di sviluppo economico necessita di un certo tipo di

interazioni tra banche e industrie, lo sviluppo di questi rapporti non si ripete mai esattamente nelle

stesse forme all’interno dei vari paesi. La natura, le caratteristiche e le funzioni dei sistemi bancari dei

diversi paesi europei seguirono percorsi eterogenei e originali, plasmandosi sui diversi contesti

istituzionali all’interno dei quali si svilupparono; risentendo, quindi, delle specifiche condizioni storiche,

geografiche e politiche delle varie nazioni. Un paese sulla via dell’industrializzazione, infatti, ha

certamente bisogno di intermediari finanziari, i quali tuttavia acquisiranno caratteristiche adatte alla

diversa maturità e tipologia dell’economia di un dato paese, seguendone ritmi e percorsi. Alcune

caratteristiche sembrano in ogni caso comuni a tutti i sistemi bancari che nel corso della seconda metà

dell’Ottocento costruiscono sistemi finanziari di tipo industriale. In primo luogo, in tutti i paesi il

governo centrale svolge un’azione essenziale nell’indirizzare lo sviluppo del sistema bancario, avendo il

potere legislativo necessario a garantire la qualità e la validità dell’unità monetaria.

Connesso a questo elemento si assiste, sull’onda del Bank Charter Act emanato nel 1844 dal governo

inglese del Primo ministro Robert Peel, alla nascita di una banca di emissione forte, più o meno

strettamente legata al governo e più o meno in posizione di monopolio nell’attività di emissione di

moneta. Nel caso inglese, ad esempio, venne fissato un limite nel rapporto tra banconote e oro oltre il

quale non era possibile andare. Tale limite era in realtà superabile, come mostra già il caso della crisi di

liquidità del 1847 e delle lettere del Tesoro, con le quali il governo sollevava la Banca d’Inghilterra da

ogni conseguente responsabilità giudiziaria. In ogni caso, il principio che era alla base del Bank Charter

Act inglese venne tradotto e adottato nel corso della seconda metà dell’Ottocento dalle legislazioni

bancarie di numerosi altri paesi: esso apparve, infatti, in Francia nel 1848; negli Stati Uniti nel 1860; in

Italia nel 1874; in Germania nel 1875 e in Svezia nel 1897.

Un’ulteriore importante convergenza trans-nazionale si realizzò grazie alla nascita di una nuova

tipologia di intermediario finanziario, destinato a rimpiazzare gradualmente le grandi banche private del

10

passato: le banche costituite in società per azioni a responsabilità limitata. Eliminata, tra il 1858 e il

1868 in Gran Bretagna, Francia e Prussia, la richiesta d’approvazione preventiva da parte delle autorità

per la costituzione di società di capitali a responsabilità limitata, esse cominciarono a imporsi

soprattutto per via del vantaggio che avevano sulle banche private nella possibilità di raccogliere un

capitale nettamente maggiore, potendo contare sui risparmi di un più alto numero di azionisti.

Se importanti furono i fattori comuni tra i diversi paesi, non è comunque possibile fare a meno di

riscontrare anche delle difformità rilevanti. È, infatti, possibile rilevare nel panorama dei sistemi

finanziari della seconda metà dell’Ottocento l’esistenza di due grandi insiemi, mutevoli nel tempo ma

continuativamente comunicanti tra loro: questi due insiemi costituirono il centro e la periferia del

sistema finanziario industriale. Il centro del sistema è caratterizzato dall’esistenza di una struttura

economica dotata di una maggiore capacità finanziaria e di un assetto istituzionale coerente con questa

capacità. La capacità finanziaria è rappresentata dalla disponibilità di un agente di aumentare la propria

spesa senza ridurre i consumi. Si può prendere come esempio di tale comportamento la capacità di

esportare capitali, così come la capacità di mantenere stabile il proprio sistema monetario.

Questo permette agli intermediari finanziari di avere un quadro economico e istituzionale fisso

all’interno del quale poter operare le proprie scelte, che saranno diverse a seconda della tipologia

industriale, economica, sociale, culturale e politica del paese in questione. Conseguentemente, gli

intermediari finanziari si strutturarono in relazione, da un lato, alla capacità di esportare capitali e,

dall’altro, alla stabilità monetaria dell’intero sistema finanziario.

La periferia del sistema è costituita da quei paesi che hanno una bilancia dei pagamenti non

stabilmente in pareggio. Ciò avviene a seguito dei flussi di capitale in ingresso e della non continua

capacità di acquisire saldi positivi sulle bilance commerciali. Le due condizioni determinano una

tensione sulle riserve tale che la stabilità del cambio non poteva essere garantita. L’oscillazione del

cambio determinava così spazi speculativi, che dando luogo a rapidi guadagni o perdite, logorarono la

capacità esecutiva dell’assetto istituzionale. Quindi, gli intermediari finanziari dei paesi della periferia si

strutturarono, da un lato, in relazione alla loro capacità di catturare flussi di capitale in entrata e

individuare i settori produttivi in cui è possibile una continuità di profitto; dall’altro, in rapporto alla

debolezza complessiva dell’assetto istituzionale.

Le condizioni indicate, e i due insieme di paesi che ne scaturiscono, si articolano in due scansioni

cronologiche. La prima, che va dagli anni Quaranta agli anni Settanta, comprende un centro composto

da Gran Bretagna e Francia; e una periferia, composta dall’Europa meridionale, gli Stati Uniti, Russia e

Africa settentrionale. La seconda, invece, che va dagli anni Settanta fino alla Prima guerra mondiale,

comprende un centro, costituito da Gran Bretagna, Germania e Stati Uniti; e una periferia, dove si

collocano Francia, Russia, Europa meridionale, Asia e Africa settentrionale. In queste due fasi i processi

di cambiamento nella composizione delle attività finanziarie attraversano quattro momenti, non

necessariamente in successione tra loro: in primo luogo quello della monetizzazione, ovvero l’aumento

dei mezzi di pagamento disponibili; in secondo luogo, quello della differenza tra le varie forme dei

mezzi di pagamento; in terzo luogo, quello della determinazione del livello del loro prezzo, cioè il loro

valore nominale; infine, il momento del rapporto tra il loro valore nominale e il loro valore reale nel

tempo e nello spazio.

2.1 – Il centro: Gran Bretagna e Francia

La Gran Bretagna

I fallimenti bancari rimasero un elemento costante nella storia finanziaria ottocentesca, inglese come

europea, e l’intervento governativo mirava in particolar modo a prevenire, attraverso apposite riforme

11

monetarie, il fenomeno che i contemporanei definivano sovraemissione. Dopo aver sperimentato, per

un breve periodo nel corso degli anni Trenta, la cosiddetta regola di Palmer, che prendeva il suo nome

da John Horsley Palmer, governatore della Banca d’Inghilterra tra il 1830 e il 1833, il governo Peel

emanò il Bank Charter Act nel 1844, che costituisce un vero e proprio pilastro nella legislazione

bancaria delle società occidentali. La legge fu pensata soprattutto per regolamentare un sistema bancario

intrinsecamente debole, come dimostrano i numerosi fallimenti bancari avvenuti durante la crisi del

1836.

Per quanto riguardava la costituzione di nuove banche in società per azioni, la legislazione del 1844,

estesa a Scozia e Irlanda tra il 1845 e il 1846, aveva come obiettivo quello di permettere la formazione

esclusivamente di quegli istituti bancari che potessero garantire un capitale sufficiente, prevedendo un

percorso in due livelli, quindi non immediato, per ottenere la registrazione ufficiale da parte delle

autorità. L’effetto reale del Bank Charter Act del 1844 fu quello di porre un freno alla nascita di nuove

banche anonime – solamente 12 furono create tra il 1844 e il 1857 –, concedendo quindi una sorta di

monopolio del settore alle banche già esistenti prima del 1844.

La crescita di questi istituti bancari si unì, tra gli anni Quaranta e Sessanta del secolo, alla nascita e

allo sviluppo di un’altra tipologia di banche: le cosiddette overseas banks. Si trattava di istituti bancari con

una dirigenza inglese e con la sede sociale solitamente ubicata a Londra, le quali tuttavia operavano

esclusivamente nei territori dell’Impero britannico e all’estero, da cui il nome di Colonial and Foreign

Banks, con il quale erano all’epoca conosciute. Le prime overseas banks furono fondate per svolgere

attività finanziaria nelle colonie britanniche, ma a partire dagli anni ’60 esse cominciarono ad ampliare il

proprio giro di affari anche all’America Latina e al Vicino Oriente. Nel 1860 esistevano 15 banche di

questo tipo, con 132 filiali all’estero; mentre nel 1890 erano operative 30 overseas banks, per un totale di

739 filiali estere attive. I fondatori di queste banche anonime attive sui mercati esteri erano mercanti

della City londinese con interessi economici nei medesimi mercati in cui andavano ad operare i nuovi

istituti bancari, i quali offrivano servizi finanziari in aree geografiche spesso carenti di infrastrutture

creditizie. In questo modo, oltre a favorire il commercio nelle zone coloniali, le overseas banks riuscirono

anche a costruirsi una clientela formata dalle classi sociali più ricche delle comunità locali.

L’avvento delle nuove tipologie bancarie – le overseas banks e, in particolar modo, le banche anonime

– non scalfì tuttavia il prestigio e il predominio delle grandi banche private almeno fino agli anni ’60

dell’Ottocento. Il credito internazionale, infatti, era ancora appannaggio esclusivo dei mercantibanchieri come i Rothschild e i Baring, che continuarono a dominare il mercato almeno sino alla fine

della Guerra di secessione americana nel 1865, sperimentando comunque nelle decadi successive un

declino lento e certamente solo relativo alla crescita degli altri istituti creditizi.

Il Bank Charter Act fu seguito da una serie di leggi, varate negli anni tra il 1857 e 1862, che

portarono ad una riformulazione del diritto societario inglese, introducendo la possibilità di costituire

società per azioni a responsabilità limitata anche nel settore bancario. Il rischio insito in una stretta

regolamentazione dell’emissione di carta moneta, legata al valore delle riserve auree bancarie, venne

tuttavia alla luce già negli anni immediatamente successivi al 1844, in particolar modo con la crisi di

liquidità del 1847. Questa, però, venne superata grazie alle cosiddette lettere del Tesoro, che

sollevavano la Banca d’Inghilterra da qualsiasi conseguenza giuridica qualora essa avesse, in caso di

necessità, come in effetti accadde proprio nel 1847, superato il limite che la legislazione imponeva alle

sue emissioni di banconote. Si faceva, in questo modo, un ulteriore passo in avanti verso la

regolamentazione governativa degli istituti bancari, in particolar modo per quanto riguardava

l’emissione di cartamoneta e, in generale, le questioni monetarie.

L’evoluzione legislativa inglese tra il 1844 e il 1862, sia per quanto riguarda la materia strettamente

monetaria sia da un punto di vista strettamente giuridico, unita ad una favorevole congiuntura

economica che iniziò negli anni ’60 dell’Ottocento per concludersi alla metà degli anni ’70, portò alla

12

crescita del numero di istituti bancari costituiti in società per azioni a responsabilità limitata, il cui picco

venne raggiunto nel 1880 quando si contavano 128 banche di questo tipo. Tuttavia, per il periodo qui

considerato, le banche in società per azioni non avevano un’estesa rete di filiali, con un giro di affari

che, nelle province, rimanere geograficamente limitato. Il sistema bancario inglese, quindi, ancora fino

al 1880, era caratterizzato dall’esistenza di numerose unit bank: solamente due istituti bancari – la

London & County Bank e la National Provincial Bank of England – avevano cominciato a costruire

una rete di filiali attive sul territorio.

La Francia

Il quadro dello sviluppo del sistema creditizio e finanziario francese è certamente uno dei più

complessi e variegati della storia finanziaria mondiale perché i processi di monetizzazione e di tutela del

valore dei mezzi di pagamento avvennero in maniera sfasata. Tali caratteristiche vanno probabilmente

ricercate nelle condizioni istituzionali all’interno delle quali gli operatori finanziari si trovarono a dover

operare dalla fine delle guerre napoleoniche in poi. In particolar modo, appare ricoprire un’importanza

particolare la scarsa diffusione di mezzi di pagamento alternativi alla moneta metallica e alle cambiali,

che fece della Francia un paese a bassissima diffusione di cartamoneta.

Ciononostante, se si osserva il rapporto tra crescita economica e ampiezza dell’uso delle banconote

in Francia, ci si rende conto come la diffusione queste ultime aumenti nel periodo tra il 1845 e il 1910 –

passando da 700 milioni a 16 miliardi di franchi – , periodo nel quale vi fu un rallentamento del tasso

medio di crescita del reddito pro capite. Osservare solamente la diffusione dei moderni mezzi di

pagamento non è un dato sufficiente per valutare la modernità di un sistema finanziario. Occorre,

piuttosto, porre l’attenzione sul rapporto che si crea tra i mezzi di pagamento disponibili in un sistema

economico; la presenza di vari e diversi tipi di intermediari; e le esigenze delle diverse economie, di cui

gli intermediari sono una funzione.

Su queste basi si è costruita quella che molti studiosi considerano l’originalità del sistema creditizio

francese, sorto come modello specifico nella seconda metà dell’Ottocento in concomitanza con la presa

del potere di Napoleone III e la conseguente nascita del Secondo impero nel 1852. A partire da questo

periodo, e almeno fino al 1880, lo scenario del credito francese fu dominato, con la chiara spinta

istituzionale del governo di Napoleone III, dalla nascita e dallo sviluppo di grandi istituti di credito sorti

sotto forma di società per azioni che, sul modello del più famoso di questi, il Crédit Mobilier, si

comportarono, per quasi un trentennio, come grandi banche universali. Queste operavano attivamente

nel settore del finanziamento industriale, anche mediante la creazione di nuove società industriali, e nel

settore dell’investimento dei titoli, sia industriali che ferroviari, acquisendo in tal modo il controllo di

imprese sia in Francia che all’estero.

Il momento di svolta, quindi, è da identificare con la metà dell’Ottocento. Al rivolgimento politico e

alla rinascita imperiale sotto Napoleone III, vi fu una crescente, costante, sovrapposizione delle nuove

istituzioni bancarie, le banche anonime, alle vecchie banche private dei mercanti-banchieri. Per un certo

periodo di tempo, almeno fino alla fine del secolo, queste due tipologie di istituti finanziari convissero e

si assistette, parallelamente, alla graduale crescita dell’una, della banca anonima, e, inversamente, al

declino dell’altra, della banca privata.

Dopo la presa del potere da parte di Napoleone III nel dicembre del 1851, nel dicembre del 1852 vi

fu la fondazione del Crédit Mobilier, che con un capitale di 60 milioni di franchi diveniva la seconda

banca del paese dopo la Banca di Francia. L’istituto venne creato dai fratelli Emile e Isaac Pereire, di

origine ebreo-portoghese, provenienti da Bordeaux. Durante gli anni ’40 dell’Ottocento, Emile Pereire

aveva lavorato per Rothschild alla Chemin de Fer du Nord, per poi mettersi in proprio insieme al

fratello Isaac dopo la rivoluzione del 1848. L’istituto dei fratelli Pereire si poneva l’ambizioso obiettivo

13

di allocare le risorse disponibili concedendo finanziamenti alle imprese industriali, di trasporto e di

utilità pubblica, come ad esempio quelle per la costruzione di dighe e canali. Per fare questo, venivano

emesse delle obbligazioni con lo scopo di raccogliere capitali da investire nelle imprese. In questo

modo, l’istituto dei Pereire cominciò ad acquistare i titoli delle più importanti industrie manifatturiere e

ferroviarie, creando contemporaneamente diverse imprese, sia in Francia che all’estero. Uno dei settori

in cui il Crédit Mobiliere fu più attivo fu certamente quello ferroviario, in particolar modo in Austria e

Spagna.

L’esperimento, però, cominciò ad entrare in crisi giù durante gli anni ’60 dell’Ottocento. In questo

periodo il Crédit Mobilier venne investito da una grave crisi di illiquidità, che emerse come conseguenza

di una vasta e rapida estensione delle attività finanziarie nel settore industriale. La crisi definitiva arrivò

nel biennio 1866-1867, quando una controllata della banca dei Pereire, la società di costruzioni

marsigliese Compagnie Immobiliére, andò incontro al fallimento, trascinando con sé l’intero sistema

finanziario costruito intorno al Crédit Mobilier, che crollò definitivamente nel 1870.

Le altre grandi banche che sorsero in questo periodo si dimostrarono più stabili e, soprattutto, più

vicine al modello delle banche in società per azioni inglesi. Si ricordano, tra queste, la Société Générale

de Crédit Industriel et Commercial (Cic), fondata per iniziativa di Armand Donon nel 1859 con un

capitale di 60 milioni di franchi; e il Crédit Lyonnais, costituito nel luglio del 1863 da Henri Germain

con l’appoggio dei più importanti imprenditori lionesi, in maggioranza mercanti di sete, e con una

importante partecipazione di finanzieri ginevrini. Infine, è d’obbligo citare il caso delle nuove banche

d’affari, come la Banque de Paris et des Pays-Bas (Paribas), fondata nel 1863, che si posizionò tra le più

importanti banche del paese specializzandosi nell’investimento d’impresa e che avrà un ruolo di non

secondaria importanza nell’ultimo trentennio del secolo.

Queste nuove banche non riuscirono ad ottenere il predominio del mercato finanziario almeno fino

agli anni Settanta dell’Ottocento, in quanto le grandi banche private, come ad esempio quella di James

de Rothschild, continuarono ad essere assolutamente predominanti nella gestione di un campo chiave

del settore, ovvero il controllo dei grandi prestiti pubblici esteri. La svolta si ebbe solamente con il

1872, con il lancio del prestito per poter ripagare l’indennizzo alla Germania dopo la sconfitta del 1871

nella guerra franco-prussiana.

2.2 La periferia: Germania, Italia, Stati Uniti

La Germania

Fino al 1871 la Germania è caratterizzata, politicamente, dalla presenza di un grande numero di

piccoli stati, che intrapresero una prima unificazione economica attraverso gli accordi tariffari dello

Zollverein, avviato nel 1818 e perfezionato progressivamente fino al 1833. Alcune città tedesche con

una storica tradizione commerciale internazionale, tra le quali occorre ricordare Amburgo, Colonia,

Francoforte e Berlino, videro la nascita di forti centri bancari fin dall’inizio dell’Ottocento, per lo più

improntati sulla figura di banchieri-mercanti, tra cui i più famosi e ricchi furono gli appartenenti alla

famiglia Rothschild, che si sparse poi in tutta Europa.

Con la rivoluzione del 1848 cominciò ad attuarsi un primo, piccolo cambiamento. In seguito ai moti

rivoluzionari, la A. Schaaffhausen, una casa privata mercantile-bancaria di vecchio tipo, entrò in grande

crisi. Impossibilitata a trovare un’istituzione disponibile a concederle un prestito per risollevare i propri

affari, la banca chiese al governo prussiano di concedergli l’autorizzazione per riorganizzarsi in forma

societaria. Sull’onda del breve periodo liberale dovuto al clima che si era creato dopo la rivoluzione del

1848, tale autorizzazione venne concessa, portando così alla nascita della Schaaffhausen’scher

Bankverein.

14

Nel periodo successivo, tuttavia, la burocrazia prussiana tornò ad opporsi fermamente alla nascita

delle nuove banche, rifiutando l’autorizzazione a formare banche in società anonima, come nel caso

della Sal. Oppenheim & Co., che si rivolse poi ai Pereire a Parigi, e nel caso di Gustav Mevissen, che

vide rifiutato il suo progetto di costituire a Colonia un istituto creditizio sul modello del Crédit Mobilier

francese. Mevissen, comunque, non si arrese e, dopo essersi visto rifiutare l’autorizzazione anche a

Francoforte, la ottenne invece a Darmstadt, nell’Assia, dove fondò nel 1853 la Bank fur Handel und

Industrie, solitamente chiamata Darmstadter Bank, con uno statuto modellato in una certa misura su

quelli del Crédit Mobilier parigino e della Scaaffhausen’scher Bankverein, per la quale lo stesso

Mevissen aveva lavorato negli anni precedenti.

La Darmstadter aveva uno statuo che le consentiva un’attività da vera e propria banca

d’investimenti. Essa aveva quindi la possibilità di acquisire la proprietà di azioni di imprese commerciali,

di sottoscrivere azioni e di organizzare fusioni tra imprese. Similmente alla Darmstadter, altre banche

trovarono la loro sede in città al di fuori della Prussia, dove gli Junker , che continuavano ad essere

politicamente influenti, non ne consentivano la formazione. La Diskontogesellschaft, ad esempio,

venne fondata da David Hansemann, il quale era stato in precedenza Ministro delle finanze prussiano e

presidente della Banca di Prussia, nel piccolo principato di Dessau nel 1851, mentre il Middeldeutsche

Creditbank nacque a Meiningen in Sassonia, nel 1856.

Lo Stato prussiano, e così molti altri stati tedeschi tra cui la Bavaria, avevano impedito la nascita di

nuove banche sotto forma di società per azioni, ma non vietavano la formazione di società in

accomandita a responsabilità limitata. Questo portò alla immediata nascita di nuove banche e alla

riorganizzazione di quelle più vecchie: nacquero, così, nel 1856, la Berliner Handels-Gesellschaft a

Berlino; il Schlesische Bankverein a Breslavia, in Slesia; l’Allgemeiner Deutscher Credit-Anstalt a Lipsia,

in Sassonia; e la Vereinsbank e la Norddeutsche Bank, entrambe sorte ad Amburgo.

Le nuove banche cominciarono quasi immediatamente a stringere forti rapporti con l’industria, in

particolare con quella mineraria e manifatturiera, senza tuttavia tralasciare gli investimenti in ferrovie e

in imprese di pubblica utilità. La Darmstadter in particolare partecipò direttamente, sempre nel 1856, in

forme diverse, a ben sette imprese industriali, che fondò o ristrutturò in società per azioni,

conservandone la proprietà per circa un terzo del capitale. Sempre nello stesso periodo, lo

Schaaffhausen’scher Bankverein aveva contribuito alla formazione dello Hoerder Bergwerk &

Huttenverein nel 1851, una società di miniere e fonderie, e di altre imprese, tra cui filatoi, assicurazioni

e ferrovie.

La crisi finanziaria del 1857 bloccò la nascita di nuove banche. Ad un intervallo di circa quindici

anni, però, vi fu una nuova ondata di fondazioni, innescata principalmente dalla grande crescita

economica, dalla vittoria nella guerra franco-prussiana e dalla conseguente nascita del Reich.

L’Italia

Durante la prima metà del XIX secolo, l’Italia era una paese politicamente frammentato. Ad una

molteplicità di piccoli stati, come quello di Genova o di Venezia, si affiancavano ampi territori dominati

da potenze straniere, come il Lombardo-Veneto, sotto il dominio austriaco, e Napoli, sotto quello

spagnolo, mentre il Papa conservava il suo potere temporale sullo Stato Pontificio nell’Italia centrale.

L’unificazione politica del paese, come successe anche in Germania, iniziò dalle tariffe. In reazione

all’adozione tedesca dello Zollverein, nel 1847, il Regno di Sardegna adottò un’unica unità tariffaria con

la Toscana e con gli Stati Pontifici. Le varie dominazioni straniere però, presenti nel nord-est e nel sud

del paese, avversarono tale piano. In questo modo rimasero fuori dall’unificazione tariffaria il

15

Lombardo-Veneto, già allora la parte industrialmente più progredita del paese, e il Regno delle Due

Sicilie.

Al momento dell’unificazione politica, nel 1861, vi erano in circolazione centinaia di vecchie monete,

in quanto non soltanto gli Stati, ma anche le singole città, possedevano un proprio sistema di

coniazione con pesi, metalli e sistemi divisionali diversi. Per fare un esempio, nella sola Toscana si

contavano, nel 1861, ben ventiquattro unità monetarie diverse. Di fronte ad una situazione così

frammentaria, l’uniformità del cambio progredì, così come quella politica, per passaggi intermedi.

Fino alla nascita del Regno d’Italia era in vigore il Codice albertino del 1837, attraverso il quale

l’esercizio del credito veniva riservato a società di negozianti e banchieri, i quali erano incaricati della

diffusione del credito commerciale e bancario attraverso l’uso di biglietti e depositi convertibili in

moneta metallica coniata dallo Stato e dai privati.

Dopo l’Unità, la legge Pepoli, emanata il 24 agosto del 1862, definì la lira italiana moneta legale per i

pagamenti, nonché unità di conto del risparmio e del credito, estendendo a tutto il paese la normativa

già in vigore nel Regno di Sardegna. Quest’ultima prevedeva un conio bimetallico, che doveva andare

incontro a due elementi considerati fondamentali per lo sviluppo economico del paese: l’importanza

attribuita agli scambi con la Francia, che costituiva il principale mercato di sbocco dei prodotti italiani; e

la possibilità di uniformarsi ai pagamenti in oro, come era in uso nel principale paese di importazione,

ovvero l’Inghilterra. Quello che venne poi definito «bimetallismo zoppo» divenne una forte fonte di

instabilità per il sistema monetario italiano, favorendo lo sviluppo della diffusione di moneta abusiva, di

aggio, e, in generale, contribuendo a generare una sostanziale incertezza sul reale valore dei mezzi di

pagamento in circolazione.

L’impatto di tale incertezza sul sistema creditizio fu di notevole importanza, causando profonde

conseguenze sul piano giuridico e amministrativo. Le norme che regolavano l’emissione e l’accesso al

credito furono comunque sensibili ai mutamenti politici del paese. Tuttavia, le condizioni generali in cui

si realizzò il Regno d’Italia, processo segnato dall’assoluta centralità del governo e dall’estensione delle

regole istituzionali del Regno di Sardegna a tutta la penisola, portarono ad affermare un ordinamento

prescrittivo di tipo piramidale.

Con l’unificazione si intensificò il fenomeno di adesione azionaria delle banche locali alla Banca

nazionale sarda, rinominata nel 1861 Banca Nazionale del Regno d’Italia. Al netto delle fusioni,

rimanevano, all’indomani dell’unità e dopo la presa di Roma nel 1870, cinque banche di emissione: la

Banca nazionale, la Banca nazionale toscana, la Banca romana – l’ex Banca degli Stati Pontifici – , e i

due più importanti istituti meridionali, il Banco di Napoli e il più piccolo Banco di Sicilia. Conclusa

comunque la fase delle annessioni regionali, e morto Cavour, il progetto di creazione di un sistema del

credito di tipo piramidale venne portato avanti dalla Destra piemontese per mezzo del ministro

Giovanni Manna. Il progetto Manna, presentato nel 1863, prevedeva la creazione di una Banca d’Italia

attraverso la fusione, favorita dal governo, delle due banche nazionali esistenti al momento dell’Unità,

ovvero la Banca nazionale degli Stati sardi e la Banca nazionale toscana. Quella proposta era una

rivisitazione del sistema francese, dove ad un istituto centrale di tipo statalista veniva affiancata una

serie di istituti di sconto commerciale: chiaro era infatti il ruolo gerarchico dell’ordinamento, che

avrebbe avuto al vertice una Banca d’Italia incaricata di scontare solo cambiali a tre firme, ovvero già

scontate da altre banche.

Il disegno di legge, però, si scontrò contro le élites commerciali, che si opponevano ad un progetto

che avrebbe creato, secondo la loro opinione, un sistema del credito troppo centralista e prescrittivo,

lesivo delle libertà d’impresa privata. L’avvenuta unificazione italiana diede un forte impulso all’arrivo di

una nuova ondata di capitali esteri, che arrivarono nel paese sia attraverso prestiti contratti all’estero

dallo Stato, sia direttamente per mezzo delle banche straniere. Nel 1862 esistevano sul territorio tre

16

banche di credito costituite in società per azioni. Tra il 1863 e il 1866 ne furono fondate altre 13, tra cui

la Banca anglo-italiana, fondata dalla famiglia Ricasoli e dall’ambasciatore inglese Henry G. Elliot, la

Società generale di credito mobiliare, nata per iniziativa del Crédit Mobilier francese, e la Banca di

Credito Italiano, creata dal Crédit Industriel et Commercial attraverso fondi di proprietà dei Rothschild.

Negli anni successivi all’Unità e alla nascita di nuove banche grazie al capitale straniero, vi fu in Italia

un breve boom dovuto alla costruzione di linee ferroviarie. Per questo progetto, essenziale

all’ammodernamento del paese, il governo piemontese si era pesantemente indebitato giù durante gli

anni ’50, continuando questo trend anche durante il decennio successivo. Se al momento

dell’unificazione il debito pubblico ammontava a 2,4 miliardi di lire, di cui solamente uno apparteneva

al Regno di Sardegna, durante il primo anno del nuovo Regno d’Italia vi fu un deficit di 500 milioni.

Nel 1866, infine, il debito pubblico nazionale era salito a ben 6 miliardi di lire. Con l’esplosione delle

crisi finanziarie a Parigi nel 1864 e nel 1866, il flusso di credito estero venne improvvisamente

interrotto e l’Italia non fu più in grado di assicurare la convertibilità delle banconote in monete

metalliche. Il corso forzoso venne così imposto nel 1866, in un paese di recente unificazione e che

ancora aveva poca dimestichezza con l’uso della cartamoneta.

Gli Stati Uniti

I problemi di finanziamento dello sviluppo economico presentarono negli Stati Uniti delle

problematiche per un verso analoghe a quelle europee e, per un altro verso, diverse. Le strutture su cui

poggiava la crescita erano infatti le medesime, ma profondamente diverse erano invece le condizioni

specifiche, da un punto di vista politico, sociale e culturale. L’architettura federale, unita ad una forte

gelosia d’autonomia dei diversi Stati, che caratterizzò il paese almeno per tutto l’Ottocento, dettarono il

peculiare sviluppo del sistema finanziario statunitense, un paese che, libero dal peso dell’eredità storica

presente in Europa, poté sviluppare tratti originali – il più vistoso dei quali era certamente l’assenza,

fino al 1913, di un sistema bancario centrale –, al fianco di caratteristiche vicine al sistema britannico ed

altre più vicine a quello dell’Europa continentale.

La crescita del tasso del risparmio nazionale, che comincia negli anni ’50 e aumenta sensibilmente

negli ultimi trent’anni del secolo, è spiegabile in parte con lo sviluppo degli intermediari finanziari e

delle innovazioni che essi mettono in campo, svolgendo un ruolo di stimolo al risparmio e di

agevolazione all’accesso di prestiti di capitali.

Uno dei tratti più originali del sistema bancario statunitense ottocentesco è l’eccezionale

proliferazione di banche, unita all’assenza di una banca centrale tra il 1836 e il 1913. Vi erano stati, tra la

fine del Settecento e gli inizi dell’Ottocento, alcuni esperimenti in questo senso, con l’istituzione di una

banca denominata Banca degli Stati Uniti: la cosiddetta Prima Banca fu operativa tra il 1791 e il 1811,

mentre la Seconda Banca riprese l’attività tra il 1816 e il 1836, quando il dinamismo del suo presidente

Nicholas Biddle lo fece entrare in conflitto con diversi ambienti finanziari e politici, in particolare con il

presidente Andew Jackson che, a conclusione della cosiddetta «guerra della Banca», pose il suo veto al

rinnovo dell’istituto nel 1836.

Il sistema bancario che domina negli Stati Uniti fino alla Guerra civile e oltre era quindi costituito da

un altissimo numero di banche commerciali, spesso senza filiali e a sportello unico, che stabilivano al

massimo alcune filiali all’interno della propria contea e comunque mai al di fuori del proprio Stato. Esse

erano investite di un duplice ruolo. Da una parte esse fornivano i crediti necessari alla crescita

economica del territorio; dall’altra, la moneta che esse emettevano, doveva essere convertibile a vista.

Quest’ultimo punto diventava, nei periodo di recessione, il più difficile da mantenere, facendo sì che i

casi di sospensione furono molto frequenti.

17

Dall’inizio dell’Ottocento fino allo scoppio della Guerra civile, le banche commerciali conobbero un

rapidissimo sviluppo: nel 1800, ad esempio se ne contavano 29; esse divennero 260 nel 1816, per

raggiungere poi la cifra di 634 nel 1837 e di 2000 nel 1860. Questa grande crescita è spiegabile anche

grazie al fatto che la legislazione in vigore in numerosi stati americani concedevano facilmente le

autorizzazioni necessarie. Soprattutto nelle regioni di frontiera ad Ovest, dove i capitali scarseggiano, le

banche commerciali ricoprono principalmente il ruolo di istituti di emissione, con attività costituite in

gran parte da titoli del debito pubblico e una incertezza nella convertibilità dei biglietti.

Al fine di combattere la minaccia inflazionistica insita in tali attività bancarie, molti esperimenti locali

vengono posti in essere in questi anni. In Indiana viene fondata una banca centrale di stato, nel 1834; in

Iowa, stato agricolo con una forte tradizione anti-bancaria, viene vietata l’emissione a tutte le banche

nel periodo 1846-1857; nella Nuova Inghilterra viene istituito il controllo delle emissioni delle country

bank rurali da parte delle banche urbane; infine, in Louisiana, nel 1842, una legge bancaria impone

l’obbligo alle banche di avere una riserva metallica pari ad un terzo dei biglietti e dei depositi.

In questo scenario molteplice, le banche commerciali, non assumendo tutte le funzioni finanziarie di

base, permettono la nascita di altri intermediari finanziari specializzati.

Uno di questi è costituito dalle banche di mutuo risparmio, sorte agli inizi del secolo con intenti

filantropici per promuovere la mentalità economica nelle classi popolari. La prima di queste, la Bank for

Savings in the City of New York, venne fondata nel 1819. Alla metà dell’Ottocento, queste banche

cominciano a svilupparsi rapidamente, raccogliendo depositi e investendo in numerosi campi. Con la

crisi del 1857 – e maggiormente con quella del 1873 – questa tipologia di banche ritorna ad un originale

spirito di prudenza e specializzazione, iniziando tuttavia un rapido declino.

3. La concentrazione del capitale (1870-1913)

A partire dagli anni ’70 dell’Ottocento si realizzò quella che viene definita come la prima ondata di

globalizzazione della storia, che si accompagnò, e fu al tempo stessa favorita, dalla nascita degli imperi

coloniali delle grandi potenze. L’ambiente istituzionale ed economico tra il 1870 e il 1914 era, quindi,

particolarmente favorevole allo sviluppo di centri finanziari internazionali. Il ruolo dominante spettava

ancora alla City di Londra, capitale dell’economia dominante all’interno del contesto globalizzato,

seguita al secondo posto per importanza da Parigi ed in seguito da Berlino e New York. La Francia,

tuttavia, cominciava a declinare rapidamente in quanto ad importanza internazionale, e veniva sempre

più relegata a ruolo regionale, come erano regionali le zone di influenza degli altri centri minori, come

Francoforte, Ginevra, Zurigo e Milano.

Tre cambiamenti fondamentali si realizzarono in questo periodo in connessione con la rapida

globalizzazione del sistema economico e finanziario. Il primo è di tipo strettamente quantitativo: i flussi

di capitale esportato raggiunsero, infatti, somme mai viste in precedenza. Il secondo fu, invece, la

maggiore integrazione fra i diversi centri finanziari mondiali, resa possibile dall’avanzamento

tecnologico nel sistema dei trasporti, quindi delle informazioni, e dalla libera circolazione di capitali. Il

terzo ed ultimo mutamento fu l’aumento del numero dei centri finanziari mondiali, all’interno dei quali,

come detto, Londra rimase tuttavia il più importante fino alla Prima guerra mondiale.

In particolar modo il flusso di capitali a livello internazionale era il centro della crescita delle attività

economiche e finanziarie. La quantità di capitale inglese investito all’estero, ad esempio, quadruplicò tra

il 1875 e il 1914, mentre quello francese triplicò. Le attività all’estero erano per la maggior parte, circa il

65%, investimenti che prendevano la forma di attività di portafoglio in titoli di governi stranieri,

obbligazioni di ferrovie, in particolar modo negli Stati Uniti, e titoli di imprese di forniture pubbliche.

18

Il flusso di capitali raggiunse tutto il mondo, anche se l’Europa rimase l’area maggioritaria, seguita

dall’America del Nord, dall’America centro-meridionale, dall’Asia e dall’Africa. Tuttavia, i diversi centri

finanziari si specializzarono rapidamente anche per aree geografiche: se, infatti, i capitali inglesi erano

indirizzati per il 40% nei territori dell’Impero britannico, gli investitori francesi privilegiarono

investimenti in Europa, Medio Oriente, Impero ottomano ed Egitto, che insieme costituivano il 60%

del totale investito.

3.1 Il centro: Gran Bretagna, Germania e Stati Uniti

La Gran Bretagna

Fino al 1914 la Gran Bretagna rimase l’economia egemone nel sistema economico e finanziario

mondiale. Anche se altre economie nazionali, come la statunitense e la tedesca, cominciavano in quel

periodo a crescere a tal punto da mettere in discussione la supremazia industriale inglese, Londra rimase

in posizione dominante nei settori del commercio estero, che rappresentava ancora il 14% del totale nel

1913, con la marina commerciale più grande al mondo, e nei settori dei servizi e della finanza, che

vedevano ancora la Gran Bretagna al centro dei sistemi dei pagamenti internazionali grazie al ruolo

delle sterlina, cardine del sistema monetario mondiale in uso all’epoca.

Nell’ultimo quarto dell’Ottocento e fino al 1914, la supremazia finanziaria della City di Londra

faceva perno sul suo sistema bancario che, insieme ad altre tipologie di intermediari finanziari come le

compagnie di assicurazione e le società finanziarie, creavano un sistema specializzato e fortemente

orientato alle attività internazionali. Le parti di cui il sistema finanziario inglese si componeva tra il 1870

e il 1914, erano tra loro complementari, creando così una forte omogeneità che garantiva il buon

funzionamento dell’intera struttura del credito. Ognuna delle principali istituzioni finanziarie della City

rappresentava un ingranaggio essenziale. Uno di questi ingranaggi era rappresentato dalle mercahnt bank,

che finanziavano la maggior parte degli scambi internazionali.

Il volume delle accettazioni sul mercato londinese crebbe, tra il 1875 e il 1913, di circa il 120%,

passando da circa 50-60 milioni di sterline a 140. Le merchant bank mantennero anche il predominio

dell’altra maggiore attività finanziaria londinese, cioè l’emissione dei prestiti esteri. Tra il 1870 e il 1914,

infatti, esse furono incaricate del 37% delle emissioni collocate sul mercato, superando la quota di

qualsiasi altra tipologia di banca.

Nonostante il mercato bancario londinese divenisse, per via della sua forza di polo di attrazione

mondiale, più competitivo con il passare del tempo, le grandi banche mercantili inglesi riuscirono a

mantenere il predominio almeno fino alla Prima guerra mondiale. È questo il caso, ad esempio, delle

note «Big Five»: Rothschild, Baring, Morgan, Schroder e Kleinwort. La maggiore di esse era certamente

la N.M. Rothschild & Sons, che nel 1873 aveva un capitale triplo della sua più vicina rivale, la Baring

Brothers. Alla fine dell’Ottocento, tuttavia, la Rothschild subì un declino, che in realtà fu solo relativo,

in quanto essa crebbe ma non con la rapidità delle sue concorrenti.

Tra gli anni ’80 e ’90, i Rothschild di Londra, in cooperazione con il ramo parigino della famiglia,

cominciarono a costruire il proprio impero minerario, investendo in oro, diamanti, metalli non ferrosi e

petrolio, e mantennero comunque saldamente il controllo sulle emissioni del debito pubblico estero.

Nel periodo che va dal 1865 al 1914, infatti, si calcola che i Rothschild si fecero carico di emettere quasi

il 75% dei prestiti di Stati lanciati sul mercato inglese.

La grande rivale dei Rothschild, la Baring Brothers, ebbe vicende altalenanti in questo periodo.

Dopo una grande crescita negli anni ’70 e ’80, subentrò una forte crisi, dovuta in particolar ad alcuni

19

investimenti non andati a buon fine in Argentina, che ne causarono la caduta nel 1890. Troppo grande

per poter fallire, in quanto le conseguenze sarebbero state disastrose per tutto il mercato finanziario

inglese e mondiale, la Baring Brothers venne salvata dalla comunità finanziaria, guidata dalla Banca

d’Inghilterra, e riorganizzata sotto forma di società a responsabilità limitata.

Proprio la costituzione di banche in società per azioni a responsabilità limitata fu una delle novità del

periodo preso in considerazione. Il mondo bancario inglese subì infatti un violento scossone nel 1878,

quando il fallimento della City of Glasgow Bank ebbe numerose ripercussioni sull’intero sistema. La

City of Glasgow Bank era una banca costituita in società per azioni senza responsabilità limitata. I suoi

azionisti, quindi, vennero chiamati a farsi carico dei debiti della banca dopo la sua bancarotta per ben

due volte. Questi eventi, che portarono a conclusione un dibattito avviato sin dagli anni ’30,

dimostrando tutti gli svantaggi derivati dalla non introduzione della responsabilità limitata nella

formazione delle banche in società per azioni.

Con i Companies Acts del 1879 venne inserita la possibilità di mutare i regolamenti societari per

inserire la responsabilità limitata nelle già esistenti banche costituite in società per azioni. Lo shock

provocato dal fallimento della banca scozzese, e i danni che i debiti e la bancarotta di quest’ultima

causarono agli azionisti, fecero si che durante gli anni ’80 ben 27 istituti bancari inserirono nei loro

statuti la responsabilità limitata. I vantaggi di quest’ultima erano, infatti, ormai divenuti così evidenti che

negli anni ’90 del secolo era davvero raro trovare una banca che non ne facesse uso.

La crisi della Baring nel 1890 diede il colpo finale alle maggiori banche di deposito private, che, già

in crisi nel periodo precedente per l’avanzare delle grandi banche anonime, cominciarono a scomparire

una dopo l’altra nel periodo fino al 1914. In questo periodo le banche costituite in società per azioni

con responsabilità limitata cominciarono a crescere, costruendo le proprie reti di filiali nelle province.

Le prime a muoversi in questa direzione furono la National Provincial Bank e la London and County

Bank che, insieme alla Westminster Bank, presente solo a Londra, divennero le tre più grandi banche

del paese sino alla fine degli anni ’80.

Tra il 1870 e il 1914 vi fu anche un mutamento nelle dimensioni delle maggiori banche, che crebbero

in maniera esponenziale. Se, ad esempio, nel 1891 i depositi della National Provincial Bank

ammontavano a 41 milioni di sterline, quelli della Midland Bank, nel 1913, toccavano la cifra di 216

milioni. Parallelamente, si assistette alla crescita del numero delle filiali che queste grandi banche

aprivano nelle province inglesi. Tuttavia, per quanto riguardava la tipologia di attività bancaria svolta,

queste nuove banche non erano molto diverse da quelle che le avevano precedute nel corso

dell’Ottocento. L’attività principale, infatti, rimaneva il credito a breve termine, che andava quindi a

sostenere gran parte delle attività finanziarie del mercato della City di Londra.

L’altro grande settore all’interno del quale il mondo finanziario londinese dominava erano le

assicurazioni. Soprattutto dagli anni ’70 in poi, l’attività assicurativa aumentò notevolmente:

l’ammontare dei premi per rischio d’incendio, ad esempio, crebbe da 4 a 29 milioni di sterline nel

periodo compreso tra il 1870 e il 1914, mentre i premi per le assicurazioni sulla vita aumentò da 10 a 29