Conoscere il mondo degli investimenti

Obbligazioni corporate

Spesso, quando intendono espandere la propria attività o finanziare nuove operazioni, le società ricorrono

al mercato obbligazionario per farsi finanziare dagli investitori. Un’azienda stabilisce quanto denaro

prendere in prestito e poi emette un bond di pari valore. Gli investitori che acquistano un’obbligazione

stanno effettivamente prestando denaro alla società nei termini stabiliti nella documentazione di offerta,

i cosiddetti covenant.

CARATTERISTICHE DELLE OBBLIGAZIONI CORPORATE

Nel corso degli anni il mercato corporate ha attirato

numerosi investitori alla ricerca di rendimenti più elevati di

quelli offerti dai titoli di Stato. Complessivamente, quello

delle obbligazioni societarie è il secondo maggior segmento

del mercato obbligazionario dopo quello dei titoli di Stato.

Al contrario di quanto avviene per le azioni, il possesso di

un’obbligazione corporate non comporta una partecipazione

nella società emittente. La società invece paga all’investitore

un certo interesse (tassabile) per un periodo di tempo

e restituisce il capitale alla data di scadenza stabilita al

momento dell’emissione del bond.

Alcune obbligazioni possono essere rimborsate

anticipatamente, con la conseguente variazione della

data di scadenza, ma la maggior parte rientra nella

seguente classificazione generale basata sulla lunghezza

dell’investimento:

•Titoli a breve (scadenza fino a cinque anni)

•Titoli a medio termine (scadenza tra cinque e dodici anni)

•Titoli a lungo termine (scadenza superiore a dodici anni)

LE OBBLIGAZIONI CORPORATE PRESENTANO ANCHE ALTRE

CARATTERISTICHE FONDAMENTALI, TRA CUI:

•Diversificazione: opportunità di investire nei settori

più diversi. L’ampiezza del mercato favorisce un’ampia

divergenza a livello di rischio e rendimento. Le

obbligazioni societarie rappresentano una buona soluzione

per diversificare un portafoglio azionario o composto da

titoli di Stato o altri strumenti a reddito fisso.

•Reddito costante: opportunità di beneficiare di un reddito

costante. Nella maggior parte dei casi gli interessi sono

pagati con cadenza semestrale. Fanno eccezione i bond

zero-coupon, che non corrispondono alcun interesse

ma sono venduti con un netto sconto e poi rimborsati

all’intero valore nominale alla scadenza. Un’altra eccezione

è rappresentata dai bond a tasso variabile, i cui tassi

di interesse variano in base all’andamento dei mercati

monetari, del LIBOR (London Interbank Offered Rate)

o dei Treasury USA. Tali titoli sono caratterizzati da

rendimenti inferiori rispetto ai bond a tasso fisso con

scadenze analoghe, ma anche da oscillazioni meno marcate

del capitale inizialmente investito.

•Rendimenti interessanti: di norma le obbligazioni

corporate offrono rendimenti superiori a quelli dei titoli di

Stato a parità di scadenza.

•Liquidità: spesso i titoli corporate sono più liquidi di altri

strumenti e possono essere ceduti in ogni momento prima

della scadenza su un mercato secondario vasto e attivo.

•Rating: agenzie di rating come Moody’s Investors Service

e Standard & Poor’s conducono analisi indipendenti

e attribuiscono a ogni emittente corporate un rating

in base al grado di solvibilità. Le società con rating

inferiore corrispondono solitamente interessi più elevati

sull’investimento (per saperne di più vedi sotto).

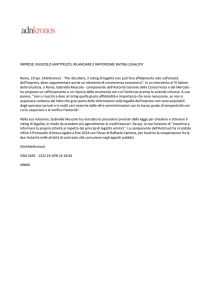

LO SPARTIACQUE: OBBLIGAZIONI INVESTMENT GRADE VS.

OBBLIGAZIONI DI CATEGORIA SPECULATIVA

Le obbligazioni societarie presentano un’ampia gamma di

rating in base alla salute finanziaria dell’emittente. Sono

classificate in due categorie principali: investment grade e

speculative (o high yield). I bond di categoria speculativa

sono emessi da società con una qualità creditizia inferiore a

quella di aziende con rating più elevato (investment grade).

La categoria investment grade comprende quattro livelli

2

Obbligazioni corporate

di rating, mentre quella speculativa sei. In passato le banche

potevano investire solo in bond con un rating compreso

in uno dei quattro livelli più elevati (da qui il termine

“investment grade”), dato che le società il cui rating rientrava

in una delle sei categorie inferiori erano considerate troppo

rischiose e speculative per gli istituti finanziari.

In passato i titoli di categoria speculativa erano emessi

da società di recente costituzione, attive in un settore

particolarmente competitivo o volatile o con problemi a

livello di fondamentali. Oggi esistono numerose aziende

organizzate in modo tale da poter operare anche con livelli

di indebitamento tradizionalmente associati alle società con

rating speculativo. Nonostante i rating di categoria speculativa

indichino una maggiore probabilità di default, questi titoli

solitamente ricompensano gli investitori per il maggiore

rischio assunto tramite tassi di interesse o rendimenti più

elevati. I rating possono essere rivisti al ribasso in caso di

peggioramento della qualità creditizia dell’emittente o al

rialzo in caso di miglioramento dei fondamentali.

Angeli caduti, astri nascenti e split rating

L’espressione “angelo caduto” (fallen angel) indica una

società investment grade che ha attraversato un periodo

particolarmente difficile e, di conseguenza, ha subito

un declassamento del debito alla categoria speculativa.

L’espressione “astro nascente” (rising star) si riferisce a

un’azienda il cui merito di credito è stato rivisto al rialzo

da un’agenzia di rating alla luce di un miglioramento della

qualità creditizia. I rating attribuiti dalle agenzie sono

soggettivi e pertanto, a volte, non coincidono; in questi

casi si parla di “split rating”. Angeli caduti, astri nascenti

e split rating possono rappresentare un’opportunità per

incrementare i rendimenti tramite l’assunzione di maggiori

rischi dovuti alla volatilità dei rating degli emittenti.

DETERMINAZIONE DEL PREZZO DELLE OBBLIGAZIONI

CORPORATE

Il prezzo di un corporate bond è influenzato da numerosi

fattori, tra cui la scadenza, il merito di credito dell’emittente

e il livello generale dei tassi di interesse. Il rendimento di

un’obbligazione societaria oscilla a seconda delle variazioni del

prezzo del titolo dovute a cambiamenti dei tassi di interesse

e alla percezione della qualità creditizia dell’emittente da

parte del mercato. Di norma, a parità di scadenza, i titoli

corporate presentano un rischio di credito maggiore e

rendimenti più elevati rispetto alle obbligazioni governative.

Questa divergenza determina un differenziale di rendimento

tra obbligazioni societarie e governative, per cui chi investe

in titoli corporate riceve un extra rendimento che va a

compensare i maggiori rischi assunti. Lo spread influisce sul

prezzo del bond e può essere rappresentato graficamente e

misurato come la differenza di rendimento tra un’obbligazione

societaria e una governativa alla scadenza lungo la curva dei

rendimenti.

CONCLUSIONI: LE OBBLIGAZIONI CORPORATE OFFRONO

POTENZIALI VANTAGGI

Tali strumenti consentono di ampliare il profilo di rischio e

diversificare un portafoglio di azioni e/o titoli di Stato in base

a contesto economico, rating dell’emittente e propensione al

rischio dell’investitore. Permettono inoltre di beneficiare di

una rendita costante e di rendimenti interessanti.

MOODY’S

STANDARD

& POORS

Qualità molto elevata

Aaa

AAA

Qualità elevata (molto solide)

Aa

AA

Grado medio-alto (solide)

A

A

Baa

BBB

Piuttosto speculativo (caratteristiche

speculative)

Ba

BB

Speculativo (non presenta le

caratteristiche di un investimento

favorevole)

B

B

Molto speculativo (bond di scarsa

qualità)

Caa

CC

Il più speculativo (prospettive

sfavorevoli)

Ca

CC

Default imminente (pessime prospettive)

C

C

Insolvente

C

D

INVESTMENT GRADE

Grado medio

GRADO SPECULATIVO

Obbligazioni corporate

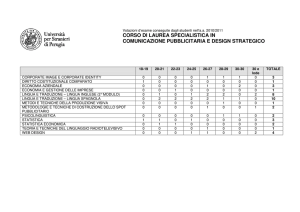

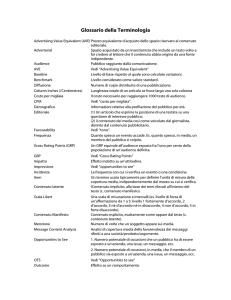

SPREAD CREDITIZI

GLOSSARIO

RENDIMENTO %

Obbligazioni societarie USA AA

Spread creditizio

Treasury

SCADENZA

Esempio ipotetico a solo scopo illustrativo

Cedola: interessi pagati a un obbligazionista fino alla

scadenza del titolo.

Obbligazione societaria: titolo di debito emesso da

una società privata e non da un governo o da un’agenzia

governativa.

Rischio di credito: il rischio di perdite sul capitale o di

perdite su pagamenti di cedole a causa del mancato rimborso

di un prestito o del mancato rispetto di un obbligo contrattuale

da parte dell’emittente.

Spread creditizio: il differenziale di rendimento fra

un’obbligazione societaria e un titolo sovrano con scadenza

equivalente. Ad esempio, se il Treasury a 10 anni scambia con

un tasso del 3% e un titolo corporate a 10 anni scambia con

un tasso del 4%, lo spread creditizio è pari all’1% o a 100 pb.

Fallen angel (angelo caduto): una società investment

grade declassata alla categoria speculativa.

Rischio di tasso di interesse: quando i tassi salgono

il valore di mercato dei titoli a reddito fisso (come le

obbligazioni) scende. Viceversa, quando i tassi di interesse

scendono, il valore di mercato dei titoli a reddito fisso sale.

Scadenza: numero di anni che mancano alla restituzione del

capitale all’investitore.

Rising star (astro nascente): una società il cui merito di

credito è stato rivisto al rialzo da un’agenzia di rating alla luce

di un miglioramento della qualità creditizia.

Rendimento: il reddito o interesse ricevuto su

un’obbligazione.

3

La performance passata non è una garanzia né un indicatore attendibile dei risultati futuri. Investire sul mercato

obbligazionario comporta determinati rischi, fra cui il rischio di mercato, di tasso di interesse, di emittente, di credito e

d’inflazione. Il debito high yield, con rating inferiore, presenta un rischio maggiore rispetto a titoli con rating più elevato; i

portafogli che investono in tali strumenti potrebbero essere soggetti a rischi di credito e liquidità più marcati.

Il presente documento contiene le opinioni dei gestori che possono variare senza preavviso. Il presente documento è stato

distribuito a soli fini informativi e non va inteso come una consulenza di investimento o una raccomandazione di particolari

titoli, strategie o prodotti. Le informazioni ivi contenute provengono da fonti considerate affidabili, ma la loro correttezza

non è garantita. Il presente documento non può essere riprodotto in alcuna forma, neppure parzialmente, né vi si può fare

riferimento in altre pubblicazioni senza espresso consenso scritto. ©2016 PIMCO.

Sede centrale di Newport Beach

650 Newport Center Drive

Newport Beach, CA 92660

+1 949.720.6000

Amsterdam

Hong Kong

Londra

Milano

Monaco di Baviera

New York

Rio de Janeiro

Singapore

Sydney

Tokyo

Toronto

Zurigo

CMR2016-0727-201434

pimco.it

47811