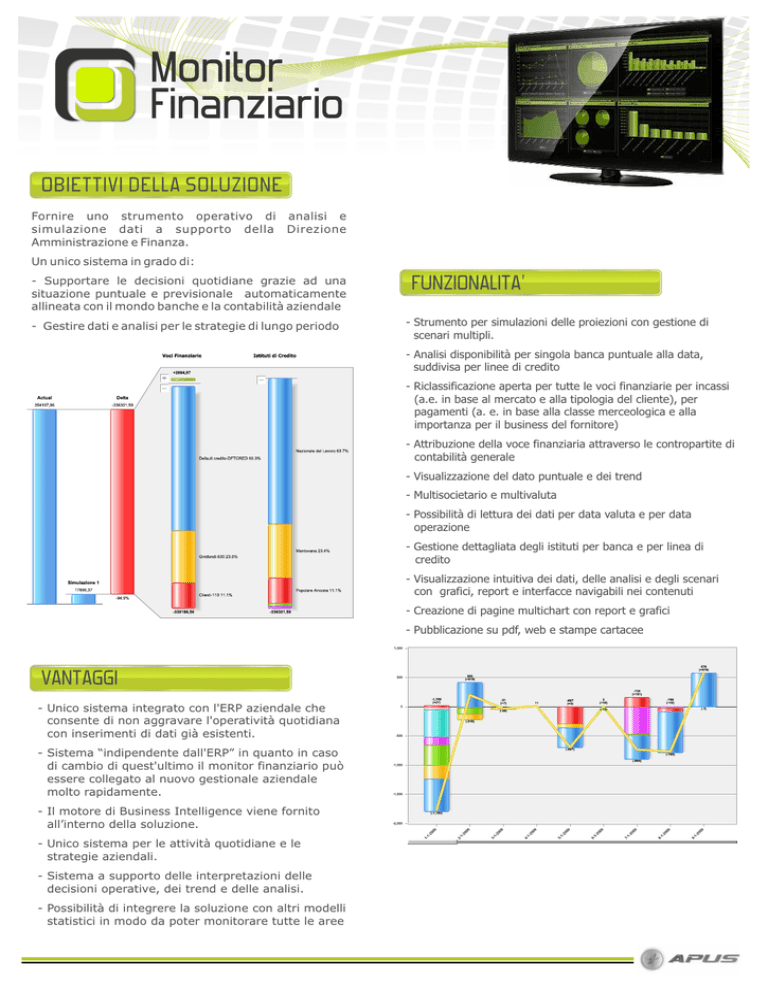

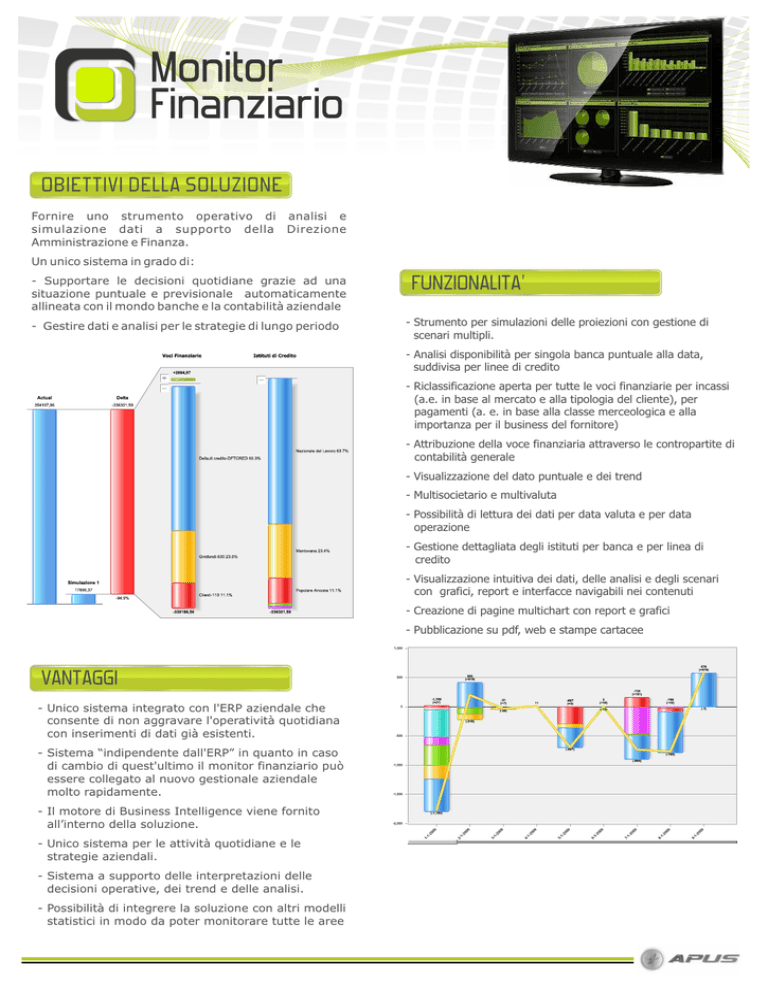

OBIETTIVI DELLA SOLUZIONE

Fornire uno strumento operativo di analisi e

simulazione dati a supporto della Direzione

Amministrazione e Finanza.

Un unico sistema in grado di:

- Supportare le decisioni quotidiane grazie ad una

situazione puntuale e previsionale automaticamente

allineata con il mondo banche e la contabilità aziendale

- Gestire dati e analisi per le strategie di lungo periodo

FUNZIONALITA’

- Strumento per simulazioni delle proiezioni con gestione di

scenari multipli.

- Analisi disponibilità per singola banca puntuale alla data,

suddivisa per linee di credito

- Riclassificazione aperta per tutte le voci finanziarie per incassi

(a.e. in base al mercato e alla tipologia del cliente), per

pagamenti (a. e. in base alla classe merceologica e alla

importanza per il business del fornitore)

- Attribuzione della voce finanziaria attraverso le contropartite di

contabilità generale

- Visualizzazione del dato puntuale e dei trend

- Multisocietario e multivaluta

- Possibilità di lettura dei dati per data valuta e per data

operazione

- Gestione dettagliata degli istituti per banca e per linea di

credito

- Visualizzazione intuitiva dei dati, delle analisi e degli scenari

con grafici, report e interfacce navigabili nei contenuti

- Creazione di pagine multichart con report e grafici

- Pubblicazione su pdf, web e stampe cartacee

VANTAGGI

- Unico sistema integrato con l'ERP aziendale che

consente di non aggravare l'operatività quotidiana

con inserimenti di dati già esistenti.

- Sistema “indipendente dall'ERP” in quanto in caso

di cambio di quest'ultimo il monitor finanziario può

essere collegato al nuovo gestionale aziendale

molto rapidamente.

- Il motore di Business Intelligence viene fornito

all’interno della soluzione.

- Unico sistema per le attività quotidiane e le

strategie aziendali.

- Sistema a supporto delle interpretazioni delle

decisioni operative, dei trend e delle analisi.

- Possibilità di integrere la soluzione con altri modelli

statistici in modo da poter monitorare tutte le aree

MODULI DELLA SOLUZIONE

MONITOR

FINANAZIARIO

ANALISI

CREDITO/DEBITO

RATING

CLIENTI

MONITOR

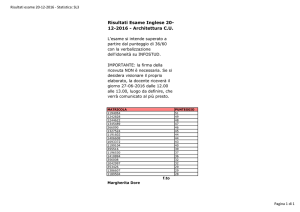

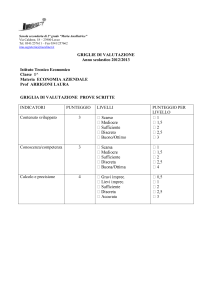

Il modulo del monitor è un potente strumento a disposizione dei responsabili finanziari per governare i flussi di entrata e di

uscita.

Questo, attraverso report, grafici e navigazione dei dati, fornisce una visione d'insieme dei flussi e dei saldi, che in maniera

intuitiva e con pochi semplici click, possono essere approfonditi nei dettagli delle tipologie e voci di entrata/uscita, nei

dettagli dei soggetti e dei rapporti coinvolti.

Il monitor consente di navigare senza soluzione di continuità dai dati storici ai dati previsionali e permette di realizzare e

confrontare diversi scenari di previsione, finalizzati all'utilizzo ottimale degli affidamenti ed al bilanciamento dei movimenti

di cassa.

Le principali analisi sono:

Analisi Tipologia di Movimento

Periodo di analisi scelto: 1-January-2009 / 1-April-2009

- Analisi dei dati e degli scostamenti, per periodi

definiti dall'utente

- Analisi della disponibilità puntuale giornaliera, con

dettaglio di istituto, linea e voce finanziaria

8.3%

41.4%

Popolare Ravenna

2.5%

2.2%

Popolare Ancona

Cassa di Risparmio di Rimini

13.7%

- Analisi dei trend delle disponibilità

Unicredit

1.1%

Nazionale del Lavoro

- Analisi storiche dei trend dei saldi, confrontabili con

dati di budget finanziario o con simulazioni

30.8%

Monte dei Paschi

Altri

- Analisi delle voci finanziarie che permette di valutare

la gestione finanziaria aziendale

- Analisi delle operazioni bancarie che riporta il

dettaglio delle tipologie di movimenti per istituto e

per periodo selezionato

January 2009

Incassi

Pagamenti

Insoluti

Apertura C/Fin

- Analisi di what-if: simulazioni che permettono

all'utente di monitorare la situazione finanziaria

applicando agendo sui flussi di cassa generati da

clienti fornitori o su quelli generati dai costi di

struttura

Accredito C/Fin

Decurtazione Fin

Addebiti Generici

Totale

Totale

February 2009

March 2009

April 2009

1.360.608

12.904.103

68.586.532

-186.453

708.039

3.477.242

62.275.321

30.599.463

30.394

7.043.866

2.432.612

416.478

-31.329

210.672

7.951.105

20.984.125

-121.043

1.361.940

9.070.212

30.193.079

4.764.598

-276.174

-629.439

-176.045

8.546

187.349

4.440.810

6.719.812

6.719.812

24.908.999

24.908.999

154.127.152

154.127.152

81.830.648

81.830.648

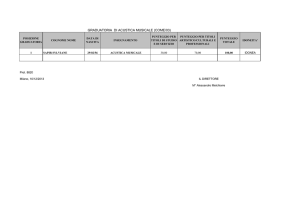

ANALISI CREDITO/DEBITO

Il modulo dell'analisi del credito/debito è finalizzato ad un controllo esteso ed approfondito delle dinamiche di incasso da

clienti e di pagamento dei fornitori, affiancando dati di provenienza contabile, gestionale e statistica.

Questo permette, attraverso report, grafici e navigazione dei dati di gestire, a dettaglio di cliente/fornitore e relative

riclassificazioni, numerose informazioni, tra cui:

- Tempi di ritardo

Classifica Area

- Tempi di ritardo interni

- Tempi di incasso degli insoluti

- Esposizione

- Fido Commerciale

- Fatturato

- Ordinato

- Scaduto

- A scadere

Totale BU - Ottobre - 2009

Tempi Ritardo

744.404

782.680

Tempi Ritardo Interni

55

497.939

521.556

C-Puglia-C-26

Tempi Ritardo Insoluti

65

400.224

428.656

C-Lombardia-C-01

44

56

5

265.083

281.063

Fatturato

63

245.377

256.506

C-Abruzzo-C-22

65

Ordinato

88.576

93.685

C-Friuli-C-06

10

-200.000

0

200.000

400.000

600.000

Fido Commerciale

C-Umbria-C-10

C-Vari Italia-C-99

805015,88

281.647

292.434

C-Umbria-C-10

C-Toscana-C-08

Totale Scaduto

57

C-Emilia Romagna-C-03

C-Sicilia-C-28

1367351,01

332.469

351.845

C-Lazio-C-21

C-Sardegna-C-29

82,10

Totale scadere

337.001

351.826

C-Veneto-C-05

- Nr. Insoluti

55,86

73

C-Campania-C-24

- Nr. Fatture

- …

Media Tempi

1.229.388

1.293.098

C-Sicilia-C-28

800.000

1.000.000

Esposizione

1.200.000

1.400.000

1.600.000

Fatturato

54 7

54.719

120.357

649.373

11.027

Ordinato

Insoluti

245.377

70.298

429.200

744.400

1.271.313

180.000

114.085

281.647

42.199

86.249

112.445

33.321

88.576

282.984

4.103

80.000

332.254

16.350

1.354

RATING CLIENTI

L'obiettivo del modulo rating clienti è l'assegnazione di un rating ad ogni cliente.

Il rating ha l'obiettivo di misurare il rischio correlato ad ogni cliente, utilizzando una serie di informazioni oggettive presenti

nell'analisi del credito e componendole in una media opportunamente pesata per generare un indicatore sintetico di

rischio.

All'interno del modulo sono presenti una serie di indicatori predefiniti su cui basare l'analisi:

alcuni, detti “dinamici”, sono legati alle movimentazioni (fatture, incassi, …) e altri, detti “anagrafici”, sono legati agli

aggregati account. I primi saranno sottoposti ad una apposita pesatura variabile nel tempo, mentre i secondi

rappresentano delle rettifiche aggiuntive.

Ogni indicatore avrà un driver di assegnazione di un punteggio numerico basato su un range di valori a cui corrisponderà un

punteggio positivo (o al limite negativo). Il punteggio e i range da considerare sono a discrezione degli utilizzatori.

Il modello non impone una base di calcolo ma si consiglia di lavorare con una “base 100”.

Questo significa assegnare punteggi fra 1 e 100 dove ovviamente 100 sarebbe il punteggio massimo.

Tutti i punteggi riguardanti gli “indicatori dinamici numerici” vengono poi pesati in base ad un “driver dei pesi” che possono

essere modificati per periodo.

La “tabella pesi”, tipicamente in forma percentuale, assegna il peso specifico di ogni singolo indicatore numerico.

I punteggi opportunamente pesati, con l'aggiunta delle “rettifiche” legate agli attributi degli account saranno sommati

insieme e alla fine confrontati con cubo “soglie” che assegna il “codice rating”.

Alla fine ogni account avrà un punteggio complessivo finale e il conseguente codice rating.

TIPOLOGIA DI SORGENTI DATI

- Dall'ERP

Contabilità / tesoreria

– Movimenti Banca

– Scadenziari (attivi-passivi)

– Movimentazione provvisoria (Portafogli effetti,

Mutui, Leasing, …)

– Tempi medi incasso e pagamenti

– Dati contabili e statistici del debito-credito

Gestionale

– Portafoglio ordini (clienti-fornitori)

- Dall’Esterno

Budget finanziario

SERVIZI INTEGRATIVI

Attività consulenziale di personale con esperienza nel settore

amministrazione, finanza e controllo per:

- Definizione di indici e report specifici per l'azienda

- Supporto per la parametrazione e modellazione del sistema

di raccolta dati

- Supporto e consulenza per l'organizzazione dei flussi di

lavoro e delle procedure interne

- Check up dei sistemi gestionali in uso e loro ottimizzazione

Apus S.r.l.

Via dell’Arcoveggio, 74

40129 Bologna

www.apus.it

[email protected]