In tempi di crisi la "finanza di progetto" può contribuire a rilanciare l'economia

Volano «project financing»

Sotto la lente il nuovo rapporto debito/equity e la "stretta" nella Pa

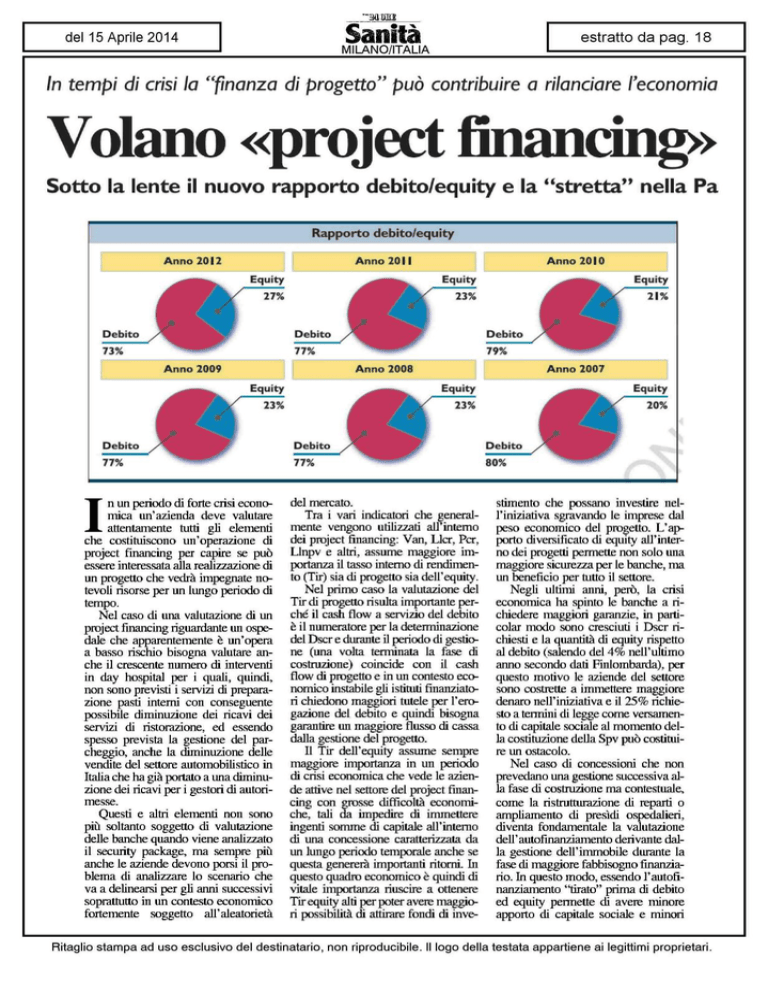

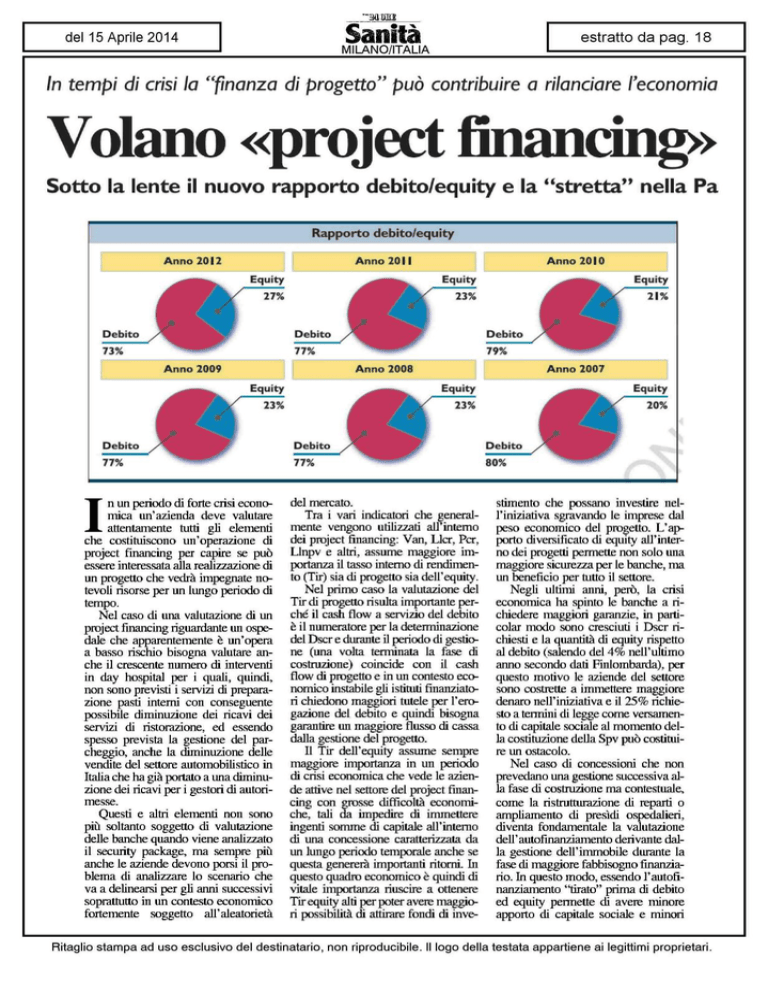

Rapporto debito/equity

A n n o 2012

A n n o 2011

A n n o 2010

Equity

21%

Debito

73%

Equity

20%

Debito

77%

I

n un periodo di forte crisi economica un'azienda deve valutare

attentamente tutti gli elementi

che costituiscono un'operazione di

project financing per capire se può

essere interessata alla realizzazione di

un progetto che vedrà impegnate notevoli risorse per un lungo periodo di

tempo.

Nel caso di una valutazione di un

projectfinancingriguardanteun ospedale che apparentemente è un'opera

a basso rischio bisogna valutare anche il crescente numero di interventi

in day hospital per i quali, quindi,

non sono previsti i servizi di preparazione pasti intemi con conseguente

possibile diminuzione dei ricavi dei

servizi di ristorazione, ed essendo

spesso prevista la gestione del parcheggio, anche la diminuzione delle

vendite del settore automobilistico in

Italia che ha già portato a una diminuzione dei ricavi per i gestori di autorimesse.

Questi e altri elementi non sono

più soltanto soggetto di valutazione

delle banche quando viene analizzato

il security package, ma sempre più

anche le aziende devono porsi il problema di analizzare lo scenario che

va a delinearsi per gli anni successivi

soprattutto in un contesto economico

fortemente soggetto all'aleatorietà

del mercato.

Tra i vari indicatori che generalmente vengono utilizzati all'interno

dei project financing: Van, Llcr, Per,

Llnpv e altri, assume maggiore importanza il tasso intemo di rendimento (Tir) sia di progetto sia dell'equity.

Nel primo caso la valutazione del

Tir di progetto risulta importante perché il cash flow a servizio del debito

è il numeratore per la determinazione

del Dscr e durante il periodo di gestione (una volta terminata la fase di

costruzione) coincide con il cash

flow di progetto e in un contesto economico instabile gli istituti finanziatori chiedono maggiori tutele per l'erogazione del debito e quindi bisogna

garantire un maggiore flusso di cassa

dalla gestione del progetto.

Il Tir dell'equity assume sempre

maggiore importanza in un periodo

di crisi economica che vede le aziende attive nel settore del project financing con grosse difficoltà economiche, tali da impedire di immettere

ingenti somme di capitale all'interno

di una concessione caratterizzata da

un lungo periodo temporale anche se

questa genererà importanti ritorni. In

questo quadro economico è quindi di

vitale importanza riuscire a ottenere

Tir equity alti per poter avere maggiori possibilità di attirare fondi di inve-

stimento che possano investire nell'iniziativa sgravando le imprese dal

peso economico del progetto. L'apporto diversificato di equity all'interno dei progetti permette non solo una

maggiore sicurezza per le banche, ma

un beneficio per tutto il settore.

Negli ultimi anni, però, la crisi

economica ha spinto le banche a richiedere maggiori garanzie, in particolar modo sono cresciuti i Dscr richiesti e la quantità di equity rispetto

al debito (salendo del 4% nell'ultimo

anno secondo dati Finlombarda), per

questo motivo le aziende del settore

sono costrette a immettere maggiore

denaro nell'iniziativa e il 25% richiesto a termini di legge come versamento di capitale sociale al momento della costituzione della Spv può costituire un ostacolo.

Nel caso di concessioni che non

prevedano una gestione successiva alla fase di costruzione ma contestuale,

come la ristrutturazione di reparti o

ampliamento di presìdi ospedalieri,

diventa fondamentale la valutazione

dell'autofinanziamento derivante dalla gestione dell'immobile durante la

fase di maggiore fabbisogno finanziario. In questo modo, essendo l'autofinanziamento "tirato" prima di debito

ed equity permette di avere minore

apporto di capitale sociale e minori

interessi nel tempo sul senior debt, in

particolare se l'opera che viene realizzata genera introiti anche derivanti da

prestazione di servizi a terzi e non

solo da canoni o corrispettivi della

pubblica amministrazione, questa potrà avere maggiori possibilità di essere autofinanziata perché ì tempi di

pagamento sono inferiori e diminuirebbe di conseguenza il fabbisogno

di capitale circolante netto.

La valutazione di un'azienda precedente a una operazione di project

financing si è quindi spostata verso

l'impegno di capitalerispettoal passato, attraverso la ricerca di uno sbilanciamento della leva a favore del finanziamento soci rispetto al capitale sociale, laricercadi un maggiore autofinanziamento e la sonda del mercato

per cercare fondi di investimento.

Nella valutazione che un'azienda

deve svolgere per capire se intraprendere un'operazione di project financing devono essere valutati anche fattori non inerenti alla sfera economica

dell'iniziativa. I metodi di valutazione descritti dalla letteratura non esauriscono assolutamente tutti ì problemi

connessi con la complessità delle decisioni di valutazione economica degli investimenti in project financing.

Rappresentano, tuttavia, quella parte

che può essere descritta come una

procedura ben definita, il resto, in

genere, può essere appreso soltanto

attraverso l'esperienza e sviluppando

una sensibilità organizzativa, non

esclusivamente economico-finanzia-

ria, alla valutazione dei progetti.

In un contesto economico in difficoltà e con crescenti tagli alla Sanità

pubblica, l'incontro tra pubblica amministrazione e imprese diventa sempre più importante in un periodo di

crisi in cui ogni singola risorsa deve

essere ottimizzata al meglio per poter

ottenere il massimo risultato.

In questo senso sembra muoversi

anche il "Decreto del Fare" approvato dal Governo Letta, in cui l'articolo

143 che riguarda le caratteristiche delle concessioni di lavori pubblici ha

nell'articolo 3-bis un passaggio fondamentale in cui viene allargata la possibilità di incontro tra soggetto pubblico e soggetto privato, prevedendo la

possibilità di «provvedere, a seguito

della consultazione, ad adeguare gli

atti di gara aggiornando il termine di

presentazione delle offerte, che non

può essere inferiore a trenta giorni

decorrenti dalla relativa comunicazione agli interessati».

Conclusioni. Possiamo facilmente notare come la crisi economica

abbia cambiato il rapporto tra aziende di settori diversi e quello con le

banche rendendo sempre più difficile

l'accesso al credito. Lo stretto rapporto tra crisi economica e project financing si evidenzia non solo dalle considerazioni sopra riportate sufi" aumento del Dscr richiesto, l'aumento della

percentuale di equity rispetto al debito e la maggiore percentuale di finanziamento soci rispetto al capitale sociale, ma anche alla crescente atten-

zione ai parametri di strutturazione

del debito.

D ricorso alla tecnica di project

financing per finanziare opere che richiedono ingenti somme di capitali

permette di realizzare strutture ospedaliere nuove ed efficienti; realizzare

queste complesse opere senza l'apporto di capitale, risorse e know-how

di aziende del settore sarebbe difficile

specialmente in un periodo di crisi

economica. Questa tecnica permette

a specialisti di settore di gestire per

un lungo periodo concessorio una serie di servizi ospedalieri al meglio,

affinché si possa avere una maggiore

remunerazione da questa gestione ma

anche una migliore qualità nei servizi, senza che questa ricada su una

maggiorazione del ticket. Gli investimenti che possano rendere migliori le

infrastrutture adibite all'erogazione

di servizi pubblici o privati sono fondamentali per poter guardare con rinnovata fiducia al prossimo futuro e

sono giustificabili soltanto in caso di

corretta gestione dei servizi erogati

durante il periodo di concessione.

Per questi e altri motivi l'utilizzo

del project financing all'interno dì

un contesto economico instabile può

essere un'opportunità per contribuire in maniera determinante allo sviluppo e al rilancio economico del

nostro Paese.

Francesco Brognara

ingegnere

t> RIPRODUZIONE RÉÉRVATA