Società per azioni

Bilancio Sociale 2005

Indice

4

5

6

Presentazione del Presidente

Nota metodologica

Prospetto degli indicatori

Gli azionisti

80 La composizione dell'azionariato

83 La remunerazione del capitale investito

84 Il rating

85 Relazioni con gli investitori

L'Identità aziendale

Il Gruppo Banca CR Firenze

17 Il percorso di sviluppo

17 Le società del Gruppo

19 La storia delle Banche del Gruppo

21 La strategia

21 Il Codice Etico

22 Le aree di integrazione

23 Le risorse umane

24 La clientela

26 Presenza territoriale e canali distributivi

28 L'attività di sostegno a iniziative culturali,

sociali, sportive

Banca CR Firenze

29 La storia

30 La visione strategica

31 Il modello distributivo

32 L’assetto proprietario

33 Il sistema di governo e controllo

38 La struttura organizzativa

41 La comunicazione istituzionale

Dati gestionali e valore aggiunto

45

49

Dati significativi di gestione

La formazione e la distribuzione del valore

aggiunto

Le risorse umane

86 I sistemi di gestione

89 La composizione del personale

94 Tempo di lavoro e assenze

95 La comunicazione interna

97 L’attività di comunicazione interna e

formazione sul Codice Etico e il

Modello Organizzativo D. Lgs. 231

97 La formazione

101 La remunerazione

104 Le condizioni di lavoro e di sicurezza

106 Le relazioni sindacali

106 Il contenzioso

108 Il circolo aziendale

La collettività

109 Il quadro di insieme degli interventi

112 Gli interventi principali

115 L'attività dell'Ente Cassa di Risparmio

di Firenze

Le Istituzioni Pubbliche

117 Servizi per le Istituzioni Pubbliche

118 Collaborazione con le Autorità in materia di

antiriciclaggio

I fornitori

119 Analisi dei fornitori

121 Criteri di selezione e condizioni negoziali

La relazione sociale

L'ambiente

122 Aspetti diretti

124 Aspetti indiretti

I clienti

55 Dati generali

60 I servizi e i prodotti per le aziende

66 I servizi e i prodotti per i privati

74 Specifiche iniziative finanziarie di rilievo

etico-sociale

75 Relazione banca - cliente

77 Reclami e contenzioso

ALLEGATO: il Codice Etico del Gruppo

Banca CR Firenze

Questionario di valutazione

3

PRESENTAZIONE DEL PRESIDENTE

Per il quarto anno la nostra Banca integra il consueto bilancio d’esercizio con il bilancio sociale,

documento che si propone di rendere conto con trasparenza e chiarezza non solo dei risultati economici

raggiunti, ma anche del complesso sistema di attività e comportamenti che incidono sui diversi interessi della

collettività.

Tale forma di rendicontazione è coerente col concorde riconoscimento alle imprese di una sorta di

“cittadinanza sociale” in virtù della quale la propensione al profitto deve essere coniugata con la soddisfazione dei

consumatori e, più in generale, di tutti i “portatori d’interesse”. Questo comporta per la Banca la messa in atto di

una serie di iniziative che tendono ad instaurare un dialogo costante e costruttivo con i suoi interlocutori.

In tale prospettiva, i Consigli di Amministrazione delle Banche e delle Società del Gruppo hanno

approvato nel 2005 il Codice Etico, che impegna, tra l’altro, al mantenimento di elevati standard qualitativi dei

servizi, al soddisfacimento della clientela e alla diffusione di un’informativa sempre adeguata e trasparente.

Come già dichiarato in altre occasioni, è nostra convinzione che il bilancio sociale debba sottrarsi alla

tentazione di diventare uno strumento di marketing. Scopo precipuo del documento resta sostanzialmente

quello di fornire all’esterno informazioni neutrali e trasparenti sull’operato dell’impresa; dal punto di vista di

quest’ultima può anche essere considerato come un momento di riflessione sulla propria attività e le proprie

scelte.

La sfida che ci poniamo per i prossimi anni è di elaborare e condividere con i nostri stakeholder

un’ampia visione strategica, capace d’integrare le esigenze di efficienza, competitività e redditività dell’azienda

bancaria con un ruolo attivo nella risposta a bisogni sociali ed economici sempre più complessi e differenziati.

È dunque con questo spirito di responsabilità che sottoponiamo oggi all’attenzione di tutti i soggetti

interessati il bilancio sociale 2005.

Il Presidente

Aureliano Benedetti

4

NOTA METODOLOGICA

Con il bilancio sociale, giunto alla quarta edizione, Banca CR Firenze si propone di rendere conto dell’operato

svolto e dei risultati ottenuti rispetto agli aspetti connessi alla responsabilità sociale di impresa.

L’attività di analisi e di redazione è stata effettuata facendo riferimento principalmente al “Modello di redazione

del Bilancio Sociale per il settore del credito” (2001), proposto dall’Associazione Bancaria Italiana (ABI), e ai

“Principi di redazione del bilancio sociale”(2001), elaborati dal Gruppo di Studio per il Bilancio Sociale (GBS).

Si sono inoltre tenuti in particolare considerazione le Sustainability Reporting Guidelines della Global Reporting

Iniziative (2002) ed il set di indicatori proposti dal Progetto CSR-SC (2003) del Ministero del Lavoro e delle

Politiche Sociali.

Il processo di rendicontazione è stato gestito da un gruppo operativo interno, facente riferimento alla Segreteria

Generale della Banca, con il supporto di una società di consulenza specializzata (SENECA S.r.l.). Tale gruppo ha

coinvolto le diverse funzioni dell’azienda, attraverso incontri specificamente dedicati alla definizione dei contenuti di rispettiva competenza, sulla base della precedente esperienza di rendicontazione e delle previsioni dei

modelli di riferimento.

Il perimetro di rendicontazione è relativo a Banca CR Firenze e non comprende l’intero Gruppo; si è però fornita, nella prima sezione, una visione generale sull’identità e l’attività del Gruppo stesso. Si segnala peraltro che

altre due banche del Gruppo - la Cassa di Risparmio di Pistoia e Pescia e la Cassa di Risparmio di Orvieto hanno realizzato e diffuso il bilancio sociale relativo all’esercizio 2005, in coordinamento con il gruppo di lavoro di Banca CR Firenze.

I portatori di interessi (i cosiddetti stakeholder 1) considerati ai fini della rendicontazione sono: i clienti, le risorse umane, gli azionisti, la collettività, le istituzioni pubbliche, i fornitori e l’ambiente naturale.

Rispetto all’edizione precedente il documento è stato arricchito sotto diversi aspetti; in particolare:

•

è stato realizzato un prospetto generale degli indicatori presenti, con confronto con le previsioni del

modello ABI e con l’edizione precedente del bilancio sociale;

•

è stato sviluppato il paragrafo relativo alla struttura organizzativa della Banca;

•

sono stati ampliati i contenuti relativi alla relazione Banca-Cliente con un paragrafo dedicato alla

Comunicazione e uno alla Customer Satisfaction;

•

il capitolo Risorse Umane è stato articolato tenendo in considerazione, in una prospettiva di pari opportunità, la suddivisione maschi/femmine.

Conformemente ai modelli di riferimento, il bilancio sociale si articola in tre sezioni:

•

l’Identità aziendale, in cui viene presentato un profilo del Gruppo e della Banca;

•

Dati Gestionali e Valore Aggiunto, che contiene il conto economico e lo stato patrimoniale riclassificati, le

principali grandezze economico-finanziarie, alcuni indici gestionali nonché il calcolo del valore aggiunto

creato dalla Banca e l’analisi della sua distribuzione ai vari stakeholder;

•

la Relazione Sociale, in cui si rende conto dell’operato della Banca nei confronti dei suoi principali stakeholder.

In conclusione viene allegato il codice etico, adottato da tutte le società del Gruppo Banca CR Firenze nel corso

del 2005.

Ai lettori viene messo a disposizione un questionario per facilitare l’espressione di osservazioni e commenti che

aiutino a migliorare le future edizioni del bilancio sociale.

Il documento viene reso disponibile sul sito internet della Banca (www.bancacrfirenze.it) e, per i dipendenti,

sulla intranet aziendale.

1

Una definizione di stakeholder più completa rispetto a “portatori di interessi”è la seguente: “coloro che hanno un interesse rilevante in gioco nella conduzione dell’impresa sia a causa degli investimenti specifici che intraprendono per effettuare transazioni con

l’impresa o nell’impresa, sia a causa dei possibili effetti esterni positivi o negativi delle transazioni effettuate dall’impresa, che ricadono su di loro”.

5

PROSPETTO DEGLI INDICATORI

Il prospetto evidenzia le informazioni e gli indicatori contenuti nel presente Bilancio Sociale, confrontandoli con

quelli contenuti nella precedente edizione del 2004 ed indicando il relativo numero di pagina.

Si sono seguiti come riferimento, con alcune modifiche volte a migliorare la chiarezza, la struttura ed i contenuti proposti dal modello dell’Associazione Bancaria Italiana (ABI).

Qualora indicatori richiesti da tale modello non siano presenti nel bilancio, ciò è stato segnalato con il simbolo

.

LEGENDA

Informazione indicatore:

yy

presente

y

parzialmente presente

{

non presente

non presente e richiesto da modello ABI

IDENTITÀ

ARGOMENTO

INDICATORE

2004

2005

pag.

yy

yy

y

yy

yy

yy

yy

yy

yy

yy

yy

y

yy

yy

yy

yy

yy

yy

17; 19-20

Storia

yy

yy

29

Contesto di riferimento: scenario

Il Gruppo Banca CR Firenze

Storia

Composizione

Disegno strategico

Presenza territoriale

Consistenza risorse umane delle Banche del Gruppo

Composizione e distribuzione territoriale della clientela

Volumi intermediati

Liberalità e sponsorizzazioni sociali

Dividendi distribuiti alle Fondazioni

17-18

21

26-27

23

24

25

28

28

La Banca CR Firenze

Il disegno strategico

y

y

yy

y

y

Il piano programmatico

Scelte qualificanti

Contesto di riferimento: mercato

Valori e missione

Assetto istituzionale - proprietario e governance

Assetto organizzativo - rete distributiva

6

■

■

y

y

yy

yy

y

■

■

■

■

30

30

32-37

31; 38-40

30

RENDICONTO

ARGOMENTO

INDICATORE

2004

2005

pag.

Financial Highlights

yy

yy

46

Conto economico riclassificato

yy

yy

45

Stato patrimoniale riclassificato

yy

yy

45

Indici di efficienza del personale

yy

yy

47

Indici patrimoniali

yy

yy

47

Indicatori di profilo reddittuale

yy

yy

48

Calcolo del valore aggiunto

yy

yy

49-50

Distribuzione del valore aggiunto

yy

yy

51-52

2004

2005

pag.

Composizione e consistenza del personale per:

dipendenti-non dipendenti, titolo di studio, età, sesso,

qualifica, funzione, anzianità, tipologia contrattuale

yy

yy

89; 91-93

Composizione e consistenza del personale per:

provenienza territoriale e nazionalità

Dati economico patrimoniali

RELAZIONE SOCIALE: RISORSE UMANE

ARGOMENTO

INDICATORE

Composizione e consistenza del personale

■

■

yy

yy

yy

yy

71-72; 93

yy

yy

y

90

Categorie protette

yy

yy

y

Sistemi di gestione

yy

yy

86-88

Politica delle assunzioni

■

■

Politiche delle pari opportunità

■

■

Distinzione per genere di: nuove assunzioni, cessazioni,

part time, età, titolo di studio, qualifica, ruolo, formazione,

passaggi di livello

y

yy

90-93; 98;

102

Strumenti e attività di comunicazione interna

yy

yy

95-97

Rete di promozione finanziaria

Turn over

Dati sulle cessazioni del rapporto

(cause, analisi per categoria contrattuale)

Dislocazione e mobilità

90

93

93

Politiche

Comunicazione

7

➥ continua

ARGOMENTO

RELAZIONE SOCIALE: RISORSE UMANE

INDICATORE

2004

2005

pag.

yy

yy

50; 97; 101

yy

yy

yy

yy

98

yy

yy

yy

yy

99-100

yy

yy

yy

yy

yy

yy

106

yy

yy

yy

yy

yy

yy

yy

yy

yy

yy

95

yy

yy

yy

52; 101

N. gratifiche, ad personam, promozioni

yy

yy

yy

Percentuale personale coinvolto dai sistemi incentivanti

e numero dipendenti che hanno ricevuto incentivi

y

102

Retribuzione ripartita in % tra componente fissa e variabile

{

yy

yy

■

Formazione

Risorse destinate

Numero di persone che hanno seguito almeno 1

attività formativa

Numero di giornate uomo e di partecipazioni

Ripartizione per: qualifica, ruolo, aree di attività,

formazione esterna-interna-fuori orario

Principali iniziative formative realizzate

99

100-101

Relazioni industriali

Tasso sindacalizzazione

Principali iniziative

N. scioperi e relative giornate uomo

106

106

Ore di lavoro

Assenze

Banca delle ore

Straordinari

Ferie

Permessi

94

94

94

95

Sistemi di remunerazione ed incentivazione

Remunerazione diretta e indiretta complessiva

N. passaggi di livello

102

102

102

Confronto con la retribuzione media per categoria

Benefit

yy

yy

103

yy

yy

yy

yy

yy

yy

yy

yy

yy

104

■

Sicurezza e salute sul luogo di lavoro

Interventi effettuati

Numero infortuni

Indici di frequenza e di gravità

Sanzioni in materia

Numero rapine

Importo rapinato

Programmi e interventi di prevenzione delle rapine

8

{

yy

yy

yy

yy

104

105

105

105

105

105

➥ continua

RELAZIONE SOCIALE: RISORSE UMANE

ARGOMENTO

INDICATORE

2004

2005

pag.

{

yy

106

yy

yy

107

{

yy

107

Attività circolo aziendale

yy

yy

108

Contributo economico della Banca

yy

yy

108

2004

2005

pag.

Composizione capitale sociale per natura giuridica

yy

yy

80

Composizione capitale sociale per nazionalità

yy

yy

82

Segmentazione azionisti per categorie

yy

yy

81

Andamento del titolo

yy

yy

83

Utile per azione e rendimento lordo

yy

yy

84

Pay Out

yy

yy

84

Sistema di governo e di controllo

yy

yy

33

Presenza amministratori indipendenti nel CdA

yy

yy

33

Incontri one to one

yy

yy

85

Comunicazione via internet

yy

yy

85

Contenziosi

Contenzioso con organizzazioni sindacali

Cause di lavoro

Provvedimenti disciplinari

Attività sociali

RELAZIONE SOCIALE: AZIONISTI

ARGOMENTO

INDICATORE

Capitale sociale

Remunerazione del capitale

Partecipazione al governo e tutela delle minoranze

Investor relations

9

RELAZIONE SOCIALE: CLIENTI

ARGOMENTO

INDICATORE

2004

2005

pag.

Numero dei clienti e loro distribuzione per

settore di attività

yy

yy

55; 66

Numero dei clienti aziende e loro distribuzione

per dimensione

yy

yy

60

Numero dei clienti privati e loro distribuzione

per età e anzianità di rapporto

yy

yy

55-66

Distribuzione della raccolta per territorio

yy

yy

59

Distribuzione degli impieghi per territorio,

settore di attività, dimensione e ramo di attività

economica delle aziende

yy

yy

58-59; 61

Prodotti e servizi per le aziende

yy

yy

62; 64-65

Tempi di risposta per l’erogazione del credito alle PMI

y

yy

62

Prodotti e servizi per i privati

yy

yy

66-67;

69-70;

72-74

Analisi dei costi dei conti correnti rispetto al

sistema bancario

yy

yy

68

Prodotti disponibili e iniziative realizzate

yy

yy

74

Sistemi e certificazioni per la gestione della qualità

■

Iniziative di Customer Satisfaction

■

yy

76

Iniziative per il miglioramento della trasparenza

yy

yy

75-76

Gestione dei reclami

yy

yy

77

Numero e tipologia reclami pervenuti

yy

yy

77

Numero reclami accolti

yy

yy

77

Numero contenziosi e loro esito

yy

yy

78-79

Caratteristiche ed analisi della clientela

Prodotti e servizi - Condizioni negoziali

Strumenti di finanza etica e ambientale

Sistema qualità

■

Relazione con la clientela

10

RELAZIONE SOCIALE: FORNITORI

ARGOMENTO

INDICATORE

2004

2005

pag.

Numero fornitori e fatturato per tipologia

di beni e servizi

yy

yy

119

Numero fornitori e fatturato per volume di fatturato

yy

yy

120

Cinque principali fornitori

yy

yy

120

Outsourcing

yy

yy

120

Criteri di selezione

yy

yy

121

Termini di pagamento

yy

yy

121

{

yy

121

■

Analisi dei fornitori

Condizioni negoziali e rapporto con i fornitori

Percentuale di pagamento entro i termini stabiliti

Comunicazione e informazione

Contenzioso

yy

■

yy

121

Gestione responsabile

Sistema Qualità e certificazione di qualità o ambientale

■

■

della fornitura

■

■

Ricaduta sul territorio: fatturato e numero fornitori

per area territoriale

yy

Rispetto degli standard omogenei nella catena

yy

121

11

RELAZIONE SOCIALE: STATO E AUTONOMIE LOCALI

ARGOMENTO

INDICATORE

2004

2005

pag.

per tipologia di Ente

yy

yy

117

Contributi erogati

yy

yy

117

Altri servizi

yy

yy

118

Rapporti non contrattuali

Rapporti contrattuali e di altra natura con gli Enti Locali e la PA

Numero servizi di tesoreria e cassa loro ripartizione

■

■

Norme interne e sistemi di controllo

Modello Organizzativo D. Lgs. 231/2001

yy

yy

36

Collaborazione con le autorità in materia di

antiriciclaggio

yy

yy

118

yy

yy

52

Imposte tributi e tasse

Importo di competenza dell’esercizio distinto tra Stato,

Regioni e Comuni

Contributi e agevolazioni

Contributi, agevolazioni e/o finanziamenti agevolati

ricevuti suddivisi per area di destinazione

12

Non

Non

rilevante rilevante

RELAZIONE SOCIALE: COLLETTIVITÀ

ARGOMENTO

INDICATORE

2004

2005

pag.

Risorse monetarie complessivamente destinate

yy

yy

109-110

Ripartizione per: classi d’importo, ambito territoriale

e settori di attività

yy

yy

110-111

Interventi nei diversi settori di attività

yy

yy

112-114

Rapporti con la Fondazione di origine bancaria

yy

yy

80-81; 115

Entità erogazioni e loro ripartizione per settore

di intervento

yy

yy

115

Principali interventi realizzati

yy

yy

116

Qualificazione dei media utilizzati

yy

yy

40

Instaurazione di un canale di comunicazione a “due vie”

■

■

Trasparenza, chiarezza e fruibilità della comunicazione

■

■

Apporti diretti al sociale nei diversi ambiti di intervento e

rapporto con associazioni e fondazioni non bancarie

Rapporti con la Fondazione bancaria e relativa attività

Media

Comunità virtuale

Caratteristiche ed analisi dei clienti attuali, clienti

potenziali e dei visitatori

y

y

41; 65; 73

Tutela della sicurezza per le operazioni di Virtual banking

y

yy

73

Investimenti in strumenti per lo sviluppo della

Virtual banking

y

y

73

Sviluppo di standard di processo verificati e raccordati

alle best practice

■

■

Azioni di sensibilizzazione alla cultura dell’IT per le

comunità locali, gli studenti, le piccole imprese

■

■

13

RELAZIONE SOCIALE: AMBIENTE

ARGOMENTO

INDICATORE

2004

2005

pag.

Impatto diretto. Interventi qualificanti e indicatori di performance ambientali

Sistemi di gestione ambientali, di gestione del rischio

e eventuali certificazioni

■

■

Energia elettrica e termica

y

y

122

Acqua

y

y

123

Carta

y

y

123

Trasporti

y

y

123

Formazione ed educazione

■

■

Sconti per finanziamenti ad imprese che rispettano

l’ambiente

■

■

Rating ambientali per i finanziamenti

■

■

Impatto indiretto

RELAZIONE SOCIALE: SISTEMA FINANZIARIO E ALTRE ISTITUZIONI

ARGOMENTO

INDICATORE

2004

2005

pag.

Rapporti con il sistema finanziario e altre istituzioni

14

Rapporti con altre banche

■

■

Rapporti con le compagnie assicurative e con

gli intermediari finanziari

■

■

Rapporti con le Fondazioni bancarie

yy

Rapporti con le Autorità di Vigilanza e Monetaria

(Banca d’Italia, CONSOB, BCE,etc.)

■

Rapporti con le associazioni di categoria

■

yy

28; 81

■

y

62

L’IDENTITÀ

AZIENDALE

L’IDENTITÀ AZIENDALE

IL GRUPPO BANCA CR FIRENZE

IL PERCORSO DI SVILUPPO

Il Gruppo Banca CR Firenze nasce nel 1998 per iniziativa di Banca CR Firenze con l’obiettivo di creare un polo

bancario di riferimento formato dalle principali Casse di Risparmio appartenenti all’area geografica del centro-nord Italia. All’interno del Gruppo, Banca CR Firenze svolge il ruolo sia di banca operativa che di capogruppo, con compiti di direzione e coordinamento.

Dal 1998 ad oggi il Gruppo si è ampliato fino a comprendere, oltre alla capogruppo Firenze, le Casse di

Risparmio di Civitavecchia, Mirandola, Orvieto, Pistoia e della Spezia, ciascuna delle quali è profondamente

radicata nel proprio territorio di riferimento.

Il Gruppo può inoltre contare su un articolato insieme di società specializzate partecipate e su significative

sinergie con istituzioni finanziarie internazionali - Sanpaolo IMI e BNP Paribas - azionisti del Gruppo. Ciò

permette di offrire alla propria clientela un’ampia gamma di soluzioni personalizzate di natura bancaria,

finanziaria, assicurativa e di credito al consumo.

Il Gruppo Banca CR Firenze è dotato di un network territoriale di oltre 500 filiali (per un portafoglio di circa

1 milione di clienti), a cui si sono affiancati negli ultimi anni nuovi canali operativi che consentono al cliente

l’accesso alle attività finanziarie nei tempi e nei modi a lui più congeniali: i Centri Private Banking, i Centri

Imprese e una Rete di promotori finanziari presente in otto regioni.

Nel 2005, con l’acquisizione da parte di Banca CR Firenze della maggioranza della banca rumena Daewoo

Bank (oggi Banca CR Firenze Romania) 1, è stato avviato un processo di internazionalizzazione dell’attività

bancaria e di supporto alle aziende italiane operanti nell’Europa dell’Est.

Il Gruppo Banca CR Firenze è posizionato al 15° posto tra i Gruppi bancari italiani 2.

LE SOCIETÀ DEL GRUPPO

Il Gruppo è articolato in:

•

banche società per azioni;

•

società finanziarie e di prodotto, che rendono disponibile per il Gruppo un’ampia gamma di prodotti

e servizi diretti alla clientela in settori specifici come leasing, factoring e assicurazioni;

•

società che offrono servizi di supporto alle altre entità del Gruppo garantendo economie di scala, integrazione di prodotti e di servizi con le altre società del Gruppo e operando in alcuni casi anche sul mercato;

•

società che svolgono attività di servizio.

1

La formalizzazione dell’acquisto della banca rumena è avvenuta nel marzo 2006; a maggio 2006 l’inclusione nel Gruppo è in fase di

valutazione da parte di Banca d’Italia.

2

Dato aggiornato a dicembre 2004 e facente riferimento al Totale Attivo Lordo (fonte Prometeia).

17

BILANCIO SOCIALE 2005

BANCA CR FIRENZE

GRUPPO BANCARIO CR FIRENZE

Banca CR Firenze - Capogruppo

CR Pistoia e Pescia

CR Orvieto

CR della Spezia

60,0%

73,6%

68,1%

CR Mirandola**

CR Civitavecchia

99,9%

51,0%

CR Firenze Gestion

Internationale

CERIT

Infogroup

100,0%

100,0%

Perseo Finance

Mirafin

Tebe Tours

60,0%

100,0%

100,0%

80,0%

S.R.T. Società

Riscossione Tributi

Citylife

100,0%

100,0%

SOCIETÀ CONTROLLATE

Centrovita

Assicurazioni

Immobiliare

Nuova Sede

51,0%

100,0%

SOCIETÀ PARTECIPATE

Centro Leasing

Findomestic Banca

Sviluppo Industriale

37,5%

50,0%

30,0%

Centro Factoring

Ce.Spe.Vi

ET Group

47,7%

20,0%

42,7%

Distribuzione

Produzione

Servizi

* In data 9 marzo 2006 è stato acquisito il 56,23% di Banca Daewoo S.A., ridenominata Banca CR Firenze Romania S.A.

** In data 1° luglio 2006 verrà perfezionata l’incorporazione nella Capogruppo di CR Mirandola, con la creazione di una

Divisione Territoriale.

18

L’IDENTITÀ AZIENDALE

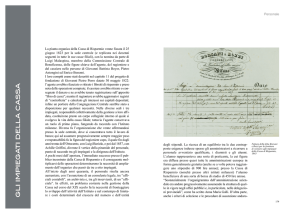

LA STORIA DELLE BANCHE DEL GRUPPO

Banca CR Firenze S.p.A.

La Cassa di Risparmio di Firenze nasce nel 1829 su iniziativa di alcuni fra i più illustri personaggi dell’economia

e della società civile fiorentina, che si propongono di fondare una banca che contribuisca alla promozione del

valore del risparmio. Da quel momento la Cassa di Risparmio di Firenze ricopre un ruolo importante nello sviluppo del territorio fiorentino e toscano sostenendolo finanziariamente anche attraverso la realizzazione di grandi opere pubbliche. Durante il secondo dopoguerra la Banca partecipa attivamente alla ricostruzione del Paese e

si dedica al sostegno dell’economia e del tessuto sociale, in particolare finanziando le piccole e medie imprese che

costituiscono, ancora oggi, l’asse portante dell’attività dei territori di riferimento.

Nel 1992 Cassa di Risparmio di Firenze si trasforma in società per azioni. Nel 1998 viene costituito il Gruppo Banca

CR Firenze. Nel luglio 2000 le azioni della Capogruppo Banca CR Firenze vengono quotate alla Borsa di Milano.

Cassa di Risparmio di Civitavecchia S.p.A.

L’istituzione della Cassa di Risparmio di Civitavecchia, fondata nel 1847, è inquadrabile nel processo di

modernizzazione dello Stato Pontificio avviato grazie al nuovo clima economico-politico che si era determinato dopo la parentesi napoleonica. L’attività principale è da subito orientata nella sovvenzione del settore

agricolo, di quello artigianale e della pesca. Dopo quella di Roma (1936), Civitavecchia è la seconda Cassa di

Risparmio aperta nel Lazio. Nel 1912 aderisce all’ACRI e nel 1921 all’ICCRI.

Nel 1992, in ottemperanza alla legge Amato, l’azienda bancaria viene conferita in una S.p.A., della quale la

Banca di Roma sottoscrive il 28,57% delle azioni non detenute dalla Fondazione CR Civitavecchia.

Nel 1997 a Banca di Roma subentra CR Firenze S.p.A., che progressivamente porta la sua partecipazione fino

all’attuale 51%.

La sua area di operatività si estende nelle province di Roma (con 26 sportelli) e di Viterbo (con 4 sportelli). La

possibilità di usufruire del know-how, dell’organizzazione e dei prodotti del gruppo CRF permette alla CRC

di consolidare la sua presenza nel territorio storico e di conquistare nuovi importanti spazi nella capitale, ove

a fine 2005 conta 10 punti-vendita.

Cassa di Risparmio di Mirandola S.p.A.

Fondata su iniziativa dell’Amministrazione Comunale di Mirandola, la Cassa di Risparmio nasce nel 1863 con lo

scopo di promuovere lo sviluppo economico e sociale nell’area più settentrionale della Provincia di Modena.

Oltrepassando ben presto i confini comunali, incorpora alcune Casse di Risparmio dei territori limitrofi. Nel

1942 eredita le insegne del santo Monte di Pietà, lo storico istituto di credito su pegno fondato il 4 ottobre

1495. Successivamente è la volta di un altro storico banco dei pegni: il Monte di Credito di S. Felice sul Panaro,

sorto nel 1585, che la Cassa incorpora nel 1973.

Nel dicembre 1991 la Cassa trasforma la propria struttura di banca pubblica dando vita alla Fondazione Cassa di

Risparmio di Mirandola, ente morale avente lo scopo di perseguire l’originario fine istituzionale, e ad una Società

per Azioni, la Cassa di Risparmio di Mirandola S.p.A., alla quale viene conferita l’intera attività bancaria.

Nel corso del 2000, a seguito della cessione da parte della Fondazione Cassa di Risparmio di Mirandola di

quote del capitale, è iniziata l’alleanza strategica con la Cassa di Risparmio di Firenze S.p.A.

La Cassa di Risparmio di Mirandola è oggi un’azienda bancaria con 29 Filiali dislocate nelle province di

Modena, Mantova e Verona.

Nel gennaio 2006 il Consiglio d’Amministrazione della Cassa di Risparmio di Mirandola ha approvato il progetto di integrazione con Banca CR Firenze, in base al quale - dal 1° luglio 2006 - la banca emiliana assumerà lo“status”di Divisione della Capogruppo, mantenendo una Direzione locale con adeguati livelli di autonomia.

Cassa di Risparmio di Orvieto S.p.A.

Su iniziativa di quaranta privati cittadini orvietani, la Cassa di Risparmio di Orvieto (Ente pubblico economico) nasce il 17 novembre 1852, come da Rescritto Pontificio, emanato dal Papa Pio IX; il suo scopo è quello di

raccogliere il risparmio, al quale viene attribuita una rendita sicura, e quello di impiegarlo convenientemente

presso operatori economici locali.

19

BILANCIO SOCIALE 2005

BANCA CR FIRENZE

Nel 1912 la Cassa apre la sua prima filiale nel comune di Bolsena, proseguendo con l’apertura di numerose

filiali nei comuni del comprensorio Orvietano.

Agli inizi del 1990 la Cassa di Risparmio di Roma (oggi Banca di Roma) entra nella compagine sociale della

Cassa di Risparmio di Orvieto con una partecipazione pari al 40% del Fondo Istituzionale della Cassa.

Alla fine del 1991 viene costituita la società per azioni Cassa di Risparmio di Orvieto S.p.A., il cui pacchetto

azionario è detenuto per il 71,43% dalla Fondazione Cassa di Risparmio di Orvieto e per il 28,57% dalla Banca

di Roma, che la cede alla Cassa di Risparmio di Firenze S.p.A. nel 1998.

Tra il 2000 e il 2001 la Cassa di Risparmio di Firenze S.p.A. acquisisce dalla Fondazione Cassa di Risparmio di

Orvieto la quota di maggioranza azionaria della Cassa di Risparmio di Orvieto, che entra così a far parte del

Gruppo Banca CR Firenze.

Tra il 1990 e il 2005 prosegue l’espansione territoriale della Banca, con l’apertura di 21 filiali nei comuni delle

province di Terni, Viterbo, Perugia e Roma, che porta a 38 il totale degli sportelli.

Cassa di Risparmio di Pistoia e Pescia S.p.A.

Fondata nel 1831 allo scopo di incoraggiare il risparmio tra le classi meno abbienti e favorire la promozione

sociale del proprio territorio, la Cassa di Risparmio di Pistoia e Pescia S.p.A. continua ancora oggi a rappresentare il principale punto di riferimento per il contesto economico locale.

Affiliata alla Cassa Centrale di Firenze, inizia la propria attività il 1° gennaio 1832 con un modesto capitale.

Nel 1883 avviene il distacco dalla Cassa di Firenze. Nel 1936, dopo la fusione con la Cassa di Risparmio di

Pescia, assume la nuova denominazione di Cassa di Risparmio di Pistoia e Pescia. Le vicende della seconda

guerra mondiale interrompono per qualche tempo l’attività della Cassa, ma dopo il conflitto lo sviluppo

dell’Istituto riprende con nuovo slancio.

Nel giugno 1992 l’azienda bancaria è conferita alla Cassa di Risparmio di Pistoia e Pescia S.p.A., mentre la

Cassa di Risparmio di Pistoia e Pescia diventa Fondazione.

Nel 1999, a seguito della cessione da parte della Fondazione del pacchetto di maggioranza delle azioni ordinarie, la Cassa di Pistoia entra nel Gruppo Banca CR Firenze.

Oggi la Cassa di Risparmio di Pistoia e Pescia S.p.A. opera attraverso 76 filiali, distribuite su 5 province in 2

diverse regioni.

Cassa di Risparmio della Spezia S.p.A.

L’atto formale di costituzione della Cassa di Risparmio della Spezia risale al 1842, data che la titola come una

delle più antiche fra quelle tuttora esistenti istituite nel regno di Sardegna, essendo stata preceduta solamente dalle Casse di Risparmio di Torino (1827), Alessandria (1840) e Savona (1840). Per essere stata fondata in

unione al preesistente Monte di Pietà, le sue radici devono ricercarsi nella storia di questo pio istituto, attivo

nella città di Spezia sul finire del XVI secolo, e precisamente dai primi di maggio del 1597.

Con la crescita della città (il cui volano è stato rappresentato dalla costruzione del nuovo Arsenale MM, 1861)

la Cassa, pur rimanendo una istituzione che per sua natura rifuggiva ancora da impieghi diretti al settore economico, dapprima in modo modesto e poi in modo sempre più significativo, comincia a interessarsi al tessuto economico locale anche dal lato della possibilità di erogazione del credito.

Nel corso degli anni la Cassa di Risparmio della Spezia ha adeguato la propria dimensione operativa, pur

rimanendo essenzialmente, per vocazione, una banca locale profondamente radicata nel proprio territorio di

riferimento. Ferma restando questa sua caratteristica, la Fondazione, da cui la Banca fu scorporata nel 1992,

ha inteso rafforzare le sue potenzialità di intervento sul territorio e le sue capacità di creazione di valore attraverso l’inserimento in un gruppo bancario di più ampie dimensioni. Il modello di sviluppo così definito ha

portato la Banca ad ampliare la propria dimensione, anche territoriale, avvicinando nuovi mercati (Lucca,

Pistoia, Parma, Reggio Emilia): ad oggi la Banca è attiva in 3 regioni (Liguria, Toscana ed Emilia Romagna) ed

in 4 province, attraverso una rete di 62 sportelli.

20

L’IDENTITÀ AZIENDALE

LA STRATEGIA DI GRUPPO

L’orientamento del Gruppo è di sviluppare una progressiva integrazione di attività e processi nel rispetto dell’autonomia delle singole Banche, in modo tale da combinare i vantaggi di un profondo radicamento territoriale e di una rete commerciale capillarmente diffusa con quelli di una rete finanziaria che garantisce approccio dinamico ed internazionalità di offerta e servizi.

Tale progressiva integrazione verrà attuata anche nei confronti di Banca CR Firenze Romania, a conferma dell’importanza attribuita dal Gruppo al rapporto con le imprese italiane clienti che operano in Romania e

nell’Est Europeo; nel contempo si punterà a rafforzare la rete commerciale grazie ad un rapido aumento delle

presenze nel territorio rumeno 3.

Le principali linee strategiche sono:

•

alleanza federativa: all’interno del Gruppo ciascuna Banca mantiene una propria autonomia d’azione e decisionale, soprattutto nel campo delle attività commerciali attinenti al proprio territorio di riferimento; al tempo stesso condivide le linee di indirizzo a livello di Gruppo, mirando a rafforzare sempre più la presenza e la penetrazione del Gruppo nelle regioni in cui opera. La centralizzazione di molti

servizi e processi garantisce inoltre efficienza e contenimento dei costi;

•

espansione territoriale: l’aggregazione delle banche all’interno del Gruppo avviene anche secondo

una logica di vicinanza territoriale, in grado di saldare le rispettive reti commerciali e relazionali presenti sul territorio. Con l’apertura del Gruppo alla Romania, tale espansione aggiunge un ulteriore elemento che punta al rafforzamento del Gruppo nelle aree strategiche per la propria clientela e, di riflesso, per il Gruppo stesso, in termini di competitività nel sistema bancario e di sviluppo attraverso processi di internazionalizzazione;

•

completezza funzionale: il Gruppo Banca CR Firenze annovera al proprio interno importanti società

di prodotto e strumentali, che rivolgono la propria offerta di servizi sia verso la clientela esterna, sia

verso le altre aziende del Gruppo. In questo modo vengono garantite economie di scala e capacità di

sviluppo e ricerca dell’innovazione;

•

differenziazione dell’offerta: grazie alla presenza di società specializzate e di importanti alleanze con

partner di livello internazionale, il Gruppo è in grado di fornire risposte adeguate alle richieste di prodotti e servizi, favorendo un approccio fortemente personalizzato verso il cliente;

•

identità di Gruppo: ogni Banca del Gruppo ha partecipato al lungo processo di revisione della corporate identity, finalizzato al rafforzamento di un marchio comune e di un’immagine di gruppo distintiva. Tale impegno comune assume riflessi su tutte le attività del Gruppo, dalla comunicazione alle relazioni istituzionali, e ha portato il Gruppo verso il progressivo rafforzamento della riconoscibilità e del

senso di appartenenza.

IL CODICE ETICO

Nei primi mesi del 2005, i Consigli di Amministrazione delle Banche e Società del Gruppo hanno approvato

il Codice Etico di Gruppo, che:

•

enuncia le responsabilità etiche, sociali ed amministrative verso i diversi gruppi di stakeholder di tutti

coloro che operano all’interno del Gruppo e per conto di esso;

•

fissa norme di condotta che investono i processi decisionali ed operativi del Gruppo, allo scopo di prevenire comportamenti illeciti o moralmente illegittimi.

Il Codice Etico è stato distribuito a tutti i dipendenti del Gruppo; in particolare sul tema è stato realizzato uno

specifico “Quaderno di Comunicazione”.

3

L’obiettivo previsto nel Piano Industriale 2006-2008 è di passare dalle attuali 9 filiali ad un totale di 30 entro la fine del 2008.

21

BILANCIO SOCIALE 2005

BANCA CR FIRENZE

LE AREE DI INTEGRAZIONE

Il Gruppo Banca CR Firenze sta attuando una politica di integrazione di molte attività, processi e aree operative al fine di favorire economie di scala, strategie aziendali condivise, maggior forza commerciale, condivisione di processi di sviluppo, progetti e iniziative comuni.

Le aree in cui avviene tale integrazione sono molteplici, a testimonianza della stretta interazione tra le banche del Gruppo, vicine anche nella politica di sviluppo e nell’efficientamento di risorse e strumenti.

FORMAZIONE

RAPPORTI STRATEGICI

Enti e Istituzioni

Associazioni di categoria

Soggetti sponsorizzati

Partecipazioni societarie

Corsi di specializzazione

Corsi di aggiornamento

Corsi di addestramento su prodotti e progetti

Seminari

Strutture di supporto

LOGISTICA

COMUNICAZIONE

Fornitura modulistica cartacea

Fornitura valori

Stampa e progettazione materiali

Layout e allestimento Filiali

Comunicazione commerciale

Newsletter

Identità di Gruppo

Media relations in fasi critiche

Patti Chiari

Flash (giornale di Gruppo)

PRODOTTI

Mutui

Fondi di investimento

Gestioni e Bancassicurazione

Conti Correnti package

Crediti al consumo

Leasing e Factoring

Finanziamenti in pool

Prestiti personali

Carte di Credito

Home banking, portali

Io-Impresa e Liberamente net

22

OUTSOURCING

ICT (Information communication technology)

Gestione dei servizi telematici bancari

Pagamento stipendi personale

Attività di Back Office

SERVIZI

Sviluppo reti e software

Rapporti con l’estero

Finanza d’impresa

Modulistica elettronica

Acquisti accentrati

Contabilità generale

Pianificazione controllo di gestione

e Risk management

Recupero crediti

Emissione assegni circolari

INTRANET

Intranet di Gruppo o delle singole Banche

News

Utilità e servizi

Circolari

Modulistica

L’IDENTITÀ AZIENDALE

LE RISORSE UMANE

I dipendenti delle banche del Gruppo sono oltre 7.000, di cui oltre il 70% dislocati presso i canali di vendita,

a testimonianza della forza commerciale e della penetrazione della rete nel territorio di riferimento.

LE RISORSE UMANE DELLE BANCHE DEL GRUPPO

2005

2004

3.356

3.356 4

Cassa di Risparmio della Spezia S.p.A.

519

533

Cassa di Risparmio di Civitavecchia S.p.A.

209

205

Cassa di Risparmio di Mirandola S.p.A.

188

189

Cassa di Risparmio di Orvieto S.p.A.

179

168

Cassa di Risparmio di Pistoia e Pescia S.p.A.

692

702

Findomestic Banca S.p.A. 5

1.973

1.857

Totale

7.116

7.010

Banca CR Firenze S.p.A.

4

5

Nel totale sono inserite 45 risorse derivate dall’incorporazione di Data centro S.p.A., con efficacia dal 1° maggio 2005.

Diversamente dal bilancio relativo all’esercizio 2004 il personale di Findomestic è stato considerato al 100% e non al 50%, in ragione del fatto che il consolidamento, ai fini IAS/IFRS, è stato effettuato col metodo del patrimonio netto.

23

BILANCIO SOCIALE 2005

BANCA CR FIRENZE

LA CLIENTELA

La gamma dei prodotti e dei servizi disponibili per la clientela del Gruppo è ampia e differenziata, grazie alle

società di prodotto, parabancarie e specializzate del Gruppo. Per la clientela del Gruppo si apre un ventaglio

di offerte molto ampio: depositi a risparmio e conti correnti, prestiti obbligazionari, credito ordinario, agrario

e speciale a breve ed a medio termine - inclusi il leasing e il factoring -, credito al consumo, mutui ipotecari,

servizi di incasso e pagamento, assetment, bancassicurazione, intermediazione mobiliare, finanza d’impresa,

project financing, servizio di riscossione tributi, private equity, finanziamento di opere pubbliche.

La clientela è costituita da oltre 1 milione di soggetti, in larga parte privati, costante rispetto al 2004.

COMPOSIZIONE DELLA CLIENTELA DELLE BANCHE DEL GRUPPO (AL 31/12/2005)

N°

% sul totale

Privati

914.263

88,1%

Imprese

116.009

11,2%

7.087

0,7%

1.037.359

100,0%

Altri soggetti

Totale

DISTRIBUZIONE GEOGRAFICA DELLA CLIENTELA 6 (AL 31/12/2005)

N° clienti

Toscana 7

769.422

74,2%

Lazio

71.278

6,9%

Umbria

44.646

4,3%

Liguria

110.561

10,6%

34.811

3,3%

5.821

0,6%

Veneto

820

0,1%

Totale

1.037.359

100,0%

Emilia Romagna

Lombardia

6

7

24

% sul totale

L’analisi riguarda i clienti operativi, indipendentemente dalla loro residenza.

La clientela dei promotori finanziari non è segmentata perché formalmente risulta gestita dalla filiale promotori di Firenze.

L’IDENTITÀ AZIENDALE

VOLUMI INTERMEDIATI DALLE BANCHE DEL GRUPPO

(in milioni di euro)

2005

2004

Raccolta diretta

15.521

14.595

Raccolta indiretta

20.132

18.975

Impieghi a clientela 8

13.147

12.249

DISTRIBUZIONE SETTORIALE DEI CREDITI VERSO LA CLIENTELA (AL 31/12/2005)

% sul totale

Società non finanziarie

Famiglie produttrici

9,4%

Società finanziarie

5,6%

Famiglie consumatrici

26,7%

Stati

0,3%

Altri enti pubblici

2,4%

Altri operatori

1,2%

Totale

8

54,5%

100,0%

Perimetro di consolidamento definito secondo i criteri IAS/IFSR, come da pubblicazione nel bilancio consolidato.

25

BILANCIO SOCIALE 2005

BANCA CR FIRENZE

PRESENZA TERRITORIALE E CANALI DISTRIBUTIVI

La clientela delle Banche del Gruppo può accedere ai prodotti e servizi attraverso una fitta rete di sportelli e

diversi canali virtuali (internet, telefono fisso e cellulare, GSM, WAP, PDA e digitale terrestre).

Banca CR Firenze dispone inoltre di:

•

Centri Imprese, dedicati alle imprese di media e grande dimensione;

•

Centri Private Banking, punto di riferimento per i privati con patrimonio elevato;

•

Spazi finanziari, uffici utilizzati dalla propria rete di promotori finanziari.

Il Gruppo Banca CR Firenze è presente con proprie strutture in 9 regioni, 35 province e oltre 300 comuni.

La regione con la maggiore presenza di sportelli è la Toscana, con circa il 63% degli sportelli rispetto al totale della rete del Gruppo.

GLI SPORTELLI DEL GRUPPO BANCA CR FIRENZE

2005

2004

Banca CR Firenze S.p.A.*

292

282

CR Civitavecchia S.p.A.*

30

28

CR La Spezia S.p.A.

62

63

CR Mirandola S.p.A.

29

27

CR Orvieto S.p.A.

38

37

CR Pistoia e Pescia S.p.A.*

76

73

527

510

Totale

* Compreso uno sportello per attività di prestiti su pegno.

LA DISTRIBUZIONE TERRITORIALE DELLE STRUTTURE COMMERCIALI DEL GRUPPO (AL 31/12/2005)

Regione

N. sportelli

Centri

Imprese

Centri

Private Banking

Spazi

finanziari

Totale

strutture

Toscana

337

11

9

1

358

Emilia Romagna

36

1

1

11

48

Umbria

41

1

-

1

43

Lazio

54

1

1

8

62

Lombardia

7

-

-

1

8

Veneto

1

-

-

-

1

Liguria

51

-

-

1

52

Marche

-

-

-

5

5

Abruzzo

-

-

-

6*

6

527

14

11

34

583

Totale

* Dal 1 febbraio 2006 gli spazi sono 3.

26

L’IDENTITÀ AZIENDALE

NETWORK TERRITORIALE DEL GRUPPO

27

BILANCIO SOCIALE 2005

BANCA CR FIRENZE

L’ATTIVITÀ DI SOSTEGNO A INIZIATIVE CULTURALI, SOCIALI, SPORTIVE

Le Banche del Gruppo effettuano erogazioni liberali - in alcuni casi attraverso un fondo cui viene destinata

una quota degli utili - e sostengono costi con valenza sociale 9 - per lo più attraverso sponsorizzazioni -, sostenendo iniziative culturali, sociali e sportive. Nel 2005 il relativo importo complessivo è stato di 5,788 milioni

di euro, 30,8% in più rispetto al 2004.

IL SOSTEGNO A FAVORE DI INIZIATIVE CULTURALI, SOCIALI E SPORTIVE NEL 2005

Liberalità

Sponsorizzazioni e

costi con valenza sociale

Totale

1.071.044

2.558.867

3.629.911

CR Civitavecchia S.p.A.

18.310

193.099

211.410

CR La Spezia S.p.A.

36.000

320.215

356.215

CR Mirandola S.p.A.

36.432

76.787

113.219

CR Orvieto S.p.A.

80.300

92.200

172.500

579.712

724.991

1.304.703

1.821.798

3.966.159

5.787.957

Banca CR Firenze S.p.A.

CR Pistoia e Pescia S.p.A.

Totale

L’azione di promozione avviene anche in forma indiretta, attraverso i dividendi distribuiti alle fondazioni azioniste, che vengono utilizzati per il perseguimento di

scopi di utilità sociale.

I DIVIDENDI DISTRIBUITI ALLE FONDAZIONI

Su esercizio 2005

Su esercizio 2004

Banca CR Firenze S.p.A.

24.909.383

23.609.384

CR Civitavecchia S.p.A.

2.173.842

2.415.380

CR La Spezia S.p.A.

2.430.653

1.500.000

524.697

524.697

6.082.051

4.706.981

36.120.626

32.756.442

CR Orvieto S.p.A.

CR Pistoia e Pescia S.p.A.

Totale

9

28

“Sociale” viene inteso in senso lato e comprende iniziative di natura culturale, sportiva, ricreativa, di promozione economica. Si

segnala che vengono comprese anche le sponsorizzazioni a società sportive professionistiche.

L’IDENTITÀ AZIENDALE

BANCA CR FIRENZE

LA STORIA

1829

1842

1929

1947

1950

1979

1984

1992

1995

1997

1998

1999

2000

2001

2002

2003

2004

2005

2006

Su iniziativa di un gruppo di notabili cittadini, in buona parte membri dell’Accademia dei Georgofili,

viene fondata la Società della Cassa di Risparmio; il suo scopo è di raccogliere il risparmio delle classi meno agiate, fornendo una rendita contenuta ma sicura a cui attingere in caso di bisogno.

La Cassa inizia ad evolvere da istituto previdenziale a banca vera e propria.

La Società della Cassa di Risparmio cambia nome in Cassa di Risparmio di Firenze.

Viene incorporata l’Azienda dei Presti, uno dei più antichi monte dei pegni italiano, fondata nel 1495.

La Cassa partecipa attivamente alla ricostruzione economica e sociale del dopoguerra, finanziando

importanti opere pubbliche locali e sostenendo le piccole e medie imprese toscane.

La Banca inizia una fase di espansione in altri settori attraverso la creazione di società specializzate.

Vengono costituite Findomestic e Infogroup. Attraverso la società Fondicri la Banca entra nel settore

dei fondi comuni d’investimento. Nello stesso anno viene autorizzata ad operare su tutto il territorio

nazionale.

A seguito della legge 218/90 (la cosiddetta “Legge Amato”) la Cassa di Risparmio di Firenze è oggetto di una profonda e radicale trasformazione che determina la nascita di due soggetti distinti: l’Ente

Cassa di Risparmio di Firenze (Fondazione), ente non profit che risulta dalle operazioni di conferimento dell’azienda bancaria, e la Cassa di Risparmio di Firenze S.p.A., azienda bancaria conferitaria.

Viene abbandonato il progetto di aggregazione di Casse di Risparmio operanti in Toscana, intrapreso

nel 1992 dall’Ente Cassa di Risparmio di Firenze con altre sei fondazioni bancarie.

Viene acquisita la maggioranza del capitale sociale della Cassa di Risparmio di Pistoia e Pescia S.p.A.

Viene acquisita una quota di minoranza sia della Cassa di Risparmio di Civitavecchia S.p.A. sia della

Cassa di Risparmio di Orvieto S.p.A. L’acquisto della maggioranza del capitale delle due banche verrà

completato nel 2000 per la prima e nel 2001 per la seconda.

Viene formalizzata la costituzione del Gruppo Bancario Cassa di Risparmio di Firenze, di cui la Cassa

è la Capogruppo.

Nel quadro della normativa prevista dalla “Legge Ciampi 46/98”concernente la dismissione delle partecipazioni di controllo nelle S.p.A. bancarie, l’Ente Cassa di Risparmio di Firenze cede una quota di

capitale della Cassa al Sanpaolo IMI S.p.A. ed una quota a BNP Paribas S.A. Tra i tre soggetti viene

concluso un patto di sindacato destinato a regolare i loro reciproci rapporti per assicurare l’ordinata

ed efficiente gestione e crescita della Cassa.

Viene acquisita una partecipazione di minoranza nella Cassa di Risparmio di Mirandola S.p.A., che

nel 2001 viene portata sopra il 50%.

Il 17 luglio Cassa di Risparmio di Firenze S.p.A. viene quotata alla Borsa Valori di Milano.

Viene acquisita una partecipazione di minoranza della Cassa di Risparmio di Forlì S.p.A.

Viene incorporato Il Credito Fondiario Toscano.

Viene portata al 50% la partecipazione in Findomestic Banca S.p.A.

Viene varata la rete dei promotori finanziari.

Viene varato un nuovo assetto distributivo con la divisionalizzazione in tre aree commerciali: Retail,

Imprese e Private banking.

Viene adottata la denominazione di Banca CR Firenze, già presente nello Statuto fin dal 2000 come

denominazione abbreviata, per favorire un più chiaro riconoscimento al marchio “Gruppo Banca CR

Firenze”, deliberato dall’Assemblea degli azionisti del 28 aprile 2003, che contraddistingue il Gruppo

bancario di cui la Banca è Capogruppo.

Entra a far parte del Gruppo la Cassa di Risparmio della Spezia S.p.A.

In agosto viene concluso l’accordo preliminare per l’acquisto del 56,23% del capitale sociale della

banca rumena Daewoo Bank (perfezionato poi nel marzo 2006).

Il Consiglio d’Amministrazione della Cassa di Risparmio di Mirandola S.p.A. delibera il progetto di

integrazione con Banca CR Firenze, in base al quale la banca emiliana assumerà lo status di

“Divisione”di Banca CR Firenze, mantenendo una Direzione locale con adeguati poteri gestionali.

29

BILANCIO SOCIALE 2005

BANCA CR FIRENZE

LA VISIONE STRATEGICA

Banca CR Firenze S.p.A. vuole essere un’impresa capace di mantenere con i propri stakeholder (clienti, azionisti, personale, fornitori, …) una “relazione valorizzante”in grado di produrre la soddisfazione reciproca dei

rispettivi interessi legittimi.

Particolare rilievo assume il forte rapporto della Banca con il territorio all’interno del quale essa opera, che ha

caratterizzato tutta la sua lunga storia; la Banca interpreta il radicamento territoriale in senso dinamico, come

capacità di comprendere e anticipare le peculiari necessità del tessuto economico e sociale e di rispondervi

adeguatamente, sostenendone lo sviluppo e generando valore per se stessa.

Attraverso un operare orientato al cliente e teso al miglioramento e all’innovazione, la Banca si propone di offrire prodotti e servizi qualificati in grado di soddisfare in modo proattivo le esigenze ed i problemi della clientela.

Sulla base di tale visione generale, Banca CR Firenze S.p.A. si

è fatta promotrice di un percorso strategico che combina tradizione ed innovazione, attenta al proprio ruolo di guida del

Gruppo bancario, in una prospettiva di crescita dimensionale

sostenuta dal continuo miglioramento dell’efficienza.

•

•

•

•

•

30

Le linee strategiche fondamentali di tale evoluzione sono le

seguenti:

Segmentazione e differenziazione dei modelli di servizio. La capacità di fornire risposte adeguate alle esigenze dei clienti richiede un approccio fortemente personalizzato. La Banca ha quindi provveduto a sottoporre ad analisi e revisione i criteri di segmentazione della clientela e, di conseguenza, a

elaborare politiche differenziate, in termini di prodotti e servizi, canali distributivi, competenze del personale dedicato. Tale approccio ha determinato l’adozione, nel 2003, di un nuovo modello distributivo

e di un nuovo assetto organizzativo, che alla caratteristica rete di filiali e alla rete di promotori finanziari affianca centri specializzati per le imprese corporate e per il private banking.

Creazione di un modello distributivo integrato. Il modello distributivo adottato si fonda, da un lato,

sull’espansione della rete tradizionale delle filiali e del canale promotori finanziari, essenziali punti di

rapporto personale con i clienti, dall’altro, sullo sviluppo dei nuovi canali di banca virtuale attraverso

internet, telefono, GSM e televisione. L’insieme integrato di tali canali si traduce in un vantaggio sia

per i clienti, che sono facilitati nell’accesso ai servizi, sia per la Banca, che può ottimizzare la struttura

dei costi.

Miglioramento dell’efficienza operativa. L’aumento dell’efficienza si fonda principalmente sullo

sviluppo di processi di integrazione di alcune funzioni delle banche del Gruppo e sull’esternalizzazione delle attività non facenti parte del core business della Banca.

Valorizzazione delle risorse umane. Il potenziamento dei livelli di professionalità, lo sviluppo del

senso di appartenenza, una maggiore responsabilizzazione su obiettivi e risultati da parte delle risorse

umane sono considerati prioritari obiettivi strategici della Banca. Di conseguenza viene dedicato un

forte impegno al censimento delle competenze, alla formazione e all’aggiornamento professionale, alla

comunicazione interna, alla realizzazione di un sistema premiante.

Valorizzazione della relazione con il cliente. Banca CR Firenze S.p.A. per tradizione storica privilegia il rapporto fiduciario tra cliente ed azienda, dando spazio al dialogo ed all’ascolto e cercando in

modo sempre più efficiente di trovare risposte adeguate che mantengano nel tempo il legame di fiducia, rafforzando nel contempo le proprie posizioni sul mercato.

L’IDENTITÀ AZIENDALE

IL MODELLO DISTRIBUTIVO

Il modello distributivo, in fase di progressiva espansione a tutte le banche del Gruppo, risponde a due principali esigenze strategiche:

•

assicurare una forte personalizzazione del servizio, attraverso politiche differenziate per segmento di

clientela;

•

rendere disponibili una pluralità di sistemi e modalità di accesso ai prodotti e servizi, attraverso l’utilizzo integrato di diversi canali distributivi.

Il modello distributivo si basa su una segmentazione della clientela per fatturato, patrimonio ed aree di business, affidate a due specifiche strutture commerciali:

•

Retail, focalizzato sulle piccole aziende (Business) ed i privati con patrimonio piccolo e medio (Family

e Personal);

•

Imprese e Private banking, dedicato alle imprese di maggiore dimensione (segmento Imprese), agli

Enti Pubblici e ai privati con elevato patrimonio personale (Private banking).

Per quanto riguarda le modalità di relazione con la clientela, il modello distributivo prevede, come si è detto

precedentemente, una serie di diversi canali, integrati tra di loro, costituiti da:

•

Filiali: costituiscono il punto di riferimento per il segmento Retail, garantendo lo svolgimento delle

attività operative e di cassa per tutta la clientela e svolgendo una funzione di doppio binario di informazioni e servizio di supporto ai Centri specializzati, sia per il segmento Imprese che per quello

Private;

•

Centri Imprese: si tratta di uffici creati appositamente per la gestione, la consulenza e l’erogazione dei

servizi alla clientela Imprese;

•

Centri Private Banking: costituiscono il punto di riferimento per la clientela Private, che può contare

su servizi personalizzati di gestione del patrimonio e complementari non strettamente attinenti alla

consueta attività bancaria;

•

Rete dei promotori finanziari: affianca l’offerta tradizionale con una struttura di professionisti ed

un’offerta multibrand;

•

Canali virtuali: internet, telefono fisso, cellulare e GSM, WAP, PDA e, da giugno 2005, anche digitale

terrestre.

I dati relativi sono forniti nel paragrafo precedente dedicato ai canali distributivi del Gruppo.

31

BILANCIO SOCIALE 2005

BANCA CR FIRENZE

L’ASSETTO PROPRIETARIO

Il 2005 è stato segnato da significative vicende riguardanti l’assetto proprietario della società.

Dal 1° maggio 2005 è infatti cessato negli effetti l’accordo parasociale, stipulato nel 1999 e successivamente

più volte prorogato, fra i 3 principali azionisti: Ente Cassa di Risparmio di Firenze (che vi aveva conferito ca.

il 20,5% del capitale sociale), Sanpaolo IMI S.p.A. (con circa il 14%) e BNP Paribas S.A. (con il 6,5%).

La struttura del Patto vedeva un equilibrio, azionario e di composizione dei suoi organi di funzionamento, tra

Ente, da un lato, e soci privati (Sanpaolo IMI e BNP Paribas) dall’altro.

I tre soci in questione disponevano del controllo congiunto della società per effetto anche delle ulteriori quote

azionarie detenute dall’Ente CR Firenze (19,3%) e Sanpaolo IMI (4,6%), per le quali il diritto di voto era esercitato in coerenza con le indicazioni che emergevano in seno al Patto 10.

Alla data di redazione di questo bilancio i soci Ente Cassa di Risparmio di Firenze e Sanpaolo IMI sono in

fase di arbitrato sull’ipotesi dell’esercizio dell’opzione di call, da parte di Sanpaolo IMI, su una quota del

10,7% della quota detenuta dall’Ente.

Nell’aprile 2006 Ente Cassa di Risparmio di Firenze, Fondazione Cassa di Risparmio della Spezia e

Fondazione Cassa di Risparmio di Pistoia e Pescia hanno sottoscritto un Patto parasociale 11 cui sono state

conferite un numero di azioni di Banca CR Firenze S.p.A. pari al 37,6% del capitale sociale.

LE AZIONI CONFERITE AL NUOVO PATTO PARASOCIALE

N. azioni ordinarie

% del capitale

sociale

% sul totale

delle azioni sindacate

341.185.850

30,000%

79,734%

Fondazione CR Spezia

44.666.603

3,927%

10,439%

Fondazione CR Pistoia

42.050.703

3,697%

9,827%

Ente CR Firenze

Il Patto avrà una durata iniziale di 3 anni e verrà rinnovato automaticamente per periodi di pari durata per

quelle Parti sottoscrittrici che non daranno disdetta entro 6 mesi anteriori alla scadenza. In considerazione

dell’esistenza del precedente Patto parasociale tra lo stesso Ente CR Firenze, BNP Paribas e Sanpaolo IMI, le

Parti hanno convenuto, qualora tali Banche rimangano azioniste di Banca CR Firenze e manifestino interesse ad un proprio coinvolgimento negli accordi parasociali, di adottare, nel valutare la sussistenza dei presupposti per tale coinvolgimento, posizioni e comportamenti condivisi al fine di presentare e mantenere un’unica linea di condotta che salvaguardi le finalità dell’accordo.

Nell’azionariato vi è una rilevante quota di flottante, formatasi con la quotazione in Borsa nel luglio 2000, al

cui interno vi è una significativa presenza di investitori istituzionali, anche esteri.

10

11

32

Un’esauriente informativa sui contenuti e le modalità di funzionamento del Patto si trova nell’apposito estratto, consultabile anche

sul sito della Consob (www.consob.it), nella sezione dedicata alla società, alla voce riguardante le informazioni storiche sui patti

parasociali.

L’estratto del Patto parasociale è consultabile sul sito internet della Consob www.consob.it, nella sezione dedicata alla società.

L’IDENTITÀ AZIENDALE

IL SISTEMA DI GOVERNO E CONTROLLO 12

Quadro generale

La Banca ha mantenuto, anche dopo l’entrata in vigore della riforma societaria, il modello di governance tradizionale delle società per azioni italiane quotate, in base al quale, in estrema sintesi, l’assemblea degli azionisti nomina sia un organo incaricato della gestione dell’impresa - il Consiglio d’Amministrazione -, sia un

organo incaricato del controllo sul rispetto della legge e dello statuto - il Collegio Sindacale - sia un organo

incaricato del controllo contabile - la società di revisione.

L’assetto dei poteri decisionali della società è incentrato innanzitutto sul Consiglio di Amministrazione, il

quale mantiene la competenza deliberativa sulle materie ad esso riservate dalla legge e dallo statuto sociale.

Il Consiglio di Amministrazione svolge inoltre funzioni di indirizzo strategico e di coordinamento organizzativo sia per la Banca, sia per il Gruppo Banca CR Firenze.

I regolamenti interni della società, approvati dal Consiglio di Amministrazione, che disciplinano i diversi

comparti dell’attività aziendale, quali ad esempio l’erogazione del credito, l’assunzione di rischi finanziari, la

spesa esterna ed i provvedimenti sul personale, integrano il dettato statutario introducendo un sistema di

deleghe gestionali articolato in relazione alla natura delle operazioni ed alla loro entità, riportando alla competenza del Consiglio, o del Comitato Esecutivo, le operazioni di particolare rilievo.

Per quanto non espressamente regolato il Consiglio ha attribuito in via generale i poteri di gestione al

Comitato Esecutivo, organo collegiale le cui regole di funzionamento sono le stesse del Consiglio d’Amministrazione.

Il Direttore Generale, nominato dal Consiglio di Amministrazione, è a capo della struttura aziendale ed ha il

compito di dare esecuzione a quanto deliberato dagli organi collegiali 13.

Gli organi

Consiglio di Amministrazione

Si compone di 14 membri.

Nel 2005 il Consiglio d’Amministrazione si è riunito 15 volte. La frequenza media da parte degli amministratori è stata dell’88,1%, del 90,4% per i soli amministratori indipendenti.

Relativamente alla composizione del Consiglio di Amministrazione in carica nel 2005, ai sensi del Codice di

Autodisciplina:

•

tutti gli amministratori sono da considerare non esecutivi, poiché a nessuno di loro sono attribuite

deleghe operative;

•

9 amministratori sono da considerare come indipendenti, poiché essi non intrattengono con i soci principali, la Banca e le società controllate, relazioni economiche di entità tale da poterne condizionare l’autonomia di giudizio, né sono titolari - direttamente o indirettamente - di partecipazioni azionarie nelle

società tali da potere in qualsiasi modo incidere sul controllo della medesima.

L’equilibrio dei rapporti fra Ente CR Firenze e soci privati nel Patto di Sindacato di cui si è detto precedentemente si è riflesso nella composizione degli Organi Amministrativi, le designazioni dei quali sono state

oggetto di accordo pattizio. Dei 14 componenti il Consiglio di Amministrazione, eletto nell’assemblea del 28

aprile 2003, 7 sono stati infatti indicati dall’Ente, 5 da Sanpaolo IMI e 2 da BNP Paribas.

12

13

Per maggiori dettagli si rimanda all’Informativa sul governo societario e sull’adesione al Codice di Autodisciplina delle società quotate, disponibile sul sito www.bancacrfirenze.it nella sezione Investor Relations.

Si veda in proposito lo Statuto.

33

BILANCIO SOCIALE 2005

BANCA CR FIRENZE

Per effetto della cessazione degli accordi di controllo congiunto, l’Ente Cassa di Risparmio di Firenze, per far

sì che la propria posizione nella società non potesse essere in alcun modo qualificata come di controllo, situazione incompatibile con le normative sulle fondazioni bancarie, ha proposto l’introduzione nello statuto

sociale di norme limitative del diritto di voto delle fondazioni bancarie e di un sistema di votazione per liste

nella nomina del Consiglio di Amministrazione che anticipa alcune prescrizioni della legge 262/2005 sulla

“tutela del risparmio”, quali la necessarietà di una rappresentanza delle minoranze e della presenza di amministratori indipendenti.

Tali proposte sono state favorevolmente deliberate dall’assemblea straordinaria riunitasi il 21 dicembre 2005,

sempre su richiesta dell’Ente Cassa di Risparmio di Firenze, e sono state applicate per la prima volta durante

l’assemblea di approvazione del bilancio dell’esercizio 2005, in occasione della quale si è proceduto al rinnovo

del Consiglio d’Amministrazione, giunto alla conclusione del mandato triennale. Pertanto, in base alle nuove

norme e al Patto parasociale sottoscritto nel mese di aprile 2006, è stata presentata e votata dalle parti firmatarie del Patto una lista comune all’interno della quale, su un totale concordato di 14 membri, 5 sono stati designati dall’Ente CR Firenze, 1 dalla Fondazione CR Spezia e 1 dalla Fondazione CR Pistoia. 2 Consiglieri tratti

dalla lista di maggioranza sono stati indicati da un socio privato (Sofibar S.p.A.). Dalle liste di minoranza presentate da San Paolo IMI S.p.A. e BNP Paribas S.A. sono stati tratti rispettivamente 3 e 2 Consiglieri.

Comitato Esecutivo

Si compone di 6 membri, tutti non esecutivi, di cui 3 indipendenti.

A tale organo è affidata la gestione ordinaria della società.

Nel 2005 si è riunito 22 volte.

Collegio Sindacale

Si compone di 3 sindaci effettivi e 2 supplenti.

Il meccanismo di elezione del Collegio Sindacale prevede un sistema di votazione per liste di candidati, liste

che possono essere presentate da soci che rappresentino complessivamente almeno l’1% del capitale sociale. Alla lista che ottiene il maggior numero di voti sono attribuiti il Presidente del Collegio, un sindaco effettivo ed uno supplente. Dalla lista giunta seconda sono tratti un sindaco effettivo ed uno supplente. Tali previsioni saranno adeguate alle nuove normative introdotte dalle legge 262/2005 di “tutela del risparmio”, in

coerenza con le disposizioni attuative che saranno emanate dalla Consob.

Nel 2005, oltre a partecipare alle riunioni del Consiglio di Amministrazione e del Comitato Esecutivo, si è

riunito 13 volte.

Comitato per la Remunerazione

Si compone di 3 amministratori, tutti non esecutivi e indipendenti.

Formula proposte al Consiglio per la remunerazione dei Consiglieri con deleghe o che ricoprono particolari

incarichi e, se richiesto dal Comitato Esecutivo, per la determinazione dei criteri per la remunerazione dell’alta direzione della Società.

Dopo il rinnovo delle cariche amministrative, avvenuto nel 2003, il Comitato si è riunito per esaminare le proposte in merito ai compensi del Presidente e del Vice Presidente e per gli altri Consiglieri investiti di particolari cariche per il triennio del mandato.

Nel 2005 non si è mai riunito.

Comitato Rischi

Si compone di 1 amministratore non esecutivo e indipendente, il Prof. Pier Giovanni Marzili, che lo presiede, i Direttori Generali di tutte le Banche del Gruppo ed i responsabili funzionali delle aree più direttamente

coinvolte nei processi di gestione dei rischi.

Verifica periodicamente la posizione di rischio del Gruppo, indirizzando e coordinando la gestione integrata

dell’attivo-passivo di Gruppo e dei rischi connessi con l’obiettivo di un’efficiente allocazione del capitale e di

creazione di valore, coerentemente con i principi di una sana e prudente gestione. Il Prof. Marzili riferisce al

Consiglio sugli esiti delle decisioni e delle valutazioni del Comitato Rischi.

Nel 2005 si è riunito 4 volte.

34

L’IDENTITÀ AZIENDALE

Gli strumenti

Codice di Autodisciplina delle società quotate

Banca CR Firenze S.p.A., sin dal momento della quotazione, avvenuta nel luglio del 2000, ha aderito al Codice

di Autodisciplina delle società quotate adottato dalla Borsa Italiana, ritenendolo una valida guida per il governo d’azienda e riconoscendosi nelle sue prescrizioni, alcune delle quali sono state successivamente fatte proprie anche dal legislatore con la riforma del diritto societario.

Va segnalato che Banca CR Firenze non ha costituito, come previsto dal Codice:

•

il Comitato per il Controllo interno, in quanto sin qui ritenuto organo non necessario rispetto al modello di controllo vigente nella società;

•

il Comitato Nomine, poiché esse sono state disposte dai soci aderenti al Patto di Sindacato e, a partire

dall’assemblea del 27 aprile 2006, esse vengono effettuate tramite votazione per liste.

Codice etico

Il Consiglio di Amministrazione ha approvato, nel dicembre 2004, il Codice Etico della Banca, che nel corso

del 2005 è stato fatto proprio, con apposite delibere dei rispettivi Consigli di Amministrazione, anche dalle

Banche e Società del Gruppo (si veda il precedente paragrafo nella sezione dedicata al Gruppo Banca CR

Firenze).

Il testo del Codice Etico viene riportato integralmente in allegato al bilancio sociale.

Codice di comportamento sull’internal dealing

Il Consiglio di Amministrazione ha approvato, nel dicembre del 2002, il Codice di Comportamento sull’internal dealing, secondo quanto disposto da Borsa Italiana. Tale Codice ha trovato applicazione fino alla conclusione del 1° trimestre del 2006, da quando la materia dell’internal dealing viene regolata dalle disposizioni di legge e dai relativi regolamenti attuativi.

In base al Codice sono rese note al mercato le operazioni compiute sugli strumenti finanziari emessi dalla

Banca CR Firenze, incluso l’esercizio delle stock options e dei diritti d’opzione, dalle persone rilevanti della

società, per tali intendendosi i Sindaci effettivi, i Consiglieri d’Amministrazione, il Direttore Generale, altri

dirigenti e personale con accesso ad informazioni sulla situazione e le prospettive economiche e finanziarie

della società.

In particolare è inviato al mercato, entro il decimo giorno di borsa aperta successivo alla fine di ogni trimestre solare, il resoconto delle operazioni di ciascuna persona rilevante se, sempre con riferimento a ciascun

soggetto interessato, il loro ammontare complessivo nel trimestre stesso raggiunge l’importo di 50.000 euro,

ma non supera l’importo di 250.000 euro. In quest’ultimo caso la comunicazione al mercato avviene senza

indugio.

La normativa adottata dalla Banca è caratterizzata da una disciplina particolareggiata, che si sofferma ad

esempio anche sugli obblighi di coloro i quali cessano dalle cariche che comportano la qualifica di “persona

rilevante”, e dall’individuazione di una figura di gestore del regolamento, incaricato di adattarlo ad ogni

nuova necessità.

35

BILANCIO SOCIALE 2005

BANCA CR FIRENZE

Modello di organizzazione in relazione al D. Lgs. 231/2001

Il Decreto Legislativo 231/2001 ha introdotto nell’ordinamento italiano il nuovo principio della “responsabilità amministrativa” per gli enti forniti di personalità giuridica per alcuni reati, specificatamente individuati,

commessi, nel loro interesse, da parte di soggetti ad essi riconducibili.

Al fine di migliorare l’assetto complessivo dei controlli operanti nell’ambito della Banca e del Gruppo e di

prevenire la possibilità che alle Società del Gruppo possano essere applicate le sanzioni previste dal suddetto decreto, nel corso del 2004 è stato definito ed approvato il Modello di Organizzazione e Gestione. Il

Modello si compone di una Parte Generale, sostanzialmente dedicata alla enunciazione dei principi, e di una

Parte Speciale, che ha per oggetto le varie fattispecie di reato contemplate dal D. Lgs. 231/2001, rapportandole alle così dette “aree sensibili” della Banca e dettando regole di comportamento, la maggior parte delle

quali peraltro già comprese nella vigente normativa aziendale.

Ad integrazione del Modello è stata portata la nuova normativa sull’abuso di mercato (Legge 18 aprile 2005

n.62), che ha introdotto nel meccanismo sanzionatorio del D.Lgs.231 anche i reati di abuso di informazione

privilegiata e di manipolazione di mercato. L’integrazione del Modello è stata approvata dal Consiglio di

Amministrazione nella seduta del 19 dicembre 2005. L’attività di integrazione del Modello con le prescrizioni normative sta proseguendo con il recepimento delle novità introdotte dalla Legge 262/05 del 12 gennaio

2006 (Legge contenente norme per la tutela del risparmio e la disciplina dei mercati finanziari).

Nel corso del 2005 il Modello di Organizzazione e Gestione è stato esteso a tutte le Società del Gruppo ed è

stata effettuata una capillare attività di informazione e di formazione del personale (si veda al riguardo specifico paragrafo nel capitolo “Le risorse umane”).

Quale elemento fondamentale per l’attuazione del Modello, il Consiglio di Amministrazione, nel gennaio

2005, ha provveduto alla nomina di un Organismo di Vigilanza, chiamato a verificare il funzionamento e l’osservanza del Modello stesso. Detto Organismo è composto da 2 Consiglieri indipendenti e non esecutivi - il

Prof. Francesco Corsi ed il Prof. Pier Giovanni Marzili -, dal Presidente del Collegio Sindacale - il Dott. Vieri

Fiori -, da un qualificato esponente del mondo imprenditoriale - il Dott. Sergio Ceccuzzi, Presidente di